Willkommen zu unserem Artikel über Tipps zur Finanzplanung für ein Vermögen von 1 Million Euro! Wenn Sie über eine beträchtliche Geldsumme verfügen, ist es entscheidend, eine solide Finanzplanung zu haben, um Ihr Vermögen zu erhalten und zu vermehren. In diesem Artikel werden wir Ihnen Schritt für Schritt zeigen, wie Sie Ihre Finanzen aufbauen und managen können, um Ihre finanziellen Ziele zu erreichen. Von der Festlegung Ihrer Finanzziele über die Budgetierung und Ausgabenkontrolle bis hin zur Steueroptimierung und langfristigen Vermögensplanung werden wir Ihnen wertvolle Ratschläge geben, um Ihr Vermögen effektiv zu verwalten. Lesen Sie weiter, um zu erfahren, wie Sie Ihr Vermögen erfolgreich aufbauen und langfristig erhalten können!

Zusammenfassung

- 1. Die Bedeutung einer soliden Finanzplanung

- 2. Diversifizierung und Risikomanagement

- 3. Steueroptimierung

- 4. Langfristige Finanzplanung und Vermögenserhalt

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Warum ist eine solide Finanzplanung wichtig?

- 2. Welche Finanzziele sollte ich setzen?

- 3. Wie kann ich mein Budget effektiv kontrollieren?

- 4. Welche Versicherungen sind für die finanzielle Absicherung wichtig?

- 5. Wie kann ich mein Vermögen diversifizieren?

- 6. Was ist Risikostreuung?

- 7. Wie kann ich meine Steuern optimieren?

- 8. Was ist Altersvorsorgeplanung?

- 9. Können nachhaltige Investitionen helfen, mein Vermögen zu erhalten?

- 10. Warum ist Erbschaftsplanung wichtig?

- Verweise

1. Die Bedeutung einer soliden Finanzplanung

Eine solide Finanzplanung ist von entscheidender Bedeutung, um ein Vermögen von 1 Million Euro effektiv zu verwalten und zu vermehren. Der erste Schritt besteht darin, klare Finanzziele zu setzen. Dies können beispielsweise der Kauf einer Immobilie, die finanzielle Absicherung der Familie oder eine solide Altersvorsorge sein. Finanzziele geben Ihnen eine klare Richtung und ermöglichen es Ihnen, Ihre finanzielle Situation gezielt zu verbessern. Eine weitere wichtige Komponente der soliden Finanzplanung ist die Budgetierung und Ausgabenkontrolle. Durch die Festlegung eines realistischen Budgets und die strikte Kontrolle Ihrer Ausgaben können Sie sicherstellen, dass Sie im Einklang mit Ihren Zielen und Möglichkeiten leben. Darüber hinaus ist es wichtig, an die Vorsorge und Absicherung zu denken. Verschiedene Versicherungen wie Lebensversicherung, Krankenversicherung und Haftpflichtversicherung schützen Ihr Vermögen vor unvorhergesehenen Ereignissen. Stellen Sie sicher, dass Sie Ihre Versicherungsbedürfnisse sorgfältig analysieren und entsprechende Maßnahmen ergreifen, um Ihr Vermögen abzusichern. Eine solide Finanzplanung bildet das Fundament für Ihren finanziellen Erfolg und bietet Ihnen Sicherheit und Stabilität für die Zukunft.

1.1 Finanzziele festlegen

Bei der Festlegung Ihrer Finanzziele ist es wichtig, spezifisch und realistisch zu sein. Stellen Sie sich die Frage, was Sie mit Ihrem Vermögen erreichen möchten. Möchten Sie eine Weltreise unternehmen, eine Immobilie kaufen oder für die Ausbildung Ihrer Kinder vorsorgen? Indem Sie klare Ziele festlegen, geben Sie Ihrer finanziellen Planung Richtung und Motivation. Ein hilfreiches Instrument zur Erreichung Ihrer Ziele ist die Erstellung eines Budgets. Hierbei sollten Sie Ihre Einnahmen und Ausgaben genau analysieren und Budgetkategorien festlegen, um Ihr Geld effektiv zu verwalten. Ein Weg, um Ihre Finanzziele zu erreichen, ist die Anlage Ihres Vermögens. Wenn Sie langfristig investieren möchten, können Sie beispielsweise in einen JuniorDepot bei ING oder einen Aktien-Sparplan bei comdirect investieren, um Ihr Vermögen zu vermehren. Durch das Setzen von klaren Finanzziele und die richtige Planung können Sie einen soliden finanziellen Grundstein legen und Ihre finanziellen Träume verwirklichen.

1.2 Budgetierung und Ausgabenkontrolle

Um ein Vermögen von 1 Million Euro effektiv zu verwalten, ist eine sorgfältige Budgetierung und Ausgabenkontrolle unerlässlich. Eine Möglichkeit, dies zu erreichen, ist die Erstellung eines detaillierten Haushaltsplans. Ein Haushaltsplan hilft Ihnen, Ihre Einnahmen und Ausgaben im Überblick zu behalten und gibt Ihnen eine klare Vorstellung davon, wo Ihr Geld hingeht. Listen Sie alle Ihre monatlichen Einnahmen auf, einschließlich Gehalt, Mieteinnahmen oder andere Einkommensquellen. Auf der Ausgabenseite sollten Sie alle Ihre regelmäßigen Ausgaben wie Miete, Essen, Transport, Versicherungen und andere Verpflichtungen auflisten. Überprüfen Sie dann Ihre Ausgaben und suchen Sie nach Möglichkeiten, sie zu optimieren. Kann man an unnötigen Ausgaben sparen? Gibt es Abonnements oder Mitgliedschaften, die gekündigt werden können? Ausgabenkontrolle erfordert Disziplin und bewusstes Ausgeben. Eine Möglichkeit, Ihre Ausgaben weiter zu optimieren, ist die Wahl der richtigen Bank und des richtigen Kontos. Vergleichen Sie Bank11 Erfahrungen aus dem Festgeldbereich, um herauszufinden, welche Optionen zu Ihren Bedürfnissen passen. Mit einer effektiven Budgetierung und Ausgabenkontrolle können Sie Ihr Vermögen optimal verwalten und aufbauen.

1.3 Vorsorge und Absicherung

Die Vorsorge und Absicherung sind wesentliche Aspekte einer soliden Finanzplanung für ein Vermögen von 1 Million Euro. Es ist wichtig, verschiedene Maßnahmen zu ergreifen, um Ihr Vermögen vor unvorhergesehenen Ereignissen zu schützen. Eine Möglichkeit, dies zu tun, ist der Abschluss geeigneter Versicherungen. Eine Lebensversicherung kann beispielsweise sicherstellen, dass im Falle Ihres Todes Ihre Familie finanziell abgesichert ist. Eine Krankenversicherung ist unerlässlich, um medizinische Kosten zu decken und unvorhergesehene Krankheiten oder Verletzungen abzusichern. Darüber hinaus sollten Sie auch über eine Haftpflichtversicherung nachdenken, um sich vor möglichen Schadensersatzansprüchen zu schützen. Es ist ratsam, Ihre Versicherungsbedürfnisse genau zu analysieren und die entsprechenden Policen abzuschließen, um Ihr Vermögen zu schützen. Eine weitere Möglichkeit zur Vorsorge und Absicherung ist die Bildung eines Notfallfonds. Dieser Fonds sollte ausreichend Kapital enthalten, um unvorhergesehene Ausgaben wie Autoreparaturen, medizinische Notfälle oder den Verlust eines Arbeitsplatzes abzudecken. Investieren Sie in sichere Anlageformen wie Festgeld, um Ihr Notfallgeld zu schützen und gleichzeitig von Zinsen zu profitieren. Indem Sie die richtigen Vorsorgemaßnahmen treffen, können Sie Ihr Vermögen sichern und für die Zukunft planen.

2. Diversifizierung und Risikomanagement

Eine wichtige Strategie für die Verwaltung eines Vermögens von 1 Million Euro ist die Diversifizierung und das Risikomanagement. Bei der Asset-Allokation ist es ratsam, Ihr Vermögen auf verschiedene Anlageklassen wie Aktien, Anleihen, Immobilien und Rohstoffe zu verteilen. Dadurch können Sie das Risiko verringern und Ihr Vermögen vor Schwankungen auf dem Markt schützen. Eine weitere Maßnahme ist die Risikostreuung innerhalb jeder Anlageklasse. Dabei kann die Aufteilung auf verschiedene Unternehmen, Sektoren oder Länder helfen, das Risiko zu minimieren. Vergessen Sie auch nicht die Bedeutung von Versicherungen, um Ihr Vermögen zu schützen. Eine Berufsunfähigkeitsversicherung oder eine Hausratversicherung können Ihnen im Ernstfall finanzielle Sicherheit bieten. Indem Sie Ihre Anlagen diversifizieren und Risiken effektiv managen, können Sie Ihre Chancen auf langfristigen finanziellen Erfolg erhöhen. Erfahren Sie mehr über Bank11 Festgeld Erfahrungen.

2.1 Asset-Allokation

Eine wichtige Strategie zur Diversifizierung und Risikomanagement Ihres Vermögens ist die Asset-Allokation. Durch die Aufteilung Ihres Vermögens auf verschiedene Anlageklassen wie Aktien, Anleihen, Immobilien und Rohstoffe können Sie Ihr Risiko reduzieren und potenzielle Renditen maximieren. Eine mögliche Asset-Allokation könnte beispielsweise wie folgt aussehen: 40% in Aktien, 30% in Anleihen, 20% in Immobilien und 10% in Rohstoffe. Eine ausgewogene Verteilung Ihres Vermögens hilft dabei, Schwankungen auf den Märkten zu bewältigen und Verluste in einer bestimmten Anlageklasse auszugleichen. Es ist jedoch wichtig, dass Sie Ihre individuelle Risikotoleranz und Ihre langfristigen Ziele berücksichtigen, um die optimale Asset-Allokation für Ihr Vermögen zu finden. Eine professionelle Finanzberatung kann Ihnen bei der Festlegung der richtigen Asset-Allokation helfen und individuelle Anlagestrategien entwickeln.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2.2 Risikostreuung

Eine wichtige Strategie für die Finanzplanung eines 1-Million-Euro-Vermögens ist die Risikostreuung. Durch die Verteilung Ihres Kapitals auf verschiedene Anlageklassen und Investitionen können Sie das Risiko minimieren. Investieren Sie nicht alles in eine einzelne Aktie oder ein einzelnes Unternehmen, sondern diversifizieren Sie Ihr Portfolio über verschiedene Branchen und Märkte hinweg. Eine Möglichkeit, dies zu erreichen, ist die Investition in Investmentfonds, die eine Vielzahl von Wertpapieren enthalten und das Risiko streuen. Darüber hinaus sollten Sie auch auf verschiedene Anlageformen setzen, wie zum Beispiel Immobilien, Rohstoffe oder langfristige Anlagen wie Anleihen. Die Risikostreuung hilft Ihnen, potenzielle Verluste zu begrenzen und gleichzeitig Chancen für Wachstum und Rendite zu nutzen. Indem Sie Ihr Vermögen über verschiedene Anlagen verteilen, schaffen Sie eine robuste Finanzstrategie, die Ihnen langfristige Sicherheit bietet.

2.3 Versicherungen

Wenn es um die Finanzplanung für ein Vermögen von 1 Million Euro geht, spielt das Thema Versicherungen eine wichtige Rolle. Versicherungen dienen dazu, Ihr Vermögen vor unvorhergesehenen Ereignissen zu schützen und finanzielle Risiken zu minimieren. Es gibt verschiedene Arten von Versicherungen, die Sie in Betracht ziehen sollten, um Ihr Vermögen abzusichern. Eine Lebensversicherung kann beispielsweise dazu dienen, Ihre Familie finanziell abzusichern, falls Ihnen etwas zustoßen sollte. Eine Krankenversicherung ist essenziell, um medizinische Kosten abzudecken und sicherzustellen, dass Sie im Falle von Krankheit oder Verletzung angemessene Behandlung erhalten. Eine weitere wichtige Versicherung ist die Hausratversicherung, die Ihr Hab und Gut bei Schäden durch Feuer, Wasser oder Diebstahl absichert. Es ist wichtig, Ihre individuellen Bedürfnisse zu analysieren und die richtigen Versicherungen entsprechend Ihren finanziellen Zielen und Risikotoleranz abzuschließen. Eine umfassende Versicherungsstrategie kann dazu beitragen, Ihr Vermögen zu schützen und Ihnen finanzielle Sicherheit zu bieten.

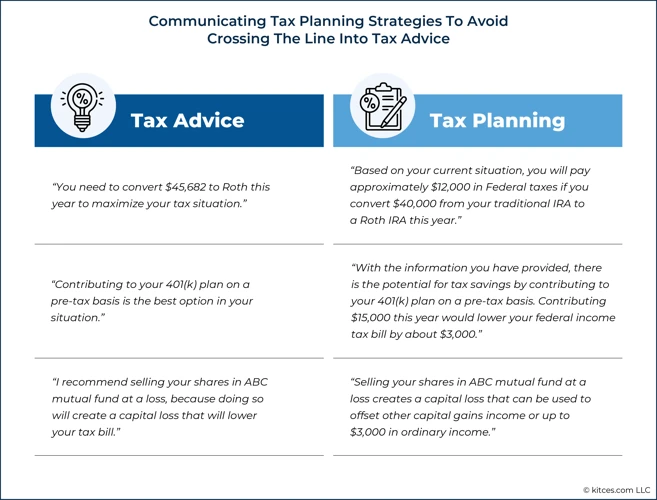

3. Steueroptimierung

Um Ihr Vermögen effektiv zu verwalten, ist es wichtig, sich mit dem Thema Steueroptimierung auseinanderzusetzen. Eine gezielte Vermögensstrukturierung kann Ihnen dabei helfen, Steuervorteile zu nutzen und Ihre Steuerbelastung zu minimieren. Durch die Aufteilung Ihres Vermögens in verschiedene Anlageklassen und Investitionen können Sie bestimmte Steuervergünstigungen nutzen und Ihr Vermögen optimal einsetzen. Eine weitere Möglichkeit der Steueroptimierung besteht in der Wahl von steueroptimierten Anlagestrategien. Hierbei handelt es sich um Investitionen, die darauf abzielen, steuerliche Vorteile zu nutzen und gleichzeitig gute Renditen zu erzielen. Es ist ratsam, sich mit einem Steuerspezialisten zu beraten, um die besten steuerlichen Strategien für Ihr Vermögen zu entwickeln. Eine solide Steueroptimierung kann dazu beitragen, Ihr Vermögen effizient zu managen und Ihre steuerliche Belastung zu minimieren.

3.1 Vermögensstrukturierung

Bei der Vermögensstrukturierung geht es darum, Ihr Vermögen auf verschiedene Anlageklassen zu verteilen, um Risiken zu minimieren und Renditen zu maximieren. Eine gut durchdachte Asset-Allokation ist entscheidend, um Ihr Vermögen langfristig zu schützen. Sie sollten Ihr Geld in verschiedene Anlageklassen wie Aktien, Anleihen, Immobilien und Bargeld diversifizieren. Dadurch können Sie von den unterschiedlichen Renditepotenzialen der verschiedenen Anlageklassen profitieren und gleichzeitig das Risiko streuen. Eine weitere wichtige Komponente der Vermögensstrukturierung ist die Portfolio-Rebalancing. Durch regelmäßige Überprüfung und Neugewichtung Ihres Portfolios können Sie sicherstellen, dass es den aktuellen Marktbedingungen und Ihren langfristigen Zielen entspricht. Eine professionelle Vermögensberatung kann Ihnen dabei helfen, die richtigen Entscheidungen zur Vermögensstrukturierung zu treffen und Ihr Vermögen effektiv zu verwalten. Indem Sie Ihre Vermögensstrukturierung sorgfältig planen und anpassen, können Sie ein ausgewogenes und diversifiziertes Portfolio aufbauen, das langfristig stabile Renditen liefert.

3.2 Steueroptimierte Anlagestrategien

Eine wichtige Komponente der Finanzplanung für ein Vermögen von 1 Million Euro sind steueroptimierte Anlagestrategien. Durch geschickte strategische Planung können Sie Ihre Steuerbelastung minimieren und somit Ihr Vermögen effektiv aufbauen. Eine Möglichkeit, steueroptimierte Anlagestrategien umzusetzen, sind steueroptimierte Investmentfonds. Diese Fonds sind darauf ausgerichtet, Kapitalgewinne und Dividenden so effizient wie möglich zu besteuern. Ein weiterer Ansatz ist die Nutzung von steuervergünstigten Anlageinstrumenten wie Riester- oder Rürup-Rente, um Ihre Altersvorsorge zu optimieren und gleichzeitig steuerliche Vorteile zu nutzen. Die Wahl des richtigen Depots und Bankpartners kann ebenfalls einen großen Unterschied in Bezug auf Steueroptimierung machen. Informieren Sie sich über Juniordepots bei ING, Erfahrungen mit Bank11 Festgeld oder Comdirect Aktien-Sparplan, um die für Ihre Anlageziele und Steueroptimierung geeignete Lösung zu finden. Das Verständnis steueroptimierter Anlagestrategien und die Umsetzung entsprechender Maßnahmen können dazu beitragen, dass Sie Ihr Vermögen effektiv aufbauen und Ihre finanziellen Ziele erreichen.

3.3 Steuerberatung

Eine Steuerberatung ist ein wichtiger Aspekt der Finanzplanung für ein Vermögen von 1 Million Euro. Steuern haben einen erheblichen Einfluss auf Ihr Vermögen und Ihre finanzielle Situation. Indem Sie professionelle Steuerberater konsultieren, können Sie sicherstellen, dass Sie von allen legalen Steuervorteilen und Einsparungen profitieren. Steuerberater haben das Wissen und die Erfahrung, um Ihre Steuerangelegenheiten zu optimieren und Ihre Steuerlast zu minimieren. Sie können Ihnen bei der Auswahl der richtigen steueroptimierten Anlagestrategien, der Gestaltung von Vermögensstrukturen und der Durchführung von Steuerplanungen helfen. Eine sorgfältige Steuerberatung ermöglicht es Ihnen, Ihr Vermögen effizient zu verwalten und langfristig zu erhalten. Es ist ratsam, frühzeitig einen Steuerberater hinzuzuziehen, um von Anfang an eine solide Steuerstrategie zu entwickeln und unerwünschte steuerliche Überraschungen zu vermeiden.

4. Langfristige Finanzplanung und Vermögenserhalt

Die langfristige Finanzplanung und der Vermögenserhalt sind von großer Bedeutung, um das bereits aufgebaute Vermögen von 1 Million Euro zu erhalten und weiter zu vermehren. Eine wichtige Komponente dieser Planung ist die Altersvorsorgeplanung. Es ist ratsam, frühzeitig eine Strategie zu entwickeln, um für den Ruhestand finanziell abgesichert zu sein. Dies kann beispielsweise die Einrichtung eines Rentenkontos oder einer privaten Altersvorsorge umfassen. Eine weitere Möglichkeit, Ihr Vermögen langfristig zu erhalten, ist die nachhaltige Investitionen. Durch die Auswahl von Investitionen in Unternehmen oder Fonds, die soziale und ökologische Nachhaltigkeit fördern, können Sie nicht nur einen positiven Beitrag zur Gesellschaft leisten, sondern auch potenzielle finanzielle Vorteile erzielen. Schließlich sollte auch die Erbschaftsplanung Teil Ihrer langfristigen Finanzplanung sein, um sicherzustellen, dass Ihr Vermögen an Ihre Nachkommen weitergegeben wird und reibungslos verwaltet wird. Eine umfassende langfristige Finanzplanung ist notwendig, um Ihr Vermögen zu schützen und es für die kommenden Generationen zu sichern.

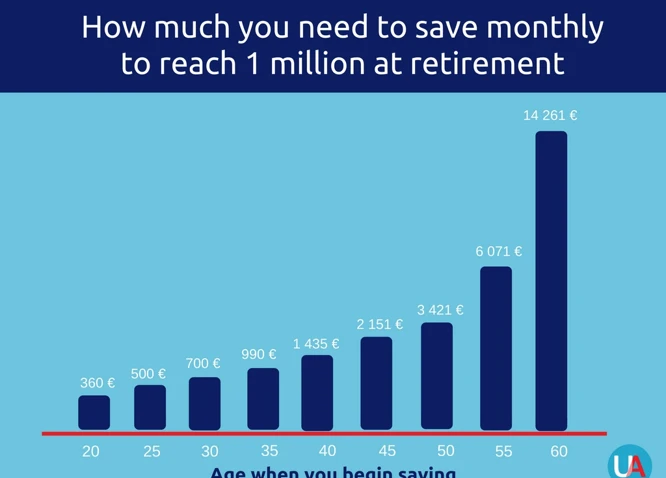

4.1 Altersvorsorgeplanung

Die Altersvorsorgeplanung ist ein wesentlicher Bestandteil einer langfristigen Finanzplanung für ein Vermögen von 1 Million Euro. Es ist wichtig, frühzeitig Maßnahmen zu ergreifen, um sicherzustellen, dass Sie im Ruhestand finanziell abgesichert sind. Eine Möglichkeit zur Altersvorsorge ist die private Rentenversicherung. Mit dieser können Sie regelmäßige Rentenzahlungen erhalten, um Ihren Lebensstandard auch im Alter aufrechtzuerhalten. Eine weitere Option ist der Abschluss einer betrieblichen Altersvorsorge, sofern Ihr Arbeitgeber dies anbietet. Hierbei werden Teile Ihres Gehalts steuerbegünstigt in eine zusätzliche Altersvorsorge investiert. Darüber hinaus sollten Sie auch in Erwägung ziehen, in nachhaltige Investitionen zu tätigen, um Ihre Altersvorsorge langfristig abzusichern. Diese Investitionen ermöglichen es Ihnen, Ihr Vermögen nicht nur zu erhalten, sondern auch einen positiven Einfluss auf die Gesellschaft und die Umwelt zu haben. Die Altersvorsorgeplanung erfordert eine sorgfältige Analyse Ihrer individuellen Situation und Bedürfnisse. Es ist ratsam, professionelle Beratung in Anspruch zu nehmen, um die bestmöglichen Altersvorsorgestrategien zu entwickeln und umzusetzen.

4.2 Nachhaltige Investitionen

Nachhaltige Investitionen sind ein wichtiger Aspekt der langfristigen Finanzplanung und Vermögenserhaltung. Bei der Auswahl von Investitionsmöglichkeiten sollten Sie nicht nur die finanzielle Rendite, sondern auch die ökologischen und sozialen Auswirkungen berücksichtigen. Nachhaltige Investitionen zielen darauf ab, Unternehmen und Projekte zu unterstützen, die umweltfreundlich und sozial verantwortlich sind. Dazu gehören beispielsweise Investitionen in erneuerbare Energien, umweltfreundliche Infrastruktur oder Unternehmen mit einer positiven sozialen Auswirkung. Durch nachhaltige Investitionen tragen Sie nicht nur zur Nachhaltigkeit bei, sondern können auch von langfristigen Wachstumschancen profitieren. Es ist sinnvoll, Investitionsstrategien zu entwickeln, die Ihre finanziellen Ziele mit den Werten und Überzeugungen in Einklang bringen, die Ihnen wichtig sind. So können Sie Ihr Vermögen nicht nur erhalten, sondern auch eine positive Wirkung auf die Gesellschaft erzielen.

4.3 Erbschaftsplanung

Eine wichtige Komponente der langfristigen Finanzplanung und des Vermögenserhalts ist die Erbschaftsplanung. Indem Sie frühzeitig eine Strategie zur Verteilung Ihres Vermögens an Ihre Erben festlegen, können Sie sicherstellen, dass Ihre finanziellen Werte gemäß Ihren Wünschen weitergegeben werden. Eine sorgfältige Erbschaftsplanung beinhaltet die Erstellung eines Testaments oder Erbvertrags, in dem Sie festlegen, wer Ihre Vermögenswerte erben soll und wie sie verteilt werden sollen. Es ist wichtig, dies rechtzeitig zu tun und sicherzustellen, dass Ihr Testament oder Erbvertrag rechtskräftig ist. Zusätzlich zur Verteilung Ihres Vermögens sollten Sie auch steuerliche Aspekte berücksichtigen, um mögliche Erbschaftssteuern zu minimieren. Ein erfahrener Steuerberater kann Ihnen dabei helfen, die beste Strategie für Ihre spezifische Situation zu entwickeln. Die Erbschaftsplanung gibt Ihnen die Gewissheit, dass Ihr Vermögen in Zukunft in den Händen derjenigen liegt, die Sie ausgewählt haben, und hilft Ihnen dabei, den reibungslosen Übergang Ihres Vermögens sicherzustellen.

Zusammenfassung

Abschließend lässt sich sagen, dass eine solide Finanzplanung für ein Vermögen von 1 Million Euro von großer Bedeutung ist. Hier sind die wichtigsten Punkte, die wir in diesem Artikel behandelt haben:

– Die Festlegung klarer Finanzziele ist der erste Schritt, um Ihr Vermögen erfolgreich zu verwalten. Definieren Sie Ihre Ziele und arbeiten Sie gezielt darauf hin.

– Die Budgetierung und Ausgabenkontrolle sind entscheidend, um Ihre finanziellen Ressourcen effektiv zu nutzen. Setzen Sie ein realistisches Budget und überprüfen Sie regelmäßig Ihre Ausgaben, um Verschwendung zu vermeiden.

– Denken Sie an die Vorsorge und Absicherung. Versicherungen spielen eine wichtige Rolle bei der Sicherung Ihres Vermögens vor unvorhergesehenen Ereignissen.

– Die Diversifizierung und Risikomanagement sind entscheidend, um Ihr Vermögen zu schützen und zu vermehren. Streuen Sie Ihre Investitionen und stellen Sie sicher, dass Sie Ihre Risiken im Blick haben.

– Die Steueroptimierung kann Ihnen helfen, Ihr Vermögen effizient zu verwalten und Steuervorteile zu nutzen.

– Schließlich ist die langfristige Finanzplanung und der Vermögenserhalt von großer Bedeutung. Planen Sie Ihre Altersvorsorge, investieren Sie nachhaltig und denken Sie an die langfristige Vermögensübertragung.

Indem Sie diese Tipps befolgen und eine solide Finanzplanung umsetzen, können Sie Ihr Vermögen von 1 Million Euro erfolgreich verwalten und langfristig erhalten. Denken Sie daran, dass eine regelmäßige Überprüfung und Anpassung Ihrer Finanzstrategie von großer Bedeutung ist, um den sich ändernden Marktbedingungen gerecht zu werden.

Häufig gestellte Fragen

1. Warum ist eine solide Finanzplanung wichtig?

Eine solide Finanzplanung ist wichtig, um Ihr Vermögen effektiv zu verwalten und zu vermehren. Sie hilft Ihnen dabei, klar definierte Ziele zu setzen und Ihre finanzielle Situation zu verbessern.

2. Welche Finanzziele sollte ich setzen?

Die Finanzziele können je nach Ihren individuellen Bedürfnissen variieren. Beispiele könnten der Kauf einer Immobilie, die finanzielle Absicherung der Familie oder eine solide Altersvorsorge sein. Es ist wichtig, Ziele zu haben, die realistisch, messbar und zeitlich definiert sind.

3. Wie kann ich mein Budget effektiv kontrollieren?

Um Ihr Budget effektiv zu kontrollieren, sollten Sie Ihre Einnahmen und Ausgaben sorgfältig verfolgen und ein Budget erstellen. Überprüfen Sie regelmäßig Ihre Ausgaben und identifizieren Sie mögliche Einsparungen oder unnötige Ausgaben.

4. Welche Versicherungen sind für die finanzielle Absicherung wichtig?

Verschiedene Versicherungen wie Lebensversicherung, Krankenversicherung und Haftpflichtversicherung können zum Schutz Ihres Vermögens beitragen. Stellen Sie sicher, dass Sie Ihre Versicherungsbedürfnisse analysieren und den erforderlichen Versicherungsschutz erhalten.

5. Wie kann ich mein Vermögen diversifizieren?

Eine Möglichkeit, Ihr Vermögen zu diversifizieren, ist die Asset-Allokation. Verteilen Sie Ihr Geld auf verschiedene Anlageklassen wie Aktien, Anleihen, Immobilien und Rohstoffe, um das Risiko zu streuen und potenzielle Renditen zu maximieren.

6. Was ist Risikostreuung?

Risikostreuung bezieht sich darauf, Ihr Risiko über verschiedene Anlagen zu verteilen. Durch Investitionen in verschiedene Unternehmen, Branchen und Märkte können potenzielle Verluste in einem Bereich durch Gewinne in einem anderen Bereich ausgeglichen werden.

7. Wie kann ich meine Steuern optimieren?

Eine steueroptimierte Vermögensstrukturierung und die Verwendung steueroptimierter Anlagestrategien können Ihnen helfen, Ihre Steuerlast zu minimieren. Es kann auch ratsam sein, eine Steuerberatung in Anspruch zu nehmen, um von geltenden Steuervorteilen zu profitieren.

8. Was ist Altersvorsorgeplanung?

Die Altersvorsorgeplanung befasst sich damit, für den Ruhestand vorzusorgen und ausreichende finanzielle Mittel für diesen Lebensabschnitt bereitzustellen. Es umfasst die Bewertung verschiedener Renten- und Vorsorgeoptionen und die Festlegung einer geeigneten Strategie.

9. Können nachhaltige Investitionen helfen, mein Vermögen zu erhalten?

Ja, nachhaltige Investitionen können helfen, Ihr Vermögen langfristig zu erhalten. Sie bieten nicht nur finanzielle Renditen, sondern berücksichtigen auch soziale und ökologische Aspekte. Sie können in Unternehmen investieren, die umweltfreundliche Praktiken fördern und soziale Verantwortung übernehmen.

10. Warum ist Erbschaftsplanung wichtig?

Die Erbschaftsplanung ermöglicht es Ihnen, die Verteilung Ihres Vermögens nach Ihrem Ableben zu kontrollieren. Durch eine sorgfältige Planung können Sie sicherstellen, dass Ihr Vermögen entsprechend Ihren Wünschen aufgeteilt wird und mögliche Steuerbelastungen minimiert werden.