Finanzplanung ist ein wichtiger Schritt, um Ihre finanziellen Ziele zu erreichen und langfristigen Wohlstand aufzubauen. Es gibt viele Möglichkeiten, wie Sie 10000 Euro clever anlegen können. In diesem Artikel werden wir Ihnen hilfreiche Tipps und Strategien vorstellen, um das Beste aus Ihrem Geld zu machen. Egal ob Sie in Aktien, Fonds, Festgeld, ETFs oder Immobilien investieren möchten, wir werden Ihnen eine Schritt-für-Schritt-Anleitung geben, wie Sie vorgehen können. Zudem werden wir auch auf die Bedeutung von Diversifizierung, die Risikobereitschaft, steuerliche Aspekte und die Nutzung von professioneller Finanzberatung eingehen. Lesen Sie weiter, um mehr darüber zu erfahren, wie Sie 10000 Euro clever anlegen können und Ihre finanziellen Ziele erreichen.

Zusammenfassung

- Warum 10000 Euro anlegen?

- Tipps zur cleveren Anlage

- Anlageberatung und Rechtsfragen

- Zusammenfassung

- Schlusswort

-

Häufig gestellte Fragen

- 1. Ist eine Anlage von 10000 Euro ausreichend, um langfristigen Wohlstand aufzubauen?

- 2. Welche Anlagestrategie sollte ich wählen?

- 3. Welche Vorteile bietet die Investition in Aktien?

- 4. Sind Fonds eine gute Möglichkeit zur Diversifizierung meines Portfolios?

- 5. Was ist Festgeld und wie funktioniert es?

- 6. Was sind ETFs und warum sind sie eine kostengünstige Diversifizierungsoption?

- 7. Sind Immobilien eine gute langfristige Anlageoption?

- 8. Wann sollte ich eine professionelle Finanzberatung in Anspruch nehmen?

- 9. Welche steuerlichen Aspekte sollte ich bei meinen Anlagen beachten?

- 10. Wann sollte ich eine Rechtsberatung in Bezug auf komplexe Anlageprodukte in Anspruch nehmen?

- Verweise

Warum 10000 Euro anlegen?

Es gibt verschiedene Gründe, warum es sinnvoll ist, 10000 Euro zu investieren:

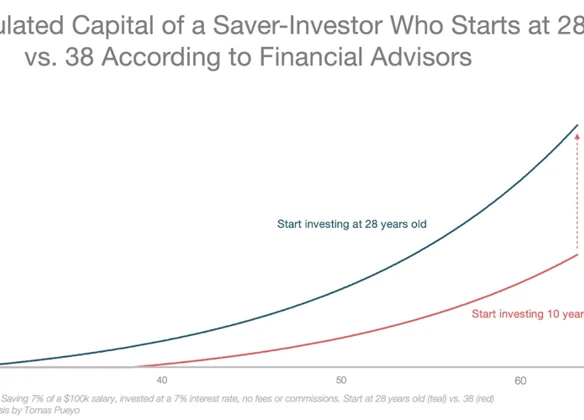

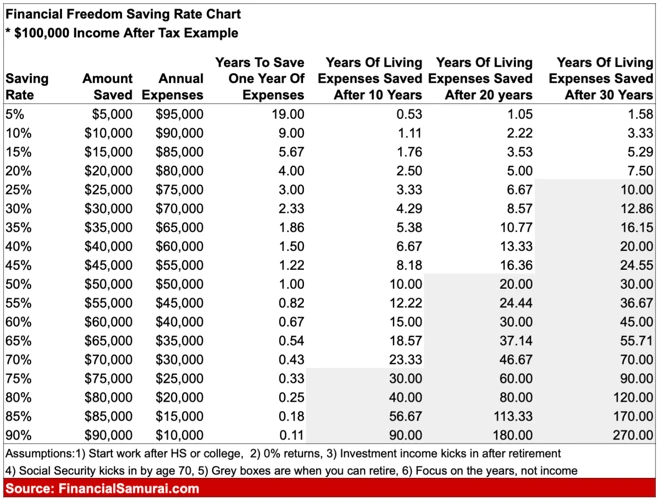

- Langfristiger Wohlstand: Durch kluge Investitionen können Sie langfristig Vermögen aufbauen und finanziellen Erfolg erzielen.

- Erträge generieren: Durch die richtige Anlagestrategie können Sie Ihr Geld für Sie arbeiten lassen und Erträge erwirtschaften.

- Inflation ausgleichen: Durch eine Investition können Sie Ihr Geld vor den Auswirkungen der Inflation schützen.

- Finanzielle Ziele erreichen: Indem Sie Ihr Geld investieren, können Sie Ihre finanziellen Ziele schneller erreichen, sei es der Kauf eines Hauses, die Finanzierung der Ausbildung Ihrer Kinder oder die Vorbereitung auf den Ruhestand.

- Streuung des Risikos: Durch eine breite Diversifizierung Ihrer Anlagen minimieren Sie das Risiko eines Verlusts und verbessern die Chancen auf eine positive Rendite.

Es ist wichtig zu beachten, dass jede Anlage mit Risiken verbunden ist und es keine Garantie für Rendite gibt. Daher ist es ratsam, vor dem Investieren eine fundierte Finanzplanung durchzuführen und professionelle Beratung in Anspruch zu nehmen.

1. Zielsetzung festlegen

Wenn Sie 10.000 Euro anlegen möchten, ist es wichtig, zuerst Ihre Ziele festzulegen. Stellen Sie sich die Frage: Was möchten Sie mit Ihrer Investition erreichen? Möchten Sie langfristig ein Vermögen aufbauen, für den Ruhestand vorsorgen oder eine größere Anschaffung finanzieren? Indem Sie klare Ziele setzen, können Sie Ihre Anlagestrategie entsprechend ausrichten und die richtigen Produkte auswählen. Zum Beispiel könnten Sie in einen nachhaltigen Fonds wie den Ökoworld Ökovision Classic C investieren, um Ihre ethischen und finanziellen Ziele zu verfolgen. Oder vielleicht interessieren Sie sich für den Handel mit Hebelprodukten wie einem Strike-Optionsschein, um kurzfristige Gewinne zu erzielen. Die Wahl der Anlageprodukte hängt von Ihren individuellen Zielen und Ihrer Risikobereitschaft ab. Informieren Sie sich entsprechend über die verschiedenen Optionen und treffen Sie fundierte Entscheidungen.

2. Risikobereitschaft analysieren

Bei der Finanzplanung ist es wichtig, Ihre Risikobereitschaft zu analysieren, um eine passende Anlagestrategie zu entwickeln. Dabei sollten Sie die folgenden Aspekte beachten:

- Finanzielle Ziele: Bestimmen Sie Ihre finanziellen Ziele und den zeitlichen Horizont, den Sie für Ihre Anlage haben. Wenn Sie langfristige Ziele verfolgen, können Sie möglicherweise etwas risikoreicher investieren.

- Verlusttoleranz: Überlegen Sie, wie viel Verlust Sie verkraften können, ohne dabei Ihre finanzielle Stabilität zu gefährden. Wenn Sie ein geringes Risiko tragen möchten, sollten Sie eher auf sichere Anlagemöglichkeiten setzen.

- Wissen und Erfahrung: Berücksichtigen Sie Ihr Wissen und Ihre Erfahrung im Bereich der Geldanlage. Wenn Sie sich gut mit den Finanzmärkten auskennen, können Sie möglicherweise risikoreichere Anlagen in Betracht ziehen.

Es ist wichtig, Ihre Risikobereitschaft realistisch einzuschätzen, um Fehlentscheidungen und unerwünschte Verluste zu vermeiden. Falls Sie unsicher sind, ist es ratsam, professionelle Beratung von einem Finanzexperten einzuholen. Sie können Ihnen helfen, Ihre Risikotoleranz zu bestimmen und eine passende Anlagestrategie zu entwickeln.

3. Diversifizierung beachten

Bei der Finanzplanung und Anlage von 10.000 Euro ist es wichtig, die Diversifizierung zu beachten. Das bedeutet, dass Sie Ihr Geld auf verschiedene Anlageklassen und Wertpapiere verteilen sollten, um das Risiko zu streuen. Durch eine breite Streuung Ihres Portfolios können Sie potenzielle Verluste in einer Anlageklasse durch Gewinne in einer anderen ausgleichen. Eine Möglichkeit der Diversifizierung ist die Investition in verschiedene Aktien und Branchen, um von verschiedenen wirtschaftlichen Entwicklungen zu profitieren. Ein weiterer Ansatz ist die Beimischung von Fonds, die verschiedene Anlageklassen bündeln. Darüber hinaus sollten Sie auch verschiedene Anlageinstrumente in Betracht ziehen, wie beispielsweise Festgeld und ETFs, um Ihr Portfolio weiter zu diversifizieren und das Risiko zu verringern. Es ist jedoch wichtig, eine individuelle Anlagestrategie zu entwickeln, die Ihren persönlichen Zielen und Ihrer Risikobereitschaft entspricht.

4. Anlagestrategie entwickeln

Bei der Entwicklung einer Anlagestrategie für Ihre 10000 Euro gibt es mehrere wichtige Faktoren zu berücksichtigen:

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

- Zielsetzung: Legen Sie zunächst Ihre finanziellen Ziele fest. Möchten Sie Ihr Geld langfristig anlegen, um Wohlstand aufzubauen, oder haben Sie kurzfristige Ziele, wie zum Beispiel eine größere Anschaffung?

- Risikobereitschaft: Analysieren Sie Ihre Risikotoleranz. Sind Sie bereit, höhere Risiken einzugehen, um potenziell höhere Renditen zu erzielen, oder bevorzugen Sie eine sicherere Anlage mit stabilem Ertrag?

- Anlagehorizont: Berücksichtigen Sie den Zeitraum, für den Sie Ihr Geld investieren möchten. Je länger Ihr Anlagehorizont ist, desto mehr Spielraum haben Sie, um auf kurzfristige Marktschwankungen zu reagieren.

- Diversifizierung: Verteilen Sie Ihr Geld auf verschiedene Anlageklassen, um das Risiko zu streuen. Eine ausgewogene Mischung aus Aktien, Anleihen, Fonds und möglicherweise Immobilien kann dazu beitragen, potenzielle Verluste abzumildern.

- Anlagemöglichkeiten: Informieren Sie sich über verschiedene Anlagemöglichkeiten, wie beispielsweise Aktien, Fonds, Festgeld oder ETFs. Vergleichen Sie die Renditechancen, Kosten und Risiken jeder Anlageklasse, um eine fundierte Entscheidung zu treffen. Denken Sie daran, dass eine breite Diversifizierung in der Regel sinnvoll ist.

Eine fundierte Anlagestrategie zu entwickeln, erfordert Zeit, Recherche und möglicherweise auch professionelle Beratung, um sicherzustellen, dass Ihre Entscheidungen Ihren individuellen Bedürfnissen und Zielen entsprechen.

Tipps zur cleveren Anlage

Wenn es darum geht, 10000 Euro clever anzulegen, sind hier einige Tipps, die Ihnen helfen können:

- Aktien als langfristige Investition: Betrachten Sie Aktien als eine Möglichkeit, langfristiges Wachstum zu erzielen. Führen Sie gründliche Recherchen durch und diversifizieren Sie Ihr Portfolio, um das Risiko zu minimieren.

- Fonds als breit gestreute Anlagemöglichkeit: Investieren Sie in Fonds, um Ihr Geld auf verschiedene Anlageklassen und Märkte zu verteilen. Das kann helfen, das Risiko zu streuen und die Chancen auf Rendite zu verbessern.

- Festgeld für sichere Rendite: Wenn Sie auf Nummer sicher gehen möchten, können Sie Ihr Geld in Festgeld anlegen. Hierbei erhalten Sie eine feste Rendite über einen festgelegten Zeitraum.

- ETFs für kostengünstige Diversifizierung: Betrachten Sie den Kauf von ETFs (Exchange Traded Funds), um breit diversifiziert zu investieren und gleichzeitig Kosten zu sparen.

- Immobilieninvestment als langfristige Option: Immobilien können eine gute langfristige Investition sein, vor allem wenn Sie eine langfristige Wertsteigerung anstreben. Berücksichtigen Sie jedoch die Kosten und Risiken, die mit dem Immobilienbesitz verbunden sind.

Beachten Sie, dass diese Tipps Ihnen nur als Ausgangspunkt dienen sollten. Es ist ratsam, sich weiterführend zu informieren, professionelle Beratung in Anspruch zu nehmen und Ihre individuellen Ziele und Risikobereitschaft zu berücksichtigen, bevor Sie eine Anlageentscheidung treffen.

1. Aktien als langfristige Investition

Aktien sind eine beliebte Option für langfristige Investitionen. Sie bieten die Möglichkeit, am Wachstum von Unternehmen zu partizipieren und potenziell hohe Renditen zu erzielen. Hier sind einige Gründe, warum Aktien als langfristige Investition attraktiv sind:

1. Wachstumspotenzial: Aktien können langfristig an Wert gewinnen und so Ihr Vermögen steigern. Es gibt Unternehmen, die über die Jahre hinweg kontinuierlich wachsen und ihre Aktienkurse steigen lassen.

2. Dividenden: Viele Unternehmen schütten regelmäßig Dividenden an ihre Aktionäre aus. Diese Ausschüttungen können ein zusätzliches Einkommen generieren und Ihre Gesamtrendite erhöhen.

3. Anlage in zukunftsorientierte Branchen: Durch den Kauf von Aktien von Unternehmen in innovativen Branchen wie Technologie, erneuerbare Energien oder Gesundheitswesen können Sie vom langfristigen Wachstumspotenzial dieser Sektoren profitieren.

4. Breite Streuung: Durch den Kauf von Aktien verschiedener Unternehmen und Branchen können Sie Ihr Risiko streuen und Verluste in einer einzelnen Aktie teilweise ausgleichen.

5. Mit Dividendenwachstum rechnen: Viele Unternehmen erhöhen ihre Dividenden regelmäßig im Laufe der Zeit. Dieses Dividendenwachstum kann zu einer Verbesserung der Rendite Ihrer Aktieninvestition führen.

Um erfolgreich in Aktien zu investieren, ist es wichtig, sich gründlich über die Unternehmen zu informieren, in die Sie investieren möchten. Zudem sollten Sie Ihre Anlagestrategie regelmäßig überprüfen und gegebenenfalls anpassen. Es ist auch ratsam, professionelle Beratung in Anspruch zu nehmen oder eine umfassende Recherche durchzuführen, um die richtigen Aktien für Ihre langfristige Anlagestrategie auszuwählen.

2. Fonds als breit gestreute Anlagemöglichkeit

Fonds sind eine beliebte Anlagemöglichkeit für diejenigen, die ihr Portfolio breit streuen möchten. Hier sind einige Gründe, warum Fonds eine gute Wahl sein können:

- Breite Diversifizierung: Fonds investieren in eine Vielzahl von Wertpapieren, wie Aktien, Anleihen und Rohstoffe. Dadurch wird das Risiko eines einzelnen Investments reduziert, da Verluste in einem Bereich durch Gewinne in einem anderen Bereich ausgeglichen werden können.

- Professionelles Management: Fonds werden von professionellen Fondsmanagern verwaltet, die über umfangreiches Wissen und Erfahrung verfügen. Sie treffen Entscheidungen basierend auf fundierten Analysen und versuchen, das beste Rendite-Risiko-Verhältnis für die Anleger zu erzielen.

- Zugang zu verschiedenen Märkten: Fonds können in verschiedene Märkte und Branchen investieren, sowohl national als auch international. Dadurch erhalten Anleger Zugang zu breiten Marktsegmenten und können von globalen Wachstumschancen profitieren.

- Flexibilität und Liquidität: Die meisten Fonds ermöglichen Anlegern den jederzeitigen Kauf und Verkauf von Anteilen, was eine hohe Flexibilität und Liquidität bietet. Dies ermöglicht es Anlegern, ihr Portfolio je nach Bedarf anzupassen.

Bevor Sie in Fonds investieren, sollten Sie jedoch die verschiedenen Arten von Fonds und deren Performance analysieren. Es ist auch ratsam, die Kostenstruktur und das Risikoprofil der Fonds zu berücksichtigen. Eine professionelle Finanzberatung kann Ihnen dabei helfen, den richtigen Fonds für Ihre Bedürfnisse auszuwählen.

3. Festgeld für sichere Rendite

Festgeld ist eine beliebte Anlagemöglichkeit für diejenigen, die eine sichere Rendite suchen. Mit Festgeld legen Sie Ihr Geld für einen festgelegten Zeitraum bei einer Bank oder einer anderen Finanzinstitution an. Während dieser Zeit erhalten Sie eine vorher vereinbarte feste Verzinsung. Die Vorteile von Festgeld liegen in seiner Sicherheit und Stabilität. Ihr investiertes Kapital ist durch eine Einlagensicherung geschützt, was bedeutet, dass Sie im Falle einer Bankenpleite bis zu einem bestimmten Betrag abgesichert sind. Festgeld eignet sich besonders gut für Anleger, die kein hohes Risiko eingehen möchten und stabile Erträge suchen. Allerdings sind die Renditen bei Festgeld in der Regel niedriger als bei riskanteren Anlageformen wie Aktien oder Fonds. Bevor Sie sich für Festgeld entscheiden, sollten Sie die Laufzeit, die Zinssätze und die Konditionen verschiedener Banken vergleichen, um die beste Option für Ihre Bedürfnisse zu finden.

4. ETFs für kostengünstige Diversifizierung

ETFs (Exchange Traded Funds) sind eine beliebte und kostengünstige Möglichkeit, Ihr Geld breit zu diversifizieren. Dabei handelt es sich um Investmentfonds, die einen bestimmten Marktindex abbilden. Durch den Kauf eines ETFs erhalten Sie Anteile an einem breiten Portfolio von Aktien, Anleihen oder anderen Anlageklassen.

Der Vorteil von ETFs liegt vor allem in ihrer Kosteneffizienz. Da sie passiv gemanagt werden und den Markt abbilden, haben sie in der Regel niedrigere Verwaltungsgebühren im Vergleich zu aktiv gemanagten Fonds. Zudem bieten ETFs eine breite Diversifizierung, da sie in der Regel eine Vielzahl von Wertpapieren enthalten. Dadurch minimieren Sie das Risiko eines Verlusts durch das Scheitern eines einzelnen Unternehmens oder Sektors.

Ein Beispiel für einen nachhaltigen ETF ist der „Ökoworld Ökovision Classic C“. Dieser ETF investiert in Unternehmen, die hohe ökologische und ethische Standards erfüllen. Durch die Investition in diesen ETF können Sie Ihr Geld nicht nur diversifizieren, sondern auch in Unternehmen mit positivem sozialen und ökologischen Impact investieren.

Bevor Sie in ETFs investieren, ist es ratsam, sich über die verschiedenen Optionen zu informieren und Ihre Anlageziele sowie Ihre Risikobereitschaft zu berücksichtigen. Sie können ETFs an verschiedenen Börsen kaufen, wie zum Beispiel an der Tradegate Exchange oder der gettex.

5. Immobilieninvestment als langfristige Option

Ein Immobilieninvestment kann eine attraktive langfristige Option sein, um Ihr Geld anzulegen. Es bietet verschiedene Vorteile:

Kapitalwachstum: Im Laufe der Zeit können Immobilien an Wert gewinnen, was zu einem potenziellen Kapitalwachstum führt.

Mieteinnahmen: Wenn Sie eine Immobilie vermieten, können Sie regelmäßige Mieteinnahmen generieren, die Ihnen ein passives Einkommen bieten.

Inflationsschutz: Immobilien haben oft eine höhere Inflationsschutzfunktion als andere Anlageformen, da Mieten und Immobilienwerte tendenziell mit der Inflation steigen.

Steuerliche Vorteile: In einigen Ländern gibt es steuerliche Anreize für Immobilieninvestitionen, wie z.B. Abschreibungen auf Gebäude oder steuerliche Vergünstigungen für langfristige Investitionen.

Langfristige Stabilität: Immobilien gelten als stabile Anlageklasse mit geringerer Volatilität im Vergleich zu Aktien oder anderen Finanzinstrumenten.

Es ist wichtig, eine umfassende Analyse des Immobilienmarktes durchzuführen, um potenzielle Risiken und Chancen zu bewerten. Das Immobilieninvestment erfordert auch eine angemessene Finanzierung und laufende Instandhaltungskosten. Eine professionelle Beratung kann Ihnen helfen, die richtige Immobilie als langfristige Anlageoption auszuwählen und Ihre finanziellen Ziele zu erreichen.

Anlageberatung und Rechtsfragen

Wenn es um die Anlageberatung und Rechtsfragen geht, gibt es einige wichtige Aspekte zu beachten:

- Professionelle Finanzberatung nutzen: Es kann von Vorteil sein, die Unterstützung eines erfahrenen Finanzberaters in Anspruch zu nehmen, der Ihnen bei der Auswahl der richtigen Anlagestrategie und -produkte helfen kann.

- Steuerliche Aspekte beachten: Bei der Anlage von 10000 Euro können steuerliche Fragen auftreten. Es ist ratsam, sich über die steuerlichen Auswirkungen der verschiedenen Anlageprodukte zu informieren und gegebenenfalls einen Steuerberater zu konsultieren.

- Rechtsberatung bei komplexen Anlageprodukten: Bei komplexen Anlageprodukten wie beispielsweise Optionsscheinen kann es ratsam sein, sich rechtlichen Rat einzuholen, um mögliche Risiken und Haftungsfragen zu verstehen. Eine Rechtsberatung kann Ihnen dabei helfen, informierte Investmententscheidungen zu treffen.

Indem Sie diese Aspekte berücksichtigen und bei Bedarf externe Experten konsultieren, können Sie Ihre Anlagestrategie weiter optimieren und mögliche rechtliche Risiken minimieren.

1. Professionelle Finanzberatung nutzen

Wenn es um Ihre Finanzen geht, kann es äußerst hilfreich sein, die Dienste einer professionellen Finanzberatung in Anspruch zu nehmen. Hier sind einige Gründe, warum es sinnvoll ist, eine solche Beratung in Betracht zu ziehen:

- Expertise: Finanzberater verfügen über Fachwissen und Erfahrung in der Finanzbranche. Sie können Ihnen bei der Bewertung Ihrer finanziellen Situation helfen und maßgeschneiderte Anlageempfehlungen geben.

- Individuelle Beratung: Ein Finanzberater kann auf Ihre individuellen Bedürfnisse und Ziele eingehen und Ihnen dabei helfen, eine maßgeschneiderte Finanzstrategie zu entwickeln.

- Risikobewertung: Ein professioneller Berater kann Ihnen helfen, Ihre Risikobereitschaft zu analysieren und dabei unterstützen, Anlageprodukte auszuwählen, die Ihrem Risikoprofil entsprechen.

- Informationsvorsprung: Finanzberater haben Zugang zu umfangreichen Marktdaten, Analysen und Research-Tools. Dadurch können sie Ihnen helfen, fundierte Anlageentscheidungen zu treffen.

- Langfristige Beziehung: Indem Sie eine Beziehung zu einem Finanzberater aufbauen, können Sie langfristig von kontinuierlichem Support, Überwachung Ihrer Investments und Anpassung Ihrer Strategie profitieren.

Es ist wichtig, bei der Auswahl eines Finanzberaters auf dessen Reputation, Erfahrung und Qualifikationen zu achten. Nehmen Sie sich Zeit, um verschiedene Berater zu vergleichen und entscheiden Sie sich für einen, dem Sie vertrauen und mit dem Sie eine gute Arbeitsbeziehung aufbauen können. Eine professionelle Finanzberatung kann Ihnen dabei helfen, Ihre finanziellen Ziele zu erreichen und Ihre Investitionen optimal zu gestalten.

2. Steuerliche Aspekte beachten

Bei der Finanzplanung ist es entscheidend, auch die steuerlichen Aspekte zu berücksichtigen, um das Beste aus Ihren Investitionen herauszuholen. Hier sind einige wichtige Punkte, die Sie beachten sollten:

- Kapitalertragssteuer: Gewinne aus Wertpapierverkäufen unterliegen in der Regel der Kapitalertragssteuer. Es ist wichtig, die Steuersätze und Freibeträge zu kennen, um die steuerliche Belastung zu minimieren.

- Steuerfreie Anlageformen: Es gibt bestimmte Anlageprodukte, wie zum Beispiel bestimmte Fonds, die steuerliche Vorteile bieten können. Informieren Sie sich über steuerfreie oder steueroptimierte Anlagemöglichkeiten.

- Steuerliche Förderungen: In einigen Fällen können Sie von steuerlichen Förderungen profitieren, zum Beispiel durch die Investition in bestimmte ökologische Anlagefonds. Informieren Sie sich über mögliche Steuervorteile und Förderprogramme.

- Verlustverrechnung: Verluste aus Wertpapiergeschäften können in der Regel mit Gewinnen verrechnet werden und somit die Steuerlast reduzieren. Informieren Sie sich über die Möglichkeiten der Verlustverrechnung.

- Steuerliche Unterstützung: Bei komplexen steuerlichen Fragen und Anlageprodukten kann es sinnvoll sein, professionelle steuerliche Beratung in Anspruch zu nehmen, um mögliche Risiken zu minimieren und von steuerlichen Vorteilen zu profitieren.

Es ist wichtig zu beachten, dass steuerliche Regelungen sich ändern können und individuelle steuerliche Rahmenbedingungen zu berücksichtigen sind. Konsultieren Sie daher einen Steuerberater oder Finanzexperten für eine maßgeschneiderte Beratung, die Ihren persönlichen Bedürfnissen und Zielen entspricht.

3. Rechtsberatung bei komplexen Anlageprodukten

Bei komplexen Anlageprodukten kann es sinnvoll sein, sich rechtlich beraten zu lassen. Insbesondere bei Investitionen in spezielle Finanzinstrumente wie beispielsweise strukturierte Produkte oder Derivate ist es wichtig, die rechtlichen Aspekte zu verstehen und mögliche Risiken zu erkennen. Eine Rechtsberatung kann Ihnen dabei helfen, die rechtlichen Konsequenzen Ihrer Entscheidungen zu verstehen und mögliche Fallstricke zu vermeiden. Indem Sie mit einem erfahrenen Anwalt zusammenarbeiten, können Sie sicherstellen, dass Ihre Anlagen den geltenden Gesetzen und Vorschriften entsprechen und Ihre Interessen geschützt sind. Es ist ratsam, vor dem Abschluss solcher Anlagegeschäfte eine rechtliche Beratung in Anspruch zu nehmen, um mögliche rechtliche Risiken zu minimieren.

Wenn Sie am Thema Nachhaltigkeit interessiert sind, können Sie sich auch unseren Artikel über die Kritik am Ökoworld Ökovision Classic C-Fonds ansehen, um mehr darüber zu erfahren.

Zusammenfassung

Zusammenfassend lässt sich sagen, dass eine sorgfältige Finanzplanung entscheidend ist, um 10000 Euro clever anzulegen. Es ist wichtig, Ihre Ziele zu definieren, Ihre Risikobereitschaft zu analysieren und eine diversifizierte Anlagestrategie zu entwickeln. Aktien bieten langfristiges Wachstumspotenzial, während Fonds eine breite Streuung ermöglichen. Festgeld kann eine sichere Rendite bieten, während ETFs eine kostengünstige Art der Diversifizierung darstellen. Darüber hinaus kann ein Immobilieninvestment eine langfristige Option sein. Es ist ratsam, professionelle Finanzberatung in Anspruch zu nehmen und steuerliche Aspekte zu berücksichtigen. Für weitere Informationen können Sie unseren Artikel über den /strike-optionsschein/ lesen, der Ihnen zusätzliche Einblicke bietet. Zudem ist es wichtig, zwischen Börsenplätzen wie /gettex-oder-tradegate/ eine fundierte Wahl zu treffen. Durch eine gezielte und gut durchdachte Anlagestrategie können Sie Ihre finanziellen Ziele erreichen und langfristigen Wohlstand aufbauen.

Schlusswort

Abschließend ist es wichtig zu betonen, dass die Anlage von 10000 Euro eine persönliche Entscheidung ist, die sorgfältig durchdacht werden sollte. Es gibt keine einheitliche Lösung, die für jeden die beste ist. Jede Person hat unterschiedliche Ziele, Risikobereitschaft und finanzielle Situationen. Daher ist es ratsam, eine individuelle Finanzplanung anzustreben und sich über die verschiedenen Anlagemöglichkeiten zu informieren. Eine professionelle Finanzberatung kann Ihnen dabei helfen, Ihre Ziele zu definieren und passende Investmentstrategien zu entwickeln. Behalten Sie stets die langfristige Perspektive im Blick und setzen Sie sich realistische Erwartungen. Mit einer klugen Finanzplanung können Sie Ihre finanziellen Ziele erreichen und eine solide Grundlage für Ihre Zukunft schaffen.

Häufig gestellte Fragen

1. Ist eine Anlage von 10000 Euro ausreichend, um langfristigen Wohlstand aufzubauen?

Ja, eine Anlage von 10000 Euro kann ein guter Ausgangspunkt sein, um langfristigen Wohlstand aufzubauen. Es ist jedoch wichtig, Ihre Anlagestrategie langfristig auszurichten und kontinuierlich zu überprüfen und anzupassen.

2. Welche Anlagestrategie sollte ich wählen?

Die Wahl der richtigen Anlagestrategie hängt von Ihren individuellen Zielen, Ihrem Zeithorizont und Ihrer Risikobereitschaft ab. Es kann sinnvoll sein, Ihr Portfolio breit zu diversifizieren und sowohl in langfristige Anlagen wie Aktien oder Immobilien als auch in sicherere Anlagen wie Festgeld oder Fonds zu investieren.

3. Welche Vorteile bietet die Investition in Aktien?

Die Investition in Aktien kann langfristig hohe Renditen bieten und eine Beteiligung am Erfolg von Unternehmen ermöglichen. Es ist jedoch wichtig zu beachten, dass Aktienanlagen auch mit Risiken verbunden sind und es zu Kursschwankungen kommen kann.

4. Sind Fonds eine gute Möglichkeit zur Diversifizierung meines Portfolios?

Ja, Fonds können eine effektive Möglichkeit zur Diversifizierung Ihres Portfolios sein, da sie in eine breite Palette von Vermögenswerten investieren können. Durch den Kauf von Fondsanteilen erwerben Sie indirekt Anteile an unterschiedlichen Aktien, Anleihen oder anderen Anlageklassen.

5. Was ist Festgeld und wie funktioniert es?

Festgeld ist eine Anlageform, bei der Sie eine festgelegte Summe für eine bestimmte Laufzeit bei einer Bank anlegen. Sie erhalten während der Laufzeit feste Zinsen auf Ihre Einlage. Festgeld bietet eine gute Möglichkeit, sichere Renditen zu erzielen, ist jedoch weniger flexibel als andere Anlageformen.

6. Was sind ETFs und warum sind sie eine kostengünstige Diversifizierungsoption?

ETFs (Exchange Traded Funds) sind Investmentfonds, die an der Börse gehandelt werden. Sie bieten eine kostengünstige Möglichkeit, in einen breiten Marktindex oder eine bestimmte Anlageklasse zu investieren. ETFs ermöglichen es Anlegern, ihr Portfolio einfach zu diversifizieren, da sie Anteile an einer Vielzahl von Wertpapieren halten.

7. Sind Immobilien eine gute langfristige Anlageoption?

Ja, Immobilien können eine attraktive langfristige Anlageoption sein. Sie bieten die Möglichkeit, regelmäßige Mieteinnahmen zu erzielen und von möglichen Wertsteigerungen zu profitieren. Immobilieninvestitionen erfordern jedoch eine umfassende Analyse und sorgfältige Bewertung der potenziellen Chancen und Risiken.

8. Wann sollte ich eine professionelle Finanzberatung in Anspruch nehmen?

Es kann sinnvoll sein, eine professionelle Finanzberatung in Anspruch zu nehmen, insbesondere wenn Sie unsicher sind, welche Anlagestrategie für Sie die beste ist oder wenn es um komplexe Finanzprodukte geht. Ein erfahrener Finanzberater kann Ihnen helfen, Ihre individuellen Ziele und Bedürfnisse zu analysieren und eine maßgeschneiderte Anlagestrategie zu entwickeln.

9. Welche steuerlichen Aspekte sollte ich bei meinen Anlagen beachten?

Es ist wichtig, die steuerlichen Vorschriften im Zusammenhang mit Ihren Anlagen zu berücksichtigen. Je nach Art der Anlage können unterschiedliche Steuerregeln gelten, zum Beispiel in Bezug auf Kapitalerträge oder Immobilieninvestitionen. Ein Steuerberater kann Ihnen bei der Optimierung Ihrer steuerlichen Situation helfen.

10. Wann sollte ich eine Rechtsberatung in Bezug auf komplexe Anlageprodukte in Anspruch nehmen?

Wenn Sie vorhaben, in komplexe Anlageprodukte wie bestimmte Optionsscheine oder derivative Finanzinstrumente zu investieren, kann es ratsam sein, eine Rechtsberatung in Anspruch zu nehmen. Ein Anwalt kann Ihnen helfen, die rechtlichen Aspekte dieser Produkte zu verstehen und mögliche Risiken zu bewerten.