500 Euro monatlich in ETFs investieren: Finanzplanung und Rechtsberatung Blog ist ein detaillierter Artikel, der Ihnen Schritt für Schritt erklärt, wie Sie monatlich 500 Euro in Exchange Traded Funds (ETFs) investieren können. ETFs sind beliebte Anlageinstrumente, die Ihnen helfen, langfristig ein passives Einkommen aufzubauen. In diesem Artikel wird nicht nur erläutert, warum es sinnvoll ist, in ETFs zu investieren, sondern auch wie Sie den Investmentprozess rechtlich absichern können. Darüber hinaus erhalten Sie wertvolle Tipps zur Finanzplanung, um Ihre Ziele und Risikobereitschaft zu bestimmen. Erfahren Sie auch, welche ETFs sich am besten für monatliche Investitionen von 500 Euro eignen und welche steuerlichen Implikationen Sie beachten sollten. Mit diesem umfassenden Leitfaden sind Sie optimal vorbereitet, um Ihre Investitionen zu überwachen und anzupassen.

Zusammenfassung

- Warum in ETFs investieren?

- Rechtsberatung für den Investmentprozess

- Finanzplanung für den ETF-Investitionsprozess

- Beste ETFs für monatliche Investitionen von 500 Euro

- Steuerliche Implikationen von ETF-Investitionen

- Risiken und Faktoren, die man berücksichtigen sollte

- Monitoring und Anpassung der Investition

- Schlussfolgerung

-

Häufig gestellte Fragen

- 3. Kann ich mit 500 Euro monatlich in ETFs investieren?

- 4. Wie finde ich einen geeigneten ETF-Broker?

- 5. Muss ich ein separates Anlagekonto eröffnen, um in ETFs zu investieren?

- 6. Gibt es steuerliche Auswirkungen bei ETF-Investitionen?

- 7. Warum ist die Auswahl geeigneter ETFs wichtig?

- 8. Wie kann ich meine Investition in ETFs überwachen und anpassen?

- 9. Welche Risiken gibt es bei ETF-Investitionen?

- 10. Wie kann ich mein ETF-Portfolio diversifizieren?

- Verweise

Warum in ETFs investieren?

ETFs sind eine beliebte Anlageoption aus mehreren Gründen. Erstens bieten sie eine breite Diversifikation, da ein ETF ein Portfolio von verschiedenen Aktien oder Anleihen enthält. Dadurch wird das Risiko einer einzelnen Investition minimiert. Zweitens sind ETFs kostengünstig, da sie in der Regel niedrige Verwaltungsgebühren haben. Dies bedeutet, dass mehr von Ihrer Investition tatsächlich in den Markt fließt und weniger für Gebühren verwendet wird.

Ein weiterer Vorteil von ETFs ist ihre Liquidität. Da ETFs an Börsen gehandelt werden, können Sie sie jederzeit kaufen oder verkaufen, was Flexibilität bietet. Zudem bieten ETFs Transparenz, da ihre Bestände regelmäßig veröffentlicht werden und Anleger jederzeit Zugriff auf Informationen über die enthaltenen Wertpapiere haben.

Darüber hinaus gibt es eine breite Palette von ETFs, die verschiedene Anlagethemen und Märkte abdecken, was es Ihnen ermöglicht, Ihre Investitionen nach Ihren individuellen Interessen und Zielen zu diversifizieren. Insgesamt bieten ETFs eine einfache, kostengünstige und flexible Möglichkeit, in den Markt zu investieren und langfristig ein Vermögen aufzubauen. Wenn Sie weitere Informationen zu den Vorteilen von ETFs wünschen, können Sie auch unsere Erfahrungen mit Sparkasse ETFs, Trade Republic und Fondsdiscount nachlesen.

Rechtsberatung für den Investmentprozess

Wenn es um den Investmentprozess in ETFs geht, ist es ratsam, sich rechtlich beraten zu lassen. Eine Rechtsberatung kann Ihnen helfen, die rechtlichen Aspekte der ETF-Investition besser zu verstehen und sicherzustellen, dass Sie alle erforderlichen Schritte korrekt und legal durchführen. Hier sind einige wichtige Aspekte der Rechtsberatung, die beim Investmentprozess zu beachten sind:

1. Auswahl eines geeigneten ETF-Brokers: Es ist wichtig, einen vertrauenswürdigen und regulierten Broker auszuwählen, der Ihnen den Handel mit ETFs ermöglicht. Eine Rechtsberatung kann Ihnen helfen, die verschiedenen Broker zu vergleichen und den besten für Ihre Anforderungen auszuwählen.

2. Eröffnen eines Anlagekontos: Bevor Sie in ETFs investieren können, müssen Sie ein Anlagekonto eröffnen. Eine Rechtsberatung kann Ihnen dabei helfen, alle erforderlichen Schritte zu verstehen und sicherzustellen, dass Ihr Anlagekonto korrekt eingerichtet ist.

3. Legale Aspekte der ETF-Investition: Eine Rechtsberatung kann Ihnen helfen, die steuerlichen und rechtlichen Implikationen Ihrer ETF-Investitionen zu verstehen. Sie können Ihnen auch bei Fragen zur Offenlegung von Informationen, zur Einhaltung von Vorschriften und zur Vermeidung von rechtlichen Risiken helfen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Indem Sie sich rechtlich beraten lassen, können Sie sicherstellen, dass Sie den Investmentprozess in ETFs auf eine korrekte und legale Weise durchführen. Eine Rechtsberatung kann Ihnen helfen, mögliche Risiken zu identifizieren und Ihre Investitionen rechtlich abzusichern.

1. Auswahl eines geeigneten ETF-Brokers

Wenn es um die Auswahl eines geeigneten ETF-Brokers geht, ist es wichtig, einige wichtige Faktoren zu berücksichtigen. Zunächst einmal sollten Sie die Kostenstruktur des Brokers prüfen. Überprüfen Sie die Handelsgebühren, Verwaltungsgebühren und andere versteckte Kosten, um sicherzustellen, dass sie in Ihrem Budget liegen. Vergleichen Sie auch die unterschiedlichen Gebührenstrukturen verschiedener Broker, um die besten Konditionen zu finden.

Ein weiterer wichtiger Faktor ist die Benutzerfreundlichkeit der Handelsplattform. Überprüfen Sie, ob die Plattform einfach zu bedienen ist und Ihnen alle erforderlichen Tools und Informationen bietet, um kluge Anlageentscheidungen zu treffen. Beachten Sie auch, ob der Broker eine mobile App bietet, damit Sie auch unterwegs auf Ihre Investitionen zugreifen können.

Darüber hinaus sollten Sie die Reputation und Sicherheit des Brokers überprüfen. Recherchieren Sie im Internet nach Erfahrungsberichten und Bewertungen anderer Kunden, um herauszufinden, wie zuverlässig der Broker ist. Achten Sie auch darauf, ob der Broker von einer vertrauenswürdigen Finanzregulierungsbehörde überwacht wird, um sicherzustellen, dass Ihre Gelder geschützt sind.

Eine gute Auswahl eines geeigneten ETF-Brokers ist ein wichtiger erster Schritt, um erfolgreich in ETFs zu investieren. Nehmen Sie sich die Zeit, verschiedene Broker zu vergleichen und bewerten Sie ihre Kostenstruktur, Benutzerfreundlichkeit und Sicherheit, um den besten Broker für Ihre Bedürfnisse zu finden.

2. Eröffnen eines Anlagekontos

Für die Investition in ETFs ist es wichtig, ein Anlagekonto zu eröffnen. Hier sind die Schritte, die Sie befolgen können, um ein Anlagekonto zu eröffnen:

1. Recherche: Beginnen Sie damit, verschiedene Banken und Online-Broker zu vergleichen, um den besten Anbieter für Ihre Bedürfnisse zu finden. Achten Sie dabei auf Aspekte wie Gebühren, Benutzerfreundlichkeit der Plattform und verfügbare Investmentprodukte.

2. Registrierung: Sobald Sie sich für einen Anbieter entschieden haben, können Sie das Anmeldeformular ausfüllen. In der Regel werden Informationen wie Name, Adresse, Geburtsdatum und Steueridentifikationsnummer benötigt.

3. Identitätsprüfung: Um Betrug und Geldwäsche zu verhindern, ist es erforderlich, Ihre Identität zu überprüfen. Dies kann in Form einer Video-Identifikation oder durch den Versand von Kopien Ihrer Ausweisdokumente erfolgen.

4. Kontokapitalisierung: Sobald Ihr Anlagekonto eröffnet ist, müssen Sie Geld einzahlen, um ETFs kaufen zu können. Sie können entweder eine Überweisung von Ihrem Girokonto vornehmen oder eine Einzahlung per Kreditkarte oder PayPal tätigen, je nach den Optionen, die Ihr Anbieter anbietet.

5. Auswahl der gewünschten ETFs: Nachdem Ihr Anlagekonto kapitalisiert ist, können Sie nun die gewünschten ETFs auswählen, die Ihren Anlagezielen und Ihrem Risikoprofil am besten entsprechen.

Die Eröffnung eines Anlagekontos ist ein wichtiger erster Schritt, um in ETFs zu investieren. Stellen Sie sicher, dass Sie alle erforderlichen Dokumente bereithalten und die Bedingungen des Anbieters sorgfältig prüfen, um ein Konto zu eröffnen, das Ihren Bedürfnissen entspricht.

3. Legale Aspekte der ETF-Investition

Bei der Investition in ETFs gibt es einige wichtige legale Aspekte zu beachten:

- Steuerliche Implikationen: Bevor Sie in ETFs investieren, sollten Sie sich über die steuerlichen Auswirkungen informieren. Je nach Ihrem Wohnsitzland können unterschiedliche Steuervorschriften gelten.

- Anlageregulierungen: Informieren Sie sich über die geltenden Anlageregulierungen in Ihrem Land. Einige Länder haben bestimmte Vorschriften oder Beschränkungen für den Handel mit ETFs.

- Anlegerschutz: Stellen Sie sicher, dass der von Ihnen gewählte ETF-Broker über angemessene Sicherheitsmaßnahmen für Ihre Investitionen verfügt. Informieren Sie sich über den Schutz Ihrer Einlagen und über etwaige Entschädigungsregelungen im Falle einer Insolvenz des Brokers.

- Informieren Sie sich über die zugrundeliegenden Wertpapiere: Jeder ETF enthält eine Auswahl von Aktien, Anleihen oder anderen Wertpapieren. Informieren Sie sich über diese zugrundeliegenden Wertpapiere, um sicherzustellen, dass sie Ihren finanziellen Zielen und Werten entsprechen.

Durch die Berücksichtigung dieser rechtlichen Aspekte können Sie sicherstellen, dass Ihre ETF-Investition den geltenden Gesetzen entspricht und dass Ihr investiertes Kapital geschützt ist.

Finanzplanung für den ETF-Investitionsprozess

Bei der Finanzplanung für den ETF-Investitionsprozess gibt es mehrere wichtige Schritte zu beachten. Erstens ist es entscheidend, das Ziel Ihrer Investition festzulegen. Möchten Sie langfristig für den Ruhestand sparen oder kurzfristig einen bestimmten Geldbetrag erreichen? Dieses Ziel bestimmt maßgeblich Ihre Anlagestrategie.

Zweitens sollten Sie Ihren Anlagehorizont analysieren. Wie lange möchten Sie Ihr Geld in ETFs investieren? Je länger der Anlagehorizont, desto mehr Spielraum haben Sie für schwankende Marktentwicklungen.

Drittens ist es wichtig, Ihre Risikobereitschaft zu bewerten. Wie viel Risiko sind Sie bereit einzugehen? Dies hilft Ihnen bei der Auswahl des richtigen Risikoprofils für Ihre ETF-Investition.

Ein weiterer Schritt ist die Auswahl geeigneter ETFs, die zu Ihren Zielen passen. Hierbei können Sie verschiedene Faktoren wie Kosten, Rendite und Risikoprofil berücksichtigen.

Schließlich sollten Sie monatliche Investitionen von 500 Euro in Betracht ziehen, um kontinuierlich in ETFs zu investieren und den sogenannten Cost-Average-Effekt zu nutzen. Dieser Effekt ermöglicht es Ihnen, mehr Anteile zu niedrigeren Preisen zu kaufen und langfristig Ihr Anlageziel zu erreichen.

Durch eine sorgfältige Finanzplanung können Sie Ihre Ziele besser definieren, Ihr Risiko steuern und Ihre ETF-Investitionen optimal gestalten.

1. Festlegung des Ziels der Investition

Die erste wichtige Maßnahme bei der Investition in ETFs ist die Festlegung Ihrer Anlageziele. Es ist wichtig, genau zu wissen, warum Sie investieren möchten und welche Ergebnisse Sie erzielen möchten. Hier sind einige wichtige Fragen, die Ihnen bei der Festlegung Ihrer Investitionsziele helfen können:

- Was ist der Zweck Ihrer Investition? Bestimmen Sie, ob Sie langfristiges Wachstum, ein passives Einkommen, eine Altersvorsorge oder andere Ziele verfolgen.

- Wie viel Zeit haben Sie? Überlegen Sie, ob Sie kurzfristige oder langfristige Ziele haben. Je nachdem können Sie unterschiedliche ETF-Strategien wählen.

- Welches Risikoniveau sind Sie bereit einzugehen? Stellen Sie fest, wie risikobereit Sie sind und welche Schwankungen Sie in Ihrer Anlage akzeptieren können. Dies hat Auswirkungen auf die Auswahl der ETFs.

- Wie viel Geld möchten Sie investieren? Bestimmen Sie Ihre Investitionssumme und berücksichtigen Sie, dass regelmäßiges Sparen von 500 Euro (wie in diesem Artikel erwähnt) eine gute Strategie sein kann.

- Welche Renditeerwartungen haben Sie? Setzen Sie realistische Renditeziele, basierend auf historischen Daten und Marktprognosen.

Indem Sie Ihre Investitionsziele klar definieren, können Sie Ihre Finanzstrategie besser planen und fundierte Entscheidungen bei der Auswahl der besten ETFs treffen.

2. Analyse des Anlagehorizonts

Die Analyse des Anlagehorizonts ist ein wichtiger Schritt bei der Finanzplanung für Ihre ETF-Investitionen. Der Anlagehorizont bezieht sich auf den Zeitraum, für den Sie Ihr investiertes Geld anlegen möchten. Es gibt verschiedene Faktoren, die bei der Analyse berücksichtigt werden sollten:

1. Kurzfristiger Anlagehorizont: Wenn Ihr Anlagehorizont kurzfristig ist, zum Beispiel weniger als fünf Jahre, sollten Sie möglicherweise eher konservative ETFs wählen. Diese haben in der Regel ein geringeres Risiko, bieten aber auch eine niedrigere Rendite. Eine kurzfristige Anlagestrategie kann auch von einer höheren Liquidität profitieren, da Sie möglicherweise schnell auf kurzfristige Chancen oder Risiken reagieren müssen.

2. Langfristiger Anlagehorizont: Wenn Sie Ihr Geld langfristig anlegen möchten, zum Beispiel für den Ruhestand oder die Ausbildung Ihrer Kinder, haben Sie den Vorteil, dass Sie auf eine höhere Rendite abzielen können. Dies bedeutet, dass Sie möglicherweise in risikoreichere ETFs investieren können, die langfristiges Wachstum bieten. In diesem Fall sollten Sie jedoch auch eine größere Schwankungsbreite und volatilere Marktbedingungen in Kauf nehmen können.

3. Zwischenlanger Anlagehorizont: Wenn Ihr Anlagehorizont zwischen kurzfristig und langfristig liegt, sollten Sie eine ausgewogene Mischung aus Risiko und Rendite anstreben. Sie könnten beispielsweise in ETFs investieren, die sowohl Aktien als auch Anleihen enthalten, um ein ausgewogenes Portfolio zu schaffen.

Die Analyse des Anlagehorizonts ist entscheidend, um Ihre Anlagestrategie zu bestimmen und sicherzustellen, dass sie Ihren finanziellen Zielen und Bedürfnissen entspricht. Achten Sie dabei auf Ihre individuelle Risikobereitschaft und stellen Sie sicher, dass Ihre gewählten ETFs gut zur geplanten Haltedauer passen.

3. Risikobereitschaft bewerten

Bei der Bewertung Ihrer Risikobereitschaft ist es wichtig, Ihre finanziellen Ziele, Ihre emotionale Toleranz für Risiken und Ihre Zeitspanne für die Investition zu berücksichtigen. Eine Möglichkeit, Ihre Risikotoleranz zu bewerten, ist die Bestimmung Ihres Anlagehorizonts. Wenn Sie beispielsweise langfristig investieren möchten, sind Sie möglicherweise bereit, höhere Risiken einzugehen, da es mehr Zeit gibt, um mögliche Verluste auszugleichen. Auf der anderen Seite, wenn Sie kurzfristig oder für bestimmte finanzielle Ziele investieren, können Sie eine konservativere Anlagestrategie bevorzugen, um Ihre Investition zu schützen.

Ein weiterer Faktor, der in Ihre Risikobewertung einbezogen werden sollte, ist Ihre emotionale Toleranz für Schwankungen im Markt. Wenn Sie dazu neigen, sich bei Marktschwankungen gestresst oder ängstlich zu fühlen, kann es sinnvoll sein, eine konservativere Anlagestrategie zu wählen, um diesen emotionalen Stress zu minimieren. Andererseits kann eine höhere Risikotoleranz Ihnen ermöglichen, Chancen zu nutzen und möglicherweise höhere Renditen zu erzielen.

Es ist wichtig, Ihre Risikobereitschaft zu bewerten, um eine Anlagestrategie zu entwickeln, die zu Ihnen passt und Ihnen langfristig finanzielle Sicherheit bietet. Eine professionelle Rechtsberatung kann Ihnen helfen, Ihre Risikotoleranz zu bewerten und die besten Anlageentscheidungen zu treffen, die Ihren individuellen Bedürfnissen und Zielen entsprechen.

4. Auswahl geeigneter ETFs

Bei der Auswahl geeigneter ETFs gibt es einige wichtige Punkte zu beachten. Zunächst sollten Sie sich über Ihre Anlageziele und Risikobereitschaft im Klaren sein. Möchten Sie in Aktien, Anleihen oder bestimmte Branchen investieren? Basierend auf Ihren Präferenzen können Sie ETFs auswählen, die Ihren Anforderungen entsprechen.

Ein weiterer Faktor bei der Auswahl von ETFs ist die Kostenstruktur. Vergleichen Sie die Verwaltungsgebühren der verschiedenen ETFs und prüfen Sie, ob diese zu Ihrem Budget passen. Es ist auch ratsam, die Performance und den Track Record des ETFs zu untersuchen. Schauen Sie sich die Historie des Fonds an und analysieren Sie die langfristige Performance, um einen besseren Einblick in die potenzielle Rentabilität zu erhalten.

Ein weiterer wichtiger Aspekt ist die Größe des ETFs. Größere ETFs haben oft höhere Liquidität und niedrigere Spreads, was den Handel erleichtert. Darüber hinaus kann es auch sinnvoll sein, die Struktur des ETFs zu berücksichtigen. Ein physisch replizierter ETF hält tatsächlich die im Index enthaltenen Wertpapiere, während ein synthetischer ETF Derivate verwendet, um die Performance des Index nachzubilden.

Es ist ratsam, eine gewisse Diversifikation in Ihrer ETF-Auswahl zu berücksichtigen, um das Risiko zu streuen. Sie können ETFs aus verschiedenen Regionen oder Branchen auswählen, um Ihr Portfolio breiter aufzustellen. Vergessen Sie nicht, auch die steuerlichen Implikationen zu berücksichtigen, da unterschiedliche ETFs unterschiedliche steuerliche Behandlungen haben können.

Insgesamt sollten Sie Ihre Auswahl an ETFs sorgfältig prüfen und sicherstellen, dass sie zu Ihren Anlagezielen und Präferenzen passen. Eine gründliche Analyse und Recherche sowie die Beratung eines Finanzexperten können Ihnen dabei helfen, die richtigen ETFs auszuwählen.

5. Monatliche Investition von 500 Euro

Eine monatliche Investition von 500 Euro in ETFs kann eine gute Strategie sein, um langfristig ein Vermögen aufzubauen. Hier sind einige Schritte, die Sie befolgen können, um diesen Investitionsprozess zu optimieren:

– Erstens sollten Sie ein automatisches Sparprogramm einrichten, bei dem der Betrag von 500 Euro jeden Monat automatisch von Ihrem Girokonto abgebucht wird und direkt in Ihren ETF investiert wird.

– Zweitens ist es wichtig, Ihre Investitionen regelmäßig zu überwachen und anzupassen. Sie können dies tun, indem Sie Ihren Portfolio-Status überprüfen, das Marktgeschehen beobachten und gegebenenfalls Anpassungen an Ihrer Allokation vornehmen.

– Darüber hinaus sollten Sie Ihre monatlichen Investitionen im Laufe der Zeit erhöhen, sobald es Ihnen finanziell möglich ist. Eine Steigerung auf beispielsweise 600 oder 700 Euro pro Monat kann dazu beitragen, Ihr Investitionswachstum zu beschleunigen.

– Schließlich sollten Sie Geduld und Disziplin haben. Langfristige Investitionen erfordern Zeit, um zu wachsen, und es ist wichtig, nicht bei kurzfristigen Marktschwankungen in Panik zu geraten. Bleiben Sie fokussiert auf Ihre langfristigen Ziele.

Indem Sie kontinuierlich 500 Euro pro Monat in ETFs investieren und Ihre Investitionen aktiv managen, können Sie Ihre Chancen auf langfristigen finanziellen Erfolg verbessern.

Beste ETFs für monatliche Investitionen von 500 Euro

Bei monatlichen Investitionen von 500 Euro in ETFs ist es wichtig, qualitativ hochwertige ETFs auszuwählen, die zu Ihrem Anlageziel und Ihrer Risikobereitschaft passen. Im Folgenden finden Sie eine Liste von einigen der besten ETFs, die für regelmäßige Investitionen geeignet sein können:

- iShares Core MSCI World UCITS ETF (Acc): Dieser ETF bildet den MSCI World-Index ab und bietet eine breite Diversifikation über eine Vielzahl von Branchen und Ländern.

- Vanguard FTSE All-World UCITS ETF: Dieser ETF verfolgt den FTSE All-World-Index und enthält Aktien aus entwickelten und aufstrebenden Märkten.

- Xtrackers MSCI Emerging Markets UCITS ETF: Dieser ETF bietet Zugang zu den aufstrebenden Märkten weltweit und kann eine gute Ergänzung zu globalen Aktienpositionen sein.

- iShares Euro Corporate Bond UCITS ETF: Dieser ETF investiert in Unternehmensanleihen mit Investment-Grade-Rating und bietet somit eine Möglichkeit zur Diversifikation in Anleihenmärkte.

Es ist wichtig zu beachten, dass dies nur eine kleine Auswahl der verfügbaren ETFs ist und dass Ihre individuellen Präferenzen und Anlageziele berücksichtigt werden sollten. Bevor Sie sich für einen bestimmten ETF entscheiden, sollten Sie eine gründliche Recherche durchführen und Ihre persönlichen Anlageziele, Risikotoleranz und Anlagehorizont berücksichtigen.

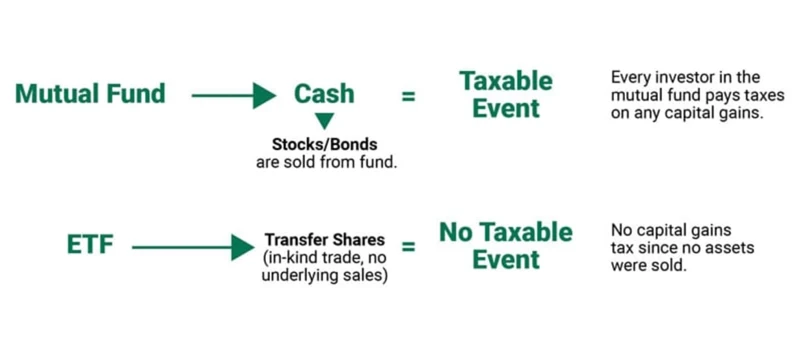

Steuerliche Implikationen von ETF-Investitionen

Bei der Investition in ETFs gibt es einige steuerliche Aspekte, die Sie berücksichtigen sollten. Eine wichtige Überlegung ist die steuerliche Behandlung von Dividenden. Wenn ein ETF Dividenden ausschüttet, sind diese in der Regel steuerpflichtig und müssen in Ihrer Einkommensteuererklärung angegeben werden.

Es gibt auch bestimmte steuerliche Vorteile bei der Anlage in thesaurierende ETFs. Bei einem thesaurierenden ETF werden die erzielten Erträge automatisch reinvestiert, anstatt sie zu erhalten. Dadurch können Sie die Steuerzahlung aufgeschoben, da Sie erst Steuern zahlen müssen, wenn Sie Ihre Anteile verkaufen und einen Gewinn realisieren.

Ein weiterer steuerlicher Aspekt ist die Haltedauer. In einigen Ländern gilt eine Mindesthaltedauer, um in den Genuss bestimmter Steuervorteile wie zum Beispiel der Abgeltungssteuer zu kommen. Es ist wichtig, sich über die steuerlichen Regelungen in Ihrem Land zu informieren, um mögliche steuerliche Implikationen zu verstehen und optimal zu nutzen.

Es wird empfohlen, sich von einem Steuerberater oder Finanzberater beraten zu lassen, um Ihre persönliche steuerliche Situation und die Auswirkungen einer ETF-Investition zu bewerten. Dies ermöglicht es Ihnen, eine fundierte Entscheidung zu treffen und Ihre Steuerzahlungen zu optimieren.

Risiken und Faktoren, die man berücksichtigen sollte

Bevor Sie in ETFs investieren, ist es wichtig, sich bewusst zu sein, dass es auch Risiken und Faktoren gibt, die berücksichtigt werden sollten. Eine der Hauptkomponenten ist die Marktvolatilität. Der Wert eines ETFs kann sowohl steigen als auch fallen und ist stark von den Marktbewegungen abhängig. Es ist wichtig, vorbereitet zu sein und den Markt genau zu beobachten, um mögliche Verluste zu minimieren. Eine weitere wichtige Überlegung ist die Diversifikation. Obwohl ETFs bereits eine breite Palette von Wertpapieren enthalten, sollte man dennoch sicherstellen, dass das Portfolio ausreichend diversifiziert ist, um das Risiko zu streuen.

Darüber hinaus ist es wichtig, die eigenen finanziellen Ziele und Verpflichtungen zu berücksichtigen. Jeder hat unterschiedliche finanzielle Bedürfnisse und Ziele, daher ist es wichtig, eine individuelle Anlagestrategie zu entwickeln, die zu Ihnen passt.

Es ist auch wichtig, sich über die steuerlichen Implikationen im Klaren zu sein, da Gewinne aus ETFs steuerpflichtig sein können. Es ist ratsam, einen Steuerberater zu konsultieren, um alle steuerlichen Aspekte zu verstehen und die beste Vorgehensweise zu ermitteln.

Indem Sie diese Risiken und Faktoren berücksichtigen, können Sie besser informierte Entscheidungen über Ihre ETF-Investitionen treffen und Ihr Portfolio erfolgreich verwalten.

1. Marktvolatilität

Marktvolatilität ist ein wichtiger Faktor, den man bei der Investition in ETFs berücksichtigen sollte. Die Preise von ETFs können schwanken und von externen Faktoren wie wirtschaftlichen Ereignissen, politischen Entscheidungen oder branchenspezifischen Trends beeinflusst werden. Es ist wichtig zu verstehen, dass Volatilität sowohl Chancen als auch Risiken mit sich bringt. Wenn der Markt volatil ist, kann dies zu großen Gewinnen führen, aber auch zu Verlusten. Es ist daher ratsam, vor der Investition in ETFs eine fundierte Risikobewertung durchzuführen und sicherzustellen, dass Sie mit den möglichen Schwankungen umgehen können. Eine mögliche Strategie ist beispielsweise die Diversifikation des Portfolios durch Investitionen in verschiedene ETFs, um die Auswirkungen der Marktvolatilität zu mildern.

2. Diversifikation

Die Diversifikation ist ein wichtiger Aspekt der Anlagestrategie und spielt auch bei der Investition in ETFs eine entscheidende Rolle. Durch die Diversifikation in ETFs können Anleger ihr Risiko verteilen, indem sie in einen Korb von verschiedenen Aktien oder Anleihen investieren. Dies geschieht, indem ein ETF einen Index nachbildet, der eine breite Palette von Wertpapieren enthält.

Es gibt mehrere Vorteile der Diversifikation. Erstens reduziert sie das spezifische Risiko einer einzelnen Investition. Wenn ein Aktienwert innerhalb des ETF-Portfolios an Wert verliert, können die Gewinne anderer Aktien im Portfolio diesen Verlust ausgleichen. Dadurch wird das Verlustrisiko minimiert.

Zweitens ermöglicht die Diversifikation es Anlegern, von verschiedenen Marktchancen zu profitieren. Ein ETF kann Aktien aus verschiedenen Branchen, Ländern oder Regionen enthalten, was es dem Anleger ermöglicht, an der weltweiten Wirtschaftsentwicklung teilzuhaben.

Schließlich kann die Diversifikation auch zu einer besseren Performance führen. Durch die Streuung des Kapitals über eine Vielzahl von Anlagen können mögliche Verluste in einem Bereich durch Gewinne in einem anderen Bereich ausgeglichen werden. Dies kann zu einer stabilen und langfristigen Wertentwicklung führen.

Insgesamt ist die Diversifikation ein wichtiger Teil einer erfolgreichen Anlagestrategie und sollte bei der Investition in ETFs berücksichtigt werden.

3. Finanzielle Ziele und Verpflichtungen

Bei der Finanzplanung für Ihre ETF-Investitionen ist es wichtig, Ihre finanziellen Ziele und Verpflichtungen zu berücksichtigen. Hier sind einige Punkte, die Sie dabei beachten sollten:

1. Zielfestlegung: Definieren Sie Ihre finanziellen Ziele klar und konkret. Möchten Sie für den Ruhestand sparen, ein Haus kaufen oder eine Ausbildung finanzieren? Je nach Ziel können Sie Ihre Anlagestrategie anpassen.

2. Zeithorizont: Analysieren Sie Ihren Anlagehorizont, also den Zeitraum, in dem Sie investieren möchten. Je länger der Anlagehorizont, desto mehr Risiko können Sie eingehen und möglicherweise höhere Renditen erzielen.

3. Risikobereitschaft: Bewerten Sie Ihre Risikobereitschaft realistisch. Überlegen Sie, wie viel Verlust Sie emotional verkraften können und passen Sie Ihre Investitionen entsprechend an.

4. Finanzielle Verpflichtungen: Berücksichtigen Sie Ihre aktuellen finanziellen Verpflichtungen wie Hypotheken, Kredite oder Kindererziehung. Stellen Sie sicher, dass Sie diese Verpflichtungen decken können, bevor Sie zusätzliches Geld in ETFs investieren.

Indem Sie Ihre finanziellen Ziele und Verpflichtungen berücksichtigen, können Sie eine Investitionsstrategie entwickeln, die Ihren Bedürfnissen und Umständen entspricht. Eine professionelle Rechtsberatung kann Ihnen dabei helfen, die besten Entscheidungen für Ihre finanzielle Zukunft zu treffen.

Monitoring und Anpassung der Investition

Das Monitoring und die Anpassung Ihrer Investition in ETFs sind entscheidende Schritte, um langfristig erfolgreich zu sein. Es ist wichtig, Ihre Investition regelmäßig zu überwachen, um sicherzustellen, dass sie den aktuellen Marktbedingungen und Ihren langfristigen Zielen entspricht. Es gibt mehrere Faktoren, die Sie berücksichtigen sollten.

Erstens sollten Sie regelmäßig Ihre ETF-Positionen überprüfen und analysieren. Überprüfen Sie, ob die zugrunde liegenden Wertpapiere noch Ihren Anlagezielen entsprechen und ob sich die Marktsituation geändert hat. Wenn dies der Fall ist, sollten Sie in Erwägung ziehen, Ihre Positionen anzupassen oder neue ETFs hinzuzufügen, um Ihre Diversifikation zu verbessern.

Zweitens sollten Sie Ihr Risikoprofil erneut bewerten. Wenn sich Ihre finanzielle Situation oder Ihre Risikobereitschaft geändert hat, müssen Sie möglicherweise Ihre ETF-Allokation anpassen, um Ihrem aktualisierten Risikoprofil gerecht zu werden.

Darüber hinaus ist es ratsam, regelmäßig den Markt und die wirtschaftlichen Entwicklungen zu verfolgen. Bewerten Sie die Leistung Ihrer ETFs im Vergleich zu anderen Investmentoptionen und passen Sie Ihre Strategie entsprechend an.

Es ist wichtig zu beachten, dass das Monitoring und die Anpassung Ihrer ETF-Investition keine übermäßige Handelsaktivität erfordern. Es geht vielmehr darum, Ihre Investition im Auge zu behalten und gegebenenfalls Anpassungen vorzunehmen, um Ihre langfristigen Ziele zu erreichen. Denken Sie daran, dass eine langfristige Anlagestrategie normalerweise besser abschneidet als häufiges Umschichten.

Schlussfolgerung

Die Investition von 500 Euro monatlich in ETFs kann eine rentable und langfristige Strategie sein, um ein passives Einkommen aufzubauen und Ihre finanziellen Ziele zu erreichen. Durch die Auswahl eines geeigneten ETF-Brokers und die Beachtung der rechtlichen Aspekte stellen Sie sicher, dass Sie Ihre Investitionen auf sichere und gesetzeskonforme Weise tätigen. Eine solide Finanzplanung hilft Ihnen dabei, Ihre Ziele und Risikobereitschaft zu definieren und die richtigen ETFs auszuwählen.

Es gibt eine Vielzahl von ETFs, die monatliche Investitionen von 500 Euro unterstützen und Ihnen eine breite Diversifikation bieten. Es ist jedoch wichtig, die steuerlichen Implikationen zu kennen und die Risiken und Faktoren zu berücksichtigen, die Ihre Anlageentscheidungen beeinflussen können.

Denken Sie daran, Ihre Investitionen regelmäßig zu überwachen und gegebenenfalls anzupassen, um sicherzustellen, dass sie mit Ihren finanziellen Zielen und veränderten Marktbedingungen übereinstimmen. Mit der richtigen Herangehensweise und einem gewissenhaften Monitoring haben Sie die Möglichkeit, langfristig von Ihren ETF-Investitionen zu profitieren.

Häufig gestellte Fragen

2. Sind ETFs sicher?

ETFs sind mit Risiken verbunden wie jede Anlageform, aber sie bieten eine breite Diversifikation, Liquidität und Transparenz, die dazu beitragen können, das Risiko zu minimieren.

3. Kann ich mit 500 Euro monatlich in ETFs investieren?

Ja, 500 Euro monatlich sind eine gute Ausgangsbasis für den Einstieg in ETF-Investitionen. Es ist wichtig, kontinuierlich zu investieren und langfristige Ziele im Auge zu behalten.

4. Wie finde ich einen geeigneten ETF-Broker?

Es gibt viele ETF-Broker zur Auswahl. Machen Sie eine gründliche Recherche und prüfen Sie Gebühren, Handelsplattformen, Kundenservice und Sicherheitsaspekte, um den besten Broker für Ihre Bedürfnisse zu finden.

5. Muss ich ein separates Anlagekonto eröffnen, um in ETFs zu investieren?

Ja, in der Regel müssen Sie ein separates Anlagekonto bei einem Broker oder einer Bank eröffnen, um in ETFs investieren zu können. Dies ermöglicht den Handel an der Börse.

6. Gibt es steuerliche Auswirkungen bei ETF-Investitionen?

Ja, bei ETF-Investitionen können steuerliche Aspekte eine Rolle spielen. Es ist ratsam, sich von einem Steuerberater oder einem Fachmann beraten zu lassen, um die steuerlichen Implikationen zu verstehen und zu optimieren.

7. Warum ist die Auswahl geeigneter ETFs wichtig?

Die Auswahl geeigneter ETFs ist entscheidend, um Ihre Anlageziele zu erreichen und Risiken zu minimieren. Achten Sie auf Faktoren wie Kosten, Performance, Diversifikation und Fondsanbieter.

8. Wie kann ich meine Investition in ETFs überwachen und anpassen?

Dies kann durch regelmäßige Überprüfung des Portfolios, Anpassung der Verteilung und Umschichtung erfolgen. Es ist auch wichtig, den Markt und Trends zu beobachten, um fundierte Entscheidungen zu treffen.

9. Welche Risiken gibt es bei ETF-Investitionen?

Zu den Risiken gehören Marktschwankungen, Konzentrationsrisiken, Inflation, politische und wirtschaftliche Risiken. Bilden Sie sich über die Risiken und Chancen in Bezug auf Ihre persönlichen Umstände weiter.

10. Wie kann ich mein ETF-Portfolio diversifizieren?

Sie können Ihr ETF-Portfolio diversifizieren, indem Sie verschiedene Anlageklassen, Regionen oder Branchen abdecken. Die Diversifikation hilft, das Risiko zu streuen und potenzielle Verluste auszugleichen.