Die Besteuerung von Abfindungen durch den Arbeitgeber ist ein wichtiger Aspekt, der oft übersehen wird, wenn es um die Planung der persönlichen Steuersituation geht. Es ist wichtig, die steuerlichen Grundlagen zu verstehen und Strategien zu kennen, um die Besteuerung der Abfindung zu optimieren. In diesem Artikel werden einige Tipps und Tricks zur Steuerplanung erläutert, einschließlich der Fünftelregelung, der Investition der Abfindung in die Altersvorsorge und der Wahl der optimalen Auszahlungsform. Darüber hinaus werden auch rechtliche Aspekte beleuchtet, wie die Verhandlung des Abfindungsbetrags und die Klärung der Steuerfreiheit. Es werden auch häufig gestellte Fragen beantwortet, etwa ob die Abfindung versteuert werden muss und wie sich eine Abfindung auf Sozialleistungen auswirkt. Am Ende des Artikels wird ein Fazit gezogen, das die wichtigsten Punkte zusammenfasst und den Leser dabei unterstützt, die Konsequenzen für den Arbeitnehmer zu verstehen.

Zusammenfassung

- Steuerliche Grundlagen

- Besteuerung der Abfindung

- Tipps und Tricks zur Steuerplanung

- Rechtliche Aspekte

- Konsequenzen für den Arbeitnehmer

- FAQs

- Fazit

-

Häufig gestellte Fragen

- 4. Kann ich die Abfindung in die Altersvorsorge investieren?

- 5. Gibt es Steuervorteile durch die Fünftelregelung?

- 6. Was bedeutet der Progressionsvorbehalt?

- 7. Kann ich den Abfindungsbetrag verhandeln?

- 8. Sind Sozialversicherungsbeiträge auf die Abfindung zu zahlen?

- 9. Wie sollte die Auszahlungsform der Abfindung gewählt werden?

- 10. Muss ich die Steuerfreiheit meiner Abfindung klären?

- Verweise

Steuerliche Grundlagen

Bei der Besteuerung von Abfindungen spielen verschiedene steuerliche Grundlagen eine wichtige Rolle. 1. Die Steuerpflicht von Abfindungen ist grundsätzlich gegeben, da Abfindungen als Einkünfte aus nichtselbstständiger Arbeit gelten. 2. Die Steuerklasse und der Steuersatz beeinflussen die Besteuerung der Abfindung. Je nach Steuerklasse und Gesamteinkommen kann dies zu unterschiedlichen Steuersätzen führen. Es ist daher ratsam, die Steuerklasse und den Steuersatz bei der Planung zu berücksichtigen. Weiterhin ist es wichtig zu wissen, dass Abfindungen steuerfrei sein können, wenn bestimmte Voraussetzungen erfüllt sind. In einigen Fällen können Abfindungen zum Beispiel steuerfrei sein, wenn sie aufgrund einer Auflösung des Arbeitsverhältnisses im gegenseitigen Einvernehmen gezahlt werden. Es ist ratsam, sich über die genauen rechtlichen Bestimmungen zu informieren, um mögliche Steuervorteile zu nutzen.

1. Steuerpflicht von Abfindungen

Die Steuerpflicht von Abfindungen ist grundsätzlich gegeben, da Abfindungen als Einkünfte aus nichtselbstständiger Arbeit gelten. Hier sind einige wichtige Punkte zu beachten:

– Abfindungen unterliegen der Einkommensteuer und sind somit steuerpflichtig.

– Die Höhe der Abfindung bestimmt den Steuersatz. Je höher die Abfindung, desto höher kann der Steuersatz sein.

– Abfindungen können als sonstige Bezüge im Rahmen des progressiven Einkommensteuertarifs besteuert werden.

– Es gibt jedoch auch Ausnahmen, bei denen Abfindungen steuerfrei sein können. Zum Beispiel kann eine Abfindung steuerfrei sein, wenn sie im Rahmen eines gerichtlichen Vergleichs oder einer Auflösung des Arbeitsverhältnisses im gegenseitigen Einvernehmen gezahlt wird.

– Es ist wichtig, die genauen steuerlichen Vorschriften zu beachten und gegebenenfalls fachlichen Rat einzuholen, um die korrekte Besteuerung der Abfindung sicherzustellen.

2. Steuerklasse und Steuersatz

Die Steuerklasse und der Steuersatz sind wichtige Faktoren bei der Besteuerung von Abfindungen. Je nach individueller Steuerklasse und dem Gesamteinkommen können unterschiedliche Steuersätze gelten. Es ist daher ratsam, die Steuerklasse und den Steuersatz bei der Steuerplanung zu berücksichtigen, um mögliche Steuervorteile zu nutzen. Es ist empfehlenswert, sich über die geltenden Steuersätze in der eigenen Steuerklasse zu informieren und gegebenenfalls eine steuerliche Beratung in Anspruch zu nehmen, um die beste steuerliche Strategie für die Besteuerung der Abfindung zu finden.

Besteuerung der Abfindung

Die Besteuerung der Abfindung hängt von verschiedenen Faktoren ab und kann sich je nach Auszahlungsform und Gesamteinkommen unterschiedlich gestalten. 1. Einmalzahlung oder Ratenzahlung: Die Wahl zwischen einer Einmalzahlung oder Ratenzahlung der Abfindung kann steuerliche Auswirkungen haben. Bei einer Einmalzahlung wird die gesamte Abfindung im Jahr der Zahlung besteuert, während bei einer Ratenzahlung die Besteuerung auf die Jahre der Auszahlung verteilt werden kann. 2. Optimierung der Besteuerung: Es gibt verschiedene Möglichkeiten, die Besteuerung der Abfindung zu optimieren. Dazu gehört die Nutzung der Fünftelregelung, bei der die Abfindung über fünf Jahre verteilt besteuert wird und somit zu einer niedrigeren Steuerbelastung führen kann. Weiterhin kann es sinnvoll sein, die Abfindung in die Altersvorsorge zu investieren, um steuerliche Vorteile zu nutzen. 3. Progressionsvorbehalt: Die Abfindung kann auch den Progressionsvorbehalt auslösen, was bedeutet, dass das Einkommen aus der Abfindung bei der Ermittlung des Steuersatzes für das übrige Einkommen berücksichtigt wird. Es ist wichtig, diese Aspekte bei der Steuerplanung zu beachten, um die Besteuerung der Abfindung zu optimieren.

1. Einmalzahlung oder Ratenzahlung

Bei der Besteuerung einer Abfindung ist es wichtig, die Optionen der Einmalzahlung oder Ratenzahlung zu berücksichtigen. Eine Einmalzahlung hat den Vorteil, dass sie zu einer sofortigen Steuerbelastung führt. Der volle Betrag der Abfindung wird in dem Jahr, in dem die Zahlung erfolgt, besteuert. Auf der anderen Seite ermöglicht eine Ratenzahlung eine Aufteilung der Steuerlast über einen bestimmten Zeitraum. Damit kann der Steuersatz möglicherweise niedriger sein, da die Einkünfte aus der Abfindung auf mehrere Jahre verteilt werden. Die Wahl zwischen Einmalzahlung oder Ratenzahlung hängt von der individuellen finanziellen Situation und den steuerlichen Auswirkungen ab. Es kann sinnvoll sein, professionellen Rat einzuholen, um die beste Entscheidung zu treffen.

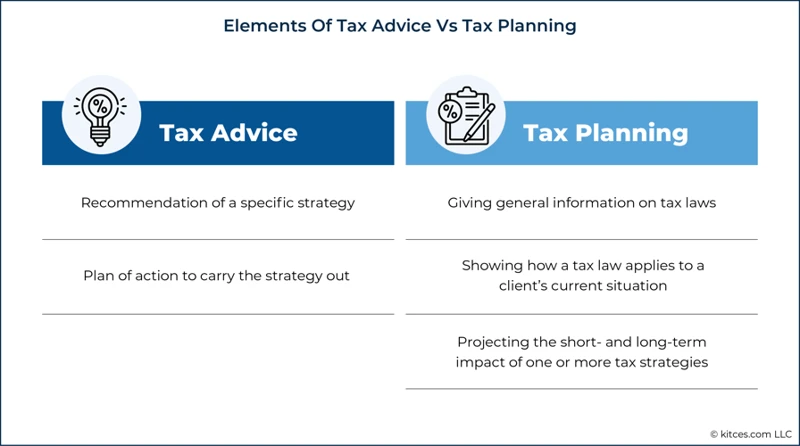

2. Optimierung der Besteuerung

Um die Besteuerung der Abfindung zu optimieren, können verschiedene Strategien angewendet werden. Hier sind einige Tipps zur Optimierung der Besteuerung:

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

- Nutzung der Fünftelregelung: Die Fünftelregelung ermöglicht es, die Abfindung auf fünf Jahre zu verteilen und so den Steuersatz zu verringern. Dies kann besonders vorteilhaft sein, wenn die Abfindung einen hohen Betrag umfasst.

- Investition in die Altersvorsorge: Eine Möglichkeit zur Optimierung der Besteuerung ist die Investition der Abfindung in die Altersvorsorge. Hierbei können steuerliche Vorteile genutzt werden, wie zum Beispiel die Steuerfreiheit der Beiträge zur betrieblichen Altersvorsorge.

- Wahl der optimalen Auszahlungsform: Je nach persönlicher Steuersituation kann die Wahl der Auszahlungsform der Abfindung Einfluss auf die Besteuerung haben. Es kann sinnvoll sein, zwischen Einmalzahlung und Ratenzahlung zu wählen, um den Steuereffekt zu optimieren.

Durch die Anwendung dieser Optimierungsstrategien kann die steuerliche Belastung bei der Besteuerung der Abfindung reduziert werden. Es ist jedoch ratsam, sich vorab von einem Steuerberater beraten zu lassen, um die individuelle Steuersituation zu berücksichtigen.

3. Progressionsvorbehalt

Der Progressionsvorbehalt ist ein wichtiger Aspekt bei der Besteuerung von Abfindungen. Er besagt, dass die Abfindung zwar nicht direkt besteuert wird, aber zur Berechnung des persönlichen Steuersatzes herangezogen wird. Dies bedeutet, dass die Abfindung das zu versteuernde Einkommen erhöht und somit auch den Steuersatz erhöhen kann. Dadurch kann es zu einem höheren Steuersatz kommen, als wenn die Abfindung nicht berücksichtigt würde. Es ist daher ratsam, den Progressionsvorbehalt bei der Planung der Besteuerung der Abfindung zu beachten und mögliche Auswirkungen auf den persönlichen Steuersatz zu berücksichtigen.

Tipps und Tricks zur Steuerplanung

Bei der Steuerplanung für die Besteuerung von Abfindungen gibt es einige Tipps und Tricks, die beachtet werden sollten. 1. Die Fünftelregelung kann eine Möglichkeit sein, die Steuerbelastung zu reduzieren. Bei einmaligen Einkünften wie einer Abfindung wird die Steuerlast nach dieser Regelung berechnet, indem der Faktor „1/5“ auf den Betrag angewendet wird. Dadurch wird der zu versteuernde Betrag verringert. 2. Eine weitere Möglichkeit besteht darin, die Abfindung in die Altersvorsorge zu investieren. Hierbei können steuerliche Vorteile entstehen, denn Beiträge für die Altersvorsorge können unter bestimmten Bedingungen steuerlich abgesetzt werden. Eine Beratung durch einen Steuerexperten ist empfehlenswert, um die individuellen Optionen zu prüfen. 3. Die Wahl der optimalen Auszahlungsform kann ebenfalls Auswirkungen auf die Steuerbelastung haben. Je nach persönlicher Situation kann es sinnvoll sein, die Abfindung in Teilbeträgen oder als Einmalzahlung zu erhalten. Hierbei sollten auch steuerliche Aspekte wie der Steuersatz und die Steuerklasse berücksichtigt werden. Es ist ratsam, sich frühzeitig mit einem Steuerberater auseinanderzusetzen, um die besten Strategien für die Steuerplanung zu finden.

1. Steuervorteile durch Fünftelregelung

Durch die Anwendung der Fünftelregelung können Arbeitnehmer, die eine Abfindung erhalten, von steuerlichen Vorteilen profitieren. Diese Regelung erlaubt es, die Abfindung auf fünf Jahre zu verteilen und dadurch den Steuersatz zu senken. Dadurch bleibt der individuelle Steuersatz niedriger, da die Abfindung nicht in einem Jahr versteuert wird, sondern auf mehrere Jahre aufgeteilt wird. Dies kann insbesondere dann von Vorteil sein, wenn die Abfindung eine hohe Höhe erreicht. Es ist wichtig zu beachten, dass die Fünftelregelung nur für außerordentliche Einkünfte angewendet werden kann, zu denen auch Abfindungen zählen. Es ist ratsam, die genauen steuerlichen Auswirkungen der Fünftelregelung mit einem Steuerberater zu besprechen, um die individuelle Steuerplanung zu optimieren.

2. Abfindung in die Altersvorsorge investieren

Eine Möglichkeit, die Besteuerung der Abfindung zu optimieren, besteht darin, die Abfindung in die Altersvorsorge zu investieren. Durch die Investition der Abfindung in eine betriebliche Altersvorsorge können Steuervorteile genutzt werden. Diese Investition ist bis zu einem bestimmten Betrag steuerfrei. Dabei wird die Abfindung nicht vollständig besteuert, sondern nur der Betrag, der über dem steuerfreien Höchstbetrag liegt. Dies führt zu einer Verringerung der Steuerlast und kann insbesondere dann vorteilhaft sein, wenn die Abfindung einen höheren Betrag umfasst. Es ist jedoch empfehlenswert, sich hierzu individuell beraten zu lassen, da die steuerlichen Regelungen zur Altersvorsorge komplex sein können.

3. Wahl der optimalen Auszahlungsform

Die Wahl der optimalen Auszahlungsform bei der Abfindung spielt eine wichtige Rolle für die Besteuerung. Es gibt verschiedene Optionen, die individuell abgewogen werden sollten. Eine Möglichkeit ist die Einmalzahlung, bei der die gesamte Abfindung auf einmal ausgezahlt wird. Dabei kann es jedoch zu einer höheren Steuerbelastung kommen, da der Abfindungsbetrag möglicherweise in eine höhere Steuerklasse fällt. Eine andere Option ist die Ratenzahlung, bei der die Abfindung in mehreren Teilbeträgen über einen bestimmten Zeitraum ausgezahlt wird. Dies ermöglicht eine gleichmäßigere Verteilung der Steuerlast auf mehrere Jahre und kann zu einer niedrigeren Steuerbelastung führen. Es ist ratsam, die persönliche Steuersituation zu berücksichtigen und gegebenenfalls steuerliche Beratung in Anspruch zu nehmen, um die optimale Auszahlungsform zu wählen.

Rechtliche Aspekte

Bei der Abwicklung von Abfindungen sind auch verschiedene rechtliche Aspekte zu beachten. 1. Die Verhandlung des Abfindungsbetrags ist ein wichtiger Schritt, um sicherzustellen, dass die Abfindung angemessen ist. Arbeitnehmer sollten ihre Verhandlungsposition einschätzen und gegebenenfalls Unterstützung von einem Rechtsanwalt oder einer Gewerkschaft in Anspruch nehmen. 2. Die Sozialversicherungsbeiträge können die Abfindungsberechnung beeinflussen. In einigen Fällen werden Sozialversicherungsbeiträge fällig, während in anderen Fällen die Abfindung davon befreit sein kann. Es ist wichtig, die genauen Regelungen zu kennen, um unerwartete finanzielle Auswirkungen zu vermeiden. 3. Die Klärung der Steuerfreiheit ist ein weiterer rechtlicher Aspekt. In einigen Situationen können Abfindungen steuerfrei sein, aber es ist wichtig, sich über die spezifischen Voraussetzungen und rechtlichen Bestimmungen zu informieren. Insbesondere bei der Auflösung des Arbeitsverhältnisses im gegenseitigen Einvernehmen können bestimmte Steuerbefreiungen greifen. Es ist ratsam, professionellen Rat zu suchen, um die individuelle Situation genau zu klären.

1. Abfindungsbetrag verhandeln

Bei der Verhandlung des Abfindungsbetrags gibt es einige wichtige Punkte zu beachten:

– 1. Recherchieren Sie den Durchschnittswert in Ihrer Branche: Informieren Sie sich über übliche Abfindungsbeträge in Ihrer Branche und Position. Dies kann Ihnen als Orientierungshilfe dienen, um Ihre Verhandlungsposition zu stärken.

– 2. Analysieren Sie Ihre individuelle Situation: Bewerten Sie Ihre persönlichen Umstände wie Beschäftigungsdauer, Position, Qualifikationen und eventuelle unzumutbare Umstände am Arbeitsplatz, die zur Auflösung des Arbeitsverhältnisses geführt haben. Diese Faktoren können die Verhandlungsbasis beeinflussen.

– 3. Begründen Sie Ihre Forderung: Legen Sie dem Arbeitgeber überzeugend dar, warum Sie eine bestimmte Abfindungssumme vorschlagen. Zeigen Sie auf, welche Risiken und Nachteile mit einer gerichtlichen Auseinandersetzung verbunden wären, um Ihre Verhandlungsposition zu stärken.

– 4. Bereiten Sie sich auf Verhandlungen vor: Sichern Sie sich juristische Unterstützung, um Ihre Interessen zu vertreten. Verhandeln Sie sachlich und beharrlich, um Ihre Ziele zu erreichen.

– 5. Seien Sie flexibel: Es kann vorteilhaft sein, alternative Lösungen wie eine höhere Abfindung bei Ratenzahlung oder andere Zusatzleistungen in Betracht zu ziehen, um eine Einigung zu erzielen.

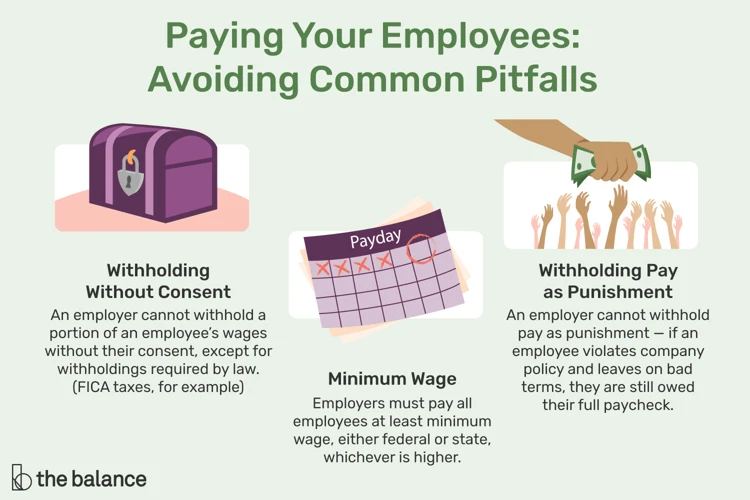

2. Sozialversicherungsbeiträge

Die Besteuerung von Abfindungen betrifft nicht nur die Einkommensteuer, sondern auch die Sozialversicherungsbeiträge. Bei der Zahlung einer Abfindung können sich Sozialversicherungsbeiträge erhöhen oder verringern, abhängig von verschiedenen Faktoren. Einige wichtige Aspekte sind:

– Die Höhe der Abfindung kann Einfluss auf den Beitrag zur Krankenversicherung haben.

– Der Beitrag zur Rentenversicherung kann sich aufgrund der Abfindungssumme verändern.

– Beiträge zur Arbeitslosenversicherung können ebenfalls von der Abfindung betroffen sein.

Es ist ratsam, sich im Vorfeld über die Auswirkungen der Abfindung auf die Sozialversicherungsbeiträge zu informieren, um mögliche Überraschungen bei der Abrechnung zu vermeiden.

3. Klärung der Steuerfreiheit

Um die Steuerfreiheit einer Abfindung zu klären, müssen bestimmte Voraussetzungen erfüllt sein. Diese können je nach individueller Situation variieren. Es gibt jedoch einige allgemeine Faktoren, die berücksichtigt werden sollten:

– Auflösung des Arbeitsverhältnisses im gegenseitigen Einvernehmen: Eine Abfindung kann unter Umständen steuerfrei sein, wenn das Arbeitsverhältnis einvernehmlich aufgelöst wurde.

– Keine Vorliegen eines arbeitsrechtlichen Anspruchs: Um die Steuerfreiheit zu erlangen, darf die Abfindung nicht auf einem arbeitsrechtlichen Anspruch basieren.

– Bestimmte Höchstgrenzen: Es gibt bestimmte Höchstgrenzen, innerhalb derer eine Abfindung möglicherweise steuerfrei sein kann.

Es ist wichtig, die genauen rechtlichen Bestimmungen und Bedingungen zu prüfen und gegebenenfalls Rücksprache mit einem Steuerberater oder einem Experten für Arbeitsrecht zu halten, um sicherzustellen, dass die Abfindung tatsächlich steuerfrei ist.

Konsequenzen für den Arbeitnehmer

Konsequenzen für den Arbeitnehmer: Die Besteuerung der Abfindung kann verschiedene Konsequenzen für den Arbeitnehmer haben. Zum einen führt die Besteuerung dazu, dass der Nettobetrag der Abfindung geringer ausfällt als der Bruttobetrag. Dies kann zu finanziellen Einbußen führen. Zusätzlich kann sich die Besteuerung der Abfindung auch auf andere Sozialleistungen auswirken, wie beispielsweise das Arbeitslosengeld oder die Rentenansprüche. Es ist wichtig, diese Konsequenzen zu berücksichtigen, wenn man eine Abfindung erhält. Eine sorgfältige Steuerplanung und Beratung können dabei helfen, die Auswirkungen der Besteuerung zu minimieren und die finanziellen Konsequenzen für den Arbeitnehmer zu optimieren.

FAQs

Im Folgenden werden einige häufig gestellte Fragen (FAQs) zur Besteuerung von Abfindungen beantwortet: 1. Muss ich meine Abfindung versteuern? Ja, Abfindungen sind grundsätzlich steuerpflichtig, da sie als Einkünfte aus nichtselbstständiger Arbeit gelten. Es gibt jedoch bestimmte steuerliche Regelungen und Ausnahmen, die die Steuerlast reduzieren können. 2. Wie wird die Abfindung berechnet? Die Berechnung der Abfindung erfolgt in der Regel mithilfe von Faktoren wie der Dauer der Betriebszugehörigkeit, dem Durchschnittsgehalt und eventuellen Sozialplanregelungen. Es ist wichtig, die genaue Berechnungsmethode in Ihrem Arbeitsvertrag oder Tarifvertrag nachzulesen. 3. Wie wirkt sich eine Abfindung auf Sozialleistungen aus? Eine Abfindung kann Auswirkungen auf bestimmte Sozialleistungen wie Arbeitslosengeld oder Krankengeld haben, da sie als Einkommen angerechnet werden kann. Es ist ratsam, sich vorher bei den entsprechenden Behörden zu informieren, um mögliche Änderungen zu berücksichtigen. Es ist wichtig, dass die konkreten gesetzlichen Bestimmungen und individuellen steuerlichen Situationen berücksichtigt werden, um die genauen Auswirkungen einer Abfindung auf die persönliche Steuerbelastung zu ermitteln.

1. Muss ich meine Abfindung versteuern?

Die Besteuerung von Abfindungen hängt von verschiedenen Faktoren ab. Hier sind einige wichtige Informationen dazu:

- Abfindungen sind grundsätzlich steuerpflichtig. Abfindungen gelten als Einkünfte aus nichtselbstständiger Arbeit und unterliegen daher der Einkommensteuer.

- Es gibt jedoch bestimmte Steuerbefreiungen. Unter bestimmten Voraussetzungen können Abfindungen steuerfrei sein, zum Beispiel wenn sie aufgrund einer Auflösung des Arbeitsverhältnisses im gegenseitigen Einvernehmen gezahlt werden.

- Es ist wichtig, die genauen steuerlichen Regelungen zu kennen. Jeder Fall ist individuell, und es können unterschiedliche steuerliche Bestimmungen gelten. Es empfiehlt sich daher, sich von einem Steuerberater oder Rechtsanwalt beraten zu lassen, um die steuerliche Situation im Zusammenhang mit der Abfindung zu klären.

- Die Abfindung muss in der Regel in der Steuererklärung angegeben werden. Auch wenn die Abfindung steuerfrei sein sollte, ist es wichtig, sie in der Steuererklärung anzugeben, um mögliche Rückfragen des Finanzamts zu vermeiden.

2. Wie wird die Abfindung berechnet?

Eine Abfindung kann auf unterschiedliche Weise berechnet werden, abhängig von verschiedenen Faktoren, wie beispielsweise der Dauer der Betriebszugehörigkeit und dem Bruttolohn. Hier sind einige mögliche Berechnungsmethoden:

– Abfindung pro Beschäftigungsjahr: Die Abfindung kann auf Basis eines bestimmten Betrags pro Jahr der Betriebszugehörigkeit berechnet werden. Zum Beispiel kann eine Abfindung von einem halben Monatsgehalt pro Beschäftigungsjahr vereinbart werden.

– Abfindung anhand des Bruttomonatsgehalts: Eine andere Methode besteht darin, die Abfindung als bestimmten Prozentsatz des Bruttomonatsgehalts zu berechnen. Zum Beispiel kann eine Abfindung von drei Monatsgehältern vereinbart werden.

– Individuelle Vereinbarungen: In einigen Fällen können individuelle Vereinbarungen getroffen werden, um die Höhe der Abfindung festzulegen. Dies könnte zum Beispiel eine Abfindungszahlung in Form eines bestimmten Geldbetrags sein.

Es ist wichtig zu beachten, dass es keine festen Regeln für die Berechnung von Abfindungen gibt und jede Situation individuell betrachtet werden sollte. Es ist ratsam, sich mit einem Fachexperten oder einem Anwalt für Arbeitsrecht zu beraten, um die Berechnung der Abfindung zu klären.

3. Wie wirkt sich eine Abfindung auf Sozialleistungen aus?

Eine Abfindung kann Auswirkungen auf Sozialleistungen haben. Bei Arbeitslosengeld I wird die Abfindung grundsätzlich auf das ALG I angerechnet. Das bedeutet, dass das Arbeitslosengeld entsprechend gekürzt werden kann, abhängig von der Höhe der erhaltenen Abfindung. Allerdings wird bei der Anrechnung eine Schonfrist von bis zu 3 Monaten gewährt, in der die Abfindung nicht auf das ALG I angerechnet wird. Bei Arbeitslosengeld II (Hartz IV) wird die Abfindung als Vermögen angerechnet. Das heißt, dass das Vermögen zunächst aufgebraucht werden muss, bevor Leistungen aus dem Arbeitslosengeld II gewährt werden. Es ist wichtig zu beachten, dass die genauen Regelungen und Auswirkungen auf Sozialleistungen von Fall zu Fall unterschiedlich sein können. Es ist empfehlenswert, sich bei den entsprechenden Sozialleistungsträgern oder einem Steuerberater über die individuellen Auswirkungen zu informieren.

Fazit

Im dieses Artikels lassen sich einige Schlüsselpunkte zusammenfassen. Bei der Besteuerung von Abfindungen durch den Arbeitgeber ist es wichtig, die steuerlichen Grundlagen zu verstehen und die persönliche Steuersituation zu berücksichtigen. Durch strategische Steuerplanung können Steuervorteile genutzt werden, beispielsweise durch die Fünftelregelung oder die Investition der Abfindung in die Altersvorsorge. Die Wahl der optimalen Auszahlungsform und die Verhandlung des Abfindungsbetrags können ebenfalls eine Rolle spielen. Es ist auch wichtig, die rechtlichen Aspekte zu beachten, insbesondere die Klärung der Steuerfreiheit und die Auswirkungen auf Sozialleistungen. Indem man diese Punkte berücksichtigt, kann man die Konsequenzen für den Arbeitnehmer besser verstehen und die Besteuerung der Abfindung optimieren.

Häufig gestellte Fragen

4. Kann ich die Abfindung in die Altersvorsorge investieren?

Ja, es ist möglich, die Abfindung in die Altersvorsorge einzuzahlen, um Steuervorteile zu nutzen. Hierbei sollte jedoch beachtet werden, dass es bestimmte Voraussetzungen gibt und es ratsam ist, professionellen Rat einzuholen.

5. Gibt es Steuervorteile durch die Fünftelregelung?

Ja, die Fünftelregelung kann dazu führen, dass die Besteuerung einer Abfindung insgesamt niedriger ausfällt. Durch diese Regelung wird die Abfindung auf fünf Jahre verteilt und der Steuersatz dementsprechend gemindert.

6. Was bedeutet der Progressionsvorbehalt?

Der Progressionsvorbehalt besagt, dass die Abfindung nicht nur beim individuellen Steuersatz berücksichtigt wird, sondern auch Einfluss auf die Berechnung des Steuersatzes für andere Einkünfte haben kann. Dies führt dazu, dass der Steuersatz insgesamt höher ausfallen kann.

7. Kann ich den Abfindungsbetrag verhandeln?

Ja, es ist möglich, den Abfindungsbetrag zu verhandeln. Hierbei spielen verschiedene Faktoren wie die individuelle Situation, die Gründe für die Beendigung des Arbeitsverhältnisses und vertragliche Vereinbarungen eine Rolle.

8. Sind Sozialversicherungsbeiträge auf die Abfindung zu zahlen?

Nein, auf die Abfindung sind keine Sozialversicherungsbeiträge zu zahlen. Das bedeutet, dass Brutto und Netto bei der Abfindung in der Regel identisch sind.

9. Wie sollte die Auszahlungsform der Abfindung gewählt werden?

Die Wahl der Auszahlungsform der Abfindung kann Auswirkungen auf die Besteuerung haben. Hierbei ist es ratsam, sich über verschiedene Möglichkeiten wie Einmalzahlung oder Ratenzahlung zu informieren und individuelle steuerliche Aspekte zu berücksichtigen.

10. Muss ich die Steuerfreiheit meiner Abfindung klären?

Ja, es ist wichtig, im Einzelfall die Steuerfreiheit der Abfindung zu klären. Es gibt bestimmte Voraussetzungen, die erfüllt sein müssen, damit eine Abfindung steuerfrei ist. Eine genaue Prüfung der rechtlichen Bestimmungen ist daher empfehlenswert.