Schritt-für-Schritt Tipps und Tricks für eine optimale Finanzplanung zur Abwälzung der Pauschalsteuer

Die Pauschalsteuer ist ein wichtiger Bestandteil des Steuersystems, der jedoch oft zu finanziellen Belastungen führen kann. Um diese Belastungen zu minimieren und eine optimale Finanzplanung zu gewährleisten, sollten verschiedene Tipps und Tricks berücksichtigt werden. In diesem Artikel werden wir Ihnen Schritt-für-Schritt Anleitungen geben, wie Sie Ihre steuerliche Situation analysieren, Einsparungsmöglichkeiten prüfen, Investmentstrategien zur Minimierung der Pauschalsteuer nutzen und von Steuerbegünstigungen profitieren können. Zudem betrachten wir mögliche Stolpersteine und Herausforderungen, die bei der Finanzplanung auftreten können, sowie die Rolle eines Rechtsberaters bei der optimierung Ihrer Finanzen. Lesen Sie weiter, um wertvolle Einblicke in eine effektive finanzielle Abwälzung der Pauschalsteuer zu erhalten.

Zusammenfassung

- Was ist die Pauschalsteuer?

- Warum die Pauschalsteuer optimieren?

-

Tipps und Tricks für die optimale Finanzplanung

- Tipp 1: Analyse Ihrer steuerlichen Situation

- Tipp 2: Prüfen Sie Ihre Einsparungsmöglichkeiten

- Frag einen AnwaltWenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

- Tipp 3: Investmentstrategien zur Minimierung der Pauschalsteuer

- Tipp 4: Nutzung von Steuerbegünstigungen und -erleichterungen

- Tipp 5: Konsultation eines Finanzexperten

- Tipp 6: Aufbau einer langfristigen Finanzplanung

- Steuerliche Stolpersteine und Herausforderungen

- Die Rolle eines Rechtsberaters in der Finanzplanung

- Fazit

-

Häufig gestellte Fragen

- Was ist der Unterschied zwischen der Pauschalsteuer und der individuellen Besteuerung?

- In welchen Fällen wird die Pauschalsteuer angewendet?

- Wie kann ich meine steuerliche Situation analysieren?

- Wie prüfe ich meine Einsparungsmöglichkeiten?

- Welche Investmentstrategien helfen bei der Minimierung der Pauschalsteuer?

- Welche Steuerbegünstigungen und -erleichterungen kann ich nutzen?

- Warum sollte ich einen Finanzexperten konsultieren?

- Wie baue ich eine langfristige Finanzplanung auf?

- Welche Stolpersteine können bei der Finanzplanung auftreten?

- Welche Rolle spielt ein Rechtsberater in der Finanzplanung?

- Verweise

Was ist die Pauschalsteuer?

Die Pauschalsteuer ist eine spezielle Form der Besteuerung, die in einigen Fällen angewendet wird. Sie kommt vor allem bei bestimmten Einkommensarten wie z.B. Honoraren aus Lehraufträgen (mehr dazu hier) oder Erhaltungsaufwendungen (mehr dazu hier) zum Einsatz. Im Gegensatz zur individuellen Besteuerung wird bei der Pauschalsteuer ein fester Steuersatz auf das Einkommen angewendet, unabhängig von der individuellen Steuersituation. Dies kann sowohl Vor- als auch Nachteile haben, je nach individueller finanzieller Situation und Steuerklasse. Daher ist es wichtig, die Pauschalsteuer zu optimieren, um mögliche Einsparungen zu erzielen. In den folgenden Abschnitten werden wir Ihnen Tipps und Tricks für eine optimale Finanzplanung zur Abwälzung der Pauschalsteuer geben.

Warum die Pauschalsteuer optimieren?

Die optimale Finanzplanung zur Abwälzung der Pauschalsteuer ist von großer Bedeutung, da sie verschiedene Vorteile mit sich bringt. Durch die gezielte Optimierung der Pauschalsteuer können Sie potenzielle Steuereinsparungen erzielen und somit mehr finanziellen Spielraum schaffen. Dies ist besonders relevant in Fällen wie beispielsweise bei einem 450-€-Job (mehr dazu hier), wo jeder Euro an Steuereinsparungen von großer Bedeutung sein kann. Außerdem ermöglicht die optimierte Abwälzung der Pauschalsteuer eine bessere finanzielle Planung und ermöglicht es Ihnen, Ihre Ressourcen effektiver zu nutzen. Indem Sie sich mit den verschiedenen Tipps und Tricks vertraut machen, können Sie sicherstellen, dass Sie die Pauschalsteuer bestmöglich optimieren und Ihre finanziellen Ziele erreichen.

Tipps und Tricks für die optimale Finanzplanung

Eine optimale Finanzplanung ist entscheidend, um die Pauschalsteuer effektiv abzuwälzen. Hier sind einige Tipps und Tricks, die Ihnen dabei helfen können. Zunächst sollten Sie Ihre steuerliche Situation analysieren, um zu verstehen, wie die Pauschalsteuer auf Ihr Einkommen angewendet wird. Anschließend sollten Sie Ihre Einsparungsmöglichkeiten prüfen. Überprüfen Sie Ihre Ausgaben und Einnahmen, um potenzielle Steuervorteile zu identifizieren. Eine weitere Möglichkeit, die Pauschalsteuer zu minimieren, besteht darin, verschiedene Investmentstrategien zu nutzen. Dies kann beispielsweise die Streuung von Investitionen umfassen, um die Steuerbelastung zu verringern. Darüber hinaus sollten Sie alle Steuerbegünstigungen und -erleichterungen in Anspruch nehmen, die Ihnen zur Verfügung stehen. Es kann auch sinnvoll sein, die Unterstützung eines Finanzexperten in Anspruch zu nehmen, um Ihre finanzielle Situation zu optimieren. Schließlich ist es wichtig, eine langfristige Finanzplanung aufzubauen, um zukünftige Steuerbelastungen zu minimieren. Durch die Implementierung dieser Tipps und Tricks können Sie Ihre Finanzen optimieren und die Pauschalsteuer effektiv abwälzen.

Tipp 1: Analyse Ihrer steuerlichen Situation

Eine gründliche Analyse Ihrer steuerlichen Situation ist der erste Schritt zu einer optimalen Finanzplanung und zur Abwälzung der Pauschalsteuer. Hier sind einige Punkte, die Sie berücksichtigen sollten:

- Einkommensquellen: Überprüfen Sie Ihre verschiedenen Einkommensquellen und identifizieren Sie mögliche Einnahmen, die unter die Pauschalsteuer fallen könnten.

- Steuersätze: Informieren Sie sich über die aktuellen Steuersätze für die betreffenden Einkommensarten. Vergleichen Sie diese mit anderen Steuerarten, um mögliche Einsparungen zu erkennen.

- Steuerermäßigungen: Überprüfen Sie, ob Sie Anspruch auf Steuerermäßigungen haben, die Ihre Steuerlast reduzieren können. Beispiele hierfür sind Freibeträge, Kinderbetreuungskosten oder bestimmte Ausgaben, die steuerlich absetzbar sind.

- Steuerklasse: Überprüfen Sie Ihre Steuerklasse und prüfen Sie, ob ein Wechsel in eine günstigere Steuerklasse möglich ist.

- Zusätzliche Verpflichtungen: Stellen Sie sicher, dass Sie alle relevanten steuerlichen Verpflichtungen erfüllen, um Probleme oder Strafen zu vermeiden.

Eine genaue Analyse Ihrer steuerlichen Situation wird Ihnen helfen, ein Verständnis für Ihre finanzielle Lage zu entwickeln und mögliche Optimierungsmöglichkeiten zu identifizieren.

Tipp 2: Prüfen Sie Ihre Einsparungsmöglichkeiten

Bei der Optimierung der Pauschalsteuer ist es wichtig, Ihre Einsparungsmöglichkeiten zu prüfen. Hier sind einige Möglichkeiten, wie Sie potenzielle Einsparungen erzielen können:

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

1. Überprüfen Sie Ihre Ausgaben: Analysieren Sie Ihre Ausgaben sorgfältig und identifizieren Sie Bereiche, in denen Sie Kosten senken können. Dies können beispielsweise unnötige Ausgaben für Luxusartikel oder Abonnements sein.

2. Nutzen Sie steuerliche Vergünstigungen: Informieren Sie sich über steuerliche Vergünstigungen und Sonderregelungen, die Ihnen zur Verfügung stehen. Beispielsweise können Sie bestimmte Ausgaben wie Berufskleidung oder Weiterbildungskosten steuerlich geltend machen.

3. Prüfen Sie alternative Anlagemöglichkeiten: Überlegen Sie, ob es sinnvoll ist, Ihr Geld in alternative Anlageformen wie Immobilien, Aktien oder Investmentfonds zu investieren. Diese können potenziell höhere Renditen erzielen und Ihre steuerliche Belastung verringern.

4. Maximieren Sie Ihre Altersvorsorge: Nutzen Sie alle Möglichkeiten zur Altersvorsorge, wie beispielsweise betriebliche Altersvorsorge oder Riester-Rente. Diese können steuerliche Vorteile bieten und Ihnen helfen, langfristig für den Ruhestand vorzusorgen.

Durch eine sorgfältige Prüfung dieser Einsparungsmöglichkeiten können Sie Ihre Pauschalsteuer optimieren und langfristig Ihre finanzielle Situation verbessern.

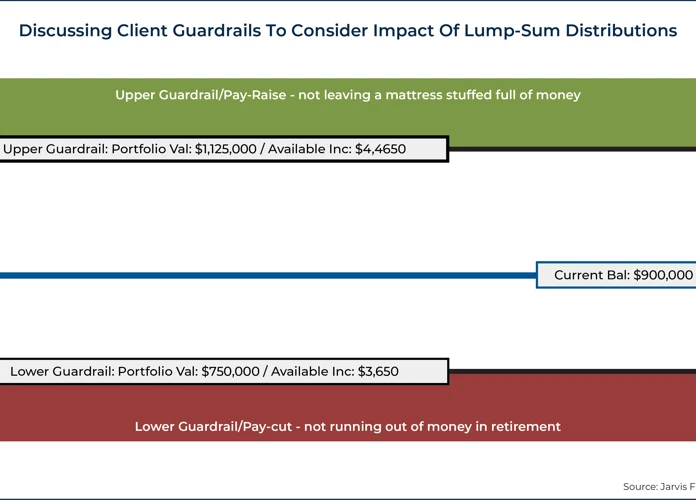

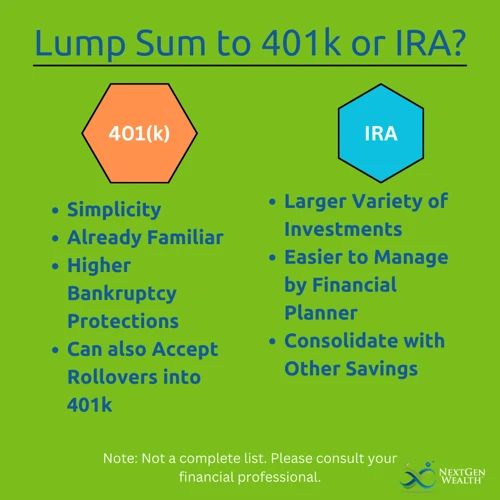

Tipp 3: Investmentstrategien zur Minimierung der Pauschalsteuer

Eine effektive Methode zur Minimierung der Pauschalsteuer ist die Anwendung von Investmentstrategien. Indem Sie Ihr Geld gezielt in verschiedene Anlageformen investieren, können Sie potenziell steuerliche Vorteile erzielen. Eine Möglichkeit besteht darin, in steueroptimierte Fonds zu investieren, die speziell darauf ausgerichtet sind, die Steuerbelastung zu minimieren. Eine andere Strategie ist die Nutzung von steuerbegünstigten Anlageprodukten wie Riester-Rentenverträgen oder betrieblicher Altersvorsorge. Darüber hinaus kann auch die Diversifikation des Portfolios helfen, die Pauschalsteuer zu senken. Durch die Streuung Ihrer Anlagen auf verschiedene Asset-Klassen und Märkte können Sie das Risiko verringern und gleichzeitig steuerliche Vorteile nutzen. Es ist jedoch wichtig, vor dem Investieren eine individuelle Analyse Ihrer steuerlichen Situation durchzuführen und sich gegebenenfalls von einem Finanzexperten beraten zu lassen. So können Sie die besten Investmentstrategien zur Minimierung der Pauschalsteuer auswählen.

Tipp 4: Nutzung von Steuerbegünstigungen und -erleichterungen

Um Ihre Pauschalsteuer zu optimieren, sollten Sie Tipp 4 befolgen: die Nutzung von Steuerbegünstigungen und -erleichterungen. Es gibt verschiedene Möglichkeiten, von steuerlichen Vergünstigungen zu profitieren, etwa durch die gezielte Nutzung von steuerlichen Freibeträgen, wie dem 450-€-Job oder anderen Minijobs. Auch bestimmte Ausgaben, wie Spenden oder Altersvorsorgeaufwendungen, können steuerlich absetzbar sein. Informieren Sie sich über die aktuellen Steuergesetze und prüfen Sie, welche Steuerbegünstigungen auf Ihre individuelle Situation zutreffen. Durch eine geschickte Nutzung können Sie Ihre Pauschalsteuer reduzieren und so Ihre finanzielle Planung optimieren.

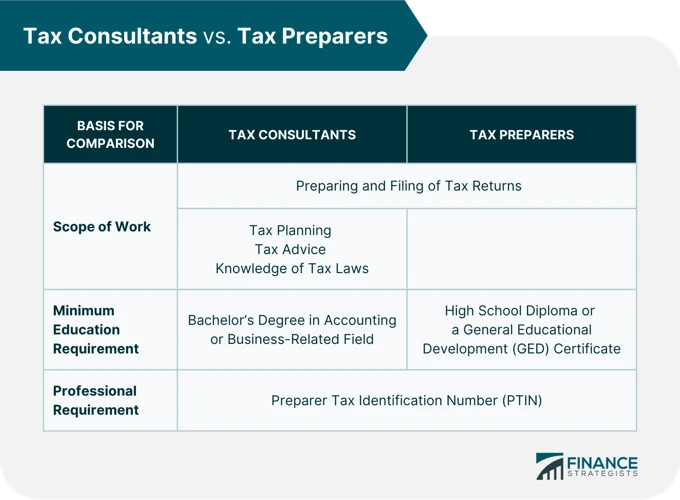

Tipp 5: Konsultation eines Finanzexperten

Eine der wichtigsten Maßnahmen für eine optimale Finanzplanung zur Abwälzung der Pauschalsteuer ist die Konsultation eines Finanzexperten. Ein erfahrener Finanzberater kann Ihnen dabei helfen, Ihre individuelle steuerliche Situation zu analysieren und die bestmöglichen Strategien zu entwickeln, um Ihre Pauschalsteuer zu optimieren. Ein Finanzexperte verfügt über das notwendige Fachwissen und die Erfahrung, um Ihnen bei der Auswahl der richtigen Investitionen, der Nutzung von Steuerbegünstigungen und -erleichterungen sowie der langfristigen Finanzplanung zu helfen. Durch ihre Expertise können sie Sie auch über steuerliche Stolpersteine informieren, die vermieden werden sollten. Die Konsultation eines Finanzexperten ist daher ein wichtiger Schritt, um Ihre finanziellen Ziele effektiv zu erreichen und die bestmöglichen Ergebnisse bei der Abwälzung der Pauschalsteuer zu erzielen.

Tipp 6: Aufbau einer langfristigen Finanzplanung

Ein wichtiger Tipp für die optimale Finanzplanung zur Abwälzung der Pauschalsteuer ist der Aufbau einer langfristigen Finanzplanung. Es ist ratsam, langfristige finanzielle Ziele zu setzen und einen Plan zu entwickeln, um diese Ziele zu erreichen. Dazu gehört beispielsweise das Festlegen eines Spar- und Investitionsplans, um kontinuierlich Vermögen aufzubauen und die Pauschalsteuer langfristig zu minimieren. Es ist auch wichtig, regelmäßig den eigenen Finanzstatus zu überprüfen, um Anpassungen vornehmen zu können und strategische Entscheidungen zu treffen. Indem Sie Ihre finanziellen Ziele langfristig im Blick behalten und eine solide Finanzplanung aufbauen, können Sie Ihre finanzielle Situation optimieren und die Pauschalsteuer effektiv abwälzen.

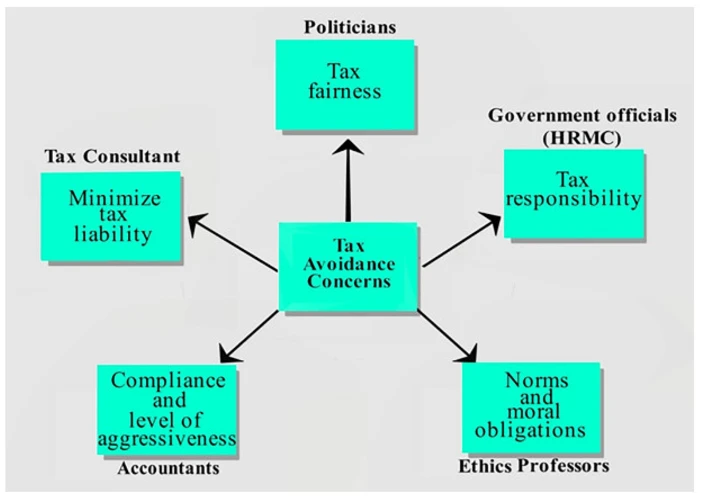

Steuerliche Stolpersteine und Herausforderungen

Es gibt einige steuerliche Stolpersteine und Herausforderungen, auf die man bei der optimalen Finanzplanung zur Abwälzung der Pauschalsteuer achten sollte. Ein erster Stolperstein besteht darin, eine unvollständige oder fehlerhafte Buchführung zu führen. Es ist von großer Bedeutung, alle Einnahmen und Ausgaben ordnungsgemäß zu dokumentieren und Belege sorgfältig aufzubewahren. Ein weiterer Stolperstein ist die Missachtung von Steuergesetzen und Vorschriften. Es ist wichtig, sich über die aktuellen Steuergesetze zu informieren und diese korrekt anzuwenden, um mögliche Steuernachzahlungen oder -strafen zu vermeiden. Zudem kann eine fehlende Transparenz bei Finanzinvestitionen problematisch sein. Es ist ratsam, sich vor Investitionen gründlich zu informieren und mögliche steuerliche Auswirkungen zu berücksichtigen. Die Beachtung dieser Stolpersteine und Herausforderungen kann dazu beitragen, eine optimale Finanzplanung zu gewährleisten und die Pauschalsteuer effektiv zu minimieren.

Stolperstein 1: Unvollständige oder fehlerhafte Buchführung

Eine unvollständige oder fehlerhafte Buchführung kann zu erheblichen Stolpersteinen bei der optimierten Finanzplanung führen. Es ist wichtig, alle Einnahmen und Ausgaben sorgfältig zu dokumentieren und aufzuzeichnen, um den Überblick über die finanzielle Situation zu behalten. Eine genaue Buchführung ermöglicht es Ihnen, potenzielle Steuererleichterungen in Anspruch zu nehmen und Ihre Ausgaben zu optimieren. Indem Sie alle relevanten Belege und Unterlagen ordentlich organisieren und aufbewahren, können Sie mögliche Fehler und Unstimmigkeiten vermeiden. Zudem können Sie bei eventuellen Steuerprüfungen auf eine solide Grundlage zurückgreifen. Eine gründliche und fehlerfreie Buchführung ist daher von entscheidender Bedeutung, um eine optimale Finanzplanung zur Abwälzung der Pauschalsteuer zu gewährleisten.

Stolperstein 2: Missachtung von Steuergesetzen und Vorschriften

Die Missachtung von Steuergesetzen und Vorschriften kann zu erheblichen rechtlichen und finanziellen Konsequenzen führen. Es ist wichtig, sich über die bestehenden Steuergesetze und Vorschriften zu informieren und diese strikt einzuhalten. Ein häufiger Fehler ist beispielsweise die falsche Einordnung von Einkommensarten, wie etwa bei einem 450-€-Job (mehr dazu hier), der bestimmte Stundenbeschränkungen hat. Um solche Stolpersteine zu vermeiden, sollten Sie sich mit den relevanten Steuergesetzen und Vorschriften vertraut machen, gegebenenfalls professionelle Unterstützung in Anspruch nehmen und Ihre Finanzplanung sorgfältig gestalten. Nur so können Sie rechtliche Probleme und unerwartete Steuernachzahlungen vermeiden.

Stolperstein 3: Fehlende Transparenz bei Finanzinvestitionen

Eine häufige Herausforderung bei der Finanzplanung ist der . Oftmals fehlt es an ausreichenden Informationen über die möglichen Risiken und Renditen bestimmter Investitionen. Dies kann dazu führen, dass Entscheidungen aufgrund unvollständiger oder irreführender Informationen getroffen werden. Um diesen Stolperstein zu umgehen, ist es wichtig, eine gründliche Recherche durchzuführen und die Finanzmärkte genau zu beobachten. Zudem kann es hilfreich sein, sich von einem Finanzexperten beraten zu lassen, der über fundiertes Fachwissen verfügt und bei der Auswahl der geeigneten Finanzinvestitionen unterstützt. Transparenz und eine umfassende Analyse der Finanzinstrumente sind entscheidend, um das Risiko von finanziellen Verlusten zu minimieren und eine optimale Rendite zu erzielen.

Die Rolle eines Rechtsberaters in der Finanzplanung

Ein Rechtsberater kann eine entscheidende Rolle bei der Finanzplanung spielen, insbesondere wenn es um die Abwälzung der Pauschalsteuer geht. Hier sind einige mögliche Aufgaben und Bereiche, in denen ein Rechtsberater unterstützen kann:

– Steuerliche Beratung: Ein Rechtsberater kann Ihnen helfen, Ihre steuerliche Situation zu analysieren und mögliche Einsparungsmöglichkeiten zu identifizieren.

– Optimierung der Finanzstrategie: Ein Rechtsberater kann bei der Entwicklung einer langfristigen Finanzplanung unterstützen, die darauf abzielt, die Belastungen durch die Pauschalsteuer zu minimieren.

– Kenntnis der Steuergesetze und -vorschriften: Ein Rechtsberater ist mit den neuesten Steuergesetzen und -vorschriften vertraut und kann sicherstellen, dass Ihre Finanzplanung im Einklang mit den geltenden Bestimmungen steht.

– Vertretung bei Behörden: Ein Rechtsberater kann Sie bei eventuellen Steuerstreitigkeiten vertreten und Ihre Interessen vor den Behörden vertreten.

Es ist wichtig, dass Sie sich für einen qualifizierten und erfahrenen Rechtsberater entscheiden, der über umfassende Kenntnisse im Bereich der Finanzplanung und der steuerlichen Optimierung verfügt. Zusammen können Sie eine effektive Strategie entwickeln, um die Pauschalsteuer zu minimieren und Ihre finanzielle Situation zu optimieren.

Fazit

Die optimale Finanzplanung zur Abwälzung der Pauschalsteuer erfordert ein gründliches Verständnis der steuerlichen Vorschriften und Strategien. Durch die Analyse Ihrer individuellen steuerlichen Situation, die Prüfung von Einsparungsmöglichkeiten und die Nutzung von Steuerbegünstigungen können Sie Ihre finanzielle Belastung minimieren. Eine sorgfältige Buchführung, Einhaltung der Steuergesetze und Transparenz bei Finanzinvestitionen sind ebenfalls entscheidend, um Stolpersteine und Herausforderungen zu vermeiden. Die Konsultation eines Finanzexperten und gegebenenfalls eines Rechtsberaters kann Ihnen dabei helfen, eine langfristige Finanzplanung aufzubauen. Nehmen Sie sich die Zeit, Ihre Finanzen zu optimieren und nutzen Sie die Tipps und Tricks aus diesem Artikel, um Ihre Pauschalsteuer effektiv zu verwalten.

Häufig gestellte Fragen

Was ist der Unterschied zwischen der Pauschalsteuer und der individuellen Besteuerung?

Die Pauschalsteuer ist eine feste Steuer, die auf bestimmte Einkommensarten angewendet wird, unabhängig von der individuellen Steuersituation. Bei der individuellen Besteuerung hingegen wird das Einkommen anhand des persönlichen Steuersatzes berechnet.

In welchen Fällen wird die Pauschalsteuer angewendet?

Die Pauschalsteuer wird in verschiedenen Fällen angewendet, zum Beispiel bei Honoraren aus Lehraufträgen, Erhaltungsaufwendungen, oder auch bei Einkünften aus 450-€-Jobs (mehr dazu hier).

Wie kann ich meine steuerliche Situation analysieren?

Um Ihre steuerliche Situation zu analysieren, sollten Sie Ihre Einkommensquellen, Ausgaben und mögliche Steuerabzüge überprüfen. Eine genaue Aufstellung Ihrer Finanzen kann Ihnen helfen, Einsparungsmöglichkeiten zu identifizieren.

Wie prüfe ich meine Einsparungsmöglichkeiten?

Sie können Ihre Einsparungsmöglichkeiten überprüfen, indem Sie mögliche Steuerabzüge wie Werbungskosten, Sonderausgaben und außergewöhnliche Belastungen berücksichtigen. Es lohnt sich auch, verschiedene Steuerszenarien zu berechnen und zu vergleichen.

Welche Investmentstrategien helfen bei der Minimierung der Pauschalsteuer?

Bei der Minimierung der Pauschalsteuer können verschiedene Investmentstrategien hilfreich sein, wie zum Beispiel die Anlage in steueroptimierte Finanzprodukte oder die Nutzung von steuerbegünstigten Anlageformen wie Riester-Rente oder betrieblicher Altersvorsorge.

Welche Steuerbegünstigungen und -erleichterungen kann ich nutzen?

Je nach individueller Situation stehen Ihnen verschiedene Steuerbegünstigungen und -erleichterungen zur Verfügung, wie beispielsweise Freibeträge, steuerliche Vergünstigungen für bestimmte Ausgaben oder die Nutzung von steueroptimierten Spar- und Anlageformen.

Warum sollte ich einen Finanzexperten konsultieren?

Ein Finanzexperte kann Ihnen helfen, Ihre Finanzen zu optimieren und Einsparungsmöglichkeiten zu identifizieren. Sie haben Fachwissen und können individuelle Lösungen für Ihre steuerliche Situation finden.

Wie baue ich eine langfristige Finanzplanung auf?

Eine langfristige Finanzplanung beinhaltet die regelmäßige Überprüfung Ihrer Finanzen, das Setzen von langfristigen Zielen und die Verfolgung einer nachhaltigen Anlagestrategie. Es ist wichtig, die eigenen finanziellen Bedürfnisse und Ziele im Auge zu behalten.

Welche Stolpersteine können bei der Finanzplanung auftreten?

Bei der Finanzplanung können verschiedene Stolpersteine auftreten, wie unvollständige oder fehlerhafte Buchführung, die Missachtung von Steuergesetzen und Vorschriften oder mangelnde Transparenz bei Finanzinvestitionen.

Welche Rolle spielt ein Rechtsberater in der Finanzplanung?

Ein Rechtsberater kann Ihnen helfen, rechtliche Aspekte Ihrer Finanzplanung zu berücksichtigen und kritische Punkte zu identifizieren. Sie können Ihnen dabei helfen, Strategien zur Optimierung Ihrer Finanzen zu entwickeln und Ihnen bei der Bewältigung von Steuerfragen zur Seite stehen.