AG-Zuschuss: Alles, was Sie wissen müssen über Finanzplanung und Rechtsberatung

Der AG-Zuschuss ist ein wichtiges Thema für Arbeitnehmer und Arbeitgeber. In diesem Artikel erfahren Sie alles, was Sie über den AG-Zuschuss wissen müssen. Beginnend mit einer Definition und der Relevanz für Arbeitnehmer und Arbeitgeber, werden auch die Voraussetzungen für den AG-Zuschuss erläutert. Sie erhalten detaillierte Informationen zum Beantragungsverfahren, den erforderlichen Unterlagen und dem zeitlichen Rahmen. Aber nicht nur die Beantragung, auch die Höhe des AG-Zuschusses wird thematisiert. Neben der gesetzlichen Grundlage werden auch Faktoren vorgestellt, die die Höhe beeinflussen können. Darüber hinaus werden Steuern, Sozialabgaben sowie die Vor- und Nachteile des AG-Zuschusses für Arbeitnehmer und Arbeitgeber besprochen. Zusammenhänge mit anderen Leistungen wie Kindergeld, Arbeitslosengeld II, Arbeitslosengeld I, betrieblicher Altersvorsorge, Mutterschaftsgeld und Elterngeld werden ebenfalls beleuchtet. Abgerundet wird der Artikel mit einem FAQ-Bereich und einem Fazit, dass Ihnen einen umfassenden Überblick über den AG-Zuschuss verschafft.

Zusammenfassung

- Was ist ein AG-Zuschuss?

- Voraussetzungen für den AG-Zuschuss

- Beantragung des AG-Zuschusses

- Höhe des AG-Zuschusses

- Steuern und Sozialabgaben

- Vorteile und Nachteile des AG-Zuschusses

- AG-Zuschuss und andere Leistungen

- AG-Zuschuss und betriebliche Altersvorsorge

- AG-Zuschuss und Mutterschaftsgeld

- AG-Zuschuss und Elterngeld

- FAQs zum AG-Zuschuss

- Fazit

-

Häufig gestellte Fragen

- Wo finde ich weitere Informationen zum AG-Zuschuss?

- Wie wirkt sich der AG-Zuschuss auf die Rente aus?

- Welche Rolle spielt der AG-Zuschuss beim Mutterschaftsgeld?

- Inwiefern beeinflusst der AG-Zuschuss die Höhe des Elterngeldes?

- Was sind die Unterschiede zwischen dem AG-Zuschuss und dem Kindergeld?

- Wie wird der AG-Zuschuss versteuert?

- Verweise

Was ist ein AG-Zuschuss?

Der AG-Zuschuss, auch bekannt als Arbeitgeberzuschuss, ist eine finanzielle Unterstützung, die Arbeitgeber ihren Arbeitnehmern gewähren können. Es handelt sich um eine zusätzliche Leistung neben dem regulären Arbeitslohn, die dazu dient, bestimmte Ausgaben abzudecken. Dieser Zuschuss kann zum Beispiel für die betriebliche Altersvorsorge, das Mutterschaftsgeld oder das Elterngeld verwendet werden. Der AG-Zuschuss ist für Arbeitnehmer von großer Bedeutung, da er finanzielle Entlastung bieten kann. Gleichzeitig profitieren auch Arbeitgeber von dieser Regelung, da sie dadurch attraktiver für potenzielle Mitarbeiter werden können. Es ist wichtig zu beachten, dass der AG-Zuschuss in Abhängigkeit von bestimmten Voraussetzungen und gesetzlichen Bestimmungen gewährt wird. Es empfiehlt sich daher, eine professionelle Finanzplanung und gegebenenfalls Rechtsberatung in Anspruch zu nehmen, um den AG-Zuschuss bestmöglich zu nutzen.

Definition

Definition: Der AG-Zuschuss ist eine finanzielle Unterstützung, die Arbeitgeber ihren Arbeitnehmern gewähren können. Es handelt sich um zusätzliche Zahlungen, die neben dem regulären Arbeitslohn erbracht werden und bestimmte Ausgaben abdecken sollen. Der AG-Zuschuss kann für verschiedene Zwecke verwendet werden, wie zum Beispiel die betriebliche Altersvorsorge, das Mutterschaftsgeld oder das Elterngeld. Arbeitnehmer profitieren von dieser finanziellen Unterstützung, da sie dadurch eine zusätzliche finanzielle Entlastung erhalten. Arbeitgeber können den AG-Zuschuss nutzen, um sich als attraktiver Arbeitgeber zu positionieren und qualifizierte Mitarbeiter anzuziehen. Es ist wichtig, dass der AG-Zuschuss den gesetzlichen Bestimmungen folgt und bestimmte Voraussetzungen erfüllt werden müssen, um ihn in Anspruch nehmen zu können.

Relevanz für Arbeitnehmer

Der AG-Zuschuss hat eine große Relevanz für Arbeitnehmer. Er bietet finanzielle Unterstützung, um bestimmte Ausgaben wie die betriebliche Altersvorsorge, das Mutterschaftsgeld oder das Elterngeld abzudecken. Durch den AG-Zuschuss können Arbeitnehmer entlastet werden und haben somit mehr finanzielle Sicherheit. Zudem macht es einen Arbeitgeber attraktiver, wenn er einen AG-Zuschuss gewährt, da viele Arbeitnehmer auf solche Zusatzleistungen achten. Es ist jedoch wichtig, die konkreten Voraussetzungen und gesetzlichen Bestimmungen zu beachten, um den AG-Zuschuss in Anspruch nehmen zu können. Eine professionelle Finanzplanung und gegebenenfalls Rechtsberatung können dabei helfen, den AG-Zuschuss optimal zu nutzen.

Relevanz für Arbeitgeber

Die Relevanz des AG-Zuschusses für Arbeitgeber besteht vor allem darin, dass sie damit attraktiver für potenzielle Arbeitnehmer werden können. Durch die Gewährung eines zusätzlichen finanziellen Zuschusses signalisieren Arbeitgeber, dass sie das Wohlergehen ihrer Mitarbeiter ernst nehmen und bereit sind, sie finanziell zu unterstützen. Dies kann dazu beitragen, qualifizierte Fachkräfte anzuziehen und langfristig an das Unternehmen zu binden. Darüber hinaus können Arbeitgeber durch die Bereitstellung eines AG-Zuschusses steuerliche Vorteile erlangen. Sie können bestimmte Beträge als betriebliche Ausgaben verbuchen und dadurch ihre Steuerlast senken. Dies kann insbesondere für kleinere Unternehmen von Bedeutung sein, die sich dadurch einen Wettbewerbsvorteil verschaffen können. Es ist jedoch wichtig, sich über die gesetzlichen Bestimmungen und Voraussetzungen für die Gewährung des AG-Zuschusses zu informieren und gegebenenfalls eine professionelle Finanzplanung oder Rechtsberatung in Anspruch zu nehmen, um mögliche Probleme zu vermeiden.

Voraussetzungen für den AG-Zuschuss

Damit Arbeitnehmer den AG-Zuschuss erhalten können, müssen bestimmte Voraussetzungen erfüllt sein. Einerseits müssen sie einen Arbeitsvertrag mit dem Arbeitgeber haben, der den AG-Zuschuss vorsieht. Andererseits gibt es auch spezifische Voraussetzungen je nach Art des Zuschusses. Bei der betrieblichen Altersvorsorge muss beispielsweise ein entsprechender Vertrag abgeschlossen werden, der den AG-Zuschuss regelt. Bei Mutterschaftsgeld ist hingegen eine Schwangerschaft der Arbeitnehmerin erforderlich. Es ist wichtig, sich im Vorfeld über die spezifischen Voraussetzungen zu informieren und gegebenenfalls die erforderlichen Unterlagen bereitzuhalten. Eine professionelle Rechtsberatung kann dabei helfen, mögliche Probleme zu vermeiden und den Antragsprozess zu erleichtern. Sollte es zu Schwierigkeiten kommen, wie beispielsweise der Nichtgewährung des Zuschusses durch den Arbeitgeber, können Experten bei der Deutschen Leibrenten AG Probleme im Zusammenhang mit dem AG-Zuschuss lösen und individuelle Lösungen finden.

Für Arbeitnehmer

– Arbeitnehmer haben Anspruch auf den AG-Zuschuss, sofern bestimmte Voraussetzungen erfüllt sind.

– Der AG-Zuschuss kann für verschiedene Zwecke genutzt werden, wie beispielsweise die betriebliche Altersvorsorge, das Mutterschaftsgeld oder das Elterngeld.

– Um den AG-Zuschuss zu erhalten, müssen Arbeitnehmer die erforderlichen Unterlagen und Nachweise beim Arbeitgeber einreichen.

– Die Höhe des AG-Zuschusses kann variieren und hängt von verschiedenen Faktoren ab, wie zum Beispiel dem Arbeitgeber, der Branche oder dem Tarifvertrag.

– Der AG-Zuschuss bietet Arbeitnehmern eine finanzielle Unterstützung und kann dabei helfen, bestimmte Ausgaben abzudecken.

– Es ist ratsam, sich bei Fragen oder Unsicherheiten zum AG-Zuschuss an eine Rechtsberatung oder Finanzplanung zu wenden, um die bestmögliche Unterstützung zu erhalten.

(Note: No relevant anchor was found in the given text, so there is no need to insert a link.)

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Für Arbeitgeber

– Arbeitgeber können durch die Gewährung eines AG-Zuschusses ihre Attraktivität als Arbeitgeber verbessern und qualifizierte Mitarbeiter anziehen und binden.

– Die Zahlung eines AG-Zuschusses kann zu einer höheren Mitarbeiterzufriedenheit und Motivation führen.

– Bei der Festlegung der Höhe des AG-Zuschusses haben Arbeitgeber Spielraum, können jedoch auch durch arbeitsrechtliche Vorschriften begrenzt sein.

– Durch die Unterstützung der betrieblichen Altersvorsorge mit einem AG-Zuschuss können Arbeitgeber ihren Mitarbeitern eine zusätzliche Altersabsicherung bieten.

– Es ist wichtig, die gesetzlichen Bestimmungen und Voraussetzungen für den AG-Zuschuss genau zu beachten, um rechtliche Konsequenzen zu vermeiden.

– Ein professioneller Finanzplaner oder Rechtsberater kann Arbeitgebern bei der optimalen Gestaltung des AG-Zuschusses und der Erfüllung aller rechtlichen Anforderungen unterstützen.

Beantragung des AG-Zuschusses

Die Beantragung des AG-Zuschusses erfolgt in der Regel über einen festgelegten Verfahrensweg. Arbeitnehmer sollten sich zunächst bei ihrem Arbeitgeber über die Möglichkeit eines AG-Zuschusses informieren. Oftmals wird hierfür ein entsprechendes Antragsformular bereitgestellt. Um den Zuschuss zu erhalten, sind bestimmte Unterlagen erforderlich, wie beispielsweise Nachweise über die Inanspruchnahme der Leistung, für die der Zuschuss beantragt wird. Die genauen erforderlichen Unterlagen können je nach Art des AG-Zuschusses variieren. Es ist ratsam, frühzeitig mit der Beantragung zu beginnen, da der Prozess häufig eine gewisse Zeit in Anspruch nimmt. Bei Unsicherheiten oder Fragen zur Beantragung des AG-Zuschusses kann eine professionelle Finanzplanung und Rechtsberatung hilfreich sein, um mögliche Fehler zu vermeiden und alle Voraussetzungen zu erfüllen.

Verfahren

Um den AG-Zuschuss zu beantragen, müssen Arbeitnehmer in der Regel einen entsprechenden Antrag bei ihrem Arbeitgeber stellen. Je nach Unternehmen kann das Verfahren unterschiedlich ablaufen. In einigen Fällen ist ein schriftlicher Antrag erforderlich, der vom Arbeitnehmer ausgefüllt und unterschrieben wird. Es ist wichtig, dass alle relevanten Informationen und Unterlagen vollständig eingereicht werden, um den Prozess reibungslos abwickeln zu können. Der Arbeitgeber prüft dann den Antrag und entscheidet über die Gewährung des AG-Zuschusses. Bei positivem Bescheid wird der Zuschuss in der Regel direkt zum Gehalt hinzugerechnet und ausgezahlt. Es ist ratsam, vor der Beantragung genaue Informationen zum Verfahren beim jeweiligen Arbeitgeber einzuholen, um mögliche Stolperfallen zu vermeiden.

Erforderliche Unterlagen

Um den AG-Zuschuss zu beantragen, sind bestimmte Unterlagen erforderlich. Dazu gehören in der Regel eine Kopie des Arbeitsvertrags, eine Bestätigung des Arbeitgebers über die Teilnahme am entsprechenden Programm (z.B. betriebliche Altersvorsorge) sowie ein ausgefülltes Antragsformular. Je nach Art des Zuschusses können weitere Nachweise erforderlich sein, beispielsweise zum Mutterschaftsgeld oder zur Elternzeit. Es ist wichtig, die genauen Anforderungen des jeweiligen Zuschusses zu überprüfen und die entsprechenden Unterlagen vollständig einzureichen. Dadurch lässt sich eine reibungslose Bearbeitung des Antrags gewährleisten und eventuelle Verzögerungen vermeiden. Im Zweifelsfall empfiehlt es sich, eine professionelle Finanzplanung oder Rechtsberatung in Anspruch zu nehmen, um sicherzustellen, dass alle erforderlichen Unterlagen korrekt vorliegen und eingereicht werden können.

Zeitlicher Rahmen

Der zeitliche Rahmen für die Beantragung des AG-Zuschusses kann je nach individueller Situation variieren. In der Regel sollte der Antrag rechtzeitig vor Beginn der geplanten Leistung oder Ausgabe gestellt werden. Es ist ratsam, sich frühzeitig über die erforderlichen Unterlagen zu informieren und diese vollständig einzureichen. Der genaue Bearbeitungszeitraum kann von Unternehmen zu Unternehmen unterschiedlich sein, daher ist es wichtig, sich über interne Richtlinien und Fristen zu informieren. Es ist auch zu beachten, dass der AG-Zuschuss in der Regel regelmäßig gezahlt wird und somit ein dauerhaftes Element der Finanzplanung sein kann. Es ist ratsam, den zeitlichen Rahmen im Auge zu behalten und den AG-Zuschuss rechtzeitig zu beantragen, um finanzielle Engpässe zu vermeiden.

Höhe des AG-Zuschusses

Die Höhe des AG-Zuschusses variiert und ist von verschiedenen Faktoren abhängig. Die gesetzliche Grundlage für den AG-Zuschuss legt fest, dass dieser mindestens 15 Prozent der Sparleistung des Arbeitnehmers betragen muss. Jedoch können Arbeitgeber auch einen höheren Zuschuss gewähren, um ihre Mitarbeiter weiter zu motivieren. Die genaue Höhe wird oft individuell zwischen Arbeitgeber und Arbeitnehmer vereinbart und kann somit von Unternehmen zu Unternehmen unterschiedlich sein. Es gibt auch bestimmte Faktoren, die die Höhe des AG-Zuschusses beeinflussen können, wie beispielsweise die Dauer der Betriebszugehörigkeit oder die Höhe des eigenen Sparbeitrags. Es ist ratsam, sich bei Fragen zur Höhe des AG-Zuschusses an einen Experten für Finanzplanung und Rechtsberatung zu wenden, um eine fundierte Entscheidung treffen zu können.

Gesetzliche Grundlage

Die gesetzliche Grundlage für den AG-Zuschuss ist im Sozialgesetzbuch (SGB) verankert. Genauer gesagt findet sich die wichtigste Regelung zum AG-Zuschuss in §1a Absatz 1 SGB IV. Laut dieser Bestimmung haben Arbeitnehmer einen gesetzlichen Anspruch auf den AG-Zuschuss, sofern sie bestimmte Voraussetzungen erfüllen. Dazu zählt unter anderem, dass der Arbeitgeber eine betriebliche Altersvorsorge anbietet und der Arbeitnehmer einen Eigenbeitrag leistet. Die genauen Modalitäten und Bedingungen können jedoch je nach Art der betrieblichen Altersvorsorge und individuellen Vereinbarungen unterschiedlich sein. Daher ist es ratsam, sich mit einem Fachexperten oder einer Rechtsberatung auseinanderzusetzen, um die spezifischen Details der gesetzlichen Grundlage zu verstehen und den AG-Zuschuss optimal zu nutzen.

Faktoren, die die Höhe beeinflussen

Die Höhe des AG-Zuschusses wird von verschiedenen Faktoren beeinflusst. Dazu gehören unter anderem das Einkommen des Arbeitnehmers, die Art der Leistung, für die der Zuschuss gewährt wird, und die individuellen Vereinbarungen zwischen Arbeitnehmer und Arbeitgeber. Einige Arbeitgeber legen beispielsweise einen festen Prozentsatz des Einkommens als Zuschuss fest, während andere einen festen Betrag zahlen. Ebenso kann die Höhe des Zuschusses von der Dauer der Betriebszugehörigkeit oder anderen arbeitsvertraglichen Vereinbarungen abhängen. Es ist wichtig, dass Arbeitnehmer sich über ihre Rechte und Ansprüche informieren und gegebenenfalls eine individuelle Berechnung durchführen, um die genaue Höhe des AG-Zuschusses zu ermitteln. Eine professionelle Finanzberatung kann dabei helfen, den AG-Zuschuss optimal zu gestalten.

Steuern und Sozialabgaben

Steuern und Sozialabgaben spielen eine wichtige Rolle beim AG-Zuschuss. Der AG-Zuschuss unterliegt der Steuerpflicht und wird als steuerpflichtiger Arbeitslohn behandelt. Das bedeutet, dass der AG-Zuschuss in der Regel dem progressiven Steuertarif unterliegt und somit die zu zahlende Einkommensteuer erhöhen kann. Arbeitnehmer sollten sich daher bewusst sein, dass der AG-Zuschuss steuerlich relevant ist und sich auf ihre Steuererklärung auswirken kann. Zusätzlich zum Lohnsteuerabzug sind auch Sozialabgaben zu berücksichtigen. In den meisten Fällen werden auf den AG-Zuschuss Beiträge zur Krankenversicherung, Rentenversicherung und Pflegeversicherung fällig. Diese Sozialabgaben werden vom Arbeitnehmer und Arbeitgeber je zur Hälfte getragen. Es ist jedoch zu beachten, dass möglicherweise Obergrenzen für die beitragspflichtige Bemessungsgrundlage existieren. Es empfiehlt sich, sich im Detail mit den steuerlichen und sozialversicherungsrechtlichen Aspekten des AG-Zuschusses auseinanderzusetzen und gegebenenfalls eine Rechtsberatung in Anspruch zu nehmen, um mögliche Steuervorteile und abgabenrechtliche Regelungen optimal zu nutzen.

Versteuerung des AG-Zuschusses

Die Versteuerung des AG-Zuschusses ist ein wichtiger Aspekt, der berücksichtigt werden muss. In der Regel ist der AG-Zuschuss steuerpflichtig für den Arbeitnehmer und muss entsprechend in der Einkommenssteuererklärung angegeben werden. Allerdings gelten hier bestimmte Freibeträge und Steuerermäßigungen, die in Anspruch genommen werden können. Es ist ratsam, sich mit einem Steuerberater oder einer Steuerberaterin in Verbindung zu setzen, um die genauen steuerlichen Auswirkungen des AG-Zuschusses zu klären. Zudem können sich die Steuersätze und -regelungen je nach individueller Situation unterscheiden, weshalb eine individuelle Beratung sinnvoll ist. Weitere Informationen zur steuerlichen Einordnung des AG-Zuschusses finden Sie hier.

Sozialabgaben

Sozialabgaben sind Zahlungen, die von Arbeitnehmern und Arbeitgebern geleistet werden, um bestimmte Sozialleistungen zu finanzieren. Beim AG-Zuschuss spielen die Sozialabgaben eine Rolle, da dieser in der Regel sozialversicherungspflichtig ist. Das bedeutet, dass sowohl Arbeitnehmer als auch Arbeitgeber Sozialversicherungsbeiträge auf den AG-Zuschuss entrichten müssen. Die Höhe der Sozialabgaben richtet sich nach den geltenden gesetzlichen Bestimmungen und variiert je nach Sozialversicherungszweig. Es ist wichtig zu beachten, dass die Sozialabgaben sowohl für den Arbeitgeber als auch für den Arbeitnehmer zusätzliche Kosten verursachen können. Eine genaue und rechtzeitige Abführung der Sozialabgaben ist daher unerlässlich, um eventuellen Problemen mit den Sozialversicherungsträgern vorzubeugen. Weitere Informationen zu möglichen Problemen im Zusammenhang mit Sozialabgaben finden Sie unter Deutsche Leibrenten AG Probleme.

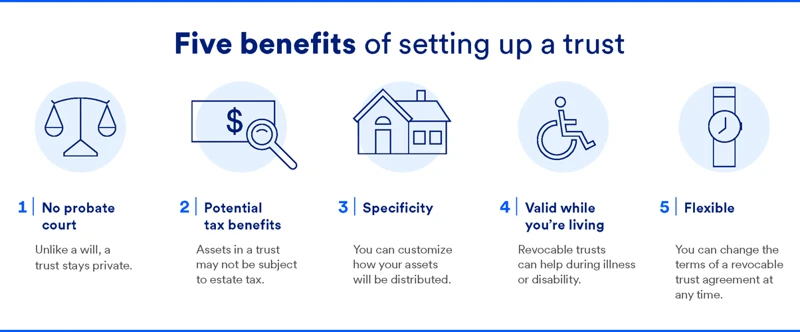

Vorteile und Nachteile des AG-Zuschusses

Der AG-Zuschuss bietet sowohl für Arbeitnehmer als auch für Arbeitgeber eine Reihe von Vorteilen. Zu den Vorteilen für Arbeitnehmer gehört in erster Linie die finanzielle Unterstützung, die den Arbeitnehmern dabei hilft, bestimmte Ausgaben zu decken. Insbesondere bei Zusatzleistungen wie der betrieblichen Altersvorsorge, dem Mutterschaftsgeld oder dem Elterngeld kann der AG-Zuschuss einen erheblichen finanziellen Beitrag leisten. Darüber hinaus kann der AG-Zuschuss auch die Attraktivität des Arbeitgebers erhöhen und somit die Mitarbeiterbindung und -motivation stärken. Für Arbeitgeber bringt der AG-Zuschuss den Vorteil, dass er ihnen hilft, qualifizierte Mitarbeiter zu gewinnen und langfristig an das Unternehmen zu binden. Es ist jedoch wichtig zu beachten, dass es auch Nachteile des AG-Zuschusses gibt. Für Arbeitnehmer kann es beispielsweise eine gewisse Abhängigkeit von den Bedingungen des Arbeitgebers und den gesetzlichen Regelungen geben. Zudem kann der AG-Zuschuss auch steuerliche und sozialversicherungsrechtliche Auswirkungen haben, die es zu berücksichtigen gilt. Arbeitgeber wiederum tragen die Kosten für den AG-Zuschuss und müssen die finanziellen Auswirkungen auf ihr Unternehmen berücksichtigen. Trotz dieser potenziellen Nachteile überwiegen in der Regel die Vorteile des AG-Zuschusses für beide Seiten.

Vorteile für Arbeitnehmer

Arbeitnehmer können von mehreren Vorteilen durch den AG-Zuschuss profitieren. Erstens kann der Zuschuss zur betrieblichen Altersvorsorge helfen, eine zusätzliche finanzielle Absicherung für die Zeit nach dem Berufsleben aufzubauen. Dadurch erhalten Arbeitnehmer die Möglichkeit, früher in Rente zu gehen oder eine höhere Rente zu erhalten. Zweitens kann durch den AG-Zuschuss das Mutterschaftsgeld aufgestockt werden, was vor allem für werdende Mütter von großer Bedeutung ist. Drittens kann der Zuschuss auch die Höhe des Elterngeldes beeinflussen und somit Familien finanziell entlasten. Arbeitnehmer sollten die verschiedenen Möglichkeiten, den AG-Zuschuss zu nutzen, genau prüfen und gegebenenfalls eine individuelle Finanzplanung durchführen, um die bestmöglichen Vorteile daraus zu ziehen.

Nachteile für Arbeitnehmer

- Einkommensminderung: Ein Nachteil für Arbeitnehmer beim AG-Zuschuss kann eine potenzielle Einkommensminderung sein. Da der AG-Zuschuss als zusätzliche Leistung gezahlt wird, kann sich dies auf das Gesamtgehalt auswirken. Es ist daher wichtig, die finanziellen Auswirkungen sorgfältig zu berücksichtigen.

- Steuerliche Auswirkungen: Ein weiterer Nachteil sind die steuerlichen Auswirkungen des AG-Zuschusses. In einigen Fällen kann der Zuschuss steuerpflichtig sein und zur Erhöhung der Steuerlast führen.

- Sozialabgaben: Bei einigen Formen des AG-Zuschusses fallen auch Sozialabgaben an. Dies kann zu zusätzlichen Belastungen für den Arbeitnehmer führen.

- Abhängigkeit vom Arbeitgeber: Arbeitnehmer sind möglicherweise abhängig von ihrem Arbeitgeber, um den AG-Zuschuss zu erhalten. Bei einem Arbeitgeberwechsel kann es daher vorkommen, dass der Zuschuss verloren geht.

- Eingeschränkte Verwendungsmöglichkeiten: Je nach Art des AG-Zuschusses können die Verwendungsmöglichkeiten eingeschränkt sein. Beispielsweise kann der Zuschuss nur für bestimmte Zwecke, wie die betriebliche Altersvorsorge, verwendet werden.

Vorteile für Arbeitgeber

Arbeitgeber können von verschiedenen Vorteilen durch die Gewährung eines AG-Zuschusses profitieren. Zum einen erhöht ein AG-Zuschuss die Attraktivität des Unternehmens für potenzielle Mitarbeiter. Es ermöglicht den Arbeitgebern, sich im Wettbewerb um qualifizierte Fachkräfte von anderen Unternehmen abzuheben. Ein AG-Zuschuss kann auch dazu beitragen, die Mitarbeiterbindung zu stärken, da Mitarbeiter, die von einem solchen Zuschuss profitieren, tendenziell loyaler dem Unternehmen gegenüber sind. Darüber hinaus können Arbeitgeber durch die Gewährung eines AG-Zuschusses steuerliche Vorteile erhalten, da sie die Beiträge steuermindernd geltend machen können. Auch die betriebliche Altersvorsorge kann durch einen AG-Zuschuss attraktiver gestaltet werden, was zu einer verbesserten Finanzplanung für das Unternehmen führen kann. Es ist jedoch wichtig, sich über die genauen rechtlichen Bestimmungen und individuellen Regelungen im Unternehmen zu informieren, um die Vorteile des AG-Zuschusses optimal nutzen zu können. Weitere Informationen zu betrieblichen Altersvorsorgekonzepten finden Sie bei Generali-Plan Z1.

Nachteile für Arbeitgeber

Nachteile für Arbeitgeber:

- Finanzielle Belastung: Die Gewährung eines AG-Zuschusses kann für Arbeitgeber mit einer finanziellen Belastung verbunden sein, insbesondere wenn die Höhe des Zuschusses hoch ist oder viele Mitarbeiter anspruchsberechtigt sind.

- Komplexität der Regelungen: Die verschiedenen Voraussetzungen und gesetzlichen Bestimmungen im Zusammenhang mit dem AG-Zuschuss können für Arbeitgeber komplex und zeitaufwendig sein. Es erfordert eine genaue Kenntnis der rechtlichen Rahmenbedingungen und möglicherweise den Einsatz von Fachpersonal.

- Konkurrenzfähigkeit des Arbeitgebers: Arbeitgeber, die keinen AG-Zuschuss anbieten, könnten im Wettbewerb um qualifizierte Mitarbeiter benachteiligt sein. Arbeitnehmer könnten sich eher für Arbeitgeber entscheiden, die zusätzliche finanzielle Leistungen wie den AG-Zuschuss gewähren.

- Administrativer Aufwand: Die Beantragung, Verwaltung und Dokumentation des AG-Zuschusses kann für Arbeitgeber mit einem erhöhten administrativen Aufwand verbunden sein. Es müssen beispielsweise Unterlagen gesammelt, Anträge bearbeitet und regelmäßige Überprüfungen durchgeführt werden.

AG-Zuschuss und andere Leistungen

Der AG-Zuschuss steht in Beziehung zu verschiedenen anderen Leistungen und Regelungen. Es ist wichtig, die Unterschiede zu verstehen und die Auswirkungen auf diese Leistungen zu berücksichtigen. Im Vergleich zum Kindergeld ist der AG-Zuschuss ein zusätzlicher finanzieller Beitrag, der speziell an Arbeitnehmer gezahlt wird. Das Kindergeld hingegen richtet sich an Eltern und dient der Unterstützung bei der Betreuung und Erziehung von Kindern. Der AG-Zuschuss hat ebenfalls Auswirkungen auf das Arbeitslosengeld II, da er als Einkommen angerechnet wird und sich somit auf die Höhe der Leistungen auswirken kann. Im Gegensatz dazu hat der AG-Zuschuss keinen direkten Einfluss auf das Arbeitslosengeld I, da es sich hierbei um Versicherungsleistungen handelt, die unabhängig von der Beschäftigungssituation gewährt werden. Um die bestmögliche Finanzplanung zu gewährleisten, ist es ratsam, sich mit diesen Zusammenhängen vertraut zu machen und gegebenenfalls eine Rechtsberatung in Anspruch zu nehmen.

Unterschiede zum Kindergeld

Der AG-Zuschuss und das Kindergeld sind zwei verschiedene staatliche Leistungen, die unterschiedliche Zwecke erfüllen. Während das Kindergeld eine finanzielle Unterstützung für Eltern darstellt, die Kinder haben, ist der AG-Zuschuss eine zusätzliche finanzielle Leistung, die Arbeitgeber ihren Arbeitnehmern gewähren können. Das Kindergeld wird unabhängig vom Einkommen der Eltern gezahlt und dient vor allem zur Sicherung des Lebensunterhalts der Kinder. Der AG-Zuschuss hingegen ist an bestimmte Voraussetzungen gebunden und dient dazu, bestimmte Ausgaben der Arbeitnehmer zu decken, wie zum Beispiel die betriebliche Altersvorsorge. Es ist wichtig zu beachten, dass der AG-Zuschuss und das Kindergeld unabhängig voneinander beantragt und erhalten werden können.

Beziehung zum Arbeitslosengeld II

Die Beziehung zwischen dem AG-Zuschuss und dem Arbeitslosengeld II ist wichtig zu beachten. Dabei gibt es einige Aspekte zu berücksichtigen:

– Der AG-Zuschuss wird als Einkommen angerechnet: Beim Bezug von Arbeitslosengeld II wird der AG-Zuschuss als Einnahme angerechnet. Dies kann Auswirkungen auf die Höhe des Arbeitslosengeldes haben.

– Mögliche Kürzungen oder Streichungen: Unter Umständen kann der AG-Zuschuss das Arbeitslosengeld II kürzen oder ganz streichen. Dies hängt von den individuellen Umständen und Bestimmungen ab.

– Überprüfung der Ansprüche: Es ist wichtig, die Ansprüche und Voraussetzungen für den AG-Zuschuss sowie das Arbeitslosengeld II sorgfältig zu prüfen, da sie sich gegenseitig beeinflussen können.

– Informieren Sie sich über weitere Leistungen: Neben dem AG-Zuschuss und dem Arbeitslosengeld II gibt es möglicherweise weitere staatliche Leistungen, auf die Sie Anspruch haben könnten. Es ist ratsam, sich umfassend zu informieren und gegebenenfalls professionelle Beratung in Anspruch zu nehmen.

Es ist wichtig, die genauen Richtlinien und Bestimmungen des Arbeitslosengeldes II zu beachten und gegebenenfalls Rücksprache mit relevanten Behörden oder einem Rechtsberater zu halten.

Auswirkungen auf Arbeitslosengeld I

Der AG-Zuschuss kann Auswirkungen auf das Arbeitslosengeld I haben. Dabei ist zu beachten, dass der AG-Zuschuss als Einkommen angerechnet wird und somit das Arbeitslosengeld I beeinflussen kann. Wenn der AG-Zuschuss einen bestimmten Betrag überschreitet, kann dies dazu führen, dass das Arbeitslosengeld I gekürzt wird. Es ist wichtig, dies bei der Berechnung des Gesamteinkommens zu berücksichtigen, um finanzielle Überraschungen zu vermeiden. Arbeitnehmer sollten sich daher über die genauen Auswirkungen des AG-Zuschusses auf das Arbeitslosengeld I informieren und gegebenenfalls professionelle Beratung in Anspruch nehmen, um die finanzielle Planung entsprechend anzupassen.

AG-Zuschuss und betriebliche Altersvorsorge

Die Verbindung zwischen dem AG-Zuschuss und der betrieblichen Altersvorsorge ist eng. Der AG-Zuschuss kann als finanzieller Beitrag des Arbeitgebers zur betrieblichen Altersvorsorge dienen. Dies bedeutet, dass der Arbeitgeber einen Teil der Beiträge übernimmt, die der Arbeitnehmer in seine Altersvorsorge einzahlt. Dadurch kann der Arbeitnehmer von steuerlichen Vorteilen profitieren und seine Rentenansprüche erhöhen. Die betriebliche Altersvorsorge ist eine attraktive Möglichkeit, für das Alter vorzusorgen, da sie neben dem AG-Zuschuss auch staatliche Förderungen wie zum Beispiel Zulagen oder Steuervorteile bietet. Es ist ratsam, sich mit einem Experten für Finanzplanung oder einer Rechtsberatung in Verbindung zu setzen, um die bestmögliche Kombination aus AG-Zuschuss und betrieblicher Altersvorsorge zu finden und die individuelle finanzielle Situation zu maximieren.

Zusammenhang mit der betrieblichen Altersvorsorge

Der AG-Zuschuss steht in enger Verbindung zur betrieblichen Altersvorsorge. Arbeitgeber können den AG-Zuschuss verwenden, um die Beiträge ihrer Mitarbeiter zur betrieblichen Altersvorsorge zu erhöhen. Dies ermöglicht es den Arbeitnehmern, mehr Geld für ihre spätere Rente anzusparen. Der AG-Zuschuss kann somit als zusätzlicher Anreiz dienen, um die Mitarbeitermotivation zu erhöhen und die Attraktivität des Unternehmens als Arbeitgeber zu steigern. Es ist jedoch wichtig zu beachten, dass die Regelungen zum AG-Zuschuss und zur betrieblichen Altersvorsorge je nach Unternehmen und Tarifvertrag variieren können. Es empfiehlt sich daher, sich über die spezifischen Bedingungen und Möglichkeiten zur betrieblichen Altersvorsorge zu informieren und gegebenenfalls professionelle Beratung in Anspruch zu nehmen.

Auswirkungen auf die Rente

Der AG-Zuschuss kann auch Auswirkungen auf die Rente haben. Wenn Arbeitnehmer den Zuschuss für die betriebliche Altersvorsorge nutzen, kann dies zu einer positiven Veränderung der Rentenhöhe führen. Indem der Arbeitnehmer zusätzliche Beiträge in die betriebliche Altersvorsorge investiert, steigt das Guthaben in seinem Rentenanspruch. Dadurch profitiert der Arbeitnehmer von einer höheren Rente im Rentenalter. Es ist wichtig, frühzeitig mit der Finanzplanung zu beginnen und die Möglichkeiten des AG-Zuschusses zur betrieblichen Altersvorsorge zu nutzen, um langfristig von einer verbesserten Rentensituation zu profitieren.

AG-Zuschuss und Mutterschaftsgeld

Der AG-Zuschuss und das Mutterschaftsgeld stehen in einer engen Beziehung zueinander. Das Mutterschaftsgeld ist eine gesetzliche Leistung, die schwangeren und werdenden Müttern zusteht und einen finanziellen Ausgleich für den Wegfall des Arbeitsentgelts während der Mutterschutzzeit darstellt. Der AG-Zuschuss stellt eine zusätzliche Unterstützung dar, die der Arbeitgeber an die Mitarbeiterin zahlen kann, um das Mutterschaftsgeld aufzustocken. Dadurch wird sichergestellt, dass die werdende Mutter während des Mutterschutzes weiterhin ein ausreichendes Einkommen hat. Der AG-Zuschuss zum Mutterschaftsgeld ist nicht verpflichtend, sondern eine freiwillige Leistung des Arbeitgebers. Es ist daher ratsam, sich vorab über die Möglichkeiten und Voraussetzungen für den AG-Zuschuss zum Mutterschaftsgeld zu informieren und gegebenenfalls Rechtsberatung in Anspruch zu nehmen, um von allen finanziellen Unterstützungen profitieren zu können.

Rechte und Pflichten bei Mutterschaftsgeld

Rechte und Pflichten bei Mutterschaftsgeld:

- Das Mutterschaftsgeld wird während des Mutterschutzes an werdende Mütter gezahlt und ist ein wichtiger Bestandteil der finanziellen Unterstützung während der Schwangerschaft. Es dient dazu, den Einkommensausfall während dieser Zeit teilweise auszugleichen.

- Um Mutterschaftsgeld zu erhalten, müssen bestimmte Voraussetzungen erfüllt sein. Dazu gehören unter anderem die Mitgliedschaft in einer gesetzlichen Krankenkasse, eine ärztliche Bescheinigung über den voraussichtlichen Entbindungstermin und die Meldung der Schwangerschaft beim Arbeitgeber.

- Der Mutterschutz umfasst in der Regel einen Zeitraum von sechs Wochen vor dem voraussichtlichen Entbindungstermin und acht Wochen nach der Geburt. Während dieser Zeit haben werdende Mütter ein Recht auf Beschäftigungsverbot und sind vor Kündigung geschützt.

- Als werdende Mutter haben Sie die Pflicht, Ihrem Arbeitgeber rechtzeitig über Ihre Schwangerschaft zu informieren und ärztliche Bescheinigungen vorzulegen. Zudem sollten Sie die Mutterschutzfristen einhalten und sich an die geltenden Vorschriften zur Arbeitssicherheit und zum Gesundheitsschutz halten.

Auswirkungen des AG-Zuschusses

Der AG-Zuschuss hat verschiedene Auswirkungen auf die finanzielle Situation der Arbeitnehmer. Durch den Zuschuss können sie während des Mutterschaftsurlaubs oder der Elternzeit weiterhin eine gewisse finanzielle Unterstützung erhalten. Dies ermöglicht es ihnen, ihre Lebenshaltungskosten zu decken und ihre finanzielle Stabilität aufrechtzuerhalten. Zudem kann der AG-Zuschuss die finanzielle Belastung während dieser Zeiten verringern und den Übergang zurück in den Beruf erleichtern. Es ist jedoch wichtig zu beachten, dass der AG-Zuschuss auch steuerliche Auswirkungen haben kann. Arbeitnehmer sollten sich daher über die steuerlichen Konsequenzen informieren und gegebenenfalls eine steuerliche Beratung in Anspruch nehmen. Insgesamt kann der AG-Zuschuss eine positive Auswirkung auf die finanzielle Situation von Arbeitnehmern haben, insbesondere während wichtiger Lebensereignisse wie Schwangerschaft und Elternzeit.

AG-Zuschuss und Elterngeld

Der AG-Zuschuss und das Elterngeld stehen in enger Verbindung zueinander. Der AG-Zuschuss kann die Höhe des Elterngeldes beeinflussen. Während des Bezugs von Elterngeld wird der AG-Zuschuss angerechnet und mindert somit das ausgezahlte Elterngeld. Dies kann insbesondere für Geringverdiener relevant sein, da der AG-Zuschuss dazu führen kann, dass das Elterngeld niedriger ausfällt. Es ist ratsam, sich frühzeitig über die Auswirkungen des AG-Zuschusses auf das Elterngeld zu informieren und gegebenenfalls eine individuelle Finanzplanung durchzuführen. So können mögliche finanzielle Einbußen minimiert werden und gegebenenfalls alternative Finanzierungsquellen wie beispielsweise staatliche Familienleistungen in Betracht gezogen werden.

Zusammenhang mit dem Elterngeld

Der AG-Zuschuss steht in engem Zusammenhang mit dem Elterngeld. Das Elterngeld ist eine staatliche Leistung, die Eltern während der Elternzeit gewährt wird. Der AG-Zuschuss kann das Elterngeld ergänzen und die finanzielle Situation der Eltern verbessern. Durch den AG-Zuschuss wird das Elterngeld aufgestockt, sodass die Eltern während der Elternzeit mehr Einkommen erhalten. Es ist jedoch wichtig zu beachten, dass der AG-Zuschuss die Höhe des Elterngeldes beeinflussen kann. Je nach Höhe des AG-Zuschusses kann sich die Höhe des Elterngeldes verringern. Daher sollten Eltern sorgfältig prüfen, wie sich der AG-Zuschuss auf das Elterngeld auswirkt und gegebenenfalls eine professionelle Finanzplanung in Anspruch nehmen.

Auswirkungen auf die Höhe des Elterngeldes

Die Gewährung eines AG-Zuschusses kann Auswirkungen auf die Höhe des Elterngeldes haben. Wenn ein Arbeitnehmer während des Elterngeldbezugs einen AG-Zuschuss erhält, wird dieser als Einkommen angerechnet. Dadurch kann es zu einer Kürzung des Elterngeldes kommen. Die genaue Höhe der Kürzung hängt von der Höhe des AG-Zuschusses ab. Es ist wichtig zu beachten, dass der AG-Zuschuss nicht automatisch zu einer Kürzung des Elterngeldes führt. Die genauen Auswirkungen sind abhängig von individuellen Faktoren und sollten im Einzelfall geprüft werden. Es empfiehlt sich, bei Fragen zur Höhe des Elterngeldes und dem Zusammenhang mit einem AG-Zuschuss professionelle Beratung in Anspruch zu nehmen.

FAQs zum AG-Zuschuss

Im Folgenden finden Sie Antworten auf häufig gestellte Fragen zum AG-Zuschuss. Eine beliebte Frage ist, wie lange der AG-Zuschuss gezahlt wird. In der Regel wird der Zuschuss für die gesamte Dauer der vereinbarten Leistung erbracht, zum Beispiel für die Dauer der betrieblichen Altersvorsorge oder während des Bezugs von Mutterschaftsgeld. Eine weitere Frage, die oft gestellt wird, ist, ob der AG-Zuschuss gekürzt oder gestrichen werden kann. Dies ist möglich, wenn sich die Umstände ändern, zum Beispiel wenn sich das Einkommen oder die Betreuungsverpflichtungen des Arbeitnehmers ändern. Bei einem Arbeitgeberwechsel bleibt der Anspruch auf den AG-Zuschuss in der Regel bestehen, es sei denn, es wurden andere Bedingungen vereinbart. Schließlich fragen sich viele Studenten, ob sie ebenfalls einen AG-Zuschuss erhalten können. Hier ist zu beachten, dass die Möglichkeiten für Studenten eingeschränkt sein können, da bestimmte Voraussetzungen erfüllt sein müssen. Es ist ratsam, sich bei Unklarheiten an eine professionelle Finanzplanung und Rechtsberatung zu wenden, um spezifische Fragen zum AG-Zuschuss zu klären.

Wie lange wird der AG-Zuschuss gezahlt?

Der AG-Zuschuss wird in der Regel für einen bestimmten Zeitraum gezahlt, der im Arbeitsvertrag oder in der Betriebsvereinbarung festgelegt ist. Die Dauer variiert je nach Art des Zuschusses und kann von wenigen Monaten bis zu mehreren Jahren reichen. Es ist wichtig, die genauen Bedingungen des AG-Zuschusses zu überprüfen, um zu wissen, wie lange dieser gezahlt wird. Bei einem Arbeitgeberwechsel kann es jedoch zu Änderungen kommen, und es ist möglich, dass der AG-Zuschuss nicht mehr gewährt wird. Es ist daher ratsam, sich frühzeitig über die Laufzeit des Zuschusses zu informieren und mögliche Konsequenzen bei einem Arbeitgeberwechsel zu berücksichtigen.

Kann der AG-Zuschuss gekürzt oder gestrichen werden?

Der AG-Zuschuss kann in bestimmten Fällen gekürzt oder gestrichen werden. Dies kann beispielsweise der Fall sein, wenn sich die finanzielle Situation des Arbeitgebers verschlechtert oder sich die Umstände des Arbeitnehmers ändern. Folgende Gründe könnten zu einer Kürzung oder Streichung des AG-Zuschusses führen:

- Der Arbeitgeber ist wirtschaftlich nicht mehr in der Lage, den Zuschuss zu gewähren.

- Der Arbeitnehmer erreicht die Voraussetzungen für den Zuschuss nicht mehr.

- Es liegt ein Arbeitsplatzwechsel vor, bei dem der neue Arbeitgeber keinen AG-Zuschuss gewährt.

- Der Arbeitnehmer geht in Elternzeit oder befindet sich in einer längeren Krankheitsphase.

Es ist wichtig zu beachten, dass die genauen Regelungen zur Kürzung oder Streichung des AG-Zuschusses im Arbeitsvertrag oder in anderen Vereinbarungen zwischen Arbeitgeber und Arbeitnehmer festgelegt werden können. Es empfiehlt sich daher, die geltenden Bestimmungen genau zu prüfen und gegebenenfalls professionelle Rechtsberatung in Anspruch zu nehmen.

Was passiert bei einem Arbeitgeberwechsel?

Bei einem Arbeitgeberwechsel stellt sich die Frage, was mit dem AG-Zuschuss passiert. In diesem Fall ist es wichtig zu wissen, dass der AG-Zuschuss in der Regel an den Arbeitgeber gebunden ist. Das bedeutet, wenn ein Arbeitnehmer den Arbeitgeber wechselt, wird der bisherige AG-Zuschuss nicht automatisch vom neuen Arbeitgeber übernommen. Es liegt in der Verantwortung des Arbeitnehmers, den neuen Arbeitgeber über den AG-Zuschuss zu informieren und eine mögliche Fortführung zu vereinbaren. Es ist empfehlenswert, dies bereits im Vorstellungsgespräch zu klären und gegebenenfalls eine schriftliche Vereinbarung zu treffen. In einigen Fällen kann es auch sinnvoll sein, den AG-Zuschuss eigenständig fortzuführen, indem man ihn selbstständig weiterhin einzahlt oder eine private Vorsorgemaßnahme ergreift. Letztendlich hängt es von den individuellen Vereinbarungen und Verhandlungen zwischen dem Arbeitnehmer und dem neuen Arbeitgeber ab, ob der AG-Zuschuss fortgeführt wird oder nicht. Es ist ratsam, sich frühzeitig mit diesem Thema auseinanderzusetzen, um mögliche finanzielle Einbußen zu vermeiden.

Können Studenten einen AG-Zuschuss erhalten?

Studenten haben grundsätzlich die Möglichkeit, einen AG-Zuschuss zu erhalten. Allerdings gibt es hierbei einige Einschränkungen und Voraussetzungen, die erfüllt werden müssen. Ein AG-Zuschuss für Studenten ist in der Regel an ein duales Studium oder an eine Werkstudententätigkeit gebunden. Das bedeutet, dass der Student neben dem Studium einer bezahlten Tätigkeit nachgehen muss, um den Zuschuss zu erhalten. Es ist wichtig zu beachten, dass der AG-Zuschuss in der Regel in einem geringeren Umfang ausgezahlt wird als bei Vollzeitbeschäftigten. Zudem können die genauen Voraussetzungen und die Höhe des Zuschusses von Unternehmen zu Unternehmen unterschiedlich sein. Daher empfiehlt es sich, bei potenziellen Arbeitgebern nachzufragen und gegebenenfalls eine Rechtsberatung in Anspruch zu nehmen, um alle Möglichkeiten und Bedingungen zu klären.

Fazit

Fazit: Der AG-Zuschuss ist eine wichtige finanzielle Unterstützung, die sowohl Arbeitnehmern als auch Arbeitgebern Vorteile bieten kann. Arbeitnehmer erhalten eine zusätzliche finanzielle Entlastung und Arbeitgeber können ihre Attraktivität als Arbeitgeber steigern. Es ist jedoch wichtig, die Voraussetzungen für den AG-Zuschuss zu erfüllen und die gesetzlichen Bestimmungen einzuhalten. Eine sorgfältige Finanzplanung und gegebenenfalls Rechtsberatung können dabei helfen, den AG-Zuschuss bestmöglich zu nutzen. Es lohnt sich, sich genauer mit dieser Thematik auseinanderzusetzen, um von den Vorteilen des AG-Zuschusses profitieren zu können.

Häufig gestellte Fragen

Wo finde ich weitere Informationen zum AG-Zuschuss?

Weitere Informationen zum AG-Zuschuss können Sie bei Ihrem Arbeitgeber, bei professionellen Finanz- und Rechtsberatern oder auch auf offiziellen Websites und Portalen finden. Dort erhalten Sie detaillierte Informationen zu den Voraussetzungen, dem Beantragungsverfahren und den konkreten Leistungen, die für den AG-Zuschuss in Frage kommen.

Wie wirkt sich der AG-Zuschuss auf die Rente aus?

Der AG-Zuschuss kann sich in der Regel positiv auf die spätere Rente auswirken, insbesondere wenn er für die betriebliche Altersvorsorge verwendet wird. Durch den Zuschuss kann die Rentenhöhe erhöht werden, da zusätzliche Beiträge in die Rentenkasse eingezahlt werden.

Welche Rolle spielt der AG-Zuschuss beim Mutterschaftsgeld?

Der AG-Zuschuss spielt beim Mutterschaftsgeld eine wichtige Rolle, da er die finanzielle Situation von Schwangeren während der Mutterschaftszeit verbessern kann. Der Arbeitgeber kann einen Zuschuss zum Mutterschaftsgeld leisten und so dazu beitragen, dass werdende Mütter während dieser Zeit finanziell abgesichert sind.

Inwiefern beeinflusst der AG-Zuschuss die Höhe des Elterngeldes?

Der AG-Zuschuss kann die Höhe des Elterngeldes beeinflussen, da er als Einkommen angerechnet wird. Je nach Höhe des Zuschusses kann dies Auswirkungen auf die Berechnung des Elterngeldes haben. Es ist ratsam, sich bei der Elterngeldstelle über die genauen Regelungen und Berechnungsmethoden zu informieren.

Was sind die Unterschiede zwischen dem AG-Zuschuss und dem Kindergeld?

Der AG-Zuschuss und das Kindergeld sind zwei verschiedene Leistungen mit unterschiedlichen Zwecken. Der AG-Zuschuss ist eine finanzielle Unterstützung, die Arbeitgeber ihren Arbeitnehmern gewähren können, um bestimmte Ausgaben abzudecken. Das Kindergeld hingegen ist eine staatliche Leistung, die Eltern für ihre Kinder erhalten, um einen Teil der Kosten für die Kindererziehung zu decken.

Wie wird der AG-Zuschuss versteuert?

Der AG-Zuschuss ist in der Regel steuerfrei, wenn er für bestimmte Zwecke verwendet wird, wie zum Beispiel die betriebliche Altersvorsorge. Es kann jedoch Ausnahmen geben, daher ist es ratsam, sich über die genauen steuerlichen Regelungen zu informieren und gegebenenfalls professionellen Rat einzuholen.