Sind Sie auf der Suche nach Informationen zur Anlage N Elster? Möchten Sie wissen, wie Sie diese Steuererklärung richtig ausfüllen können? Dann sind Sie hier genau richtig! In diesem Artikel erhalten Sie umfassende Tipps und Tricks zur Anlage N, einschließlich wichtiger Informationen zu ihrem Zweck und wann sie ausgefüllt werden muss. Zudem erfahren Sie mehr über das elektronische Steuererklärungsprogramm Elster und wie Sie die Anlage N damit einreichen können. Wir geben Ihnen außerdem wertvolle Hinweise, um typische Fehler bei der Anlage N zu vermeiden. Lesen Sie weiter, um Ihr Wissen zu erweitern und Ihre Steuererklärung effektiv zu erledigen!

Zusammenfassung

- Was ist die Anlage N?

- Tipps zum Ausfüllen der Anlage N

- Elster: Das elektronische Steuererklärungsprogramm

- Typische Fehler bei der Anlage N

- Zusammenfassung und Fazit

-

Häufig gestellte Fragen

- 1. Welche Unterlagen werden für die Anlage N benötigt?

- 2. Müssen auch Nebeneinkünfte in der Anlage N angegeben werden?

- 3. Was sind Werbungskosten und wie werden sie in der Anlage N berücksichtigt?

- 4. Kann ich die Anlage N auch elektronisch einreichen?

- 5. Gibt es Fristen für die Abgabe der Anlage N?

- 6. Was passiert, wenn ich meine Anlage N nicht rechtzeitig einreiche?

- 7. Kann ich eine Stundung der Steuerzahlungen über die Anlage N beantragen?

- 8. Kann ich die Anlage N auch nachträglich ändern oder ergänzen?

- 9. Gibt es Elster auch als Smartphone-App?

- 10. Kann ich bei der Anlage N auch eine Bahncard steuerlich absetzen?

- Verweise

Was ist die Anlage N?

Die Anlage N ist ein wichtiger Bestandteil der Einkommensteuererklärung und dient der Erfassung von Einkünften aus nichtselbstständiger Arbeit. Dabei müssen alle relevanten Informationen zu den Arbeitsverhältnissen und den erzielten Einkünften angegeben werden. Die Anlage N wird also benötigt, um das Einkommen, das aus einer nichtselbstständigen Tätigkeit erzielt wird, gegenüber dem Finanzamt zu dokumentieren. Dies umfasst beispielsweise Angaben zu Lohn und Gehalt, aber auch zu weiteren Einkünften wie beispielsweise Sachbezügen oder Abfindungen. Durch die genaue Aufschlüsselung der Einkünfte ermöglicht die Anlage N eine korrekte Berechnung der Steuerlast. So können potenzielle Fehler und Unstimmigkeiten vermieden werden.

1. Zweck der Anlage N

Der Zweck der Anlage N besteht darin, sämtliche Einkünfte aus nichtselbstständiger Arbeit zu erfassen und dem Finanzamt gegenüber korrekt zu deklarieren. Durch das Ausfüllen der Anlage N können Arbeitnehmer ihre erzielten Einkünfte transparent darlegen und somit eine korrekte Besteuerung ermöglichen. Zu den wichtigsten Informationen, die in der Anlage N angegeben werden müssen, gehören unter anderem:

- Angaben zur Lohnsteuer

- Angaben zum Bruttolohn

- Informationen zu Sozialversicherungsbeiträgen

- Angaben zu Sonderzahlungen wie Weihnachtsgeld oder Urlaubsgeld

Indem alle relevanten Informationen in der Anlage N eingetragen werden, kann das Finanzamt eine genaue Steuerberechnung durchführen und mögliche Unstimmigkeiten vermeiden. Es ist wichtig, alle erforderlichen Unterlagen und Nachweise bereitzuhalten, um die Angaben in der Anlage N zu belegen.

2. Wann muss die Anlage N ausgefüllt werden?

Die Anlage N muss immer dann ausgefüllt werden, wenn Einkünfte aus nichtselbstständiger Arbeit erzielt wurden. Dies betrifft in der Regel Arbeitnehmer, die ein festes Gehalt oder Lohn erhalten. Es spielt dabei keine Rolle, ob es sich um eine Vollzeit- oder Teilzeittätigkeit handelt. Die Anlage N ist somit ein Muss für Arbeitnehmer, unabhängig von ihrer Branche oder Berufsgruppe. Es ist wichtig, die Anlage N vollständig und korrekt auszufüllen, da Fehler oder Lücken zu Problemen mit dem Finanzamt führen können. Um auf Nummer sicher zu gehen, ist es ratsam, sich rechtzeitig mit der Anlage N auseinanderzusetzen und gegebenenfalls Unterstützung von Experten oder Steuerberatern in Anspruch zu nehmen, um mögliche Fehler zu vermeiden.

Tipps zum Ausfüllen der Anlage N

Tipps zum Ausfüllen der Anlage N:

- Vorbereitung: Sammeln Sie alle erforderlichen Unterlagen, wie Gehaltsabrechnungen, Jahresverdienstbescheinigungen und eventuelle Belege für Sonderzahlungen.

- Genauigkeit: Geben Sie alle Angaben sorgfältig und korrekt ein, um mögliche Rückfragen oder Fehler zu vermeiden.

- Sonderfälle: Beachten Sie besondere Regelungen für Sonderzahlungen wie Urlaubsgeld, Weihnachtsgeld oder Boni. Diese müssen ggf. gesondert angegeben werden.

- Steuerermäßigung: Überprüfen Sie, ob Sie steuerliche Vergünstigungen, wie z.B. die Bahncard-Steuer, in Anspruch nehmen können und geben Sie diese entsprechend an.

- Software oder Steuerberater: Nutzen Sie ggf. spezialisierte Steuersoftware oder ziehen Sie einen Steuerberater hinzu, um sicherzustellen, dass alle Angaben korrekt und vollständig sind.

Mit diesen Tipps können Sie die Anlage N korrekt und vollständig ausfüllen und so mögliche Fehler oder Unstimmigkeiten vermeiden. So gehen Sie sicher, dass Ihre Steuererklärung reibungslos beim Finanzamt eingereicht werden kann.

1. Erforderliche Unterlagen

Erforderliche Unterlagen für die Ausfüllung der Anlage N sind essentiell, um alle relevanten Informationen korrekt anzugeben. Dazu gehören unter anderem:

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

- Die elektronischen Lohnsteuerbescheinigungen vom Arbeitgeber

- Nachweise über sonstige Bezüge wie beispielsweise Bonuszahlungen oder Sachleistungen

- Angaben zu eventuellen Nebeneinkünften oder Mini-Jobs

- Unterlagen zu Fahrtkosten oder Werbungskosten

- Belege für eventuelle Ausgaben im Zusammenhang mit der Anschaffung von Arbeitsmitteln oder Berufskleidung

Der Vollständigkeit halber ist es ratsam, sämtliche Unterlagen griffbereit zu haben, um keine Informationen zu übersehen oder Angaben falsch zu tätigen. Eine sorgfältige und gewissenhafte Erfassung der erforderlichen Unterlagen ist unerlässlich, um eine korrekte Steuererklärung einzureichen und möglichen Nachfragen des Finanzamtes vorzubeugen.

2. Angaben zu den Einkünften

Das Ausfüllen der Angaben zu den Einkünften auf der Anlage N erfordert genaue Informationen zu den Einnahmen aus nichtselbstständiger Arbeit. Hierbei sind die verschiedenen Einkunftsarten detailliert anzugeben, beispielsweise das Gehalt, Bonuszahlungen, Weihnachtsgeld oder auch Einnahmen aus Nebenbeschäftigungen. Zudem ist es wichtig, sämtliche steuerfreien Bezüge wie etwa Sachleistungen oder Zuschüsse korrekt anzugeben. Des Weiteren sollten auch Werbungskosten, wie zum Beispiel Fahrtkosten oder Ausgaben für Arbeitsmittel, sorgfältig erfasst werden. Ein Fehler beim Ausfüllen der Angaben zu den Einkünften kann zu einer falschen Steuerberechnung führen und möglicherweise zu unnötigem Ärger mit dem Finanzamt. Daher ist es ratsam, alle Informationen gründlich zu prüfen und gegebenenfalls professionelle Unterstützung in Anspruch zu nehmen.

3. Sonderfälle und Besonderheiten

Sonderfälle und Besonderheiten bei der Anlage N können zu zusätzlichen Herausforderungen führen. Es ist wichtig, sich mit den spezifischen Regelungen vertraut zu machen, um mögliche Fehler zu vermeiden und steuerliche Vorteile optimal nutzen zu können. Dazu gehören beispielsweise bestimmte Sonderausgaben wie Werbungskosten, die im Rahmen der Anlage N geltend gemacht werden können. Auch Zahlungen von Zuschüssen, steuerfreien Sachbezügen oder Abfindungen müssen sorgfältig angegeben werden. Zudem gibt es spezielle Regelungen für Berufsgruppen wie Lehrer, Polizeibeamte oder Feuerwehrleute. Wenn Sie sich in einem solchen Sonderfall befinden oder weitere spezifische Besonderheiten beachten müssen, empfiehlt es sich, einen Steuerberater oder eine Steuerberaterin zu konsultieren. Diese können Ihnen helfen, Ihre Anlage N korrekt auszufüllen und mögliche steuerliche Vorteile optimal zu nutzen.

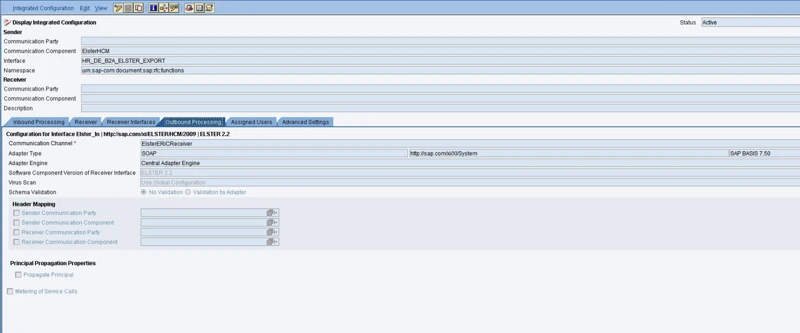

Elster: Das elektronische Steuererklärungsprogramm

Elster ist ein elektronisches Steuererklärungsprogramm, das von der deutschen Finanzverwaltung angeboten wird. Es ermöglicht Steuerzahlern eine einfache und effiziente Einreichung ihrer Steuererklärungen. Die Nutzung von Elster bietet viele Vorteile, darunter eine schnellere Bearbeitung der Steuererklärung, eine geringere Fehlerquote und die Möglichkeit zur elektronischen Unterschrift. Durch Elster können Steuerzahler auch ihre Anlage N elektronisch einreichen, wodurch der gesamte Prozess vereinfacht wird. Um Elster nutzen zu können, müssen Sie sich zunächst anmelden und registrieren. Anschließend können Sie Ihre Steuererklärung schrittweise ausfüllen und über das Programm direkt an das Finanzamt übermitteln. Dies spart nicht nur Zeit, sondern ermöglicht es Ihnen auch, den Status Ihrer Steuererklärung online zu verfolgen.

1. Vorteile der Nutzung von Elster

Die Nutzung von Elster bietet eine Reihe von Vorteilen bei der Einreichung der Anlage N. Erstens ermöglicht das elektronische Steuererklärungsprogramm eine effiziente und zeitsparende Abwicklung des gesamten Prozesses. Durch die elektronische Übermittlung entfällt der mühsame Papierkram und die Bearbeitungszeit beim Finanzamt verkürzt sich. Zudem stellt Elster automatische Plausibilitätsprüfungen sicher, um Fehler zu erkennen und zu korrigieren. Ein weiterer Vorteil ist die Möglichkeit, alle relevanten Steuerdokumente online zu speichern und jederzeit darauf zugreifen zu können. Dies bietet eine verbesserte Übersicht und vereinfacht die Archivierung von Steuerunterlagen. Die Verwendung von Elster ist zudem kostenlos und kann von jedem Steuerpflichtigen genutzt werden. So können Sie Ihre Steuererklärung schnell und reibungslos einreichen und von den oben genannten Vorteilen profitieren.

2. Anmeldung und Registrierung bei Elster

Anmeldung und Registrierung bei Elster:

- Um die Anlage N über Elster einreichen zu können, ist eine Anmeldung und Registrierung bei Elster erforderlich.

- Gehen Sie auf die Elster-Website www.elster.de und klicken Sie auf den Button „Zur Registrierung“.

- Füllen Sie das Registrierungsformular mit Ihren persönlichen Daten aus und erstellen Sie Ihre Zugangsdaten.

- Nach Abschluss der Registrierung erhalten Sie eine Aktivierungs-E-Mail. Klicken Sie auf den darin enthaltenen Link, um Ihr Konto zu aktivieren.

- Loggen Sie sich nun mit Ihren Zugangsdaten auf Elster ein.

Die Anmeldung und Registrierung bei Elster ist kostenlos und bietet Ihnen viele Vorteile bei der Einreichung Ihrer Steuererklärung. Sie haben Zugriff auf verschiedene Formulare, können Ihre Daten elektronisch übermitteln und erhalten eine automatische Plausibilitätsprüfung Ihrer Angaben. Durch die Nutzung von Elster können Sie Zeit sparen und sicherstellen, dass Ihre Steuererklärung korrekt und fristgerecht eingereicht wird.

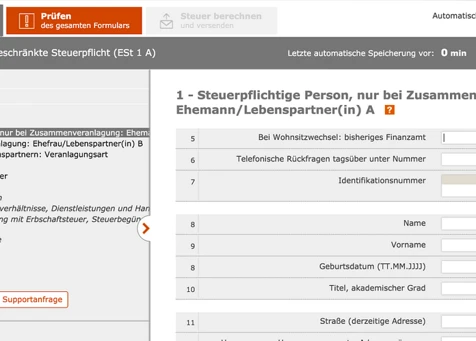

3. Schritt-für-Schritt Anleitung zur Einreichung der Anlage N über Elster

3. Schritt-für-Schritt Anleitung zur Einreichung der Anlage N über Elster:

1. Schritt: Anmeldung und Registrierung bei Elster: Besuchen Sie die offizielle Webseite von Elster und registrieren Sie sich mit Ihren persönlichen Daten. Nach der Registrierung erhalten Sie Ihre Zugangsdaten, die Sie für die Einreichung der Steuererklärung benötigen.

2. Schritt: Vorbereitung der Unterlagen: Sammeln Sie alle relevanten Unterlagen für die Anlage N, wie beispielsweise Ihre Lohnsteuerbescheinigung, Bescheinigungen über sonstige Einkünfte und eventuelle Werbungskosten.

3. Schritt: Ausfüllen der Anlage N: Öffnen Sie das ElsterFormular und wählen Sie die Anlage N aus. Folgen Sie den Anweisungen und füllen Sie alle erforderlichen Felder aus. Achten Sie dabei auf die richtige Angabe Ihrer Einkünfte und eventuell abzugsfähiger Ausgaben.

4. Schritt: Überprüfung der Angaben: Überprüfen Sie sorgfältig alle eingegebenen Informationen, um mögliche Fehler zu vermeiden. Vergewissern Sie sich, dass alle Angaben vollständig und korrekt sind.

5. Schritt: Einreichung der Anlage N: Nachdem Sie alle Angaben überprüft haben, können Sie die Anlage N über Elster elektronisch einreichen. Übermitteln Sie die Steuererklärung rechtzeitig, um mögliche Verspätungszuschläge zu vermeiden.

Mit dieser Schritt-für-Schritt Anleitung wird die Einreichung der Anlage N über Elster zum Kinderspiel. Sie können Ihre Steuererklärung bequem von zu Hause aus erledigen und profitieren von der einfachen und zeitsparenden Nutzung des elektronischen Steuererklärungsprogramms.

Typische Fehler bei der Anlage N

können zu Problemen bei der Steuererklärung führen und unter Umständen zu unnötigen Nachfragen oder sogar zu Steuernachzahlungen führen. Ein häufiger Fehler besteht darin, dass Angaben fehlen oder unvollständig sind. Es ist wichtig, alle relevanten Informationen, wie zum Beispiel den Arbeitgeber, die Lohnsteuerbescheinigung und eventuelle Sonderzahlungen, korrekt anzugeben. Ein weiterer Fehler besteht in fehlerhaften Berechnungen, zum Beispiel bei Werbungskosten oder Entfernungspauschalen. Es ist daher ratsam, seine Angaben sorgfältig zu überprüfen und gegebenenfalls Expertenrat einzuholen. Nicht berücksichtigte Sonderfälle wie Steuervergünstigungen oder bestimmte Freibeträge können ebenfalls zu Fehlern führen. Daher ist es wichtig, sich über alle relevanten Sonderregelungen zu informieren und diese entsprechend in der Anlage N zu berücksichtigen.

1. Fehlende oder unvollständige Angaben

Fehlende oder unvollständige Angaben in der Anlage N können zu Problemen bei der Steuererklärung führen. Es ist wichtig, alle erforderlichen Informationen vollständig und korrekt anzugeben. Wenn Angaben fehlen oder unvollständig sind, kann dies zu Rückfragen seitens des Finanzamts führen und den Prozess verzögern. Deshalb sollten Sie sicherstellen, dass Sie alle relevanten Daten wie etwa Lohnbescheinigungen, Beiträge zur Kranken- und Rentenversicherung sowie Sachbezüge vollständig angeben. Achten Sie auch darauf, Sonderfälle wie etwa Einkünfte aus einer Nebentätigkeit oder ausländische Einkünfte genau zu erfassen. Durch eine sorgfältige und vollständige Zusammenstellung der Informationen können Sie mögliche Fehler oder Missverständnisse vermeiden und die Bearbeitung Ihrer Steuererklärung reibungslos durchführen.

2. Fehlerhafte Berechnungen

Fehlerhafte Berechnungen können zu Problemen bei der Anlage N führen und zu ungenauen Steuererklärungen führen. Deshalb ist es wichtig, bei der Erfassung der Einkünfte sorgfältig vorzugehen und alle relevanten Informationen korrekt einzutragen. Ein häufiger Fehler liegt in falschen Berechnungen des zu versteuernden Einkommens oder der Sozialversicherungsbeiträge. Hier ist es ratsam, alle Angaben gründlich zu überprüfen und gegebenenfalls einen Steuerberater oder eine Steuerberaterin zu konsultieren. Außerdem sollten alle erforderlichen Belege und Nachweise ordnungsgemäß aufbewahrt werden, um mögliche Rückfragen des Finanzamts beantworten zu können. So wird vermieden, dass falsche oder zu hoch angegebene Beträge zu negativen Konsequenzen führen.

3. Nicht berücksichtigte Sonderfälle

Nicht berücksichtigte Sonderfälle können zu häufig auftretenden Fehlern bei der Anlage N führen. Es ist wichtig, dass Sie sich über diese möglichen Sonderfälle im Voraus informieren, um Fehler zu vermeiden und eine korrekte Steuererklärung abzugeben. Zu den möglichen Sonderfällen gehören beispielsweise Steuererstattungen aus dem Vorjahr, die in der aktuellen Steuererklärung nicht berücksichtigt wurden, oder die steuerliche Berücksichtigung von Aufwendungen für eine Bahncard. Falls Sie in einem Sonderfall sind, empfiehlt es sich, die entsprechenden Informationen und Anforderungen gründlich zu prüfen und gegebenenfalls einen Steuerberater zu konsultieren. Dadurch stellen Sie sicher, dass alle relevanten Informationen ordnungsgemäß in Ihrer Anlage N angegeben sind und Sie keine möglichen steuerlichen Vorteile übersehen.

Zusammenfassung und Fazit

In der Zusammenfassung lässt sich festhalten, dass die korrekte Ausfüllung der Anlage N für die ordnungsgemäße Abgabe der Einkommensteuererklärung von großer Bedeutung ist. Durch die detaillierte Erfassung der Einkünfte aus nichtselbstständiger Arbeit ermöglicht die Anlage N eine transparente und korrekte Berechnung der Steuerlast. Es ist wichtig, alle erforderlichen Unterlagen bereitzuhalten und sorgfältig alle Angaben zu den Einkünften zu machen. Die Nutzung von Elster als elektronisches Steuererklärungsprogramm bietet hierbei viele Vorteile und erleichtert den Einreichungsprozess. Dennoch sollten typische Fehler vermieden werden, wie etwa fehlende oder unvollständige Angaben sowie fehlerhafte Berechnungen. Achten Sie auch darauf, etwaige Sonderfälle und Besonderheiten richtig zu berücksichtigen. Durch eine gewissenhafte Ausfüllung und Prüfung der Anlage N können Sie sicherstellen, dass Ihre Steuererklärung korrekt und fristgerecht beim Finanzamt eingereicht wird. So vermeiden Sie mögliche Nachforderungen oder Bußgelder. Bei Fragen oder Unsicherheiten können Sie sich jederzeit an das Finanzamt wenden oder professionelle Unterstützung in Anspruch nehmen.

Häufig gestellte Fragen

1. Welche Unterlagen werden für die Anlage N benötigt?

Um die Anlage N korrekt ausfüllen zu können, benötigen Sie in der Regel Lohn- und Gehaltsabrechnungen sowie alle weiteren Nachweise über Ihre Einkünfte aus nichtselbstständiger Arbeit. Zusätzlich sollten Sie Informationen über eventuelle Sonderzahlungen, Sachbezüge oder Abfindungen bereithalten.

2. Müssen auch Nebeneinkünfte in der Anlage N angegeben werden?

Ja, auch Nebeneinkünfte aus nichtselbstständiger Arbeit müssen in der Anlage N angegeben werden. Dazu zählen beispielsweise Honorare, Provisionen oder Einkünfte aus einem Minijob neben dem Hauptberuf.

3. Was sind Werbungskosten und wie werden sie in der Anlage N berücksichtigt?

Werbungskosten sind Aufwendungen, die im Zusammenhang mit der Erzielung von Einnahmen stehen. Dazu gehören beispielsweise Fahrtkosten zur Arbeit, Fachliteratur oder Fortbildungskosten. In der Anlage N können Werbungskosten geltend gemacht werden, um die steuerliche Belastung zu reduzieren.

4. Kann ich die Anlage N auch elektronisch einreichen?

Ja, die Anlage N kann auch elektronisch über das Steuererklärungsprogramm Elster eingereicht werden. Dies bietet den Vorteil einer schnellen und sicheren Übermittlung der Daten an das Finanzamt.

5. Gibt es Fristen für die Abgabe der Anlage N?

Ja, die Anlage N muss in der Regel bis zum 31. Juli des Folgejahres beim Finanzamt eingereicht werden. Bei einer elektronischen Abgabe über Elster verlängert sich diese Frist auf den 31. Dezember des Folgejahres.

6. Was passiert, wenn ich meine Anlage N nicht rechtzeitig einreiche?

Wenn Sie Ihre Anlage N nicht rechtzeitig einreichen, kann das Finanzamt einen Verspätungszuschlag festsetzen. Dieser kann je nach Dauer der Verspätung bis zu 10 Prozent der festgesetzten Steuer betragen.

7. Kann ich eine Stundung der Steuerzahlungen über die Anlage N beantragen?

Ja, es ist möglich, eine Stundung der Steuerzahlungen über die Anlage N zu beantragen. Dafür müssen Sie einen entsprechenden Antrag beim Finanzamt stellen und die Gründe für den Zahlungsaufschub darlegen.

8. Kann ich die Anlage N auch nachträglich ändern oder ergänzen?

Ja, sollten Sie feststellen, dass Sie Angaben in Ihrer Anlage N fehlerhaft oder unvollständig gemacht haben, können Sie eine Korrektur oder Ergänzung vornehmen. Hierfür müssen Sie eine geänderte oder ergänzende Anlage N beim Finanzamt einreichen.

9. Gibt es Elster auch als Smartphone-App?

Ja, Elster steht auch als kostenlose Smartphone-App zur Verfügung. Dadurch können Sie Ihre Steuererklärung bequem von Ihrem Smartphone aus erledigen und die Anlage N elektronisch einreichen.

10. Kann ich bei der Anlage N auch eine Bahncard steuerlich absetzen?

Ja, unter bestimmten Voraussetzungen können Sie die Kosten für eine Bahncard als Werbungskosten steuerlich geltend machen. Hierfür müssen Sie nachweisen können, dass die Bahncard ausschließlich oder überwiegend beruflich genutzt wird.