Alles über Anlage N Zeile 35 in Deutschland – So füllen Sie Ihre Steuererklärung richtig aus

Die Anlage N Zeile 35 ist ein wichtiger Teil der deutschen Steuererklärung und erfordert besondere Aufmerksamkeit bei der Ausfüllung. Wenn Sie sich fragen, was genau diese Zeile bedeutet und wer sie ausfüllen muss, sind Sie hier genau richtig. In diesem Artikel erfahren Sie Schritt für Schritt, welche Informationen in Zeile 35 anzugeben sind und wie Sie mögliche Fehler vermeiden können. Wir werden Ihnen auch nützliche Tipps geben, wie Sie Ihre Steuererklärung optimieren können. Außerdem werden wir auf häufig gestellte Fragen eingehen und über aktuelle Veränderungen in der Rechtslage informieren. Erfahren Sie alles, was Sie wissen müssen, um Ihre Anlage N Zeile 35 korrekt auszufüllen und von den Vorteilen einer ordnungsgemäßen Steuererklärung zu profitieren.

Zusammenfassung

- Was ist die Anlage N Zeile 35?

- Wer muss die Anlage N Zeile 35 ausfüllen?

- Welche Informationen sind in Zeile 35 anzugeben?

- Wie füllt man die Anlage N Zeile 35 aus?

- Was passiert, wenn man Zeile 35 falsch ausfüllt?

- Fristen und Abgabepflichten

- Häufig gestellte Fragen zur Anlage N Zeile 35

- Vorteile der ordnungsgemäßen Ausfüllung der Anlage N Zeile 35

- Tipps zur Optimierung der Steuererklärung

- Anlage N Zeile 35 vs. Anlage Vorsorgeaufwand

- Rechtslage und aktuelle Veränderungen

- Wichtige Dokumente für die Anlage N Zeile 35

- Kostenlose Online-Steuerprogramme zur Unterstützung

- Zusammenfassung

-

Häufig gestellte Fragen

- Gibt es eine Möglichkeit, die Steuererklärung online einzureichen?

- Welche Unterlagen werden für die Anlage N Zeile 35 benötigt?

- Kann man Fortbildungskosten in der Anlage N Zeile 35 geltend machen?

- Welche steuerlichen Konsequenzen haben Sachbezüge?

- Wie kann man den Steuerfreibetrag optimal nutzen?

- Was ist der Unterschied zwischen der Anlage N Zeile 35 und der Anlage Vorsorgeaufwand?

- Gibt es aktuelle Veränderungen in der Rechtslage bezüglich der Anlage N Zeile 35?

- Verweise

Was ist die Anlage N Zeile 35?

Die Anlage N Zeile 35 ist ein spezifischer Abschnitt in der deutschen Steuererklärung, der Informationen zu den Einkünften aus nichtselbstständiger Arbeit enthält. In dieser Zeile müssen Arbeitnehmer Angaben zu ihrem Arbeitgeber machen, wie zum Beispiel dessen Name, Anschrift und Steuernummer. Zusätzlich müssen Informationen zur Beschäftigungsart, den gezahlten Sozialversicherungsbeiträgen und weiteren Angaben angegeben werden. Durch das korrekte Ausfüllen der Anlage N Zeile 35 können Arbeitnehmer ihre Steuererstattung maximieren und mögliche Fehler oder Probleme bei der Steuererklärung vermeiden. Es ist wichtig, dass alle erforderlichen Informationen richtig und vollständig eingetragen werden, um eventuelle Nachfragen oder Unstimmigkeiten zu vermeiden.

Wer muss die Anlage N Zeile 35 ausfüllen?

Die Anlage N Zeile 35 muss von Arbeitnehmern ausgefüllt werden, die Einkünfte aus nichtselbstständiger Arbeit erzielen. Dazu gehören Personen, die in einem Arbeitsverhältnis stehen, sei es in Vollzeit, Teilzeit oder als Minijobber. Auch Rentner, die eine Rente aus nichtselbstständiger Arbeit beziehen, sind dazu verpflichtet, die Anlage N Zeile 35 auszufüllen. Selbstständige, Unternehmer oder Freiberufler hingegen müssen die Anlage S oder Anlage G nutzen, um ihre Einkünfte zu erfassen. Es ist wichtig, die korrekte Anlage für die eigenen Einkünfte auszuwählen, um Fehler und Probleme bei der Steuererklärung zu vermeiden.

Welche Informationen sind in Zeile 35 anzugeben?

In Zeile 35 der Anlage N müssen verschiedene Informationen angegeben werden, die sich auf die nichtselbstständige Arbeit beziehen. Dazu gehören:

– Arbeitgeberinformationen: Hier müssen der Name, die Anschrift und die Steuernummer des Arbeitgebers eingetragen werden.

– Beschäftigungsart: Sie müssen angeben, ob Sie eine hauptberufliche oder nebenberufliche Tätigkeit ausgeübt haben.

– Sozialversicherungsbeiträge: In dieser Spalte müssen die gezahlten Beiträge zur Sozialversicherung eingetragen werden, einschließlich der Beiträge zur Krankenversicherung, Rentenversicherung, Arbeitslosenversicherung und Pflegeversicherung.

– Weitere Angaben: Hier können Sie zusätzliche Informationen angeben, die für Ihre Steuererklärung relevant sind, wie zum Beispiel Sonderzahlungen, Boni oder Sachleistungen.

Das korrekte Ausfüllen dieser Informationen in Zeile 35 der Anlage N ist wichtig, um mögliche Fehler oder Missverständnisse bei der Steuererklärung zu vermeiden und sicherzustellen, dass alle relevanten Angaben berücksichtigt werden. Falls Sie Fragen zur Kirchensteuererstattung haben, finden Sie weitere Informationen hier.

Arbeitgeberinformationen

In der Anlage N Zeile 35 sind relevante Informationen zu den Arbeitgebern anzugeben. Dazu gehören der Name des Arbeitgebers, dessen Anschrift und Steuernummer. Es ist wichtig, diese Arbeitgeberinformationen korrekt und vollständig einzutragen, um mögliche Unklarheiten zu vermeiden. Falls Sie mehrere Arbeitgeber hatten, sollten Sie für jeden einzelnen Arbeitgeber eine separate Zeile verwenden und die entsprechenden Informationen eintragen. Durch das ordnungsgemäße Ausfüllen der Arbeitgeberinformationen in der Anlage N Zeile 35 stellen Sie sicher, dass Ihre Steuererklärung korrekt verarbeitet wird und mögliche Rückfragen vermieden werden können.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Beschäftigungsart

In der Anlage N Zeile 35 müssen Sie auch Ihre Beschäftigungsart angeben. Es gibt verschiedene mögliche Beschäftigungsarten, die in dieser Zeile aufgeführt werden können:

– Angestellter: Wenn Sie als Arbeitnehmer in einem Unternehmen angestellt sind und ein reguläres Gehalt erhalten.

– Auszubildender: Wenn Sie sich in einer Ausbildung befinden und ein Ausbildungsgehalt erhalten.

– Beamter: Wenn Sie im öffentlichen Dienst beschäftigt sind und Bezüge als Beamter erhalten.

– Rentner: Wenn Sie bereits in Rente sind und eine Rente beziehen.

– Selbstständiger: Wenn Sie selbstständig tätig sind und Einkünfte aus Ihrer eigenen Geschäftstätigkeit erzielen.

Es ist wichtig, die richtige Beschäftigungsart anzugeben, da dies Auswirkungen auf andere Teile Ihrer Steuererklärung haben kann. Zum Beispiel können bestimmte Ausgaben, wie etwa Bürostuhl als Werbungskosten, nur für bestimmte Beschäftigungsarten absetzbar sein. Ebenso gibt es spezielle Regelungen für die steuerliche Absetzbarkeit von Auswärtstätigkeiten. Stellen Sie daher sicher, dass Sie die richtige Beschäftigungsart in der Anlage N Zeile 35 angeben, um alle relevanten Informationen korrekt anzugeben.

Sozialversicherungsbeiträge

In der Anlage N Zeile 35 müssen auch die gezahlten Sozialversicherungsbeiträge angegeben werden. Dies umfasst die Beiträge zur gesetzlichen Rentenversicherung, zur Krankenversicherung, zur Pflegeversicherung und zur Arbeitslosenversicherung. Dabei sollten die Beträge für den Arbeitnehmeranteil und den Arbeitgeberanteil separat angegeben werden, falls diese auf der Lohnabrechnung ausgewiesen sind. Es ist wichtig, die Sozialversicherungsbeiträge korrekt anzugeben, da sie steuerliche Auswirkungen haben können. Wenn Sie unsicher sind, wie Sie die Beiträge richtig eintragen sollen, können Sie sich an die Informationen in Ihrem Sozialversicherungsausweis oder an Ihren Arbeitgeber wenden. Weitere Informationen zur steuerlichen Absetzbarkeit von Beiträgen zur Krankenversicherung finden Sie auch hier.

Weitere Angaben

In der Anlage N Zeile 35 werden neben den Arbeitgeberinformationen und der Beschäftigungsart auch weitere Angaben benötigt. Hierzu gehören unter anderem Informationen über Sachbezüge, wie etwa Dienstwagen oder Bürostuhl-Werbungskosten, sowie steuerfreie Einnahmen, wie etwa Zuschüsse vom Arbeitgeber zur Kranken- und Pflegeversicherung. Des Weiteren müssen auch Informationen zu Lohnersatzleistungen, wie beispielsweise Kurzarbeitergeld oder Elterngeld, angegeben werden. Es ist wichtig, alle relevanten Angaben vollständig und korrekt einzutragen, um mögliche Rückfragen oder Unstimmigkeiten bei der Steuererklärung zu vermeiden. Weitere Informationen zu Bürostuhl-Werbungskosten finden Sie auch hier.

Wie füllt man die Anlage N Zeile 35 aus?

Um die Anlage N Zeile 35 korrekt auszufüllen, gibt es verschiedene Schritte, die befolgt werden müssen. Hier sind Ausfüllhilfen für Arbeitnehmer, Rentner und Selbstständige:

Ausfüllhilfe für Arbeitnehmer:

1. Tragen Sie in der ersten Spalte den Namen und die Anschrift Ihres Arbeitgebers ein.

2. Geben Sie in der zweiten Spalte die Steuernummer Ihres Arbeitgebers an.

3. In der dritten Spalte tragen Sie den Betrag der gezahlten Sozialversicherungsbeiträge ein.

4. Füllen Sie anschließend die weiteren Angaben aus, zum Beispiel zu Fahrtkosten oder Verpflegungspauschalen.

Ausfüllhilfe für Rentner:

1. Tragen Sie in der ersten Spalte den Namen und die Anschrift Ihrer Rentenversicherung ein.

2. Geben Sie in der zweiten Spalte die Steuernummer Ihrer Rentenversicherung an.

3. In der dritten Spalte tragen Sie den Betrag der erhaltenen Renten ein.

4. Ergänzen Sie die weiteren Angaben, wie zum Beispiel Krankenversicherungsbeiträge oder Rentenversicherungsbeiträge.

Ausfüllhilfe für Selbstständige:

1. Geben Sie in der ersten Spalte den Namen und die Anschrift Ihres Unternehmens ein.

2. Tragen Sie in der zweiten Spalte die Steuernummer Ihres Unternehmens an.

3. In der dritten Spalte tragen Sie den Gewinn oder Verlust aus Ihrer selbstständigen Tätigkeit ein.

4. Füllen Sie abschließend die weiteren Angaben, wie zum Beispiel Betriebsausgaben oder Abschreibungen, aus.

Beachten Sie, dass die genauen Angaben und Ausfüllhinweise je nach individueller Situation variieren können. Es ist ratsam, sich bei Unklarheiten an einen Steuerberater oder das örtliche Finanzamt zu wenden, um sicherzustellen, dass die Anlage N Zeile 35 korrekt ausgefüllt wird und mögliche steuerliche Vorteile genutzt werden.

Ausfüllhilfe für Arbeitnehmer

Ausfüllhilfe für Arbeitnehmer:

Damit Arbeitnehmer die Anlage N Zeile 35 richtig ausfüllen können, sollten sie folgende Schritte beachten:

1. Arbeitgeberinformationen: Geben Sie den vollständigen Namen und die Anschrift Ihres Arbeitgebers an. Vergessen Sie nicht, auch die Steuernummer einzutragen.

2. Beschäftigungsart: Wählen Sie die passende Kategorie für Ihre Beschäftigungsart aus. Hier sollten Sie angeben, ob Sie angestellt, arbeitnehmerähnlich selbstständig oder geringfügig beschäftigt sind.

3. Sozialversicherungsbeiträge: Tragen Sie die gezahlten Sozialversicherungsbeiträge für das abgelaufene Jahr ein. Hierzu gehören Beiträge zur Krankenversicherung, Pflegeversicherung, Rentenversicherung und Arbeitslosenversicherung.

4. Weitere Angaben: In diesem Abschnitt können Sie weitere relevante Angaben machen, wie beispielsweise Zuschläge für Nachtarbeit, Schichtzulagen oder steuerfreie Arbeitgeberleistungen.

Um sicherzugehen, dass Sie alle benötigten Informationen korrekt eingetragen haben, können Sie sich an Ihrem Lohnsteuerbescheid oder an Ihren Gehaltsabrechnungen orientieren. Es ist empfehlenswert, alle Belege und Unterlagen gut aufzubewahren, falls diese im Nachhinein angefordert werden sollten.

Ausfüllhilfe für Rentner

Für Rentner kann das Ausfüllen der Anlage N Zeile 35 etwas anders sein als für Arbeitnehmer. Wenn Sie Renteneinkünfte haben, müssen Sie in Zeile 35 die Rentenbezugsmitteilung Ihres Rentenversicherungsträgers angeben. Diese Mitteilung enthält Informationen wie den Rentenversicherungsträger, die Rentenart und den Betrag der erhaltenen Renten. Stellen Sie sicher, dass Sie alle relevanten Informationen genau übertragen, um Fehler zu vermeiden. Es kann auch vorkommen, dass Rentner mehrere Rentenbezugsmitteilungen haben, zum Beispiel von verschiedenen Rentenversicherungsträgern oder aufgrund eines Rentenübertritts. In diesem Fall müssen die Informationen aller Rentenkassen addiert und in Zeile 35 eingetragen werden. Erstattung der Kirchensteuer und andere steuerliche Aspekte können ebenfalls für Rentner relevant sein, daher ist es wichtig, sich gründlich zu informieren und gegebenenfalls Hilfe bei der Steuerberatung in Anspruch zu nehmen.

Ausfüllhilfe für Selbstständige

Für Selbstständige gibt es spezifische Richtlinien zum Ausfüllen der Anlage N Zeile 35. Als Selbstständiger müssen Sie zunächst Informationen zu Ihrem Unternehmen angeben, wie Name, Anschrift und Steuernummer. Darüber hinaus müssen Sie detaillierte Angaben zu Ihrer selbstständigen Tätigkeit machen, wie z.B. den erzielten Umsatz und die Betriebsausgaben. Wichtige Dokumente wie die Gewinnermittlung und die Umsatzsteuervoranmeldung sollten bereitgehalten werden, um die korrekten Informationen einzutragen. Es ist ratsam, bei Unsicherheiten einen Steuerberater zu konsultieren, um sicherzustellen, dass die Anlage N Zeile 35 korrekt ausgefüllt ist und alle notwendigen Angaben gemacht wurden.

Was passiert, wenn man Zeile 35 falsch ausfüllt?

Wenn Sie die Anlage N Zeile 35 falsch ausfüllen, kann es zu verschiedenen Konsequenzen kommen. Zum einen kann dies zu einer verzögerten Bearbeitung Ihrer Steuererklärung führen, da das Finanzamt möglicherweise Nachfragen stellt oder zusätzliche Informationen benötigt. Darüber hinaus besteht die Gefahr, dass Sie Steuervorteile oder -erstattungen verpassen, wenn wichtige Angaben fehlen oder falsch gemacht wurden. Im schlimmsten Fall könnten sogar Strafen oder Bußgelder drohen, wenn das Finanzamt Unregelmäßigkeiten oder vorsätzliche falsche Angaben feststellt. Es ist daher äußerst wichtig, die Anlage N Zeile 35 sorgfältig und korrekt auszufüllen, um mögliche negative Folgen zu vermeiden. Sollten Sie unsicher sein, können Sie sich an einen Steuerberater wenden oder weitere Ausfüllhilfen in Anspruch nehmen.

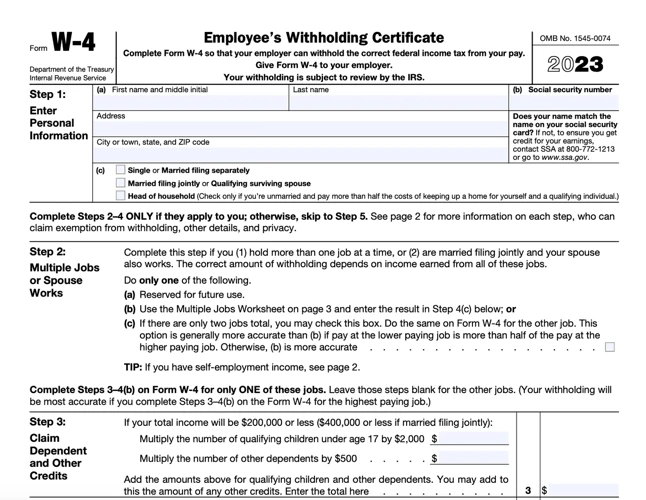

Fristen und Abgabepflichten

Für die Anlage N Zeile 35 gelten dieselben Fristen und Abgabepflichten wie für die allgemeine Steuererklärung in Deutschland. Die Steuererklärung muss in der Regel bis zum 31. Juli des Folgejahres abgegeben werden. Für Steuerpflichtige, die ihre Steuererklärung von einem Steuerberater erstellen lassen, verlängert sich die Frist oft bis zum 28. Februar des übernächsten Jahres. Es ist wichtig, diese Fristen einzuhalten, da bei verspäteter Abgabe möglicherweise Säumniszuschläge oder Verspätungszuschläge anfallen können. Es empfiehlt sich, die Steuererklärung frühzeitig vorzubereiten, um genügend Zeit für mögliche Rückfragen oder Korrekturen zu haben. Die Abgabe kann entweder in Papierform per Post oder elektronisch über das Elster-Portal erfolgen. Stellen Sie sicher, dass Sie alle erforderlichen Unterlagen und Belege bereithalten, um Ihre Steuererklärung vollständig ausfüllen zu können.

Häufig gestellte Fragen zur Anlage N Zeile 35

Im Folgenden finden Sie Antworten auf häufig gestellte Fragen zur Anlage N Zeile 35:

1. Was ist, wenn man mehrere Arbeitgeber hatte? Wenn Sie im Laufe des Jahres mehrere Arbeitgeber hatten, müssen Sie für jeden Arbeitgeber eine separate Anlage N Zeile 35 ausfüllen. Stellen Sie sicher, dass Sie alle erforderlichen Informationen für jeden Arbeitgeber korrekt angeben.

2. Müssen auch Minijobber die Anlage N ausfüllen? Ja, auch Minijobber müssen die Anlage N ausfüllen, wenn sie neben ihrem Minijob noch weitere Einkünfte aus nichtselbstständiger Arbeit haben. In diesem Fall müssen sie ihre Einkünfte aus dem Minijob sowie alle anderen relevanten Informationen in der Anlage N Zeile 35 angeben.

3. Was passiert bei Versäumnis der Abgabe? Wenn Sie die Anlage N Zeile 35 nicht fristgerecht abgeben, können Sanktionen wie Bußgelder oder Verspätungszuschläge drohen. Es ist wichtig, die Fristen für die Abgabe Ihrer Steuererklärung einzuhalten, um eventuelle negative Konsequenzen zu vermeiden.

Diese häufig gestellten Fragen sollen Ihnen dabei helfen, Ihre Anlage N Zeile 35 korrekt auszufüllen und eventuelle Unsicherheiten zu beseitigen. Wenn Sie weitere Fragen haben, können Sie sich auch an das Finanzamt oder einen Steuerberater wenden, um professionelle Hilfe zu erhalten.

Was ist, wenn man mehrere Arbeitgeber hatte?

Wenn Sie im Verlauf des Steuerjahres mehrere Arbeitgeber hatten, müssen Sie dies in der Anlage N Zeile 35 angeben. Es ist wichtig, dass Sie alle Informationen zu Ihren verschiedenen Arbeitgebern ordnungsgemäß erfassen. Geben Sie die Arbeitgeber nacheinander an und füllen Sie die erforderlichen Felder für jeden Arbeitgeber aus. Sie sollten die Namen der Arbeitgeber, deren Anschriften, Steuernummern und die Höhe der gezahlten Bezüge angeben. Wenn Sie unsicher sind, wie Sie die Angaben für mehrere Arbeitgeber in der Anlage N Zeile 35 machen sollen, können Sie Hilfefunktionen oder Steuerberater in Anspruch nehmen, um sicherzustellen, dass Sie alle erforderlichen Informationen korrekt angeben und keine möglichen Fehler machen.

Müssen auch Minijobber die Anlage N ausfüllen?

Ja, auch Minijobber müssen die Anlage N ausfüllen. Obwohl Minijobber in der Regel einen pauschalen Steuersatz zahlen, müssen sie dennoch ihre Einkünfte aus dem Minijob in der Steuererklärung angeben. Die Angaben werden in der Anlage N eingetragen. Hier können Minijobber ihre Einkünfte sowie die gezahlten Beiträge zur Sozialversicherung angeben. Dies ist wichtig, da die Einkünfte aus dem Minijob in die Gesamtberechnung der Steuer einfließen. Obwohl Minijobber eine Pauschalsteuer zahlen, kann es dennoch vorteilhaft sein, die Anlage N auszufüllen, da dadurch bestimmte Kosten, wie beispielsweise Werbungskosten für Arbeitsmittel wie Bürostühle, abgesetzt werden können. Es ist ratsam, sich über die genauen Steuerregelungen zu informieren oder einen Steuerexperten um Rat zu fragen, um sicherzustellen, dass die Steuererklärung korrekt ausgefüllt wird und mögliche Steuervorteile genutzt werden können.

Was passiert bei Versäumnis der Abgabe?

Wenn Sie die Anlage N Zeile 35 nicht fristgerecht abgeben, kann es zu Konsequenzen kommen. Hier sind einige wichtige Punkte zu beachten:

– Verspätungszuschlag: Bei einer verspäteten Abgabe der Steuererklärung kann ein Verspätungszuschlag erhoben werden. Dieser Zuschlag beträgt in der Regel 0,25 Prozent der festgesetzten Steuer pro verspätetem Monat, jedoch höchstens 25 Prozent der festgesetzten Steuer insgesamt.

– Zinsen: Wenn Sie die Frist zur Abgabe der Steuererklärung überschreiten, können zudem Verzugszinsen anfallen. Diese betragen 0,5 Prozent pro Monat auf die festgesetzte Steuer.

– Verlust möglicher Steuervorteile: Durch eine verspätete Abgabe der Steuererklärung können Sie möglicherweise Steuervorteile verlieren, wie zum Beispiel eine Erstattung der Kirchensteuer oder die Möglichkeit, bestimmte Werbungskosten geltend zu machen. Es ist daher ratsam, die Fristen einzuhalten, um diese Vorteile nicht zu verpassen.

Es ist wichtig, die Fristen für die Abgabe der Steuererklärung einzuhalten, um eventuellen finanziellen Nachteilen vorzubeugen. Planen Sie daher genügend Zeit ein und reichen Sie Ihre Unterlagen rechtzeitig ein, um Probleme und mögliche Sanktionen zu vermeiden.

Vorteile der ordnungsgemäßen Ausfüllung der Anlage N Zeile 35

Die ordnungsgemäße Ausfüllung der Anlage N Zeile 35 bietet viele Vorteile für Arbeitnehmer in Deutschland. Durch die genaue und vollständige Angabe der Informationen können Sie sicherstellen, dass Ihre Steuererklärung korrekt und fehlerfrei ist. Dies kann dazu führen, dass Sie eine höhere Steuererstattung erhalten. Wenn alle erforderlichen Angaben in Zeile 35 gemacht werden, haben die Finanzbehörden alle notwendigen Informationen, um Ihre Einkünfte aus nichtselbstständiger Arbeit zu überprüfen. Dies kann zu einer schnelleren Bearbeitung Ihrer Steuererklärung führen und mögliche Rückfragen oder Nachzahlungen vermeiden. Durch die reibungslose Abwicklung Ihrer Steuerangelegenheiten können Sie auch Ihr persönliches Steuerbewusstsein stärken und sicherstellen, dass Sie Ihre steuerlichen Verpflichtungen erfüllen. Optimieren Sie Ihre Steuererklärung durch eine ordnungsgemäße Ausfüllung der Anlage N Zeile 35 und nutzen Sie die Vorteile, die Ihnen durch eine korrekte und vollständige Angabe Ihrer Einkünfte aus nichtselbstständiger Arbeit entstehen können.

Tipps zur Optimierung der Steuererklärung

Um Ihre Steuererklärung optimal zu gestalten und mögliche Steuervorteile zu nutzen, gibt es einige wichtige Tipps, die Sie berücksichtigen können. Ein wichtiger Punkt betrifft die steuerliche Absetzbarkeit von Fortbildungskosten. Wenn Sie Weiterbildungen oder Kurse besucht haben, die Ihre berufliche Qualifikation verbessern, können Sie diese Kosten in der Steuererklärung geltend machen. Ein weiterer Aspekt betrifft Sachbezüge und die steuerlichen Konsequenzen. Wertvolle Sachgeschenke oder Vergünstigungen, die Sie von Ihrem Arbeitgeber erhalten haben, sollten Sie in Ihrer Steuererklärung angeben. Dadurch können Sie möglicherweise Steuervorteile erzielen. Zudem ist es wichtig, den Steuerfreibetrag optimal zu nutzen. Prüfen Sie, ob Sie Anspruch auf bestimmte Freibeträge haben, wie zum Beispiel den Freibetrag für Kinder oder den Freibetrag für haushaltsnahe Dienstleistungen. Durch eine sorgfältige Optimierung Ihrer Steuererklärung können Sie Ihre Steuerlast reduzieren und potenziell höhere Erstattungen erhalten.

Steuerliche Absetzbarkeit von Fortbildungskosten

Die steuerliche Absetzbarkeit von Fortbildungskosten ist ein wichtiger Aspekt bei der Optimierung Ihrer Steuererklärung. Durch das Ausfüllen der Anlage N Zeile 35 haben Arbeitnehmer die Möglichkeit, bestimmte Kosten für berufliche Fortbildungen steuerlich geltend zu machen. Dazu zählen beispielsweise Kursgebühren, Fahrtkosten oder Ausgaben für Fachliteratur. Es ist wichtig, alle Kosten genau aufzulisten und die entsprechenden Belege aufzubewahren. Fortbildungskosten können als Werbungskosten abgesetzt werden und somit das zu versteuernde Einkommen mindern. Dadurch kann eine höhere Steuererstattung erzielt oder die Steuerschuld reduziert werden. Es lohnt sich, genaue Informationen zu den geltenden Voraussetzungen und Grenzbeträgen zu recherchieren, um sicherzustellen, dass Sie alle relevanten Ausgaben erfassen können.

Sachbezüge und steuerliche Konsequenzen

Sachbezüge und steuerliche Konsequenzen:

– Sachbezüge sind Leistungen, die Arbeitnehmer zusätzlich zum Gehalt erhalten, beispielsweise eine Firmenwagenüberlassung oder Essensgutscheine.

– Diese Sachbezüge unterliegen der Besteuerung und müssen in der Anlage N Zeile 35 angegeben werden.

– Die steuerliche Konsequenz hängt von der Art des Sachbezugs ab. In einigen Fällen können die Kosten für den Sachbezug als Werbungskosten abgesetzt werden, während in anderen Fällen Steuern auf den Sachbezug selbst gezahlt werden müssen.

– Es ist wichtig, die entsprechenden Informationen zu den erhaltenen Sachbezügen in der Anlage N Zeile 35 genau anzugeben, um steuerliche Probleme zu vermeiden.

– Bei Unsicherheiten oder komplexen Sachverhalten ist es empfehlenswert, sich von einem Steuerberater oder einer Steuerexperten beraten zu lassen, um sicherzustellen, dass alle steuerlichen Konsequenzen korrekt berücksichtigt werden.

Steuerfreibetrag optimal nutzen

Um Ihre Steuererklärung zu optimieren und Ihr steuerpflichtiges Einkommen zu reduzieren, sollten Sie den Steuerfreibetrag optimal nutzen. Der Steuerfreibetrag ist ein festgelegter Betrag, der von Ihrem zu versteuernden Einkommen abgezogen wird und somit die zu zahlende Steuer verringert. Sie können den Steuerfreibetrag nutzen, um bestimmte Ausgaben wie zum Beispiel Fortbildungskosten oder bestimmte Sachbezüge steuerlich absetzen zu können. Durch eine genaue Überprüfung und Dokumentation dieser Ausgaben können Sie Ihren Steuerfreibetrag maximieren und somit Ihre Steuerlast reduzieren. Es ist wichtig, alle relevanten Belege und Nachweise sorgfältig aufzubewahren, um diese bei Bedarf vorlegen zu können. Nutzen Sie diese Möglichkeiten, um Ihre Steuererklärung bestmöglich zu gestalten und Ihre Steuerbelastung zu optimieren.

Anlage N Zeile 35 vs. Anlage Vorsorgeaufwand

Ein wesentlicher Unterschied zwischen der Anlage N Zeile 35 und der Anlage Vorsorgeaufwand besteht darin, dass die Anlage N Zeile 35 Informationen zu den Einkünften aus nichtselbstständiger Arbeit enthält, während die Anlage Vorsorgeaufwand Informationen zu den Vorsorgeaufwendungen eines Steuerpflichtigen enthält. Die Anlage N Zeile 35 befasst sich mit den Einkünften, die aus einem oder mehreren Arbeitgebern erzielt werden, während die Anlage Vorsorgeaufwand Ausgaben für die Altersvorsorge, die Krankenversicherung und andere Versicherungen betrifft. Beide Anlagen sind jedoch Teil der Einkommensteuererklärung in Deutschland und müssen entsprechend ausgefüllt werden, um von allen steuerlichen Vorteilen und Abzugsmöglichkeiten zu profitieren. Es ist ratsam, sowohl die Anlage N Zeile 35 als auch die Anlage Vorsorgeaufwand sorgfältig auszufüllen, um sicherzustellen, dass alle relevanten Informationen ordnungsgemäß erfasst werden.

Rechtslage und aktuelle Veränderungen

Die Rechtslage und aktuelle Veränderungen bezüglich der Anlage N Zeile 35 betreffen vor allem die steuerlichen Bestimmungen und Vorschriften in Deutschland. Es ist wichtig, auf dem neuesten Stand zu bleiben, um mögliche Änderungen oder Updates bei der Ausfüllung der Anlage N Zeile 35 zu berücksichtigen. Zu den aktuellen Veränderungen gehören beispielsweise geänderte Steuersätze, neue Anforderungen für bestimmte Berufsgruppen oder moderne Online-Steuerprogramme, die den Prozess der Steuererklärung erleichtern können. Es lohnt sich, regelmäßig nach Informationen über Steuergesetze und -richtlinien zu suchen, um sicherzustellen, dass Sie Ihre Steuererklärung korrekt ausfüllen und von möglichen Steuervorteilen profitieren können.

Wichtige Dokumente für die Anlage N Zeile 35

Für das korrekte Ausfüllen der Anlage N Zeile 35 sind bestimmte Dokumente und Unterlagen erforderlich. Zu den wichtigsten gehören die Lohnsteuerbescheinigung(en) aller Arbeitgeber, bei denen Sie im betreffenden Steuerjahr beschäftigt waren. Diese Bescheinigungen enthalten wichtige Informationen über Ihre Einkünfte, Steuerabzüge und Sozialversicherungsbeiträge. Zusätzlich benötigen Sie Ihre Steueridentifikationsnummer sowie die Identifikationsnummern aller Arbeitgeber. Es ist ratsam, diese Unterlagen sorgfältig aufzubewahren und gut zugänglich zu halten, um möglichen Problemen bei der Ausfüllung vorzubeugen. Durch die vorliegenden Dokumente können Sie die Informationen in Zeile 35 genau und präzise angeben und somit eine ordnungsgemäße Steuererklärung einreichen.

Kostenlose Online-Steuerprogramme zur Unterstützung

Wenn Sie bei der Ausfüllung der Anlage N Zeile 35 Unterstützung benötigen, können Ihnen kostenlose Online-Steuerprogramme eine große Hilfe sein. Diese Programme sind speziell für die deutsche Steuererklärung entwickelt und bieten eine benutzerfreundliche Oberfläche, um Ihre Daten einzugeben und automatisch die erforderlichen Berechnungen durchzuführen. Einige der beliebtesten kostenlosen Online-Steuerprogramme in Deutschland sind:

1. Elster: Dies ist das offizielle Online-Portal der deutschen Finanzverwaltung, das Ihnen die Möglichkeit bietet, Ihre Steuererklärung elektronisch einzureichen. Es bietet eine einfache und sichere Plattform, um Ihre Daten einzugeben und verschiedene Anlagen, einschließlich der Anlage N Zeile 35, auszufüllen.

2. SteuerGo: Ein weiteres beliebtes Online-Steuerprogramm, das Ihnen hilft, Ihre Steuererklärung schnell und einfach zu erledigen. Es bietet eine benutzerfreundliche Oberfläche, um Ihre Daten einzugeben und automatische Berechnungen durchzuführen. SteuerGo unterstützt auch die Ausfüllung der Anlage N Zeile 35.

3. Wiso Steuer: Dieses Steuerprogramm bietet umfangreiche Funktionen und unterstützt verschiedene Arten von Steuerpflichtigen, einschließlich Arbeitnehmer, Rentner und Selbstständige. Es ermöglicht auch das einfache Ausfüllen der Anlage N Zeile 35 und anderer relevanter Anlagen.

Diese kostenlosen Online-Steuerprogramme sind eine gute Option für diejenigen, die ihre Steuererklärung selbst erledigen möchten, aber dennoch auf Unterstützung angewiesen sind. Sie bieten eine zeitsparende Möglichkeit, Ihre Steuerunterlagen vorzubereiten und sicherzustellen, dass Sie alle erforderlichen Angaben richtig gemacht haben.

Zusammenfassung

Insgesamt ist die Anlage N Zeile 35 ein wichtiger Bestandteil der deutschen Steuererklärung, der die Einkünfte aus nichtselbstständiger Arbeit betrifft. Es ist entscheidend, dass diese Zeile korrekt und vollständig ausgefüllt wird, um mögliche Fehler oder Probleme zu vermeiden. Arbeitnehmer sollten die erforderlichen Informationen wie Arbeitgeberangaben, Beschäftigungsart, Sozialversicherungsbeiträge und weitere Angaben sorgfältig eintragen. Durch eine ordnungsgemäße Ausfüllung der Anlage N Zeile 35 können Arbeitnehmer ihre Steuererstattung optimieren und sich vor potenziellen Problemen oder Nachfragen seitens des Finanzamts schützen. Es ist ratsam, alle relevanten Unterlagen und Belege bereitzuhalten und gegebenenfalls die Hilfe eines Steuerberaters in Anspruch zu nehmen, um sicherzustellen, dass die Steuererklärung korrekt und rechtzeitig eingereicht wird.

Häufig gestellte Fragen

Gibt es eine Möglichkeit, die Steuererklärung online einzureichen?

Ja, in Deutschland besteht die Möglichkeit, die Steuererklärung online einzureichen. Es gibt verschiedene kostenlose Online-Steuerprogramme, die Ihnen bei der Erfassung und Ausfüllung Ihrer Daten helfen können.

Welche Unterlagen werden für die Anlage N Zeile 35 benötigt?

Für die Anlage N Zeile 35 benötigen Sie unter anderem Lohn- und Gehaltsabrechnungen, Beitragsnachweise zur Sozialversicherung und ggf. besondere Bescheinigungen wie Lohnsteuerbescheinigungen oder Rentenbescheide.

Kann man Fortbildungskosten in der Anlage N Zeile 35 geltend machen?

Ja, Fortbildungskosten können unter bestimmten Bedingungen in der Anlage N Zeile 35 als Werbungskosten angegeben werden. Dies kann Ihnen dabei helfen, Steuern zu sparen und Ihre steuerliche Belastung zu verringern.

Welche steuerlichen Konsequenzen haben Sachbezüge?

Sachbezüge, wie zum Beispiel eine kostenlose Benutzung eines Firmenwagens, müssen in der Anlage N Zeile 35 angegeben werden. Sie unterliegen der Besteuerung und können sich auf Ihre Steuerlast auswirken.

Wie kann man den Steuerfreibetrag optimal nutzen?

Um den Steuerfreibetrag optimal zu nutzen, sollten Sie eine genaue Aufstellung Ihrer Einkünfte und Ausgaben machen und mögliche Freibeträge wie den Werbungskostenpauschbetrag oder den Entlastungsbetrag für Alleinerziehende geltend machen.

Was ist der Unterschied zwischen der Anlage N Zeile 35 und der Anlage Vorsorgeaufwand?

Die Anlage N Zeile 35 befasst sich mit den Einkünften aus nichtselbstständiger Arbeit, während die Anlage Vorsorgeaufwand spezifisch die Beiträge zur gesetzlichen Rentenversicherung, Krankenversicherung und Pflegeversicherung behandelt. Beide Anlagen werden jedoch in der Steuererklärung ausgefüllt und sind miteinander verknüpft.

Gibt es aktuelle Veränderungen in der Rechtslage bezüglich der Anlage N Zeile 35?

Es gibt regelmäßig Veränderungen in der Rechtslage bezüglich der Steuererklärung und der Anlage N Zeile 35. Es ist ratsam, sich über die aktuellen Vorschriften und Änderungen zu informieren, um sicherzustellen, dass Sie Ihre Steuererklärung ordnungsgemäß ausfüllen.