Willkommen auf unserem Finanzplanung und Rechtsberatung Blog! In diesem Artikel geben wir Ihnen umfassende Informationen und hilfreiche Tipps zur Anpassung Ihrer Steuervorauszahlungen. Die richtige Anpassung Ihrer Steuervorauszahlungen ist von großer Bedeutung, um Nachzahlungen zu vermeiden, Ihre Liquidität zu verbessern und Veränderungen in Ihrem Einkommen zu berücksichtigen. Wir erklären Ihnen, wie Sie Ihre Steuervorauszahlungen anpassen können, indem Sie Ihre aktuelle Steuersituation kennen, Ihre Vorauszahlungen überprüfen, das Finanzamt kontaktieren und die neuen Vorauszahlungen berechnen. Außerdem geben wir Ihnen wichtige Hinweise, die Sie bei der Anpassung Ihrer Steuervorauszahlungen beachten sollten, wie die jährliche Überprüfung, die Berücksichtigung von Steuerfreibeträgen und Sonderausgaben sowie die Konsultation eines Steuerberaters oder Rechtsanwalts. Durch die Anpassung Ihrer Steuervorauszahlungen können Sie eine bessere finanzielle Planung erreichen und finanzielle Belastungen am Jahresende vermeiden. Lesen Sie weiter, um mehr über dieses wichtige Thema zu erfahren.

Zusammenfassung

- Warum sollten Sie Ihre Steuervorauszahlungen anpassen?

- Wie können Sie Ihre Steuervorauszahlungen anpassen?

- Was sollten Sie bei der Anpassung von Steuervorauszahlungen beachten?

- Vorteile der Anpassung von Steuervorauszahlungen

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Kann ich meine Steuervorauszahlungen während des Jahres ändern?

- 2. Wie kann ich meine aktuelle Steuersituation kennen, um meine Vorauszahlungen anzupassen?

- 3. Kann ich meine Steuervorauszahlungen online überprüfen?

- 4. Was passiert, wenn ich meine Steuervorauszahlungen nicht anpasse?

- 5. Kann ich meine Steuervorauszahlungen über das Finanzamt ändern lassen?

- 6. Gibt es eine Frist für die Anpassung meiner Steuervorauszahlungen?

- 7. Muss ich einen Steuerberater konsultieren, um meine Steuervorauszahlungen anzupassen?

- 8. Wie berechnet das Finanzamt meine neuen Vorauszahlungen?

- 9. Kann ich meine Steuervorauszahlungen reduzieren, wenn ich Sonderausgaben habe?

- 10. Warum ist es wichtig, meine Steuervorauszahlungen jährlich zu überprüfen?

- Verweise

Warum sollten Sie Ihre Steuervorauszahlungen anpassen?

1. Vermeidung von Nachzahlungen: Wenn Sie Ihre Steuervorauszahlungen anpassen, können Sie vermeiden, am Ende des Jahres hohe Beträge nachzahlen zu müssen. Durch regelmäßige Anpassungen können Sie sicherstellen, dass Ihre Vorauszahlungen Ihrem tatsächlichen Steuerbetrag entsprechen und somit unerwartete finanzielle Belastungen vermeiden.

2. Verbesserung der Liquidität: Durch die Anpassung Ihrer Steuervorauszahlungen haben Sie die Möglichkeit, Ihre Liquidität zu verbessern. Indem Sie Ihre Vorauszahlungen senken, behalten Sie mehr Geld zur Verfügung, das Sie für andere Zwecke nutzen können. Dies kann vor allem für Selbstständige und Unternehmen von großer Bedeutung sein, um ihre finanzielle Stabilität zu gewährleisten.

3. Berücksichtigung von Veränderungen im Einkommen: Eine Anpassung Ihrer Steuervorauszahlungen ermöglicht es Ihnen, Veränderungen in Ihrem Einkommen zu berücksichtigen. Wenn sich Ihr Einkommen im Laufe des Jahres ändert, zum Beispiel durch einen Arbeitgeberwechsel oder durch die Aufnahme einer selbstständigen Tätigkeit, können Sie Ihre Vorauszahlungen entsprechend anpassen, um eine korrekte Besteuerung sicherzustellen. So vermeiden Sie mögliche Probleme bei Ihrer Steuererklärung.

1. Vermeidung von Nachzahlungen

1. Vermeidung von Nachzahlungen: Eine der Hauptgründe, warum Sie Ihre Steuervorauszahlungen anpassen sollten, ist die Vermeidung von Nachzahlungen. Indem Sie Ihre Vorauszahlungen regelmäßig überprüfen und anpassen, stellen Sie sicher, dass Sie am Ende des Jahres keine hohen Beträge nachzahlen müssen. Dies ist besonders wichtig, da Nachzahlungen zu unerwarteten finanziellen Belastungen führen können. Durch eine genaue Anpassung, basierend auf Ihrer aktuellen Steuersituation und Ihrem Einkommen, können Sie mögliche Nachzahlungen vermeiden und eine bessere finanzielle Planung gewährleisten. Weitere Informationen zum Thema Nachzahlungen finden Sie in unserem Artikel über die Grundsteuer in Schleswig-Holstein.

2. Verbesserung der Liquidität

Eine Anpassung Ihrer Steuervorauszahlungen kann zu einer Verbesserung Ihrer Liquidität führen. Hier sind einige Möglichkeiten, wie sich dies positiv auf Ihre finanzielle Situation auswirken kann:

1. Sofortige Verfügbarkeit von Geldmitteln: Wenn Sie Ihre Steuervorauszahlungen senken, haben Sie sofort mehr Geld zur Verfügung. Dies kann Ihnen helfen, bei größeren Ausgaben wie der Anschaffung neuer Geschäftsausrüstung oder der Investition in Ihr Unternehmen flexibler zu sein.

2. Mehr Kapital für Investitionen: Durch die verbesserte Liquidität können Sie auch mehr Kapital für Investitionen zur Verfügung haben. Sie können es nutzen, um Ihr Unternehmen auszubauen, neue Produkte zu entwickeln oder in Marketingaktivitäten zu investieren, um Ihr Geschäftswachstum voranzutreiben.

3. Finanzielle Stabilität: Eine bessere Liquidität kann Ihnen helfen, finanzielle Engpässe zu vermeiden. Sie sind besser gerüstet, um unerwartete Ausgaben zu bewältigen und haben eine solide finanzielle Basis, um Ihre laufenden Verpflichtungen zu erfüllen.

Es ist jedoch wichtig, bei der Anpassung Ihrer Steuervorauszahlungen vorsichtig zu sein. Stellen Sie sicher, dass Sie Ihre finanziellen Verpflichtungen und potenzielle Steuerpflichten ausreichend berücksichtigen. Bei Fragen zur Anpassung Ihrer Steuervorauszahlungen nach einem Arbeitgeberwechsel oder trotz einer NV-Bescheinigung sollten Sie sich an einen Steuerberater oder Rechtsanwalt wenden, um die bestmögliche finanzielle Strategie zu entwickeln.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

3. Berücksichtigung von Veränderungen im Einkommen

3. Berücksichtigung von Veränderungen im Einkommen: Bei der Anpassung Ihrer Steuervorauszahlungen ist es wichtig, Veränderungen in Ihrem Einkommen zu berücksichtigen. Wenn sich Ihr Einkommen im Vergleich zum Vorjahr erhöht oder verringert hat, sollten Sie Ihre Vorauszahlungen entsprechend anpassen, um eine korrekte Besteuerung sicherzustellen. Dies gilt insbesondere bei Änderungen wie Arbeitsplatzwechseln, Gehaltserhöhungen, dem Beginn einer selbstständigen Tätigkeit oder dem Ende eines Arbeitsverhältnisses. Indem Sie Ihre Vorauszahlungen an Ihr aktuelles Einkommen anpassen, können Sie sicherstellen, dass Sie keine zu hohen oder zu niedrigen Steuerzahlungen leisten und somit mögliche Probleme oder Nachzahlungen bei Ihrer Steuererklärung vermeiden. Eine regelmäßige Überprüfung und Anpassung Ihrer Steuervorauszahlungen ist daher wichtig, um Ihre finanzielle Situation korrekt zu berücksichtigen.

Wie können Sie Ihre Steuervorauszahlungen anpassen?

1. Kenntnis der aktuellen Steuersituation: Um Ihre Steuervorauszahlungen anzupassen, ist es wichtig, Ihre aktuelle Steuersituation zu kennen. Überprüfen Sie Ihre Einkünfte, Ausgaben und mögliche steuerliche Änderungen, um eine genaue Schätzung Ihres Steuerbetrags zu erhalten.

2. Überprüfung der Steuervorauszahlungen: Nehmen Sie sich regelmäßig Zeit, um Ihre Steuervorauszahlungen zu überprüfen. Vergleichen Sie Ihre bisherigen Vorauszahlungen mit Ihrem tatsächlichen Steuerbetrag. Wenn es Unterschiede gibt, können Sie eine Anpassung vornehmen.

3. Kontakt mit dem Finanzamt: Nehmen Sie Kontakt mit Ihrem zuständigen Finanzamt auf, um Ihre Steuervorauszahlungen anzupassen. Erklären Sie Ihre Situation und teilen Sie ihnen mit, dass Sie eine Anpassung vornehmen möchten. Das Finanzamt wird Sie unterstützen und Ihnen alle notwendigen Informationen zur Verfügung stellen.

4. Berechnung der neuen Vorauszahlungen: Basierend auf Ihrer aktuellen Steuersituation und Ihren Einkünften berechnen Sie die neuen Vorauszahlungen. Berücksichtigen Sie dabei auch mögliche Steuerfreibeträge und Sonderausgaben, um eine korrekte Berechnung durchzuführen.

1. Kenntnis der aktuellen Steuersituation

Um Ihre Steuervorauszahlungen effektiv anpassen zu können, ist es wichtig, sich über Ihre aktuelle Steuersituation im Klaren zu sein. Sie sollten über die folgenden Informationen verfügen:

– **Einkommensart:** Überprüfen Sie, aus welchen Einkommensquellen Sie Einkünfte erzielen. Dies kann beispielsweise Gehalt, Mieteinkünfte oder Kapitalerträge umfassen.

– **Steuersätze:** Informieren Sie sich über die aktuellen Steuersätze, die für Ihre Einkommensart gelten. Diese können je nach Einkommenshöhe und Steuerklasse variieren.

– **Steuerfreibeträge:** Berücksichtigen Sie auch mögliche Steuerfreibeträge, die Ihnen zustehen. Diese können beispielsweise für Kinderbetreuungskosten, Unterhaltsleistungen oder Sonderausgaben gelten.

– **Voraussichtliche Einkommensänderungen:** Planen Sie eventuelle Änderungen in Ihrem Einkommen, wie zum Beispiel Gehaltserhöhungen, Boni oder Verluste aus Kapitalanlagen.

Indem Sie sich über Ihre aktuelle Steuersituation informieren, erhalten Sie eine solide Grundlage, um Ihre Steuervorauszahlungen entsprechend anzupassen und mögliche Nachzahlungen zu vermeiden.

2. Überprüfung der Steuervorauszahlungen

Bei der Überprüfung der Steuervorauszahlungen ist es wichtig, einen genauen Blick auf Ihre finanzielle Situation und Ihre steuerlichen Verpflichtungen zu werfen. Hier sind einige Schritte, die Sie dabei unterstützen können:

– Betrachten Sie Ihre bisherigen Vorauszahlungen: Überprüfen Sie Ihre bisherigen Steuervorauszahlungen und vergleichen Sie diese mit Ihrem tatsächlichen Steuerbetrag. Stellen Sie fest, ob Ihre Vorauszahlungen zu hoch oder zu niedrig waren.

– Analyse von Einkommensveränderungen: Berücksichtigen Sie Veränderungen in Ihrem Einkommen, wie zum Beispiel Gehaltserhöhungen, Bonuszahlungen oder Verluste aus selbstständiger Tätigkeit. Diese können sich auf Ihre Steuersituation auswirken und eine Anpassung Ihrer Vorauszahlungen erforderlich machen.

– Berechnen Sie Ihren voraussichtlichen Steuerbetrag: Verwenden Sie Steuerberechnungstools oder wenden Sie sich an einen professionellen Steuerberater, um Ihren voraussichtlichen Steuerbetrag zu ermitteln. Berücksichtigen Sie dabei auch steuerliche Freibeträge, Sonderausgaben und andere relevante Faktoren.

– Beachten Sie Fristen: Stellen Sie sicher, dass Sie die Fristen für die Anpassung der Steuervorauszahlungen einhalten. Informieren Sie sich über die Fristen und Verfahren bei Ihrem Finanzamt.

Durch eine sorgfältige Überprüfung und Anpassung Ihrer Steuervorauszahlungen können Sie sicherstellen, dass Sie Ihre steuerlichen Verpflichtungen korrekt erfüllen und gleichzeitig Ihre finanzielle Situation optimal managen.

3. Kontakt mit dem Finanzamt

3. Kontakt mit dem Finanzamt: Um Ihre Steuervorauszahlungen anzupassen, sollten Sie Kontakt mit Ihrem örtlichen Finanzamt aufnehmen. Dies kann auf verschiedene Weisen geschehen, zum Beispiel per Telefon, E-Mail oder persönlich. Informieren Sie das Finanzamt über Ihre Absicht, die Vorauszahlungen anzupassen, und stellen Sie sicher, dass Sie alle relevanten Informationen zur Hand haben, wie beispielsweise Ihre Steuernummer und Einkommensdaten. Das Finanzamt wird Ihnen Anweisungen geben, wie Sie die Anpassung vornehmen können und welche Unterlagen gegebenenfalls benötigt werden. Es ist wichtig, dass Sie den Kontakt zum Finanzamt rechtzeitig suchen, um die Anpassung rechtzeitig vornehmen zu können und mögliche Fristen einzuhalten.

4. Berechnung der neuen Vorauszahlungen

4. Berechnung der neuen Vorauszahlungen: Um Ihre Steuervorauszahlungen anzupassen, müssen Sie die neuen Beträge berechnen, die Sie zukünftig an das Finanzamt überweisen möchten. Hierfür gibt es verschiedene Methoden. Eine Möglichkeit ist, Ihre Vorauszahlungen basierend auf Ihren tatsächlichen Einkünften des Vorjahres zu berechnen. Dabei nehmen Sie einfach den Steuerbetrag des Vorjahres und teilen ihn durch die Anzahl der Vorauszahlungszeitpunkte im laufenden Jahr. Eine andere Methode ist die Schätzung Ihrer voraussichtlichen Einkünfte für das laufende Jahr. Hierzu können Sie zum Beispiel eine Prognose Ihrer Umsätze oder Ihres Gewinns erstellen und daraus den geschätzten Steuerbetrag ableiten. Eine genaue Berechnung kann jedoch komplex sein und es kann ratsam sein, einen Steuerberater oder Rechtsanwalt zu konsultieren, um Fehler zu vermeiden und eine korrekte Anpassung Ihrer Vorauszahlungen vorzunehmen.

Was sollten Sie bei der Anpassung von Steuervorauszahlungen beachten?

1. Jährliche Überprüfung empfohlen: Es wird empfohlen, Ihre Steuervorauszahlungen jährlich zu überprüfen. Da sich Ihre finanzielle Situation und Steuersituation ändern können, ist es wichtig, Ihre Vorauszahlungen entsprechend anzupassen, um Nachzahlungen oder zu hohe Vorauszahlungen zu vermeiden.

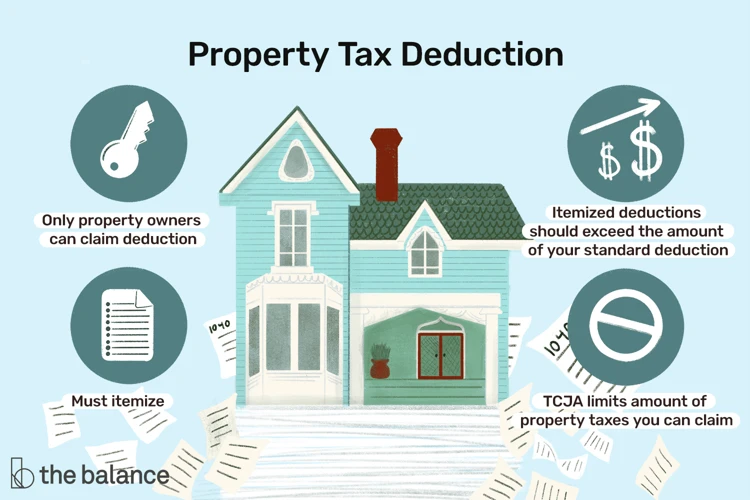

2. Berücksichtigung von Steuerfreibeträgen und Sonderausgaben: Bei der Anpassung Ihrer Steuervorauszahlungen sollten Sie auch Ihre Steuerfreibeträge und Sonderausgaben berücksichtigen. Diese können Ihre Steuerlast erheblich beeinflussen und sollten daher in die Berechnung Ihrer Vorauszahlungen einbezogen werden.

3. Konsultation eines Steuerberaters oder Rechtsanwalts: Wenn Sie unsicher sind, wie Sie Ihre Steuervorauszahlungen richtig anpassen können, ist es ratsam, einen Steuerberater oder Rechtsanwalt zu konsultieren. Diese Experten können Sie bei der Berechnung und Anpassung Ihrer Vorauszahlungen unterstützen und sicherstellen, dass Sie alle relevanten Aspekte berücksichtigt haben.

1. Jährliche Überprüfung empfohlen

Jährliche Überprüfung empfohlen: Es wird empfohlen, Ihre Steuervorauszahlungen jedes Jahr zu überprüfen, um sicherzustellen, dass sie weiterhin angemessen sind. Es können sich verschiedene Faktoren ändern, die Ihre Vorauszahlungen beeinflussen können, wie zum Beispiel ein höheres oder niedrigeres Einkommen, Änderungen in den Steuervorschriften oder steuerliche Vergünstigungen, die Sie in Anspruch nehmen können. Durch eine jährliche Überprüfung können Sie sicherstellen, dass Ihre Vorauszahlungen aktuell und korrekt sind. Sie können entweder selbst eine Überprüfung durchführen oder sich von einem Steuerberater oder Rechtsanwalt beraten lassen, um sicherzustellen, dass alle relevanten Faktoren berücksichtigt werden. Durch regelmäßige Überprüfungen können Sie eventuelle Anpassungen rechtzeitig vornehmen und mögliche Probleme oder unerwartete Nachzahlungen vermeiden.

2. Berücksichtigung von Steuerfreibeträgen und Sonderausgaben

2. Berücksichtigung von Steuerfreibeträgen und Sonderausgaben: Bei der Anpassung Ihrer Steuervorauszahlungen ist es wichtig, eventuelle Steuerfreibeträge und Sonderausgaben zu berücksichtigen. Durch die Nutzung von Steuerfreibeträgen, wie beispielsweise dem Grundfreibetrag oder Kinderfreibetrag, können Sie Ihren steuerpflichtigen Betrag reduzieren. Ebenso sollten Sie mögliche Sonderausgaben einbeziehen, wie zum Beispiel Kosten für Fortbildungen oder bestimmte Versicherungen.

Diese können Ihre Steuerlast senken und müssen bei der Anpassung der Vorauszahlungen berücksichtigt werden. Eine genaue Auflistung der möglichen Steuerfreibeträge und Sonderausgaben erhalten Sie auf der Website des deutschen Finanzministeriums.

3. Konsultation eines Steuerberaters oder Rechtsanwalts

Konsultation eines Steuerberaters oder Rechtsanwalts: Bei der Anpassung Ihrer Steuervorauszahlungen kann es hilfreich sein, einen Steuerberater oder Rechtsanwalt zurate zu ziehen. Diese Experten verfügen über das nötige Fachwissen und können Ihnen bei der Berechnung Ihrer neuen Vorauszahlungen helfen. Sie können auch wichtige Einblicke und Strategien bieten, um Ihre Steuerbelastung zu optimieren. Ein Steuerberater oder Rechtsanwalt kann Ihnen auch bei der Auswahl geeigneter Steuerfreibeträge und Sonderausgaben helfen, um Ihre Vorauszahlungen genauer anzupassen. Durch die Konsultation eines Experten stellen Sie sicher, dass Sie alle rechtlichen Aspekte im Zusammenhang mit der Anpassung Ihrer Steuervorauszahlungen berücksichtigen und keine wichtigen Informationen übersehen.

Vorteile der Anpassung von Steuervorauszahlungen

1. Bessere finanzielle Planung: Durch die Anpassung Ihrer Steuervorauszahlungen können Sie eine bessere finanzielle Planung erreichen. Sie haben eine klarere Vorstellung davon, wie viel Geld Sie für Ihre Steuern zurücklegen müssen und können Ihre Ausgaben entsprechend anpassen. Dies ermöglicht es Ihnen, Ihre finanziellen Ressourcen effizienter zu nutzen und Engpässe zu vermeiden.

2. Vermeidung von finanziellen Belastungen am Jahresende: Indem Sie Ihre Steuervorauszahlungen anpassen, können Sie vermeiden, am Jahresende mit großen Steuerzahlungen konfrontiert zu werden. Durch regelmäßige Anpassungen sorgen Sie dafür, dass Ihre Steuerbelastung gleichmäßig über das Jahr verteilt wird und keine unerwarteten finanziellen Belastungen auf Sie zukommen. Dies verbessert Ihre finanzielle Stabilität und reduziert finanziellen Stress.

Link: Wenn Sie weitere Informationen zur Steuererklärung trotz NV-Bescheinigung benötigen, können Sie unseren Artikel hier lesen.

1. Bessere finanzielle Planung

Eine Anpassung Ihrer Steuervorauszahlungen ermöglicht eine bessere finanzielle Planung. Indem Sie Ihre Vorauszahlungen regelmäßig überprüfen und anpassen, haben Sie eine klarere Vorstellung davon, wie viel Geld Sie für Steuerzahlungen verwenden müssen. Dadurch können Sie Ihre Budgetierung und Ausgabenplanung genauer gestalten. Eine gute finanzielle Planung ist entscheidend, um Ihre finanziellen Ziele zu erreichen und unerwartete Ausgaben zu bewältigen. Durch die Anpassung Ihrer Steuervorauszahlungen können Sie diesen Planungsprozess optimieren und eine solide Grundlage für Ihre finanzielle Zukunft schaffen.

2. Vermeidung von finanziellen Belastungen am Jahresende

2. Vermeidung von finanziellen Belastungen am Jahresende: Durch die Anpassung Ihrer Steuervorauszahlungen können Sie finanzielle Belastungen am Jahresende vermeiden. Indem Sie regelmäßig Ihre Vorauszahlungen überprüfen und anpassen, stellen Sie sicher, dass Sie die Steuern im Voraus entrichten. Dadurch haben Sie am Jahresende keine oder nur geringe Steuerschulden, die Ihr Budget belasten könnten. Eine Möglichkeit, dies zu erreichen, besteht darin, Ihre tatsächlichen Einkünfte und Ausgaben zu berücksichtigen und Ihre Vorauszahlungen entsprechend anzupassen. Eine jährliche Überprüfung Ihrer Steuervorauszahlungen ist daher empfehlenswert, um finanzielle Belastungen am Jahresende zu vermeiden und eine bessere finanzielle Planung zu ermöglichen.

Zusammenfassung

Zusammenfassend lässt sich sagen, dass die Anpassung Ihrer Steuervorauszahlungen von großer Bedeutung ist. Indem Sie Ihre Vorauszahlungen regelmäßig überprüfen und anpassen, können Sie Nachzahlungen vermeiden, Ihre Liquidität verbessern und Veränderungen in Ihrem Einkommen berücksichtigen. Es empfiehlt sich, Ihre Vorauszahlungen jährlich zu überprüfen und dabei auch Steuerfreibeträge und Sonderausgaben zu berücksichtigen. Bei Fragen und Unsicherheiten ist es ratsam, einen Steuerberater oder Rechtsanwalt zu konsultieren. Durch die Anpassung Ihrer Steuervorauszahlungen können Sie eine bessere finanzielle Planung erreichen und finanzielle Belastungen am Jahresende vermeiden.

Häufig gestellte Fragen

1. Kann ich meine Steuervorauszahlungen während des Jahres ändern?

Ja, Sie können Ihre Steuervorauszahlungen während des Jahres anpassen. Es ist ratsam, dies zu tun, wenn sich Ihre finanzielle Situation oder Ihr Einkommen ändert.

2. Wie kann ich meine aktuelle Steuersituation kennen, um meine Vorauszahlungen anzupassen?

Sie können Ihre aktuelle Steuersituation kennen, indem Sie Ihre Einnahmen und Ausgaben sorgfältig überwachen und Ihre steuerlichen Verpflichtungen im Blick behalten. Es kann auch hilfreich sein, die Dienste eines Steuerberaters in Anspruch zu nehmen.

3. Kann ich meine Steuervorauszahlungen online überprüfen?

Ja, viele Finanzämter ermöglichen Ihnen die Überprüfung Ihrer Steuervorauszahlungen online. Sie können Ihr Finanzamtkonto verwenden, um Ihre Zahlungen und Vorauszahlungen einzusehen.

4. Was passiert, wenn ich meine Steuervorauszahlungen nicht anpasse?

Wenn Sie Ihre Steuervorauszahlungen nicht anpassen und am Jahresende zu wenig gezahlt haben, kann dies zu Nachzahlungen führen. Sie müssen die Differenz zwischen den gezahlten Vorauszahlungen und Ihrem tatsächlichen Steuerbetrag begleichen.

5. Kann ich meine Steuervorauszahlungen über das Finanzamt ändern lassen?

Ja, Sie können Ihre Steuervorauszahlungen über das Finanzamt ändern lassen. Kontaktieren Sie Ihr örtliches Finanzamt und stellen Sie eine Anfrage zur Anpassung Ihrer Vorauszahlungen.

6. Gibt es eine Frist für die Anpassung meiner Steuervorauszahlungen?

Es gibt keine festgelegte Frist für die Anpassung Ihrer Steuervorauszahlungen. Es ist jedoch ratsam, dies möglichst früh im Jahr zu tun, um mögliche Nachzahlungen zu vermeiden.

7. Muss ich einen Steuerberater konsultieren, um meine Steuervorauszahlungen anzupassen?

Es ist nicht zwingend erforderlich, einen Steuerberater zu konsultieren, um Ihre Steuervorauszahlungen anzupassen. Es kann jedoch ratsam sein, insbesondere wenn Sie sich unsicher sind oder komplexe steuerliche Situationen haben.

8. Wie berechnet das Finanzamt meine neuen Vorauszahlungen?

Das Finanzamt berechnet Ihre neuen Vorauszahlungen basierend auf Ihrer aktuellen Steuersituation und Ihrem Einkommen. Es berücksichtigt auch mögliche Steuerfreibeträge und Sonderausgaben.

9. Kann ich meine Steuervorauszahlungen reduzieren, wenn ich Sonderausgaben habe?

Ja, wenn Sie bestimmte Sonderausgaben haben, können diese bei der Anpassung Ihrer Steuervorauszahlungen berücksichtigt werden. Dies kann dazu führen, dass Ihre Vorauszahlungen reduziert werden.

10. Warum ist es wichtig, meine Steuervorauszahlungen jährlich zu überprüfen?

Es ist wichtig, Ihre Steuervorauszahlungen jährlich zu überprüfen, da sich Ihre finanzielle Situation und Ihr Einkommen von Jahr zu Jahr ändern können. Durch regelmäßige Überprüfung können Sie sicherstellen, dass Ihre Vorauszahlungen immer Ihrer aktuellen Steuersituation entsprechen.