Zusammenfassung

- Einleitung

- Was ist die Anrechnung auf den Erbteil?

- Gründe für die Anrechnung

- Voraussetzungen für die Anrechnung

- Beispiele für Anrechnung auf den Erbteil

- Ausschluss der Anrechnung

- Sonderfall: Anrechnung auf den Pflichtteil

- Zusammenfassung

- Fazit

-

Häufig gestellte Fragen

- 1. Welche Arten von Zuwendungen werden auf den Erbteil angerechnet?

- 2. Gilt die Anrechnung auf den Erbteil nur bei Testamenten?

- 3. Müssen alle erhaltenen Zuwendungen auf den Erbteil angerechnet werden?

- 4. Können unentgeltliche Zuwendungen ebenfalls auf den Erbteil angerechnet werden?

- 5. Gibt es Möglichkeiten, die Anrechnung auf den Erbteil auszuschließen?

- 6. Muss eine Schenkung immer im Testament oder Erbvertrag festgehalten werden, um sie auf den Erbteil anrechnen zu lassen?

- 7. Was ist der Pflichtteilsergänzungsanspruch?

- 8. Was sind Bewertungsfragen im Zusammenhang mit der Anrechnung auf den Erbteil?

- 9. Gibt es eine Frist für die Geltendmachung der Anrechnung auf den Erbteil?

- 10. Was passiert, wenn der Wert der erhaltenen Zuwendungen den Wert des Erbteils übersteigt?

- Verweise

Einleitung

Die Anrechnung auf den Erbteil ist ein wichtiges Thema, das bei der Regelung einer Erbschaft immer wieder auftaucht. Dabei geht es darum, wie bestimmte Zuwendungen und Schenkungen im Rahmen einer Erbschaft angerechnet werden. Dies kann sowohl für die Erben als auch für diejenigen, die einen Pflichtteil geltend machen wollen, von großer Bedeutung sein. In diesem Artikel werden wir Ihnen alles erklären, was Sie über die Anrechnung auf den Erbteil wissen müssen. Wir werden verschiedene Gründe für die Anrechnung, die Voraussetzungen, Beispiele sowie den Ausschluss der Anrechnung näher betrachten. Lassen Sie uns jetzt also gemeinsam in das Thema eintauchen und Ihnen einen umfassenden Überblick verschaffen.

Was ist die Anrechnung auf den Erbteil?

Die Anrechnung auf den Erbteil bezieht sich auf die Berücksichtigung von bestimmten Zuwendungen und Schenkungen bei der Verteilung des Nachlasses. Wenn eine Erbschaft ansteht, besteht die Möglichkeit, dass vorherige Schenkungen und Vermächtnisse auf den Erbteil angerechnet werden. Dies bedeutet, dass der Wert der Zuwendungen vom Erbteil abgezogen wird, bevor die Verteilung unter den Erben erfolgt. Die Anrechnung dient dazu, eine gerechte Verteilung des Nachlasses zu gewährleisten und potenziellen Streitigkeiten vorzubeugen.

Es gibt verschiedene Gründe, warum eine Anrechnung auf den Erbteil erfolgen kann, darunter die vorweggenommene Erbfolge, der Pflichtteilsergänzungsanspruch und Bewertungsfragen. Im nächsten Abschnitt werden wir genauer auf diese Gründe eingehen und ihre Bedeutung erläutern.

Gründe für die Anrechnung

Gründe für die Anrechnung auf den Erbteil sind vielfältig und können verschiedene rechtliche Aspekte umfassen. Einer der Gründe ist die vorweggenommene Erbfolge, bei der der Erblasser bereits zu Lebzeiten Vermögenswerte auf seine potenziellen Erben überträgt. Diese vorab übertragenen Schenkungen werden beim späteren Erbfall auf den Erbteil angerechnet. Ein weiterer Grund ist der Pflichtteilsergänzungsanspruch, der sicherstellen soll, dass Pflichtteilsberechtigte nicht benachteiligt werden. Hierbei werden Schenkungen, die der Erblasser in den letzten zehn Jahren vor seinem Tod gemacht hat, auf den Pflichtteil angerechnet. Zudem können auch Bewertungsfragen eine Rolle spielen, bei denen der Wert bestimmter Zuwendungen oder Vermächtnisse im Erbfall ermittelt werden muss. Dies sind nur einige Beispiele für die Gründe, die zur Anrechnung auf den Erbteil führen können. Weitere Informationen zu diesem Thema finden Sie in unserem Artikel.

1. Vorweggenommene Erbfolge

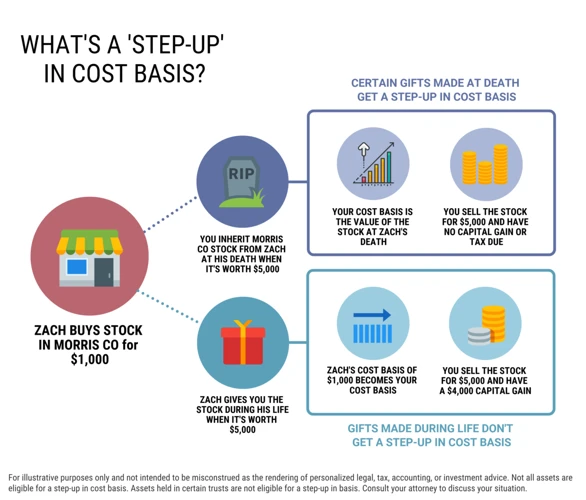

Die vorweggenommene Erbfolge ist einer der Gründe, aus denen eine Anrechnung auf den Erbteil erfolgen kann. Hierbei handelt es sich um Schenkungen oder Vermächtnisse, die der Erblasser zu Lebzeiten an die potenziellen Erben macht. Diese Zuwendungen werden dann bei der Verteilung des Erbes berücksichtigt und auf den Erbteil angerechnet.

Die vorweggenommene Erbfolge kann verschiedene Formen annehmen, von der Übertragung von Immobilien oder Vermögenswerten bis hin zu finanziellen Zuwendungen. Ein Beispiel wäre, wenn ein Elternteil seinem Kind bereits zu Lebzeiten ein Grundstück überschreibt. In diesem Fall wird der Wert des Grundstücks bei der späteren Erbschaft des Elternteils auf den Erbteil des Kindes angerechnet.

Das Ziel der vorweggenommenen Erbfolge ist es oft, bereits zu Lebzeiten Vermögensübertragungen zu regeln und den Erbfall vorzubereiten. Damit dies jedoch auf den Erbteil angerechnet werden kann, müssen bestimmte Voraussetzungen erfüllt sein. Diese werden im nächsten Abschnitt genauer behandelt.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2. Pflichtteilsergänzungsanspruch

Der Pflichtteilsergänzungsanspruch ist ein wichtiger Aspekt der Anrechnung auf den Erbteil. Gemäß § 2325 des Bürgerlichen Gesetzbuches (BGB) haben bestimmte Personen einen Anspruch darauf, dass Schenkungen, die der Erblasser zu Lebzeiten gemacht hat, auf den Pflichtteil angerechnet werden. Dies gilt insbesondere für nahe Verwandte des Erblassers wie Kinder oder Ehepartner. Wenn also Schenkungen vorgenommen wurden, die den Pflichtteil mindern würden, haben die Pflichtteilsberechtigten einen Anspruch auf Ergänzung.

Der Pflichtteilsergänzungsanspruch soll sicherstellen, dass die gesetzlichen Erben nicht durch Schenkungen um ihren angemessenen Pflichtteil gebracht werden. Er ermöglicht es den Pflichtteilsberechtigten, den Wert der Schenkungen auf den Erbteil anrechnen zu lassen, um eine gerechtere Verteilung des Nachlasses zu erreichen. Der genaue Umfang und die Voraussetzungen für den Pflichtteilsergänzungsanspruch sind gesetzlich geregelt und können je nach Fall unterschiedlich sein.

Es ist wichtig zu beachten, dass der Pflichtteilsergänzungsanspruch zeitlich begrenzt ist. Gemäß § 2329 BGB beträgt die Verjährungsfrist für den Anspruch drei Jahre ab Kenntnis des Pflichtteilsberechtigten von der Schenkung. Es ist daher ratsam, bei einem möglichen Anspruch frühzeitig rechtlichen Rat einzuholen, um die Fristen nicht zu versäumen.

Wenn Sie mehr über den Pflichtteilsergänzungsanspruch erfahren möchten, können Sie unseren Artikel über das Erbe ausschlagen lesen.

3. Bewertungsfragen

Bewertungsfragen spielen eine wichtige Rolle bei der Anrechnung auf den Erbteil. Wenn es um die Berücksichtigung von Zuwendungen und Schenkungen geht, ist es entscheidend, dass der Wert der übertragenen Vermögensgegenstände oder Rechte korrekt ermittelt wird. Dabei können verschiedene Fragen auftreten, wie zum Beispiel die Bestimmung des Zeitpunkts der Bewertung oder die Festlegung des Wertes von Sachgeschenken.

Eine Bewertungsfrage, die häufig auftaucht, betrifft die Schenkungssteuer. Wenn eine Schenkung im Rahmen der Anrechnung auf den Erbteil berücksichtigt werden soll, ist es wichtig zu wissen, wann die Schenkungssteuer fällig wird. Hier können Sie mehr darüber erfahren: /wann-wird-schenkungssteuer-fällig/. Es ist wichtig, den richtigen Zeitpunkt für die Bewertung von Schenkungen zu kennen, um eine genaue Anrechnung auf den Erbteil vornehmen zu können.

Voraussetzungen für die Anrechnung

Für die Anrechnung auf den Erbteil müssen bestimmte Voraussetzungen erfüllt sein. Erstens müssen die Person, die den Erbteil anrechnen lassen möchte, testierfähig und verfügungsfähig sein. Das bedeutet, dass sie in der Lage sein muss, ein wirksames Testament oder einen wirksamen Erbvertrag zu erstellen. Zweitens muss das Testament oder der Erbvertrag rechtskräftig und bindend sein. Es ist wichtig, dass alle formalen Anforderungen erfüllt sind, damit die Anrechnung gültig ist. Drittens muss ein Anrechnungsgrund vorliegen, wie zum Beispiel eine vorherige Schenkung oder eine Erbauseinandersetzung. Wenn diese Voraussetzungen erfüllt sind, kann die Anrechnung auf den Erbteil erfolgen. Sollte jemand dagegen nachträglich auf sein Erbe verzichten wollen, kann dies ebenfalls Auswirkungen auf die Anrechnung haben. Weitere Informationen zum nachträglichen Erbe ausschlagen finden Sie [hier](/nachträglich-erbe-ausschlagen/).

1. Testierfähigkeit und Verfügungsfähigkeit

Bei der Anrechnung auf den Erbteil ist es wichtig, die Testierfähigkeit und Verfügungsfähigkeit des Erblassers zu berücksichtigen. Testierfähigkeit bezieht sich auf die geistige Fähigkeit, ein Testament zu erstellen und rechtsgültig zu verfassen. Eine Person muss in der Lage sein, die Tragweite ihrer Entscheidungen zu verstehen und die Konsequenzen ihres Testaments zu überblicken.

Verfügungsfähigkeit bedeutet, dass der Erblasser frei über sein Vermögen verfügen kann, einschließlich der Möglichkeit, Schenkungen zu machen. Wenn eine Schenkung von einem Erben vor dem Tod des Erblassers gemacht wurde, muss die Testierfähigkeit und Verfügungsfähigkeit des Erblassers analysiert werden, um festzustellen, ob die Schenkung auf den Erbteil angerechnet werden kann.

Es ist wichtig sicherzustellen, dass der Erblasser zum Zeitpunkt der Schenkung oder des Testaments in der Lage war, seine Entscheidungen zu treffen und die Auswirkungen zu verstehen. Dies kann durch ärztliche Gutachten oder Zeugenaussagen belegt werden. Die Testierfähigkeit und Verfügungsfähigkeit sind daher entscheidende Voraussetzungen für eine mögliche Anrechnung auf den Erbteil.

2. Wirksamkeit des Testaments oder Erbvertrags

Ein wichtiger Faktor für die Anrechnung auf den Erbteil ist die Wirksamkeit des Testaments oder Erbvertrags. Damit eine Anrechnung rechtlich gültig ist, muss das Testament oder der Erbvertrag alle erforderlichen Formvorschriften erfüllen. Dies umfasst die Schriftform und gegebenenfalls auch die notarielle Beurkundung.

Ein weiteres Kriterium für die Wirksamkeit ist, dass der Erblasser zum Zeitpunkt der Testamentserrichtung testierfähig und Verfügungsfähig war. Testierfähigkeit bedeutet, dass der Erblasser geistig in der Lage war, den letzten Willen zu bilden und zu äußern. Verfügungsfähigkeit bezieht sich darauf, dass der Erblasser über das Recht verfügen durfte, den Nachlass aufzuteilen und Anrechnungen vorzunehmen.

Es ist wichtig sicherzustellen, dass das Testament oder der Erbvertrag rechtsgültig ist, da andernfalls eine Anrechnung auf den Erbteil möglicherweise nicht durchgesetzt werden kann. Im Zweifelsfall ist es ratsam, einen Anwalt oder Notar hinzuzuziehen, um sicherzustellen, dass die rechtlichen Anforderungen erfüllt sind.

3. Vorliegen eines Anrechnungsgrundes

Das Vorliegen eines Anrechnungsgrundes ist eine Voraussetzung für die Anrechnung auf den Erbteil. Es muss ein bestimmter Grund vorliegen, der die Anrechnung rechtfertigt. Dies kann beispielsweise eine Schenkung an den Erben oder eine vorweggenommene Erbfolge sein.

Der Anrechnungsgrund wird anhand der konkreten Umstände des Falls und unter Berücksichtigung der geltenden erbrechtlichen Regelungen festgestellt. Es ist wichtig zu beachten, dass nicht jede Zuwendung automatisch auf den Erbteil angerechnet wird. Es muss eine enge Verbindung zum Erbfall bestehen und ein intendierter Bezug zur späteren Erbauseinandersetzung erkennbar sein.

Im nächsten Abschnitt werden wir Ihnen anhand von Beispielen verdeutlichen, wie die Anrechnung auf den Erbteil funktionieren kann.

Beispiele für Anrechnung auf den Erbteil

Es gibt verschiedene Beispiele für die Anrechnung auf den Erbteil, die verdeutlichen, wie Schenkungen und sonstige Zuwendungen bei der Verteilung des Nachlasses berücksichtigt werden. Ein Beispiel ist die Anrechnung von Schenkungen auf den Pflichtteil. Wenn ein Erblasser vor seinem Tod Schenkungen an Dritte vorgenommen hat, können diese Schenkungen beim Pflichtteilanspruch eines gesetzlichen Erben berücksichtigt werden. Ein weiteres Beispiel ist die Anrechnung von Zuwendungen an einen Erben. Wenn ein Erblasser einem bestimmten Erben bereits zu Lebzeiten Vermögen übertragen hat, kann dieser Betrag auf den Erbteil angerechnet werden. Auch die Anrechnung von Erbauseinandersetzungen auf den Pflichtteil ist möglich. Wenn ein Erbe sich das Erbe mit anderen Miterben auseinandersetzt, kann der dabei ermittelte Wert auf den Pflichtteil angerechnet werden. Diese Beispiele verdeutlichen, wie die Anrechnung auf den Erbteil in der Praxis funktionieren kann und welche Auswirkungen dies auf die Verteilung des Nachlasses hat.

1. Beispiel 1: Anrechnung von Schenkungen auf den Pflichtteil

Ein Beispiel für die Anrechnung von Schenkungen auf den Pflichtteil ist, wenn ein Erblasser zu Lebzeiten seinem Kind eine beträchtliche Geldsumme geschenkt hat. Im Falle des Ablebens des Erblassers erhebt das Kind möglicherweise einen Pflichtteilsergänzungsanspruch, da es der Meinung ist, dass ihm ein größerer Erbteil zusteht. In diesem Fall wird der Wert der Schenkung auf den Pflichtteil angerechnet. Das bedeutet, dass der Pflichtteilsanspruch um den Wert der Schenkung vermindert wird. Dadurch wird sichergestellt, dass das Kind insgesamt den gleichen Betrag erhält, als wenn es keine Schenkung gegeben hätte.

2. Beispiel 2: Anrechnung von Zuwendungen an einen Erben

Ein häufiges Beispiel für die Anrechnung auf den Erbteil ist die Situation, in der dem Erben bereits zu Lebzeiten des Erblassers bestimmte Zuwendungen gemacht wurden. Nehmen wir an, der Erblasser hat einem seiner Kinder ein Grundstück im Wert von 100.000 Euro geschenkt. Bei der Verteilung des Nachlasses wird dieser Betrag vom Erbteil dieses Kindes abgezogen. Wenn also das gesamte Erbe beispielsweise 500.000 Euro beträgt, würde das beschenkte Kind nur noch einen Erbteil von 400.000 Euro erhalten.

Es ist wichtig zu beachten, dass nicht alle Zuwendungen automatisch auf den Erbteil angerechnet werden. In vielen Fällen muss dies ausdrücklich im Testament oder Erbvertrag festgelegt sein. Es ist ratsam, rechtzeitig einen Erbvertrag aufzusetzen oder sich über einen entsprechenden Erbverzicht zu informieren, um Klarheit über die Anrechnung von Zuwendungen zu schaffen. Diese Maßnahmen können zu einer gerechten Verteilung des Nachlasses beitragen und potenzielle Konflikte innerhalb der Familie verhindern.

3. Beispiel 3: Anrechnung von Erbauseinandersetzung auf den Pflichtteil

Ein Beispiel für die Anrechnung auf den Erbteil ist die Anrechnung von Erbauseinandersetzungen auf den Pflichtteil. Nehmen wir an, es gibt eine Erbengemeinschaft, die aus mehreren Personen besteht. Eine dieser Personen, die einen Pflichtteil geltend machen möchte, einigt sich mit den anderen Erben auf eine Erbauseinandersetzung. Bei dieser Erbauseinandersetzung wird der Wert des ihm zustehenden Pflichtteils in Form von Sachwerten oder Geld ausgezahlt. Dabei wird der Betrag der Erbauseinandersetzung auf den Pflichtteil angerechnet, sodass der tatsächlich auszuzahlende Pflichtteil entsprechend reduziert wird. Dies stellt sicher, dass die Erben, die bereits durch die Erbauseinandersetzung einen Teil ihres Erbes erhalten haben, nicht doppelt begünstigt werden und der Pflichtteilberechtigte seinen gerechten Anteil erhält.

Ausschluss der Anrechnung

Es gibt bestimmte Fälle, in denen die Anrechnung auf den Erbteil ausgeschlossen werden kann. Dies bedeutet, dass bestimmte Zuwendungen oder Schenkungen nicht auf den Erbteil angerechnet werden müssen. Ein Ausschluss der Anrechnung kann in den folgenden Situationen auftreten:

1. Unentgeltliche Zuwendungen: Wenn eine Zuwendung ohne Gegenleistung erfolgt ist, kann dies dazu führen, dass sie nicht auf den Erbteil angerechnet wird. Dies kann beispielsweise der Fall sein, wenn ein Elternteil seinem Kind eine unentgeltliche Schenkung gemacht hat.

2. Anrechnungsverzicht: Es ist auch möglich, dass die Beteiligten in einem Erbvertrag oder Testament einen ausdrücklichen Verzicht auf die Anrechnung vereinbaren. In solchen Fällen werden entsprechende Schenkungen oder Zuwendungen nicht auf den Erbteil angerechnet.

3. Gesetzlicher Pflichtteil: Der gesetzliche Pflichtteil ist der Mindestanteil, den bestimmte Erben gesetzlich erhalten müssen. Der Pflichtteil umfasst in der Regel die Hälfte des gesetzlichen Erbteils. Schenkungen oder Zuwendungen, die zum Pflichtteil gehören, werden in der Regel nicht auf den Erbteil angerechnet.

4. Zweiterwerb nach Anrechnung: Wenn eine Schenkung oder Zuwendung bereits auf den Erbteil angerechnet wurde und der Beschenkte später einen weiteren Erwerb erwirbt, wird dieser zweite Erwerb in der Regel nicht erneut auf den Erbteil angerechnet.

Es ist wichtig zu beachten, dass der Ausschluss der Anrechnung von verschiedenen Faktoren abhängt und in jedem Fall individuell geprüft werden sollte.

1. Unentgeltliche Zuwendungen

Unentgeltliche Zuwendungen sind ein grundlegender Ausschlussgrund für die Anrechnung auf den Erbteil. Dabei handelt es sich um Schenkungen oder Vermächtnisse, bei denen keine Gegenseitigkeit oder Gegenleistung besteht. Diese unentgeltlichen Zuwendungen werden in der Regel nicht auf den Erbteil angerechnet und stehen dem Erben oder Begünstigten zusätzlich zum Erbteil zu. Das bedeutet, dass der Wert dieser Schenkungen oder Vermächtnisse nicht vom Erbteil abgezogen wird und sie somit in voller Höhe beim Empfänger verbleiben.

Es ist jedoch wichtig zu beachten, dass es Ausnahmen geben kann, insbesondere wenn es sich um sogenannte „Schenkungen auf den Tod“ handelt. In solchen Fällen kann eine Anrechnung auf den Erbteil trotz der Unentgeltlichkeit der Zuwendung erfolgen. Es ist ratsam, in solchen speziellen Situationen rechtlichen Rat einzuholen, um die genauen Auswirkungen und Möglichkeiten zu verstehen.

2. Anrechnungsverzicht

Der Anrechnungsverzicht ist ein wichtiger Aspekt im Zusammenhang mit der Anrechnung auf den Erbteil. In einigen Fällen kann es vorkommen, dass ein Erbe auf eine Anrechnung von Zuwendungen oder Schenkungen verzichtet. Dies bedeutet, dass er auf die Berücksichtigung dieser Zuwendungen bei der Verteilung des Erbteils verzichtet. Ein solcher Verzicht kann entweder explizit in einem Testament oder Erbvertrag erklärt werden oder stillschweigend durch das Verhalten des Erben erfolgen.

Ein Anrechnungsverzicht kann unterschiedliche Gründe haben. Manchmal wird er aus familiären oder emotionalen Erwägungen heraus erklärt, um den Frieden in der Familie zu bewahren. In anderen Fällen kann es auch strategische Überlegungen geben, beispielsweise um Steuerlasten zu minimieren oder eine bestimmte Verteilung des Nachlasses zu erreichen.

Es ist jedoch wichtig zu beachten, dass ein Anrechnungsverzicht rechtlich bindend ist und in der Regel nicht rückgängig gemacht werden kann. Daher sollten Erben, die einen Anrechnungsverzicht in Erwägung ziehen, dies sorgfältig abwägen und gegebenenfalls rechtlichen Rat einholen, um die potenziellen Auswirkungen zu verstehen.

3. Gesetzlicher Pflichtteil

Der gesetzliche Pflichtteil ist ein wichtiger Aspekt, der bei der Anrechnung auf den Erbteil berücksichtigt werden muss. Der gesetzliche Pflichtteil steht bestimmten Personen zu, auch wenn sie durch das Testament oder den Erbvertrag des Erblassers nicht als Erben bedacht wurden. Der Pflichtteil umfasst in der Regel die Hälfte des gesetzlichen Erbteils, den ein Erbe erhalten würde.

Im Zusammenhang mit der Anrechnung auf den Erbteil bedeutet dies, dass der Pflichtteil von den Zuwendungen und Schenkungen abgezogen werden kann, bevor der restliche Nachlass verteilt wird. Die genaue Berechnung des Pflichtteils kann komplex sein und hängt von verschiedenen Faktoren ab, wie zum Beispiel dem Verwandtschaftsgrad zum Erblasser. Es ist wichtig, den gesetzlichen Pflichtteil bei der Anrechnung auf den Erbteil zu berücksichtigen, um eine rechtmäßige und faire Verteilung des Nachlasses zu gewährleisten.

4. Zweiterwerb nach Anrechnung

Der vierte Grund, der zur Ausschließung der Anrechnung führen kann, ist der Zweiterwerb nach der bereits erfolgten Anrechnung. Dies bedeutet, dass eine bereits berücksichtigte Zuwendung erneut in den Nachlass gelangt. In diesem Fall würde eine erneute Anrechnung auf den Erbteil nicht erfolgen. Dies kann zum Beispiel der Fall sein, wenn ein Erbe nach der Anrechnung eine weitere Schenkung erhält oder eine vorherige Schenkung zurückerhält. Der Zweiterwerb nach Anrechnung stellt somit eine Ausnahme von der Anrechnung auf den Erbteil dar und kann die Verteilung des Nachlasses beeinflussen.

Sonderfall: Anrechnung auf den Pflichtteil

Die Anrechnung auf den Pflichtteil stellt einen Sonderfall dar, der speziell die Berücksichtigung von Zuwendungen bei der Berechnung des Pflichtteils betrifft. Der Pflichtteil ist der gesetzlich zustehende Mindestanspruch eines Erben, der auch dann geltend gemacht werden kann, wenn der Erblasser in seinem Testament andere Verfügungen getroffen hat. Bei der Anrechnung auf den Pflichtteil wird geprüft, ob bestimmte Schenkungen und Vermächtnisse auf den Pflichtteil angerechnet werden können.

Es ist wichtig zu beachten, dass nicht alle Zuwendungen auf den Pflichtteil angerechnet werden. Unentgeltliche Zuwendungen, bei denen kein Gegenwert erbracht wurde, werden in der Regel nicht auf den Pflichtteil angerechnet. Es gibt jedoch bestimmte Ausnahmefälle, in denen eine Anrechnung dennoch möglich ist. Es ist ratsam, sich in solchen Fällen rechtlichen Rat einzuholen, um sicherzustellen, dass der Pflichtteil korrekt berechnet wird.

Im nächsten Abschnitt werden wir Beispiele für die Anrechnung auf den Erbteil genauer betrachten und damit einen praxisnahen Einblick in die Anwendung dieses Konzepts bieten.

Zusammenfassung

In diesem Artikel haben wir uns mit dem Thema der Anrechnung auf den Erbteil befasst. Wir haben herausgefunden, dass die Anrechnung dazu dient, vorherige Schenkungen und Zuwendungen beim Verteilen des Nachlasses zu berücksichtigen. Es gibt verschiedene Gründe für eine Anrechnung, wie die vorweggenommene Erbfolge, der Pflichtteilsergänzungsanspruch und Bewertungsfragen.

Um eine Anrechnung durchzuführen, müssen bestimmte Voraussetzungen erfüllt sein, wie die Testierfähigkeit und Verfügungsfähigkeit des Erblassers sowie die Wirksamkeit des Testaments oder Erbvertrags. Es müssen auch konkrete Anrechnungsgründe vorliegen.

Wir haben uns Beispiele für die Anrechnung auf den Erbteil angesehen, wie die Anrechnung von Schenkungen auf den Pflichtteil oder von Zuwendungen an einen Erben. Es gibt jedoch auch Fälle, in denen die Anrechnung ausgeschlossen ist, wie unentgeltliche Zuwendungen oder Anrechnungsverzicht.

Ein besonderer Sonderfall ist die Anrechnung auf den Pflichtteil, bei dem ebenfalls bestimmte Regelungen zu beachten sind.

Zusammenfassend lässt sich sagen, dass die Anrechnung auf den Erbteil eine wichtige Rolle bei der Verteilung des Nachlasses spielt. Es ist ratsam, sich frühzeitig mit diesem Thema auseinanderzusetzen und gegebenenfalls rechtlichen Rat einzuholen, um mögliche Konflikte zu vermeiden.

Fazit

Zusammenfassend lässt sich sagen, dass die Anrechnung auf den Erbteil ein wichtiges Instrument bei der Regelung einer Erbschaft ist. Durch die Anrechnung werden vorherige Schenkungen und Zuwendungen bei der Verteilung des Nachlasses berücksichtigt und können Einfluss auf den Erbteil haben. Es ist wichtig, die Voraussetzungen für eine Anrechnung zu beachten, wie beispielsweise die Testierfähigkeit und Wirksamkeit des Testaments. Zudem gibt es auch Fälle, in denen die Anrechnung ausgeschlossen ist, wie bei unentgeltlichen Zuwendungen.

Insgesamt ist es ratsam, sich mit einem erfahrenen Erbrechtsexperten in Verbindung zu setzen, um mögliche Fragen zur Anrechnung auf den Erbteil zu klären und eine gerechte und reibungslose Verteilung des Nachlasses zu gewährleisten. Es empfiehlt sich, gültige Formulare für bestimmte erbrechtliche Situationen, wie den Erbverzicht oder das nachträgliche Ausschlagen einer Erbschaft, zu verwenden, um rechtliche Fallstricke zu vermeiden.

Bei weiterführenden Fragen zu diesem Thema stehen wir Ihnen gerne zur Verfügung. Lassen Sie uns gemeinsam für Klarheit und Verständnis sorgen.

Häufig gestellte Fragen

1. Welche Arten von Zuwendungen werden auf den Erbteil angerechnet?

Es können verschiedene Arten von Zuwendungen, wie Geldgeschenke, Immobilien, Schmuck oder auch Ansprüche aus Lebensversicherungen, auf den Erbteil angerechnet werden.

2. Gilt die Anrechnung auf den Erbteil nur bei Testamenten?

Nein, die Anrechnung auf den Erbteil kann auch bei Erbverträgen oder gesetzlichen Erbfolgen Anwendung finden.

3. Müssen alle erhaltenen Zuwendungen auf den Erbteil angerechnet werden?

Nein, nicht alle erhaltenen Zuwendungen müssen zwingend auf den Erbteil angerechnet werden. Es hängt von verschiedenen Faktoren ab, wie z.B. dem Zeitpunkt der Zuwendung oder dem Testament.

4. Können unentgeltliche Zuwendungen ebenfalls auf den Erbteil angerechnet werden?

Nein, unentgeltliche Zuwendungen wie etwa eine reine Gefälligkeit oder eine Schenkung unter Lebenden ohne Gegenleistung werden in der Regel nicht auf den Erbteil angerechnet.

5. Gibt es Möglichkeiten, die Anrechnung auf den Erbteil auszuschließen?

Ja, es gibt bestimmte Ausnahmen und Möglichkeiten, die Anrechnung auf den Erbteil auszuschließen, z.B. durch einen Erbverzicht oder einen Anrechnungsverzicht im Testament.

6. Muss eine Schenkung immer im Testament oder Erbvertrag festgehalten werden, um sie auf den Erbteil anrechnen zu lassen?

Nein, nicht zwingend. Eine Schenkung kann auch außerhalb des Testaments oder Erbvertrags erfolgen und dennoch auf den Erbteil angerechnet werden, sofern bestimmte Voraussetzungen erfüllt sind.

7. Was ist der Pflichtteilsergänzungsanspruch?

Der Pflichtteilsergänzungsanspruch ist ein gesetzlicher Anspruch von bestimmten Personen, die im Testament nicht bedacht wurden. Er ermöglicht eine Ergänzung des Pflichtteils, wenn Schenkungen oder andere Zuwendungen vor dem Erbfall stattgefunden haben.

8. Was sind Bewertungsfragen im Zusammenhang mit der Anrechnung auf den Erbteil?

Bewertungsfragen beziehen sich auf die Bestimmung des Wertes einer Zuwendung oder Schenkung. Dabei wird der Wert zum Zeitpunkt der Zuwendung oder zum Zeitpunkt des Erbfalls festgelegt und kann bei der Anrechnung auf den Erbteil eine Rolle spielen.

9. Gibt es eine Frist für die Geltendmachung der Anrechnung auf den Erbteil?

Ja, für die Geltendmachung der Anrechnung auf den Erbteil gibt es eine gesetzliche Frist. Diese beträgt in der Regel drei Jahre ab Kenntnis des Ausschlagenden von seinem Anrechtsgrund.

10. Was passiert, wenn der Wert der erhaltenen Zuwendungen den Wert des Erbteils übersteigt?

Wenn der Wert der erhaltenen Zuwendungen den Wert des Erbteils übersteigt, spricht man von einer Überanrechnung. In solchen Fällen wird eine Anrechnung bis zur Höhe des Erbteils vorgenommen und der überschüssige Wert wird in der Regel nicht weiter berücksichtigt.