Die steuerliche Absetzbarkeit von Arbeitsessen ist ein umfangreiches Thema für Unternehmer und Arbeitnehmer gleichermaßen. Es gibt bestimmte Regeln und Voraussetzungen, die erfüllt sein müssen, um die Kosten für Mahlzeiten während der Arbeit steuerlich absetzen zu können. In diesem Artikel werden wir Tipps und Ratschläge zur Finanzplanung und zur steuerlichen Absetzbarkeit von Arbeitsessen geben. Wir werden erklären, was als Arbeitsessen definiert wird, welche Voraussetzungen erfüllt sein müssen, um die Kosten absetzen zu können, und wie die Nachweise und Dokumentationen erfolgen sollten. Außerdem werden wir uns mit besonderen Fällen wie Arbeitsessen mit Geschäftspartnern im Ausland befassen und auflisten, welche Ausgaben abgesetzt werden können. Lesen Sie weiter, um nützliche Informationen und hilfreiche Tipps rund um das Thema zu erfahren.

Zusammenfassung

- 1. Was ist die steuerliche Absetzbarkeit von Arbeitsessen?

- 2. Tipps zur steuerlichen Absetzbarkeit von Arbeitsessen

- 3. Besondere Fälle: Arbeitsessen mit Geschäftspartnern im Ausland

- 4. Welche Ausgaben können abgesetzt werden?

- Schlussfolgerung

-

Häufig gestellte Fragen

- 1. Welche Art von Mahlzeiten können als Arbeitsessen steuerlich abgesetzt werden?

- 2. Gibt es Beschränkungen bei der Wahl der Lokalität für das Arbeitsessen?

- 3. Muss ich meine Geschäftspartner zu Arbeitsessen einladen, um die Kosten absetzen zu können?

- 4. Wie hoch ist der Höchstbetrag für die steuerliche Absetzbarkeit von Arbeitsessen?

- 5. Muss ich Beweise und Belege für meine Arbeitsessen aufbewahren?

- 6. Kann ich Trinkgelder bei Arbeitsessen steuerlich absetzen?

- 7. Was passiert, wenn private und geschäftliche Kosten bei einem Arbeitsessen kombiniert werden?

- 8. Muss ich für Arbeitsessen im Ausland andere Regelungen beachten?

- 9. Welche Ausgaben können neben Speisen und Getränken noch abgesetzt werden?

- 10. Ist es besser, meine Steuererklärung getrennt oder gemeinsam mit meinem Ehepartner einzureichen?

- Verweise

1. Was ist die steuerliche Absetzbarkeit von Arbeitsessen?

Die steuerliche Absetzbarkeit von Arbeitsessen bezieht sich auf die Möglichkeit, die Kosten für geschäftliche Mahlzeiten steuerlich geltend zu machen. Dabei können Unternehmer und Arbeitnehmer bestimmte Ausgaben im Zusammenhang mit Arbeitsessen von der Steuer absetzen. Um diese steuerlichen Vorteile nutzen zu können, müssen jedoch bestimmte Voraussetzungen erfüllt sein. Dazu gehört unter anderem die Definition des Arbeitsessens, die klare Trennung von privaten und geschäftlichen Kosten sowie die ordnungsgemäße Dokumentation. Es existiert auch ein Höchstbetrag, der für die Absetzbarkeit gilt. In den folgenden Abschnitten werden wir genauer auf diese Punkte eingehen und Tipps zur steuerlichen Absetzbarkeit von Arbeitsessen geben.

1.1 Definition von Arbeitsessen

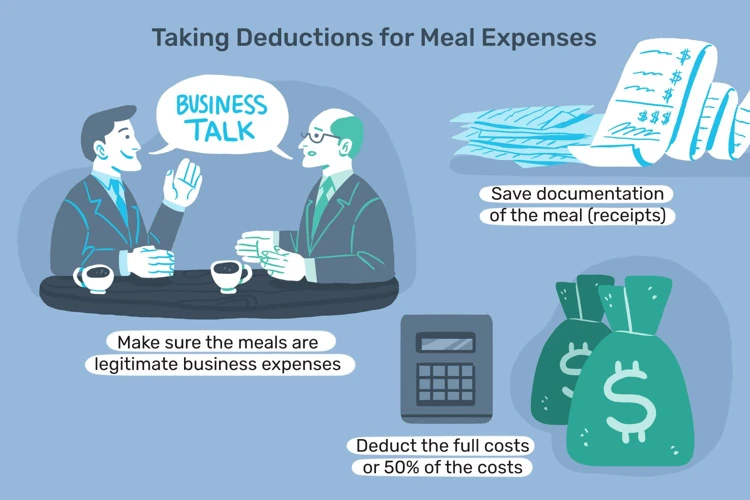

Die Definition von Arbeitsessen umfasst Mahlzeiten, die während beruflicher oder geschäftlicher Aktivitäten eingenommen werden. Dabei sollten die Ausgaben für das Essen und die Getränke einen direkten Bezug zur beruflichen Tätigkeit haben. In der Regel gilt ein Arbeitsessen als absetzbar, wenn es in einem angemessenen Rahmen stattfindet und die Geschäftsbeziehung gefördert oder unterstützt wird. Dabei können verschiedene Situationen als Arbeitsessen angesehen werden, wie zum Beispiel Geschäftsessen mit Kunden, Partnern oder Mitarbeitern, bei denen berufliche Themen besprochen werden. Es ist wichtig zu beachten, dass reine private Essen nicht als Arbeitsessen gelten und daher nicht steuerlich absetzbar sind.

1.2 Voraussetzungen für die steuerliche Absetzbarkeit

Um die steuerliche Absetzbarkeit von Arbeitsessen zu erlangen, müssen bestimmte Voraussetzungen erfüllt sein. Es ist wichtig zu beachten, dass das Arbeitsessen einen direkten Zusammenhang mit der beruflichen Tätigkeit haben muss. Das bedeutet, dass es während der Ausübung der Tätigkeit stattfinden sollte und dass Geschäftsthemen besprochen werden. Darüber hinaus sollten die Kosten für das Arbeitsessen angemessen sein und einen betrieblichen Zweck haben. Es ist auch wichtig, dass die Aufwendungen nachweisbar sind und dass eine ordnungsgemäße Dokumentation erfolgt. Es wird empfohlen, Rechnungen, Quittungen oder andere Belege aufzubewahren, um die Ausgaben nachweisen zu können. Eine genaue Trennung von privaten und geschäftlichen Kosten ist ebenfalls erforderlich, um die steuerliche Absetzbarkeit zu gewährleisten. Es ist ratsam, ein separates Bankkonto oder eine separate Kreditkarte für geschäftliche Ausgaben zu nutzen, um die Transparenz und Nachvollziehbarkeit zu erhöhen.

1.3 Höchstbetrag für die Absetzbarkeit

Der Höchstbetrag für die steuerliche Absetzbarkeit von Arbeitsessen variiert je nach Land und steuerlicher Regelung. In Deutschland liegt der Höchstbetrag bei 70 Euro pro Person und Veranstaltung. Das bedeutet, dass die Kosten für ein Arbeitsessen bis zu diesem Betrag pro Person steuerlich abgesetzt werden können. Es ist jedoch wichtig zu beachten, dass dieser Betrag nicht überschritten werden darf, da nur der Anteil bis zum Höchstbetrag absetzbar ist. Wenn die Kosten pro Person den Höchstbetrag überschreiten, können nur 70 Euro pro Person von der Steuer abgesetzt werden. Es ist ratsam, die Ausgaben für Arbeitsessen im Blick zu behalten und gegebenenfalls alternative Wege zu nutzen, um den Höchstbetrag nicht zu überschreiten. Weitere Informationen zur Erhöhung des Höchstbetrags finden Sie hier.

1.4 Nachweis und Dokumentation

Der Nachweis und die Dokumentation sind ein wichtiger Teil der steuerlichen Absetzbarkeit von Arbeitsessen. Um die Kosten erfolgreich absetzen zu können, ist es erforderlich, alle relevanten Belege und Unterlagen aufzubewahren. Dazu gehören beispielsweise Restaurantrechnungen, Quittungen, Kreditkartenabrechnungen und Buchungsbestätigungen. Es ist ratsam, diese Belege zu nummerieren und mit dem Namen der beteiligten Personen zu versehen. Darüber hinaus sollte auch das Datum, der Anlass und der geschäftliche Bezug des Arbeitsessens angegeben werden. Die Dokumentation kann sowohl in digitaler Form als auch in Papierform erfolgen. Es ist wichtig, alle Unterlagen gut zu organisieren und für einen Zeitraum von mehreren Jahren aufzubewahren. Eine ordnungsgemäße und detaillierte Dokumentation erleichtert die Überprüfung durch das Finanzamt und erhöht die Chancen auf eine erfolgreiche steuerliche Absetzbarkeit der Arbeitsessen-Kosten. Weitere Informationen zur getrennten Veranlagung finden Sie in unserem Ratgeber.

2. Tipps zur steuerlichen Absetzbarkeit von Arbeitsessen

2. Tipps zur steuerlichen Absetzbarkeit von Arbeitsessen:

1. Planung und Organisation: Eine gute Finanzplanung ist der Schlüssel zur erfolgreichen steuerlichen Absetzbarkeit von Arbeitsessen. Legen Sie im Voraus fest, welche Art von Geschäftstreffen als Arbeitsessen angesehen werden können und welche Ausgaben dafür anfallen könnten. Dadurch können Sie die Kosten besser im Blick behalten.

2. Wahl der passenden Location: Achten Sie bei der Auswahl der Gaststätte oder Restaurants darauf, dass diese sowohl geeignet für geschäftliche Besprechungen als auch für Ihre Steuerabsetzung sind. Stellen Sie sicher, dass das Essen und die Getränke angemessen sind und die Kosten nachvollziehbar sind.

3. Auswahl der Gäste: Achten Sie darauf, dass nur Geschäftspartner, Mitarbeiter oder Personen von beruflichem Interesse zu diesen Arbeitsessen eingeladen werden. Dies ist wichtig, um die Trennung von privaten und geschäftlichen Kosten zu gewährleisten.

4. Rechnung und Bezahlung: Für die steuerliche Absetzbarkeit ist eine ordnungsgemäße Rechnung mit ausgewiesenen Kosten und Mehrwertsteuer erforderlich. Bevorzugen Sie eine bargeldlose Bezahlung, um eine bessere Dokumentation zu ermöglichen.

5. Trennung von privaten und geschäftlichen Kosten: Achten Sie darauf, private Ausgaben während des Arbeitsessens getrennt zu halten. Dies kann beispielsweise dadurch erreicht werden, dass jeder Teilnehmer seine eigenen Kosten trägt oder dass betriebliche Ausgaben separat bezahlt werden.

Indem Sie diese Tipps befolgen, können Sie die steuerliche Absetzbarkeit von Arbeitsessen optimieren und sicherstellen, dass Sie alle steuerlichen Vorteile nutzen können.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2.1 Planung und Organisation

Bei der Planung und Organisation von Arbeitsessen ist es wichtig, im Voraus alle relevanten Details zu berücksichtigen, um die steuerliche Absetzbarkeit zu gewährleisten. Zunächst sollten Sie klären, ob das geplante Essen den Kriterien für absetzbare Arbeitsessen entspricht. Dies kann zum Beispiel bedeuten, dass es im Zusammenhang mit Ihrer beruflichen Tätigkeit steht und geschäftliche Zwecke verfolgt. Weiterhin ist es ratsam, die Gäste sorgfältig auszuwählen, um sicherzustellen, dass das Essensengagement seine geschäftliche Natur beibehält. Während des Essens sollten Sie angemessene Gespräche führen und relevante Geschäftsthemen ansprechen. Es ist auch wichtig, die Quittungen und Rechnungen sorgfältig aufzubewahren und diese in Ihrer Buchhaltung zu dokumentieren. Durch eine sorgfältige Planung und Organisation können Sie sicherstellen, dass Ihre Arbeitsessen steuerlich absetzbar sind und Sie alle erforderlichen Nachweise erbringen können. Weitere Informationen zur effektiven Finanzplanung und -verwaltung finden Sie in unserem eToro Steuerbericht.

2.2 Wahl der passenden Location

Die Wahl der passenden Location für ein Arbeitsessen kann sich auf die steuerliche Absetzbarkeit auswirken. Es ist wichtig, eine Location zu wählen, die angemessen für den Anlass ist und einen geschäftlichen Charakter hat. Dabei sollte darauf geachtet werden, dass die Kosten für die Location im angemessenen Verhältnis zu den geschäftlichen Zielen stehen. Luxuriöse Restaurants oder exklusive Veranstaltungsorte könnten möglicherweise Schwierigkeiten bei der steuerlichen Absetzbarkeit verursachen. Stattdessen ist es ratsam, sich für eine Location zu entscheiden, die angemessen, aber nicht übermäßig teuer ist und den gewünschten geschäftlichen Zweck erfüllt. So können Sie sicherstellen, dass die Kosten für das Arbeitsessen steuerlich absetzbar sind.

2.3 Auswahl der Gäste

Die Auswahl der Gäste beim Arbeitsessen ist ein wichtiger Aspekt, wenn es um die steuerliche Absetzbarkeit geht. Es ist wichtig zu beachten, dass die Kosten für Mahlzeiten mit rein privatem Charakter nicht abzugsfähig sind. Daher sollte die Auswahl der Gäste auf Personen beschränkt sein, die eine geschäftliche Verbindung zum Unternehmen haben. Dies können Geschäftspartner, Kunden, Lieferanten oder potenzielle Geschäftspartner sein. Es ist ratsam, vor dem Arbeitsessen eine Liste der eingeladenen Gäste zu erstellen und sicherzustellen, dass sie einen klaren geschäftlichen Bezug haben. Dadurch wird sichergestellt, dass die Ausgaben für das Arbeitsessen steuerlich absetzbar sind und keine Probleme mit den Steuerbehörden entstehen.

2.4 Rechnung und Bezahlung

Bei der steuerlichen Absetzbarkeit von Arbeitsessen spielt die Rechnung und Bezahlung eine entscheidende Rolle. Um die Kosten für das Arbeitsessen steuerlich geltend machen zu können, ist es wichtig, eine ordnungsgemäße Rechnung zu erhalten und diese sorgfältig aufzubewahren. Die Rechnung sollte den Namen und die Anschrift des Restaurants, das Datum, den Betrag sowie eine genaue Auflistung der bestellten Speisen und Getränke enthalten. Zudem ist es wichtig, dass die Rechnung auf den Namen des Unternehmens oder Arbeitnehmers ausgestellt ist. Bei der Bezahlung sollte darauf geachtet werden, dass die Zahlung nachvollziehbar ist, entweder durch eine Überweisung oder mittels elektronischer Zahlungsmethoden. Nur wenn alle diese Schritte beachtet werden, ist die steuerliche Absetzbarkeit von Arbeitsessen gewährleistet.

2.5 Trennung von privaten und geschäftlichen Kosten

Bei der steuerlichen Absetzbarkeit von Arbeitsessen ist es äußerst wichtig, eine klare Trennung zwischen privaten und geschäftlichen Kosten vorzunehmen. Das bedeutet, dass nur die Ausgaben, die eindeutig geschäftlich bedingt sind, abgesetzt werden können. Um diese Trennung zu gewährleisten, sollten Sie immer separate Rechnungen für geschäftliche und private Ausgaben verlangen. Zudem sollten Sie darauf achten, dass nur die Kosten für die Geschäftspartner oder Mitarbeiter abgesetzt werden, nicht jedoch für sich selbst oder private Begleitpersonen. Es ist ratsam, alle Belege und Rechnungen sorgfältig aufzubewahren, um im Falle einer Prüfung durch das Finanzamt eine klare Unterscheidung zwischen privaten und geschäftlichen Kosten nachweisen zu können. Dies gewährleistet eine problemlose steuerliche Absetzbarkeit und minimiert das Risiko von Steuernachzahlungen oder fehlerhaften Abrechnungen.

3. Besondere Fälle: Arbeitsessen mit Geschäftspartnern im Ausland

Besondere Fälle von Arbeitsessen treten auf, wenn Geschäftspartner im Ausland beteiligt sind. In solchen Situationen gelten spezifische steuerliche Regelungen, die beachtet werden müssen. Internationale Steuerregelungen variieren je nach Land und können komplexe steuerliche Auswirkungen haben. Es ist wichtig, sich über die steuerlichen Bestimmungen und Anforderungen des jeweiligen Landes zu informieren und sich gegebenenfalls von einem Steuerberater beraten zu lassen. Zusätzlich zur Kenntnis der steuerlichen Vorschriften ist es auch wichtig, alle Dokumente und Nachweise für diese Art von Arbeitsessen gründlich aufzubewahren. Eine ordnungsgemäße Dokumentation ist der Schlüssel, um die steuerliche Absetzbarkeit von Arbeitsessen mit Geschäftspartnern im Ausland reibungslos zu gewährleisten.

3.1 Internationale Steuerregelungen

Internationale Steuerregelungen sind von Bedeutung, wenn es um Arbeitsessen mit Geschäftspartnern im Ausland geht. Bei solchen Anlässen gibt es spezifische rechtliche und steuerliche Aspekte zu beachten. Unterschiedliche Länder haben unterschiedliche Regeln und Vorschriften in Bezug auf die steuerliche Absetzbarkeit von Arbeitsessen. Es ist wichtig, sich über diese Regelungen zu informieren und gegebenenfalls einen Experten hinzuzuziehen, um mögliche Fallstricke zu vermeiden. Darüber hinaus ist es ratsam, alle relevanten Dokumente und Nachweise sorgfältig aufzubewahren, um im Falle von Steuerprüfungen die erforderlichen Unterlagen vorlegen zu können. Mit einer gründlichen Vorbereitung und Kenntnis der internationalen Steuerregelungen können Arbeitsessen mit Geschäftspartnern im Ausland effektiv und steueroptimiert durchgeführt werden.

3.2 Dokumentation und Nachweis

Die Dokumentation und der Nachweis sind wichtige Aspekte bei der steuerlichen Absetzbarkeit von Arbeitsessen. Um die Kosten für Arbeitsessen steuerlich geltend zu machen, ist es notwendig, die Ausgaben ordnungsgemäß zu dokumentieren. Dies umfasst die Aufbewahrung von Belegen wie Rechnungen, Quittungen oder Kreditkartenabrechnungen. Es ist ratsam, diese Unterlagen in elektronischer Form zu speichern, um sie bei Bedarf schnell und einfach zugänglich zu machen. Darüber hinaus ist es hilfreich, zusätzliche Informationen zu notieren, wie zum Beispiel den Anlass des Essens, die Namen der anwesenden Personen oder den geschäftlichen Zweck des Treffens. Eine sorgfältige Dokumentation und ein nachvollziehbarer Nachweis sind der beste Schutz bei steuerlichen Überprüfungen.

4. Welche Ausgaben können abgesetzt werden?

Bei der steuerlichen Absetzbarkeit von Arbeitsessen können verschiedene Ausgaben berücksichtigt und abgesetzt werden. Hier sind einige Beispiele für Ausgaben, die in der Regel absetzbar sind:

4.1 Speisen und Getränke: Die Kosten für Speisen und Getränke während des Arbeitsessens können abgesetzt werden. Dies umfasst sowohl die Ausgaben für das Essen selbst als auch Getränke wie Wasser, Kaffee oder alkoholische Getränke.

4.2 Trinkgelder: Trinkgelder, die während des Arbeitsessens gegeben werden, können ebenfalls abgesetzt werden. Es ist wichtig, die Höhe der Trinkgelder zu dokumentieren, um die Absetzbarkeit nachweisen zu können.

Es ist wichtig anzumerken, dass nicht alle Ausgaben für Arbeitsessen absetzbar sind. Kosten für luxuriöse oder unangemessene Mahlzeiten können beispielsweise nicht abgesetzt werden. Es ist ratsam, sich bei einem Steuerberater oder einer Steuerberaterin über die genauen Regelungen und Voraussetzungen zu informieren, um sicherzustellen, dass die Ausgaben korrekt abgesetzt werden können.

4.1 Speisen und Getränke

Bei der steuerlichen Absetzbarkeit von Arbeitsessen können bestimmte Ausgaben für Speisen und Getränke berücksichtigt werden. Dazu gehören beispielsweise die Kosten für ein gemeinsames Mittagessen mit Geschäftspartnern oder für Verpflegung während einer beruflichen Tagung. Es ist wichtig zu beachten, dass in der Regel nur 70% dieser Ausgaben absetzbar sind. Daher ist es ratsam, alle Belege und Rechnungen sorgfältig aufzubewahren, um die Kosten nachweisen zu können. Eine detaillierte Dokumentation, die Angaben wie Ort, Datum, Teilnehmer und Anlass des Arbeitsessens enthält, ist von großer Bedeutung. So können die absetzbaren Ausgaben korrekt ermittelt und in der Steuererklärung angegeben werden.

4.2 Trinkgelder

Trinkgelder sind ein weiterer Aspekt, der bei der steuerlichen Absetzbarkeit von Arbeitsessen berücksichtigt werden kann. Wenn Sie während eines geschäftlichen Essens Trinkgelder geben, können diese Ausgaben unter bestimmten Bedingungen ebenfalls von der Steuer abgesetzt werden. Es ist jedoch wichtig zu beachten, dass Trinkgelder angemessen und üblich sein sollten. Überhöhte Trinkgelder könnten vom Finanzamt möglicherweise nicht anerkannt werden. Zusätzlich sollten Trinkgelder auf der Rechnung separat ausgewiesen oder in einem separaten Beleg vermerkt werden, um eine klare Dokumentation und Nachverfolgung zu gewährleisten. Indem Sie diese Tipps beherzigen, können Sie die steuerliche Absetzbarkeit von Trinkgeldern bei Arbeitsessen maximieren.

Schlussfolgerung

Zusammenfassend lässt sich sagen, dass die steuerliche Absetzbarkeit von Arbeitsessen eine wichtige Möglichkeit ist, um geschäftliche Kosten zu optimieren. Durch die Beachtung der Voraussetzungen und die korrekte Dokumentation können Unternehmer und Arbeitnehmer die Kosten für Arbeitsessen steuerlich geltend machen. Es ist ratsam, die Finanzplanung sorgfältig zu organisieren, die passende Location auszuwählen, die Gäste klug zu wählen und die Kosten klar von privaten Ausgaben zu trennen. Zudem ist es empfehlenswert, sich bei besonderen Fällen wie Arbeitsessen mit Geschäftspartnern im Ausland mit den internationalen Steuerregelungen vertraut zu machen. So kann die steuerliche Absetzbarkeit von Arbeitsessen effektiv genutzt werden, um die finanzielle Belastung zu verringern und die Ausgaben zu optimieren.

Häufig gestellte Fragen

1. Welche Art von Mahlzeiten können als Arbeitsessen steuerlich abgesetzt werden?

Grundsätzlich können geschäftliche Mahlzeiten als Arbeitsessen steuerlich abgesetzt werden. Dies umfasst sowohl Mittag- als auch Abendessen, die während der beruflichen Tätigkeit eingenommen werden.

2. Gibt es Beschränkungen bei der Wahl der Lokalität für das Arbeitsessen?

Es gibt keine spezifischen Beschränkungen hinsichtlich der Wahl der Lokalität für das Arbeitsessen. Die einzige Voraussetzung ist, dass die Kosten angemessen und nachvollziehbar sind.

3. Muss ich meine Geschäftspartner zu Arbeitsessen einladen, um die Kosten absetzen zu können?

Nein, es ist nicht zwingend erforderlich, Geschäftspartner zu Arbeitsessen einzuladen, um die Kosten absetzen zu können. Das Arbeitsessen kann auch alleine oder mit anderen Kollegen stattfinden.

4. Wie hoch ist der Höchstbetrag für die steuerliche Absetzbarkeit von Arbeitsessen?

Der Höchstbetrag für die steuerliche Absetzbarkeit von Arbeitsessen beträgt derzeit 70 Euro pro Person und Mahlzeit. Kosten, die diesen Betrag überschreiten, können nicht abgesetzt werden.

5. Muss ich Beweise und Belege für meine Arbeitsessen aufbewahren?

Ja, um die steuerliche Absetzbarkeit von Arbeitsessen zu gewährleisten, ist es wichtig, Belege und Nachweise über die Ausgaben aufzubewahren. Dazu gehören Rechnungen, Quittungen und gegebenenfalls auch die Teilnehmerliste des Arbeitsessens.

6. Kann ich Trinkgelder bei Arbeitsessen steuerlich absetzen?

Ja, Trinkgelder, die im Rahmen des Arbeitsessens gezahlt werden, können ebenfalls steuerlich abgesetzt werden. Es ist jedoch ratsam, diese Ausgaben auf der Beleg oder Rechnung separat auszuweisen.

7. Was passiert, wenn private und geschäftliche Kosten bei einem Arbeitsessen kombiniert werden?

Es ist wichtig, private und geschäftliche Kosten bei einem Arbeitsessen strikt zu trennen. Nur die geschäftlichen Kosten können steuerlich abgesetzt werden, während private Kosten nicht berücksichtigt werden können.

8. Muss ich für Arbeitsessen im Ausland andere Regelungen beachten?

Ja, für Arbeitsessen mit Geschäftspartnern im Ausland gelten andere steuerliche Regelungen. Es ist wichtig, die internationalen Steuervorschriften zu beachten und alle erforderlichen Dokumente aufzubewahren, um die Kosten absetzen zu können.

9. Welche Ausgaben können neben Speisen und Getränken noch abgesetzt werden?

Zusätzlich zu den Kosten für Speisen und Getränke können auch andere Ausgaben im Zusammenhang mit dem Arbeitsessen abgesetzt werden. Dazu gehören beispielsweise Transportkosten und Parkgebühren.

10. Ist es besser, meine Steuererklärung getrennt oder gemeinsam mit meinem Ehepartner einzureichen?

Die Entscheidung, ob Sie Ihre Steuererklärung getrennt oder gemeinsam mit Ihrem Ehepartner einreichen, hängt von Ihrer individuellen Situation ab. In einigen Fällen kann es vorteilhafter sein, getrennt zu veranlagen, während in anderen Fällen eine gemeinsame Veranlagung sinnvoll ist. Es empfiehlt sich, dies mit einem Steuerberater zu besprechen.