Sie haben sich entschieden, Ihren Geschwistern Ausgleichszahlungen zu leisten und möchten nun genauer verstehen, wie dies in Bezug auf Steuern funktioniert. In diesem Artikel werden wir Ihnen einen detaillierten Überblick darüber geben, was Sie über Ausgleichszahlungen für Geschwister und Steuern wissen müssen. Sie werden erfahren, wie Ausgleichszahlungen mit verschiedenen Arten von Steuern verbunden sind, wie Sie Ausgleichszahlungen richtig berechnen können und welche rechtlichen Aspekte Sie bei diesem Prozess berücksichtigen sollten. Darüber hinaus werden wir auch besprechen, wie Sie Ihre Steuererklärung abgeben können, um sicherzustellen, dass Sie alle relevanten Informationen angeben. Lesen Sie weiter, um sich über dieses wichtige Thema zu informieren und die besten Maßnahmen für Ihre individuelle Situation zu treffen.

Zusammenfassung

- Was sind Ausgleichszahlungen für Geschwister?

- Ausgleichszahlungen und Steuern

- Ausgleichszahlungen richtig berechnen

- Ausgleichszahlungen und rechtliche Aspekte

- Steuererklärung abgeben

- Conclusion

-

Häufig gestellte Fragen

- 1. Warum sollten Ausgleichszahlungen für Geschwister in Betracht gezogen werden?

- 2. Welche Vorteile haben Ausgleichszahlungen steuerlich?

- 3. Wie beeinflusst die Einkommenssteuer Ausgleichszahlungen für Geschwister?

- 4. Gibt es bestimmte Steuerklassen, die bei Ausgleichszahlungen berücksichtigt werden sollten?

- 5. Welche Dokumentation und Unterlagen werden für Ausgleichszahlungen benötigt?

- 6. Ist eine vertragliche Absicherung für Ausgleichszahlungen empfehlenswert?

- 7. Kann ich Ausgleichszahlungen von der Erbschaftssteuer abziehen?

- 8. Wie berechne ich Ausgleichszahlungen für Geschwister korrekt?

- 9. Kann ich professionelle Beratung in Anspruch nehmen, um Ausgleichszahlungen zu planen?

- 10. Muss ich Ausgleichszahlungen in meiner Steuererklärung angeben?

- Verweise

Was sind Ausgleichszahlungen für Geschwister?

Ausgleichszahlungen für Geschwister beziehen sich auf finanzielle Zahlungen, die eine Person an ihre Geschwister leistet, um einen Ausgleich für erhaltene Vorteile oder finanzielle Unterschiede zu schaffen. Diese Zahlungen können aus verschiedenen Gründen erfolgen, wie zum Beispiel zur Kompensation für erhaltene Vermögenswerte, Schenkungen oder Erbschaften. Der Zweck von Ausgleichszahlungen besteht darin, sicherzustellen, dass die finanziellen Ressourcen innerhalb der Geschwister-Familie fair und ausgewogen verteilt werden. Sie dienen auch dazu, mögliche Unstimmigkeiten oder Konflikte zu vermeiden, die entstehen könnten, wenn bestimmte Geschwister finanziell bevorzugt werden.

Ausgleichszahlungen und Steuern

sind eng miteinander verbunden, da sie steuerliche Implikationen haben. Bei der Berechnung von Ausgleichszahlungen sollten Sie die verschiedenen Arten von Steuern berücksichtigen, die damit einhergehen könnten.

Eine der relevanten Steuern ist die Einkommenssteuer. Wenn Sie Ausgleichszahlungen erhalten, müssen diese als Einkommen in Ihrer Steuererklärung angegeben werden. Diese zusätzlichen Einnahmen können Auswirkungen auf Ihren Steuersatz haben und Ihre steuerliche Belastung erhöhen.

Eine weitere zu berücksichtigende Steuer ist die Vermögenssteuer. Wenn Ausgleichszahlungen zu einer Erhöhung Ihres Vermögens führen, könnte dies zu einer zusätzlichen Steuerbelastung führen. Es ist wichtig, die geltenden Richtlinien und Regeln in Bezug auf die Vermögenssteuer in Ihrem Land oder Ihrer Region zu verstehen.

Schließlich könnte auch die Erbschaftssteuer relevant sein, insbesondere wenn Ausgleichszahlungen im Rahmen einer Erbschaft erfolgen. In einigen Fällen können Ausgleichszahlungen als schenkungssteuerpflichtig angesehen werden, was bedeutet, dass sie in der Steuererklärung des Zahlungsempfängers angegeben werden müssen.

Es ist entscheidend, die steuerlichen Auswirkungen von Ausgleichszahlungen zu berücksichtigen und gegebenenfalls professionelle Beratung in Anspruch zu nehmen. Informieren Sie sich über die spezifischen Steuervorschriften in Ihrem Land und holen Sie bei Bedarf Unterstützung von einem Steuerberater ein.

1. Einkommenssteuer und Ausgleichszahlungen

Einkommenssteuer und Ausgleichszahlungen

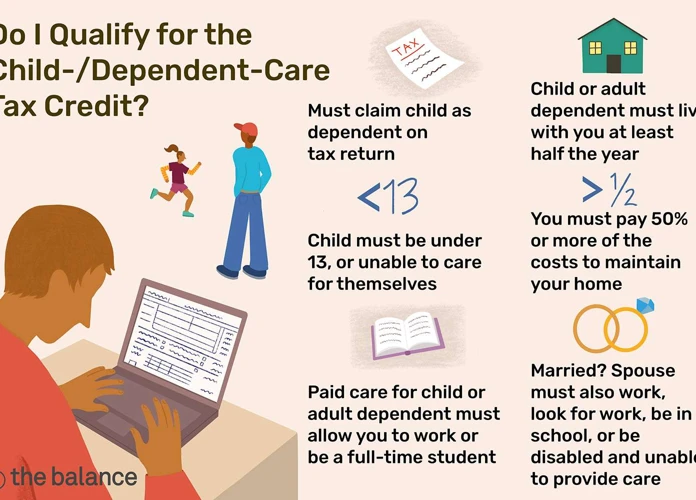

Die Ausgleichszahlungen zwischen Geschwistern können steuerliche Auswirkungen haben, insbesondere in Bezug auf die Einkommenssteuer. Wenn Sie Ausgleichszahlungen an Ihre Geschwister leisten, werden diese normalerweise als Schenkung betrachtet und unterliegen daher nicht der Einkommenssteuer. Allerdings gibt es bestimmte Bedingungen und Freibeträge, die berücksichtigt werden müssen. Das Finanzamt kann verlangen, dass Sie eine /anzeige-schenkung-finanzamt-nrw/ über die geleisteten Ausgleichszahlungen einreichen, insbesondere wenn der Betrag über dem jährlichen Freibetrag liegt. Es ist wichtig, sich an die steuerlichen Vorschriften zu halten und die erforderlichen Schritte zu unternehmen, um mögliche Steuernachzahlungen oder Strafen zu vermeiden. Auf diese Weise können Sie sicherstellen, dass Ihre Ausgleichszahlungen steuerlich korrekt behandelt werden und Sie keine unangenehmen Überraschungen bei Ihrer Einkommenssteuererklärung haben.

2. Vermögenssteuer und Ausgleichszahlungen

Vermögenssteuer und Ausgleichszahlungen sind eng miteinander verbunden. Wenn Sie Ausgleichszahlungen für Ihre Geschwister leisten, kann sich dies auch auf die Vermögenssteuer auswirken. Bei der Berechnung der Vermögenssteuer werden alle Vermögenswerte berücksichtigt, einschließlich finanzieller Mittel und materieller Güter. Wenn Sie Ausgleichszahlungen an Ihre Geschwister leisten, verringert sich Ihr Vermögen entsprechend. Dies kann dazu führen, dass Ihre Vermögenssteuerlast sinkt, da Ihr steuerpflichtiges Vermögen reduziert wird. Es ist wichtig zu beachten, dass Ausgleichszahlungen nicht automatisch von der Vermögenssteuer abgezogen werden, sondern dass Sie dies in Ihrer Steuererklärung angeben müssen. Weitere Informationen zur Vermögenssteuer und wie sich Ausgleichszahlungen darauf auswirken können, finden Sie hier.

3. Erbschaftssteuer und Ausgleichszahlungen

Bei Ausgleichszahlungen im Zusammenhang mit der Erbschaftssteuer gibt es einige wichtige Aspekte zu beachten. Wenn ein Geschwister eine höhere Erbschaft erhält als die anderen, können Ausgleichszahlungen dazu dienen, diesen Unterschied auszugleichen. Es ist wichtig zu beachten, dass solche Zahlungen steuerliche Implikationen haben können. Gemäß den geltenden Gesetzen müssen Ausgleichszahlungen, die im Rahmen einer erbschaftssteuerpflichtigen Erbschaft gemacht werden, dem Finanzamt gemeldet werden. Die Erbschaftssteuer wird auf den Gesamtwert der Erbschaft berechnet, einschließlich der Ausgleichszahlungen. Wenn Sie Fragen zur korrekten Abwicklung von Ausgleichszahlungen im Zusammenhang mit der Erbschaftssteuer haben, ist es ratsam, sich an einen Steuerberater oder Rechtsanwalt zu wenden. Sie können Ihnen helfen, die erforderlichen Schritte zu unternehmen und sicherzustellen, dass Ihre Ausgleichszahlungen ordnungsgemäß behandelt werden.

Ausgleichszahlungen richtig berechnen

Um Ausgleichszahlungen für Geschwister richtig zu berechnen, gibt es einige wichtige Schritte, die Sie befolgen sollten. Zunächst einmal ist es wichtig, eine gründliche geschwisterliche Finanzplanung durchzuführen. Hierbei sollten Sie alle finanziellen Aspekte berücksichtigen, wie Einnahmen, Ausgaben, Vermögenswerte und Verbindlichkeiten. Es kann auch hilfreich sein, die Steuerklassen der einzelnen Geschwister zu beachten, da dies Auswirkungen auf die Höhe der Ausgleichszahlungen haben kann. Darüber hinaus ist es wichtig, alle Einnahmen und Ausgaben vollständig zu erfassen, um eine genaue Berechnung durchführen zu können. Dies umfasst auch die Berücksichtigung von Erbschaften, Schenkungen oder anderen finanziellen Zuwendungen, die möglicherweise eine Rolle spielen. Um das genaue Vorgehen bei der Berechnung von Ausgleichszahlungen besser zu verstehen, können Sie auch einen Blick auf ein Muster für einen Eigenkapitalnachweis der Eltern werfen, um mögliche Anhaltspunkte zu erhalten.

1. Geschwisterliche Finanzplanung

Geschwisterliche Finanzplanung spielt eine wichtige Rolle bei der Umsetzung von Ausgleichszahlungen. Es ist wichtig, dass alle Geschwister zusammenkommen und eine umfassende Finanzplanung durchführen, um sicherzustellen, dass die Zahlungen fair und transparent sind. Dazu gehört die Überprüfung der finanziellen Situation jedes Geschwisters, einschließlich Einkommen, Vermögen und Verbindlichkeiten. Es ist auch wichtig, die finanziellen Ziele und Bedürfnisse jedes Einzelnen zu berücksichtigen. Durch eine offene Kommunikation und eine gemeinsame Finanzplanung können Missverständnisse und Konflikte vermieden werden. Es kann hilfreich sein, einen Finanzberater oder Steuerberater hinzuzuziehen, um bei der Planung und Berechnung der Ausgleichszahlungen zu unterstützen und sicherzustellen, dass alle Steueraspekte berücksichtigt werden.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2. Berücksichtigung der Steuerklassen

Bei der Berechnung von Ausgleichszahlungen für Geschwister ist es wichtig, die Steuerklassen der beteiligten Personen zu berücksichtigen. Die Steuerklasse bestimmt, wie viel Steuern eine Person zahlen muss und kann somit Auswirkungen auf die Höhe der Ausgleichszahlungen haben. In Deutschland gibt es sechs verschiedene Steuerklassen, die auf Grundlage des Familienstandes und der persönlichen Situation zugewiesen werden. Zum Beispiel haben Ehepartner in der Regel die Möglichkeit, die Steuerklassen III und V oder IV und IV zu wählen. Die Wahl der richtigen Steuerklasse kann dazu führen, dass die geschwisterlichen Ausgleichszahlungen steuerlich optimal gestaltet werden können. Es ist ratsam, sich mit einem Steuerberater in Verbindung zu setzen, um die individuell besten Optionen zur Berücksichtigung der Steuerklassen zu ermitteln.

3. Vollständige Erfassung der Einnahmen und Ausgaben

Vollständige Erfassung der Einnahmen und Ausgaben ist ein wesentlicher Schritt bei der korrekten Berechnung von Ausgleichszahlungen für Geschwister. Um sicherzustellen, dass alle relevanten finanziellen Informationen berücksichtigt werden, ist es wichtig, eine genaue Aufzeichnung sowohl der eigenen Einnahmen als auch der Ausgaben zu führen. Dazu gehören zum Beispiel Einkommen aus Gehältern oder anderen Quellen, Mietzahlungen, Versicherungsprämien, Kreditzahlungen und andere laufende Kosten. Es ist wichtig, alle Einnahmen vollständig zu erfassen und keine Ausgaben zu übersehen. Dies gewährleistet eine faire Verteilung der Ausgleichszahlungen und vermeidet mögliche Ungenauigkeiten oder Meinungsverschiedenheiten zwischen den Geschwistern. Ein genau geführter Finanzplan ist die Grundlage für eine genaue Berechnung der Ausgleichszahlungen.

Ausgleichszahlungen und rechtliche Aspekte

Bei Ausgleichszahlungen für Geschwister müssen auch rechtliche Aspekte berücksichtigt werden. Eine Möglichkeit, um rechtlich abgesichert zu sein, ist die Erstellung eines Vertrags, der die Vereinbarungen und Bedingungen der Ausgleichszahlungen zwischen den Geschwistern festlegt. Dieser Vertrag sollte klar und eindeutig sein und alle finanziellen Aspekte abdecken. Es kann ratsam sein, einen Rechtsanwalt zu konsultieren, um sicherzustellen, dass der Vertrag rechtlich bindend ist und den Interessen aller Parteien gerecht wird. Darüber hinaus ist es wichtig, alle erforderlichen Unterlagen und Dokumente in Bezug auf die Ausgleichszahlungen zu sammeln und aufzubewahren. Dazu gehören zum Beispiel Belege für erhaltene Zahlungen oder Nachweise über Vermögenswerte. Eine ordnungsgemäße Dokumentation ist entscheidend, um eventuelle rechtliche Fragen zu klären und mögliche Unklarheiten zu vermeiden.

1. Vertragliche Absicherung

Eine vertragliche Absicherung ist ein wichtiger Aspekt bei Ausgleichszahlungen für Geschwister. Es ist ratsam, eine schriftliche Vereinbarung zu treffen, um die Details der Zahlungen und die Rechte und Pflichten aller Parteien festzuhalten. In dem Vertrag sollten wichtige Punkte wie die Höhe der Zahlungen, die Dauer der Zahlungen und die Bedingungen für die Beendigung oder Änderung der Vereinbarung festgelegt werden. Eine vertragliche Absicherung stellt sicher, dass alle Parteien klar über ihre finanziellen Verpflichtungen und Rechte informiert sind und dass potenzielle Konflikte oder Missverständnisse vermieden werden. Es ist ratsam, einen Rechtsanwalt hinzuzuziehen, um den Vertrag zu erstellen und sicherzustellen, dass er rechtlich bindend und für alle Parteien fair ist.

2. Beratung durch einen Rechtsanwalt

Wenn Sie sich mit Ausgleichszahlungen für Geschwister und den damit verbundenen rechtlichen Aspekten befassen, kann es hilfreich sein, die Beratung eines Rechtsanwalts in Anspruch zu nehmen. Ein erfahrener Anwalt kann Ihnen helfen, den rechtlichen Rahmen zu verstehen und sicherzustellen, dass Sie alle erforderlichen Schritte und Dokumente richtig ausführen. Der Anwalt kann Ihnen auch dabei helfen, eventuelle Streitigkeiten oder rechtliche Konsequenzen zu vermeiden. Darüber hinaus kann ein Rechtsanwalt Sie über Ihre Rechte und Pflichten informieren und Ihnen bei der Ausarbeitung eines rechtsgültigen Vertrags für die Ausgleichszahlungen unterstützen. Es ist ratsam, einen spezialisierten Anwalt zu konsultieren, der über Erfahrung mit erbrechtlichen und familiären Angelegenheiten verfügt, um sicherzustellen, dass Sie die bestmögliche Beratung erhalten.

3. Notwendige Unterlagen und Dokumentation

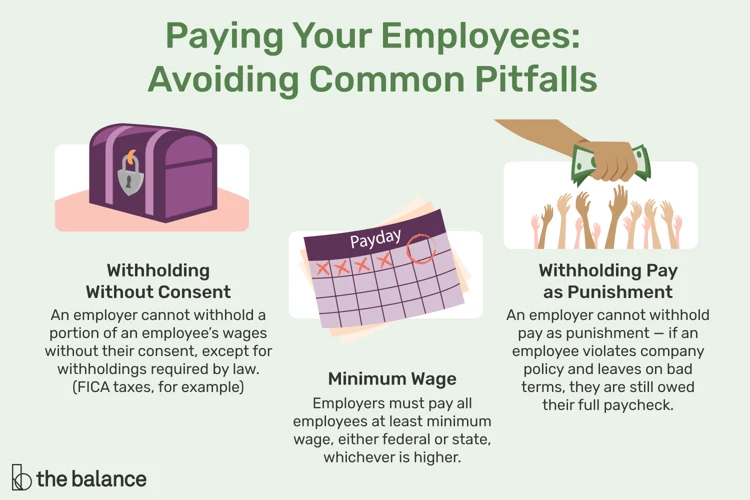

Für die Notwendigen Unterlagen und Dokumentation bei Ausgleichszahlungen und rechtlichen Aspekten müssen Sie sorgfältig die folgenden Punkte beachten:

– Verträge: Es ist wichtig, alle Vereinbarungen schriftlich festzuhalten und von allen Beteiligten zu unterschreiben. Dies stellt sicher, dass alle Parteien die Bedingungen verstehen und einverstanden sind.

– Belege: Halten Sie alle relevanten Belege und Rechnungen, die Ausgleichszahlungen und Finanztransaktionen betreffen, sorgfältig auf. Dies ermöglicht es Ihnen, Ihre finanziellen Aktivitäten nachzuweisen und bei Bedarf vorzulegen.

– Kontoauszüge: Bewahren Sie Kontoauszüge und andere Finanzdokumente auf, um Einnahmen und Ausgaben im Zusammenhang mit Ausgleichszahlungen nachzuverfolgen und zu dokumentieren.

– Erbrechtliche Dokumente: Wenn Ausgleichszahlungen im Zusammenhang mit einer Erbschaft stehen, halten Sie relevante Dokumente wie Testamente, Verträge und Nachlassdokumente bereit.

– Notarielle Beglaubigung: In einigen Fällen kann es erforderlich sein, dass bestimmte Dokumente von einem Notar beglaubigt werden. Klären Sie im Zweifelsfall, ob eine notarielle Beglaubigung erforderlich ist und lassen Sie dies entsprechend erledigen.

Indem Sie diese Unterlagen und Dokumente sorgfältig aufbewahren und in geordneter Weise organisieren, stellen Sie sicher, dass Sie bei rechtlichen Aspekten im Zusammenhang mit Ausgleichszahlungen für Geschwister gut gerüstet sind.

Steuererklärung abgeben

Die Abgabe der Steuererklärung ist ein wichtiger Schritt, um die Ausgleichszahlungen für Geschwister korrekt und rechtzeitig zu berücksichtigen. Es ist wichtig, alle relevanten Informationen in der Steuererklärung anzugeben, um mögliche Unstimmigkeiten oder Fehler zu vermeiden. Hier sind einige Punkte, die bei der Abgabe Ihrer Steuererklärung zu beachten sind:

- Stellen Sie sicher, dass Sie die Ausgleichszahlungen als Einkommen angeben, wenn Sie diese erhalten haben.

- Behalten Sie alle relevanten Unterlagen und Belege bei, um Ihre Ausgaben und Einnahmen nachzuweisen.

- Überprüfen Sie sorgfältig, ob Sie möglicherweise steuerlich absetzbare Ausgaben haben, die Sie geltend machen können, wie beispielsweise Ausbildungskosten oder Krankheitskosten.

- Wenn Sie unsicher sind, wie Sie Ihre Steuererklärung ausfüllen sollen, ziehen Sie in Erwägung, einen Steuerberater oder -berater hinzuzuziehen, um sicherzustellen, dass alles korrekt erledigt wird.

Indem Sie Ihre Steuererklärung ordnungsgemäß abgeben, können Sie sicherstellen, dass Ihre Ausgleichszahlungen für Geschwister steuerlich korrekt berücksichtigt werden und mögliche Probleme in der Zukunft vermieden werden.

Conclusion

In diesem Artikel haben wir einen umfassenden Überblick über Ausgleichszahlungen für Geschwister und deren Beziehung zu Steuern gegeben. Wir haben gelernt, dass Ausgleichszahlungen eine wichtige Möglichkeit sind, um finanzielle Gleichstellung innerhalb von Geschwister-Familien zu gewährleisten. Bei der Berechnung der Ausgleichszahlungen müssen Steuerfaktoren wie Einkommenssteuer, Vermögenssteuer und Erbschaftsteuer berücksichtigt werden. Eine gründliche finanzielle Planung und die Zusammenarbeit mit einem Rechtsanwalt können bei diesem Prozess sehr hilfreich sein. Es ist wichtig, alle erforderlichen Unterlagen und Dokumentationen zu pflegen und die Steuererklärung korrekt auszufüllen. Mit diesen Informationen können Sie fundierte Entscheidungen treffen und sicherstellen, dass Ausgleichszahlungen für Geschwister und Steuern angemessen gehandhabt werden, um ein harmonisches und gerechtes finanzielles Gleichgewicht zu gewährleisten.

Häufig gestellte Fragen

1. Warum sollten Ausgleichszahlungen für Geschwister in Betracht gezogen werden?

Ausgleichszahlungen für Geschwister sollten in Betracht gezogen werden, um eine faire Verteilung von finanziellen Ressourcen innerhalb der Familie sicherzustellen und mögliche Konflikte zu vermeiden.

2. Welche Vorteile haben Ausgleichszahlungen steuerlich?

Ausgleichszahlungen können steuerliche Vorteile bieten, da sie möglicherweise als steuerliche Abzüge geltend gemacht werden können und somit das zu versteuernde Einkommen reduzieren können.

3. Wie beeinflusst die Einkommenssteuer Ausgleichszahlungen für Geschwister?

Bei der Einkommenssteuer können Ausgleichszahlungen als Belastung gewertet werden und somit das zu versteuernde Einkommen reduzieren.

4. Gibt es bestimmte Steuerklassen, die bei Ausgleichszahlungen berücksichtigt werden sollten?

Ja, die Steuerklassen spielen eine Rolle bei der Berechnung von Ausgleichszahlungen. Es ist wichtig, diese zu berücksichtigen, um die steuerlichen Auswirkungen korrekt zu berechnen.

5. Welche Dokumentation und Unterlagen werden für Ausgleichszahlungen benötigt?

Für Ausgleichszahlungen werden zur Dokumentation und Nachweisführung in der Regel Schenkungsverträge, Quittungen oder andere entsprechende Unterlagen benötigt.

6. Ist eine vertragliche Absicherung für Ausgleichszahlungen empfehlenswert?

Ja, eine vertragliche Absicherung ist empfehlenswert, um die Vereinbarungen und Verpflichtungen der Ausgleichszahlungen klar festzuhalten und mögliche Unsicherheiten zu vermeiden.

7. Kann ich Ausgleichszahlungen von der Erbschaftssteuer abziehen?

In einigen Fällen können Ausgleichszahlungen von der Erbschaftssteuer abgezogen werden, jedoch gibt es hierzu bestimmte Regeln und Bedingungen, die erfüllt sein müssen.

8. Wie berechne ich Ausgleichszahlungen für Geschwister korrekt?

Das Berechnen von Ausgleichszahlungen erfordert eine genaue Erfassung sowohl der Einnahmen als auch der Ausgaben aller beteiligten Geschwister und die Berücksichtigung verschiedener Faktoren wie Steuerklassen und finanzielle Verpflichtungen.

9. Kann ich professionelle Beratung in Anspruch nehmen, um Ausgleichszahlungen zu planen?

Ja, es ist empfehlenswert, professionelle Beratung von einem Steuerexperten oder Rechtsanwalt in Anspruch zu nehmen, um sicherzustellen, dass alle steuerlichen und rechtlichen Aspekte richtig berücksichtigt werden.

10. Muss ich Ausgleichszahlungen in meiner Steuererklärung angeben?

Ja, Ausgleichszahlungen sollten in der Steuererklärung angegeben werden, um eine korrekte und vollständige Angabe der finanziellen Informationen zu gewährleisten.