Die Bedeutung von Aushilfe Lohn ist ein Thema, das für Unternehmen und Arbeitnehmer gleichermaßen von großer Relevanz ist. Es ist wichtig zu verstehen, wie der Lohn für Aushilfen berechnet wird und welche rechtlichen Vorgaben dabei zu beachten sind. In diesem Artikel werden wir alles behandeln, was Sie über den Aushilfe Lohn wissen müssen, einschließlich der Bedeutung einer fairen Bezahlung, der Motivation der Aushilfen und der rechtlichen Aspekte. Darüber hinaus werfen wir einen Blick auf die verschiedenen Methoden zur Berechnung des Aushilfe Lohns und beleuchten Änderungen, die sich auf diesen Bereich auswirken können. Abschließend geben wir Ihnen Tipps zur Optimierung des Aushilfe Lohns. Lesen Sie weiter, um alles über die Bedeutung von Aushilfe Lohn und die richtige Abwicklung zu erfahren.

Zusammenfassung

- Warum ist der Aushilfe Lohn wichtig?

- Was sollten Sie über den Aushilfe Lohn wissen?

- Wie wird der Aushilfe Lohn berechnet?

- Änderungen im Aushilfe Lohn

- Rechte und Pflichten bei der Aushilfe Beschäftigung

- Aushilfe Lohn und Steuererklärung

- Aushilfe Lohn und Sozialversicherungsbeiträge

- Tipps zur Optimierung des Aushilfe Lohns

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Was ist der Mindestlohn für Aushilfen?

- 2. Muss ich als Arbeitgeber Steuern und Sozialversicherungsbeiträge für Aushilfen abführen?

- 3. Gibt es Unterschiede im Aushilfe Lohn bei verschiedenen Beschäftigungsarten?

- 4. Können sich Tarifverträge auf den Aushilfe Lohn auswirken?

- 5. Wie wird der Aushilfe Lohn bei Sonderzahlungen wie Urlaubsgeld oder Weihnachtsgeld berücksichtigt?

- 6. Welche Rechte und Pflichten habe ich als Arbeitnehmer im Hinblick auf meinen Aushilfe Lohn?

- 7. Kann ich als Aushilfe Steuern zurückfordern?

- 8. Welche Möglichkeiten habe ich, meinen Aushilfe Lohn zu optimieren?

- 9. Welche Auswirkungen hat der Aushilfe Lohn auf meine Sozialversicherungsbeiträge?

- 10. Muss ich als Aushilfe meine Einkünfte in der Steuererklärung angeben?

- Verweise

Warum ist der Aushilfe Lohn wichtig?

Die Bedeutung von Aushilfe Lohn kann nicht unterschätzt werden. Hier sind einige Gründe, warum der Aushilfe Lohn wichtig ist:

1. Faire Bezahlung: Eine angemessene Bezahlung ist entscheidend, um qualifizierte Aushilfen anzuziehen und zu motivieren. Wenn die Bezahlung fair ist, werden die Aushilfen mit Engagement und Leistungsbereitschaft arbeiten.

2. Motivation der Aushilfen: Der Aushilfe Lohn hat direkten Einfluss auf die Motivation der Arbeitskräfte. Durch eine angemessene Bezahlung fühlen sich die Aushilfen wertgeschätzt und sind motivierter, gute Arbeit zu leisten.

3. Rechtliche Vorgaben: Der Aushilfe Lohn muss den rechtlichen Vorgaben entsprechen, um Arbeitsverträge und Mindestlohnregelungen einzuhalten. Eine korrekte Bezahlung vermeidet rechtliche Konflikte und sorgt für eine harmonische Arbeitsbeziehung.

Der Aushilfe Lohn ist somit von großer Bedeutung sowohl für Arbeitgeber als auch für Arbeitnehmer.

1. Faire Bezahlung

Eine faire Bezahlung ist ein wesentlicher Aspekt des Aushilfe Lohns. Dabei geht es darum, den Aushilfen einen angemessenen Lohn anzubieten, der ihre Arbeit und ihr Engagement würdigt. Dies trägt nicht nur zur Zufriedenheit der Aushilfen bei, sondern hat auch positive Auswirkungen auf ihre Motivation und Produktivität. Eine faire Bezahlung zeigt den Aushilfen, dass ihre Arbeit geschätzt wird und steigert ihr Vertrauen in das Unternehmen. Es ist wichtig, den Lohn entsprechend der geleisteten Arbeit, der Qualifikation und den branchenüblichen Tarifen festzulegen. Durch eine faire Bezahlung können Unternehmen qualifizierte Aushilfen anziehen und langfristige Mitarbeiterbindung fördern. Es ist auch entscheidend, sich an die gesetzlichen Mindestlohnvorgaben zu halten, um rechtliche Konsequenzen zu vermeiden.

2. Motivation der Aushilfen

Die Motivation der Aushilfen ist ein wesentlicher Faktor für den Erfolg eines Unternehmens. Eine angemessene Bezahlung spielt dabei eine entscheidende Rolle. Wenn die Aushilfen fair entlohnt werden, fühlen sie sich wertgeschätzt und motiviert, ihr Bestes zu geben. Eine motivierte Arbeitskraft ist produktiver und engagierter, was sich positiv auf die Arbeitsqualität und den Unternehmenserfolg auswirkt. Es ist auch wichtig zu beachten, dass die Motivation nicht nur durch den finanziellen Aspekt beeinflusst wird, sondern auch durch andere Faktoren wie Arbeitsklima, Aufstiegschancen und Personalentwicklung. Indem der Aushilfe Lohn entsprechend gestaltet wird, können Unternehmen die Motivation ihrer Aushilfen stärken und somit langfristig von deren Engagement profitieren. Lesen Sie weiter, um mehr über die Rechtlichen Vorgaben zu erfahren, die beim Aushilfe Lohn zu beachten sind.

3. Rechtliche Vorgaben

Die Einhaltung der rechtlichen Vorgaben ist beim Aushilfe Lohn von großer Bedeutung. Hier sind einige Punkte, die Sie beachten sollten:

– Der Aushilfe Lohn muss den gesetzlichen Mindestlohnregelungen entsprechen. Informationen dazu finden Sie auf der Website des Bundesministeriums für Arbeit und Soziales.

– Es ist wichtig, die steuerlichen Aspekte des Aushilfe Lohns zu berücksichtigen. Hier kann es hilfreich sein, einen Steuerberater hinzuzuziehen oder weitere Informationen auf der Website des Bundesfinanzministeriums zu suchen.

– Zusätzlich müssen Sie auch die Sozialversicherungsbeiträge für Aushilfen entrichten. Informationen zu den verschiedenen Sozialversicherungsbeiträgen finden Sie auf der Website der Deutschen Rentenversicherung.

Es ist von großer Bedeutung, die rechtlichen Vorgaben in Bezug auf den Aushilfe Lohn einzuhalten, um mögliche rechtliche Konsequenzen und Streitigkeiten zu vermeiden.

Was sollten Sie über den Aushilfe Lohn wissen?

Wenn es um den Aushilfe Lohn geht, gibt es einige wichtige Informationen, die Sie kennen sollten:

1. Mindestlohn: Für Aushilfen gilt in vielen Ländern ein gesetzlicher Mindestlohn, den eine angemessene Bezahlung sicherstellt. Informieren Sie sich über die aktuellen Mindestlohnbestimmungen, um sicherzustellen, dass Sie den gesetzlichen Anforderungen entsprechen.

2. Steuerliche Aspekte: Der Aushilfe Lohn unterliegt in der Regel steuerlicher Abgaben. Informieren Sie sich über die Steuerklassen und den Lohnsteuerabzug, um sicherzustellen, dass Sie das richtige Steuerverfahren anwenden.

3. Sozialversicherungsbeiträge: Als Arbeitgeber sind Sie verpflichtet, Sozialversicherungsbeiträge für Ihre Aushilfen abzuführen. Diese Beiträge betreffen die Krankenversicherung, Rentenversicherung, Arbeitslosenversicherung und Pflegeversicherung.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Durch das Verständnis dieser Aspekte können Sie sicherstellen, dass der Aushilfe Lohn korrekt berechnet und abgeführt wird. Es ist wichtig, sich mit den Gesetzen und Vorschriften vertraut zu machen, um rechtliche Konflikte zu vermeiden.

1. Mindestlohn

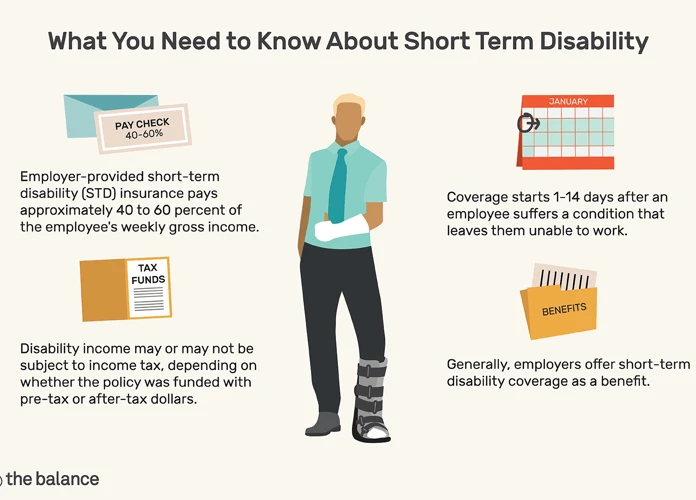

Der Mindestlohn spielt eine entscheidende Rolle bei der Berechnung des Aushilfe Lohns. Er stellt sicher, dass Arbeitnehmer eine angemessene Bezahlung erhalten und schützt sie vor Ausbeutung. In Deutschland beträgt der gesetzliche Mindestlohn derzeit EUR 9,60 pro Stunde (Stand 2021). Es ist wichtig zu beachten, dass es branchenspezifische Ausnahmen und Sonderregelungen geben kann, die den Mindestlohn beeinflussen können. Unternehmen müssen sicherstellen, dass der Aushilfe Lohn immer über dem Mindestlohn liegt, um den gesetzlichen Vorgaben zu entsprechen. Weitere Informationen zum Mindestlohn finden Sie in unserem Artikel über die Grundsteuer Steuernummer.

2. Steuerliche Aspekte

Bei der Betrachtung der steuerlichen Aspekte des Aushilfe Lohns gibt es einige wichtige Punkte zu beachten:

1. Lohnsteuer: Der Aushilfe Lohn unterliegt der Lohnsteuerpflicht. Arbeitgeber sind verpflichtet, die Lohnsteuer direkt vom Gehalt der Aushilfen abzuziehen und an das Finanzamt abzuführen.

2. Steuerklassen: Die Zuordnung zu einer bestimmten Steuerklasse hat Auswirkungen auf die Höhe des Lohnsteuerabzugs. Die Steuerklassen richten sich nach der individuellen Lebenssituation des Aushilfe, wie zum Beispiel Familienstand und Anzahl der Kinder.

3. Freibeträge: Unter bestimmten Voraussetzungen können Aushilfen Freibeträge geltend machen. Dies kann dazu führen, dass weniger Lohnsteuer abgezogen wird und das monatliche Nettoeinkommen steigt.

Es ist wichtig, die steuerlichen Aspekte des Aushilfe Lohns zu kennen und zu verstehen, um mögliche Steuervorteile optimal nutzen zu können. Weitere Informationen zu steuerlichen Regelungen finden Sie auch in unserem Artikel über Beispiele zu § 22 Nr. 5 EStG.

3. Sozialversicherungsbeiträge

Bei der Beschäftigung von Aushilfen fallen auch Sozialversicherungsbeiträge an. Hier sind einige wichtige Informationen zu Sozialversicherungsbeiträgen:

– Aushilfen müssen in der Regel in die Krankenversicherung, Rentenversicherung, Arbeitslosenversicherung und Pflegeversicherung einbezogen werden.

– Die Beiträge für diese Sozialversicherungen werden je nach Höhe des Verdienstes berechnet. Es ist wichtig, die entsprechenden Beitragssätze und -grenzen zu beachten.

– Arbeitgeber sind verpflichtet, die Sozialversicherungsbeiträge für ihre Aushilfen abzuführen. Es handelt sich dabei um einen Anteil des Bruttoverdienstes.

– Die korrekte Abführung der Sozialversicherungsbeiträge ist wichtig, um sowohl für Arbeitgeber als auch für Arbeitnehmer die soziale Absicherung zu gewährleisten.

Weitere Informationen zu steuerlichen Aspekten im Zusammenhang mit dem Aushilfe Lohn finden Sie in unserem Artikel über Schulgeld und Steuer.

Wie wird der Aushilfe Lohn berechnet?

Wie wird der Aushilfe Lohn berechnet? Es gibt verschiedene Methoden zur Berechnung des Lohns für Aushilfen:

1. Stundenlohn: Bei dieser Methode wird der Lohn basierend auf der Anzahl der geleisteten Arbeitsstunden berechnet. Ein fester Stundenlohn wird vereinbart und entsprechend der Arbeitszeit ausgezahlt.

2. Monatsgehalt: Hierbei wird der Lohn als monatlicher Betrag festgelegt, unabhängig von der Anzahl der geleisteten Stunden. Es wird ein fester monatlicher Betrag ausgezahlt, der im Voraus vereinbart wird.

3. Provisionsbasis: Diese Methode basiert auf dem Verkaufsvolumen oder den erbrachten Leistungen der Aushilfen. Ein Prozentsatz oder ein fester Betrag wird auf Grundlage dieser Kriterien berechnet und als Lohn ausgezahlt.

4. Sonderzahlungen: Zu guter Letzt können auch Sonderzahlungen wie Urlaubsgeld oder Weihnachtsgeld Teil des Aushilfe Lohns sein. Diese zusätzlichen Zahlungen werden in der Regel jährlich oder zu bestimmten Anlässen gewährt.

Die Wahl der Methode zur Berechnung des Aushilfe Lohns hängt von verschiedenen Faktoren wie der Art der Tätigkeit, der Vereinbarung mit dem Arbeitgeber und den individuellen Vereinbarungen ab.

1. Stundenlohn

Der Stundenlohn ist eine gängige Methode zur Berechnung des Aushilfe Lohns. Beim Stundenlohn wird der Lohn basierend auf der Anzahl der gearbeiteten Stunden berechnet. Es gibt verschiedene Faktoren, die den Stundenlohn beeinflussen können, wie beispielsweise die Qualifikation des Aushilfs oder die Branche, in der er tätig ist. Ein Vorteil des Stundenlohns ist die Flexibilität, da der Lohn entsprechend der tatsächlich geleisteten Arbeitsstunden angepasst werden kann. Dies ermöglicht es Unternehmen, auf schwankende Arbeitsmengen zu reagieren und den Aushilfen die Möglichkeit zu geben, ihre Arbeitszeit flexibel zu planen. Es ist jedoch wichtig zu beachten, dass der Stundenlohn die Mindestlohnvorgaben erfüllen muss, um den gesetzlichen Anforderungen gerecht zu werden. Eine genaue Dokumentation der Arbeitsstunden ist ebenfalls wichtig, um den Stundenlohn korrekt zu berechnen und zu überprüfen.

2. Monatsgehalt

Das Monatsgehalt ist eine Methode, um den Lohn für Aushilfen zu berechnen. Dabei wird ein fester Betrag vereinbart, der monatlich ausgezahlt wird, unabhängig von der Anzahl der Stunden, die die Aushilfe tatsächlich arbeitet. Diese Methode bietet sowohl Arbeitgebern als auch Arbeitnehmern eine gewisse Planungssicherheit. Das Monatsgehalt kann besonders für Aushilfen geeignet sein, die regelmäßige und vorhersehbare Arbeitszeiten haben. Es ist wichtig, den Stundenlohn und die Anzahl der monatlich zu erwartenden Arbeitsstunden bei der Berechnung des Monatsgehalts zu berücksichtigen, um sicherzustellen, dass eine faire Bezahlung erfolgt. Beachten Sie auch, dass tarifliche Regelungen oder individuelle Vereinbarungen die Höhe des Monatsgehalts beeinflussen können.

3. Provisionsbasis

Die Provisionsbasis ist eine weitere Möglichkeit, den Aushilfe Lohn zu berechnen. Bei dieser Methode wird die Bezahlung der Aushilfe auf Basis von Provisionen oder Verkaufsergebnissen festgelegt. Es handelt sich um eine leistungsabhängige Vergütung, bei der die Aushilfen einen Prozentsatz des erzielten Umsatzes oder Gewinns erhalten.

Die Provisionsbasis bietet Vorteile sowohl für Arbeitgeber als auch für Arbeitnehmer. Arbeitgeber können ihre Kosten reduzieren, da die Bezahlung der Aushilfen von deren Leistung abhängt. Arbeitnehmer hingegen haben die Möglichkeit, ihren Verdienst durch gute Verkaufsergebnisse zu steigern und sich finanziell zu verbessern.

Es ist jedoch wichtig, dass die Abrechnung auf Provisionsbasis klar definiert ist und klare Regeln für die Berechnung und Auszahlung der Provisionen festgelegt werden. Dies vermeidet Missverständnisse und Konflikte zwischen Arbeitgeber und Aushilfen.

Die Provisionsbasis ist eine attraktive Möglichkeit, den Aushilfe Lohn zu gestalten, insbesondere in Branchen, in denen Verkaufsergebnisse einen großen Einfluss auf den Erfolg des Unternehmens haben.

4. Sonderzahlungen

Sonderzahlungen sind eine wichtige Komponente des Aushilfe Lohns. Sie stellen zusätzliche Einkünfte für Aushilfen dar und können deren Motivation steigern. Hier sind einige Beispiele für Sonderzahlungen:

– Weihnachts- und Urlaubsgeld: Viele Unternehmen gewähren ihren Aushilfen zusätzliche Zahlungen zu bestimmten Anlässen wie Weihnachten oder Urlaub. Diese zusätzlichen Gelder können Aushilfen dabei helfen, ihre finanzielle Situation zu verbessern und ihre Wertschätzung seitens des Arbeitgebers zu spüren.

– Prämien und Boni: Leistungsabhängige Boni und Prämien sind eine Möglichkeit, um die Motivation und Produktivität von Aushilfen zu steigern. Diese Sonderzahlungen werden in der Regel basierend auf individuellen oder teambasierten Leistungszielen vergeben.

– Überstundenzuschläge: Wenn Aushilfen Überstunden leisten, können sie Anspruch auf einen zusätzlichen Zuschlag haben. Dieser Zuschlag soll die zusätzliche Arbeitsbelastung kompensieren und sicherstellen, dass Aushilfen für ihre zusätzliche Arbeit angemessen entlohnt werden.

Sonderzahlungen können eine Win-Win-Situation für Arbeitgeber und Aushilfen schaffen, indem sie zusätzliche Anreize bieten und die Arbeitsbeziehung stärken. Es ist wichtig, dass Unternehmen ihre Richtlinien für Sonderzahlungen klar kommunizieren, um Missverständnisse zu vermeiden.

Änderungen im Aushilfe Lohn

Änderungen im Aushilfe Lohn können verschiedene Ursachen haben. Hier sind zwei wichtige Aspekte, die zu Änderungen führen können:

1. Tarifverträge: Tarifverträge sind Vereinbarungen zwischen Arbeitgeberverbänden und Gewerkschaften, die die Arbeitsbedingungen und Löhne festlegen. Wenn neue Tarifverträge ausgehandelt werden, können sich auch die Lohnbedingungen für Aushilfen ändern. Es ist wichtig, über aktuelle Tarifverträge informiert zu bleiben, um angemessen auf Veränderungen im Aushilfe Lohn reagieren zu können.

2. Gesetzliche Anpassungen: Die gesetzlichen Bestimmungen in Bezug auf den Mindestlohn oder Steuer- und Sozialversicherungsbeiträge können sich ändern. Solche gesetzlichen Anpassungen können Auswirkungen auf den Aushilfe Lohn haben. Es ist ratsam, sich regelmäßig über Gesetzesänderungen zu informieren, um den Aushilfe Lohn entsprechend anzupassen und rechtliche Konformität sicherzustellen.

Diese Änderungen im Aushilfe Lohn zeigen, dass es wichtig ist, den Finger am Puls der Zeit zu haben und sich über aktuelle Entwicklungen auf dem Laufenden zu halten, um Lohnanpassungen rechtzeitig umzusetzen.

1. Tarifverträge

Tarifverträge spielen eine wichtige Rolle für den Aushilfe Lohn. Durch Tarifverträge werden die Arbeitsbedingungen und Gehälter für bestimmte Branchen oder Berufsgruppen festgelegt. Diese Vereinbarungen gewährleisten faire und angemessene Löhne für Aushilfen, indem sie Mindestlöhne, Lohnsteigerungen und andere finanzielle Vorteile festlegen. Es ist wichtig für Arbeitgeber, die Tarifverträge zu beachten und sicherzustellen, dass sie den darin festgelegten Lohnzahlungen entsprechen. Auf der anderen Seite profitieren auch die Aushilfen von Tarifverträgen, da sie einen geregelten Rahmen für ihren Lohn und ihre Arbeitsbedingungen bieten. Durch Tarifverträge wird somit eine gerechte Entlohnung und eine stabile Arbeitsumgebung für Aushilfen gewährleistet.

2. Gesetzliche Anpassungen

2. Gesetzliche Anpassungen sind ein wichtiger Faktor, der den Aushilfe Lohn beeinflussen kann. Es ist wichtig, über aktuelle Gesetzesänderungen informiert zu sein, um sicherzustellen, dass der Aushilfe Lohn den gesetzlichen Anforderungen entspricht. Zum Beispiel können sich Änderungen im Mindestlohn oder in den steuerlichen Vorschriften auf den Aushilfe Lohn auswirken. Es ist ratsam, regelmäßig Updates in Bezug auf gesetzliche Anpassungen zu verfolgen, um sicherzustellen, dass der Aushilfe Lohn korrekt berechnet und ausgezahlt wird. Dies gewährleistet eine reibungslose und rechtlich einwandfreie Beschäftigung von Aushilfen.

Rechte und Pflichten bei der Aushilfe Beschäftigung

Bei einer Aushilfe Beschäftigung gibt es sowohl für den Arbeitgeber als auch für die Aushilfe bestimmte Rechte und Pflichten, die eingehalten werden müssen. Hier sind einige wichtige Aspekte zu beachten:

1. Arbeitsvertrag: Es ist wichtig, einen schriftlichen Arbeitsvertrag abzuschließen, der die genauen Bedingungen der Aushilfe Beschäftigung festlegt. Darin sollten unter anderem die Arbeitszeit, der Lohn, die Arbeitsaufgaben und die Dauer des Arbeitsverhältnisses festgehalten werden.

2. Arbeitszeitregelungen: Für Aushilfen gelten bestimmte Regelungen bezüglich der Arbeitszeit. Es ist wichtig sicherzustellen, dass die festgelegten Arbeitszeiten eingehalten werden und dass Pausenregelungen beachtet werden.

3. Urlaubsanspruch: Auch Aushilfen haben einen Anspruch auf bezahlten Urlaub. Die genaue Anzahl der Urlaubstage hängt von der Dauer der Beschäftigung ab.

Es ist wichtig, dass Arbeitgeber und Aushilfen sich über ihre Rechte und Pflichten im Rahmen der Aushilfe Beschäftigung im Klaren sind, um ein reibungsloses Arbeitsverhältnis zu gewährleisten.

1. Arbeitsvertrag

Ein Arbeitsvertrag ist ein wesentlicher Bestandteil einer Aushilfe Beschäftigung. In diesem Vertrag werden die Rechte und Pflichten des Arbeitgebers und der Aushilfe festgelegt. Es wird auch der Aushilfe Lohn, die Arbeitszeit, die Tätigkeiten und andere wichtige Aspekte geregelt. Ein Arbeitsvertrag schützt sowohl den Arbeitgeber als auch den Arbeitnehmer, indem er klare Vereinbarungen über die Arbeitsbedingungen festlegt. Zu den wichtigsten Inhalten eines Arbeitsvertrags gehören die Dauer des Vertrags, die Probezeit, die Vergütung, die Kündigungsfristen und Urlaubsansprüche. Es ist wichtig, dass sowohl der Arbeitgeber als auch die Aushilfe den Arbeitsvertrag sorgfältig lesen und verstehen. Bei Fragen oder Unklarheiten sollte man sich an einen Rechtsanwalt oder eine zuständige Arbeitsbehörde wenden, um die erforderliche Beratung zu erhalten.

2. Arbeitszeitregelungen

Arbeitszeitregelungen sind ein wichtiger Aspekt bei der Beschäftigung von Aushilfen. Es ist entscheidend, klare Vorgaben für die Arbeitszeiten festzulegen, um mögliche Missverständnisse zu vermeiden. Die Arbeitszeitregelungen sollten unter anderem Folgendes umfassen:

1. Arbeitsstunden: Definieren Sie, wie viele Stunden pro Tag oder pro Woche die Aushilfen arbeiten sollen.

2. Pausen: Legen Sie fest, ob und wie oft Pausen während der Arbeitszeit genommen werden dürfen.

3. Überstunden: Geben Sie an, ob Überstunden geleistet werden können und welche Vergütung dafür vorgesehen ist.

4. Flexibilität: Berücksichtigen Sie die Möglichkeit von Änderungen der Arbeitszeiten und die Flexibilität der Aushilfen.

Indem klare Arbeitszeitregelungen festgelegt werden, können potenzielle Konflikte vermieden werden und sowohl Arbeitgeber als auch Aushilfen werden von einer effizienten Arbeitsumgebung profitieren.

3. Urlaubsanspruch

Der Urlaubsanspruch ist ein wichtiger Aspekt des Aushilfe Lohns. Hier sind einige Punkte, die Sie darüber wissen sollten:

– Gesetzliche Regelungen: Nach dem Bundesurlaubsgesetz haben auch Aushilfen Anspruch auf bezahlten Urlaub. Die genaue Anzahl der Urlaubstage hängt von der Beschäftigungsdauer ab.

– Pro-rata-Berechnung: Der Urlaubsanspruch wird für Aushilfen in der Regel pro-rata berechnet, basierend auf der Anzahl der geleisteten Arbeitstage im Jahr.

– Auszahlung oder Urlaubszeit: Aushilfen haben die Wahl, ob sie ihren Urlaub nehmen möchten oder ob sie ihn sich auszahlen lassen. Die genaue Regelung dazu sollte im Arbeitsvertrag oder in einer Betriebsvereinbarung festgelegt sein.

– Anspruch auf unbezahlten Urlaub: Es besteht auch die Möglichkeit für Aushilfen, unbezahlten Urlaub zu beantragen, wenn sie länger als den bezahlten Urlaubsanspruch frei nehmen möchten.

Der Urlaubsanspruch ist wichtig, um für eine ausgewogene Work-Life-Balance zu sorgen und den Aushilfen die Möglichkeit zu geben, sich zu erholen und Energie zu tanken.

Aushilfe Lohn und Steuererklärung

Wenn es um den Aushilfe Lohn und die Steuererklärung geht, gibt es einige wichtige Dinge zu beachten:

1. Steuerklassen: Als Aushilfe wird in der Regel die Steuerklasse 6 zugewiesen. Dies bedeutet, dass höhere Steuern abgezogen werden, da keine Freibeträge berücksichtigt werden.

2. Lohnsteuerabzug: Der Aushilfe Lohn unterliegt dem Lohnsteuerabzug. Dies bedeutet, dass ein Teil des Verdienstes direkt von Ihrem Arbeitgeber für Steuerzwecke abgezogen wird.

3. Freibeträge: Es ist möglich, Freibeträge geltend zu machen, um den Steuerabzug zu verringern. Dies kann beispielsweise der Fall sein, wenn Sie als Aushilfe noch andere Einkünfte haben oder bestimmte Ausgaben geltend machen möchten.

Es ist wichtig, den Aushilfe Lohn in der Steuererklärung korrekt anzugeben, um mögliche Steuernachzahlungen oder -rückerstattungen zu vermeiden. Es empfiehlt sich, alle relevanten Informationen sorgfältig zu sammeln und ggfs. einen Steuerberater hinzuzuziehen, um sicherzustellen, dass Ihre Steuererklärung korrekt ausgefüllt ist.

1. Steuerklassen

Steuerklassen spielen eine wichtige Rolle beim Aushilfe Lohn und der Steuererklärung. Es gibt verschiedene Steuerklassen, die je nach Familienstand und Einkommenssituation gewählt werden können. Eine häufig verwendete Steuerklasse für ledige Aushilfen ist die Steuerklasse I. Hier erfolgt der Lohnsteuerabzug nach der Steuerklasse I, was zu einem höheren Nettolohn führt. Verheiratete Aushilfen können die Steuerklassenkombination IV/IV oder III/V wählen, je nachdem, ob beide Partner ein ähnliches oder unterschiedliches Einkommen haben. Diese Kombinationen berücksichtigen die individuelle Einkommenssituation und können zu einer optimierten Steuerlast führen. Es ist wichtig, die richtige Steuerklasse zu wählen, um den Aushilfe Lohn bestmöglich zu nutzen und die Steuerbelastung zu minimieren.

2. Lohnsteuerabzug

Der Lohnsteuerabzug ist ein weiterer wichtiger Aspekt des Aushilfe Lohns. Hier sind einige Informationen, die Sie darüber wissen sollten:

– Der Lohnsteuerabzug bezieht sich auf den Betrag, der vom Bruttogehalt des Arbeitnehmers abgezogen wird, um die Einkommensteuer zu decken.

– Die Höhe des Lohnsteuerabzugs hängt von Faktoren wie dem Gehalt, der Steuerklasse und den Freibeträgen ab.

– Der Arbeitgeber ist für den korrekten Lohnsteuerabzug verantwortlich und muss die entsprechenden Steuerbeträge an das Finanzamt abführen.

– Es ist wichtig, die eigenen Steuerpflichten zu kennen und sicherzustellen, dass der Lohnsteuerabzug korrekt berechnet wird, um mögliche Steuernachzahlungen oder -rückzahlungen zu vermeiden.

Der Lohnsteuerabzug ist ein wichtiger Aspekt des Aushilfe Lohns, der sowohl Arbeitgeber als auch Arbeitnehmer betrifft.

3. Freibeträge

Freibeträge spielen eine wichtige Rolle bei der Steuererklärung für den Aushilfe Lohn. Sie dienen dazu, bestimmte Einkommensarten steuerfrei zu stellen oder eine niedrigere Steuerlast zu erreichen. Für Aushilfen gibt es verschiedene Freibeträge, die genutzt werden können, um Steuern zu sparen. Ein bekannter Freibetrag ist beispielsweise der Werbungskostenpauschbetrag, der pauschal für bestimmte berufsbedingte Ausgaben gewährt wird. Weitere Freibeträge können beispielsweise für Kinder oder Behinderung gelten. Es ist wichtig, diese Freibeträge bei der Steuererklärung zu berücksichtigen, um eine optimale Steuerlast zu erzielen und mögliche Rückzahlungen zu erhalten.

Aushilfe Lohn und Sozialversicherungsbeiträge

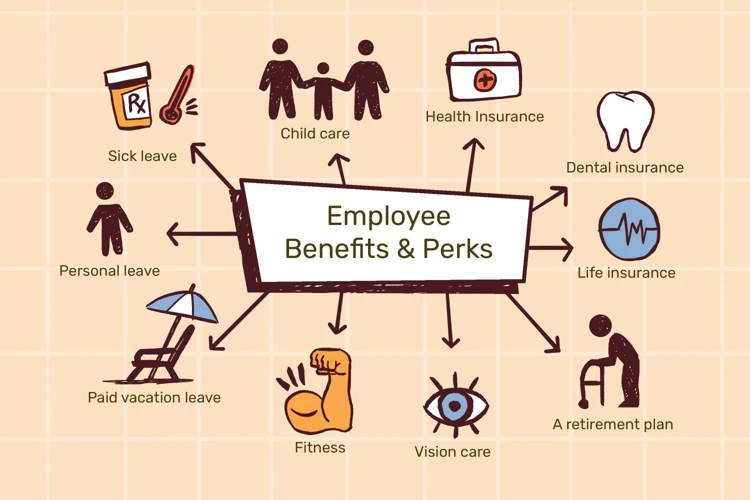

Bei der Beschäftigung von Aushilfen ist es wichtig, die Auswirkungen auf die Sozialversicherungsbeiträge zu berücksichtigen. Hier sind einige Informationen zum Aushilfe Lohn und den Sozialversicherungsbeiträgen:

1. Krankenversicherung: In der Regel sind Aushilfen in der gesetzlichen Krankenversicherung pflichtversichert. Die Beiträge werden vom Arbeitgeber und Arbeitnehmer gemeinsam getragen.

2. Rentenversicherung: Auch für Aushilfen besteht grundsätzlich Versicherungspflicht in der Rentenversicherung. Die Beiträge werden ebenfalls anteilig vom Arbeitgeber und Arbeitnehmer geleistet.

3. Arbeitslosenversicherung: Hier gilt ähnlich wie bei der Kranken- und Rentenversicherung eine Versicherungspflicht für Aushilfen. Die Beiträge werden je zur Hälfte vom Arbeitgeber und Arbeitnehmer übernommen.

4. Pflegeversicherung: Aushilfen, die in der gesetzlichen Krankenversicherung pflichtversichert sind, sind auch automatisch in der gesetzlichen Pflegeversicherung versichert. Die Beiträge werden gemeinschaftlich von Arbeitgeber und Arbeitnehmer entrichtet.

Es ist wichtig, die Sozialversicherungsbeiträge korrekt zu berechnen und abzuführen, um rechtliche Konsequenzen zu vermeiden. Eine genaue Abstimmung mit den zuständigen Behörden und gegebenenfalls mit einem Experten kann dabei hilfreich sein.

1. Krankenversicherung

Die Krankenversicherung ist ein wichtiger Aspekt des Aushilfe Lohns. Aushilfen müssen in der Regel gesetzlich krankenversichert sein und Beiträge zur Krankenversicherung leisten. Die Höhe der Beiträge richtet sich nach dem Einkommen und beträgt einen bestimmten Prozentsatz des Bruttoeinkommens. Es ist wichtig, dass sowohl Arbeitgeber als auch Arbeitnehmer ihre Verpflichtungen in Bezug auf die Krankenversicherung erfüllen, um mögliche Strafen oder rechtliche Konsequenzen zu vermeiden. Zudem bietet die Krankenversicherung den Aushilfen einen wichtigen Schutz im Krankheitsfall, inklusive medizinischer Behandlungen, Medikamente und Krankenhausaufenthalte. So wird gewährleistet, dass die Aushilfen angemessen versorgt werden und ihre Gesundheit nicht gefährdet wird.

2. Rentenversicherung

Die Rentenversicherung ist ein wichtiger Bestandteil des Aushilfe Lohns. Hier sind einige wichtige Informationen dazu:

– Aushilfen sind in der Regel rentenversicherungspflichtig und müssen Beiträge zur Rentenversicherung zahlen, es sei denn, sie überschreiten bestimmte Einkommensgrenzen.

– Der Beitragssatz zur Rentenversicherung beträgt derzeit [Beitragssatz einfügen]%.

– Die Rentenversicherung sorgt dafür, dass Aushilfen Anspruch auf eine gesetzliche Rente haben, wenn sie das Rentenalter erreichen.

– Bei der Berechnung der Rentenhöhe spielen die Beitragsjahre und das erzielte Einkommen während der Beschäftigung als Aushilfe eine Rolle.

Es ist wichtig, die Rentenversicherungspflicht und die entsprechenden Beiträge im Zusammenhang mit dem Aushilfe Lohn zu berücksichtigen, um sowohl die gesetzlichen Vorgaben als auch die zukünftige finanzielle Absicherung der Aushilfen zu gewährleisten.

3. Arbeitslosenversicherung

Die Arbeitslosenversicherung ist ein weiterer wichtiger Aspekt, den man beim Aushilfe Lohn beachten sollte. Arbeitgeber sind verpflichtet, Beiträge zur Arbeitslosenversicherung für ihre Aushilfen zu zahlen. Diese Beiträge dienen dazu, im Falle von Arbeitslosigkeit finanzielle Unterstützung zu gewährleisten. Die Höhe des Beitrags richtet sich nach dem Bruttolohn des Aushilfe. Es ist wichtig, den Beitrag zur Arbeitslosenversicherung korrekt zu berechnen und abzuführen, um gesetzliche Vorgaben einzuhalten. Durch diese Versicherung werden Aushilfen abgesichert und haben im Falle von Arbeitslosigkeit Anspruch auf finanzielle Unterstützung.

4. Pflegeversicherung

Die Pflegeversicherung ist ein wichtiger Aspekt des Aushilfe Lohns. Hier sind einige wichtige Informationen dazu:

– Die Pflegeversicherung ist ein Teil der Sozialversicherungsbeiträge, die vom Aushilfe Lohn abgezogen werden.

– Sie dient dazu, im Fall von Pflegebedürftigkeit finanzielle Unterstützung zu gewährleisten.

– Der Beitrag zur Pflegeversicherung beträgt einen festgelegten Prozentsatz des Bruttolohns und wird sowohl vom Arbeitgeber als auch vom Arbeitnehmer getragen.

– Die Höhe des Beitrags hängt von der Pflegestufe und dem Einkommen ab.

– Die Beiträge zur Pflegeversicherung werden regelmäßig an die zuständige Krankenkasse gezahlt.

Es ist wichtig, sich über die Pflegeversicherung und ihre Auswirkungen auf den Aushilfe Lohn im Klaren zu sein, um sowohl als Arbeitgeber als auch als Arbeitnehmer die entsprechenden Beiträge korrekt zu berechnen und abzuführen.

Tipps zur Optimierung des Aushilfe Lohns

Wenn es darum geht, den Aushilfe Lohn zu optimieren, gibt es einige wichtige Tipps zu beachten:

1. Verhandlungsspielraum nutzen: Sowohl Arbeitgeber als auch Aushilfen sollten den Verhandlungsspielraum beim Lohn ausnutzen. Es ist ratsam, offene Gespräche zu führen und die Möglichkeit zu nutzen, den Lohn entsprechend den Fähigkeiten und der Erfahrung des Aushilfs anzupassen.

2. Leistungsabhängige Boni: Eine Möglichkeit, den Aushilfe Lohn zu optimieren, besteht darin, leistungsabhängige Boni anzubieten. Dies motiviert die Aushilfen zusätzlich und belohnt gute Arbeit.

3. Zusätzliche Vergünstigungen: Neben dem Lohn können auch zusätzliche Vergünstigungen den Aushilfe Lohn attraktiver machen. Dazu können beispielsweise flexible Arbeitszeiten, Prämien oder betriebliche Altersvorsorge gehören.

Indem diese Tipps zur Optimierung des Aushilfe Lohns berücksichtigt werden, kann sowohl für Arbeitgeber als auch für Aushilfen eine Win-Win-Situation geschaffen werden.

1. Verhandlungsspielraum nutzen

Bei der Festlegung des Aushilfe Lohns sollten Arbeitnehmer den Verhandlungsspielraum nutzen. Es ist wichtig anzumerken, dass der Lohn in vielen Fällen verhandelbar ist. Indem Sie Ihre Fähigkeiten, Erfahrungen und Qualifikationen betonen, können Sie versuchen, einen höheren Lohn auszuhandeln. Es ist auch ratsam, Informationen über den Durchschnittslohn in ähnlichen Positionen zu recherchieren, um eine realistische Vorstellung von Ihrem Marktwert zu haben. Während des Verhandlungsprozesses sollten Sie selbstbewusst auftreten und Ihre Argumente klar und überzeugend präsentieren. Denken Sie daran, dass der Verhandlungsspielraum Auch Faktoren wie Arbeitszeit, Urlaubstage oder zusätzliche Vergünstigungen können in die Verhandlungen einbezogen werden.

2. Leistungsabhängige Boni

Leistungsabhängige Boni können eine effektive Möglichkeit sein, den Aushilfe Lohn zu optimieren. Diese Boni basieren auf der individuellen Leistung der Aushilfen und können dazu dienen, ihre Motivation und Produktivität zu steigern. Durch die Implementierung eines Bonussystems, das an messbare Ziele geknüpft ist, können Arbeitgeber Anreize schaffen, um qualitativ hochwertige Arbeit zu belohnen. Leistungsabhängige Boni können in Form von Geldprämien, zusätzlichen Urlaubstagen oder anderen Vergünstigungen erfolgen. Es ist wichtig, klare Ziele und Bewertungskriterien zu setzen, um Transparenz und Fairness zu gewährleisten. Allerdings sollten solche Boni nicht nur als finanzielle Anreize betrachtet werden, sondern auch als symbolische Anerkennung für gute Leistungen.

3. Zusätzliche Vergünstigungen

Bei der Festlegung des Aushilfe Lohns sollten auch zusätzliche Vergünstigungen berücksichtigt werden. Diese können für die Motivation der Aushilfen sowie für die Attraktivität des Arbeitsplatzes eine große Rolle spielen. Hier sind einige Beispiele für zusätzliche Vergünstigungen, die Arbeitgeber anbieten können:

– Flexible Arbeitszeiten: Die Möglichkeit, flexible Arbeitszeiten zu haben, kann für Aushilfen besonders attraktiv sein. Es ermöglicht ihnen, Arbeit und persönliche Verpflichtungen besser miteinander zu vereinbaren.

– Weiterbildungsmöglichkeiten: Arbeitgeber, die ihren Aushilfen Weiterbildungsmöglichkeiten anbieten, zeigen ihr Interesse an ihrer beruflichen Entwicklung und legen Wert auf ihre individuelle Förderung.

– Sozialleistungen: Zusätzliche Sozialleistungen wie betriebliche Altersvorsorge, Krankenversicherung oder Zuschüsse zu Fitnessmitgliedschaften können den Aushilfen finanzielle Sicherheit und Wohlbefinden bieten.

– Bonusprogramme: Arbeitgeber können Bonusprogramme einführen, die zusätzliche finanzielle Anreize bieten, basierend auf Leistung, Zielerreichung oder außergewöhnlicher Leistung der Aushilfen.

Diese zusätzlichen Vergünstigungen können den Aushilfe Lohn ergänzen und dazu beitragen, dass sich die Aushilfen geschätzt und motiviert fühlen.

Zusammenfassung

In der Zusammenfassung können wir festhalten, dass der Aushilfe Lohn ein wichtiger Aspekt sowohl für Arbeitgeber als auch für Arbeitnehmer ist. Eine faire Bezahlung ist entscheidend, um hochqualifizierte Aushilfen anzuziehen und zu motivieren. Es ist auch wichtig, die gesetzlichen Vorgaben in Bezug auf den Aushilfe Lohn einzuhalten, um rechtliche Konflikte zu vermeiden. Die Berechnung des Lohns kann auf unterschiedliche Weise erfolgen, wie zum Beispiel auf Stundenlohn-, Monatsgehalt- oder Provisionsbasis. Zusätzlich können Tarifverträge und gesetzliche Anpassungen Änderungen im Aushilfe Lohn mit sich bringen. Arbeitgeber und Arbeitnehmer sollten ihre Rechte und Pflichten in Bezug auf den Aushilfe Lohn verstehen und die Steuererklärung sowie die Sozialversicherungsbeiträge entsprechend bearbeiten. Durch Optimierung des Aushilfe Lohns können Arbeitgeber Verhandlungsspielraum nutzen, leistungsabhängige Boni anbieten und zusätzliche Vergünstigungen gewähren.

Häufig gestellte Fragen

1. Was ist der Mindestlohn für Aushilfen?

Der Mindestlohn für Aushilfen in Deutschland beträgt derzeit 9,60 Euro pro Stunde. Es ist wichtig sicherzustellen, dass dieser Mindestlohn eingehalten wird, um faire Arbeitsbedingungen zu gewährleisten.

2. Muss ich als Arbeitgeber Steuern und Sozialversicherungsbeiträge für Aushilfen abführen?

Ja, als Arbeitgeber sind Sie verpflichtet, Steuern und Sozialversicherungsbeiträge für Ihre Aushilfen abzuführen. Dies umfasst unter anderem die Lohnsteuer, die Rentenversicherung, Krankenversicherung, Pflegeversicherung und Arbeitslosenversicherung.

3. Gibt es Unterschiede im Aushilfe Lohn bei verschiedenen Beschäftigungsarten?

Ja, der Aushilfe Lohn kann je nach Beschäftigungsart variieren. Beispielsweise werden auf Stundenbasis angestellte Aushilfen anders entlohnt als solche, die ein festes Monatsgehalt erhalten oder auf Provisionsbasis arbeiten.

4. Können sich Tarifverträge auf den Aushilfe Lohn auswirken?

Ja, Tarifverträge können sich auf den Aushilfe Lohn auswirken, da sie spezifische Vorgaben und Regelungen für bestimmte Branchen festlegen. Es ist wichtig, diese Tarifverträge zu berücksichtigen, um den Lohn korrekt zu berechnen.

5. Wie wird der Aushilfe Lohn bei Sonderzahlungen wie Urlaubsgeld oder Weihnachtsgeld berücksichtigt?

Bei Sonderzahlungen wie Urlaubsgeld oder Weihnachtsgeld wird der Aushilfe Lohn um diese Zusatzleistungen erhöht. Sie sollten bei der Berechnung des Gesamtlohns für den Aushilfen berücksichtigt werden.

6. Welche Rechte und Pflichten habe ich als Arbeitnehmer im Hinblick auf meinen Aushilfe Lohn?

Als Arbeitnehmer haben Sie das Recht auf eine faire Bezahlung gemäß den geltenden rechtlichen Vorgaben. Sie haben auch das Recht, Ihre Lohnabrechnungen regelmäßig zu überprüfen und bei Unstimmigkeiten entsprechende Schritte einzuleiten.

7. Kann ich als Aushilfe Steuern zurückfordern?

Ja, es ist möglich, als Aushilfe Steuern zurückzufordern, wenn Sie im Laufe des Jahres zu viel Lohnsteuer gezahlt haben. Dafür müssen Sie eine Einkommensteuererklärung einreichen und Ihre tatsächlichen Einkünfte sowie Ihre Ausgaben angeben.

8. Welche Möglichkeiten habe ich, meinen Aushilfe Lohn zu optimieren?

Sie können versuchen, Ihren Aushilfe Lohn zu optimieren, indem Sie Verhandlungsspielraum nutzen und leistungsabhängige Boni oder zusätzliche Vergünstigungen aushandeln. Es ist wichtig, Ihre Leistung und Ihren Mehrwert für das Unternehmen hervorzuheben.

9. Welche Auswirkungen hat der Aushilfe Lohn auf meine Sozialversicherungsbeiträge?

Der Aushilfe Lohn beeinflusst Ihre Sozialversicherungsbeiträge. Je höher Ihr Lohn ist, desto höher sind auch die Beiträge zur Renten-, Kranken-, Pflege- und Arbeitslosenversicherung.

10. Muss ich als Aushilfe meine Einkünfte in der Steuererklärung angeben?

Ja, als Aushilfe sind Sie verpflichtet, Ihre Einkünfte in der Steuererklärung anzugeben. Sie sollten Ihre Einkünfte aus der Aushilfstätigkeit sowie alle weiteren Einkünfte und Ausgaben genau erfassen und in der Steuererklärung angeben.