Alles was Sie über die Bahncard Steuer wissen müssen: Tipps und Informationen – Die Bahncard ist eine beliebte Möglichkeit, um bei Zugreisen in Deutschland Geld zu sparen. Allerdings wissen viele Menschen nicht, dass sie auch steuerliche Vorteile bietet. In diesem Artikel werden wir Ihnen alles erklären, was Sie über die Bahncard und ihre steuerlichen Auswirkungen wissen müssen. Von den Vorteilen der Bahncard über die verschiedenen Arten bis hin zur Absetzbarkeit als Werbungskosten – wir beleuchten alle wichtigen Aspekte. Außerdem werden wir auf die steuerlichen Nachweispflichten, Sonderregelungen und Ausnahmen sowie Tipps zur optimalen steuerlichen Nutzung der Bahncard eingehen. Lesen Sie weiter, um alle Informationen zu erhalten, die Sie benötigen, um die Bahncard steueroptimiert zu nutzen.

Zusammenfassung

- 1. Was ist die Bahncard?

- 2. Die Bahncard und die Steuer

- 3. Steuerliche Nachweispflichten

- 4. Sonderregelungen und Ausnahmen

- 5. Tipps zur steuerlichen Optimierung

- 6. FAQ

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Kann ich die Bahncard als Werbungskosten von der Steuer absetzen?

- 2. Gibt es eine Obergrenze für den absetzbaren Betrag der Bahncard?

- 3. Kann ich die Bahncard auch als Selbstständiger von der Steuer absetzen?

- 4. Muss ich die Bahncard jedes Jahr neu als Werbungskosten angeben?

- 5. Kann ich die Bahncard auch für internationale Zugreisen absetzen?

- 6. Kann ich die Bahncard auch für meinen Zweitwohnsitz absetzen?

- 7. Kann ich die Bahncard auch für meine Familienangehörigen nutzen?

- 8. Kann ich die Kosten für die Bahncard auch bei einem Nebenjob angeben?

- 9. Muss ich der Steuererklärung Kopien der Bahncard beilegen?

- 10. Was passiert, wenn ich vergesse, die Bahncard in meiner Steuererklärung anzugeben?

- Verweise

1. Was ist die Bahncard?

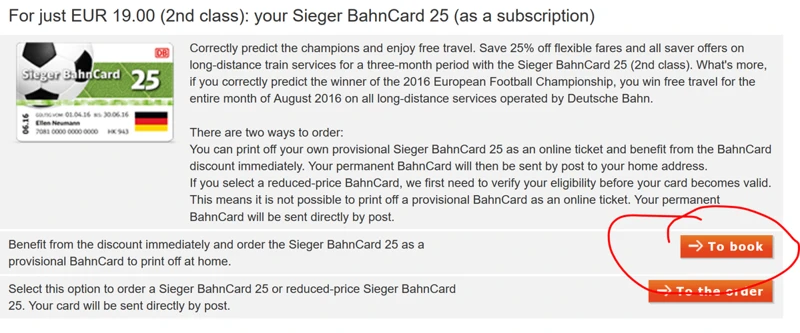

Die Bahncard ist eine Fahrkarte, die von der Deutschen Bahn angeboten wird und es den Kunden ermöglicht, auf Zugreisen in Deutschland zu sparen. Sie ist in verschiedenen Varianten erhältlich und bietet zahlreiche Vorteile. Mit einer Bahncard erhalten Sie Ermäßigungen auf den regulären Fahrpreis und können von weiteren Vergünstigungen wie zum Beispiel kostenlosen Sitzplatzreservierungen profitieren. Es gibt die Bahncard 25, die Bahncard 50 und die Bahncard 100, die jeweils unterschiedliche Rabatte und Konditionen bieten. Die Bahncard ist auf den Namen des Inhabers ausgestellt und kann nicht übertragen werden. Mit ihrer Hilfe können Vielfahrer und Pendler erhebliche Kosten einsparen.

1.1 Vorteile der Bahncard

Die Bahncard bietet eine Vielzahl von Vorteilen für Reisende. Mit ihr erhalten Sie Ermäßigungen auf den regulären Fahrpreis, was zu erheblichen Kosteneinsparungen führen kann. Je nach Art der Bahncard können Sie Rabatte von 25%, 50% oder sogar 100% auf Ihre Zugtickets erhalten. Darüber hinaus profitieren Bahncard-Inhaber von weiteren Vergünstigungen wie zum Beispiel kostenlosen Sitzplatzreservierungen und Zugang zu exklusiven Lounges. Die Bahncard lohnt sich besonders für Vielfahrer und Pendler, die regelmäßig mit der Bahn unterwegs sind. Durch die Nutzung der Bahncard können Sie nicht nur Ihren Geldbeutel schonen, sondern auch von einem komfortablen und stressfreien Reiseerlebnis profitieren.

1.2 Arten von Bahncards

Es gibt verschiedene Arten von Bahncards, die von der Deutschen Bahn angeboten werden. Die bekanntesten Varianten sind die Bahncard 25, die Bahncard 50 und die Bahncard 100.

– Die Bahncard 25 bietet eine Ermäßigung von 25% auf den regulären Fahrpreis. Dies ist besonders für Gelegenheitsreisende interessant, die hin und wieder mit der Bahn unterwegs sind.

– Die Bahncard 50 gewährt einen Rabatt von 50% auf den Fahrpreis. Sie eignet sich vor allem für Vielfahrer und Pendler, die regelmäßig Zugreisen unternehmen.

– Die Bahncard 100 ermöglicht unbegrenzte Fahrten innerhalb Deutschlands und bietet somit eine Flatrate für Bahnreisen. Sie eignet sich besonders für Personen, die häufig mit der Bahn unterwegs sind und viel Flexibilität benötigen.

Jede Bahncard hat ihre eigenen Vorteile und Konditionen, daher lohnt es sich, die verschiedenen Optionen zu vergleichen und die Bahncard auszuwählen, die am besten zu den eigenen Bedürfnissen passt.

2. Die Bahncard und die Steuer

– Die Bahncard kann auch steuerliche Vorteile bieten. Sie kann als Werbungskosten abgesetzt werden, wenn sie beruflich veranlasst ist. Das bedeutet, dass die Kosten für die Bahncard von der Steuer abgesetzt werden können, sofern sie ausschließlich für berufliche Fahrten genutzt wird. Dabei ist es wichtig, zu beachten, dass die Bahncard nur im Zusammenhang mit Bahnfahrten absetzbar ist. Für andere Verkehrsmittel gelten separate Regelungen. Sowohl Arbeitnehmer als auch Selbstständige können die Bahncard in ihrer Steuererklärung angeben. Arbeitnehmer können dies in der Anlage N tun, während Selbstständige die Kosten in der Anlage EÜR oder Anlage S vermerken müssen. Weitere Informationen zur steuerlichen Behandlung der Bahncard finden Sie in unserem Artikel zu Steuererklärung mit zwei Arbeitgebern.

2.1 Bahncard als Werbungskosten

Die Bahncard kann als Werbungskosten von der Steuer abgesetzt werden. Werbungskosten sind all die Ausgaben, die im Zusammenhang mit der beruflichen Tätigkeit stehen und zur Erzielung von Einkünften notwendig sind. Dazu zählen auch die Kosten für die Bahncard, wenn sie beruflich genutzt wird. Um die Bahncard als Werbungskosten geltend zu machen, müssen Sie dies in Ihrer Steuererklärung angeben. Beachten Sie dabei, dass Sie die Ausgaben für die Bahncard nur anteilig und nur für berufliche Fahrten absetzen können. Es empfiehlt sich, alle Belege und Rechnungen sorgfältig aufzubewahren, um diese bei einer eventuellen Prüfung nachweisen zu können. Weitere Informationen zur korrekten Ausfüllung der Steuererklärung finden Sie hier. Ein Beispiel einer ausgefüllten Steuererklärung finden Sie hier.

2.2 Absetzbarkeit der Bahncard

Die Absetzbarkeit der Bahncard als Werbungskosten ist für viele Steuerzahler von großem Interesse. In den meisten Fällen können die Kosten für die Bahncard als Werbungskosten von der Steuer abgesetzt werden. Dies gilt vor allem für Arbeitnehmer, die die Bahncard beruflich nutzen, um zur Arbeit zu pendeln. Die Höhe des absetzbaren Betrags hängt von der jeweiligen Bahncard-Variante ab. Bei der Bahncard 25 kann beispielsweise ein Viertel der Kosten als Werbungskosten geltend gemacht werden, bei der Bahncard 50 die Hälfte und bei der Bahncard 100 der gesamte Betrag. Es ist jedoch wichtig, die entsprechenden Belege und Rechnungen aufzubewahren, um diese im Rahmen der Steuererklärung vorlegen zu können.

2.3 Regelungen für Selbstständige und Arbeitnehmer

Für Selbstständige und Arbeitnehmer gelten bestimmte Regelungen in Bezug auf die steuerliche Absetzbarkeit der Bahncard. Selbstständige können die Kosten für die Bahncard als Betriebsausgaben geltend machen, solange sie beruflich bedingte Zugreisen tätigen. Hierfür müssen sie die Aufwendungen nachweisen können, beispielsweise durch Rechnungen oder Kontoauszüge. Arbeitnehmer können die Kosten für die Bahncard als Werbungskosten in ihrer Steuererklärung angeben, wenn sie diese beruflich nutzen. Hierfür sollten sie die Bahncard und die dazugehörigen Fahrkartenbelege aufbewahren. Es ist jedoch zu beachten, dass die steuerliche Absetzbarkeit der Bahncard auf den Arbeitsweg beschränkt ist und private Fahrten nicht absetzbar sind. Es empfiehlt sich daher, die privaten und beruflichen Fahrten genau zu trennen und entsprechende Nachweise zu führen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

3. Steuerliche Nachweispflichten

Bei der Nutzung der Bahncard für steuerliche Zwecke müssen bestimmte Nachweispflichten erfüllt werden. Dazu gehört, dass Sie Belege und Rechnungen für den Kauf der Bahncard aufbewahren müssen. Diese dienen als Nachweis für die Ausgaben und den tatsächlichen Nutzungsumfang der Bahncard. Es ist wichtig, dass die Rechnungen alle relevanten Informationen enthalten, wie zum Beispiel den Namen des Karteninhabers, das Ausstellungsdatum und den Kaufpreis der Bahncard. Zudem müssen Sie den Abrechnungszeitraum für die steuerliche Absetzbarkeit beachten. Der Zeitraum, für den Sie die Bahncard steuerlich geltend machen möchten, muss mit dem Kalenderjahr übereinstimmen. Achten Sie darauf, alle notwendigen Unterlagen sorgfältig aufzubewahren, um bei einer eventuellen Prüfung durch das Finanzamt jederzeit nachweisen zu können, dass Sie die Bahncard rechtmäßig als Werbungskosten geltend gemacht haben.

3.1 Belege und Rechnungen

– Um die Bahncard steuerlich geltend machen zu können, ist es wichtig, alle relevanten Belege und Rechnungen aufzubewahren. Diese dienen als Nachweis für die Aufwendungen im Rahmen der steuerlichen Absetzbarkeit. Zu den Belegen gehören unter anderem der Kaufbeleg für die Bahncard selbst sowie die Einzelfahrkarten und Buchungsbestätigungen für die mit der Bahncard durchgeführten Zugfahrten. Es ist ratsam, diese Belege sorgfältig zu sammeln und geordnet aufzubewahren, um bei einer eventuellen Prüfung durch das Finanzamt nachweisen zu können, dass die Ausgaben tatsächlich angefallen sind. Es können auch digitale Belege akzeptiert werden, solange sie ordnungsgemäß archiviert werden.

3.2 Abrechnungszeitraum

Der Abrechnungszeitraum für die Bahncard ist in der Regel ein Jahr. Das bedeutet, dass die Bahncard für einen Zeitraum von 12 Monaten gültig ist. Es ist wichtig zu beachten, dass der steuerliche Abrechnungszeitraum nicht mit dem Kalenderjahr übereinstimmen muss. Dies ermöglicht es den Arbeitnehmern, die Bahncard auch im Rahmen ihrer Steuererklärung geltend zu machen, wenn der Abrechnungszeitraum nicht mit dem Kalenderjahr übereinstimmt. Es ist ratsam, alle relevanten Belege und Rechnungen für den Abrechnungszeitraum aufzubewahren, um sie bei Bedarf vorlegen zu können. So können Sie sicherstellen, dass Sie Ihre steuerlichen Nachweispflichten erfüllen und die Bahncard steueroptimiert nutzen können.

4. Sonderregelungen und Ausnahmen

Es gibt einige Sonderregelungen und Ausnahmen im Zusammenhang mit der Bahncard und der Steuer. Im internationalen Reiseverkehr kann die Bahncard auch für Fahrten außerhalb von Deutschland genutzt werden. Dabei gelten jedoch spezielle Regelungen, die je nach Land unterschiedlich sein können. Es ist wichtig, sich vor Reiseantritt über die genauen Bedingungen und eventuelle Steuervorteile zu informieren. Eine weitere Sonderregelung betrifft die Nutzung der Bahncard für einen Zweitwohnsitz. Wenn Sie beruflich bedingt einen Zweitwohnsitz haben und diesen regelmäßig mit der Bahn erreichen, können Sie die Kosten für die Bahncard steuerlich geltend machen. Es ist jedoch wichtig, die genauen Voraussetzungen und Beschränkungen im Zusammenhang mit der Steuer abzuklären. Schließlich ist es auch möglich, die Bahncard für Familienangehörige steuerlich absetzen zu lassen. Wenn Sie beispielsweise Ihre Kinder oder Ihren Ehepartner mit der Bahncard mitreisen lassen, können Sie die Kosten dafür als Werbungskosten angeben. Beachten Sie jedoch, dass auch hier gewisse Bedingungen erfüllt sein müssen und nicht alle Familienmitglieder automatisch von dieser Regelung profitieren.

4.1 Bahncard im internationalen Reiseverkehr

Die Bahncard kann auch im internationalen Reiseverkehr vorteilhaft sein. Hier sind einige wichtige Informationen zu beachten:

– Nutzen im Europaverkehr: Mit der Bahncard können Sie auch auf internationalen Bahnstrecken in Europa von Ermäßigungen profitieren. Je nach Art der Bahncard erhalten Sie Rabatte auf den Fahrpreis oder sogar kostenfreie Fahrten in bestimmten Zügen. Es lohnt sich, vor der Reise die genauen Konditionen und Rabatte zu prüfen.

– Kooperationen mit anderen Verkehrsträgern: Die Deutsche Bahn kooperiert mit verschiedenen anderen Verkehrsanbietern, wie zum Beispiel Fähren oder Fernbusunternehmen. In einigen Fällen können Sie mit der Bahncard auch bei diesen Partnern Vergünstigungen erhalten. Beachten Sie jedoch, dass die Rabatte und Konditionen je nach Partner unterschiedlich sein können.

– BahnCard 100 im Ausland: Die BahnCard 100 ist eine günstige Option für Vielfahrer innerhalb Deutschlands. Allerdings gilt sie nicht automatisch im Ausland. Falls Sie regelmäßig internationale Reisen unternehmen, sollten Sie prüfen, ob zusätzliche Kosten für Fahrten ins Ausland entstehen oder ob es spezielle Bahncard-Angebote für internationale Reisen gibt.

Es ist ratsam, sich vor Reiseantritt über die konkreten Vorteile und Bedingungen der Bahncard im internationalen Reiseverkehr zu informieren. So können Sie Ihre Reise bestmöglich planen und von den Ermäßigungen profitieren.

4.2 Bahncard für Zweitwohnsitz

Für Personen, die einen Zweitwohnsitz haben und regelmäßig zwischen beiden Wohnsitzen pendeln, kann die Bahncard eine interessante Option sein. Wenn Sie die Bahncard für Ihren Zweitwohnsitz nutzen möchten, ist es wichtig zu beachten, dass Sie diese steuerlich nur absetzen können, wenn der Zweitwohnsitz beruflich bedingt ist. Das bedeutet, dass Sie nachweisen müssen, dass Sie aufgrund Ihrer beruflichen Tätigkeit regelmäßig zwischen den beiden Wohnsitzen hin- und herfahren müssen. In diesem Fall können die Kosten für die Bahncard als Werbungskosten geltend gemacht werden. Es ist ratsam, sämtliche Belege und Nachweise aufzubewahren, um im Falle einer Steuerprüfung den beruflichen Zusammenhang nachweisen zu können.

4.3 Bahncard für Familienangehörige

Bahncard für Familienangehörige – Falls Sie eine Bahncard besitzen und Ihre Familienmitglieder ebenfalls von den Vorteilen profitieren möchten, gibt es spezielle Regelungen für Familienangehörige. Ehepartner, Lebenspartner und Kinder unter 18 Jahren können eine Bahncard zu reduzierten Konditionen erwerben. Dies ermöglicht es der ganzen Familie, gemeinsam zu reisen und von den Rabatten und Vergünstigungen zu profitieren. Dabei ist zu beachten, dass die Familien-Bahncard nur in Kombination mit einer gültigen persönlichen Bahncard des Hauptkarteninhabers gültig ist. Um die Kosten weiter zu senken, empfiehlt es sich, die Bahncard für Familienangehörige in Kombination mit anderen steuerlichen Vorteilen zu nutzen, beispielsweise bei der Nutzung als Werbungskosten in der Steuererklärung. So können Sie optimal von den Einsparmöglichkeiten profitieren.

5. Tipps zur steuerlichen Optimierung

– Ein wichtiger Tipp zur steuerlichen Optimierung der Bahncard ist, alle relevanten Belege und Rechnungen sorgfältig aufzubewahren. Dies ist vor allem dann wichtig, wenn Sie die Bahncard als Werbungskosten absetzen möchten. Sichern Sie sich also alle Nachweise über den Erwerb der Bahncard und die damit verbundenen Kosten.

– Nutzen Sie den vollen Abrechnungszeitraum aus, um die Bahncard steuerlich optimal zu nutzen. Die Kosten für die Bahncard können Sie als Werbungskosten in Ihrer Steuererklärung angeben. Dabei können Sie den vollen Jahresbetrag absetzen, auch wenn Sie die Bahncard erst im Laufe des Jahres erworben haben.

– Selbstständige und Arbeitnehmer haben unterschiedliche Regelungen bei der Absetzbarkeit der Bahncard. Informieren Sie sich daher genau über die steuerlichen Vorschriften, die für Ihre Situation gelten.

– Beachten Sie auch die Sonderregelungen und Ausnahmen, die es in Bezug auf die Bahncard und die Steuer gibt. Zum Beispiel ist die Bahncard im internationalen Reiseverkehr möglicherweise nicht vollständig absetzbar. Informieren Sie sich über diese Regelungen, um keine unnötigen Fehler bei Ihrer Steuererklärung zu machen.

Durch die Berücksichtigung dieser Tipps können Sie die steuerlichen Vorteile der Bahncard optimal nutzen und eventuelle Steuerrückerstattungen erhalten.

6. FAQ

Hier finden Sie Antworten auf häufig gestellte Fragen zur Bahncard Steuer:

– Frage: Kann ich die Kosten für die Bahncard als Werbungskosten absetzen?

Antwort: Ja, die Kosten für die Bahncard können als Werbungskosten steuerlich abgesetzt werden. Allerdings müssen Sie die Bahncard ausschließlich beruflich nutzen, um sie als Werbungskosten geltend machen zu können.

– Frage: Wie weise ich die Kosten für die Bahncard steuerlich nach?

Antwort: Um die Kosten für die Bahncard steuerlich nachweisen zu können, sollten Sie die Belege und Rechnungen sorgfältig aufbewahren. Diese dienen als Nachweis für die Ausgaben und sollten im Rahmen der Steuererklärung eingereicht werden.

– Frage: Gibt es Sonderregelungen oder Ausnahmen bei der steuerlichen Behandlung der Bahncard?

Antwort: Ja, es gibt einige Sonderregelungen und Ausnahmen. Zum Beispiel können Selbstständige die Kosten für die Bahncard auch dann absetzen, wenn sie nicht ausschließlich beruflich genutzt wird. Außerdem gibt es spezielle Regelungen für Arbeitnehmer mit Zweitwohnsitz und Familienangehörige.

– Frage: Gibt es Tipps zur steuerlichen Optimierung der Bahncard?

Antwort: Ja, um die steuerlichen Vorteile der Bahncard optimal zu nutzen, sollten Sie darauf achten, dass Sie alle Nachweispflichten erfüllen und die Kosten korrekt in Ihrer Steuererklärung angeben. Außerdem kann es sinnvoll sein, verschiedene Szenarien durchzurechnen, um herauszufinden, welche Variante der Bahncard sich steuerlich am meisten lohnt.

Zusammenfassung

Die Bahncard bietet nicht nur Vorteile beim Sparen auf Zugreisen, sondern auch steuerliche Möglichkeiten. In diesem Artikel haben wir Ihnen alle wichtigen Informationen zur Bahncard und ihrer steuerlichen Bedeutung gegeben. Wir haben erklärt, dass die Bahncard als Werbungskosten absetzbar ist und welche Regelungen für Selbstständige und Arbeitnehmer gelten. Zudem haben wir auf die steuerlichen Nachweispflichten hingewiesen und Sonderregelungen und Ausnahmen, wie die Bahncard im internationalen Reiseverkehr oder für Zweitwohnsitze, erläutert. Abschließend haben wir Ihnen Tipps zur steuerlichen Optimierung gegeben. Nutzen Sie diese Informationen, um Ihre Bahncard steueroptimiert zu nutzen und bares Geld zu sparen.

Häufig gestellte Fragen

1. Kann ich die Bahncard als Werbungskosten von der Steuer absetzen?

Ja, die Kosten für die Bahncard können als Werbungskosten von der Steuer abgesetzt werden. Es ist wichtig, die entsprechenden Belege und Nachweise aufzubewahren und diese bei der Steuererklärung einzureichen.

2. Gibt es eine Obergrenze für den absetzbaren Betrag der Bahncard?

Nein, grundsätzlich gibt es keine Obergrenze für den absetzbaren Betrag der Bahncard. Es können also die vollen Kosten der Bahncard als Werbungskosten geltend gemacht werden.

3. Kann ich die Bahncard auch als Selbstständiger von der Steuer absetzen?

Ja, auch Selbstständige können die Bahncard als Werbungskosten von der Steuer absetzen. Dabei gelten grundsätzlich die gleichen Regelungen wie für Arbeitnehmer.

4. Muss ich die Bahncard jedes Jahr neu als Werbungskosten angeben?

Nein, Sie müssen die Bahncard nicht jedes Jahr erneut als Werbungskosten angeben. Einmalige Angaben zur Bahncard in Ihrer Steuererklärung reichen aus.

5. Kann ich die Bahncard auch für internationale Zugreisen absetzen?

Ja, die Bahncard kann auch für internationale Zugreisen steuerlich abgesetzt werden. Es ist wichtig, die entsprechenden Belege und Nachweise aufzubewahren.

6. Kann ich die Bahncard auch für meinen Zweitwohnsitz absetzen?

Ja, die Bahncard kann auch für Zugreisen zu Ihrem Zweitwohnsitz steuerlich abgesetzt werden. Hier gelten die gleichen Regelungen wie für Fahrten zum ersten Wohnsitz.

7. Kann ich die Bahncard auch für meine Familienangehörigen nutzen?

Nein, die Bahncard gilt nur für den Inhaber der Karte. Familienangehörige können jedoch von ihren eigenen Bahncards profitieren.

8. Kann ich die Kosten für die Bahncard auch bei einem Nebenjob angeben?

Ja, die Kosten für die Bahncard können auch bei einem Nebenjob als Werbungskosten angegeben werden, sofern die Fahrten berufsbedingt sind.

9. Muss ich der Steuererklärung Kopien der Bahncard beilegen?

Nein, es ist nicht erforderlich, Kopien der Bahncard der Steuererklärung beizulegen. Es genügt, die entsprechenden Angaben in der Steuererklärung zu machen.

10. Was passiert, wenn ich vergesse, die Bahncard in meiner Steuererklärung anzugeben?

Wenn Sie vergessen, die Bahncard in Ihrer Steuererklärung anzugeben, können Sie dies in einer Korrektur- oder Nachreichungserklärung nachholen. Es ist empfehlenswert, dies so schnell wie möglich zu erledigen, um mögliche Nachzahlungen oder Bußgelder zu vermeiden.