Alles was Sie über den Begünstigten im Todesfall wissen müssen: Eine umfassende Anleitung

Menschen neigen oft dazu, den Gedanken an ihren eigenen Tod zu vermeiden. Doch es ist wichtig, sich mit den finanziellen Aspekten und den rechtlichen Regelungen auseinanderzusetzen, insbesondere wenn es um die Begünstigung im Todesfall geht. Diese umfassende Anleitung bietet Ihnen einen detaillierten Überblick über die Rolle des Begünstigten, die gesetzlichen Regelungen, verschiedene Finanzprodukte, wichtige Überlegungen bei der Benennung von Begünstigten und vieles mehr. Verstehen Sie die Vorteile und Herausforderungen, die sich für den Begünstigten ergeben können, sowie die Auswirkungen auf Ihre steuerliche Situation. Entdecken Sie auch die Unterschiede zwischen Begünstigten und Erben und erhalten Sie wichtige Informationen, die Ihnen helfen, fundierte Entscheidungen zu treffen. Erfassen Sie alle relevanten Aspekte der Begünstigung im Todesfall, um für sich selbst und Ihre Familie finanzielle Sicherheit und Klarheit zu gewährleisten. Lesen Sie weiter, um alle wichtigen Punkte zu erfahren, die Sie beachten sollten.

Zusammenfassung

- Die Rolle des Begünstigten

- Begünstigter in verschiedenen Finanzprodukten

- Wichtige Überlegungen bei der Benennung von Begünstigten

- Was passiert, wenn der Begünstigte vor dem Erblasser stirbt?

- Erben und Begünstigte: Unterschiede und Gemeinsamkeiten

- Zusammenfassung: Wichtige Punkte, die Sie beachten sollten

-

Häufig gestellte Fragen

- 1. Was passiert, wenn der Begünstigte vor dem Erblasser stirbt?

- 2. Wie kann ich sicherstellen, dass mein Begünstigter meine finanziellen Wünsche nach meinem Tod erfüllt?

- 3. Kann ich mehrere Begünstigte für dasselbe Finanzprodukt benennen?

- 4. Ist es möglich, den Begünstigten nach der Benennung zu ändern?

- 5. Gibt es steuerliche Auswirkungen für den Begünstigten?

- 6. Kann ich eine gemeinnützige Organisation als Begünstigten benennen?

- 7. Können auch minderjährige Personen als Begünstigte benannt werden?

- 8. Muss der Begünstigte über meine Entscheidung informiert werden?

- 9. Welche Rechte hat der Begünstigte, wenn es Streitigkeiten gibt?

- 10. Gibt es eine maximale Anzahl von Begünstigten, die ich benennen kann?

- Verweise

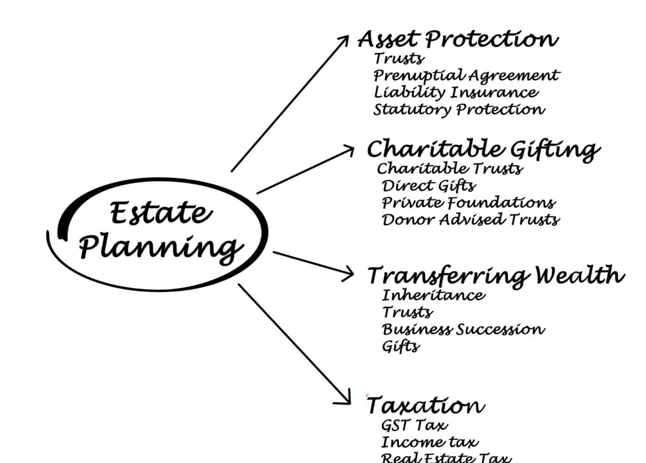

Die Rolle des Begünstigten

Vorteile für den Begünstigten: Der Begünstigte ist eine Person oder eine Organisation, die im Todesfall des Versicherungsnehmers oder Kontoinhabers finanzielle Leistungen oder Vermögenswerte erhält. Es kann eine Vielzahl von Vorteilen geben, die mit dieser Rolle verbunden sind. Zum einen erhalten Begünstigte oft schnell Zugriff auf die Gelder oder Vermögenswerte, was in schwierigen Zeiten finanzielle Unterstützung bieten kann. Darüber hinaus ermöglicht es den Begünstigten, finanzielle Verpflichtungen wie Schulden oder Hypotheken abzudecken oder bestimmte Ziele wie Bildungsausgaben oder Wohltätigkeit zu unterstützen. Es ist wichtig zu beachten, dass die genauen Vorteile und Ansprüche des Begünstigten je nach Art des Finanzprodukts und den vereinbarten Bedingungen variieren können.

Gesetzliche Regelungen für den Begünstigten: In vielen Ländern gibt es gesetzliche Regelungen, die die Rechte und Verantwortlichkeiten der Begünstigten schützen. Diese Regelungen können je nach Land und Finanzprodukt unterschiedlich sein. Es ist wichtig, sich über die spezifischen Bestimmungen zu informieren, um sicherzustellen, dass die Bedürfnisse des Begünstigten angemessen berücksichtigt werden. In einigen Fällen kann es sogar erforderlich sein, einen rechtskräftigen Erbschein vorzulegen, um als Begünstigter anerkannt zu werden. Es ist ratsam, sich mit einem Rechtsanwalt oder Berater zu beraten, um die individuellen rechtlichen Anforderungen Ihrer Situation zu verstehen und das Beste für den Begünstigten zu erreichen.

Vorteile für den Begünstigten

Vorteile für den Begünstigten:

– Schneller Zugriff auf Gelder oder Vermögenswerte im Todesfall.

– Finanzielle Unterstützung in schwierigen Zeiten.

– Abdeckung von Schulden oder Hypotheken.

– Erfüllung bestimmter Ziele wie Bildungsausgaben oder Wohltätigkeit.

– Je nach Art des Finanzprodukts und den vereinbarten Bedingungen können die Vorteile variieren.

Es ist wichtig zu beachten, dass die genauen Vorteile und Ansprüche des Begünstigten durch die Art des Finanzprodukts bestimmt werden. Beispielsweise haben Lebensversicherungen möglicherweise eine zusätzliche Option wie das vorgezogene Erbe, bei der der Begünstigte bereits zu Lebzeiten des Versicherungsnehmers einen bestimmten Prozentsatz des Todesfallkapitals erhalten kann. Dies kann dem Begünstigten den nötigen finanziellen Spielraum bieten, um auf unerwartete Ereignisse oder Ausgaben reagieren zu können. Lesen Sie weiter, um mehr über die verschiedenen Arten von Finanzprodukten und ihre spezifischen Vorteile für den Begünstigten zu erfahren.

Gesetzliche Regelungen für den Begünstigten

Gesetzliche Regelungen für den Begünstigten: Die gesetzlichen Regelungen für den Begünstigten variieren je nach Land und sind auch von der Art des Finanzprodukts abhängig. In vielen Rechtsordnungen gibt es jedoch allgemeine Bestimmungen, die den Schutz der Begünstigten gewährleisten sollen. Zum Beispiel müssen Versicherungsunternehmen und Finanzinstitute oft bestimmte Richtlinien befolgen, um sicherzustellen, dass der Begünstigte ordnungsgemäß identifiziert und benachrichtigt wird. Darüber hinaus können in einigen Ländern Begünstigte gesetzlichen Anspruch auf einen bestimmten Teil des Vermögens haben, auch wenn im Testament oder in anderen Dokumenten keine Begünstigung festgelegt wurde. Es ist wichtig, die lokalen Gesetze und Vorschriften zu kennen und gegebenenfalls rechtlichen Rat einzuholen, um sicherzustellen, dass die Rechte des Begünstigten gewahrt und respektiert werden. Im Fall von Streitigkeiten oder Unklarheiten können die gesetzlichen Regelungen als Leitfaden dienen, um eine faire Lösung zu finden.

Begünstigter in verschiedenen Finanzprodukten

Lebensversicherungen: Eine Lebensversicherung ist ein häufiges Finanzprodukt, bei dem der Versicherungsnehmer den Begünstigten benennt. Im Todesfall des Versicherungsnehmers erhält der benannte Begünstigte die Versicherungssumme. Dies kann eine wichtige finanzielle Unterstützung bieten und dazu beitragen, dass die Hinterbliebenen sich um finanzielle Verpflichtungen kümmern können. Es ist wichtig, den Begünstigten einer Lebensversicherung regelmäßig zu überprüfen und sicherzustellen, dass die Informationen auf dem neuesten Stand sind.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Investmentfonds: Bei Investmentfonds kann der Anleger einen Begünstigten in Form eines Beneficial Owners angeben. Der Begünstigte kann nach dem Tod des Anlegers die Anteile am Fonds erben. Es ist wichtig zu beachten, dass die rules and regulations für Investmentfonds je nach Land und Fonds unterschiedlich sein können. Eine regelmäßige Überprüfung der Begünstigung ist auch hier ratsam.

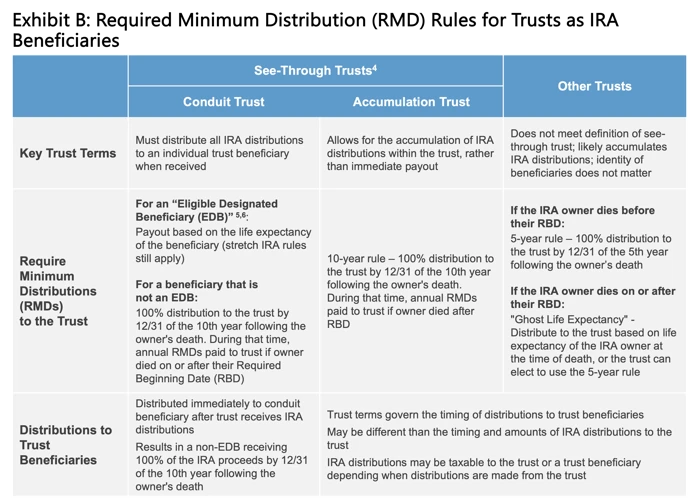

Altersvorsorgeverträge: Bei Altersvorsorgeverträgen, wie zum Beispiel der Riester-Rente, kann ebenfalls ein Begünstigter benannt werden. Im Todesfall des Vertragsinhabers kann der Begünstigte in der Regel eine lebenslange Rente oder eine einmalige Auszahlung erhalten. Es ist wichtig, die vertraglichen Vereinbarungen sorgfältig zu prüfen, um die besten Optionen für den Begünstigten zu gewährleisten.

Es ist ratsam, sich bei allen Finanzprodukten, in denen ein Begünstigter benannt werden kann, mit einem Finanzberater oder Anwalt zu beraten, um die individuellen Bestimmungen und Auswirkungen zu verstehen. Dadurch können Sie sicherstellen, dass der Begünstigte im Todesfall angemessen versorgt ist und die gewünschten finanziellen Leistungen erhält.

Lebensversicherungen

Lebensversicherungen: Lebensversicherungen sind eine der häufigsten Arten von Finanzprodukten, bei denen Begünstigte im Todesfall eine Auszahlung erhalten. Es handelt sich um eine Vereinbarung, bei der der Versicherungsnehmer regelmäßige Beiträge zahlt und im Gegenzug eine Versicherungssumme festgelegt wird. Im Falle des Todes des Versicherungsnehmers wird diese Versicherungssumme an den benannten Begünstigten ausgezahlt. Es gibt verschiedene Arten von Lebensversicherungen, wie z.B. Risikolebensversicherungen, Kapitallebensversicherungen oder fondsgebundene Lebensversicherungen. Ein wichtiger Aspekt bei der Benennung des Begünstigten in einer Lebensversicherung ist die klare und genaue Formulierung im Versicherungsvertrag. Dies stellt sicher, dass der Begünstigte im Todesfall des Versicherungsnehmers sein Recht auf die Auszahlung geltend machen kann. Es ist möglich, mehrere Begünstigte zu benennen oder auch eine Änderung der Begünstigung vorzunehmen. Dies sollte jedoch stets schriftlich dokumentiert und der Versicherungsgesellschaft mitgeteilt werden. Es ist auch wichtig zu beachten, dass Lebensversicherungen in einigen Ländern als Teil des Vermögens eines Verstorbenen betrachtet werden können und daher in die Erbmasse fallen könnten. Eine vorzeitige Begünstigung (auch bekannt als /vorgezogenes Erbe/) kann in Betracht gezogen werden, um sicherzustellen, dass der Begünstigte die Auszahlung erhält, bevor der Nachlass unter den Erben aufgeteilt wird. Für weitere Informationen über diese Methode können Sie unseren Artikel über das Thema lesen.

Investmentfonds

Investmentfonds: Investmentfonds sind eine beliebte Anlageform, bei der das investierte Geld von professionellen Fondsmanagern verwaltet wird. Wenn es um die Begünstigung in Investmentfonds geht, können verschiedene Optionen vorhanden sein. Ein Begünstigter kann entweder direkt in den Fonds investieren oder als Erbe des ursprünglichen Anteilinhabers bestimmt werden. Es ist wichtig zu beachten, dass die genauen Regelungen und Bedingungen für die Begünstigung in Investmentfonds von Fonds zu Fonds unterschiedlich sein können. Einige Fonds ermöglichen es den Anlegern, mehrere Begünstigte zu benennen, während andere bestimmte Begünstigungsoptionen einschränken. Um sicherzustellen, dass Ihre Anlageziele und die Begünstigungswünsche erfüllt werden, ist es ratsam, die spezifischen Bestimmungen des jeweiligen Fonds zu überprüfen und gegebenenfalls professionelle Beratung einzuholen.

Altersvorsorgeverträge

Altersvorsorgeverträge: Altersvorsorgeverträge, wie beispielsweise Riester- oder Rürup-Renten, bieten die Möglichkeit, für den Ruhestand vorzusorgen. Diese Verträge können auch eine Begünstigungsoption enthalten, die es ermöglicht, im Todesfall des Versicherungsnehmers bestimmte Leistungen an den Begünstigten auszuzahlen. Es ist wichtig, den Vertrag sorgfältig zu prüfen, um die spezifischen Bedingungen und Optionen zu verstehen. Je nach Vertrag können verschiedene Optionen zur Begünstigung verfügbar sein, wie zum Beispiel die Zahlung einer Rente an den Begünstigten oder die Auszahlung einer einmaligen Kapitalleistung. Es ist ratsam, den Begünstigten im Altersvorsorgevertrag regelmäßig zu überprüfen und gegebenenfalls anzupassen, um sicherzustellen, dass die gewünschte Person oder Organisation im Todesfall die beabsichtigten finanziellen Leistungen erhält. Weitere Informationen zur vorzeitigen Begünstigung finden Sie hier.

Wichtige Überlegungen bei der Benennung von Begünstigten

Verschiedene Optionen und deren Auswirkungen: Die Auswahl des Begünstigten erfordert sorgfältige Überlegungen und eine klare Vorstellung davon, wie Sie Ihre Vermögenswerte nach Ihrem Tod verteilen möchten. Hier sind einige wichtige Überlegungen, die Sie bei der Benennung eines Begünstigten beachten sollten:

- Beziehung zum Begünstigten: Berücksichtigen Sie Ihre Beziehung zum potenziellen Begünstigten. Möchten Sie Ihre Familie, Ihren Ehepartner, Ihre Kinder oder eine gemeinnützige Organisation als Begünstigte bestimmen? Denken Sie darüber nach, wer am meisten von Ihrer finanziellen Unterstützung profitieren würde.

- Alter des Begünstigten: Betrachten Sie das Alter des Begünstigten. Ist die Person minderjährig oder volljährig? Minderjährige Begünstigte benötigen möglicherweise einen Treuhänder oder eine Vormundschaft, um ihre finanziellen Interessen zu schützen.

- Verfügbarkeit von alternativen Begünstigten: Es ist ratsam, alternative Begünstigte zu benennen, falls der ursprüngliche Begünstigte vor Ihnen verstirbt. Stellen Sie sicher, dass Sie einen klaren Plan haben, um sicherzustellen, dass Ihr Vermögen Ihren Wünschen entsprechend verteilt wird.

Steuerliche Implikationen der Begünstigung: Es ist wichtig, sich über die steuerlichen Implikationen der Begünstigung im Todesfall bewusst zu sein. Je nach Land und den geltenden Steuergesetzen können verschiedene Steuern auf die erhaltenen Gelder oder Vermögenswerte erhoben werden. Berücksichtigen Sie diese Aspekte, um unerwartete Steuerbelastungen zu vermeiden und Ihre Begünstigten bestmöglich zu unterstützen.

Es ist wichtig zu beachten, dass diese Überlegungen allgemeiner Natur sind. Um sicherzustellen, dass Sie die bestmöglichen Entscheidungen treffen, ist es ratsam, sich mit einem spezialisierten Rechtsanwalt oder einem Finanzberater zu beraten.

Verschiedene Optionen und deren Auswirkungen

Verschiedene Optionen und deren Auswirkungen: Es gibt verschiedene Möglichkeiten, Begünstigte in Finanzprodukten zu benennen, und jede Option kann unterschiedliche Auswirkungen haben. Bei Lebensversicherungen zum Beispiel können Sie eine Einzelperson, mehrere Personen oder sogar eine Organisation als Begünstigten angeben. Die Auswahl des Begünstigten kann sich auf die Höhe der Leistung, die steuerlichen Auswirkungen und die Verteilung des Vermögens auswirken. Wenn Sie beispielsweise ein Berliner Testament erstellen und Ihr Kind aus erster Ehe als Begünstigten benennen, kann dies dazu führen, dass andere Erben möglicherweise weniger oder gar nichts erhalten. In Bezug auf Investmentfonds kann die Benennung eines Begünstigten die Art und Weise beeinflussen, wie das Vermögen nach dem Tod verteilt wird. Es ist wichtig, die verschiedenen Optionen sorgfältig zu prüfen und Ihre Entscheidungen auf der Grundlage Ihrer individuellen Bedürfnisse, Ziele und der steuerlichen Auswirkungen zu treffen. Wenn Sie beispielsweise eine Immobilie als Vermögenswert haben, kann ein Erbschein erforderlich sein, um die Begünstigung rechtlich und formell zu bestätigen.

Steuerliche Implikationen der Begünstigung

Steuerliche Implikationen der Begünstigung: Bei der Benennung eines Begünstigten können sich steuerliche Auswirkungen ergeben, die es zu berücksichtigen gilt. Die steuerlichen Implikationen hängen von verschiedenen Faktoren ab, wie dem Wohnsitz des Begünstigten, der Art des Vermögens oder der finanziellen Leistung und den geltenden Steuergesetzen des jeweiligen Landes. In einigen Fällen können bestimmte Begünstigungen steuerfrei sein oder begünstigte Steuersätze haben. Es ist jedoch möglich, dass der Begünstigte Steuern auf die erhaltenen Vermögenswerte oder Leistungen zahlen muss. Es ist wichtig, sich über die steuerlichen Verpflichtungen zu informieren und mögliche Steuersparmöglichkeiten zu prüfen, um die finanziellen Auswirkungen für den Begünstigten zu minimieren. Ein erfahrener Steuerberater kann Ihnen dabei helfen, Ihre individuelle Situation zu bewerten und die besten steuerlichen Entscheidungen zu treffen.

| Mögliche steuerliche Implikationen der Begünstigung: |

|---|

| – Erbschaftssteuer oder Schenkungssteuer |

| – Einkommenssteuer auf die erhaltenen Gelder oder Vermögenswerte |

| – Kapitalertragsteuer auf Erträge aus finanziellen Leistungen |

| – Geltende Freibeträge oder begünstigte Steuersätze |

Was passiert, wenn der Begünstigte vor dem Erblasser stirbt?

Wenn der Begünstigte vor dem Erblasser verstirbt, stellt sich die Frage, was mit den Vermögenswerten oder Leistungen geschieht, die dem Begünstigten zugedacht waren. In solchen Fällen gibt es verschiedene Szenarien, die eintreten können. Wenn eine alternative Begünstigungsoption festgelegt wurde, beispielsweise ein Ersatzbegünstigter oder eine Wohltätigkeitsorganisation, wird das Vermögen oder die Leistung an diese Person oder Organisation weitergeleitet. Andernfalls kann es sein, dass das Vermögen oder die Leistung in den Nachlass des Erblassers fallen und gemäß dem Testament oder den erbrechtlichen Bestimmungen verteilt werden. Um sicherzustellen, dass die Vermögenswerte oder Leistungen im Todesfall einer zweiten Begünstigung zukommen, ist es ratsam, vorausschauend zu planen und gegebenenfalls eine alternative Begünstigungsoption zu benennen oder das Testament entsprechend anzupassen. Weitere Informationen zur Nachlassplanung finden Sie [hier](/berliner-testament-kind-aus-erster-ehe/).

Erben und Begünstigte: Unterschiede und Gemeinsamkeiten

Das Erbrecht im Vergleich zum Begünstigtenrecht: Sowohl Erben als auch Begünstigte spielen eine wichtige Rolle bei der Verteilung von Vermögenswerten im Todesfall. Es gibt jedoch einige Unterschiede und Gemeinsamkeiten zwischen den beiden. Erben sind Personen, die gesetzlich oder testamentarisch eine Erbschaft erhalten. Sie treten in die Fußstapfen des Verstorbenen und erben das gesamte Vermögen oder einen Anteil davon. Im Gegensatz dazu sind Begünstigte spezifisch in bestimmten Finanzprodukten oder Verträgen benannt und erhalten nur den vereinbarten Teil des Vermögens. Begünstigte können auch verschiedene Personen oder Organisationen in verschiedenen Finanzprodukten sein. Ein wichtiger Unterschied besteht darin, dass Erben in der Regel auch für etwaige Schulden oder Verbindlichkeiten des Erblassers haften, während Begünstigte nur Anspruch auf das zugewiesene Vermögen haben. Es ist wichtig, die Unterschiede zwischen Erben und Begünstigten zu verstehen und sicherzustellen, dass Ihre Wünsche klar und eindeutig in Ihrem Testament oder in den entsprechenden Verträgen festgehalten werden. Weitere Informationen zum Thema Erbschein und Immobilien finden Sie auf unserer Seite hier.

Das Erbrecht im Vergleich zum Begünstigtenrecht

Das Erbrecht im Vergleich zum Begünstigtenrecht: Das Erbrecht und das Begünstigtenrecht sind zwei unterschiedliche Konzepte, die im Zusammenhang mit dem Vermögensübergang nach dem Tod einer Person stehen. Während das Erbrecht sich mit der Verteilung des gesamten Vermögens einer Person befasst, betrifft das Begünstigtenrecht speziell die Zuweisung von Zahlungen oder Vermögenswerten an eine bestimmte Person oder Organisation. Im Erbrecht werden die Erben des Verstorbenen gemäß den gesetzlichen Bestimmungen oder einem Testament bestimmt. Die Erben erhalten einen Teil des Nachlasses entsprechend den Regelungen des Erbrechts. Im Gegensatz dazu wird im Begünstigtenrecht eine konkrete Person oder Organisation als Begünstigter eines spezifischen Finanzprodukts oder Kontos benannt und erhält somit die Vorteile daraus. Es ist wichtig, die Unterschiede zwischen Erbrecht und Begünstigtenrecht zu verstehen, um sicherzustellen, dass die Vermögensübertragung effektiv und rechtmäßig erfolgt.

Zusammenfassung: Wichtige Punkte, die Sie beachten sollten

Zusammenfassung: Wichtige Punkte, die Sie beachten sollten:

1. Benennung von Begünstigten: Nehmen Sie sich Zeit, um sorgfältig zu überlegen, wen Sie als Begünstigten benennen möchten. Berücksichtigen Sie die finanziellen Bedürfnisse und Ziele der Person oder Organisation, die Sie begünstigen möchten.

2. Vertragsbedingungen: Lesen Sie die Vertragsbedingungen und Bedingungen sorgfältig durch, um sicherzustellen, dass Sie die Rechte und Pflichten des Begünstigten vollständig verstehen. Beachten Sie insbesondere eventuelle Einschränkungen oder Anforderungen, die an den Begünstigten gestellt werden könnten.

3. Steuerliche Implikationen: Überprüfen Sie die steuerlichen Auswirkungen der Begünstigung auf Sie und den Begünstigten. Konsultieren Sie einen Steuerexperten, um mögliche Steuerverbindlichkeiten zu verstehen und ggf. zu minimieren.

4. Aktualisierungen: Überprüfen und aktualisieren Sie regelmäßig Ihre Begünstigtenangaben, insbesondere nach wichtigen Lebensveränderungen wie Heirat, Scheidung oder Geburt eines Kindes.

5. Rechtliche Beratung: Wenn Sie unsicher sind oder Fragen zur Begünstigung im Todesfall haben, suchen Sie rechtlichen Rat von einem Anwalt oder Experten für Erbrecht. Sie können Ihnen helfen, die besten Entscheidungen zu treffen, die Ihren spezifischen Umständen gerecht werden.

Die Begünstigung im Todesfall ist ein komplexes Thema mit zahlreichen rechtlichen, finanziellen und steuerlichen Aspekten. Es ist daher ratsam, sich gründlich zu informieren und professionelle Beratung in Anspruch zu nehmen, um sicherzustellen, dass Ihre finanziellen Ziele und die Bedürfnisse der Begünstigten angemessen berücksichtigt werden. Indem Sie diese wichtigen Punkte beachten, können Sie zuverlässige und gut informierte Entscheidungen treffen, die Ihnen und Ihren Lieben langfristige finanzielle Sicherheit bieten.

Häufig gestellte Fragen

1. Was passiert, wenn der Begünstigte vor dem Erblasser stirbt?

In diesem Fall gelten in der Regel die gesetzlichen Vorschriften oder die vertraglichen Bestimmungen, die im Todesfall greifen. Wenn der Begünstigte verstorben ist, kann das Vermögen stattdessen an seine Erben weitergegeben werden.

2. Wie kann ich sicherstellen, dass mein Begünstigter meine finanziellen Wünsche nach meinem Tod erfüllt?

Es ist ratsam, klare Anweisungen in Ihrem Testament oder anderen Rechtsdokumenten festzuhalten. Sie können angeben, wie Sie möchten, dass Ihr Begünstigter das Geld oder die Vermögenswerte verwendet.

3. Kann ich mehrere Begünstigte für dasselbe Finanzprodukt benennen?

Ja, in den meisten Fällen können Sie mehrere Begünstigte für dasselbe Finanzprodukt benennen. Sie sollten jedoch bedenken, dass je nach den Bestimmungen des Produkts die Verteilung der Gelder oder Vermögenswerte unter den Begünstigten unterschiedlich erfolgen kann.

4. Ist es möglich, den Begünstigten nach der Benennung zu ändern?

Ja, in den meisten Fällen können Sie den Begünstigten nach der Benennung ändern. Sie sollten jedoch die Anforderungen und Verfahren des entsprechenden Finanzprodukts beachten, um sicherzustellen, dass die Änderung rechtsgültig ist.

5. Gibt es steuerliche Auswirkungen für den Begünstigten?

Ja, es können steuerliche Auswirkungen für den Begünstigten sowohl im Hinblick auf die Einkommenssteuer als auch auf die Erbschafts- und Schenkungssteuer entstehen. Es ist ratsam, sich von einem Steuerberater oder Finanzexperten beraten zu lassen, um die steuerlichen Implikationen zu verstehen.

6. Kann ich eine gemeinnützige Organisation als Begünstigten benennen?

Ja, in vielen Fällen kann eine gemeinnützige Organisation als Begünstigter benannt werden. Dies kann eine gute Möglichkeit sein, um einen wohltätigen Zweck zu unterstützen und bleibende Auswirkungen zu erzielen.

7. Können auch minderjährige Personen als Begünstigte benannt werden?

Ja, minderjährige Personen können als Begünstigte benannt werden. In solchen Fällen kann jedoch ein Treuhänder oder ein Vormund bestimmt werden, der die finanziellen Angelegenheiten im Namen des Minderjährigen verwaltet, bis dieser das Erwachsenenalter erreicht.

8. Muss der Begünstigte über meine Entscheidung informiert werden?

Es ist ratsam, den Begünstigten über Ihre Entscheidungen zu informieren. Auf diese Weise sind sie im Voraus über ihre potenziellen Leistungen und Verantwortlichkeiten informiert.

9. Welche Rechte hat der Begünstigte, wenn es Streitigkeiten gibt?

Wenn es zu Streitigkeiten bezüglich der Begünstigung kommt, kann der Begünstigte rechtliche Schritte unternehmen, um seine Rechte durchzusetzen. In solchen Fällen kann es ratsam sein, rechtliche Beratung in Anspruch zu nehmen.

10. Gibt es eine maximale Anzahl von Begünstigten, die ich benennen kann?

Die maximale Anzahl von Begünstigten kann je nach den Bestimmungen des Finanzprodukts oder den gesetzlichen Vorschriften variieren. Bei Unsicherheiten sollten Sie die spezifischen Regeln und Richtlinien des jeweiligen Produkts oder Landes konsultieren.