Zusammenfassung

- Einführung in den Berufsrechtsschutz Steuer

- Warum ist Berufsrechtsschutz Steuer wichtig?

- Welche Bereiche deckt der Berufsrechtsschutz Steuer ab?

- Welche Leistungen bietet Berufsrechtsschutz Steuer?

- Wie kann man Berufsrechtsschutz Steuer abschließen?

- Was sind die Kosten für Berufsrechtsschutz Steuer?

- Tipps zur Auswahl einer Berufsrechtsschutz Steuer Versicherung

- Welche Vorteile bietet Berufsrechtsschutz Steuer?

- Berufsrechtsschutz Steuer: Dos and Don’ts

- Wichtige Faktoren, die Sie über den Berufsrechtsschutz Steuer wissen sollten

- FAQs zum Berufsrechtsschutz Steuer

- Zusammenfassung

-

Häufig gestellte Fragen

- 4. Welche Kosten übernimmt der Berufsrechtsschutz Steuer?

- 5. Kann der Berufsrechtsschutz Steuer auch für Selbständige abgeschlossen werden?

- 6. Gibt es Altersbeschränkungen für den Abschluss von Berufsrechtsschutz Steuer?

- 7. Kann der Berufsrechtsschutz Steuer auch für Arbeitnehmer relevant sein?

- 8. Ist der Berufsrechtsschutz Steuer auch im Ausland gültig?

- 9. Kann ich den Berufsrechtsschutz Steuer kündigen, wenn ich keine rechtlichen Auseinandersetzungen habe?

- 10. Welche Rolle spielen die Versicherungsbeiträge bei Berufsrechtsschutz Steuer?

- Verweise

Einführung in den Berufsrechtsschutz Steuer

Der Berufsrechtsschutz Steuer ist eine spezielle Art der Rechtsschutzversicherung, die sich auf steuerrechtliche Angelegenheiten konzentriert. Sie ist für Personen gedacht, die beruflich mit steuerlichen Belangen zu tun haben, wie beispielsweise Steuerberater, Buchhalter oder Unternehmer. Diese Versicherung bietet finanziellen Schutz und rechtliche Unterstützung im Falle von Streitigkeiten oder Konflikten im Zusammenhang mit Steuerangelegenheiten. Mit dem Berufsrechtsschutz Steuer können Sie sich professionell verteidigen und Ihre Interessen wahren. Es ist besonders wichtig, da Steuerfragen komplex sein können und rechtliche Auseinandersetzungen teuer werden können. Der Berufsrechtsschutz Steuer bietet daher Sicherheit und finanziellen Schutz für Personen, die in diesem Bereich tätig sind.

Warum ist Berufsrechtsschutz Steuer wichtig?

Der Berufsrechtsschutz Steuer ist wichtig, da er einen umfassenden Schutz und Unterstützung bei rechtlichen Auseinandersetzungen im Bereich der Steuerangelegenheiten bietet. Steuerfragen können schnell komplex werden und Konflikte mit den Finanzbehörden können hohe Kosten verursachen. Mit dem Berufsrechtsschutz Steuer haben Sie die Gewissheit, dass Sie finanziell abgesichert sind und professionelle Unterstützung erhalten, um Ihre Interessen effektiv verteidigen zu können. Ob es um Steuererklärungen, Prüfungen oder sogar steuerstrafrechtliche Angelegenheiten geht, der Berufsrechtsschutz Steuer sorgt dafür, dass Sie die nötige Unterstützung erhalten, um Ihre rechtlichen Belange erfolgreich zu regeln. Eine solche Versicherung ist daher für alle, die im Bereich der Steuern tätig sind, unverzichtbar.

Welche Bereiche deckt der Berufsrechtsschutz Steuer ab?

Der Berufsrechtsschutz Steuer deckt verschiedene Bereiche ab, die für Personen relevant sind, die in beruflichen Feldern mit steuerlichen Angelegenheiten zu tun haben. Dazu gehören unter anderem Steuererklärungen und Prüfungen, bei denen der Versicherungsschutz Anwaltshonorare und andere Kosten abdeckt. Zudem bietet der Berufsrechtsschutz Schutz bei Rechtsstreitigkeiten mit dem Finanzamt, um rechtliche Auseinandersetzungen effektiv zu bewältigen. Darüber hinaus umfasst er auch steuerstrafrechtliche Angelegenheiten, bei denen die Versicherung Unterstützung bei möglichen Schadensersatzansprüchen und anderen rechtlichen Fragen bietet. Der Berufsrechtsschutz Steuer ist somit ein umfassender Schutz für Fachleute, die im Bereich der Steuern tätig sind und sicherstellen möchten, dass sie bei rechtlichen Konflikten auf professionelle Unterstützung zurückgreifen können.

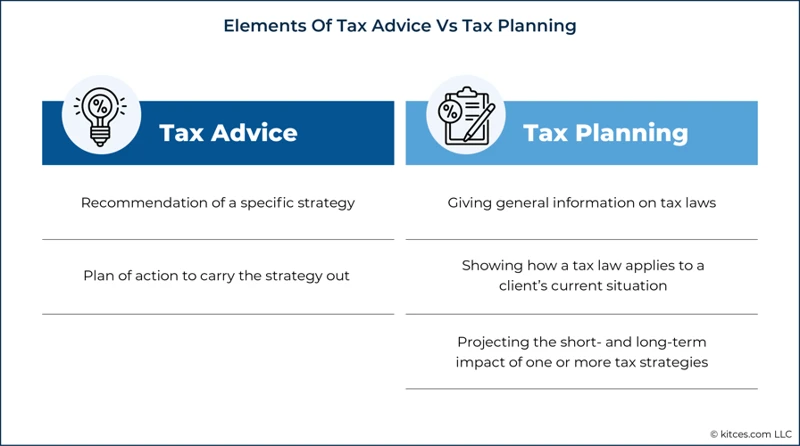

1. Steuererklärungen und Prüfungen

Im Bereich „Steuererklärungen und Prüfungen“ bietet der Berufsrechtsschutz Steuer wichtige Leistungen und Unterstützung. Hier sind einige der Leistungen, die in diesem Zusammenhang abgedeckt sind:

– Hilfe bei der Erstellung von Steuererklärungen: Der Berufsrechtsschutz Steuer kann Ihnen helfen, Ihre Steuererklärungen ordnungsgemäß vorzubereiten und einzureichen. Dies gewährleistet, dass Sie alle relevanten Steuervorteile und -ermäßigungen nutzen und keine Fehler machen, die zu rechtlichen Konsequenzen führen könnten.

– Vertretung bei Prüfungen durch das Finanzamt: Wenn Ihr Unternehmen oder Sie selbst einer Steuerprüfung durch das Finanzamt unterzogen werden, können die Kosten für die Beauftragung eines Anwalts oder Steuerberaters durch den Berufsrechtsschutz Steuer abgedeckt werden. Dies ermöglicht es Ihnen, professionelle Unterstützung zu erhalten und sicherzustellen, dass Ihre Rechte während des Prüfungsverfahrens gewahrt bleiben.

– Unterstützung bei steuerlichen Streitigkeiten: Sollte es zu rechtlichen Auseinandersetzungen im Zusammenhang mit Ihren Steuerangelegenheiten kommen, können Sie auf den Berufsrechtsschutz Steuer zählen, um die Kosten für Anwälte und Gerichtsverfahren zu übernehmen. Dies gibt Ihnen die Gewissheit, dass Sie rechtlich geschützt sind und Ihre Position effektiv verteidigen können.

Der Berufsrechtsschutz Steuer stellt sicher, dass Sie bei Steuererklärungen und Prüfungen die nötige Unterstützung erhalten, um rechtliche Konflikte erfolgreich zu bewältigen und Ihre steuerlichen Angelegenheiten ordnungsgemäß zu regeln.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2. Rechtsstreitigkeiten mit dem Finanzamt

Rechtsstreitigkeiten mit dem Finanzamt können zu einem langwierigen und kostspieligen Prozess werden. In solchen Fällen bietet der Berufsrechtsschutz Steuer wertvollen Schutz und Unterstützung. Wenn es zu Auseinandersetzungen mit dem Finanzamt kommt, seien es Unstimmigkeiten bei der Steuerberechnung oder andere rechtliche Fragen, kann der Berufsrechtsschutz Steuer Ihnen helfen, Ihre Rechte zu wahren und professionelle Unterstützung bei der Lösung von Streitigkeiten bereitzustellen. Dies kann die Übernahme von Anwaltshonoraren, Gerichtskosten und anderen Ausgaben umfassen. Der Berufsrechtsschutz Steuer gibt Ihnen die Sicherheit, dass Sie im Falle von Rechtsstreitigkeiten mit dem Finanzamt nicht alleine dastehen und Ihre Interessen erfolgreich vertreten werden können.

3. Steuerstrafrechtliche Angelegenheiten

Steuerstrafrechtliche Angelegenheiten sind ein bedeutender Bereich, der durch den Berufsrechtsschutz Steuer abgedeckt wird. In solchen Fällen geht es um strafrechtliche Verstöße im Zusammenhang mit Steuerangelegenheiten, wie beispielsweise Steuerhinterziehung oder falsche Angaben in der Steuererklärung. Der Berufsrechtsschutz Steuer bietet in solchen Situationen eine wichtige Unterstützung, indem er die Kosten für juristische Vertretung und Beratung übernimmt. Experten und Anwälte können Ihnen dabei helfen, Ihre Rechte zu verstehen und Ihre Verteidigung zu planen. Es ist von großer Bedeutung, dass Sie sich in steuerstrafrechtlichen Angelegenheiten professionelle Hilfe an die Seite holen, um möglichen rechtlichen Konsequenzen entgegenzuwirken. Der Berufsrechtsschutz Steuer gibt Ihnen die Sicherheit und finanzielle Unterstützung, um sich effektiv gegen solche Vorwürfe zur Wehr setzen zu können.

Welche Leistungen bietet Berufsrechtsschutz Steuer?

Der Berufsrechtsschutz Steuer bietet eine Vielzahl von Leistungen, um Sie bei rechtlichen Auseinandersetzungen im Bereich der Steuerangelegenheiten zu unterstützen. Dazu gehört zunächst die Kostenübernahme für Anwaltshonorare, sodass Sie sich einen qualifizierten Anwalt leisten können, der Sie in Ihrem Fall vertritt. Zudem werden auch Gerichts- und Gutachterkosten übernommen, um sicherzustellen, dass Sie alle erforderlichen rechtlichen Schritte unternehmen können. Darüber hinaus werden Schadensersatzansprüche abgedeckt, falls Sie durch eine steuerrechtliche Angelegenheit finanzielle Verluste erlitten haben. Der Berufsrechtsschutz Steuer hilft Ihnen somit dabei, Ihre finanziellen Interessen zu schützen und sicherzustellen, dass Sie eine angemessene Verteidigung erhalten, wenn es zu rechtlichen Streitigkeiten im Zusammenhang mit Steuerangelegenheiten kommt.

1. Kostenübernahme für Anwaltshonorare

Eine der Leistungen, die der Berufsrechtsschutz Steuer bietet, ist die Kostenübernahme für Anwaltshonorare. Wenn Sie rechtliche Unterstützung in steuerrechtlichen Angelegenheiten benötigen, deckt diese Versicherung die Kosten für einen Anwalt ab. Dies ist von großer Bedeutung, da Anwaltshonorare häufig sehr hoch sein können und rechtliche Auseinandersetzungen oft langwierig sind. Mit dem Berufsrechtsschutz Steuer müssen Sie sich keine Sorgen um die finanzielle Belastung machen, die mit der Inanspruchnahme eines Anwalts verbunden sein kann. Sie können sich auf kompetente rechtliche Unterstützung verlassen, ohne aufgrund der Kosten Abstriche machen zu müssen. Dadurch erhalten Sie eine faire Chance, Ihre Interessen erfolgreich zu verteidigen und sich gegen ungerechtfertigte Vorwürfe zu wehren.

2. Gerichts- und Gutachterkosten

Die Berufsrechtsschutz Steuer Versicherung übernimmt in der Regel auch die Kosten für Gerichts- und Gutachterkosten. Wenn es zu einer rechtlichen Auseinandersetzung im Zusammenhang mit Steuerangelegenheiten kommt und ein Gerichtsverfahren erforderlich ist, deckt die Versicherung die anfallenden Gebühren für Anwälte, Gerichtskosten und Sachverständige ab. Dadurch sind Sie finanziell geschützt und können sich auf die erforderliche rechtliche Unterstützung verlassen, um Ihren Fall vor Gericht effektiv zu vertreten. Es ist wichtig, die genauen Leistungen und Deckungssummen in den Versicherungsbedingungen zu prüfen, um sicherzustellen, dass Sie umfassend abgesichert sind. Dadurch können Sie sich auf eine starke Verteidigung verlassen, ohne sich finanziell überfordert zu fühlen.

3. Schadensersatzansprüche

Für Berufsrechtsschutz Steuer Versicherungen können auch Schadensersatzansprüche abgedeckt sein. Wenn Sie beispielsweise aufgrund eines Fehlers Ihres Steuerberaters einen finanziellen Schaden erleiden, kann die Versicherung die Kosten für eventuelle Schadensersatzforderungen übernehmen. Schadensersatzansprüche können auch in Fällen geltend gemacht werden, in denen Ihnen durch falsche Beratung oder fehlerhafte Informationen ein finanzieller Verlust entstanden ist. Mit dem Berufsrechtsschutz Steuer sind Sie somit vor finanziellen Risiken geschützt und können im Schadensfall auf die Unterstützung der Versicherung zählen. Es ist ratsam, die genauen Bedingungen der Versicherung zu prüfen und zu überprüfen, welche Art von Schadensersatzansprüchen abgedeckt sind, um im Bedarfsfall optimal abgesichert zu sein.

Wie kann man Berufsrechtsschutz Steuer abschließen?

Den Berufsrechtsschutz Steuer abzuschließen ist relativ einfach. Es gibt verschiedene Versicherungsanbieter, die diese Art der Rechtsschutzversicherung anbieten. Um eine Berufsrechtsschutz Steuer Versicherung abzuschließen, sollten Sie folgende Schritte befolgen:

- Recherchieren Sie verschiedene Versicherungsanbieter, um die besten Tarife und Leistungen zu vergleichen.

- Wählen Sie einen Versicherungsanbieter, der Berufsrechtsschutz Steuer als Teil seines Versicherungspakets anbietet.

- Beantragen Sie die Versicherung online oder setzen Sie sich mit einem Versicherungsvertreter in Verbindung, um weitere Informationen und Unterstützung zu erhalten.

- Stellen Sie sicher, dass Sie alle erforderlichen Unterlagen bereitstellen, um den Antragsprozess zu erleichtern.

- Bewerten Sie die Vertragsbedingungen sorgfältig, um sicherzustellen, dass sie Ihren individuellen Bedürfnissen und Anforderungen entsprechen.

- Unterschreiben Sie den Versicherungsvertrag und zahlen Sie die entsprechenden Versicherungsbeiträge.

Indem Sie diese Schritte befolgen, können Sie erfolgreich eine Berufsrechtsschutz Steuer Versicherung abschließen und von deren Vorteilen profitieren. Es ist wichtig, dass Sie die Versicherungsbedingungen verstehen und die Leistungen der Versicherungsgesellschaft klar nachvollziehen können, um im Fall einer rechtlichen Auseinandersetzung optimal geschützt zu sein.

Was sind die Kosten für Berufsrechtsschutz Steuer?

Die Kosten für den Berufsrechtsschutz Steuer variieren je nach Versicherungsanbieter und individuellen Bedingungen. In der Regel bestehen die Kosten aus den Versicherungsbeiträgen, einer möglichen Selbstbeteiligung und den vereinbarten Deckungssummen. Die Versicherungsbeiträge werden entweder monatlich oder jährlich gezahlt und hängen von Faktoren wie dem versicherten Betrag und dem individuellen Risiko ab. Die Selbstbeteiligung ist der Betrag, den Sie im Schadensfall selbst tragen müssen, bevor die Versicherung greift. Es ist wichtig, die Vertragsbedingungen sorgfältig zu prüfen, um die Höhe der Selbstbeteiligung zu kennen. Die Deckungssummen legen den maximalen Betrag fest, den die Versicherung im Falle eines Rechtsstreits übernimmt. Eine umfassende Berufsrechtsschutz Steuer Versicherung kann Sie vor hohen finanziellen Belastungen schützen, aber es ist ratsam, verschiedene Versicherungsanbieter zu vergleichen, um das beste Preis-Leistungs-Verhältnis zu finden und sicherzustellen, dass Ihre individuellen Bedürfnisse erfüllt werden.

1. Versicherungsbeiträge

Die Versicherungsbeiträge für den Berufsrechtsschutz Steuer können je nach Versicherungsanbieter und individuellen Faktoren variieren. Es ist wichtig, verschiedene Versicherungsunternehmen zu vergleichen, um die besten Tarife zu finden. Die Höhe der Beiträge hängt oft von Faktoren wie dem individuellen Risikoprofil, der Deckungssumme und der gewünschten Leistungserweiterung ab. Es ist ratsam, die Vertragsbedingungen sorgfältig zu prüfen, um sicherzustellen, dass Sie den gewünschten Schutz erhalten. Zudem sollte die Höhe der Versicherungsbeiträge in einem angemessenen Verhältnis zur erwarteten Leistung stehen. So können Sie sicherstellen, dass Sie den optimalen Berufsrechtsschutz Steuer für Ihre individuellen Bedürfnisse finden.

2. Selbstbeteiligung

Die Selbstbeteiligung ist ein wichtiger Bestandteil des Berufsrechtsschutz Steuer. Dabei handelt es sich um den Betrag, den Sie selbst tragen müssen, bevor Ihre Versicherung für die Kosten aufkommt. Die Höhe der Selbstbeteiligung variiert je nach Versicherungsanbieter und Vertragsbedingungen. Es ist wichtig, die Bedingungen sorgfältig zu prüfen und die Höhe der Selbstbeteiligung entsprechend Ihrer finanziellen Möglichkeiten zu wählen. Eine höhere Selbstbeteiligung kann zu niedrigeren Versicherungsbeiträgen führen, während eine niedrigere Selbstbeteiligung die Kostenübernahme durch die Versicherung erhöht. Es ist ratsam, Ihre individuelle Situation und den potenziellen finanziellen Aufwand abzuwägen, um die richtige Höhe der Selbstbeteiligung festzulegen.

3. Deckungssummen

Bei der Berufsrechtsschutz Steuer Versicherung ist es wichtig, sich über die Deckungssummen zu informieren. Die Deckungssummen geben an, bis zu welchem Betrag die Versicherung im Schadensfall für Kosten wie Anwaltshonorare, Gerichts- und Gutachterkosten oder Schadensersatzansprüche aufkommt. Die genauen Deckungssummen können von Versicherung zu Versicherung unterschiedlich sein und sollten daher sorgfältig geprüft werden. Es ist ratsam, eine Versicherung mit ausreichend hohen Deckungssummen zu wählen, um im Ernstfall gut abgesichert zu sein. Überprüfen Sie auch, ob die Versicherung bestimmte Höchstgrenzen pro Versicherungsjahr oder pro Ereignis festlegt. Eine angemessene Deckungssumme gibt Ihnen die Gewissheit, dass Sie im Falle eines Rechtsstreits die finanzielle Unterstützung haben, um angemessen vertreten zu werden.

Tipps zur Auswahl einer Berufsrechtsschutz Steuer Versicherung

Bei der Auswahl einer Berufsrechtsschutz Steuer Versicherung gibt es einige wichtige Tipps zu beachten. Zunächst sollten Sie verschiedene Versicherungsanbieter miteinander vergleichen, um die besten Leistungen und Preise zu finden. Achten Sie dabei auf den von der Versicherung angebotenen Leistungsumfang, wie zum Beispiel die Kostenübernahme für Anwaltshonorare, Gerichts- und Gutachterkosten sowie Schadensersatzansprüche. Berücksichtigen Sie auch Ihre individuellen Bedürfnisse und stellen Sie sicher, dass die Versicherung Ihre spezifischen Anforderungen im Bereich der Berufsrechtsschutz Steuer abdeckt. Lesen Sie außerdem die Vertragsbedingungen sorgfältig durch, um mögliche Ausschlüsse und die Höhe der Selbstbeteiligung zu verstehen. Eine gute Berufsrechtsschutz Steuer Versicherung bietet finanziellen Schutz bei rechtlichen Auseinandersetzungen, unterstützt Sie durch Experten und Anwälte und gibt Ihnen die Möglichkeit, Ihre Interessen erfolgreich zu verteidigen. Eine fundierte Auswahl der Versicherung kann daher entscheidend sein, um im Falle von Streitigkeiten oder Konflikten im Bereich der Steuer rechtlich abgesichert zu sein.

1. Vergleichen Sie verschiedene Versicherungsanbieter

Wenn Sie sich für den Berufsrechtsschutz Steuer interessieren, ist es wichtig, verschiedene Versicherungsanbieter miteinander zu vergleichen. Jeder Anbieter hat unterschiedliche Leistungen, Preise und Policenbedingungen. Machen Sie sich daher die Mühe, verschiedene Anbieter zu recherchieren und ihre Angebote zu vergleichen, um die beste Option für Ihre Bedürfnisse zu finden. Untersuchen Sie die verschiedenen Deckungssummen und Leistungsumfänge, prüfen Sie die Selbstbeteiligung und berücksichtigen Sie mögliche Ausschlüsse. Ein Vergleich hilft Ihnen dabei, die richtige Berufsrechtsschutz Steuer Versicherung zu finden, die Ihren individuellen Anforderungen entspricht.

2. Berücksichtigen Sie Ihre individuellen Bedürfnisse

Bei der Auswahl einer Berufsrechtsschutz Steuer Versicherung ist es wichtig, Ihre individuellen Bedürfnisse zu berücksichtigen. Jeder hat unterschiedliche Anforderungen und Prioritäten in Bezug auf seinen Berufsrechtsschutz. Hier sind einige Punkte, die Sie dabei berücksichtigen sollten:

– Welche Art von steuerlichen Tätigkeiten üben Sie aus? Zum Beispiel könnten Ihre Bedürfnisse als Steuerberater anders sein als die eines Unternehmers.

– Überlegen Sie, welche Risiken und Herausforderungen in Ihrem beruflichen Umfeld auftreten können. Welche spezifischen Probleme haben Sie möglicherweise erlebt oder könnten in der Zukunft auftreten?

– Betrachten Sie Ihre finanzielle Situation und setzen Sie ein realistisches Budget fest. Der Berufsrechtsschutz Steuer kann variieren in Bezug auf die Beiträge, Selbstbeteiligungen und Deckungssummen.

– Achten Sie darauf, welche Leistungen und Unterstützung in der Versicherung enthalten sind. Möchten Sie beispielsweise auch eine Rechtsberatung oder -vertretung in steuerstrafrechtlichen Angelegenheiten in Anspruch nehmen?

– Überlegen Sie, ob Sie spezielle Anforderungen haben, wie beispielsweise eine schnelle Reaktionszeit des Versicherers oder eine 24-Stunden-Hotline für Notfälle.

Indem Sie Ihre individuellen Bedürfnisse berücksichtigen, können Sie eine Berufsrechtsschutz Steuer Versicherung finden, die optimal auf Ihre Situation zugeschnitten ist und Ihnen den bestmöglichen Schutz bietet.

3. Lesen Sie die Vertragsbedingungen sorgfältig durch

Bevor Sie eine Berufsrechtsschutz Steuer Versicherung abschließen, ist es wichtig, die Vertragsbedingungen sorgfältig zu lesen. Hier sind einige Punkte, die Sie dabei beachten sollten:

– Deckungsumfang: Überprüfen Sie, welche Bereiche des Berufsrechtsschutzes im Vertrag abgedeckt sind. Stellen Sie sicher, dass alle relevanten Aspekte, wie Steuererklärungen, Prüfungen und steuerstrafrechtliche Angelegenheiten, enthalten sind.

– Ausschlüsse: Lesen Sie die Ausschlussklauseln genau durch, um zu wissen, welche Situationen nicht abgedeckt sind. Einige Versicherungen können bestimmte Fälle wie grobe Fahrlässigkeit oder bereits bestehende Rechtsstreitigkeiten ausschließen.

– Versicherungsdauer: Klären Sie, wie lange der Vertrag läuft und welche Kündigungsfristen gelten. Es ist wichtig zu wissen, ob der Vertrag automatisch verlängert wird oder ob Sie ihn aktiv kündigen müssen.

– Selbstbeteiligung: Überprüfen Sie die Höhe der Selbstbeteiligung, die Sie im Schadensfall selbst tragen müssen. Achten Sie darauf, dass die Selbstbeteiligung für Sie finanziell zumutbar ist.

– Leistungsumfang: Informieren Sie sich über die konkreten Leistungen, die im Schadensfall erbracht werden. Gehören beispielsweise Anwaltshonorare, Gerichts- und Gutachterkosten oder Schadensersatzansprüche dazu?

Indem Sie die Vertragsbedingungen sorgfältig durchlesen, stellen Sie sicher, dass Sie ein Verständnis dafür haben, was in Ihrem Berufsrechtsschutz Steuer Vertrag enthalten ist und welche Leistungen Sie erwarten können.

Welche Vorteile bietet Berufsrechtsschutz Steuer?

Der Berufsrechtsschutz Steuer bietet eine Vielzahl von Vorteilen. Erstens bietet er einen finanziellen Schutz, indem er die Kosten für rechtliche Auseinandersetzungen im Bereich der Steuerangelegenheiten abdeckt. Dies kann erhebliche finanzielle Belastungen mindern, da Anwaltshonorare, Gerichts- und Gutachterkosten übernommen werden. Zweitens stellt der Berufsrechtsschutz Steuer Ihnen professionelle Unterstützung zur Verfügung. Sie können von Experten und Anwälten beraten werden, die Ihnen dabei helfen, Ihre Interessen wirksam zu verteidigen. Dies ist insbesondere in komplexen steuerlichen Angelegenheiten von großem Vorteil. Nicht zuletzt erhalten Sie die Möglichkeit, Ihre Rechte zu schützen und etwaige Schadensersatzansprüche geltend zu machen, falls Sie unrechtmäßig behandelt werden. Der Berufsrechtsschutz Steuer bietet Ihnen daher die Gewissheit, dass Sie rechtlich abgesichert sind und Ihre beruflichen Belange erfolgreich vertreten können.

1. Finanzieller Schutz bei rechtlichen Auseinandersetzungen

Finanzieller Schutz bei rechtlichen Auseinandersetzungen ist einer der Hauptvorteile des Berufsrechtsschutzes Steuer. Diese Versicherung übernimmt die Kosten für Anwaltshonorare in Steuerstreitigkeiten und anderen rechtlichen Angelegenheiten. Mit dem finanziellen Schutz können Sie sich auf Ihre Verteidigung konzentrieren, ohne sich um hohe juristische Kosten sorgen zu müssen. Die Berufsrechtsschutzversicherung deckt auch Gerichts- und Gutachterkosten ab, die während des Verfahrens entstehen können. Darüber hinaus können Schadensersatzansprüche im Rahmen des Berufsrechtsschutzes Steuer geltend gemacht werden, um mögliche finanzielle Verluste auszugleichen. Dieser umfassende finanzielle Schutz ermöglicht es Ihnen, Ihre Rechte zu verteidigen und Ihre Interessen erfolgreich zu verfolgen.

2. Unterstützung durch Experten und Anwälte

Die Berufsrechtsschutz Steuer Versicherung bietet Unterstützung durch Experten und Anwälte. Im Falle von rechtlichen Auseinandersetzungen oder Streitigkeiten im Steuerbereich können Sie auf die Expertise von erfahrenen Juristen und Steuerexperten zurückgreifen. Diese Fachleute werden Ihnen dabei helfen, Ihre rechtlichen Interessen zu verteidigen und die besten Lösungen für Ihre Situation zu finden. Sie bieten Ihnen professionelle Beratung und vertreten Ihre Interessen vor Gericht oder anderen zuständigen Behörden. Mit ihrer Erfahrung und Kenntnis des Steuerrechts stehen sie Ihnen zur Seite, um sicherzustellen, dass Sie die bestmögliche Unterstützung erhalten. Durch die Unterstützung von Experten und Anwälten können Sie Ihre Position stärken und in rechtlichen Angelegenheiten erfolgreich sein.

3. Möglichkeit, Ihre Interessen zu verteidigen

Die Berufsrechtsschutz Steuer Versicherung bietet Ihnen die Möglichkeit, Ihre Interessen wirksam zu verteidigen. Wenn es zu rechtlichen Auseinandersetzungen im Bereich der Steuerangelegenheiten kommt, stehen Ihnen Anwälte und Experten zur Seite, die Ihnen helfen, Ihre Position zu vertreten. Diese Unterstützung ermöglicht es Ihnen, in Streitfällen mit dem Finanzamt oder anderen beteiligten Parteien Ihre Rechte zu wahren und Ihre Interessen erfolgreich zu verteidigen. Mit dem Berufsrechtsschutz Steuer haben Sie somit die Gewissheit, dass Sie nicht alleine gelassen werden und professionelle Hilfe erhalten, um Ihre rechtlichen Belange bestmöglich zu vertreten. Diese Versicherung gibt Ihnen die notwendige Sicherheit, um den Herausforderungen in steuerrechtlichen Angelegenheiten souverän entgegenzutreten.

Berufsrechtsschutz Steuer: Dos and Don’ts

Es gibt einige wichtige Dos and Don’ts zu beachten, wenn es um den Berufsrechtsschutz Steuer geht. Hier sind einige hilfreiche Tipps:

Dos:

1. Halten Sie alle relevanten Dokumente aufbewahrt: Es ist wichtig, alle steuerrelevanten Unterlagen, wie beispielsweise Belege und Verträge, sorgfältig zu verwahren. Diese können im Fall von rechtlichen Auseinandersetzungen als Beweismittel dienen.

2. Holen Sie im Zweifelsfall rechtlichen Rat ein: Wenn Sie unsicher sind, wie Sie mit einer steuerlichen Situation umgehen sollen, ist es ratsam, sich von einem Experten oder Anwalt beraten zu lassen. So können Sie sicherstellen, dass Sie die bestmögliche Vorgehensweise wählen.

3. Behalten Sie Fristen und Verpflichtungen im Blick: Es ist wichtig, alle Fristen und Verpflichtungen im Zusammenhang mit Ihren steuerlichen Angelegenheiten einzuhalten, um mögliche Konflikte zu vermeiden.

Don’ts:

1. Vernachlässigen Sie keine Fristen oder Verpflichtungen: Verpassen Sie keine wichtigen Fristen oder Versäumnisse im Zusammenhang mit Ihren steuerlichen Verpflichtungen, da dies zu rechtlichen Konsequenzen führen kann.

2. Nehmen Sie keine rechtlichen Schritte ohne Rücksprache mit einem Anwalt: Es ist nicht ratsam, eigenmächtig rechtliche Schritte einzuleiten, ohne vorherige Beratung durch einen Fachanwalt. Dies kann zu unerwünschten Folgen führen.

3. Vernachlässigen Sie keine steuerlichen Verpflichtungen: Halten Sie sich immer an Ihre steuerlichen Verpflichtungen und achten Sie darauf, Ihre Steuererklärungen fristgerecht und korrekt abzugeben, um möglichen Streitigkeiten vorzubeugen.

Die Einhaltung dieser Dos and Don’ts kann Ihnen helfen, Ihren Berufsrechtsschutz Steuer effektiv zu nutzen und Ihre steuerlichen Angelegenheiten erfolgreich zu regeln.

1. Do: Halten Sie alle relevanten Dokumente aufbewahrt

Um den Berufsrechtsschutz Steuer optimal nutzen zu können, ist es wichtig, alle relevanten Dokumente aufzubewahren. Dies umfasst unter anderem Steuerbescheide, Belege, Verträge und alle anderen Unterlagen, die für Ihre steuerlichen Angelegenheiten relevant sind. Durch die Aufbewahrung dieser Dokumente können Sie im Falle rechtlicher Auseinandersetzungen auf die notwendigen Nachweise zurückgreifen und Ihre Position stärken. Es empfiehlt sich, diese Dokumente gut organisiert und sicher aufzubewahren, sodass sie im Bedarfsfall leicht zugänglich sind. Dadurch können Sie effektiv auf die Unterlagen zugreifen, wenn Sie einen Rechtsstreit haben oder vom Finanzamt geprüft werden. Eine sorgfältige Dokumentenaufbewahrung ist daher ein wichtiger Schritt, um den Berufsrechtsschutz Steuer optimal nutzen zu können.

2. Don’t: Vernachlässigen Sie keine Fristen oder Verpflichtungen

Es ist äußerst wichtig, keine Fristen oder Verpflichtungen im Zusammenhang mit steuerlichen Angelegenheiten zu vernachlässigen. Dies kann schwerwiegende rechtliche Konsequenzen nach sich ziehen und zu Bußgeldern oder anderen Sanktionen führen. Um solche Probleme zu vermeiden, ist es ratsam, alle relevanten Fristen für Steuererklärungen, Zahlungen oder andere steuerliche Verpflichtungen einzuhalten. Eine versäumte Frist kann nicht nur finanzielle Auswirkungen haben, sondern auch zu Verzögerungen oder Schwierigkeiten in Bezug auf Ihre steuerlichen Angelegenheiten führen. Daher ist es essentiell, Termine einzuhalten und Ihre steuerlichen Verpflichtungen im Blick zu behalten, um mögliche rechtliche Probleme zu vermeiden.

3. Do: Holen Sie im Zweifelsfall rechtlichen Rat ein

Um sicherzustellen, dass Sie im Falle von rechtlichen Unsicherheiten oder Fragen rund um den Berufsrechtsschutz Steuer richtig handeln, ist es ratsam, im Zweifelsfall rechtlichen Rat einzuholen. Ein erfahrenen Anwalt oder Steuerberater kann Ihnen helfen, die komplexen rechtlichen Aspekte zu verstehen und Ihnen wichtige Informationen und Empfehlungen geben. Es ist wichtig zu beachten, dass jeder Fall unterschiedlich ist und individuellen Rat erfordern kann. Durch die Konsultation eines Experten können Sie mögliche Fehler oder Missverständnisse vermeiden und sicherstellen, dass Sie die beste Vorgehensweise wählen, um Ihre Interessen zu schützen.

Wichtige Faktoren, die Sie über den Berufsrechtsschutz Steuer wissen sollten

Bevor Sie sich für einen Berufsrechtsschutz Steuer entscheiden, gibt es einige wichtige Faktoren, die Sie beachten sollten. Erstens sollten Sie die Versicherungsdauer und die Vertragsbedingungen überprüfen, um sicherzustellen, dass der Schutz Ihren Bedürfnissen entspricht und ausreichend ist. Zweitens ist es wichtig, die Deckungssummen und den Leistungsumfang zu prüfen, um sicherzustellen, dass alle relevanten Bereiche abgedeckt sind. Drittens sollten Sie die Ausschlüsse und die Selbstbeteiligung berücksichtigen, um zu verstehen, welche Kosten Sie möglicherweise selbst tragen müssen. Es ist ratsam, verschiedene Versicherungsanbieter zu vergleichen und die Vertragsbedingungen sorgfältig zu lesen, um die beste Option für Ihren Berufsrechtsschutz Steuer auszuwählen. Auf diese Weise können Sie sicherstellen, dass Sie den optimalen Schutz haben und bei rechtlichen Auseinandersetzungen im Bereich der Steuerangelegenheiten gut abgesichert sind.

1. Versicherungsdauer und Vertragsbedingungen

Die Versicherungsdauer und die Vertragsbedingungen sind wichtige Faktoren, die Sie beim Abschluss einer Berufsrechtsschutz Steuer Versicherung beachten sollten. Die Versicherungsdauer gibt an, wie lange der Versicherungsvertrag gültig ist und welche Laufzeit er hat. Es ist wichtig, die Laufzeit entsprechend Ihrer individuellen Bedürfnisse und Anforderungen zu wählen. Die Vertragsbedingungen legen fest, welche Leistungen und Deckungssummen in der Versicherung enthalten sind. Sie sollten die Bedingungen sorgfältig prüfen, um sicherzustellen, dass alle relevanten Bereiche abgedeckt sind, wie beispielsweise Steuererklärungen, Prüfungen und steuerstrafrechtliche Angelegenheiten. Zudem sollten Sie auf Klauseln wie zum Beispiel Wartezeiten oder Ausschlüsse achten, um mögliche Einschränkungen des Versicherungsschutzes zu verstehen. Eine gründliche Prüfung der Versicherungsdauer und Vertragsbedingungen hilft Ihnen, eine passende Berufsrechtsschutz Steuer Versicherung zu wählen, die Ihren Bedürfnissen entspricht und ausreichenden Schutz bietet.

2. Deckungssummen und Leistungsumfang

Die Deckungssummen und der Leistungsumfang sind wichtige Aspekte, die bei der Berufsrechtsschutz Steuer Versicherung beachtet werden sollten. Die Deckungssummen legen fest, bis zu welchem Betrag die Versicherung für die Kosten einer rechtlichen Auseinandersetzung aufkommt. Es ist entscheidend, dass die Deckungssummen ausreichend hoch sind, um alle möglichen Kosten abzudecken, einschließlich Anwaltshonorare, Gerichtskosten und eventuelle Schadensersatzansprüche. Ein umfassender Leistungsumfang ist ebenfalls von großer Bedeutung. Dies umfasst neben der Kostenübernahme für Anwaltshonorare auch die Übernahme von Gutachterkosten, falls diese erforderlich sind. Es ist ratsam, die Vertragsbedingungen sorgfältig zu prüfen, um sicherzustellen, dass der Leistungsumfang Ihren individuellen Bedürfnissen entspricht und ausreichend Schutz bietet. So können Sie sicherstellen, dass Sie im Falle einer rechtlichen Auseinandersetzung finanziell abgesichert sind und die notwendige Unterstützung erhalten, um Ihre Interessen zu verteidigen.

3. Ausschlüsse und Selbstbeteiligung

Bei einer Berufsrechtsschutz Steuer Versicherung gibt es bestimmte Ausschlüsse und eine Selbstbeteiligung, die beachtet werden sollten. Diese können je nach Versicherungsanbieter und Vertragsbedingungen variieren. Hier sind einige wichtige Punkte, die Sie wissen sollten:

– Ausschlüsse: Es gibt bestimmte Fälle, in denen der Berufsrechtsschutz Steuer nicht greift. Dazu gehören zum Beispiel:

– Vorsätzlich begangene Straftaten oder steuerliche Vergehen

– Steuerhinterziehung oder Betrug

– Rechtsstreitigkeiten, die vor Vertragsabschluss entstanden sind

– Fälle, die bereits von einer anderen Rechtsschutzversicherung abgedeckt werden

– Selbstbeteiligung: Die meisten Berufsrechtsschutz Steuer Versicherungen haben eine vereinbarte Selbstbeteiligung. Das bedeutet, dass Sie im Falle einer rechtlichen Auseinandersetzung einen Teil der Kosten selbst tragen müssen. Die Höhe der Selbstbeteiligung variiert je nach Vertrag und kann zwischen 100 Euro und mehreren hundert Euro liegen.

Es ist wichtig, die genauen Bedingungen und Ausschlüsse Ihrer Berufsrechtsschutz Steuer Versicherung zu kennen, um Missverständnisse und unerwartete Kosten zu vermeiden. Lesen Sie daher sorgfältig die Versicherungsbedingungen durch und klären Sie offene Fragen mit Ihrem Versicherungsanbieter, bevor Sie eine Versicherung abschließen.

FAQs zum Berufsrechtsschutz Steuer

1. Welche Steuerarten sind durch den Berufsrechtsschutz abgedeckt?

Der Berufsrechtsschutz Steuer deckt in der Regel alle Arten von Steuern ab, mit denen Sie in Ihrem beruflichen Umfeld konfrontiert werden könnten. Dazu gehören Einkommenssteuer, Umsatzsteuer, Gewerbesteuer, Körperschaftssteuer und viele mehr. Es ist wichtig zu beachten, dass die genaue Abdeckung je nach Versicherungsanbieter variieren kann. Es empfiehlt sich daher, die Versicherungsbedingungen sorgfältig zu prüfen, um sicherzustellen, dass die relevanten Steuerarten in Ihrem Berufsrechtsschutz enthalten sind.

2. Kann ich eine bestehende Rechtsschutzversicherung erweitern?

Ja, in den meisten Fällen haben Sie die Möglichkeit, Ihre bestehende Rechtsschutzversicherung um den Berufsrechtsschutz Steuer zu erweitern. Einige Versicherungsunternehmen bieten dies als eigenständige Zusatzoption an, während andere den Berufsrechtsschutz Steuer in ihre allgemeine Rechtsschutzversicherung integrieren. Es ist ratsam, sich mit Ihrem Versicherungsanbieter in Verbindung zu setzen und zu prüfen, ob eine Erweiterung möglich ist und welche Kosten damit verbunden sind.

3. Gibt es eine Wartezeit bei Berufsrechtsschutz Steuer?

Ja, in der Regel gibt es eine Wartezeit von drei bis sechs Monaten, bevor der Berufsrechtsschutz Steuer in Kraft tritt. Dies bedeutet, dass Sie in den ersten Monaten nach Abschluss der Versicherung keine Ansprüche geltend machen können. Die Wartezeit dient dazu, Versicherungsmissbrauch zu verhindern und sicherzustellen, dass Versicherungsnehmer nicht kurzfristig eine Versicherung abschließen, um unmittelbare Rechtsstreitigkeiten abzudecken. Es ist wichtig, die genauen Bedingungen zur Wartezeit bei Ihrem Versicherungsanbieter zu überprüfen, um Missverständnisse zu vermeiden.

1. Welche Steuerarten sind durch den Berufsrechtsschutz abgedeckt?

Der Berufsrechtsschutz Steuer deckt verschiedene Steuerarten ab. Hier sind einige der wichtigsten Steuerarten, die durch den Berufsrechtsschutz abgedeckt sein können:

– Einkommensteuer: Dies betrifft die Besteuerung des Einkommens einer Person, einschließlich der Einkünfte aus nichtselbstständiger Arbeit, selbstständiger Tätigkeit und Kapitalerträgen.

– Umsatzsteuer: Hierbei handelt es sich um eine Steuer, die auf den Umsatz von Waren und Dienstleistungen erhoben wird.

– Gewerbesteuer: Diese Steuer betrifft Gewerbetreibende und wird auf den Gewinn von Unternehmen erhoben.

– Körperschaftsteuer: Diese Steuer wird von juristischen Personen wie Unternehmen oder Vereinen gezahlt.

– Erbschafts- und Schenkungssteuer: Diese Steuer fällt an, wenn Vermögen vererbt oder verschenkt wird.

Es ist wichtig zu beachten, dass die genaue Abdeckung je nach Versicherungsgesellschaft und Vertragsbedingungen variieren kann. Daher sollten Sie die einzelnen Versicherungsbedingungen prüfen, um sicherzustellen, dass Ihre spezifischen steuerlichen Belange abgedeckt sind.

2. Kann ich eine bestehende Rechtsschutzversicherung erweitern?

Ja, in vielen Fällen ist es möglich, eine bestehende Rechtsschutzversicherung zu erweitern, um den Berufsrechtsschutz Steuer einzuschließen. Dies hängt jedoch von den Bedingungen Ihrer aktuellen Versicherung ab. Einige Versicherungsunternehmen bieten die Möglichkeit, den Berufsrechtsschutz Steuer als zusätzliche Leistung hinzuzufügen, während andere möglicherweise separate Rechtsschutzversicherungen für verschiedene Bereiche anbieten. Es ist wichtig, die Bedingungen Ihrer bestehenden Versicherungspolice zu überprüfen und gegebenenfalls mit Ihrem Versicherungsanbieter zu sprechen, um herauszufinden, ob eine Erweiterung möglich ist. Eine Erweiterung Ihrer bestehenden Rechtsschutzversicherung kann möglicherweise eine kostengünstigere Option sein als der Abschluss einer separaten Berufsrechtsschutz Steuer Versicherung.

3. Gibt es eine Wartezeit bei Berufsrechtsschutz Steuer?

Bei einer Berufsrechtsschutz Steuer Versicherung kann es eine Wartezeit geben, bevor bestimmte Leistungen in Anspruch genommen werden können. Die genaue Dauer der Wartezeit kann je nach Versicherungsunternehmen unterschiedlich sein. In der Regel beträgt die Wartezeit jedoch drei bis sechs Monate ab Vertragsbeginn.

Während dieser Wartezeit sind bestimmte Leistungen nicht abgedeckt und können nicht beansprucht werden. Es ist wichtig, die Vertragsbedingungen sorgfältig zu prüfen, um zu verstehen, welche Leistungen von der Wartezeit betroffen sind.

Es ist auch ratsam zu beachten, dass bereits bestehende rechtliche Angelegenheiten oder Konflikte in der Regel nicht rückwirkend abgedeckt werden. Daher ist es wichtig, frühzeitig eine Berufsrechtsschutz Steuer Versicherung abzuschließen, um den vollen Schutz nutzen zu können.

Wenn Sie weitere Informationen zu Wartezeiten oder Versicherungsbedingungen wünschen, sollten Sie sich direkt an den gewünschten Versicherungsanbieter wenden.

Zusammenfassung

Zusammenfassend lässt sich sagen, dass der Berufsrechtsschutz Steuer eine wichtige Versicherung ist, die Personen, die beruflich mit steuerlichen Belangen zu tun haben, umfassenden Schutz bietet. Von der Kostenübernahme für Anwaltshonorare bis hin zur Unterstützung bei Rechtsstreitigkeiten mit dem Finanzamt und steuerstrafrechtlichen Angelegenheiten umfasst diese Versicherung verschiedene Leistungen. Durch den Berufsrechtsschutz Steuer können Sie sich finanziell absichern und professionelle Hilfe erhalten, um Ihre Interessen zu verteidigen. Bei der Auswahl einer Berufsrechtsschutz Steuer Versicherung ist es wichtig, verschiedene Anbieter zu vergleichen und die individuellen Bedürfnisse zu berücksichtigen. Lesen Sie die Vertragsbedingungen sorgfältig durch, um einen umfassenden Überblick über die Versicherungsdauer, Deckungssummen und Ausschlüsse zu erhalten. Mit dem Berufsrechtsschutz Steuer schützen Sie sich vor teuren Rechtsstreitigkeiten und erhalten Unterstützung von Experten und Anwälten.

Häufig gestellte Fragen

4. Welche Kosten übernimmt der Berufsrechtsschutz Steuer?

Der Berufsrechtsschutz Steuer übernimmt in der Regel Anwaltshonorare, Gerichts- und Gutachterkosten sowie Schadensersatzansprüche im Rahmen der vereinbarten Deckungssummen.

5. Kann der Berufsrechtsschutz Steuer auch für Selbständige abgeschlossen werden?

Ja, der Berufsrechtsschutz Steuer kann auch für Selbständige, wie beispielsweise Steuerberater oder Unternehmer, abgeschlossen werden. Es ist wichtig, die individuellen Bedingungen und Angebote der Versicherungsanbieter zu überprüfen.

6. Gibt es Altersbeschränkungen für den Abschluss von Berufsrechtsschutz Steuer?

Ja, die meisten Versicherungsanbieter haben Altersgrenzen für den Abschluss von Berufsrechtsschutz Steuer. Diese können je nach Anbieter variieren, es ist ratsam, dies im Voraus zu prüfen.

7. Kann der Berufsrechtsschutz Steuer auch für Arbeitnehmer relevant sein?

Ja, der Berufsrechtsschutz Steuer kann auch für Arbeitnehmer relevant sein, insbesondere wenn sie beruflich mit steuerlichen Angelegenheiten zu tun haben, wie beispielsweise Lohnsteuer oder Werbungskosten.

8. Ist der Berufsrechtsschutz Steuer auch im Ausland gültig?

Das hängt von den Versicherungsbedingungen ab. Informieren Sie sich vor dem Abschluss eines Berufsrechtsschutz Steuer über den genauen Geltungsbereich der Versicherung, um sicherzustellen, dass Sie im Ausland ausreichend geschützt sind.

9. Kann ich den Berufsrechtsschutz Steuer kündigen, wenn ich keine rechtlichen Auseinandersetzungen habe?

Ja, in der Regel können Sie den Berufsrechtsschutz Steuer kündigen, wenn Sie keine laufenden rechtlichen Auseinandersetzungen haben. Beachten Sie jedoch die Kündigungsfristen und Bedingungen Ihres Versicherungsvertrags.

10. Welche Rolle spielen die Versicherungsbeiträge bei Berufsrechtsschutz Steuer?

Die Versicherungsbeiträge sind die regelmäßigen Zahlungen, die Sie an Ihren Versicherungsanbieter leisten, um den Berufsrechtsschutz Steuer nutzen zu können. Die Höhe der Beiträge kann von verschiedenen Faktoren abhängen, wie Ihrem Beruf, Versicherungsumfang und Deckungssummen.