Die Berufsunfähigkeitsversicherung ist ein wichtiger Schutz für Menschen, die aufgrund von Krankheit oder Unfall ihren Beruf nicht mehr ausüben können. Doch wann zahlt diese Versicherung eigentlich aus? In diesem Artikel werden wir uns mit den Bedingungen, der Prüfung der Berufsunfähigkeit und weiteren Leistungen dieser Versicherung auseinandersetzen. Außerdem werden wir aufzeigen, welche Schritte im Falle der Berufsunfähigkeit unternommen werden sollten und wie man Unterstützung erhalten kann. Erfahren Sie hier alles, was Sie über die Berufsunfähigkeitsversicherung wissen müssen.

Zusammenfassung

- Definition der Berufsunfähigkeitsversicherung

- Wann zahlt die Berufsunfähigkeitsversicherung aus?

- Bedingungen der Berufsunfähigkeitsversicherung

- Prüfung der Berufsunfähigkeit

- Höhe der Berufsunfähigkeitsrente

- Weitere Leistungen der Berufsunfähigkeitsversicherung

- Was tun im Falle der Berufsunfähigkeit?

- Fazit

-

Häufig gestellte Fragen

- 1. Was ist der Unterschied zwischen Berufsunfähigkeit und Erwerbsunfähigkeit?

- 2. Gilt die Berufsunfähigkeitsversicherung auch im Ausland?

- 3. Welche Berufe sind in der Berufsunfähigkeitsversicherung versicherbar?

- 4. Kann ich die Höhe meiner Berufsunfähigkeitsrente selbst festlegen?

- 5. Was passiert, wenn ich meinen Vertrag kündige?

- 6. Besteht die Möglichkeit einer nachträglichen Erhöhung der Berufsunfähigkeitsrente?

- 7. Was bedeutet die Wartezeit in der Berufsunfähigkeitsversicherung?

- 8. Was ist die Karenzzeit in der Berufsunfähigkeitsversicherung?

- 9. Was ist ein ärztliches Gutachten bei der Prüfung der Berufsunfähigkeit?

- 10. Kann ich bei Berufsunfähigkeit rechtliche Unterstützung in Anspruch nehmen?

- Verweise

Definition der Berufsunfähigkeitsversicherung

Die Berufsunfähigkeitsversicherung (BU) ist eine wichtige Absicherung für den Fall, dass man seinen Beruf aus gesundheitlichen Gründen nicht mehr ausüben kann. Dabei handelt es sich um eine private Versicherung, die im Falle einer Berufsunfähigkeit eine regelmäßige Rente an den Versicherungsnehmer auszahlt. Die genauen Bedingungen für den Eintritt der Berufsunfähigkeit werden vertraglich festgelegt und können je nach Versicherungsgesellschaft variieren. Es ist wichtig zu beachten, dass die Berufsunfähigkeitsversicherung nicht mit der gesetzlichen Erwerbsminderungsrente zu verwechseln ist. Die BU-Rente kann deutlich höher ausfallen und bietet einen umfassenderen Schutz.

Wann zahlt die Berufsunfähigkeitsversicherung aus?

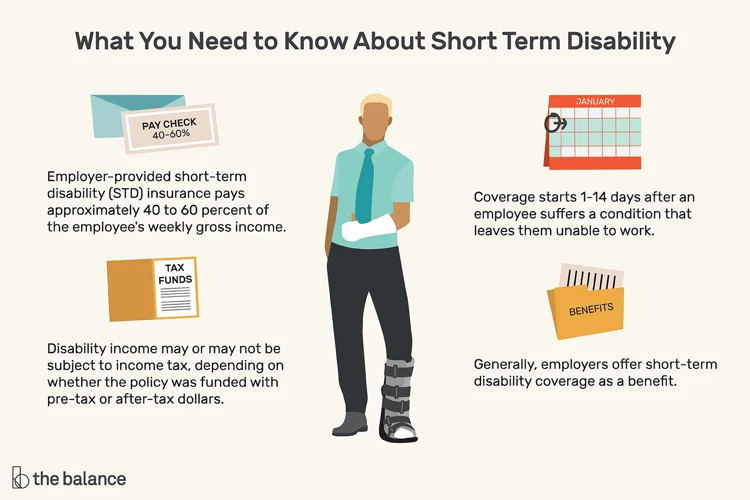

Die Berufsunfähigkeitsversicherung zahlt aus, wenn der Versicherte aufgrund von Krankheit oder Unfall seinen Beruf nicht mehr ausüben kann. Es gibt verschiedene Szenarien, in denen die Berufsunfähigkeitsversicherung greift. Erstens, bei Berufsunfähigkeit aufgrund von Krankheit, wie beispielsweise einer Herz-Kreislauf-Erkrankung oder psychischen Beeinträchtigungen. Zweitens, bei Berufsunfähigkeit aufgrund eines Unfalls, zum Beispiel bei einer dauerhaften Beeinträchtigung durch einen Autounfall oder einen Arbeitsunfall. Es ist wichtig zu beachten, dass die Berufsunfähigkeitsversicherung in der Regel eine Wartezeit und eine Karenzzeit hat, bevor sie Leistungen erbringt. Während der Wartezeit wird kein Versicherungsschutz gewährt, und während der Karenzzeit müssen zunächst eigene finanzielle Mittel oder andere Versicherungen genutzt werden. Es ist ratsam, vor Abschluss einer Berufsunfähigkeitsversicherung die genauen Bedingungen und Konditionen zu prüfen, um im Ernstfall optimal abgesichert zu sein.

1. Berufsunfähigkeit aufgrund von Krankheit

Berufsunfähigkeit aufgrund von Krankheit tritt ein, wenn eine Person aufgrund von gesundheitlichen Problemen ihren Beruf nicht mehr ausführen kann. Dabei spielen vor allem psychische Erkrankungen, Krebserkrankungen, Rückenleiden oder Herz-Kreislauf-Erkrankungen eine große Rolle. Die genauen Voraussetzungen und Kriterien, wann eine Berufsunfähigkeit aufgrund von Krankheit anerkannt wird, können jedoch je nach Versicherungsgesellschaft unterschiedlich sein. Es ist wichtig, dass der Betroffene ärztliche Bescheinigungen und Gutachten vorlegt, um die Beeinträchtigungen und die dauerhafte Unfähigkeit, den bisherigen Beruf auszuüben, nachzuweisen. Eine detaillierte Prüfung der Krankheitsgeschichte und der individuellen Umstände erfolgt durch den Versicherer. Eine Berufsunfähigkeitsversicherung bietet somit eine wichtige finanzielle Absicherung für den Fall der Berufsunfähigkeit aufgrund von Krankheit.

2. Berufsunfähigkeit aufgrund von Unfall

Bei der Berufsunfähigkeit aufgrund eines Unfalls wird die BU-Rente ausgezahlt, wenn der Versicherungsnehmer infolge eines Unfalls seinen Beruf nicht mehr ausüben kann. Ein Unfall in diesem Zusammenhang ist ein plötzliches, von außen auf den Körper einwirkendes Ereignis, das zu einer gesundheitlichen Beeinträchtigung führt. Typische Unfallursachen können beispielsweise Verkehrsunfälle, Stürze oder Sportverletzungen sein. Es ist wichtig, dass der Unfall nachweisbar ist und die Berufsunfähigkeit aufgrund dieses Unfalls medizinisch festgestellt wird. Die genauen Kriterien hierfür können in den Vertragsbedingungen der Berufsunfähigkeitsversicherung festgelegt sein. Eine solche Versicherung ist gerade für berufstätige Menschen sehr wichtig, da ein Unfall schnell und unvorhersehbar eintreten kann. Eine passende Versicherung, die auch Unfälle absichert, ist beispielsweise die Generali Vollkasko.

3. Wartezeit und Karenzzeit

Die Berufsunfähigkeitsversicherung kann bestimmte Wartezeiten und Karenzzeiten beinhalten. Die Wartezeit bezeichnet den Zeitraum, der nach Vertragsabschluss vergehen muss, bis der Versicherungsschutz für den Fall der Berufsunfähigkeit greift. In der Regel beträgt diese Wartezeit zwischen sechs und zwölf Monaten. Während dieser Zeit besteht kein Anspruch auf Leistungen aus der Berufsunfähigkeitsversicherung. Die Karenzzeit hingegen ist der Zeitraum, der nach Eintritt der Berufsunfähigkeit verstreichen muss, bevor die Berufsunfähigkeitsrente erstmals ausgezahlt wird. Diese Karenzzeit kann je nach Vertrag unterschiedlich sein und beispielsweise drei, sechs oder zwölf Monate betragen. Es ist wichtig, die genauen Warte- und Karenzzeiten des Versicherungsvertrags zu kennen, um im Ernstfall gut abgesichert zu sein.

Bedingungen der Berufsunfähigkeitsversicherung

Die Bedingungen für eine Berufsunfähigkeitsversicherung können von Anbieter zu Anbieter unterschiedlich sein. Im Allgemeinen müssen bestimmte Voraussetzungen erfüllt sein, damit die Versicherung im Falle einer Berufsunfähigkeit Leistungen erbringt. Dazu gehören unter anderem:

– Eine ärztliche Diagnose, die die Berufsunfähigkeit bestätigt

– Eine mindestens sechsmonatige, durchgehende Berufsunfähigkeit

– Eine bestimmte Prozentzahl an Berufsunfähigkeit, die im Vertrag festgelegt ist (z.B. 50%)

– Die Berufsunfähigkeit muss während der Vertragslaufzeit eingetreten sein

– Keine Erwerbstätigkeit oder Tätigkeit in einem anderen Beruf, der die Berufsunfähigkeit ausschließt.

Prüfung der Berufsunfähigkeit

Die Prüfung der Berufsunfähigkeit erfolgt in der Regel durch den Versicherer, um den Anspruch des Versicherungsnehmers auf die Berufsunfähigkeitsrente zu überprüfen. Dabei wird ein ärztliches Gutachten eingeholt, das den Gesundheitszustand des Versicherten genau analysiert. Dieses Gutachten wird von einem vom Versicherer beauftragten Arzt erstellt und beinhaltet eine umfassende Untersuchung und Auswertung der medizinischen Unterlagen. Es ist wichtig, dass der Versicherungsnehmer seine gesundheitliche Situation offen und transparent darlegt. Die Prüfung beinhaltet auch eine Abgrenzung zur Erwerbsunfähigkeit, da die Berufsunfähigkeitsversicherung nur dann Leistungen erbringt, wenn der Versicherte seinen Beruf aufgrund von Krankheit oder Unfall nicht mehr ausüben kann, während die Erwerbsunfähigkeitsversicherung auch bei Einschränkungen in anderen Berufen leistet. Es empfiehlt sich, im Falle der Berufsunfähigkeit die Unterstützung eines spezialisierten Anwalts in Anspruch zu nehmen, um den Prüfungsprozess erfolgreich zu gestalten.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

1. Ärztliches Gutachten

Das ärztliche Gutachten ist ein wichtiger Bestandteil der Prüfung der Berufsunfähigkeit. Bei Eintritt des Versicherungsfalls wird der Versicherungsnehmer aufgefordert, umfangreiche medizinische Unterlagen vorzulegen und sich ärztlich begutachten zu lassen. Ein darauf spezialisierter Gutachter prüft die vorliegenden Befunde und stellt fest, ob die Voraussetzungen für eine Berufsunfähigkeit erfüllt sind. Dabei wird nicht nur die aktuelle gesundheitliche Situation, sondern auch die berufliche Ausübungsfähigkeit bewertet. Es ist ratsam, alle relevanten ärztlichen Befunde sorgfältig aufzubewahren und dem Gutachter zur Verfügung zu stellen. Dadurch kann die Prüfung der Berufsunfähigkeit effizienter gestaltet werden und die Entscheidung über die Leistungspflicht der Versicherung schneller fallen.

2. Abgrenzung zur Erwerbsunfähigkeit

Die Abgrenzung zur Erwerbsunfähigkeit ist ein wichtiger Aspekt bei der Inanspruchnahme einer Berufsunfähigkeitsversicherung (BU). Im Gegensatz zur Erwerbsunfähigkeit, bei der die Fähigkeit, überhaupt einer Erwerbstätigkeit nachzugehen, entscheidend ist, bezieht sich die Berufsunfähigkeit speziell auf die Ausübung des bisherigen Berufs. Diese Unterscheidung ist relevant, da die BU-Versicherung nur dann Leistungen erbringt, wenn die versicherte Person aufgrund von Krankheit oder Unfall den bisherigen Beruf nicht mehr ausüben kann. Es ist daher wichtig, die genauen Bedingungen und Kriterien der Versicherungsgesellschaft zu prüfen, um die Abgrenzung zur Erwerbsunfähigkeit zu verstehen und mögliche Missverständnisse zu vermeiden.

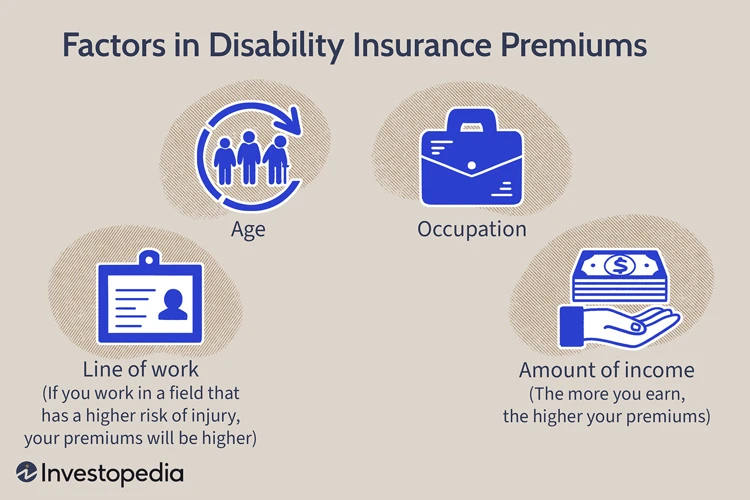

Höhe der Berufsunfähigkeitsrente

Die Höhe der Berufsunfähigkeitsrente kann von verschiedenen Faktoren abhängen. In der Regel beträgt sie etwa 60-80% des bisherigen Nettoeinkommens vor Eintritt der Berufsunfähigkeit. Bei Abschluss einer Berufsunfähigkeitsversicherung sollte darauf geachtet werden, dass die vereinbarte Rentenhöhe den individuellen Bedürfnissen und finanziellen Verpflichtungen entspricht. Einige Versicherungen bieten zudem die Möglichkeit einer Dynamisierung der Rente an, bei der die Rentenhöhe regelmäßig an die steigenden Lebenshaltungskosten angepasst wird. Es ist ratsam, vor Abschluss einer Berufsunfähigkeitsversicherung eine genaue Bedarfsanalyse durchzuführen und gegebenenfalls mit einem Experten über individuelle Absicherungsoptionen zu sprechen.

Weitere Leistungen der Berufsunfähigkeitsversicherung

Die Berufsunfähigkeitsversicherung bietet neben der Zahlung einer regelmäßigen Rente bei Berufsunfähigkeit auch weitere Leistungen, die für Versicherungsnehmer von großer Bedeutung sein können. Eine dieser Leistungen ist die Nachversicherungsgarantie, die es ermöglicht, die Berufsunfähigkeitsrente bei bestimmten Ereignissen wie beispielsweise Heirat oder Geburt eines Kindes ohne erneute Gesundheitsprüfung erhöhen zu lassen. Außerdem besteht bei vielen Versicherungen die Möglichkeit der Beitragsbefreiung, bei der im Falle einer Berufsunfähigkeit keine Beiträge mehr gezahlt werden müssen. Eine weitere Option, die manche Berufsunfähigkeitsversicherungen bieten, ist die Möglichkeit, bei einer Dienstunfähigkeit ebenfalls eine Rente zu erhalten. Diese zusätzlichen Leistungen können im Ernstfall in finanziellen Notlagen unterstützen und den Betroffenen eine gewisse Sicherheit bieten.

1. Nachversicherungsgarantie

Die Nachversicherungsgarantie ist eine wichtige Leistung innerhalb der Berufsunfähigkeitsversicherung (BU), die es dem Versicherungsnehmer ermöglicht, seine BU-Rente bei bestimmten Ereignissen ohne erneute Gesundheitsprüfung zu erhöhen. Dies kann beispielsweise der Fall sein, wenn sich das Einkommen erhöht, zum Beispiel durch eine Beförderung oder einen Jobwechsel. Durch die Nachversicherungsgarantie kann der Versicherte somit auch nach Vertragsabschluss flexibel auf veränderte Lebensumstände reagieren und seine Absicherung anpassen. Es ist wichtig, dass die genauen Bedingungen zur Nachversicherungsgarantie im Versicherungsvertrag festgelegt sind. Diese können je nach Versicherungsgesellschaft unterschiedlich sein.

2. Beitragsbefreiung

Die Beitragsbefreiung ist eine wichtige Leistung der Berufsunfähigkeitsversicherung (BU), die im Falle einer Berufsunfähigkeit greift. Dabei übernimmt die Versicherungsgesellschaft die Beitragszahlungen des Versicherungsnehmers, sodass dieser während der Berufsunfähigkeit finanziell entlastet wird. Diese Leistung ist besonders wertvoll, da sie sicherstellt, dass der Versicherungsschutz aufrechterhalten bleibt, auch wenn der Versicherte aufgrund seiner Berufsunfähigkeit nicht mehr in der Lage ist, die Beiträge zu zahlen. Die genauen Bedingungen für die Beitragsbefreiung können je nach Versicherungsvertrag unterschiedlich sein. Es ist daher ratsam, vor Vertragsabschluss die genauen Konditionen zu prüfen.

3. Option auf Berufsunfähigkeitsrente bei Dienstunfähigkeit

Die Berufsunfähigkeitsversicherung bietet oft die Option auf eine Berufsunfähigkeitsrente bei Dienstunfähigkeit. Diese Sonderregelung greift, wenn der Versicherte im öffentlichen Dienst tätig ist und aufgrund von Dienstunfähigkeit seinen Beruf nicht mehr ausüben kann. In diesem Fall erhält der Versicherte eine Rente, die der Berufsunfähigkeitsrente entspricht. Diese Option ist besonders für Beamte und andere Personen im öffentlichen Dienst relevant. Es ist wichtig, die genauen Bedingungen und Voraussetzungen für diese Zusatzleistung im jeweiligen Versicherungsvertrag zu prüfen.

Was tun im Falle der Berufsunfähigkeit?

Im Falle der Berufsunfähigkeit gibt es einige wichtige Schritte, die unternommen werden sollten. Zunächst sollten die Vertragsunterlagen der Berufsunfähigkeitsversicherung genau geprüft werden, um die genauen Bedingungen und Leistungen zu verstehen. Danach sollte umgehend eine Schadensmeldung eingereicht werden, um den Versicherungsfall zu dokumentieren. Das Antragsverfahren kann etwas Zeit in Anspruch nehmen, daher ist es ratsam, schnell zu handeln. In diesem Prozess kann es auch hilfreich sein, die Unterstützung eines spezialisierten Anwalts zu suchen, der bei der Kommunikation mit der Versicherungsgesellschaft behilflich sein kann. So kann sichergestellt werden, dass alle erforderlichen Informationen eingereicht werden und der Anspruch auf die Berufsunfähigkeitsrente rechtzeitig bearbeitet wird. Für weitere Versicherungsbedürfnisse wie Oldtimerversicherung oder Betreiberhaftpflicht können Sie gerne unsere Angebote überprüfen.

1. Vertragsunterlagen prüfen

Beim Eintritt der Berufsunfähigkeit ist es wichtig, die Vertragsunterlagen der Berufsunfähigkeitsversicherung sorgfältig zu prüfen. Dabei sollte man insbesondere auf die vereinbarten Bedingungen und Leistungsvoraussetzungen achten. Diese Informationen geben Aufschluss darüber, unter welchen Umständen die Berufsunfähigkeitsversicherung eine Rente auszahlt. Es ist ratsam, die genauen Definitionen der Berufsunfähigkeit und die Wartezeit zu überprüfen, um sicherzustellen, dass die Voraussetzungen für eine Leistungserbringung erfüllt sind. Darüber hinaus sollte man auch auf eventuelle Ausschlussklauseln oder Besonderheiten im Vertrag achten, die den Versicherungsschutz einschränken könnten. Bei Fragen oder Unklarheiten zu den Vertragsunterlagen ist es sinnvoll, sich von einem Fachexperten oder Anwalt beraten zu lassen.

2. Schadensmeldung und Antragsverfahren

Die Schadensmeldung und das Antragsverfahren sind wichtige Schritte im Falle einer Berufsunfähigkeit. Sobald man feststellt, dass man seinen Beruf aus gesundheitlichen Gründen nicht mehr ausüben kann, sollte man umgehend den Versicherer informieren und eine Schadensmeldung einreichen. In dieser Meldung sollte der genaue Grund für die Berufsunfähigkeit sowie alle relevanten Informationen angegeben werden. Der Versicherer wird dann die Unterlagen prüfen und einen Antrag auf Leistungen stellen. Es ist ratsam, bei diesem Prozess professionelle Unterstützung in Anspruch zu nehmen, um sicherzustellen, dass alle notwendigen Dokumente und Nachweise vollständig sind. Eine spezialisierte Anwaltskanzlei kann dabei helfen, den Antragsprozess reibungslos und effizient abzuwickeln.

3. Unterstützung eines spezialisierten Anwalts

Im Falle der Berufsunfähigkeit kann es hilfreich sein, die Unterstützung eines spezialisierten Anwalts in Anspruch zu nehmen. Ein Anwalt, der sich auf das Thema Berufsunfähigkeit spezialisiert hat, kennt sich mit den rechtlichen Aspekten und den Ansprüchen aus, die mit einer Berufsunfähigkeitsversicherung einhergehen. Er kann den Versicherungsnehmer bei der Schadensmeldung und im Antragsverfahren unterstützen und gegebenenfalls bei der Durchsetzung der Ansprüche helfen. Es ist ratsam, frühzeitig einen spezialisierten Anwalt zu konsultieren, um sicherzustellen, dass alle rechtlichen Schritte korrekt eingeleitet werden. So kann der Versicherungsnehmer sicherstellen, dass er seine berechtigten Leistungen aus der Berufsunfähigkeitsversicherung erhält.

Fazit

Im Fazit lässt sich sagen, dass die Berufsunfähigkeitsversicherung ein wichtiger Schutz für Arbeitnehmer ist, um sich vor finanziellen Einbußen im Falle einer Berufsunfähigkeit abzusichern. Es ist empfehlenswert, frühzeitig über den Abschluss einer solchen Versicherung nachzudenken, da die Beiträge in jungen Jahren oft niedriger ausfallen. Zudem ist es ratsam, die Bedingungen und Leistungen der einzelnen Versicherungsanbieter genau zu vergleichen, um die passende Berufsunfähigkeitsversicherung zu finden. Im Ernstfall ist es wichtig, die Vertragsunterlagen gründlich zu prüfen, eine Schadensmeldung abzugeben und sich gegebenenfalls von einem spezialisierten Anwalt unterstützen zu lassen. Zusammenfassend ist die Berufsunfähigkeitsversicherung eine sinnvolle Absicherung für den Fall der Berufsunfähigkeit, die eine finanzielle Grundlage schafft und den Betroffenen somit Sicherheit bietet.

Häufig gestellte Fragen

1. Was ist der Unterschied zwischen Berufsunfähigkeit und Erwerbsunfähigkeit?

Bei der Berufsunfähigkeit ist man nicht mehr in der Lage, den bisher ausgeübten Beruf aus gesundheitlichen Gründen weiterhin auszuüben. Bei der Erwerbsunfähigkeit hingegen steht die Fähigkeit im Vordergrund, überhaupt einer Erwerbstätigkeit nachzugehen. Der Anspruch auf eine Berufsunfähigkeitsrente ist in der Regel umfangreicher als bei einer Erwerbsunfähigkeitsrente.

2. Gilt die Berufsunfähigkeitsversicherung auch im Ausland?

Die meisten Berufsunfähigkeitsversicherungen gelten weltweit. Allerdings kann es Einschränkungen geben, zum Beispiel bei längeren Auslandsaufenthalten oder speziellen Risiken in bestimmten Ländern. Es ist daher wichtig, die genauen Bedingungen im Versicherungsvertrag zu prüfen.

3. Welche Berufe sind in der Berufsunfähigkeitsversicherung versicherbar?

Grundsätzlich sind in der Berufsunfähigkeitsversicherung nahezu alle Berufe versicherbar. Allerdings kann es bei Risikoberufen oder Berufen mit besonderen gesundheitlichen Belastungen zu höheren Beiträgen oder Ausschlüssen kommen. Es ist ratsam, sich vor Abschluss der Versicherung über die Bedingungen für den eigenen Beruf zu informieren.

4. Kann ich die Höhe meiner Berufsunfähigkeitsrente selbst festlegen?

Ja, bei den meisten Berufsunfähigkeitsversicherungen kann man die Höhe der Rente individuell festlegen. Dabei sollte man jedoch beachten, dass eine zu niedrige Rente im Ernstfall nicht ausreicht, um den Lebensstandard zu sichern. Daher ist es empfehlenswert, eine realistische und ausreichend hohe Berufsunfähigkeitsrente zu wählen.

5. Was passiert, wenn ich meinen Vertrag kündige?

Wenn Sie Ihren Vertrag vor Eintritt des Versicherungsfalls kündigen, haben Sie in der Regel keinen Anspruch auf Leistungen. Es ist daher ratsam, den Vertrag aufrechtzuerhalten oder gegebenenfalls eine alternative Lösung in Betracht zu ziehen.

6. Besteht die Möglichkeit einer nachträglichen Erhöhung der Berufsunfähigkeitsrente?

Ja, viele Berufsunfähigkeitsversicherungen bieten die Möglichkeit einer nachträglichen Erhöhung der Berufsunfähigkeitsrente, beispielsweise bei bestimmten Lebensereignissen wie einer Hochzeit, Geburt oder Gehaltserhöhung. Dies wird als Nachversicherungsgarantie bezeichnet und erfordert normalerweise keine erneute Gesundheitsprüfung.

7. Was bedeutet die Wartezeit in der Berufsunfähigkeitsversicherung?

Die Wartezeit ist der Zeitraum, der zwischen Vertragsabschluss und dem möglichen Leistungsbeginn liegt. In der Regel beträgt die Wartezeit drei bis sechs Monate. Während dieser Zeit besteht noch kein Anspruch auf Leistungen bei Berufsunfähigkeit.

8. Was ist die Karenzzeit in der Berufsunfähigkeitsversicherung?

Die Karenzzeit bezeichnet den Zeitraum zwischen Eintritt der Berufsunfähigkeit und dem Beginn der ersten Rentenzahlung. Häufig beträgt die Karenzzeit drei bis sechs Monate. Während dieser Zeit muss der Versicherte die finanzielle Lücke selbst überbrücken.

9. Was ist ein ärztliches Gutachten bei der Prüfung der Berufsunfähigkeit?

Ein ärztliches Gutachten ist ein wichtiges Element bei der Prüfung der Berufsunfähigkeit. Dabei wird ein unabhängiger Gutachter beauftragt, den Gesundheitszustand und die beruflichen Einschränkungen des Versicherten zu überprüfen. Das ärztliche Gutachten dient als Entscheidungsgrundlage für die Versicherungsgesellschaft.

10. Kann ich bei Berufsunfähigkeit rechtliche Unterstützung in Anspruch nehmen?

Ja, im Falle von Streitigkeiten mit der Versicherungsgesellschaft oder Unsicherheiten im Antragsverfahren können Sie einen spezialisierten Anwalt für Versicherungsrecht konsultieren. Ein Anwalt kann Ihre Interessen vertreten und Ihnen bei der Durchsetzung Ihrer Ansprüche helfen.