In der heutigen Zeit ist eine solide Altersvorsorge ab dem Alter von 50 Jahren wichtiger denn je. Die finanzielle Planung und Rechtsberatung spielen dabei eine entscheidende Rolle, um den Lebensstandard im Ruhestand zu sichern. In diesem Beitrag werden wir step-by-step aufzeigen, wie man die beste Altersvorsorge ab 50 Jahren plant, indem man sowohl die Vorteile der Altersvorsorge in diesem Alter betrachtet als auch die Schritte zur finanziellen Planung für den Ruhestand genauer beleuchtet. Darüber hinaus werden wir die Rolle der Rechtsberatung in Bezug auf Themen wie Testament, Erbregelung, Patientenverfügung und Vorsorgevollmacht untersuchen. Abgerundet wird der Artikel durch eine Übersicht der besten Altersvorsorgeprodukte, die speziell für Menschen über 50 Jahren geeignet sind. Lassen Sie uns also ohne weitere Verzögerung in das Thema eintauchen und die verschiedenen Aspekte der Altersvorsorge ab 50 genauer betrachten.

Zusammenfassung

- Vorteile der Altersvorsorge ab 50

- Finanzplanung für den Ruhestand

- Rechtsberatung für die Altersvorsorge

- Die beste Altersvorsorge ab 50

- Fazit

-

Häufig gestellte Fragen

- FAQs zur Altersvorsorge ab 50:

- Patientenverfügung und Vorsorgevollmacht:

- Sozialrechtliche Ansprüche prüfen:

- Vorzeitigen Ruhestand planen:

- Private Rentenversicherung:

- Betriebliche Altersvorsorge:

- Immobilien als Altersvorsorge:

- Aktien und Investmentfonds:

- Bankprodukte wie Festgeld oder Riester-Rente:

- Fazit:

- Verweise

Vorteile der Altersvorsorge ab 50

Die Altersvorsorge ab 50 bietet eine Reihe von Vorteilen, die es ermöglichen, den Ruhestand finanziell abzusichern. Ein wesentlicher Vorteil ist die längere Zeitspanne, um Geld anzusparen und es für die Vorsorge zu nutzen. Da Personen ab 50 oft einen höheren Verdienst haben, können sie größere Beträge in ihre Altersvorsorge investieren. Zudem profitieren sie von steuerlichen Vorteilen, wie zum Beispiel der Möglichkeit, Beiträge zu einer fondsgebundenen Lebensversicherung steuerlich abzusetzen. Ein weiterer Vorteil besteht darin, dass die Renditechancen bei langfristigen Anlagen höher sind. Die Zeit bis zum Eintritt in den Ruhestand ermöglicht es, von möglichen Marktschwankungen zu profitieren und die Rendite zu maximieren. Eine beliebte Möglichkeit, langfristig anzulegen, ist der VR-Bonusplan. Darüber hinaus können Personen ab 50 von speziellen Altersvorsorgeprodukten wie der Rentenbasis profitieren, die eine regelmäßige Auszahlung im Ruhestand garantieren. Insgesamt bietet die Altersvorsorge ab 50 eine solide Grundlage für eine finanziell abgesicherte Zukunft.

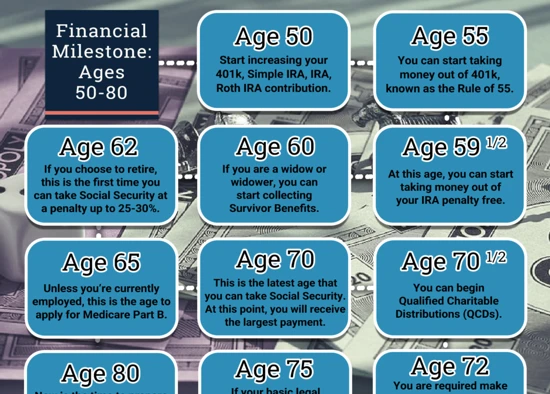

Finanzplanung für den Ruhestand

Um eine solide Finanzplanung für den Ruhestand zu erstellen, gibt es einige wichtige Schritte zu beachten. Der erste Schritt besteht darin, eine detaillierte Analyse der Einnahmen und Ausgaben durchzuführen, um einen Überblick über die finanzielle Situation zu erhalten. Darauf aufbauend sollten mögliche Schulden abgebaut werden, um einen unbelasteten Start in den Ruhestand zu gewährleisten. Anschließend ist es ratsam, Sparpläne und Investments zu erstellen, um langfristig Vermögen aufzubauen und von möglichen Renditen zu profitieren. Dabei können beispielsweise eine fondsgebundene Lebensversicherung oder der VR-Bonusplan in Betracht gezogen werden. Es ist auch ratsam, die verschiedenen Altersvorsorgeprodukte zu prüfen, um diejenigen auszuwählen, die am besten zu den individuellen Bedürfnissen passen. Hierzu gehören unter anderem die Rentenbasis und andere maßgeschneiderte Lösungen. Schließlich ist es wichtig, die steuerlichen Aspekte der Altersvorsorge zu berücksichtigen und mögliche Steuervorteile zu nutzen. Eine professionelle Finanzberatung kann hierbei helfen, um eine optimale Finanzplanung für den Ruhestand zu erstellen und den gewünschten Lebensstandard im Alter zu sichern.

Schritt 1: Einnahmen und Ausgaben analysieren

Um eine solide Finanzplanung für den Ruhestand zu erstellen, ist es wichtig, eine genaue Analyse der Einnahmen und Ausgaben durchzuführen. Dieser erste Schritt ermöglicht es, einen Überblick über die persönliche finanzielle Situation zu erhalten.

Eine Möglichkeit, dies zu tun, ist die Erstellung einer Übersichtstabelle, in der alle regelmäßigen Einnahmen und Ausgaben aufgeführt werden. Zu den Einnahmen können Gehalt, Mieteinnahmen, Kapitaleinkünfte und andere Einkommensquellen gehören. Zu den Ausgaben zählen Miete, Versicherungen, Lebenshaltungskosten, Schuldenzahlungen und weitere finanzielle Verpflichtungen.

Nachdem alle Einnahmen und Ausgaben erfasst wurden, kann man auf einfache Weise feststellen, ob es potenzielle Einsparungen gibt oder ob bestimmte Ausgabenprioritäten gesetzt werden sollten. Die Analyse der Einnahmen und Ausgaben hilft auch dabei, ein realistisches Sparziel festzulegen und zu bestimmen, wie viel Geld monatlich für die Altersvorsorge zur Verfügung steht.

Es ist wichtig, bei der Analyse verschiedene Szenarien zu berücksichtigen, beispielsweise unvorhergesehene Ausgaben oder Änderungen in der Einkommenssituation. Durch eine genaue Analyse der Einnahmen und Ausgaben können fundierte finanzielle Entscheidungen getroffen werden, um die Altersvorsorge effektiv zu planen. Weitere Schritte der Finanzplanung für den Ruhestand, wie beispielsweise Schuldenabbau und Sparpläne, werden in den nächsten Abschnitten behandelt.

Schritt 2: Schulden abbauen

Schuldenabbau ist ein wichtiger Schritt bei der finanziellen Planung für den Ruhestand. Wenn man mit Schulden belastet ist, kann es schwierig sein, die Altersvorsorge zu optimieren. Daher ist es ratsam, zuerst Schulden abzubauen, um eine solide finanzielle Basis zu schaffen. Eine Möglichkeit, Schulden abzubauen, besteht darin, einen Überblick über alle bestehenden Schulden zu erhalten. Dies kann in Form einer html table oder html list erfolgen, um alle Gläubiger und offenen Beträge festzuhalten. Anschließend sollte man einen Plan zur Schuldenrückzahlung erstellen und Prioritäten setzen. Es kann sinnvoll sein, mit den Schulden mit den höchsten Zinsen zu beginnen oder kleinere Schulden zuerst abzubauen, um schnellere Erfolge zu erzielen. Um zusätzliche finanzielle Mittel für den Schuldenabbau zu haben, kann man auch überlegen, welche Ausgaben reduziert werden können. Eine Möglichkeit, Schulden abzubauen und gleichzeitig steuerliche Vorteile zu nutzen, besteht darin, eine fondsgebundene Lebensversicherung abzuschließen und die Beiträge steuerlich abzusetzen. Jeder Schritt, den man unternimmt, um Schulden abzubauen, ist ein wichtiger Schritt in Richtung finanzieller Freiheit und einer soliden Altersvorsorge. Es lohnt sich, diesen Schritt in der Finanzplanung nicht zu überspringen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Schritt 3: Sparpläne und Investments erstellen

Bei Schritt 3 geht es darum, Sparpläne und Investments zu erstellen, um für die Altersvorsorge ab 50 vorzusorgen. Eine Möglichkeit besteht darin, einen VR-Bonusplan abzuschließen. Dabei legt man regelmäßig einen festen Betrag zurück, der über einen bestimmten Zeitraum angespart wird. Diese Art von Sparplan bietet eine attraktive Rendite und ist flexibel anpassbar. Eine weitere Option ist die Investition in eine rentenbasierte Altersvorsorge. Hierbei wird das Geld in ein Produkt investiert, das im Rentenalter eine regelmäßige Auszahlung garantiert. Diese Form der Altersvorsorge bietet Sicherheit und Planbarkeit für den Ruhestand. Es ist wichtig, bei der Planung von Sparplänen und Investments die individuellen Ziele, Risikobereitschaft und Zeithorizonte zu berücksichtigen. Durch eine kluge Investitionsstrategie kann man die Rendite maximieren und langfristig ein Vermögen aufbauen.

Schritt 4: Altersvorsorgeprodukte prüfen

Bei der Überprüfung von Altersvorsorgeprodukten im Schritt 4 sollten verschiedene Optionen in Betracht gezogen werden, um die besten Ergebnisse zu erzielen. Eine Möglichkeit ist die private Rentenversicherung, die eine lebenslange garantierte Rente bietet. Diese Art der Altersvorsorge ermöglicht es, regelmäßige Einnahmen im Ruhestand zu erhalten. Eine weitere Option ist die betriebliche Altersvorsorge, bei der der Arbeitgeber Beiträge zur Vorsorge leistet. Dies kann durch eine Direktversicherung, Pensionskasse oder einen Pensionsfonds erfolgen. Eine Immobilie kann auch als Altersvorsorge genutzt werden, indem sie vermietet oder verkauft wird, um den Ruhestand zu finanzieren. Aktien und Investmentfonds bieten eine weitere Möglichkeit, Kapital anzusammeln und von langfristigen Renditen zu profitieren. Der VR-Bonusplan ist ein Beispiel für einen langfristigen Sparplan mit attraktiven Renditechancen. Schließlich gibt es auch Bankprodukte wie Festgeld oder die Rentenbasis, die eine sichere und stabile Rendite bieten. Die Auswahl des richtigen Altersvorsorgeprodukts ist entscheidend, um die individuellen Finanzziele und Bedürfnisse im Ruhestand zu erfüllen.

Schritt 5: Steuern optimieren

Im Schritt 5 geht es darum, die Steuern zu optimieren und damit die Altersvorsorge ab 50 noch effizienter zu gestalten. Eine Möglichkeit, Steuervorteile zu nutzen, besteht darin, Beiträge zu bestimmten Altersvorsorgeprodukten steuerlich abzusetzen. Hierbei kann der VR-Bonusplan eine interessante Option sein, da hierdurch sowohl die Altersvorsorge als auch die Steuerersparnis kombiniert werden können. Eine weitere steueroptimierte Möglichkeit besteht darin, in die Rentenbasis zu investieren. Hierbei erfolgt eine Auszahlung im Ruhestand, die unter bestimmten Voraussetzungen steuerfrei sein kann. Es ist auch ratsam, die steuerlichen Möglichkeiten in Bezug auf Riester-Rente, betriebliche Altersvorsorge und andere staatlich geförderte Altersvorsorgeprodukte zu prüfen. Durch eine sorgfältige Steuerplanung kann die Altersvorsorge ab 50 deutlich rentabler gestaltet werden und für eine finanziell abgesicherte Zukunft sorgen.

Rechtsberatung für die Altersvorsorge

Eine umfassende Rechtsberatung ist ein wichtiger Bestandteil der Altersvorsorge. Es gibt bestimmte rechtliche Aspekte, die bei der Vorbereitung auf den Ruhestand und der finanziellen Absicherung berücksichtigt werden müssen. Dazu gehört die Erstellung eines Testaments und einer Erbregelung, um sicherzustellen, dass das Vermögen gemäß den eigenen Wünschen vererbt wird. Eine Patientenverfügung und Vorsorgevollmacht sind ebenfalls wichtige Dokumente, die im Fall von Krankheit oder Unfähigkeit Entscheidungen bezüglich medizinischer Behandlungen und persönlicher Angelegenheiten regeln. Des Weiteren ist es ratsam, die sozialrechtlichen Ansprüche zu prüfen, um mögliche Unterstützungen oder Rentenzahlungen zu erhalten. Bei der Planung eines vorzeitigen Ruhestands können rechtliche Aspekte wie Rentenansprüche und Ansprüche auf /rentenbasis/ ebenfalls eine Rolle spielen. Eine professionelle Rechtsberatung kann dazu beitragen, dass alle relevanten rechtlichen Aspekte der Altersvorsorge ab 50 berücksichtigt werden und somit eine reibungslose und sichere Vorsorge gewährleistet ist.

Testament und Erbregelung

Bei der Altersvorsorge ab 50 Jahren ist es wichtig, sich auch mit der Thematik des Testaments und der Erbregelung auseinanderzusetzen. Ein Testament ermöglicht es, den eigenen Nachlass entsprechend den individuellen Wünschen zu regeln. Es gibt die Möglichkeit, den Partner oder die Kinder als Erben einzusetzen oder auch gemeinnützige Organisationen zu bedenken. Eine Erbregelung sorgt dafür, dass das Vermögen nach dem eigenen Ableben gerecht verteilt wird und Streitigkeiten vermieden werden. Der VR-Bonusplan bietet beispielsweise die Möglichkeit, schon zu Lebzeiten Vermögen an die nächste Generation zu übertragen und dabei steuerliche Vorteile zu nutzen. Ein Testament und eine umfassende Erbregelung schaffen Klarheit und sorgen dafür, dass die eigenen Wünsche auch nach dem Tod beachtet werden.

Patientenverfügung und Vorsorgevollmacht

Bei der Altersvorsorge ab 50 ist es wichtig, auch an rechtliche Aspekte wie die Patientenverfügung und Vorsorgevollmacht zu denken. Eine Patientenverfügung ermöglicht es Ihnen, im Voraus festzulegen, welche medizinischen Behandlungen Sie wünschen oder ablehnen, falls Sie selbst nicht mehr entscheidungsfähig sind. Dadurch haben Sie die Kontrolle über Ihre medizinische Versorgung und können sicherstellen, dass Ihre Wünsche respektiert werden. Eine Vorsorgevollmacht hingegen ermächtigt eine von Ihnen benannte Vertrauensperson, Ihre Finanz- und persönlichen Angelegenheiten zu regeln, wenn Sie dazu selbst nicht mehr in der Lage sind. Dies kann beispielsweise die Verwaltung Ihrer Bankkonten, Immobilien oder die Organisation von Pflegeleistungen umfassen. Es ist wichtig, diese rechtlichen Dokumente frühzeitig zu erstellen, um sicherzustellen, dass im Notfall Ihre Wünsche respektiert werden. Bei Bedarf können Sie diesbezüglich rechtlichen Rat einholen, zum Beispiel von einem Experten für den VR-Bonusplan. Eine sorgfältige Vorsorge in rechtlicher Hinsicht ist ein wesentlicher Bestandteil einer ganzheitlichen Altersvorsorge ab 50 Jahren.

Sozialrechtliche Ansprüche prüfen

Bei der Altersvorsorge ab 50 ist es wichtig, auch sozialrechtliche Ansprüche zu prüfen. Es gibt verschiedene Leistungen und Unterstützungen, auf die Personen ab diesem Alter Anspruch haben könnten. Dazu gehören beispielsweise Rentenansprüche, die berechnet werden können, um die finanzielle Situation im Ruhestand einzuschätzen. Außerdem sollte geprüft werden, ob man Anspruch auf Rentenbonuszahlungen hat, wie sie beispielsweise beim VR-Bonusplan angeboten werden. Des Weiteren können Personen ab 50 Jahren möglicherweise von Erwerbsminderungsrenten oder anderen sozialrechtlichen Leistungen profitieren. Es empfiehlt sich, die individuellen Ansprüche bei der Rentenversicherung zu prüfen und gegebenenfalls weitere Beratung in Anspruch zu nehmen, um alle Optionen auszuschöpfen und die bestmögliche Altersvorsorge zu gewährleisten. Eine Liste der potenziellen sozialrechtlichen Ansprüche kann dabei als Leitfaden dienen und eine gute Grundlage für die weitere finanzielle Planung bilden.

Vorzeitigen Ruhestand planen

Beim Planen des vorzeitigen Ruhestands ab 50 Jahren gibt es einige wichtige Aspekte zu berücksichtigen. Zunächst einmal ist es ratsam, eine realistische Einschätzung der eigenen finanziellen Situation vorzunehmen. Dies beinhaltet die Analyse der aktuellen Einnahmen und Ausgaben sowie die Berücksichtigung zukünftiger finanzieller Verpflichtungen wie beispielsweise der Tilgung von Schulden. Eine gute Möglichkeit, langfristig anzusparen und gleichzeitig von steuerlichen Vorteilen zu profitieren, ist der VR-Bonusplan. Eine weitere wichtige Überlegung ist die Bestimmung des gewünschten Ruhestandsziels, einschließlich der Lebenshaltungskosten, die in diesem Zeitraum berücksichtigt werden müssen. Daher ist es empfehlenswert, einen Finanzberater zu konsultieren, der bei der Entwicklung eines individuellen Finanzplans helfen kann. Darüber hinaus ist es wichtig, den finanziellen Puffer zu berücksichtigen, um unerwartete Ausgaben im Ruhestand abdecken zu können. Ein weiterer Aspekt ist die Prüfung von Sozialleistungen, die möglicherweise in Anspruch genommen werden können, wie zum Beispiel Rentenzahlungen oder staatliche Unterstützung. Die sorgfältige Planung des vorzeitigen Ruhestands ab 50 Jahren ist entscheidend, um eine finanziell abgesicherte Zukunft zu gewährleisten.

Die beste Altersvorsorge ab 50

Die beste Altersvorsorge ab 50 Jahren hängt von den individuellen Bedürfnissen und Präferenzen ab. Es gibt jedoch verschiedene Optionen, die als besonders geeignet angesehen werden. Eine Möglichkeit ist die private Rentenversicherung, die regelmäßige Zahlungen im Ruhestand garantiert. Eine weitere Option ist die betriebliche Altersvorsorge, die häufig von Arbeitgebern angeboten wird und attraktive steuerliche Vorteile bietet. Immobilien können auch eine rentable Altersvorsorgestrategie sein, da sie sowohl Mieteinnahmen als auch eine potenzielle Wertsteigerung bieten. Für diejenigen, die bereit sind, in den Aktienmarkt zu investieren, können Aktien und Investmentfonds eine gute Rendite erzielen. Darüber hinaus können Produkte wie der VR-Bonusplan eine interessante Option sein, da sie eine langfristige Anlage mit attraktiven Renditen kombinieren. Die Wahl der besten Altersvorsorge ab 50 hängt von individuellen Zielen, Risikobereitschaft und finanzieller Situation ab. Es ist ratsam, sich von Experten beraten zu lassen, um die optimale Vorsorgestrategie zu finden.

Private Rentenversicherung

Die private Rentenversicherung ist eine beliebte Altersvorsorgeoption für Menschen ab 50 Jahren. Dabei zahlt der Versicherungsnehmer über einen bestimmten Zeitraum Beiträge in die Versicherung ein und erhält im Gegenzug eine lebenslange Rente im Ruhestand. Eine private Rentenversicherung bietet verschiedene Vorteile. Zum einen ermöglicht sie eine individuelle Gestaltung der Vertragslaufzeit und der Beiträge, um den individuellen Bedürfnissen gerecht zu werden. Zudem besteht die Möglichkeit, die Rentenversicherung mit weiteren Bausteinen wie einer Hinterbliebenenversorgung oder einer Berufsunfähigkeitsversicherung zu erweitern. Ein Beispiel für eine private Rentenversicherung ist der VR-Bonusplan, der zusätzlich attraktive Renditechancen bietet. Es ist wichtig, vor Abschluss einer privaten Rentenversicherung verschiedene Angebote zu vergleichen, um die bestmögliche Lösung für die individuelle Situation zu finden.

Betriebliche Altersvorsorge

Die betriebliche Altersvorsorge ist eine attraktive Möglichkeit, um zusätzlich zur gesetzlichen Rente für den Ruhestand vorzusorgen. Bei der betrieblichen Altersvorsorge zahlt der Arbeitgeber einen Teil des Gehalts in einen Vorsorgevertrag ein. Dieser Betrag kann vor Steuern sowie Sozialabgaben abgezogen werden, was zu einer direkten Ersparnis führt. Es gibt verschiedene Durchführungswege für die betriebliche Altersvorsorge, wie beispielsweise die Direktversicherung, die Pensionskasse oder den Pensionsfonds. Dabei können Arbeitnehmer von unterschiedlichen Modellen profitieren, wie einer betrieblichen Altersvorsorge mit einer festen monatlichen Rentenzahlung. Ein weiterer Vorteil der betrieblichen Altersvorsorge ist, dass der Arbeitgeber oft zusätzliche Beiträge leistet und somit die Rentenhöhe erhöht wird. Durch den VR-Bonusplan können Arbeitnehmer zudem individuell in ihren Vorsorgevertrag einzahlen und von steuerlichen Vorteilen profitieren. Die betriebliche Altersvorsorge ist eine sinnvolle Ergänzung zur privaten Altersvorsorge und sollte von Arbeitnehmern ab 50 Jahren in Betracht gezogen werden.

Immobilien als Altersvorsorge

Eine weitere Möglichkeit, die für die Altersvorsorge ab 50 in Betracht gezogen werden kann, ist die Investition in Immobilien. Immobilien bieten verschiedene Vorteile als langfristige Investition. Zum einen können sie als zusätzliche Einkommensquelle dienen, indem sie vermietet werden. Die Mieteinnahmen können dazu beitragen, den Lebensstandard im Ruhestand aufrechtzuerhalten. Zudem können Immobilien im Laufe der Zeit an Wert gewinnen, was zu einer Wertsteigerung führt. Dies ermöglicht es, die Immobilie später im Ruhestand zu verkaufen und den Erlös als zusätzliche finanzielle Sicherheit zu nutzen. Darüber hinaus bieten Investitionen in Immobilien steuerliche Vorteile wie beispielsweise Abschreibungen und mögliche steuerliche Vergünstigungen. Bevor man sich jedoch für eine Immobilieninvestition entscheidet, ist es wichtig, eine gründliche Analyse durchzuführen und alle finanziellen Aspekte zu berücksichtigen. Eine mögliche Alternative zur direkten Investition in eine Immobilie ist der VR-Bonusplan, der indirekt in Immobilien investiert und so von den Vorteilen des Immobilienmarktes profitiert.

Aktien und Investmentfonds

Aktien und Investmentfonds sind beliebte Möglichkeiten für die Altersvorsorge ab 50. Durch Investitionen in Aktien und Investmentfonds können Anleger langfristig von möglichen Wertsteigerungen profitieren. Dabei sollten jedoch Risiken beachtet werden, da Aktienkurse Schwankungen unterliegen können. Eine Möglichkeit, in Aktien anzulegen, ist der Kauf von Einzelaktien. Hierbei sollte eine ausreichende Diversifikation angestrebt werden, um das Risiko zu minimieren. Eine andere Option sind Investmentfonds, bei denen das Geld in eine Vielzahl von verschiedenen Aktien investiert wird. Ein bekannter Fonds, der für die Altersvorsorge interessant sein kann, ist der VR-Bonusplan. Dieser Fonds ermöglicht es, regelmäßig Geld anzusparen und von möglichen Wertsteigerungen am Aktienmarkt zu profitieren. Für eine erfolgreiche Anlage in Aktien und Investmentfonds ist es ratsam, sich an einen Finanzberater zu wenden, um eine individuelle Strategie zu entwickeln.

Bankprodukte wie Festgeld oder Riester-Rente

Bankprodukte wie Festgeld oder die Riester-Rente sind beliebte Optionen für die Altersvorsorge ab 50. Festgeld bietet eine sichere Anlageform mit festem Zinssatz über einen bestimmten Zeitraum. Dies ermöglicht es, das angelegte Kapital zu vermehren und gleichzeitig eine garantierte Rendite zu erzielen. Die Riester-Rente hingegen ist eine staatlich geförderte Altersvorsorge, die vor allem für Personen mit Kindern attraktiv ist. Durch staatliche Zulagen und Förderungen kann das angesparte Kapital zusätzlich aufgestockt werden. Zusätzlich zur Riester-Rente können auch weitere Altersvorsorgeprodukte wie der VR-Bonusplan in Betracht gezogen werden, um die Vorsorge weiter zu diversifizieren und die Renditechancen zu maximieren. Es ist ratsam, die verschiedenen Bankprodukte sorgfältig zu prüfen und die individuellen Bedürfnisse und Ziele zu berücksichtigen, um die beste Altersvorsorgestrategie ab 50 zu wählen.

Fazit

Zusammenfassend lässt sich sagen, dass die Altersvorsorge ab 50 Jahren von großer Bedeutung ist, um den Ruhestand finanziell abzusichern. Durch eine sorgfältige finanzielle Planung und die Berücksichtigung der verschiedenen Altersvorsorgeprodukte können Menschen ab 50 Jahren ihren Lebensstandard im Ruhestand aufrechterhalten. Die Vorteile der Altersvorsorge in diesem Alter liegen in der längeren Zeitspanne zum Ansparen, den steuerlichen Vorteilen sowie den höheren Renditechancen bei langfristigen Anlagen. Produkte wie der VR-Bonusplan bieten attraktive Vorteile und ermöglichen eine regelmäßige Auszahlung im Ruhestand. Um die beste Altersvorsorge ab 50 zu finden, ist es ratsam, professionelle Beratung in Anspruch zu nehmen und die individuellen Bedürfnisse und Ziele zu berücksichtigen. Mit einer frühzeitigen Planung und der richtigen Altersvorsorge können Menschen ab 50 Jahren ihre finanzielle Zukunft sichern und den Ruhestand in vollen Zügen genießen.

Häufig gestellte Fragen

FAQs zur Altersvorsorge ab 50:

1. Kann ich mit 50 Jahren überhaupt noch ausreichend für meine Altersvorsorge sparen?

Ja, mit 50 Jahren haben Sie immer noch genügend Zeit, um für Ihre Altersvorsorge zu sparen. Es ist jedoch ratsam, höhere Beträge zur Seite zu legen, um kompensieren zu können, was möglicherweise in den Jahren zuvor vernachlässigt wurde.

Patientenverfügung und Vorsorgevollmacht:

2. Warum ist eine Patientenverfügung und Vorsorgevollmacht wichtig für die Altersvorsorge?

Eine Patientenverfügung und Vorsorgevollmacht geben Ihnen die Möglichkeit, im Falle von Krankheit oder Unfall Ihre Angelegenheiten selbst zu regeln. Sie haben die Kontrolle über medizinische Entscheidungen sowie Vermögens- und Rechtsangelegenheiten.

Sozialrechtliche Ansprüche prüfen:

3. Welche sozialrechtlichen Ansprüche sollte ich ab 50 Jahren überprüfen lassen?

Es ist ratsam, Ihre Ansprüche auf Rentenleistungen, Erwerbsminderungsrente oder andere Sozialleistungen zu überprüfen, um sicherzugehen, dass Sie alle Ihnen zustehenden Leistungen beanspruchen können.

Vorzeitigen Ruhestand planen:

4. Kann ich ab 50 Jahren einen vorzeitigen Ruhestand planen?

Ja, mit einer guten finanziellen Planung und Vorsorge ist ein vorzeitiger Ruhestand durchaus möglich. Es erfordert jedoch eine sorgfältige Analyse Ihrer Einnahmen, Ausgaben und möglichen Rentenansprüche, um festzustellen, ob ein vorzeitiger Ruhestand finanziell machbar ist.

Private Rentenversicherung:

5. Wie funktioniert eine private Rentenversicherung ab 50 Jahren?

Eine private Rentenversicherung ab 50 ermöglicht es Ihnen, regelmäßig Beiträge einzuzahlen und eine garantierte monatliche Rente im Ruhestand zu erhalten. Je nach Vertrag können Sie die Höhe der Beiträge und das Renteneintrittsalter flexibel wählen.

Betriebliche Altersvorsorge:

6. Was ist eine betriebliche Altersvorsorge und wie profitiere ich ab 50 Jahren davon?

Die betriebliche Altersvorsorge ist eine zusätzliche Vorsorge, die Ihr Arbeitgeber anbietet. Ab 50 Jahren können Sie von den steuerlichen Vorteilen einer betrieblichen Altersvorsorge profitieren und Ihre Rentenansprüche weiter ausbauen.

Immobilien als Altersvorsorge:

7. Sind Immobilien eine gute Altersvorsorgeoption ab 50 Jahren?

Immobilien können eine gute Altersvorsorgeoption sein, da sie langfristige Wertsteigerungen bieten und regelmäßige Mieteinnahmen generieren können. Allerdings sollte man die finanzielle Belastung und weitere Aspekte wie Vermietung und Instandhaltung berücksichtigen.

Aktien und Investmentfonds:

8. Wie kann ich ab 50 Jahren in Aktien und Investmentfonds investieren?

Ab 50 Jahren können Sie Ihr Portfolio diversifizieren und in Aktien und Investmentfonds investieren, um langfristige Renditen zu erzielen. Es ist ratsam, sich von einem Finanzberater beraten zu lassen und Ihre Risikotoleranz zu berücksichtigen.

Bankprodukte wie Festgeld oder Riester-Rente:

9. Sind Bankprodukte wie Festgeld oder Riester-Rente sinnvoll für die Altersvorsorge ab 50 Jahren?

Bankprodukte wie Festgeld oder die Riester-Rente können sinnvolle Ergänzungen zur Altersvorsorge sein. Sie bieten Sicherheit und garantieren eine festgelegte Rendite. Vergleichen Sie die Konditionen verschiedener Produkte und prüfen Sie, welches am besten zu Ihren Bedürfnissen passt.

Fazit:

10. Wie kann ich die beste Altersvorsorge ab 50 Jahren finden?

Die beste Altersvorsorge ab 50 Jahren hängt von Ihren individuellen Bedürfnissen und finanziellen Zielen ab. Es ist ratsam, finanzielle Planung mit einer Rechtsberatung zu kombinieren, um eine maßgeschneiderte Lösung zu finden. Berücksichtigen Sie Ihre Einnahmen, Ausgaben, Schuldenabbau, Sparpläne und die verschiedenen Altersvorsorgeprodukte, um die beste Strategie für Ihren Ruhestand zu entwickeln.