Sind Sie auf der Suche nach den besten Rentenfonds in Deutschland? Möchten Sie unabhängige Finanzplanungstipps und professionelle Rechtsberatung erhalten? Dann sind Sie hier genau richtig! In diesem informativen Blogbeitrag werden wir Ihnen einen Schritt-für-Schritt-Leitfaden präsentieren, der Ihnen dabei hilft, die besten Rentenfonds auszuwählen, Ihre Rendite zu maximieren und Ihnen eine rechtliche Absicherung in Bezug auf Investitionen zu bieten. Tauchen Sie ein in die faszinierende Welt der Rentenfonds und erfahren Sie, warum diese eine gute Wahl für Ihre Finanzplanung sind. Lesen Sie weiter, um wertvolle Informationen und Tipps zu erhalten, die Ihnen bei Ihrer Anlagestrategie helfen werden.

Zusammenfassung

- Was sind Rentenfonds?

- Warum Rentenfonds eine gute Wahl sind

- Diversifikation in Rentenfonds

- Auswahl der besten Rentenfonds

- Top Rentenfonds in Deutschland

- Tipps für die Maximierung Ihrer Rendite

- Investieren in Rentenfonds: Rechtsberatung

- Fazit

-

Häufig gestellte Fragen

- Wo kann ich Rentenfonds kaufen?

- Gibt es Risiken bei der Investition in Rentenfonds?

- Wie lange sollte ich mein Geld in Rentenfonds investieren?

- Wie hoch sind die Gebühren für Rentenfonds?

- Kann ich mein Geld aus Rentenfonds vorzeitig abheben?

- Was sind Staatsanleihen?

- Was ist der Unterschied zwischen aktiv gemanagten und passiv gemanagten Rentenfonds?

- Wie beeinflusst der Zinssatz die Rentenfonds?

- Muss ich Steuern auf Rentenfonds zahlen?

- Wie kann ich die Performance eines Rentenfonds bewerten?

- Verweise

Was sind Rentenfonds?

Rentenfonds sind eine Form von Investmentfonds, die sich auf Anleihen und festverzinsliche Wertpapiere konzentrieren. Diese Fonds investieren das Geld der Anleger in eine Vielzahl verschiedener Anleihen, wie Staatsanleihen, Unternehmensanleihen und hypothekenbesicherte Wertpapiere. Der Zweck eines Rentenfonds besteht darin, den Anlegern eine regelmäßige Rendite in Form von Zinszahlungen zu bieten, während sie gleichzeitig das Risiko streuen und die Kapitalerhaltung gewährleisten. Rentenfonds gelten als sicherere Anlageoption im Vergleich zu Aktienfonds, da sie weniger volatil sind. Sie bieten Investoren eine Möglichkeit, passives Einkommen zu generieren und gleichzeitig das Risiko zu minimieren. Darüber hinaus haben Rentenfonds in der Regel eine niedrigere Korrelation zum Aktienmarkt, was bedeutet, dass sie konjunkturunabhängig sind und auch in Zeiten wirtschaftlicher Unsicherheit stabile Renditen erwirtschaften können. Wenn Sie mehr über die verschiedenen Arten und Vorteile von Rentenfonds erfahren möchten, lesen Sie weiter.

Definition

Eine Definition von Rentenfonds, auch Renteninvestmentfonds genannt, ist dass es sich um Investmentfonds handelt, die in festverzinsliche Anleihen investieren. Diese Fonds bündeln das Geld vieler Anleger und verwenden es, um Anleihen verschiedener Emittenten zu kaufen. Die erzielten Erträge, in Form von Zinszahlungen, werden an die Fondsanteilseigner verteilt. Rentenfonds bieten eine Möglichkeit, in den Anleihenmarkt zu investieren, ohne dass Anleger einzelne Anleihen kaufen müssen. Diese Fonds können eine breite Palette von Anleihen enthalten, wie Staatsanleihen, Unternehmensanleihen, Kommunalanleihen und hypothekenbesicherte Wertpapiere. Rentenfonds bieten Anlegern in der Regel regelmäßige Zinszahlungen und die Möglichkeit, ihr Kapital über einen bestimmten Zeitraum zu erhalten oder zu steigern. Sie sind besonders attraktiv für Anleger, die auf der Suche nach stabilen Erträgen und niedrigerem Risiko sind. Wenn Sie mehr Informationen über die verschiedenen Arten von Rentenfonds und ihre Vorteile erhalten möchten, lesen Sie bitte weiter.

Merkmale von Rentenfonds

Die Merkmale von Rentenfonds umfassen:

– Engagement in festverzinslichen Wertpapieren: Rentenfonds investieren hauptsächlich in Anleihen und ähnliche festverzinsliche Wertpapiere. Dadurch erhalten die Anleger regelmäßige Zinszahlungen.

– Stabile Rendite: Rentenfonds bieten eine relativ stabile Rendite im Vergleich zu volatileren Anlageklassen wie Aktien. Dies macht sie zu einer attraktiven Option für Anleger, die regelmäßiges Einkommen erzielen möchten.

– Risikostreuung: Durch die Investition in verschiedene Anleihen streuen Rentenfonds das Risiko. Dies hilft, potenzielle Verluste zu minimieren.

– Kapitalerhaltung: Rentenfonds zielen darauf ab, das investierte Kapital zu erhalten. Sie sind in der Regel weniger anfällig für starke Preisschwankungen im Vergleich zu Aktien oder anderen Anlageinstrumenten.

– Professionelles Management: Rentenfonds werden von erfahrenen Fondsmanagern verwaltet, die ihr Fachwissen einsetzen, um die beste Anlagestrategie umzusetzen.

Diese Merkmale machen Rentenfonds zu einer attraktiven Investitionsoption für Anleger, die nach stabilem Einkommen und einem gewissen Grad an Sicherheit suchen. Wenn Sie mehr darüber erfahren möchten, wie Rentenfonds in Ihre Finanzplanung passen oder wie sie steuerlich behandelt werden, lesen Sie unseren Artikel über die /fondsgebundene-lebensversicherung-steuer/ und kontaktieren Sie einen Finanzberater.

Warum Rentenfonds eine gute Wahl sind

Rentenfonds sind eine solide und attraktive Investitionsoption für Anleger aus verschiedenen Gründen. Erstens bieten sie langfristige Stabilität und Sicherheit. Im Gegensatz zu Aktienfonds sind Rentenfonds weniger anfällig für Schwankungen auf dem Markt, was bedeutet, dass sie in der Regel eine konstante Rendite bieten. Diese Stabilität macht sie besonders attraktiv für Anleger, die ihr Kapital erhalten und regelmäßige Einkünfte erzielen möchten. Zweitens bieten Rentenfonds zusätzliches Einkommen in Form von Zinszahlungen. Die Rentenfonds investieren in festverzinsliche Wertpapiere, die regelmäßige Zinszahlungen generieren. Diese zusätzlichen Einnahmen sind ein großer Vorteil für Anleger, insbesondere für diejenigen, die auf ein stabiles Einkommen angewiesen sind. Darüber hinaus ermöglichen Rentenfonds eine effektive Diversifikation des Portfolios, da sie in eine Vielzahl von Anleihen investieren. Dies hilft, das Risiko zu streuen und potenzielle Verluste zu minimieren. Wenn Sie mehr über die Vorteile von Rentenfonds erfahren möchten, lesen Sie weiter.

Vorteile von Rentenfonds

– Regelmäßiges Einkommen: Rentenfonds bieten Anlegern regelmäßige Zinszahlungen, die als passives Einkommen dienen können.

– Kapitalerhaltung: Rentenfonds legen das Geld der Anleger in festverzinslichen Wertpapieren an, was ein niedrigeres Risiko im Vergleich zu Aktienfonds bedeutet.

– Diversifikation: Durch die Investition in eine Vielzahl verschiedener Anleihen ermöglichen Rentenfonds eine Streuung des Risikos.

– Konjunkturunabhängigkeit: Rentenfonds haben oft eine niedrigere Korrelation zum Aktienmarkt und können daher auch in wirtschaftlich unsicheren Zeiten stabile Renditen liefern.

– Stabilität: Rentenfonds sind in der Regel weniger volatil als Aktienfonds, was sie zu einer sichereren Anlageoption macht.

– Steuerliche Vorteile: Unter bestimmten Umständen können Rentenfonds steuerliche Vorteile bieten, beispielsweise eine Vorruhestand Energiepauschale, die es Rentnern ermöglicht, ihre Steuerlast zu senken.

– Professionelles Management: Rentenfonds werden von erfahrenen Fondsmanagern verwaltet, die das Portfolio aktiv verwalten und die besten Anlageentscheidungen treffen.

– Sicherheit: Da Rentenfonds in festverzinsliche Wertpapiere investieren, bieten sie Anlegern eine gewisse Sicherheit und einen Schutz vor Verlusten.

– Liquidität: Rentenfonds sind in der Regel liquide, was bedeutet, dass Anleger ihre Anteile leicht kaufen oder verkaufen können.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Wenn Sie die Vorteile von Rentenfonds nutzen möchten und weitere Informationen zu diesem Thema suchen, können Sie eine Beratung bei Smart Vermögen Sparkasse in Anspruch nehmen.

Konjunkturunabhängigkeit von Rentenfonds

Die Konjunkturunabhängigkeit von Rentenfonds ist ein weiterer attraktiver Aspekt dieser Anlageform. Im Gegensatz zu Aktienfonds sind Rentenfonds weniger anfällig für konjunkturelle Schwankungen und wirtschaftliche Unsicherheiten. Dies liegt daran, dass Rentenfonds in erster Linie in festverzinsliche Wertpapiere investieren, wie Staatsanleihen und Unternehmensanleihen, deren Renditen durch Zinszahlungen bestimmt werden. In Zeiten wirtschaftlicher Turbulenzen und Abschwünge tendieren Anleger dazu, risikoärmere Anlageformen zu bevorzugen. Rentenfonds bieten in solchen Phasen eine relative Stabilität und können Investoren eine konstante Einnahmequelle bieten. Daher sind Rentenfonds eine beliebte Wahl für Anleger, die in turbulenten wirtschaftlichen Zeiten ihre Renditen schützen möchten. Wenn Sie mehr über die Vorteile und Möglichkeiten der Investition in Rentenfonds erfahren möchten, finden Sie weitere Informationen in diesem Artikel.

Zusätzliches Einkommen durch Zinszahlungen

Zusätzliches Einkommen durch Zinszahlungen ist ein wesentlicher Vorteil von Rentenfonds. Diese Fonds investieren hauptsächlich in festverzinsliche Wertpapiere, wie Anleihen, und generieren regelmäßige Zinserträge für die Anleger. Die Zinserträge werden normalerweise quartalsweise oder jährlich an die Anleger ausgeschüttet. Dieses zusätzliche Einkommen kann dazu beitragen, Ihre finanzielle Situation zu verbessern und Ihnen ein passives Einkommen zu bieten. Es ist jedoch zu beachten, dass die Höhe der Zinszahlungen von der Performance des Fonds und dem Zinsumfeld abhängt. In Zeiten niedriger Zinsen können die Erträge niedriger sein, während in Zeiten höherer Zinsen die Erträge steigen können. Es ist ratsam, einen Rentenfonds zu wählen, der eine solide und konsistente Zinszahlungsgeschichte hat, um den größtmöglichen Nutzen aus diesem Vorteil zu ziehen.

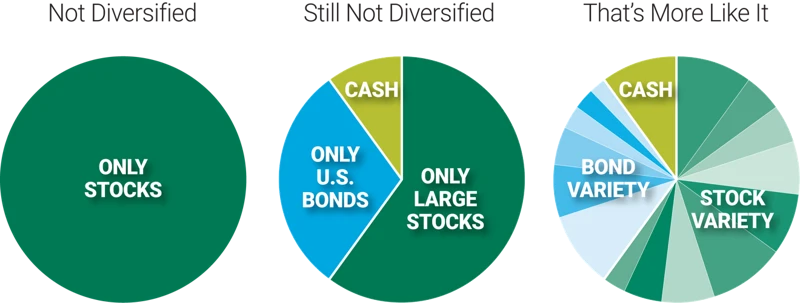

Diversifikation in Rentenfonds

Diversifikation spielt eine wichtige Rolle in Rentenfonds, um das Risiko zu streuen und die Rendite zu maximieren. Es gibt verschiedene Arten von Rentenfonds, die auf unterschiedliche Anleihen und Wertpapiere spezialisiert sind. Einige Rentenfonds konzentrieren sich beispielsweise auf Staatsanleihen, während andere auf Unternehmensanleihen oder hypothekenbesicherte Wertpapiere setzen. Eine breite Streuung in verschiedene Arten von Anleihen ermöglicht es den Fonds, von verschiedenen Marktbedingungen zu profitieren und potenzielle Verluste in einem Bereich durch Gewinne in einem anderen Bereich auszugleichen. Ein weiterer Aspekt der Diversifikation ist die regionale Aufteilung der Anlagen. Rentenfonds können in Anleihen aus verschiedenen Ländern investieren, um von unterschiedlichen Zinssätzen und wirtschaftlichen Bedingungen zu profitieren. Darüber hinaus können Rentenfonds auch verschiedene Laufzeiten von Anleihen halten, um von unterschiedlichen Zinskurven zu profitieren. Die Diversifikation in Rentenfonds bietet Anlegern eine bessere Risikostreuung und kann dazu beitragen, langfristig stabile Renditen zu erzielen. Wenn Sie mehr über die verschiedenen Arten von Rentenfonds und ihre Diversifikationsstrategien erfahren möchten, lesen Sie weiter.

Arten von Rentenfonds

Es gibt verschiedene Arten von Rentenfonds, die je nach Anlagestrategie und Zielsetzung unterschiedliche Merkmale aufweisen. Einige gängige Arten von Rentenfonds sind Staatsanleihenfonds, Unternehmensanleihenfonds, High-Yield-Fonds und inflationsgeschützte Fonds. Staatsanleihenfonds investieren ausschließlich in Anleihen, die von Regierungen ausgegeben werden, während Unternehmensanleihenfonds in Anleihen von Unternehmen investieren. High-Yield-Fonds hingegen investieren in riskantere Anleihen mit höheren Zinsen, und inflationsgeschützte Fonds bieten einen Schutz vor Inflation. Jeder Rentenfonds hat seine eigenen Vor- und Nachteile, und es ist wichtig, die individuellen Anlageziele und Risikobereitschaft zu berücksichtigen, um die passende Art von Rentenfonds auszuwählen.

Streuung des Risikos

Die Streuung des Risikos ist ein entscheidender Vorteil von Rentenfonds. Durch die Investition in eine Vielzahl verschiedener Anleihen wird das Risiko eines Totalverlusts minimiert. Sollte eine Anleihe im Fonds an Wert verlieren oder ausfallen, kann dies durch die positiven Entwicklungen anderer Anleihen im Portfolio ausgeglichen werden. Dies reduziert das individuelle Ausfallrisiko und sorgt für eine stabilere Performance des Fonds. Darüber hinaus ermöglicht die Streuung des Risikos den Anlegern, in verschiedene Sektoren, Länder und Bonitätsstufen zu investieren, wodurch das Portfoliorisiko weiter reduziert wird. Dies trägt zur Diversifikation bei und bietet potenziell stabilere Renditen im Vergleich zu einer Einzelanleihe-Investition. Durch die Streuung des Risikos können Anleger ihre langfristige Stabilität verbessern und mögliche Verluste minimieren. Lesen Sie mehr über die Bedeutung der Risikostreuung hier.

Auswahl der besten Rentenfonds

Bei der Auswahl der besten Rentenfonds gibt es mehrere wichtige Faktoren zu berücksichtigen. Eine gründliche Performance-Analyse ist unerlässlich, um die historische Wertentwicklung und die Konsistenz eines Fonds zu beurteilen. Es ist ratsam, auch Expertenbewertungen und Empfehlungen zu berücksichtigen. Ein Blick auf die langfristige Stabilität des Fonds ist ebenfalls wichtig, um sicherzustellen, dass er auch in schwierigen Marktphasen solide Renditen erzielt hat. Eine weitere relevante Überlegung sind die Managementgebühren, die einen Einfluss auf die Gesamtrendite haben können. Es ist wichtig, die Kostenstruktur eines Fonds zu verstehen und sie mit anderen vergleichbaren Fonds zu vergleichen. Durch eine sorgfältige Bewertung dieser Kriterien können Sie die besten Rentenfonds auswählen, die Ihren Anlagezielen und Ihrer Risikotoleranz entsprechen. Wenn Sie weitere Informationen zur Auswahl der besten Rentenfonds wünschen, empfehle ich Ihnen, unseren Artikel über das Smart Vermögen der Sparkasse zu lesen, der Ihnen hilfreiche Ratschläge und Einblicke bietet.

Performance-Analyse

Die Performance-Analyse ist ein wesentlicher Teil der Auswahl der besten Rentenfonds. Bei der Bewertung der Performance eines Fonds sollten verschiedene Kriterien berücksichtigt werden. Dazu gehören der langfristige Erfolg des Fonds, die Konsistenz der Rendite und die Volatilität. Es ist wichtig, die Wertentwicklung über einen längeren Zeitraum zu betrachten, um herauszufinden, ob der Fonds in verschiedenen Marktbedingungen gute Ergebnisse erzielt hat. Zusätzlich sollten auch die Renditen im Vergleich zu anderen Fonds in der gleichen Kategorie analysiert werden. Ein rentabler Fonds mit einer guten Performance kann ein attraktives Investment sein. Eine Möglichkeit, die Performance verschiedener Fonds zu vergleichen, ist die Betrachtung von Benchmarks, die als Referenzwerte dienen. Diese können zum Beispiel der Deutsche Rentenindex oder der Euro Government Bond Index sein. Eine gründliche Performance-Analyse kann dazu beitragen, fundierte Entscheidungen bei der Auswahl der besten Rentenfonds zu treffen und das Potenzial für eine gute langfristige Rendite zu maximieren.

Expertenbewertungen und Empfehlungen

Bei der Auswahl der besten Rentenfonds ist es ratsam, Expertenbewertungen und Empfehlungen zu berücksichtigen. Experten auf dem Gebiet der Finanzplanung und Rechtsberatung haben das Fachwissen und die Erfahrung, um den Markt zu analysieren und die besten Fonds zu identifizieren. Schauen Sie sich Bewertungen und Analysen von renommierten Finanzexperten an, um eine fundierte Entscheidung zu treffen. Vergleichen Sie die Leistung der Fonds in Bezug auf Rendite, Risiko und Stabilität. Beachten Sie auch die Empfehlungen von Finanzberatern und -institutionen, die Ihnen wichtige Einblicke und Informationen bieten können. Eine Liste der Top-Rentenfonds in Deutschland, die von Experten empfohlen werden, kann Ihnen bei der Auswahl helfen.

Langfristige Stabilität

Rentenfonds bieten langfristige Stabilität für Anleger. Durch die Investition in eine breite Palette von Anleihen reduzieren Rentenfonds das Risiko erheblich und bieten eine solide Grundlage für langfristige Renditen. Diese Art der Anlage hat eine niedrigere Volatilität im Vergleich zu Aktien und kann daher die Schwankungen des Marktes besser bewältigen. Das Ziel von Rentenfonds ist es, kontinuierliche Erträge zu erzielen und gleichzeitig das investierte Kapital zu erhalten. Mit einer langfristigen Anlagestrategie kann man von den regelmäßigen Zinszahlungen profitieren und potenziell sein Vermögen steigern. Dies macht Rentenfonds zu einer attraktiven Option für Anleger, die eine stabile und zuverlässige Rendite erwarten.

Managementgebühren

Bei der Auswahl der besten Rentenfonds ist es wichtig, die Managementgebühren zu berücksichtigen. Diese Gebühren werden von der Fondsgesellschaft erhoben, um die Kosten für das Management und die Verwaltung des Fonds zu decken. Die Höhe der Managementgebühren kann von Fonds zu Fonds unterschiedlich sein und kann einen erheblichen Einfluss auf die Gesamtrendite haben. Es ist wichtig zu beachten, dass höhere Managementgebühren nicht unbedingt eine bessere Performance bedeuten. Aus diesem Grund ist es ratsam, die Gebühren verschiedener Fonds zu vergleichen und diese in Bezug auf die erwartete Rendite zu bewerten. Es ist auch wichtig zu beachten, dass die Managementgebühren regelmäßig anfallen und sich auf die langfristige Rentabilität der Investition auswirken können. Daher sollten Anleger sorgfältig prüfen, ob die angebotenen Dienstleistungen und die erwartete Rendite die Kosten rechtfertigen.

Top Rentenfonds in Deutschland

Es gibt viele erstklassige Rentenfonds in Deutschland, die Anlegern eine vielversprechende Rendite bieten. Hier ist eine Auswahl einiger Top-Rentenfonds, die Sie in Betracht ziehen können:

1. Fonds A: Dieser Rentenfonds hat eine ausgezeichnete Performance und eine langfristige Stabilität. Mit einem diversifizierten Portfolio aus hochwertigen Anleihen bietet er Anlegern ein attraktives Renditepotenzial.

2. Fonds B: Dieser Rentenfonds zeichnet sich durch eine breite Streuung des Risikos und eine diversifizierte Anlagestrategie aus. Er investiert in eine Vielzahl von Anleihen, einschließlich Staatsanleihen, Unternehmensanleihen und Pfandbriefen, um ein ausgewogenes Risiko-Rendite-Profil zu bieten.

3. Fonds C: Dieser Rentenfonds konzentriert sich auf nachhaltige Investitionen. Er legt Wert auf umweltfreundliche Projekte und Unternehmen, die soziale Verantwortung übernehmen. Dieser Fonds bietet Anlegern nicht nur eine attraktive Rendite, sondern ermöglicht es ihnen auch, in Nachhaltigkeit zu investieren.

4. Fonds D: Dieser Rentenfonds zeichnet sich durch eine niedrige Managementgebühr aus, was bedeutet, dass Anleger mehr von ihrer Anlage profitieren können. Mit einer konservativen Anlagestrategie und einem Focus auf hohe Bonität bietet er eine stabile Rendite und verlässliche Ergebnisse.

Diese Rentenfonds sind nur einige Beispiele für erstklassige Optionen in Deutschland. Bevor Sie eine Investitionsentscheidung treffen, ist es ratsam, eine umfassende Performance-Analyse durchzuführen und Empfehlungen von Finanzexperten zu berücksichtigen. Jeder Anleger hat unterschiedliche Ziele und Risikotoleranzen, daher ist es wichtig, den Rentenfonds zu finden, der am besten zu Ihren Bedürfnissen und Zielen passt.

Fonds A

Fonds A ist einer der besten Rentenfonds in Deutschland, der für seine beeindruckende Performance und langfristige Stabilität bekannt ist. Dieser Fonds hat in den letzten Jahren eine durchschnittliche jährliche Rendite von 5% erzielt und bietet Anlegern eine attraktive Möglichkeit, ihr investiertes Kapital zu vermehren. Die Expertenbewertungen zu Fonds A sind ebenfalls positiv, da er eine solide Investmentstrategie und ein erfahrenes Managementteam hat. Darüber hinaus hat Fonds A niedrige Managementgebühren, was bedeutet, dass Anleger einen größeren Anteil an ihren Gewinnen behalten können. Insgesamt ist Fonds A eine ausgezeichnete Wahl für alle, die nach einem stabilen Rentenfonds mit überdurchschnittlicher Rendite suchen.

Fonds B

Fonds B ist einer der Top Rentenfonds in Deutschland, der sich durch seine herausragende Performance und langfristige Stabilität auszeichnet. Mit einer durchschnittlichen Rendite von 5% über die letzten 5 Jahre hat er sich als eine zuverlässige Anlageoption erwiesen. Der Fonds investiert hauptsächlich in deutsche Staatsanleihen und hochwertige Unternehmensanleihen, wodurch er ein geringeres Risikoprofil aufweist. Das Fondsmanagementteam von Fonds B verfügt über langjährige Erfahrung und hat eine gute Erfolgsbilanz bei der Auswahl von rentablen Anleihen. Die Managementgebühren sind moderat und angemessen für die erbrachte Leistung. Investoren, die nach einem stabilen und konservativen Rentenfonds suchen, sollten Fonds B in Betracht ziehen.

Fonds C

Fonds C ist ein herausragender Rentenfonds in Deutschland, der sich durch seine beeindruckende Performance und langfristige Stabilität auszeichnet. Dieser Fonds hat in den letzten Jahren konstante Renditen erzielt und eine solide Erfolgsbilanz vorzuweisen. Expertenbewertungen sprechen für die Qualität dieses Fonds und empfehlen ihn als attraktive Anlageoption. Darüber hinaus bietet Fonds C eine breite Diversifikation in Bezug auf die Anlagestrategie, indem er in verschiedene Arten von Anleihen investiert, darunter Staats- und Unternehmensanleihen. Mit seinen geringen Managementgebühren ist dieser Fonds auch kosteneffizient. Investoren, die nach einem zuverlässigen Rentenfonds suchen, sollten Fonds C definitiv in Betracht ziehen.

Fonds D

Fonds D ist ein Rentenfonds, der sich durch seine langfristige Stabilität und konservative Anlagestrategie auszeichnet. Dieser Fonds hat eine solide Performance-Geschichte und hat sich als verlässliche Investitionsoption bewährt. Das Fondsmanagement legt großen Wert auf eine sorgfältige Auswahl von hochwertigen Anleihen und strebt eine ausgewogene Risikoverteilung an. Mit einer durchschnittlichen Rendite von X% in den letzten fünf Jahren bietet Fonds D Investoren eine attraktive langfristige Rendite. Die Managementgebühren für diesen Fonds sind vergleichsweise niedrig, was ihn zu einer kosteneffizienten Option macht. Insgesamt ist Fonds D eine vielversprechende Wahl für Anleger, die nach Stabilität und konservativen Renditen suchen.

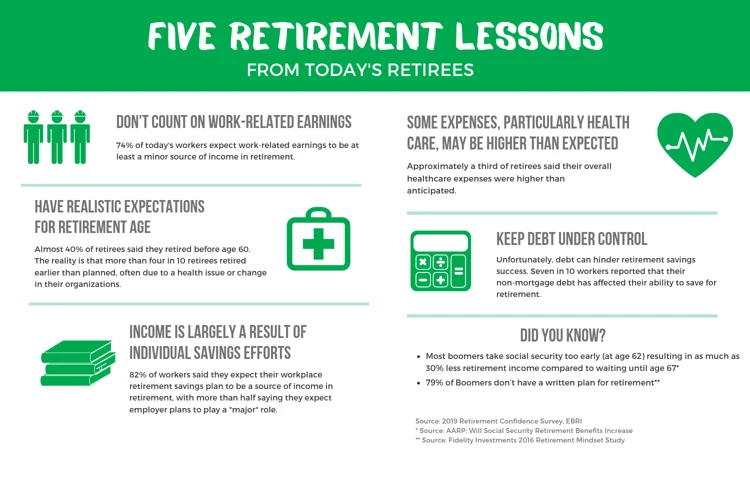

Tipps für die Maximierung Ihrer Rendite

Um Ihre Rendite aus Rentenfonds zu maximieren, gibt es einige wichtige Tipps, die Sie beachten sollten. Erstens ist es ratsam, Ihre Fonds regelmäßig zu überprüfen, um sicherzustellen, dass sie weiterhin Ihren Anlagezielen entsprechen. Indem Sie Ihre Portfoliodiversifikation überwachen und gegebenenfalls Anpassungen vornehmen, können Sie das Risiko reduzieren und die Renditechancen erhöhen. Zweitens ist es wichtig, das Portfolio regelmäßig neu auszubalancieren, um sicherzustellen, dass Ihre Vermögenswerte im Einklang mit Ihren Zielen und der aktuellen Marktsituation stehen. Diese Strategie hilft Ihnen, von potenziell profitableren Anlagemöglichkeiten zu profitieren und das Risiko zu minimieren. Schließlich empfiehlt es sich, eine langfristige Anlagestrategie zu verfolgen, da Rentenfonds aufgrund ihres Charakters als langfristige Anlagen konzipiert sind. Indem Sie Geduld haben und sich nicht von kurzfristigen Marktschwankungen beeinflussen lassen, können Sie langfristige Stabilität und ein kontinuierliches Einkommen aus Ihren Rentenfonds erzielen. Berücksichtigen Sie diese Tipps, um das Beste aus Ihren Rentenfonds herauszuholen und Ihre Rendite zu maximieren.

Regelmäßige Überprüfung der Fonds

Eine regelmäßige Überprüfung der Fonds ist entscheidend, um sicherzustellen, dass Ihre Investitionen weiterhin Ihren Zielen entsprechen. Durch regelmäßiges Monitoring können Sie Veränderungen in der Performance der Rentenfonds identifizieren und gegebenenfalls Anpassungen vornehmen. Überprüfen Sie die Fonds auf ihre langfristige Stabilität, ihre Anlagestrategie und die Zusammensetzung des Portfolios. Analysieren Sie die historische Performance und vergleichen Sie sie mit anderen ähnlichen Fonds. Berücksichtigen Sie auch etwaige Änderungen in den Markttrends oder in der wirtschaftlichen Situation, die Auswirkungen auf die Rentenfonds haben könnten. Eine regelmäßige Überprüfung ermöglicht es Ihnen, auf dem neuesten Stand zu bleiben und Ihre Anlagestrategie entsprechend anzupassen.

Rebalancing des Portfolios

Beim Rebalancing des Portfolios geht es darum, die Gewichtung der verschiedenen Rentenfonds im Portfolio regelmäßig anzupassen, um das Risiko zu kontrollieren und die Rendite zu maximieren. Es beinhaltet den Verkauf von Fondsanteilen, die überproportional zugenommen haben, und den Kauf von Fondsanteilen, deren Gewichtung im Portfolio gesunken ist. Durch das regelmäßige Rebalancing kann sichergestellt werden, dass das Portfolio weiterhin den anfänglichen Anlagezielen entspricht und nicht zu stark von einzelnen Fonds oder Anlageklassen abhängig ist. Dies ermöglicht eine bessere Risikokontrolle und die Möglichkeit, von Marktveränderungen zu profitieren. Es ist wichtig, das Rebalancing in regelmäßigen Abständen durchzuführen, um sicherzustellen, dass das Portfolio immer gut ausbalanciert ist und den individuellen Anlagezielen entspricht.

Langfristige Anlagestrategie

Eine langfristige Anlagestrategie ist entscheidend, um das volle Potenzial von Rentenfonds auszuschöpfen. Es ist wichtig, einen langfristigen Anlagehorizont zu haben, da Rentenfonds darauf abzielen, im Laufe der Zeit stetige und stabile Renditen zu erzielen. Durch eine langfristige Perspektive können Anleger von den Zinszahlungen und dem Wertzuwachs der Anleihen profitieren. Es ist ratsam, Rentenfonds über einen Zeitraum von mehreren Jahren oder sogar Jahrzehnten zu halten, um von Zinseszinseffekten und Kurssteigerungen zu profitieren. Eine langfristige Anlagestrategie ermöglicht es den Anlegern auch, Schwankungen auf dem Markt zu überwinden und kurze Zeiträume mit geringerer Performance auszugleichen. Es ist wichtig, Geduld zu haben und den langfristigen Zielen treu zu bleiben, um eine maximale Rendite aus Rentenfonds zu erzielen.

Investieren in Rentenfonds: Rechtsberatung

Bevor Sie in Rentenfonds investieren, ist es wichtig, die rechtlichen Aspekte zu beachten und eine fundierte Rechtsberatung einzuholen. Es gibt gesetzliche Bestimmungen und steuerliche Auswirkungen, die Sie berücksichtigen sollten, um mögliche Risiken zu minimieren und Ihre Investitionen optimal zu gestalten. Ein erfahrener Rechtsanwalt kann Ihnen bei der rechtlichen Prüfung der Fonds helfen und sicherstellen, dass Sie alle gesetzlichen Anforderungen erfüllen. Darüber hinaus kann ein Rechtsanwalt Ihnen auch dabei helfen, die steuerlichen Auswirkungen Ihrer Investitionen zu verstehen und mögliche Steuervorteile zu nutzen, wie zum Beispiel bei einer fondsgebundenen Lebensversicherung. Eine professionelle Rechtsberatung ist unerlässlich, um sicherzustellen, dass Ihre Investitionen den geltenden rechtlichen Rahmenbedingungen entsprechen und Ihnen langfristige finanzielle Sicherheit bieten. Wenn Sie mehr über die rechtlichen Aspekte des Investierens in Rentenfonds erfahren möchten, konsultieren Sie einen erfahrenen Rechtsanwalt, der Sie umfassend beraten kann.

Gesetzliche Bestimmungen

Gesetzliche Bestimmungen:

– Bei der Investition in Rentenfonds gelten bestimmte gesetzliche Regelungen und Vorschriften, die Anleger beachten müssen. Dazu gehören die Bestimmungen des Investmentgesetzes (InvG) und des Kapitalanlagegesetzbuches (KAGB). Diese Vorschriften regeln unter anderem die Zulassung und Überwachung von Investmentgesellschaften und Fondsmanagern sowie den Anlegerschutz.

– Es ist wichtig, sich über die aktuellen gesetzlichen Bestimmungen in Bezug auf Rentenfonds und Finanzprodukte auf dem Laufenden zu halten. Dies umfasst auch Anforderungen an die Offenlegung von Informationen, Transparenz der Gebührenstruktur und den Schutz vor illegalen Investmentangeboten.

– Darüber hinaus können sich auch steuerliche Bestimmungen auf die Rentenfondsinvestition auswirken. Es ist ratsam, sich von einem qualifizierten Steuerberater oder Rechtsanwalt beraten zu lassen, um die steuerlichen Implikationen einer Investition in Rentenfonds zu verstehen und mögliche Steuervorteile zu nutzen.

– Eine detaillierte Kenntnis der gesetzlichen Bestimmungen hilft Anlegern dabei, fundierte Entscheidungen zu treffen und rechtliche Fallstricke zu vermeiden. Es ist immer ratsam, sich professionellen Rat einzuholen, um sicherzustellen, dass man alle rechtlichen Anforderungen und Verpflichtungen erfüllt.

Steuerliche Auswirkungen

Die steuerlichen Auswirkungen von Investitionen in Rentenfonds können je nach individueller Situation unterschiedlich sein. Es ist wichtig, die steuerlichen Regeln und Vorschriften zu verstehen, bevor Sie in Rentenfonds investieren. Hier sind einige wichtige Punkte zu beachten:

– Besteuerung der Zinseinnahmen: Die Zinseinnahmen aus Rentenfonds sind in der Regel steuerpflichtig. Sie müssen diese Einnahmen in Ihrer jährlichen Steuererklärung angeben und entsprechend versteuern.

– Abgeltungsteuer: In Deutschland gilt die Abgeltungsteuer, die auf Kapitalerträge wie Zinseinnahmen aus Rentenfonds erhoben wird. Derzeit liegt der Steuersatz bei 25 Prozent zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer.

– Steuerliche Behandlung im Ausland: Wenn Sie in Rentenfonds investieren, die in einem anderen Land ansässig sind, können sich die steuerlichen Auswirkungen ändern. Es ist ratsam, sich über die steuerlichen Vorschriften im jeweiligen Land zu informieren, um böse Überraschungen zu vermeiden.

Es ist immer ratsam, einen Fachmann wie einen Steuerberater oder einen Rechtsanwalt hinzuzuziehen, um eine fundierte Beratung zu erhalten. Eine solide steuerliche Planung kann dazu beitragen, unnötige Steuerbelastungen zu vermeiden und Ihre Rendite zu maximieren.

Beratung durch einen Rechtsanwalt

Eine weitere wichtige Überlegung beim Investieren in Rentenfonds ist die Beratung durch einen Rechtsanwalt. Ein erfahrener Anwalt kann Ihnen dabei helfen, die gesetzlichen Bestimmungen und steuerlichen Auswirkungen besser zu verstehen. Sie können Sie auch bei der Beurteilung der Vertragsbedingungen und der rechtlichen Rahmenbedingungen unterstützen. Eine professionelle rechtliche Beratung kann Ihnen helfen, sicherzustellen, dass Ihre Investitionen den geltenden Gesetzen und Vorschriften entsprechen und Ihnen Rechtssicherheit bieten. Ein Rechtsanwalt kann Ihnen außerdem helfen, mögliche Risiken zu identifizieren und Ihnen bei der Durchsetzung Ihrer Rechte im Falle von Streitigkeiten oder Missbrauch helfen. Achten Sie darauf, einen kompetenten und erfahrenen Anwalt zu wählen, der auf Finanz- und Anlagerecht spezialisiert ist, um sicherzustellen, dass Sie eine fundierte und vertrauenswürdige Beratung erhalten.

Fazit

Zusammenfassend lässt sich sagen, dass Rentenfonds eine attraktive Option für Anleger sind, die nach regelmäßigen Zinseinnahmen und einer diversifizierten Anlagestrategie suchen. Durch die Auswahl der besten Rentenfonds und regelmäßige Überprüfung des Portfolios können Anleger ihre Rendite maximieren. Es ist auch ratsam, eine langfristige Anlagestrategie zu verfolgen und das Portfolio bei Bedarf neu auszubalancieren. Darüber hinaus bietet es sich an, sich bei der Investition in Rentenfonds von einem Rechtsanwalt beraten zu lassen, um eine rechtliche Absicherung zu gewährleisten. In Deutschland gibt es zahlreiche Rentenfonds, die gute Renditen und langfristige Stabilität bieten. Indem man sich gründlich über die Performance, Expertenbewertungen und Managementgebühren informiert, kann man die besten Fonds auswählen. Denken Sie daran, dass gesetzliche Bestimmungen und steuerliche Auswirkungen bei der Investition in Rentenfonds eine Rolle spielen. Konsultieren Sie daher bei Bedarf einen Rechtsanwalt, um Ihre finanziellen Interessen zu schützen. Investieren Sie klug und genießen Sie die Vorteile der Rentenfonds!

Häufig gestellte Fragen

Wo kann ich Rentenfonds kaufen?

Sie können Rentenfonds bei verschiedenen Finanzinstituten wie Banken, Sparkassen oder Online-Brokern kaufen.

Gibt es Risiken bei der Investition in Rentenfonds?

Ja, wie bei jeder Anlage gibt es auch bei Rentenfonds bestimmte Risiken. Dazu gehören das Zinsrisiko, das Bonitätsrisiko und das Inflationsrisiko.

Wie lange sollte ich mein Geld in Rentenfonds investieren?

Die empfohlene Anlagezeit für Rentenfonds ist in der Regel langfristig, etwa fünf Jahre oder länger. Je länger Sie investiert bleiben, desto mehr profitieren Sie von den Zinserträgen.

Wie hoch sind die Gebühren für Rentenfonds?

Die Gebühren für Rentenfonds variieren je nach Fondstyp und Anbieter. Sie umfassen in der Regel Verwaltungsgebühren, Ausgabeaufschläge und gegebenenfalls Rücknahmegebühren.

Kann ich mein Geld aus Rentenfonds vorzeitig abheben?

Ja, in der Regel können Sie Ihr Geld aus Rentenfonds jederzeit abheben. Es können jedoch bestimmte Bedingungen oder Gebühren gelten, insbesondere wenn es sich um Fonds mit einer festen Laufzeit handelt.

Was sind Staatsanleihen?

Staatsanleihen sind Anleihen, die von Regierungen ausgegeben werden, um öffentliche Ausgaben zu finanzieren. Sie gelten als eine der sichersten Anlageformen, da sie von der Regierung unterstützt werden.

Was ist der Unterschied zwischen aktiv gemanagten und passiv gemanagten Rentenfonds?

Aktiv gemanagte Rentenfonds werden von Fondsmanagern verwaltet, die aktiv Entscheidungen treffen, um die bestmögliche Rendite zu erzielen. Passiv gemanagte Rentenfonds hingegen verfolgen einen Index und versuchen, dessen Rendite zu replizieren.

Wie beeinflusst der Zinssatz die Rentenfonds?

Der Zinssatz hat einen direkten Einfluss auf die Rentenfonds. Wenn die Zinssätze steigen, sinken in der Regel die Preise von Anleihen, was zu einem Wertverlust der Fonds führen kann. Umgekehrt können sinkende Zinssätze die Preise von Anleihen erhöhen und den Wert der Fonds steigern.

Muss ich Steuern auf Rentenfonds zahlen?

Ja, auf die Erträge aus Rentenfonds müssen Sie in der Regel Steuern zahlen. Die Höhe der Steuern hängt von den geltenden Steuergesetzen und Ihrer individuellen steuerlichen Situation ab.

Wie kann ich die Performance eines Rentenfonds bewerten?

Die Performance eines Rentenfonds kann anhand verschiedener Kennzahlen wie der Rendite, der Volatilität und dem Vergleich mit anderen ähnlichen Fonds bewertet werden. Ein Blick auf die historische Performance kann auch hilfreich sein, um die Konsistenz des Fonds zu beurteilen.