Finanzplanung und Rechtsberatung: Warum ist eine BU sinnvoll?

Der Schutz vor Berufsunfähigkeit ist ein wesentlicher Bestandteil der finanziellen Absicherung. Eine Berufsunfähigkeitsversicherung (BU) bietet Schutz bei einer eventuellen Berufsunfähigkeit und stellt sicher, dass man auch in solch einer Situation finanziell abgesichert ist. Doch warum ist eine BU überhaupt wichtig? In diesem Artikel werden die Risiken der Berufsunfähigkeit, die finanziellen Auswirkungen und die Rolle der Finanzplanung und Rechtsberatung bei der Absicherung beleuchtet. Des Weiteren werden die Vorteile einer BU und die Unterschiede zur Erwerbsunfähigkeitsversicherung (EU) erläutert. Zudem wird die Bedeutung der Beratung von Finanzplanern und Rechtsberatern hervorgehoben. Lesen Sie weiter, um mehr über die Bedeutung einer BU und die verschiedenen Aspekte der Absicherung zu erfahren.

Zusammenfassung

- Die Risiken der Berufsunfähigkeit

- Die finanziellen Auswirkungen der Berufsunfähigkeit

- Die Rolle der Finanzplanung und Rechtsberatung

- Die Vorteile einer BU

- Die Wahl der richtigen Berufsunfähigkeitsversicherung

- BU oder Erwerbsunfähigkeitsversicherung (EU)?

- Beratung von Finanzplanern und Rechtsberatern

- Zusammenfassung der Vorteile einer BU

- Conclusion

-

Häufig gestellte Fragen

- Was genau ist eine Berufsunfähigkeitsversicherung?

- Was sind die Vorteile einer BU?

- Welche Risiken sind mit Berufsunfähigkeit verbunden?

- Was passiert, wenn ich berufsunfähig werde?

- Was ist der Unterschied zwischen einer BU und einer EU?

- Worauf sollte ich bei der Wahl einer Berufsunfähigkeitsversicherung achten?

- Wie kann mich ein Finanzplaner oder Rechtsberater bei der Auswahl einer BU unterstützen?

- Welche zusätzlichen Kosten entstehen bei einer Berufsunfähigkeit?

- Was passiert, wenn ich keine Berufsunfähigkeitsversicherung habe?

- Wie hoch sollte die Versicherungssumme in einer BU sein?

- Verweise

Definition der Berufsunfähigkeitsversicherung

Eine Berufsunfähigkeitsversicherung (BU) ist eine spezielle Versicherung, die finanziellen Schutz bietet, wenn eine Person aufgrund von Krankheit oder Unfall dauerhaft nicht mehr in der Lage ist, seinen Beruf auszuüben. Eine BU zahlt dem Versicherten eine monatliche Rente, wenn er zu mindestens 50% berufsunfähig ist. Um als berufsunfähig zu gelten, muss der Versicherte in der Regel seinen aktuellen Beruf nicht mehr ausführen können und es ist auch unwahrscheinlich, dass er in naher Zukunft eine andere berufliche Tätigkeit ausüben kann. Eine BU-Versicherung ist daher ein wichtiger Bestandteil der Absicherung gegen die finanziellen Risiken einer Berufsunfähigkeit und kann im Ernstfall eine finanzielle Unterstützung bieten, um den Lebensstandard aufrechtzuerhalten.

Warum ist eine BU wichtig?

Eine Berufsunfähigkeitsversicherung (BU) ist wichtig, da sie eine finanzielle Absicherung bietet, wenn man aufgrund von Krankheit oder Unfall berufsunfähig wird. Im Falle einer Berufsunfähigkeit können die finanziellen Auswirkungen schwerwiegend sein, da das Einkommen wegfällt und die Kosten für die Betreuung und Behandlung zunehmen können. Eine BU-Versicherung stellt sicher, dass man auch in einer solch schwierigen Situation weiterhin ein regelmäßiges Einkommen erhält, um den Lebensstandard aufrechtzuerhalten und finanzielle Verpflichtungen erfüllen zu können. Ohne eine BU-Versicherung besteht das Risiko, dass man schnell in finanzielle Schwierigkeiten gerät und eventuell auf staatliche Unterstützung angewiesen ist. Daher ist es ratsam, frühzeitig eine BU in Erwägung zu ziehen und sich über die individuellen Bedürfnisse und Möglichkeiten beraten zu lassen. Dadurch kann man sicherstellen, dass man im Ernstfall finanziell abgesichert ist und sich auf die Genesung konzentrieren kann.

Die Risiken der Berufsunfähigkeit

Es gibt verschiedene Risiken im Zusammenhang mit der Berufsunfähigkeit, die es wichtig machen, sich finanziell abzusichern. Eine der Hauptursachen für Berufsunfähigkeit sind gesundheitliche Gründe, wie zum Beispiel Krankheiten oder psychische Belastungen. Ein Unfall oder eine schwere Verletzung kann ebenfalls zur Berufsunfähigkeit führen. In solchen Fällen kann die finanzielle Belastung enorm sein. Deshalb ist es wichtig, dass man sich über die Risiken der Berufsunfähigkeit bewusst ist und entsprechende Maßnahmen ergreift, um sich finanziell abzusichern. Eine Berufsunfähigkeitsversicherung bietet hierbei einen wichtigen Schutz. Sie hilft dabei, das Einkommen zu sichern und zusätzliche Kosten, beispielsweise für eine Betreuung, abzudecken. Um die individuellen Risiken zu erkennen und sich optimal abzusichern, ist eine gute Finanzplanung und Beratung durch einen Rechtsberater oder Finanzplaner empfehlenswert. Verlassen Sie sich nicht allein auf staatliche Unterstützung, sondern sorgen Sie aktiv für den Fall der Berufsunfähigkeit vor.

Gesundheitliche Gründe

Gesundheitliche Gründe sind eine der Hauptursachen für Berufsunfähigkeit. Krankheiten wie Krebs, Herz-Kreislauf-Erkrankungen oder psychische Störungen können dazu führen, dass eine Person ihren Beruf nicht mehr ausüben kann. Oftmals sind es auch chronische Erkrankungen, die sich im Laufe der Zeit verschlechtern und die Arbeit unmöglich machen. Ein Unfall oder eine Verletzung kann ebenfalls zu einer dauerhaften Beeinträchtigung führen. Es ist daher wichtig, dass man die möglichen gesundheitlichen Risiken im Blick hat und sich entsprechend absichert, um im Falle der Berufsunfähigkeit finanziell geschützt zu sein. Eine Berufsunfähigkeitsversicherung bietet hierbei die notwendige finanzielle Unterstützung und sichert den gewohnten Lebensstandard ab.

Unfälle und Verletzungen

Unfälle und Verletzungen stellen eine der Hauptursachen für Berufsunfähigkeit dar. Ein schwerer Unfall oder eine Verletzung kann dazu führen, dass eine Person ihren Beruf nicht mehr ausüben kann. Oftmals sind die Auswirkungen dieser Unfälle langfristig oder sogar dauerhaft. Eine Berufsunfähigkeitsversicherung (BU) kann in solchen Fällen finanzielle Sicherheit bieten. Sie stellt sicher, dass man im Falle einer Berufsunfähigkeit eine monatliche Rente erhält, um den Lebensunterhalt zu sichern. Daher ist es wichtig, sich gegen diese Risiken abzusichern, um den eigenen finanziellen Schutz zu gewährleisten.

Die finanziellen Auswirkungen der Berufsunfähigkeit

Die finanziellen Auswirkungen der Berufsunfähigkeit können gravierend sein. Wenn man aufgrund von gesundheitlichen Gründen nicht mehr in der Lage ist zu arbeiten, verliert man sein regelmäßiges Einkommen und steht vor einer unsicheren finanziellen Zukunft. Eine Berufsunfähigkeitsversicherung (BU) kann dabei helfen, diese finanziellen Risiken abzumildern. Neben dem Verlust des Einkommens können bei einer Berufsunfähigkeit auch zusätzliche Kosten für die Betreuung anfallen. Dies kann medizinische Behandlungen, Rehabilitationsmaßnahmen oder Anpassungen im Alltag umfassen. Eine BU bietet finanzielle Sicherheit und schützt vor dem finanziellen Absturz. Es ist daher wichtig, sich frühzeitig mit einer BU zu beschäftigen, um die existenziellen Risiken abzusichern und den gewohnten Lebensstandard auch im Fall der Berufsunfähigkeit aufrechterhalten zu können. Weitere Informationen zur steuerlichen Absetzbarkeit von Kosten finden Sie hier.

Verlust des Einkommens

Verlust des Einkommens:

Eine der größten finanziellen Auswirkungen der Berufsunfähigkeit ist der . Wenn eine Person aufgrund von gesundheitlichen Gründen oder Unfällen nicht mehr in der Lage ist, ihren Beruf auszuüben, fallen ihre regelmäßigen Einkünfte weg. Dies kann zu erheblichen finanziellen Schwierigkeiten führen, da laufende Kosten wie Miete, Lebensmittel und andere Ausgaben weiterhin gedeckt werden müssen. Eine Berufsunfähigkeitsversicherung (BU) kann in solchen Fällen jedoch eine monatliche Rente zahlen, um den gewohnten Lebensstandard aufrechtzuerhalten und finanzielle Sicherheit zu bieten. Die Höhe der BU-Rente ist abhängig von der vereinbarten Versicherungssumme und kann individuell angepasst werden. Durch den Erhalt einer monatlichen Rente kann der Versicherte seine finanziellen Verpflichtungen auch ohne eigenes Einkommen weiterhin erfüllen. Es ist daher ratsam, den Verlust des Einkommens bei der Planung der finanziellen Absicherung zu berücksichtigen und eine BU-Versicherung in Betracht zu ziehen.

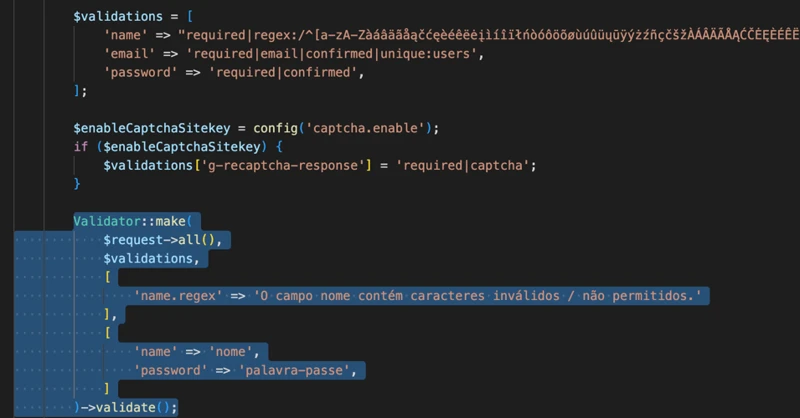

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Zusätzliche Kosten für die Betreuung

können bei Berufsunfähigkeit entstehen, insbesondere wenn eine umfangreiche Pflege oder Unterstützung benötigt wird. Wenn jemand aufgrund von gesundheitlichen Gründen berufsunfähig wird, kann es notwendig sein, professionelle Hilfe anzustellen oder Betreuungsdienste in Anspruch zu nehmen. Dies kann mit erheblichen Kosten verbunden sein, die nicht unbedingt durch die gesetzliche Krankenversicherung abgedeckt werden. Eine Berufsunfähigkeitsversicherung (BU) kann in solchen Fällen finanziellen Schutz bieten und die zusätzlichen Kosten für die Betreuung abdecken. So kann sichergestellt werden, dass man im Notfall nicht nur finanziell abgesichert ist, sondern auch die notwendige Unterstützung erhalten kann, um den Alltag zu bewältigen.

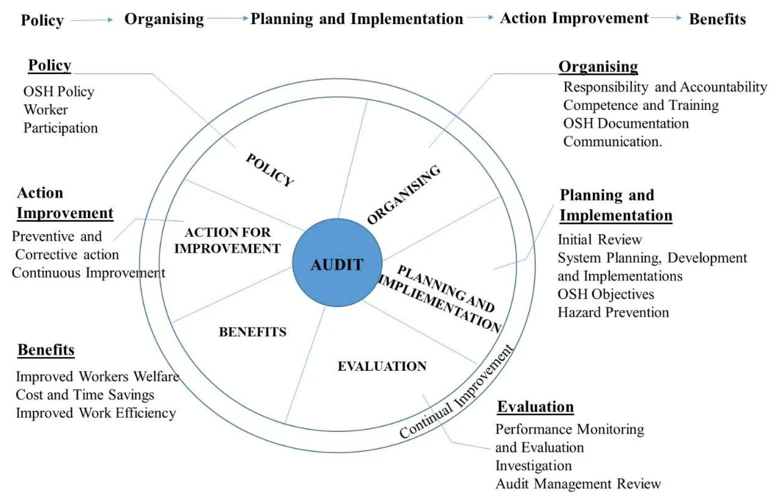

Die Rolle der Finanzplanung und Rechtsberatung

Die Rolle der Finanzplanung und Rechtsberatung bei der Berufsunfähigkeitsversicherung besteht darin, die individuellen Risiken zu erkennen und die geeigneten Maßnahmen zur Absicherung zu treffen. Finanzplaner und Rechtsberater analysieren die finanzielle Situation des Kunden und beraten ihn dabei, die richtige BU-Versicherung auszuwählen, die zu seinen Bedürfnissen passt. Sie helfen bei der Bewertung der Versicherungsbedingungen und klären rechtliche Aspekte. Durch ihre Expertise können sie bei der Gestaltung des Versicherungsvertrags auch steuerliche Vorteile berücksichtigen, beispielsweise durch die Absetzbarkeit der Beiträge in der Einkommensteuererklärung. Eine professionelle Beratung von Finanzplanern und Rechtsberatern ist daher entscheidend, um die bestmögliche Absicherung gegen Berufsunfähigkeit zu gewährleisten und steuerliche Vorteile optimal zu nutzen.

Erkennen und Absichern von Risiken

Eine wichtige Rolle bei der Finanzplanung und Rechtsberatung im Zusammenhang mit Berufsunfähigkeit besteht darin, die Risiken frühzeitig zu erkennen und entsprechende Maßnahmen zur Absicherung zu ergreifen. Rechtsberater und Finanzexperten können dabei helfen, die individuelle Situation zu analysieren und die passende Berufsunfähigkeitsversicherung (BU) zu finden. Sie berücksichtigen dabei auch mögliche Risiken, die spezifisch für den eigenen Beruf oder die persönliche Gesundheitssituation sein können. Darüber hinaus ist es wichtig, rechtliche Aspekte im Blick zu behalten, um beispielsweise steuerliche Vorteile wie einen Freistellungsauftrag nicht zu vergessen und somit die finanzielle Belastung im Falle einer Berufsunfähigkeit zu verringern. Eine umfassende Beratung durch Experten ist daher entscheidend, um die individuellen Risiken zu erkennen und die bestmögliche finanzielle Absicherung zu gewährleisten.

Individuelle Bedürfnisse und Planung

Bei der Absicherung gegen Berufsunfähigkeit ist es wichtig, die individuellen Bedürfnisse und die finanzielle Planung zu berücksichtigen. Jeder Mensch hat unterschiedliche Anforderungen und Lebensumstände, die bei der Auswahl einer passenden BU-Versicherung berücksichtigt werden sollten. Die Höhe der finanziellen Absicherung, die Vertragslaufzeit und die Versicherungsbedingungen müssen sorgfältig abgewogen werden, um sicherzustellen, dass die Versicherung den individuellen Anforderungen gerecht wird. Eine umfassende Finanzplanung kann dabei helfen, den Bedarf an Berufsunfähigkeitsversicherung besser zu bestimmen und eine maßgeschneiderte Lösung zu finden. Es ist ratsam, sich hierbei von Experten wie Finanzplanern und Rechtsberatern unterstützen zu lassen, um die bestmögliche Absicherung zu gewährleisten.

Die Vorteile einer BU

Eine Berufsunfähigkeitsversicherung (BU) bietet viele Vorteile für den Versicherten. Einer der wichtigsten Vorteile ist die finanzielle Absicherung im Falle einer Berufsunfähigkeit. Durch die monatliche Rentenzahlung der BU kann der Versicherte sein Einkommen ersetzen und seinen Lebensstandard aufrechterhalten. Zudem ermöglicht eine BU auch eine Ruhestandsvorsorge, da die Rentenzahlungen auch im Rentenalter weitergeführt werden können. Ein weiterer Vorteil einer BU ist die Flexibilität. Verschiedene Angebote ermöglichen es, den Versicherungsumfang individuell anzupassen und den persönlichen Bedürfnissen gerecht zu werden. Eine Berufsunfähigkeitsversicherung ist daher eine sinnvolle Investition in die finanzielle Zukunft und die Absicherung gegen die Risiken einer Berufsunfähigkeit. Weitere Informationen zum Thema Freistellungsauftrag können Ihnen helfen, Ihre Finanzen effektiv zu verwalten und Vorteile zu nutzen.

Finanzielle Absicherung bei Berufsunfähigkeit

Eine Berufsunfähigkeitsversicherung (BU) bietet eine wichtige finanzielle Absicherung bei Berufsunfähigkeit. Im Fall einer Berufsunfähigkeit, bei der man seinen beruflichen Tätigkeiten nicht mehr nachgehen kann, sorgt die BU-Versicherung für eine monatliche Zahlung, die den gewohnten Lebensstandard aufrechterhält. Durch die BU-Rente können laufende Kosten wie Miete, Lebensmittel und andere Ausgaben weiterhin gedeckt werden, auch wenn das Einkommen durch die Berufsunfähigkeit wegfällt. Zudem kann die Versicherung finanzielle Unterstützung bei der Bewältigung von medizinischen Behandlungskosten oder der Anpassung der eigenen Lebensumstände leisten. Eine BU-Versicherung ist daher ein essenzieller Bestandteil der persönlichen Finanzplanung, um im Fall einer Berufsunfähigkeit eine finanzielle Sicherheit zu gewährleisten, ohne auf Ersparnisse oder Hilfe von anderen angewiesen zu sein.

Ruhestandsvorsorge

ist ein wichtiger Aspekt, der bei der Berufsunfähigkeitsversicherung (BU) berücksichtigt werden sollte. Eine BU bietet nicht nur finanzielle Sicherheit im Falle einer Berufsunfähigkeit, sondern kann auch als Teil der Ruhestandsvorsorge dienen. Wenn jemand aufgrund von Berufsunfähigkeit nicht mehr arbeiten kann, hat dies direkte Auswirkungen auf die spätere Rente. Eine BU-Versicherung kann dazu beitragen, dass auch im Falle einer Berufsunfähigkeit die Rentenansprüche aufrechterhalten werden. Dadurch wird die finanzielle Absicherung im Ruhestand gewährleistet. Es ist wichtig, bei der Wahl einer BU-Versicherung darauf zu achten, dass diese auch eine geeignete Altersvorsorgekomponente beinhaltet, um die Lücken in der Rentenversicherung zu schließen und so auch im Ruhestand finanziell abgesichert zu sein.

Die Wahl der richtigen Berufsunfähigkeitsversicherung

Bei der Wahl der richtigen Berufsunfähigkeitsversicherung spielen verschiedene Faktoren eine wichtige Rolle. Es ist entscheidend, die Leistungen und Versicherungsbedingungen der einzelnen Anbieter sorgfältig zu vergleichen. Die Höhe der monatlichen Rente, die Dauer der Zahlungen und die Wartezeit sollten dabei berücksichtigt werden. Außerdem ist es wichtig, die Prämien und Vertragslaufzeiten zu analysieren, um sicherzustellen, dass die Versicherung langfristig bezahlbar ist. Eine umfassende Beratung durch Finanzexperten ist dabei von großer Bedeutung, um eine individuell passende BU-Versicherung zu wählen, die den persönlichen Bedürfnissen entspricht. Es empfiehlt sich auch, die Meinungen anderer Versicherungsnehmer zu berücksichtigen und auf transparente Vertragsbedingungen zu achten. Der Abschluss einer BU-Versicherung sollte gut durchdacht und auf die individuellen Umstände abgestimmt sein, um den bestmöglichen Schutz zu gewährleisten.

Leistungen und Versicherungsbedingungen

Die einer Berufsunfähigkeitsversicherung (BU) können je nach Anbieter variieren. Grundsätzlich zahlt eine BU-Versicherung eine monatliche Rente an den Versicherten, wenn dieser aufgrund von Berufsunfähigkeit seinen Beruf nicht mehr ausüben kann. Dabei ist es wichtig, die genauen Bedingungen und Kriterien zu beachten, die für den Eintritt der Berufsunfähigkeit gelten. Dies kann beispielsweise die Definition der Berufsunfähigkeit, die Dauer der Zahlungen oder die Höhe der Rente betreffen. Einige Versicherungen bieten auch zusätzliche Leistungen wie die Möglichkeit einer Nachversicherungsgarantie oder die Option, die Rentenhöhe anzupassen. Es ist daher ratsam, die verschiedenen Angebote gründlich zu prüfen und die Versicherungsbedingungen sorgfältig zu lesen, um eine BU-Versicherung zu wählen, die den individuellen Bedürfnissen am besten entspricht.

Prämien und Vertragslaufzeiten

Bei der Wahl einer Berufsunfähigkeitsversicherung (BU) ist es wichtig, die Prämien und Vertragslaufzeiten zu beachten. Die Prämie ist der Betrag, den man regelmäßig an die Versicherung zahlen muss, um den Versicherungsschutz aufrechtzuerhalten. Die Höhe der Prämie hängt von verschiedenen Faktoren ab, wie zum Beispiel dem Beruf, dem Eintrittsalter und dem Gesundheitszustand des Versicherten. Es ist wichtig, die Prämien der verschiedenen Anbieter zu vergleichen, um eine passende und bezahlbare BU-Versicherung zu finden.

Die Vertragslaufzeit einer BU-Versicherung legt fest, wie lange der Versicherungsschutz gewährt wird. In der Regel beträgt die Vertragslaufzeit bis zum Renteneintrittsalter des Versicherten. Es ist ratsam, eine ausreichend lange Vertragslaufzeit zu wählen, um eine langfristige Absicherung zu gewährleisten. Es besteht jedoch auch die Möglichkeit, verkürzte Vertragslaufzeiten zu wählen, wenn man beispielsweise nur für einen bestimmten Zeitraum, wie die Dauer eines Kredits, abgesichert sein möchte. Es ist wichtig, die Vertragslaufzeiten im Detail zu prüfen und die individuellen Bedürfnisse und Pläne zu berücksichtigen, um die passende BU-Versicherung auszuwählen.

BU oder Erwerbsunfähigkeitsversicherung (EU)?

Eine wichtige Entscheidung, die bei der Absicherung gegen Berufsunfähigkeit getroffen werden muss, betrifft die Wahl zwischen einer Berufsunfähigkeitsversicherung (BU) und einer Erwerbsunfähigkeitsversicherung (EU). Hier sind einige relevante Aspekte zu beachten:

- Unterschiede zwischen BU und EU: Bei einer BU-Rente wird eine Leistung erbracht, wenn der Versicherte seinen aktuellen Beruf nicht mehr ausüben kann. Die EU-Rente hingegen wird ausgezahlt, wenn der Versicherte aufgrund von Krankheit oder Unfall dauerhaft nicht mehr in der Lage ist, irgendeinen Beruf auszuüben.

- Welche Variante ist sinnvoller?: Die Wahl zwischen BU und EU hängt von individuellen Umständen, Berufsfeld und persönlicher Risikotoleranz ab. Eine BU bietet einen engeren Schutz und ist daher meist teurer als eine EU-Versicherung. Jedoch ist eine BU oft die vorteilhaftere Wahl, da sie spezifischer auf den eigenen Beruf zugeschnitten ist und somit einen umfassenderen Schutz bieten kann.

Es ist ratsam, sich bei dieser Entscheidung von einem erfahrenen Finanzplaner oder Rechtsberater beraten zu lassen. Diese Experten können individuelle Bedürfnisse und Risikofaktoren berücksichtigen und bei der Wahl der richtigen Versicherung unterstützen.

Unterschiede zwischen BU und EU

Es gibt einige Unterschiede zwischen einer Berufsunfähigkeitsversicherung (BU) und einer Erwerbsunfähigkeitsversicherung (EU). Eine BU deckt den Verlust der Fähigkeit ab, den bisherigen Beruf auszuüben, während eine EU den Verlust der allgemeinen Erwerbsfähigkeit abdeckt. Das bedeutet, dass eine EU auch dann greift, wenn man aufgrund von Krankheit oder Unfall keinerlei Erwerbstätigkeit mehr ausüben kann, unabhängig vom bisherigen Beruf. Eine BU hingegen berücksichtigt nur den Verlust der spezifischen beruflichen Fähigkeiten. Zudem bezieht sich eine BU oft auf den zuletzt ausgeübten Beruf, während eine EU in der Regel auf jede Art von Erwerbstätigkeit abzielt. Die Höhe der Leistungen kann ebenfalls unterschiedlich sein, wobei eine BU in der Regel höhere Rentenzahlungen bietet. Es ist wichtig, die Unterschiede zwischen BU und EU zu kennen und die individuellen Bedürfnisse sowie die persönliche berufliche Situation zu berücksichtigen, um die richtige Versicherung zu wählen.

Welche Variante ist sinnvoller?

Bei der Frage, welche Variante sinnvoller ist – eine Berufsunfähigkeitsversicherung (BU) oder eine Erwerbsunfähigkeitsversicherung (EU) – gibt es einige wichtige Unterschiede zu beachten. Eine BU-Versicherung deckt nur den Verlust der Fähigkeit ab, den zuletzt ausgeübten Beruf auszuüben, während eine EU-Versicherung auch den Verlust der Fähigkeit, überhaupt einer Arbeit nachgehen zu können, einschließt. Eine EU-Versicherung kann daher eine umfassendere Absicherung bieten. Jedoch ist eine BU-Versicherung in der Regel günstiger und spezialisierter auf den Schutz vor Berufsunfähigkeit. Die Wahl zwischen den beiden Optionen hängt von individuellen Bedürfnissen, der aktuellen beruflichen Situation und dem persönlichen Risikoprofil ab. Es ist ratsam, sich von einem Finanzplaner oder Rechtsberater beraten zu lassen, um die passende Variante zu wählen und eine fundierte Entscheidung zu treffen.

Beratung von Finanzplanern und Rechtsberatern

Eine verantwortungsvolle Entscheidung in Bezug auf die Berufsunfähigkeitsversicherung (BU) erfordert Fachwissen und eine genaue Bedarfsermittlung. Hier kommt die Beratung von Finanzplanern und Rechtsberatern ins Spiel. Diese Experten verfügen über das erforderliche Wissen, um individuelle Bedürfnisse zu erkennen und maßgeschneiderte Lösungen anzubieten. Sie helfen dabei, den passenden Versicherungsschutz zu ermitteln, der auf die spezifischen Anforderungen und finanziellen Möglichkeiten des Versicherten zugeschnitten ist. Darüber hinaus können sie bei der rechtlichen Prüfung der Versicherungsbedingungen behilflich sein und sicherstellen, dass keine Klauseln übersehen werden, die sich negativ auf eine zukünftige Leistungsauszahlung auswirken könnten. Die Beratung von Finanzplanern und Rechtsberatern ist daher ein unverzichtbarer Schritt, um sicherzustellen, dass die BU-Versicherung den individuellen Bedürfnissen entspricht und im Fall der Fälle den gewünschten Schutz bietet.

Expertise und individuelle Bedarfsermittlung

Eine fundierte Expertise und eine individuelle Bedarfsermittlung sind entscheidend bei der Beratung zur Berufsunfähigkeitsversicherung (BU). Finanzplaner und Rechtsberater verfügen über das nötige Fachwissen, um die verschiedenen Risiken zu erkennen und die passende Absicherung für jeden Einzelnen zu finden. Dabei werden individuelle Faktoren wie das aktuelle Einkommen, die Lebenssituation und die berufliche Tätigkeit berücksichtigt. Durch eine sorgfältige Analyse kann der Bedarf an Versicherungsschutz ermittelt werden, um eine ausreichende finanzielle Absicherung im Falle einer Berufsunfähigkeit zu gewährleisten. Die Experten sorgen dafür, dass die Versicherungssumme und die Leistungen der BU-Versicherung den individuellen Anforderungen entsprechen und im Ernstfall ausreichend Schutz bieten. Eine professionelle Beratung ist daher unerlässlich, um die richtige Berufsunfähigkeitsversicherung zu finden und sich bestmöglich abzusichern.

Beachtung rechtlicher Aspekte

Beachtung rechtlicher Aspekte:

– Bei der Finanzplanung und Rechtsberatung im Zusammenhang mit einer Berufsunfähigkeitsversicherung (BU) ist es wichtig, die rechtlichen Aspekte zu beachten.

– Experten im Bereich der Finanzplanung und Rechtsberatung können sicherstellen, dass alle gesetzlichen Anforderungen und Bestimmungen eingehalten werden.

– Sie helfen dabei, den Versicherungsvertrag sorgfältig zu prüfen und sicherzustellen, dass alle Vertragsklauseln und Bedingungen den individuellen Bedürfnissen und Zielen entsprechen.

– Des Weiteren können sie bei der Geltendmachung von Ansprüchen unterstützen und den Versicherten rechtlich begleiten, falls es zu rechtlichen Auseinandersetzungen kommt.

– Die Beachtung rechtlicher Aspekte ist entscheidend, um sicherzustellen, dass die Berufsunfähigkeitsversicherung den gewünschten Schutz bietet und im Ernstfall rechtlich abgesichert ist.

Zusammenfassung der Vorteile einer BU

Die Vorteile einer Berufsunfähigkeitsversicherung (BU) sind vielfältig und können entscheidend sein, um finanziellen Schutz bei einer Berufsunfähigkeit zu gewährleisten. Eine Zusammenfassung der Vorteile einer BU umfasst:

- Finanzielle Absicherung bei Berufsunfähigkeit: Eine BU-Versicherung zahlt dem Versicherten eine monatliche Rente, um den Verlust des Einkommens auszugleichen.

- Ruhestandsvorsorge: Eine BU kann auch als Altersvorsorge dienen, da sie eine kontinuierliche Zahlung bis zum Rentenalter gewährleistet.

Diese Vorteile machen die Berufsunfähigkeitsversicherung zu einem wichtigen Instrument der finanziellen Absicherung und sollten ernsthaft in Betracht gezogen werden, um die eigenen Existenzgrundlagen zu schützen.

Conclusion

Die Berufsunfähigkeitsversicherung (BU) ist eine wichtige finanzielle Absicherung für den Fall der Berufsunfähigkeit. Sie bietet Schutz vor den finanziellen Auswirkungen, die durch den Verlust des Einkommens und zusätzliche Kosten entstehen können. Durch eine sorgfältige Finanzplanung und die Beratung von Experten aus dem Bereich der Rechtsberatung können Risiken erkannt und abgesichert werden. Eine BU bietet nicht nur finanzielle Absicherung bei Berufsunfähigkeit, sondern auch eine Vorsorge für den Ruhestand. Bei der Wahl der richtigen BU sollten die Leistungen, Versicherungsbedingungen, Prämien und Vertragslaufzeiten sorgfältig geprüft werden. Es gibt auch die Möglichkeit, zwischen einer BU und einer Erwerbsunfähigkeitsversicherung (EU) zu wählen, wobei individuelle Bedürfnisse und die Unterschiede zwischen den beiden Varianten berücksichtigt werden sollten. Die Beratung von Finanzplanern und Rechtsberatern spielt eine wichtige Rolle, um den individuellen Bedarf festzustellen und rechtliche Aspekte zu berücksichtigen. Zusammenfassend lässt sich sagen, dass eine BU finanzielle Sicherheit bietet und eine umfassende Finanzplanung und Rechtsberatung bei der Absicherung gegen Berufsunfähigkeit unerlässlich sind.

Häufig gestellte Fragen

Was genau ist eine Berufsunfähigkeitsversicherung?

Eine Berufsunfähigkeitsversicherung (BU) ist eine Versicherung, die finanziellen Schutz bietet, wenn eine Person aufgrund von Krankheit oder Unfall nicht mehr in der Lage ist, ihren Beruf auszuüben.

Was sind die Vorteile einer BU?

Die Vorteile einer BU sind die finanzielle Absicherung bei Berufsunfähigkeit und die Möglichkeit, den gewohnten Lebensstandard aufrechtzuerhalten. Zudem ermöglicht sie langfristige Vorsorge für den Ruhestand.

Welche Risiken sind mit Berufsunfähigkeit verbunden?

Die Risiken einer Berufsunfähigkeit umfassen gesundheitliche Gründe wie Krankheiten und Verletzungen, die eine Ausübung des Berufs unmöglich machen können.

Was passiert, wenn ich berufsunfähig werde?

Wenn Sie berufsunfähig werden, zahlt Ihnen Ihre Berufsunfähigkeitsversicherung eine monatliche Rente, um Ihren Lebensunterhalt zu sichern.

Was ist der Unterschied zwischen einer BU und einer EU?

Der Hauptunterschied zwischen einer Berufsunfähigkeitsversicherung (BU) und einer Erwerbsunfähigkeitsversicherung (EU) besteht darin, dass eine BU Sie speziell gegen den Verlust Ihrer berufsspezifischen Fähigkeiten absichert, während eine EU auch dann zahlt, wenn Sie aufgrund einer Krankheit oder Behinderung keiner Erwerbstätigkeit mehr nachgehen können.

Worauf sollte ich bei der Wahl einer Berufsunfähigkeitsversicherung achten?

Bei der Wahl einer BU sollten Sie auf die Leistungen und Versicherungsbedingungen, die Prämienhöhe und die Vertragslaufzeit achten. Es ist auch wichtig, den individuellen Bedarf und die finanzielle Situation zu berücksichtigen.

Wie kann mich ein Finanzplaner oder Rechtsberater bei der Auswahl einer BU unterstützen?

Ein Finanzplaner oder Rechtsberater kann Ihnen helfen, Ihre individuellen Bedürfnisse zu ermitteln, die richtige BU zu finden und Ihnen dabei helfen, den Versicherungsvertrag und die rechtlichen Aspekte zu verstehen.

Welche zusätzlichen Kosten entstehen bei einer Berufsunfähigkeit?

Bei einer Berufsunfähigkeit können zusätzliche Kosten für die Betreuung, medizinische Behandlungen und möglicherweise auch für erforderliche Anpassungen der Wohn- und Lebenssituation entstehen.

Was passiert, wenn ich keine Berufsunfähigkeitsversicherung habe?

Wenn Sie keine Berufsunfähigkeitsversicherung haben und berufsunfähig werden, müssen Sie möglicherweise auf Ersparnisse oder staatliche Leistungen zurückgreifen, um Ihren Lebensunterhalt zu bestreiten.

Wie hoch sollte die Versicherungssumme in einer BU sein?

Die Höhe der Versicherungssumme hängt von individuellen Faktoren wie Einkommen, Ausgaben und Lebenssituation ab. Es empfiehlt sich, eine ausreichend hohe Versicherungssumme zu wählen, um den gewohnten Lebensstandard aufrechterhalten zu können.