Alles was Sie über die steuerliche Absetzbarkeit der Berufsunfähigkeitsversicherung wissen müssen – die steuerliche Absetzbarkeit der Berufsunfähigkeitsversicherung ist ein wichtiger Aspekt, den man bei der Planung der eigenen finanziellen Absicherung beachten sollte. Viele Menschen sind sich nicht bewusst, dass sie die Berufsunfähigkeitsversicherung steuerlich absetzen können und somit von steuerlichen Vorteilen profitieren können. In diesem Artikel erfahren Sie alles, was Sie über die steuerliche Absetzbarkeit der Berufsunfähigkeitsversicherung wissen müssen. Wir erklären, wer die Versicherung steuerlich absetzen kann, welche Voraussetzungen erfüllt sein müssen und wie hoch der absetzbare Betrag ist. Zudem geben wir Ihnen Tipps zur Auswahl einer geeigneten Versicherung und erklären, wie die steuerliche Absetzung funktioniert. Lesen Sie weiter, um Ihre finanzielle Absicherung zu optimieren und von steuerlichen Vorteilen zu profitieren.

Zusammenfassung

- Was ist eine Berufsunfähigkeitsversicherung?

- Die Bedeutung der steuerlichen Absetzbarkeit

- Wer kann eine Berufsunfähigkeitsversicherung steuerlich absetzen?

- Welche Voraussetzungen müssen erfüllt sein?

- Wie hoch ist der absetzbare Betrag?

- Welche Kosten können abgesetzt werden?

- Was sind absetzbare Beiträge?

- Wie funktioniert die steuerliche Absetzung?

- Welche Nachweise müssen erbracht werden?

- Was gilt bei Selbstständigen?

- Was passiert bei einer vorzeitigen Kündigung?

- Welche alternativen Möglichkeiten gibt es?

- Worauf ist bei der Auswahl einer Versicherung zu achten?

- Fazit

-

Häufig gestellte Fragen

- Was genau bedeutet Berufsunfähigkeit?

- Welche finanziellen Risiken bestehen bei Berufsunfähigkeit?

- Wie hoch sollte die Berufsunfähigkeitsrente sein?

- Was ist der Unterschied zwischen einer Berufsunfähigkeitsversicherung und einer Erwerbsminderungsrente?

- Kann man eine Berufsunfähigkeitsversicherung auch für selbstständige Tätigkeiten abschließen?

- Welche Rolle spielt das Lebensalter bei der Berufsunfähigkeitsversicherung?

- Was bedeutet die Karenzzeit bei einer Berufsunfähigkeitsversicherung?

- Können bestehende Vorerkrankungen den Abschluss einer Berufsunfähigkeitsversicherung erschweren?

- Was ist eine Nachversicherungsgarantie?

- Welche Alternativen zur Berufsunfähigkeitsversicherung gibt es?

- Verweise

Was ist eine Berufsunfähigkeitsversicherung?

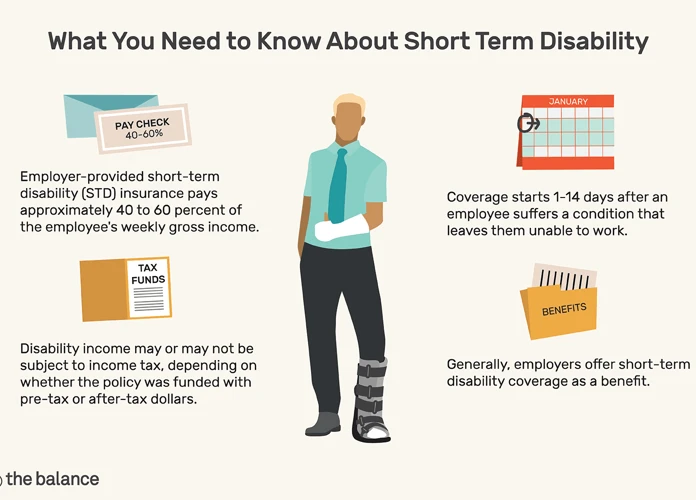

Eine Berufsunfähigkeitsversicherung ist eine Versicherung, die vor den finanziellen Folgen einer Berufsunfähigkeit schützt. Sie bietet finanzielle Sicherheit, wenn man aufgrund von Krankheit oder Unfall seinen Beruf nicht mehr ausüben kann. Im Falle einer Berufsunfähigkeit zahlt die Versicherung eine vereinbarte monatliche Rente aus, um den Einkommensverlust auszugleichen. Eine Berufsunfähigkeitsversicherung ist besonders wichtig, da die gesetzliche Erwerbsminderungsrente oft nicht ausreicht, um den gewohnten Lebensstandard zu halten. Es gibt verschiedene Arten von Berufsunfähigkeitsversicherungen, die unterschiedliche Bedingungen und Leistungen bieten. Es ist wichtig, sich genau über die Bedingungen und Ausschlüsse zu informieren, um eine passende Versicherung zu finden. Die Berufsunfähigkeitsversicherung kann auch steuerliche Vorteile bieten, wie wir im folgenden Abschnitt genauer erläutern werden.

Die Bedeutung der steuerlichen Absetzbarkeit

Die steuerliche Absetzbarkeit einer Berufsunfähigkeitsversicherung hat eine große Bedeutung für die finanzielle Planung und Absicherung. Durch die steuerliche Absetzbarkeit können Versicherungsnehmer von steuerlichen Vorteilen profitieren. Die Beiträge zur Berufsunfähigkeitsversicherung können als Sonderausgaben in der Steuererklärung geltend gemacht werden. Dadurch verringert sich das zu versteuernde Einkommen, was zu einer Senkung der Steuerlast führen kann. Die steuerliche Absetzbarkeit kann dazu beitragen, die finanzielle Belastung der Versicherungsbeiträge zu reduzieren und die Absicherung im Falle einer Berufsunfähigkeit erschwinglicher zu machen. Es ist jedoch wichtig zu beachten, dass bestimmte Voraussetzungen erfüllt sein müssen, um die steuerliche Absetzbarkeit zu nutzen. Im nächsten Abschnitt werden wir genauer erklären, wer eine Berufsunfähigkeitsversicherung steuerlich absetzen kann.

Wer kann eine Berufsunfähigkeitsversicherung steuerlich absetzen?

Die steuerliche Absetzbarkeit der Berufsunfähigkeitsversicherung gilt für bestimmte Personengruppen. Dazu gehören Arbeitnehmer, Selbstständige, Freiberufler und Beamte. Auch Auszubildende und Studenten können unter bestimmten Voraussetzungen die Berufsunfähigkeitsversicherung steuerlich geltend machen. Es ist jedoch wichtig zu beachten, dass die Steuerabsetzbarkeit von verschiedenen Faktoren abhängt, wie dem individuellen Steuersatz und den steuerlichen Freibeträgen. Um sicherzustellen, ob man die Berufsunfähigkeitsversicherung steuerlich absetzen kann, sollte man sich an einen Steuerberater wenden oder die genauen Steuervorschriften im jeweiligen Land prüfen.

Welche Voraussetzungen müssen erfüllt sein?

Um eine Berufsunfähigkeitsversicherung steuerlich absetzen zu können, müssen bestimmte Voraussetzungen erfüllt sein. Zunächst einmal muss es sich um eine freiwillige Versicherung handeln, die nicht gesetzlich vorgeschrieben ist. Des Weiteren muss die Versicherung ausschließlich der Absicherung gegen das Risiko der Berufsunfähigkeit dienen. Es darf keine Mischform mit anderen Versicherungsarten vorliegen. Zudem ist es wichtig, dass die Beiträge tatsächlich geleistet wurden und eine schriftliche Bestätigung darüber vorliegt. Weitere Voraussetzungen können je nach individueller Situation und den steuerlichen Regelungen im jeweiligen Land variieren. Es ist ratsam, sich bei einem Steuerberater oder der Finanzbehörde genaue Informationen einzuholen, um die konkreten Voraussetzungen für die steuerliche Absetzbarkeit der Berufsunfähigkeitsversicherung zu erfahren.

Wie hoch ist der absetzbare Betrag?

Der absetzbare Betrag für die Berufsunfähigkeitsversicherung hängt von verschiedenen Faktoren ab. In der Regel können die gezahlten Beiträge als Sonderausgaben in der Steuererklärung geltend gemacht werden. Dabei gilt eine Höchstgrenze, die jährlich angepasst wird. Für das Jahr 2021 liegt diese bei 25.787 Euro für Ledige und 51.574 Euro für Verheiratete oder eingetragene Lebenspartner. Es ist wichtig zu beachten, dass der absetzbare Betrag jedoch nicht den tatsächlich gezahlten Versicherungsbeiträgen entspricht. Vielmehr wird der absetzbare Betrag individuell festgelegt und richtet sich nach dem Alter und den individuellen Risikofaktoren. Die genaue Berechnung sollte mit einem Steuerberater besprochen werden, um den maximalen absetzbaren Betrag zu ermitteln. Weitere Informationen zu steuerlichen Aspekten finden Sie auch auf der Seite Erhaltungsaufwand ESTG.

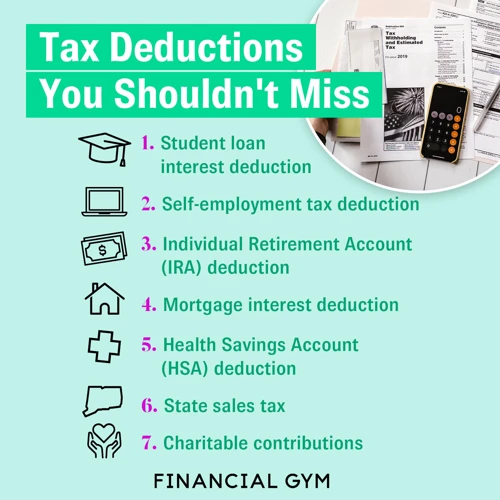

Welche Kosten können abgesetzt werden?

Bei der steuerlichen Absetzbarkeit der Berufsunfähigkeitsversicherung können verschiedene Kosten geltend gemacht werden. Dazu gehören in erster Linie die Beiträge zur Versicherung. Diese können als Sonderausgaben von der Steuer abgesetzt werden. Es ist wichtig zu beachten, dass nur die tatsächlich geleisteten Beiträge steuerlich absetzbar sind. Zusätzlich können auch bestimmte Kosten, die im Zusammenhang mit der Versicherung stehen, abgesetzt werden. Dazu zählen zum Beispiel Kosten für ärztliche Gutachten oder Beratungsgespräche. Es empfiehlt sich, alle Belege und Rechnungen sorgfältig aufzubewahren, um die absetzbaren Kosten nachweisen zu können. Es ist ratsam, sich bei der Steuererklärung von einem Steuerberater oder einer Steuerberaterin unterstützen zu lassen, um alle absetzbaren Kosten korrekt anzugeben und von den steuerlichen Vorteilen zu profitieren. Weitere Informationen zur steuerlichen Absetzbarkeit von Haushaltshilfen finden Sie in unserem Artikel „Haushaltshilfe und Steuer – was Sie wissen sollten“.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Was sind absetzbare Beiträge?

Absetzbare Beiträge in Bezug auf die Berufsunfähigkeitsversicherung sind die Beträge, die steuerlich geltend gemacht werden können. Es handelt sich hierbei um die Beiträge, die für die Versicherung gezahlt werden und als Sonderausgaben in der Steuererklärung angegeben werden können. Der absetzbare Beitrag kann je nach individuellem Steuersatz zu einer Steuerersparnis führen. Es ist wichtig zu beachten, dass nicht die gesamte Beitragssumme absetzbar ist, sondern nur der Teil, der die „angemessene Vorsorge“ nicht übersteigt. Die Höhe der angemessenen Vorsorge hängt von verschiedenen Faktoren ab und kann sich von Person zu Person unterscheiden. Um sicherzustellen, dass die Beiträge steuerlich absetzbar sind, ist es ratsam, sich an die vorgesehenen Höchstgrenzen zu halten und gegebenenfalls professionellen Steuerberatung in Anspruch zu nehmen.

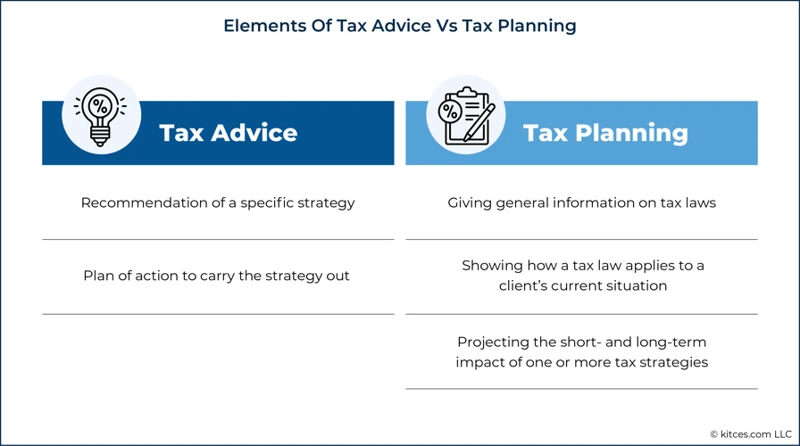

Wie funktioniert die steuerliche Absetzung?

Die steuerliche Absetzung einer Berufsunfähigkeitsversicherung funktioniert durch den Abzug der gezahlten Beiträge von der Steuerlast. Hierbei werden die Beiträge im Rahmen der Vorsorgeaufwendungen geltend gemacht. Es ist wichtig zu beachten, dass die steuerliche Absetzbarkeit an bestimmte Voraussetzungen gebunden ist. Zum einen muss es sich um eine Basisversorgung handeln, das heißt, die Versicherung muss den gesetzlich vorgeschriebenen Mindestschutz abdecken. Zudem sind nur Beiträge abzugsfähig, die im Verhältnis zu den Versicherungsleistungen angemessen sind. Die genauen Modalitäten und Höchstbeträge können sich jährlich ändern, daher ist es ratsam, sich vor der steuerlichen Absetzung über die aktuellen Regelungen zu informieren. Durch die steuerliche Absetzung der Berufsunfähigkeitsversicherung kann man seine finanzielle Belastung reduzieren und gleichzeitig für den Ernstfall vorsorgen. Weitere Informationen zur steuerlichen Absetzbarkeit finden Sie /angebot-überschreitung/.

Welche Nachweise müssen erbracht werden?

Für die steuerliche Absetzbarkeit der Berufsunfähigkeitsversicherung müssen bestimmte Nachweise erbracht werden. Zu diesen Nachweisen gehören unter anderem die jährlichen Beitragszahlungen sowie der Versicherungsschein und die Beitragsrechnungen. Es ist wichtig, alle relevanten Unterlagen sorgfältig aufzubewahren, da diese im Rahmen einer Steuerprüfung vorgelegt werden müssen. Zudem sollten auch Nachweise über den Umfang der Versicherung, beispielsweise die Leistungsbeschreibung, vorhanden sein. Es empfiehlt sich, diese Unterlagen gut geordnet und an einem sicheren Ort aufzubewahren, um im Bedarfsfall schnell darauf zugreifen zu können. Beachten Sie, dass die genauen Anforderungen und Nachweise je nach Land und Steuergesetzgebung variieren können. Informieren Sie sich daher im Zweifelsfall bei einem Steuerberater oder beim Finanzamt, um sicherzustellen, dass Sie alle erforderlichen Nachweise erbringen.

Was gilt bei Selbstständigen?

Selbstständige haben in Bezug auf die steuerliche Absetzbarkeit der Berufsunfähigkeitsversicherung einige Besonderheiten zu beachten. Im Allgemeinen können auch Selbstständige ihre Beiträge zur Berufsunfähigkeitsversicherung steuerlich absetzen. Die Höhe der absetzbaren Beiträge richtet sich dabei nach dem jeweiligen Einkommen und der steuerlichen Einstufung als Selbstständiger. Selbstständige können die Beiträge als Betriebsausgaben geltend machen und dadurch ihre steuerliche Belastung senken. Es ist jedoch wichtig, dass die Versicherung tatsächlich der Absicherung der eigenen Berufsunfähigkeit dient und nicht als reine Altersvorsorge angesehen wird. Zudem müssen die Beiträge angemessen sein und sich im Rahmen der üblichen Marktpreise bewegen. Bei Fragen zur steuerlichen Absetzbarkeit sollte man sich am besten von einem Steuerberater oder einem Fachmann beraten lassen, um sicherzustellen, dass alle Voraussetzungen erfüllt sind und man von den steuerlichen Vorteilen profitieren kann.

Was passiert bei einer vorzeitigen Kündigung?

Bei einer vorzeitigen Kündigung der Berufsunfähigkeitsversicherung gibt es einige wichtige Punkte zu beachten. In den meisten Fällen verliert man den Versicherungsschutz und erhält keine Auszahlungen mehr, wenn man die Versicherung vor Ablauf der Vertragslaufzeit kündigt. Zudem ist es möglich, dass bereits gezahlte Beiträge verloren gehen, da Versicherungen oft Verwaltungskosten einbehalten. Einige Versicherungen bieten jedoch eine Rückkaufswertoption an, bei der man bei vorzeitiger Kündigung einen Teil der eingezahlten Beiträge zurückerhalten kann. Es ist wichtig, die genauen Bedingungen und Konditionen des Vertrags zu prüfen, um mögliche finanzielle Verluste zu vermeiden. Im Falle einer vorzeitigen Kündigung sollte man sich auch über alternative Absicherungsmöglichkeiten informieren, um weiterhin finanziell geschützt zu sein.

Welche alternativen Möglichkeiten gibt es?

Es gibt verschiedene alternative Möglichkeiten zur Berufsunfähigkeitsversicherung, die in Betracht gezogen werden können. Eine Option ist beispielsweise die private Unfallversicherung, die finanziellen Schutz bei Unfällen bietet, jedoch nicht bei Krankheiten oder anderen Ursachen für Berufsunfähigkeit. Eine weitere Möglichkeit ist die Erwerbsunfähigkeitsversicherung, die ähnliche Leistungen wie die Berufsunfähigkeitsversicherung bietet, jedoch nicht den Verlust des bisherigen Berufs abdeckt, sondern die Unfähigkeit, irgendeiner Tätigkeit nachzugehen. Eine weitere Option ist die Dread-Disease-Versicherung, bei der bestimmte schwere Krankheiten abgedeckt sind. Es ist wichtig, die individuelle Situation sorgfältig zu prüfen und verschiedene Versicherungsarten zu vergleichen, um die passende Alternative zur Berufsunfähigkeitsversicherung zu finden.

Worauf ist bei der Auswahl einer Versicherung zu achten?

Bei der Auswahl einer Versicherung ist es wichtig, auf bestimmte Faktoren zu achten, um die beste Entscheidung zu treffen. Hier sind einige Punkte, die Sie bei der Auswahl einer Berufsunfähigkeitsversicherung berücksichtigen sollten:

- Versicherungsumfang: Stellen Sie sicher, dass der Versicherungsschutz Ihren individuellen Bedürfnissen entspricht. Prüfen Sie, welche Arten von Berufsunfähigkeit abgedeckt sind und ob es Ausschlüsse gibt.

- Leistungsdauer: Beachten Sie die Dauer, für die die Versicherung im Falle einer Berufsunfähigkeit eine Rente zahlt. Ein längerer Leistungszeitraum bietet mehr finanzielle Sicherheit.

- Beitragszahlungsdauer: Überprüfen Sie, wie lange Sie Beiträge zahlen müssen und ob dies zu Ihrem finanziellen Plan passt.

- Höhe der monatlichen Rente: Stellen Sie sicher, dass die vereinbarte monatliche Rente ausreicht, um Ihren Lebensstandard im Falle einer Berufsunfähigkeit zu halten.

- Versicherungsunternehmen: Informieren Sie sich über die Erfahrung und Reputation des Versicherungsunternehmens. Lesen Sie Bewertungen und Erfahrungsberichte, um einen vertrauenswürdigen Anbieter zu wählen.

Indem Sie diese Faktoren berücksichtigen, können Sie eine Versicherung auswählen, die Ihren individuellen Anforderungen entspricht und Ihnen den besten Schutz bietet.

Fazit

Zusammenfassend lässt sich sagen, dass die steuerliche Absetzbarkeit der Berufsunfähigkeitsversicherung ein wichtiger Faktor bei der finanziellen Absicherung ist. Es ist ratsam, sich über die Möglichkeiten der steuerlichen Absetzung zu informieren und diese in seine Finanzplanung einzubeziehen. Durch die steuerlichen Vorteile kann man die Kosten für die Berufsunfähigkeitsversicherung senken und gleichzeitig von einer umfassenden Absicherung im Falle einer Berufsunfähigkeit profitieren. Es ist jedoch wichtig, die Voraussetzungen für die steuerliche Absetzbarkeit zu erfüllen und die Belege sorgfältig aufzubewahren. Zudem sollte man bei der Auswahl einer Berufsunfähigkeitsversicherung auf die individuellen Bedürfnisse achten und sich von einem Experten beraten lassen. Mit der richtigen Versicherung und der Nutzung der steuerlichen Vorteile kann man eine solide finanzielle Basis schaffen und sich vor den Risiken einer Berufsunfähigkeit schützen.

Häufig gestellte Fragen

Was genau bedeutet Berufsunfähigkeit?

Berufsunfähigkeit tritt ein, wenn eine Person aufgrund von Krankheit, Unfall oder Invalidität nicht mehr in der Lage ist, ihren aktuellen Beruf auszuüben.

Welche finanziellen Risiken bestehen bei Berufsunfähigkeit?

Bei Berufsunfähigkeit besteht das Risiko, dass man sein Einkommen verliert und somit nicht mehr in der Lage ist, den Lebensunterhalt zu bestreiten oder finanzielle Verpflichtungen zu erfüllen.

Wie hoch sollte die Berufsunfähigkeitsrente sein?

Die Höhe der Berufsunfähigkeitsrente sollte ausreichend sein, um den bisherigen Lebensstandard halten zu können. Eine Faustregel besagt, dass die Rente etwa 60-80% des bisherigen Nettoeinkommens betragen sollte.

Was ist der Unterschied zwischen einer Berufsunfähigkeitsversicherung und einer Erwerbsminderungsrente?

Eine Berufsunfähigkeitsversicherung zahlt bei Berufsunfähigkeit eine vereinbarte Rente aus, während die Erwerbsminderungsrente eine staatliche Leistung ist, die oft nur einen Bruchteil des bisherigen Einkommens abdeckt.

Kann man eine Berufsunfähigkeitsversicherung auch für selbstständige Tätigkeiten abschließen?

Ja, auch Selbstständige können eine Berufsunfähigkeitsversicherung abschließen, um sich gegen die finanziellen Risiken einer Berufsunfähigkeit abzusichern.

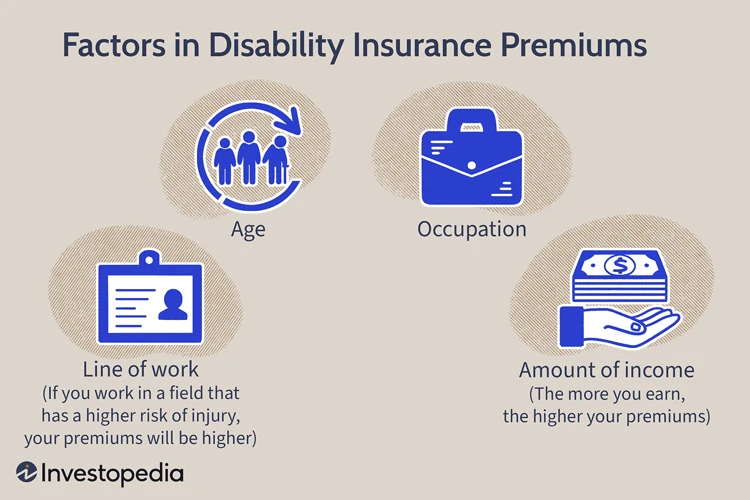

Welche Rolle spielt das Lebensalter bei der Berufsunfähigkeitsversicherung?

Das Lebensalter spielt eine Rolle bei der Beitragsberechnung. Je jünger man ist, desto niedriger sind in der Regel die Beiträge. Es empfiehlt sich daher, frühzeitig eine Berufsunfähigkeitsversicherung abzuschließen.

Was bedeutet die Karenzzeit bei einer Berufsunfähigkeitsversicherung?

Die Karenzzeit ist der Zeitraum, der zwischen dem Eintritt der Berufsunfähigkeit und dem Beginn der Rentenzahlung liegt. In der Regel beträgt die Karenzzeit 6-12 Monate.

Können bestehende Vorerkrankungen den Abschluss einer Berufsunfähigkeitsversicherung erschweren?

Ja, bestehende Vorerkrankungen können den Abschluss einer Berufsunfähigkeitsversicherung erschweren oder zu höheren Beiträgen führen. Daher ist es empfehlenswert, den Abschluss möglichst frühzeitig vorzunehmen.

Was ist eine Nachversicherungsgarantie?

Die Nachversicherungsgarantie ermöglicht es, die Berufsunfähigkeitsrente ohne erneute Gesundheitsprüfung zu erhöhen, zum Beispiel bei einer Gehaltserhöhung oder Heirat.

Welche Alternativen zur Berufsunfähigkeitsversicherung gibt es?

Als Alternative zur Berufsunfähigkeitsversicherung gibt es die Grundfähigkeitsversicherung, die bei Verlust bestimmter Grundfähigkeiten wie Sehen oder Gehen eine Rente zahlt.