Die Bedeutung von Direktversicherung und Pensionskasse: Alles was Sie wissen müssen stellt eine umfassende Anleitung dar, die Ihnen alle Informationen liefert, die Sie über diese beiden wichtigen Versicherungsoptionen wissen sollten. Sowohl Direktversicherungen als auch Pensionskassen sind beliebte Wege, um für die Zukunft vorzusorgen und finanzielle Sicherheit im Rentenalter zu gewährleisten. In diesem Artikel werden die Unterschiede und Gemeinsamkeiten zwischen Direktversicherungen und Pensionskassen erläutert, sowie die Vor- und Nachteile jeder Option diskutiert. Darüber hinaus werden auch die Auszahlungsmodalitäten und steuerliche Aspekte beleuchtet. Egal, ob Sie bereits über eine dieser Versicherungen verfügen oder einfach nur mehr über sie erfahren möchten, dieser Artikel bietet Ihnen alle wesentlichen Informationen, um fundierte Entscheidungen treffen zu können. Lesen Sie weiter, um mehr über die Bedeutung von Direktversicherung und Pensionskasse zu erfahren.

Zusammenfassung

- Was ist eine Direktversicherung?

- Was ist eine Pensionskasse?

- Direktversicherung vs. Pensionskasse

- Wann ist eine Direktversicherung sinnvoll?

- Wann ist eine Pensionskasse sinnvoll?

- Wie funktioniert die Auszahlung?

- Steuerliche Aspekte

- Fazit

-

Häufig gestellte Fragen

- 1. Welche Vorteile bietet eine Direktversicherung?

- 2. Was unterscheidet eine Pensionskasse von einer Direktversicherung?

- 3. Kann ich eine Direktversicherung auch privat abschließen?

- 4. Kann ich eine Direktversicherung vorzeitig kündigen?

- 5. Welche Leistungen erhalte ich bei einer Pensionskasse?

- 6. Was sind die steuerlichen Aspekte bei einer Direktversicherung?

- 7. Welchen Einfluss habe ich auf die Anlageformen bei einer Direktversicherung?

- 8. Kann ich meine Direktversicherung auf eine andere Person übertragen?

- 9. Muss ich mich für eine Direktversicherung oder eine Pensionskasse entscheiden?

- 10. Wie erfolgt die Auszahlung der Direktversicherung?

- Verweise

Was ist eine Direktversicherung?

Eine Direktversicherung ist eine Form der betrieblichen Altersvorsorge, die Ihnen ermöglicht, für Ihre Rente vorzusorgen, indem Sie regelmäßig Beiträge einzahlen. Es handelt sich dabei um eine Lebensversicherung, die von Ihrem Arbeitgeber abgeschlossen wird und bei der Sie als versicherte Person fungieren. Bei einer Direktversicherung haben Sie die Möglichkeit, verschiedene Anlageformen zu wählen, wie beispielsweise eine fondsgebundene Lebensversicherung (Link zu Artikel über fondsgebundene Lebensversicherung) oder einen VR-Bonusplan (Link zu Artikel über VR-Bonusplan). Die Beiträge können dabei direkt von Ihrem Gehalt abgezogen werden, bevor diese versteuert werden, was steuerliche Vorteile mit sich bringt. Diese Art der Altersvorsorge bietet Ihnen neben einem Rentenzuschuss durch den Arbeitgeber auch eine garantierte Verzinsung Ihrer Beiträge. Es ist wichtig zu beachten, dass die Auszahlung der Direktversicherung in der Regel erst mit Eintritt in den Ruhestand erfolgt. Wie genau die Auszahlung funktioniert, wird später in diesem Artikel im Abschnitt „Wie funktioniert die Auszahlung?“ erläutert.

Vorteile einer Direktversicherung

Eine Direktversicherung bietet eine Reihe von Vorteilen. Zum einen ermöglicht sie Ihnen eine zusätzliche Altersvorsorge, die von Ihrem Arbeitgeber unterstützt wird. Durch die Möglichkeit der direkten Gehaltsabzüge vor Steuern, können Sie von steuerlichen Vorteilen profitieren. Des Weiteren haben Sie bei einer Direktversicherung die Wahl zwischen verschiedenen Anlageformen, wie beispielsweise einer fondsgebundenen Lebensversicherung (Link zu Artikel über fondsgebundene Lebensversicherung) oder einem VR-Bonusplan (Link zu Artikel über VR-Bonusplan). Zusätzlich erhalten Sie eine garantierte Verzinsung Ihrer Beiträge. Ein weiterer Vorteil ist, dass Ihnen im Ruhestand eine lebenslange Rente ausbezahlt wird. Wie hoch diese Rente ist, kann mithilfe des Rentenanpassungsbetrags berechnet werden (Link zu Artikel über Berechnung des Rentenanpassungsbetrags). Alles in allem bietet eine Direktversicherung eine gute Möglichkeit, sich finanziell abzusichern und für das Rentenalter vorzusorgen.

Nachteile einer Direktversicherung

Es gibt auch einige Nachteile, die bei einer Direktversicherung berücksichtigt werden sollten. Ein Aspekt ist, dass die Beiträge zu einer Direktversicherung nicht steuerfrei sind, sondern erst bei Auszahlung versteuert werden müssen. Zudem besteht auch die Möglichkeit eines Verlustes bei der Verzinsung, insbesondere wenn die Entwicklung der Kapitalmärkte negativ ist. Ein weiterer Nachteil ist die fehlende Flexibilität. Sobald Sie sich für eine Direktversicherung entschieden haben, sind Sie in der Regel daran gebunden und haben weniger Spielraum, Ihre Anlagestrategie anzupassen. Es besteht auch die Möglichkeit, dass eine Direktversicherung im Falle einer Insolvenz des Arbeitgebers gefährdet ist, da das angesparte Kapital im Falle einer Insolvenz zur Insolvenzmasse gehören kann. Es ist also wichtig, diese Nachteile zu berücksichtigen und sorgfältig abzuwägen, ob eine Direktversicherung die richtige Form der Altersvorsorge für Sie ist.

Was ist eine Pensionskasse?

Eine Pensionskasse ist eine Form der betrieblichen Altersvorsorge, die es Ihnen ermöglicht, Kapital für Ihre Rente anzusparen. Im Gegensatz zur Direktversicherung handelt es sich bei der Pensionskasse um eine Zusatzversicherung, die von Ihrem Arbeitgeber angeboten wird. Dabei wird ein Teil Ihres Gehalts in die Pensionskasse eingezahlt, um ein Kapital anzusparen. Dieses Kapital wird dann verzinst und steht Ihnen bei Eintritt in den Ruhestand zur Verfügung. Eine Pensionskasse bietet den Vorteil, dass Ihr Arbeitgeber in der Regel ebenfalls Beiträge zur Pensionskasse leistet, was zu einer höheren Gesamtrente führt. Es ist wichtig zu beachten, dass die genauen Konditionen und Regelungen einer Pensionskasse von Unternehmen zu Unternehmen unterschiedlich sein können. Ein weiterer Aspekt, den es zu berücksichtigen gilt, ist die Möglichkeit, den Rentenanpassungsbetrag zu ermitteln (Link zu Artikel über Rentenanpassungsbetrag), der Auskunft darüber gibt, wie viel Rente Sie voraussichtlich erhalten werden.

Vorteile einer Pensionskasse

Eine Pensionskasse bietet Ihnen als Arbeitnehmer verschiedene Vorteile bei der Altersvorsorge. Zu den Vorteilen einer Pensionskasse gehört in erster Linie die Möglichkeit, regelmäßige Beiträge einzuzahlen, um für die Zukunft vorzusorgen. Die Beiträge werden dabei vom Arbeitgeber und/oder Ihnen als Arbeitnehmer geleistet. Im Gegensatz zur Direktversicherung wird das Geld in der Pensionskasse jedoch nicht durch eine Lebensversicherung, sondern durch eine Kapitalanlagegesellschaft angelegt. Dadurch haben Sie die Chance auf eine höhere Rendite (hervorheben: höhere Rendite), da die Pensionskasse Ihre Beiträge in verschiedenen Anlageformen investiert. Ein weiterer Vorteil ist, dass die Beiträge zur Pensionskasse in der Regel steuerlich begünstigt sind und somit von der Steuer absetzbar sind. Zusätzlich kann es sein, dass Ihr Arbeitgeber einen Zuschuss zur Pensionskasse leistet, wodurch Sie von einem weiteren finanziellen Vorteil profitieren.

Nachteile einer Pensionskasse

Bei aller Attraktivität einer Pensionskasse gibt es auch einige potenzielle Nachteile, die Sie beachten sollten. Eine der Hauptnachteile einer Pensionskasse ist das begrenzte Mitspracherecht bei der Verwaltung Ihrer Altersvorsorge. Im Gegensatz zu einer Direktversicherung, bei der Sie selbst die Anlageform wählen können, wird Ihr Geld bei einer Pensionskasse von Experten verwaltet. Das bedeutet, dass Sie weniger Kontrolle über die Investitionsentscheidungen haben. Zusätzlich könnten niedrige Renditen ein weiterer Nachteil sein, da die Entwicklung der Kapitalmärkte Einfluss auf Ihre Rente haben kann. Darüber hinaus können sich die Rentenauszahlungen ändern, insbesondere wenn sich die gesetzlichen Regelungen ändern. Eine Pensionskasse bietet in der Regel auch weniger Flexibilität bei der Wahl des Renteneintrittsalters im Vergleich zu anderen Vorsorgeformen. Daher ist es wichtig, alle Vor- und Nachteile einer Pensionskasse sorgfältig abzuwägen, bevor Sie sich dafür entscheiden.

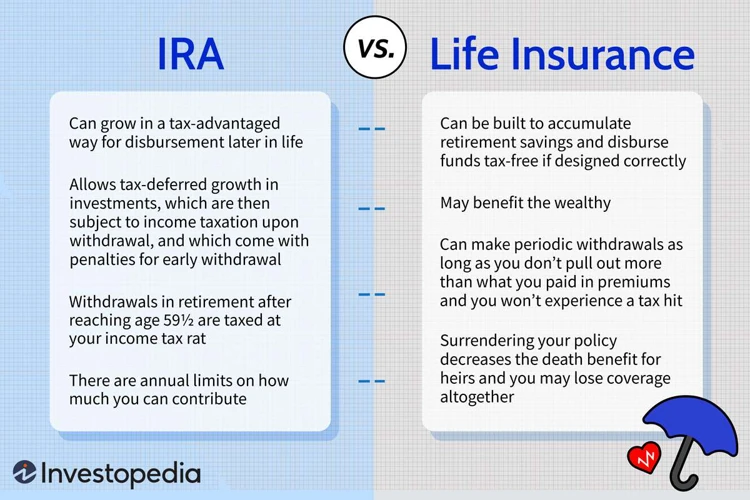

Direktversicherung vs. Pensionskasse

Eine Direktversicherung und eine Pensionskasse sind beide Formen der betrieblichen Altersvorsorge, aber es gibt einige wichtige Unterschiede zwischen den beiden. Hier sind die Gemeinsamkeiten und Unterschiede zwischen einer Direktversicherung und einer Pensionskasse:

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Gemeinsamkeiten:

– Beide Optionen dienen dazu, für die Rente vorzusorgen und bieten steuerliche Vorteile.

– Die Beiträge für eine Direktversicherung und eine Pensionskasse werden in der Regel vom Arbeitgeber und/oder Arbeitnehmer geleistet.

– Bei beiden Optionen können die Beiträge direkt vom Bruttogehalt abgezogen werden, was steuerliche Vorteile mit sich bringen kann.

Unterschiede:

– Eine Direktversicherung ist eine Lebensversicherung, die von Ihrem Arbeitgeber abgeschlossen wird, während eine Pensionskasse ein Versorgungswerk ist, das von Ihrem Arbeitgeber verwaltet wird.

– Bei einer Direktversicherung sind Sie die versicherte Person, während bei einer Pensionskasse der Arbeitgeber der Versicherungsnehmer ist.

– Die Auszahlung erfolgt bei einer Direktversicherung in Form einer lebenslangen Rente oder als einmalige Kapitalabfindung, während bei einer Pensionskasse in der Regel eine lebenslange Rente gezahlt wird.

– Bei einer Direktversicherung können Sie in der Regel verschiedene Anlageformen wählen, wie zum Beispiel eine fondsgebundene Lebensversicherung, während bei einer Pensionskasse die Anlageentscheidungen meistens vom Versorgungswerk getroffen werden.

– Die Beiträge und Leistungen einer Direktversicherung sind in der Regel begrenzt, während bei einer Pensionskasse höhere Beiträge und Leistungen möglich sein können.

Es ist wichtig, die Unterschiede zwischen einer Direktversicherung und einer Pensionskasse zu verstehen, um die beste Altersvorsorgeoption für Ihre individuellen Bedürfnisse zu wählen.

Gemeinsamkeiten

Gemeinsamkeiten zwischen Direktversicherung und Pensionskasse

Sowohl die Direktversicherung als auch die Pensionskasse dienen dem Zweck der Altersvorsorge und bieten eine zusätzliche finanzielle Absicherung im Rentenalter. Beide Optionen sind Teil der betrieblichen Altersversorgung und werden in der Regel vom Arbeitgeber angeboten. Sowohl bei der Direktversicherung als auch bei der Pensionskasse können die Beiträge steuerlich begünstigt sein, da sie vorab von Ihrem Gehalt abgezogen werden können. Zudem bieten sowohl die Direktversicherung als auch die Pensionskasse eine garantierter Verzinsung der Beiträge und gewährleisten somit eine gewisse Sicherheit für Ihre Altersvorsorge. Es ist wichtig zu beachten, dass die genauen Details und Konditionen von direkter Versicherung zu Pensionskasse variieren können, so dass es ratsam ist, sich individuell zu informieren und zu vergleichen, um die beste Option für Ihre persönliche Situation zu finden.

Unterschiede

Unterschiede zwischen Direktversicherung und Pensionskasse Die Direktversicherung und die Pensionskasse unterscheiden sich in mehreren Aspekten. Ein Hauptunterschied liegt in der Verwaltung und Absicherung der Beiträge. Bei einer Direktversicherung wird die Versicherungspolice auf den Namen des Arbeitnehmers abgeschlossen, während bei einer Pensionskasse die Beiträge in einen gemeinsamen Topf eingezahlt werden, der von einem Trägerverein verwaltet wird. Ein weiterer Unterschied besteht in der Auszahlungsmodalität. Bei einer Direktversicherung erfolgt die Auszahlung in Form einer lebenslangen Rente oder als einmaliger Kapitalbetrag, während bei einer Pensionskasse eine lebenslange Rente im Vordergrund steht. Außerdem können die Beiträge bei einer Direktversicherung direkt vom Bruttogehalt abgezogen werden, während die Beiträge zur Pensionskasse vom Arbeitgeber und Arbeitnehmer gemeinsam getragen werden. Es ist wichtig, diese Unterschiede zu berücksichtigen, um die für Ihre individuellen Bedürfnisse am besten geeignete Vorsorgeoption auszuwählen.

Wann ist eine Direktversicherung sinnvoll?

Eine Direktversicherung ist sinnvoll in verschiedenen Situationen. Hier sind einige Faktoren zu berücksichtigen, um festzustellen, ob eine Direktversicherung für Sie geeignet ist:

- Arbeitgeberbeiträge: Wenn Ihr Arbeitgeber bereit ist, Beiträge zu Ihrer Direktversicherung zu leisten, ist dies ein attraktiver Vorteil, den Sie nutzen sollten.

- Steuerliche Vorteile: Durch eine Direktversicherung können Sie Ihre Beiträge vor Steuern abziehen, was zu einer Reduzierung Ihrer Steuerlast führt.

- Langfristige Anlagestrategie: Eine Direktversicherung ist eine langfristige Investition, die Ihnen eine finanzielle Absicherung im Rentenalter bietet. Wenn Sie also eine langfristige Anlagestrategie verfolgen, kann eine Direktversicherung eine sinnvolle Option sein.

- Garantierte Verzinsung: Eine Direktversicherung bietet Ihnen eine garantierte Verzinsung Ihrer Beiträge, was zu einem stabilen Wachstum Ihrer Altersvorsorge führen kann.

Es ist wichtig, Ihre individuelle finanzielle Situation und Ihre Ziele zu berücksichtigen, um festzustellen, ob eine Direktversicherung für Sie die richtige Wahl ist.

Wann ist eine Pensionskasse sinnvoll?

Eine Pensionskasse ist eine weitere Form der betrieblichen Altersvorsorge, die für bestimmte Arbeitnehmer besonders sinnvoll sein kann. Eine Pensionskasse eignet sich vor allem für Arbeitnehmer, die in einem Unternehmen beschäftigt sind, das eine solche Vorsorgeeinrichtung anbietet. Es kann auch in bestimmten Branchen üblich sein, dass Arbeitnehmer Teil einer Pensionskasse werden. Bei einer Pensionskasse (Vorsorgeprogramm der betrieblichen Altersvorsorge) werden Beiträge vom Arbeitgeber und Arbeitnehmer geleistet und in einem gemeinsamen Topf angelegt. Im Gegensatz zur Direktversicherung bietet eine Pensionskasse oft eine höhere Rendite, da die Gelder professionell verwaltet und investiert werden. Die Auszahlung der Pensionskasse erfolgt in der Regel monatlich als lebenslange Rente. Eine Pensionskasse kann auch dann sinnvoll sein, wenn Sie planen, über einen längeren Zeitraum in einem Unternehmen zu arbeiten und von den Vorteilen einer langfristigen Altersvorsorge profitieren möchten. Wenn Sie mehr darüber erfahren möchten, wie der Rentenanpassungsbetrag ermittelt wird, können Sie dies im Artikel über die Ermittlung des Rentenanpassungsbetrags (Link zum Artikel über die Ermittlung des Rentenanpassungsbetrags) nachlesen.

Wie funktioniert die Auszahlung?

Die Auszahlung einer Direktversicherung erfolgt in der Regel erst mit Eintritt in den Ruhestand. Es stehen verschiedene Optionen zur Verfügung, um das angesammelte Kapital zu erhalten. Eine Möglichkeit ist die Auszahlung als Rente, bei der Ihnen regelmäßige Zahlungen ausgehändigt werden. Alternativ können Sie sich auch das gesamte angesammelte Kapital auf einmal auszahlen lassen. Eine weitere Option ist die Kombination aus beidem, bei der ein Teil als Rente ausgezahlt wird und ein Teil auf einmal erhalten wird. Bei der Auszahlung als Rente haben Sie die Möglichkeit, zwischen unterschiedlichen Rentenarten zu wählen, wie beispielsweise einer lebenslangen Rente oder einer Zeitrente. Die genaue Höhe der Auszahlung hängt von verschiedenen Faktoren ab, wie zum Beispiel der Höhe der eingezahlten Beiträge, der Laufzeit der Versicherung und der vereinbarten Verzinsung. Es ist ratsam, sich frühzeitig über die verschiedenen Auszahlungsmöglichkeiten zu informieren und gegebenenfalls mit einem Finanzexperten zu sprechen, um die für Ihre individuelle Situation passende Option auszuwählen.

Direktversicherung Auszahlung

Die Auszahlung einer Direktversicherung erfolgt in der Regel bei Eintritt in den Ruhestand. Es gibt verschiedene Möglichkeiten, wie Sie Ihre Direktversicherung auszahlen lassen können:

1. Kapitalauszahlung: Sie haben die Möglichkeit, Ihre Direktversicherung als Einmalzahlung in Form eines Kapitalbetrags auszahlen zu lassen. Dieser Betrag kann dann entweder zur Deckung von größeren Ausgaben verwendet oder anderweitig angelegt werden.

2. Rentenzahlung: Eine weitere Option ist die Auszahlung Ihrer Direktversicherung in Form einer monatlichen Rente. Diese Rentenzahlungen bieten Ihnen eine kontinuierliche Einkommensquelle im Ruhestand.

3. Kombination aus Kapitalauszahlung und Rente: Es ist auch möglich, sowohl eine Kapitalauszahlung als auch eine Rentenzahlung zu wählen. So können Sie beispielsweise einen Teil des Kapitals zur Deckung von sofortigen Ausgaben verwenden und den restlichen Betrag in eine monatliche Rente umwandeln.

Es ist wichtig zu beachten, dass die Auszahlung einer Direktversicherung steuerliche Auswirkungen haben kann. Je nach Auszahlungsform und Ihrem individuellen Steuersatz können Steuern auf die Auszahlungsbeträge anfallen. Genauere Informationen zu den steuerlichen Aspekten werden im späteren Abschnitt „Steuerliche Aspekte“ behandelt.

Pensionskasse Auszahlung

Die Auszahlung einer Pensionskasse erfolgt meist in Form einer lebenslangen Rente. Nachdem Sie das Rentenalter erreicht haben, erhalten Sie monatliche Rentenzahlungen, die von der Pensionskasse berechnet werden. Die Höhe der Rente hängt von verschiedenen Faktoren ab, wie zum Beispiel der Dauer der Beitragszahlungen, dem erzielten Anlageertrag und den versicherungstechnischen Grundlagen der Pensionskasse. Es gibt jedoch auch die Möglichkeit, eine einmalige Kapitalauszahlung zu wählen, bei der Ihnen der gesamte Betrag auf einen Schlag ausgezahlt wird. Es ist wichtig zu beachten, dass bei einer Kapitalauszahlung Steuern anfallen können. Die konkreten Regelungen und Optionen zur Auszahlung hängen von der jeweiligen Pensionskasse ab. Es empfiehlt sich, sich frühzeitig mit den Auszahlungsoptionen zu befassen und gegebenenfalls eine Beratung in Anspruch zu nehmen, um die für Sie beste Entscheidung zu treffen.

Steuerliche Aspekte

Steuerliche Aspekte spielen eine wichtige Rolle bei Direktversicherungen und Pensionskassen. Bei Direktversicherungen werden die Beiträge während der Ansparphase vom Bruttogehalt abgezogen, was zu einer Reduzierung der Einkommensteuer führt. Die Beiträge sind jedoch in der Regel bis zu einer bestimmten Höchstgrenze steuerfrei. Bei der Auszahlung der Direktversicherung im Rentenalter fallen Steuern auf die Kapitalerträge an. Die genaue Höhe der Steuer hängt von verschiedenen Faktoren ab, wie beispielsweise der Vertragslaufzeit und dem individuellen Steuersatz. Es gibt jedoch auch Möglichkeiten, die Steuerbelastung zu verringern, beispielsweise indem man die Auszahlung über einen längeren Zeitraum streckt oder einen Teil als einmaligen Kapitalbetrag erhält. Bei Pensionskassen gelten ähnliche steuerliche Regelungen wie bei Direktversicherungen. Es ist ratsam, sich professionellen Rat bei einem Steuerberater oder Fachmann für Altersvorsorge zu holen, um die steuerlichen Aspekte bestmöglich zu verstehen und zu optimieren.

Fazit

Fazit: Eine Direktversicherung und eine Pensionskasse sind beide wertvolle Instrumente der Altersvorsorge. Beide bieten die Möglichkeit, für die Zukunft vorzusorgen und finanzielle Sicherheit im Ruhestand zu gewährleisten. Eine Direktversicherung hat den Vorteil, dass sie in der Regel direkt vom Arbeitgeber abgeschlossen wird und möglicherweise auch steuerliche Vorteile bietet. Eine Pensionskasse dagegen kann unter Umständen eine höhere Rendite und zusätzliche Leistungen bieten. Es ist wichtig, die individuellen Bedürfnisse und Umstände zu berücksichtigen, um die richtige Wahl zu treffen. Es kann sogar sinnvoll sein, sowohl eine Direktversicherung als auch eine Pensionskasse in Betracht zu ziehen, um von den Vorteilen beider Optionen zu profitieren. Letztendlich ist es ratsam, professionellen Rat einzuholen und die persönliche Situation sorgfältig zu prüfen, um die bestmögliche Entscheidung für die Altersvorsorge zu treffen.

Häufig gestellte Fragen

1. Welche Vorteile bietet eine Direktversicherung?

Eine Direktversicherung bietet mehrere Vorteile. Zum einen können Sie von steuerlichen Vergünstigungen profitieren, da die Beiträge direkt von Ihrem Gehalt abgezogen werden und erst im Rentenalter versteuert werden. Zudem erhalten Sie oft einen Rentenzuschuss von Ihrem Arbeitgeber und Ihre Beiträge werden garantiert verzinst.

2. Was unterscheidet eine Pensionskasse von einer Direktversicherung?

Der Hauptunterschied besteht darin, dass eine Pensionskasse von Ihrem Arbeitgeber verwaltet wird, während Sie bei einer Direktversicherung selbst die versicherte Person sind. Zudem haben Sie bei einer Pensionskasse oft weniger Einflussmöglichkeiten auf die Anlageformen.

3. Kann ich eine Direktversicherung auch privat abschließen?

Nein, eine Direktversicherung wird immer über Ihren Arbeitgeber abgeschlossen. Sie können jedoch eine private Rentenversicherung als Alternative in Betracht ziehen.

4. Kann ich eine Direktversicherung vorzeitig kündigen?

In den meisten Fällen ist eine vorzeitige Kündigung einer Direktversicherung nicht möglich. Die Auszahlung erfolgt in der Regel erst mit Eintritt in den Ruhestand.

5. Welche Leistungen erhalte ich bei einer Pensionskasse?

Bei einer Pensionskasse erhalten Sie im Rentenalter regelmäßige Rentenzahlungen, die auf den Beiträgen basieren, die Sie während Ihrer aktiven Arbeitszeit eingezahlt haben.

6. Was sind die steuerlichen Aspekte bei einer Direktversicherung?

Bei einer Direktversicherung werden die Beiträge vorab vom Gehalt abgezogen und erst im Rentenalter versteuert. Dadurch können Sie während der Einzahlungsphase Steuern sparen.

7. Welchen Einfluss habe ich auf die Anlageformen bei einer Direktversicherung?

Sie haben bei einer Direktversicherung oft die Möglichkeit, aus verschiedenen Anlageformen zu wählen, wie beispielsweise einer fondsgebundenen Lebensversicherung. Diese Entscheidung können Sie in Absprache mit Ihrem Arbeitgeber treffen.

8. Kann ich meine Direktversicherung auf eine andere Person übertragen?

Ja, unter bestimmten Umständen ist es möglich, Ihre Direktversicherung auf eine andere Person zu übertragen, zum Beispiel bei einem Wechsel des Arbeitgebers.

9. Muss ich mich für eine Direktversicherung oder eine Pensionskasse entscheiden?

Nein, Sie können sich auch für beide Optionen entscheiden, um Ihre Altersvorsorge zu diversifizieren und von den Vorteilen beider Optionen zu profitieren.

10. Wie erfolgt die Auszahlung der Direktversicherung?

Die Auszahlung der Direktversicherung erfolgt in der Regel entweder als lebenslange monatliche Rente oder als einmalige Kapitalauszahlung. Wie genau die Auszahlung erfolgt, hängt von den Konditionen Ihrer Versicherung ab.