Einkommensteuer und Erbe können eine komplexe Verflechtung darstellen, die eine fundierte Finanzplanung erfordert. In diesem Artikel werden wir einen detaillierten Einblick in die Auswirkungen des Erbes auf die Einkommensteuer geben und Tipps zur Optimierung der Finanzplanung geben. Erfahren Sie, wie steuerpflichtige Einkünfte aus Erben besteuert werden, welche Auswirkungen die Steuerklasse auf das Erbe hat und wie sich die Steuersätze für Erbe und Einkommen unterscheiden. Darüber hinaus werden wir besprechen, wie Sie steuerfreie Erbschaftsbestandteile nutzen können und wie Sie Ihre Einkommensteuer durch intelligentes Erbschaftsmanagement minimieren können. Beachten Sie auch die erbrechtlichen Aspekte bei der Finanzplanung und wie Sie steuerliche Vorteile durch gemeinnützige Schenkungen nutzen können. Schließlich werfen wir einen Ausblick auf zukünftige steuerliche Entwicklungen. Lesen Sie weiter, um wertvolle Tipps und Informationen zur optimalen Finanzplanung in Bezug auf Einkommensteuer und Erbe zu erhalten.

Zusammenfassung

- 1. Überblick über die Einkommensteuer

- 2. Die Auswirkungen des Erbes auf die Einkommensteuer

- 3. Tipps zur Optimierung der Finanzplanung

- 4. Erbrechtliche Aspekte bei der Finanzplanung berücksichtigen

- 5. Ausblick auf zukünftige steuerliche Entwicklungen

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Welche Personen sind einkommensteuerpflichtig?

- 2. Wann muss ich meine Einkommensteuererklärung abgeben?

- 3. Welche Steuerklassen gibt es und wie wirken sie sich auf das Erbe aus?

- 4. Welche Einkünfte aus Erben sind steuerpflichtig?

- 5. Wie kann ich steuerfreie Erbschaftsbestandteile nutzen?

- 6. Welche Auswirkungen haben Vermächtnisse und Schenkungen auf die Einkommensteuer?

- 7. Inwiefern beeinflusst ein Testament oder Erbvertrag die Finanzplanung?

- 8. Welche steuerlichen Fallstricke gibt es bei einem Erbvertrag?

- 9. Kann ich durch gemeinnützige Schenkungen Steuervorteile erlangen?

- 10. Gibt es zukünftige steuerliche Entwicklungen, die ich bei meiner Finanzplanung berücksichtigen sollte?

- Verweise

1. Überblick über die Einkommensteuer

Die Einkommensteuer ist eine direkte Steuer, die auf das Einkommen einer Person oder eines Unternehmens erhoben wird. Sie ist abhängig von verschiedenen Faktoren wie dem Einkommensniveau, dem Familienstand und der Steuerklasse. Dabei gibt es verschiedene Einkommensarten, die bei der Ermittlung der Einkommensteuer berücksichtigt werden, wie beispielsweise Einkünfte aus unselbstständiger oder selbstständiger Tätigkeit, Kapitalerträge und Mieteinnahmen. Zu den steuerlichen Abzugsmöglichkeiten zählen beispielsweise Werbungskosten, Sonderausgaben und außergewöhnliche Belastungen. Die Höhe der Einkommensteuer kann zudem durch Freibeträge und Steuervorteile wie beispielsweise den Grundfreibetrag oder Kinderfreibeträge beeinflusst werden. Ein detaillierter Überblick über die Einkommensteuer und deren Berechnung ist entscheidend für eine optimale Finanzplanung in Bezug auf das Erbe.

2. Die Auswirkungen des Erbes auf die Einkommensteuer

Die Auswirkungen des Erbes auf die Einkommensteuer können signifikant sein und sollten daher bei der Finanzplanung berücksichtigt werden. Es gibt verschiedene Faktoren, die die steuerlichen Auswirkungen des Erbes beeinflussen.

Steuerpflichtige Einkünfte aus Erben: Wenn Sie ein Erbe erhalten, können bestimmte Einkünfte daraus steuerpflichtig sein. Hierzu gehören beispielsweise Einkünfte aus Vermietung und Verpachtung, Kapitalerträge oder Einkünfte aus selbstständiger Tätigkeit, die mit dem geerbten Vermögen erzielt werden.

Die Steuerklasse und deren Auswirkungen auf das Erbe: Die Steuerklasse ist ein wichtiger Faktor, der die Höhe der Einkommensteuer beeinflusst. Bei der Erbschaft kann die Steuerklasse ebenfalls eine Rolle spielen, insbesondere wenn es um Ehepartner, Kinder oder andere enge Verwandte geht. Je nach Steuerklasse können unterschiedliche Freibeträge und Steuersätze gelten.

Vergleich der verschiedenen Steuersätze für Erbe und Einkommen: Bei der Ermittlung der Einkommensteuer werden unterschiedliche Steuersätze angewendet, je nach Höhe des Einkommens. Es ist wichtig zu beachten, dass Erbschaften unter Umständen anderen Steuersätzen unterliegen können. Ein Vergleich der Steuersätze für Erbe und Einkommen kann helfen, die steuerlichen Auswirkungen besser zu verstehen.

Bei der Optimierung der Finanzplanung in Bezug auf das Erbe sollten diese Auswirkungen der Einkommensteuer sorgfältig berücksichtigt werden.

2.1. Steuerpflichtige Einkünfte aus Erben

Steuerpflichtige Einkünfte aus Erben beziehen sich auf das Einkommen, das eine Person aus einer Erbschaft erhält und das steuerlich relevant ist. Dazu gehören beispielsweise Erträge aus Vermietung und Verpachtung von geerbtem Immobilienbesitz, Zinserträge aus geerbten Geldanlagen oder Dividendenausschüttungen aus einer geerbten Unternehmensbeteiligung. Diese Einkünfte werden bei der Ermittlung der Einkommensteuer berücksichtigt und können entsprechend besteuert werden. Es ist wichtig, die steuerlichen Auswirkungen von ererbten Einkünften zu verstehen und gegebenenfalls geeignete Steuerstrategien zu entwickeln. Hierbei kann es hilfreich sein, Expertenrat einzuholen, um Steuervergünstigungen oder Freibeträge optimal zu nutzen und mögliche Steuerfolgen zu minimieren. Weitere Informationen zur Erbschaftssteuer finden Sie in unserem Artikel über Vermächtnis und Erbschaftssteuer.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2.2. Die Steuerklasse und deren Auswirkungen auf das Erbe

Die Steuerklasse spielt eine wichtige Rolle bei der Berechnung der Einkommensteuer und hat auch Auswirkungen auf das Erbe. In Deutschland gibt es insgesamt sechs Steuerklassen, die je nach Familienstand und Einkommenssituation zugewiesen werden. Die Steuerklasse bestimmt den Steuersatz, der auf das zu versteuernde Einkommen angewendet wird. Bei der Vererbung von Vermögen ist die Steuerklasse des Erben entscheidend für die Erbschaftsteuer. Je nach Verwandtschaftsverhältnis zum Erblasser werden unterschiedliche Steuersätze angewendet. So gelten beispielsweise für direkte Nachkommen wie Kinder oder Enkelkinder niedrigere Steuersätze als für entferntere Verwandte oder Nichtverwandte. Es ist daher ratsam, die Steuerklasse und deren Auswirkungen auf das Erbe frühzeitig zu berücksichtigen und gegebenenfalls eine Änderung der Steuerklasse in Betracht zu ziehen, um die Steuerlast zu optimieren. Weitere Informationen zum Thema Erbschaftsteuer finden Sie [hier](https://www.example.com/nießbrauch-grundsteuer/).

2.3. Vergleich der verschiedenen Steuersätze für Erbe und Einkommen

Beim Vergleich der verschiedenen Steuersätze für Erbe und Einkommen ist es wichtig zu beachten, dass es Unterschiede in der Besteuerung gibt. Beim Erben werden die Steuersätze durch die Erbschaftsteuer bestimmt, während die Einkommensteuer vom Einkommenssteuertarif abhängig ist. Die Erbschaftsteuer unterliegt einem progressiven Tarif, der je nach Wert des geerbten Vermögens ansteigt. Dabei gibt es je nach Steuerklasse unterschiedliche Freibeträge und Steuersätze. Im Gegensatz dazu basiert die Einkommensteuer auf einem gestaffelten Steuertarif, der von der Höhe des zu versteuernden Einkommens abhängt. Es können auch unterschiedliche Steuersätze für verschiedene Einkommensbereiche gelten. Ein detaillierter Vergleich der Steuersätze für Erbe und Einkommen kann dabei helfen, die steuerlichen Auswirkungen zu verstehen und eine optimale Finanzplanung zu ermöglichen.

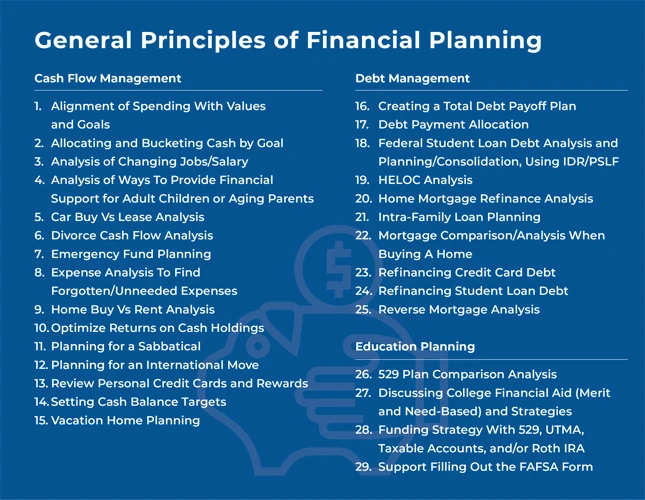

3. Tipps zur Optimierung der Finanzplanung

Bei der Optimierung der Finanzplanung in Bezug auf Einkommensteuer und Erbe gibt es einige wichtige Tipps zu beachten. Hier sind drei hilfreiche Strategien, um Ihre Finanzen zu maximieren:

1. Nutzen Sie steuerfreie Erbschaftsbestandteile: Es gibt bestimmte Vermögenswerte, die beim Erben steuerfrei übertragen werden können. Dazu gehören beispielsweise der Hausrat, persönliche Gegenstände oder eine selbstgenutzte Immobilie. Durch die gezielte Auswahl dieser Vermögenswerte können Sie die Steuerlast erheblich reduzieren.

2. Minimieren Sie die Einkommensteuer durch intelligentes Erbschaftsmanagement: Eine geschickte Planung der Auszahlungen und des Zeitpunkts des Erbes kann die Einkommensteuerbelastung erheblich verringern. Durch eine gestaffelte Auszahlung des Erbes über mehrere Jahre können Sie mögliche Progressionseffekte mindern und so in niedrigere Steuersätze fallen.

3. Beachten Sie die einkommensteuerlichen Auswirkungen von Vermächtnissen und Schenkungen: Bei Vermächtnissen und Schenkungen können steuerliche Fallstricke lauern. Es ist wichtig, die steuerlichen Konsequenzen im Vorfeld zu prüfen und gegebenenfalls steueroptimierende Maßnahmen zu ergreifen. So können Sie sicherstellen, dass Sie nicht unnötig hohe Steuerlasten tragen müssen.

Durch die Berücksichtigung dieser Tipps zur Optimierung der Finanzplanung können Sie Ihre Einkommensteuerlast in Bezug auf das Erbe deutlich reduzieren und Ihre finanzielle Situation optimieren. Beachten Sie jedoch, dass es ratsam ist, sich bei komplexen steuerlichen Fragen professionellen Rat einzuholen, beispielsweise von einem Steuerberater oder einem Fachanwalt für Erbrecht. So können Sie sicherstellen, dass Sie alle steuerlichen Möglichkeiten ausschöpfen und keine finanziellen Potenziale ungenutzt lassen.

3.1. Steuerfreie Erbschaftsbestandteile nutzen

Bei der Optimierung der Finanzplanung in Bezug auf Einkommensteuer und Erbe ist es wichtig, steuerfreie Erbschaftsbestandteile zu nutzen. Es gibt bestimmte Komponenten des Erbes, die von der Einkommensteuer befreit sind und somit keine Auswirkungen auf die Steuerbelastung haben. Dazu gehören beispielsweise Hausrat, persönliche Gegenstände und Vermögenswerte wie Schmuck oder Kunstwerke. Es ist ratsam, diese steuerfreien Bestandteile des Erbes zu identifizieren und zu nutzen, um die Einkommensteuer zu minimieren. Wenn Sie beispielsweise Immobilien erben, sollten Sie die steuerlichen Auswirkungen wie die Grundsteuer und mögliche Verwaltungskosten beim Nachlassgericht berücksichtigen, um eine fundierte Entscheidung zu treffen und potenzielle Steuervorteile zu berücksichtigen(kosten-nachlassgericht). Durch die Berücksichtigung steuerfreier Erbschaftsbestandteile können Sie Ihre Finanzplanung optimieren und die Steuerbelastung verringern.

3.2. Einkommensteuer durch intelligentes Erbschaftsmanagement minimieren

Eine effektive Möglichkeit, die Einkommensteuer bei einem Erbe zu minimieren, besteht darin, ein intelligentes Erbschaftsmanagement zu betreiben. Dabei geht es darum, das Erbe so zu strukturieren, dass steuerliche Vorteile genutzt werden können. Eine Strategie hierfür ist die Nutzung von Freibeträgen und steuerfreien Erbschaftsbestandteilen. Zum Beispiel können bestimmte Vermögenswerte, wie der Hausrat oder persönliche Gegenstände, steuerfrei vererbt werden. Es kann auch sinnvoll sein, Vermögenswerte rechtzeitig zu übertragen und Schenkungen in Betracht zu ziehen, um die Steuerlast zu minimieren. Dabei sollten jedoch die einkommensteuerlichen Auswirkungen von Schenkungen und Vermächtnissen beachtet werden. Ein professioneller Berater kann bei der Gestaltung des Erbschaftsmanagements unterstützen und dabei helfen, steuerliche Vorteile zu maximieren und Risiken zu minimieren.

3.3. Einkommensteuerliche Auswirkungen von Vermächtnissen und Schenkungen beachten

Bei der Finanzplanung in Bezug auf das Erbe ist es wichtig, die einkommensteuerlichen Auswirkungen von Vermächtnissen und Schenkungen zu beachten. Vermächtnisse sind bestimmte Zuwendungen, die im Testament festgelegt sind und an bestimmte Personen oder Organisationen gehen. Schenkungen sind freiwillige Übertragungen von Vermögenswerten zu Lebzeiten. Sowohl Vermächtnisse als auch Schenkungen können steuerliche Konsequenzen haben. Es ist wichtig zu wissen, dass Vermächtnisse und Schenkungen in der Regel nicht als steuerpflichtiges Einkommen betrachtet werden. Jedoch können sie das zu versteuernde Einkommen erhöhen und somit die individuelle Einkommensteuer beeinflussen. Zum Beispiel können größere Vermächtnisse oder Schenkungen zu einem höheren Steuersatz führen oder den Eintritt in eine höhere Steuerklasse zur Folge haben. Es ist daher ratsam, die möglichen einkommensteuerlichen Auswirkungen von Vermächtnissen und Schenkungen im Voraus sorgfältig zu prüfen und gegebenenfalls entsprechende Steuerplanungsstrategien zu entwickeln. Dabei kann es hilfreich sein, professionellen Rat von Steuerberatern oder Rechtsanwälten einzuholen, um steuerliche Fallstricke zu vermeiden und die optimale Finanzplanung zu gewährleisten.

4. Erbrechtliche Aspekte bei der Finanzplanung berücksichtigen

Bei der Finanzplanung in Bezug auf das Erbe spielen erbrechtliche Aspekte eine wichtige Rolle. Es ist empfehlenswert, rechtzeitig ein Testament oder einen Erbvertrag aufzusetzen, um die Verteilung des Nachlasses gemäß den eigenen Vorstellungen und Wünschen zu regeln. Dabei sollten steuerliche Fallstricke vermieden werden, um eine optimale Nutzung der erbrechtlichen Gestaltungsmöglichkeiten zu gewährleisten. Auch gemeinnützige Schenkungen können steuerliche Vorteile bieten und sollten daher in die Finanzplanung einbezogen werden. Es ist ratsam, sich umfassend über die erbrechtlichen Bestimmungen und Möglichkeiten zu informieren, um eine zukunftssichere und optimale Finanzplanung im Rahmen des Erbes zu gewährleisten. Weitere Informationen zu den Kosten und Verfahren beim Nachlassgericht finden Sie hier: .

4.1. Testament und Erbvertrag rechtzeitig aufsetzen

Beim Thema Erbrecht ist es äußerst wichtig, rechtzeitig ein Testament oder einen Erbvertrag aufzusetzen. Ein Testament ist eine schriftliche Erklärung, in der der Erblasser seine letztwillige Verfügung dokumentiert. Hierin legt er fest, wie sein Vermögen nach seinem Ableben verteilt werden soll. Ein Erbvertrag hingegen ist eine Vereinbarung zwischen dem Erblasser und einem Erben, in der bestimmte Regelungen zum Erbfall getroffen werden. Beide Optionen bieten die Möglichkeit, den Nachlass individuell zu gestalten und sicherzustellen, dass der Wille des Erblassers umgesetzt wird. Dabei ist es wichtig, dass das Testament oder der Erbvertrag rechtzeitig, also zu Lebzeiten, aufgesetzt wird, um spätere Streitigkeiten oder Unsicherheiten zu vermeiden. Es empfiehlt sich zudem, professionelle Hilfe durch einen Notar oder Anwalt in Anspruch zu nehmen, um sicherzugehen, dass alle rechtlichen Voraussetzungen erfüllt sind und das Testament bzw. der Erbvertrag rechtlich wirksam ist.

4.2. Steuerliche Fallstricke beim Erbvertrag vermeiden

Beim Abschluss eines Erbvertrags ist es wichtig, steuerliche Fallstricke zu vermeiden und eine sorgfältige Planung durchzuführen. Ein Fehler in der Gestaltung des Erbvertrags kann zu unerwarteten steuerlichen Konsequenzen führen. Insbesondere wenn es um Schenkungen oder Vermächtnisse geht, sollten die steuerlichen Auswirkungen berücksichtigt werden. Zum Beispiel kann eine Schenkung zu Lebzeiten zwar steuerlich attraktiv sein, aber es können auch Schenkungssteuern anfallen. Es ist wichtig, die aktuellen steuerlichen Regelungen und Freibeträge zu beachten, um sicherzustellen, dass keine unnötigen Steuerlasten entstehen. Darüber hinaus sollte bei der Planung des Erbvertrags auch die Grundsteuer im Zusammenhang mit einem Nießbrauchrecht berücksichtigt werden. Eine professionelle Beratung kann helfen, diese steuerlichen Fallstricke zu vermeiden und eine optimale Finanzplanung im Rahmen des Erbvertrags zu gewährleisten.

4.3. Steuervorteile durch gemeinnützige Schenkungen nutzen

Durch gemeinnützige Schenkungen können Steuervorteile genutzt werden. Wenn Sie einen Teil Ihres Erbes an gemeinnützige Organisationen oder wohltätige Zwecke spenden, können Sie bestimmte steuerliche Vergünstigungen in Anspruch nehmen. In vielen Ländern gibt es spezielle Regelungen, die es ermöglichen, Spenden an anerkannte gemeinnützige Organisationen von der Steuer abzusetzen oder bestimmte Steuervorteile zu erhalten. Dadurch können Sie nicht nur Gutes tun, sondern auch Ihre Steuerlast reduzieren. Es ist wichtig, sich über die genauen Voraussetzungen und Regelungen in Ihrem Land zu informieren, um die bestmöglichen Steuervorteile aus gemeinnützigen Schenkungen zu nutzen.

5. Ausblick auf zukünftige steuerliche Entwicklungen

Beim Ausblick auf zukünftige steuerliche Entwicklungen ist es wichtig, auf mögliche Veränderungen im Steuerrecht vorbereitet zu sein. Eine mögliche Entwicklung betrifft die Erbschafts- und Schenkungssteuer. In vielen Ländern gibt es bereits Bestrebungen, die Steuersätze zu erhöhen oder den steuerlichen Freibetrag zu senken. Daher ist es ratsam, regelmäßig die aktuelle Gesetzgebung zu verfolgen und gegebenenfalls Anpassungen in der Finanzplanung vorzunehmen. Auch die Einkommensteuer könnte in Zukunft Veränderungen unterliegen, insbesondere im Hinblick auf höhere Steuersätze für größere Einkommen und mögliche Steuerbegünstigungen für bestimmte Bereiche wie erneuerbare Energien oder nachhaltige Investments. Eine umfassende Kenntnis der steuerlichen Entwicklungen ermöglicht es, frühzeitig auf Änderungen zu reagieren und die Finanzplanung entsprechend anzupassen.

Zusammenfassung

In der Zusammenfassung dieses Artikels haben wir einen Überblick über die Einkommensteuer gegeben und deren Auswirkungen auf das Erbe beleuchtet. Wir haben besprochen, wie steuerpflichtige Einkünfte aus Erben besteuert werden und welche Rolle die Steuerklasse dabei spielt. Außerdem haben wir die verschiedenen Steuersätze für Erbe und Einkommen verglichen. Um die Finanzplanung zu optimieren, wurden Tipps diskutiert, wie steuerfreie Erbschaftsbestandteile genutzt werden können und wie die Einkommensteuer durch intelligentes Erbschaftsmanagement minimiert werden kann. Ebenso wurden die steuerlichen Auswirkungen von Vermächtnissen und Schenkungen erwähnt. Bei der Finanzplanung ist es wichtig, auch erbrechtliche Aspekte zu berücksichtigen, wie das rechtzeitige Aufsetzen eines Testaments oder Erbvertrags und das Vermeiden steuerlicher Fallstricke. Abschließend haben wir die steuerlichen Vorteile von gemeinnützigen Schenkungen angesprochen und einen Ausblick auf zukünftige steuerliche Entwicklungen gegeben. Mit diesen Informationen können Sie Ihre Finanzplanung in Bezug auf Einkommensteuer und Erbe optimieren.

Häufig gestellte Fragen

1. Welche Personen sind einkommensteuerpflichtig?

Einkommensteuerpflichtig sind natürliche Personen, die ein Einkommen erzielen, das über dem steuerlichen Grundfreibetrag liegt.

2. Wann muss ich meine Einkommensteuererklärung abgeben?

Die Abgabepflicht für die Einkommensteuererklärung besteht in der Regel bis zum 31. Juli des Folgejahres. Bei Inanspruchnahme eines Steuerberaters oder einer Steuerberaterin kann die Frist verlängert werden.

3. Welche Steuerklassen gibt es und wie wirken sie sich auf das Erbe aus?

Es gibt sechs verschiedene Steuerklassen, die je nach Familienstand und Einkommenssituation eingeteilt werden. Die Steuerklasse kann Auswirkungen auf das zu versteuernde Erbe haben, da sie die Höhe der anfallenden Einkommensteuer beeinflusst.

4. Welche Einkünfte aus Erben sind steuerpflichtig?

Steuerpflichtig sind in der Regel Einkünfte, die aus der Übertragung von Vermögen im Rahmen einer Erbschaft resultieren. Dazu zählen beispielsweise Immobilien, Wertpapiere, Sparanlagen und betriebliche Anteile.

5. Wie kann ich steuerfreie Erbschaftsbestandteile nutzen?

Es gibt bestimmte erbschaftssteuerliche Freibeträge, die für jeden Erben gelten. Indem man den Nachlass geschickt aufteilt und diese Freibeträge effektiv nutzt, kann man bestimmte Erbschaftsbestandteile steuerfrei erhalten.

6. Welche Auswirkungen haben Vermächtnisse und Schenkungen auf die Einkommensteuer?

Vermächtnisse und Schenkungen können steuerliche Auswirkungen auf die Einkommensteuer haben, insbesondere wenn sie bestimmte Freibeträge überschreiten. Es ist wichtig, diese Auswirkungen bei der Finanzplanung zu berücksichtigen.

7. Inwiefern beeinflusst ein Testament oder Erbvertrag die Finanzplanung?

Ein Testament oder Erbvertrag kann die Verteilung des Erbes regeln und steuerliche Vorteile bieten. Es ist ratsam, diese rechtzeitig aufzusetzen, um die Finanzplanung optimal zu gestalten.

8. Welche steuerlichen Fallstricke gibt es bei einem Erbvertrag?

Beim Abschluss eines Erbvertrags sollten bestimmte steuerliche Aspekte, wie beispielsweise die Erbschaftssteuer und die Einkommensteuer, beachtet werden, um unerwünschte steuerliche Konsequenzen zu vermeiden.

9. Kann ich durch gemeinnützige Schenkungen Steuervorteile erlangen?

Ja, durch Schenkungen an anerkannte gemeinnützige Organisationen können Steuervorteile in Form von steuerlichen Abzügen oder Freibeträgen genutzt werden.

10. Gibt es zukünftige steuerliche Entwicklungen, die ich bei meiner Finanzplanung berücksichtigen sollte?

Steuerliche Regelungen können sich im Laufe der Zeit ändern. Es ist daher ratsam, regelmäßig über mögliche zukünftige steuerliche Entwicklungen informiert zu bleiben und diese bei der Finanzplanung zu berücksichtigen.