Zusammenfassung

- Einleitung

- Was ist ein Einspruch?

- Gründe für Einspruch

- Wie legt man Einspruch ein?

- Was ist ein Verspätungszuschlag?

- Gründe für Verspätungszuschlag

- Wie vermeidet man einen Verspätungszuschlag?

- Wie wird der Verspätungszuschlag berechnet?

- Einspruch gegen den Verspätungszuschlag einlegen

- Folgen bei Nichtzahlung oder Nichtbeachtung

- Was passiert nach dem Einspruch?

- Wie lange dauert das Verfahren?

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Kann ich Einspruch gegen jede Steuerentscheidung einlegen?

- 2. Gibt es Fristen für das Einlegen eines Einspruchs?

- 3. Muss ich den Einspruch schriftlich einreichen?

- 4. Welche Dokumente sollte ich meinem Einspruch beifügen?

- 5. Kann ich Einspruch einlegen, wenn ich meine Steuererklärung zu spät abgegeben habe?

- 6. Wird das Finanzamt meinen Einspruch automatisch akzeptieren?

- 7. Kann ich einen Einspruch gegen den Verspätungszuschlag einlegen?

- 8. Kann ich Einspruch einlegen, wenn ich meine Steuererklärung selbst erstellt habe?

- 9. Wie lange dauert es, bis mein Einspruch bearbeitet wird?

- 10. Was passiert, wenn das Finanzamt meinen Einspruch ablehnt?

- Verweise

Einleitung

Ein Einspruch und ein Verspätungszuschlag sind zwei wichtige Themen, die man verstehen muss, um keine unerwünschten Konsequenzen zu haben. In diesem Artikel werden wir Ihnen alles erklären, was Sie über Einspruch und Verspätungszuschlag wissen müssen. Ein Einspruch ermöglicht es Ihnen, gegen eine Steuerentscheidung vorzugehen, während ein Verspätungszuschlag anfällt, wenn Sie Ihre Steuererklärung nicht rechtzeitig abgeben oder falsche Informationen angeben. Wir werden Ihnen Schritt für Schritt zeigen, wie Sie Einspruch einlegen können und wie Sie einen Verspätungszuschlag vermeiden können. Außerdem geben wir Ihnen Informationen über die Berechnung des Verspätungszuschlags und was passiert, wenn Sie nicht zahlen oder den Einspruch vernachlässigen. Lesen Sie weiter, um mehr zu erfahren.

.

Was ist ein Einspruch?

Ein Einspruch ist ein rechtliches Mittel, um gegen eine Steuerentscheidung vorzugehen. Wenn Sie mit einer Entscheidung des Finanzamtes nicht einverstanden sind, haben Sie das Recht, Einspruch einzulegen. Dies kann beispielsweise der Fall sein, wenn Sie der Meinung sind, dass Ihre Steuerberechnung fehlerhaft ist oder bestimmte Informationen fehlen. Durch den Einspruch möchten Sie erreichen, dass die Entscheidung überprüft und gegebenenfalls korrigiert wird. Der Einspruch sollte schriftlich eingereicht werden und fristgerecht erfolgen, um Ihre Rechte zu wahren. Weitere Gründe für einen Einspruch können auch rechtliche Aspekte sein, wie beispielsweise die Anfechtung der Verfassungsmäßigkeit einer steuerlichen Regelung. Wenn Sie mehr Informationen zur Steuererklärung benötigen, können Sie unsere Ausfüllhilfe für die Steuererklärung nach Riester-Kündigung nutzen.

Gründe für Einspruch

Es gibt verschiedene Gründe, einen Einspruch einzulegen. Erstens können Fehler bei der Berechnung der Steuer die Grundlage für einen Einspruch bilden. Wenn Sie der Meinung sind, dass das Finanzamt falsche Angaben oder falsche Berechnungen gemacht hat, sollten Sie einen Einspruch einlegen, um die Richtigkeit zu überprüfen. Ein weiterer Grund ist das Fehlen von wichtigen Informationen in Ihrer Steuererklärung. Wenn Sie vergessen haben, bestimmte Einnahmen oder Ausgaben anzugeben, sollten Sie dies im Einspruch korrigieren. Darüber hinaus können auch rechtliche Gründe ein Einspruchsgrund sein. Dies könnte bedeuten, dass Sie die Verfassungsmäßigkeit einer steuerlichen Regelung anzweifeln und dies im Einspruch geltend machen möchten. Wenn Sie Unterstützung bei der Ausfüllung bestimmter Steuerformulare benötigen, können Sie unsere Ausfüllhilfe für die Grundsteuer in NRW für Eigentumswohnungen nutzen.

1. Fehlerhafte Berechnung

Eine der häufigsten Gründe für einen Einspruch ist eine fehlerhafte Berechnung. Es kann vorkommen, dass das Finanzamt bei der Berechnung Ihrer Steuer bestimmte Fehler gemacht hat. Dies kann zu einem höheren oder niedrigeren Steuerbetrag führen, als Sie tatsächlich schulden oder erstattet bekommen sollten. Wenn Ihnen auffällt, dass Ihre Steuerberechnung nicht korrekt ist, sollten Sie unbedingt Einspruch einlegen. Es ist wichtig, die Fehlerhaftigkeit der Berechnung deutlich darzulegen und gegebenenfalls die richtigen Informationen oder Unterlagen beizufügen, um Ihren Standpunkt zu stützen. Sie können auch unsere Ausfüllhilfe für die Anlage KAP nutzen, um sicherzustellen, dass Sie alle relevanten Informationen korrekt angegeben haben. Durch das Einreichen eines Einspruchs haben Sie die Möglichkeit, dass die fehlerhafte Berechnung überprüft und korrigiert wird.

2. Fehlende Informationen

Fehlende Informationen können ein weiterer Grund sein, warum Sie Einspruch gegen eine Steuerentscheidung einlegen möchten. Wenn das Finanzamt wichtige Informationen in Ihrer Steuererklärung nicht berücksichtigt hat oder bestimmte Unterlagen fehlen, kann dies zu ungenauen Berechnungen führen und zu einer falschen Steuerfestsetzung führen. Es ist wichtig, dass Sie alle relevanten Informationen und Dokumente richtig angeben und einreichen, um möglichen Fehlern vorzubeugen. Wenn Sie unsicher sind, welche Informationen benötigt werden oder wie Sie diese angeben sollen, können Sie unsere Ausfüllhilfe für die Anlage KAP nutzen, um genaue Anweisungen und Beispiele zu erhalten.

3. Rechtliche Gründe

Bei einem Einspruch können auch rechtliche Gründe eine Rolle spielen. Es kann vorkommen, dass Sie eine bestimmte steuerliche Regelung für verfassungswidrig halten und deshalb Einspruch einlegen möchten. Ein Beispiel hierfür wäre die Anfechtung der Steuerpflicht für bestimmte Einkommensarten oder die Rechtmäßigkeit von Steuerabzügen. In solchen Fällen sollten Sie sich an einen Steuerberater oder einen Rechtsanwalt wenden, um eine fundierte rechtliche Begründung für Ihren Einspruch zu erhalten. Es ist wichtig, alle relevanten Gesetze und Urteile in Ihrem Einspruch anzuführen und die rechtlichen Argumente klar und nachvollziehbar darzulegen. Eine präzise und fundierte Begründung erhöht die Erfolgsaussichten Ihres Einspruchs und kann dazu führen, dass die Entscheidung des Finanzamtes revidiert wird.

Wie legt man Einspruch ein?

Um Einspruch einzulegen, müssen einige Schritte befolgt werden. Zunächst ist es wichtig, die Fristen zu beachten. Einsprüche müssen in der Regel innerhalb eines bestimmten Zeitraums nach Erhalt des Steuerbescheids eingereicht werden. Ein schriftlicher Einspruch ist erforderlich, um Ihre Position klar darzulegen. Dabei sollten Sie Ihre Argumente präzise und überzeugend formulieren. Es ist auch ratsam, alle relevanten Dokumente und Nachweise beizufügen, um Ihre Behauptungen zu stützen. Eine detaillierte Dokumentation kann den Erfolg Ihres Einspruchs erhöhen. Beachten Sie, dass es in einigen Fällen sinnvoll sein kann, die Unterstützung eines Steuerexperten in Anspruch zu nehmen, um sicherzustellen, dass Ihr Einspruch auf solider rechtlicher Grundlage basiert. Das Einlegen eines Einspruchs ist ein wichtiger Schritt, um Ihr Recht durchzusetzen und mögliche Fehler oder Ungerechtigkeiten zu korrigieren.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

1. Fristen beachten

Es ist äußerst wichtig, bei einem Einspruch die Fristen zu beachten. Sie haben normalerweise einen Monat Zeit, um Einspruch gegen eine Steuerentscheidung einzulegen, nachdem Sie darüber informiert wurden. Es ist ratsam, die Frist genau im Auge zu behalten und den Einspruch rechtzeitig einzureichen. Eine verspätete Einreichung kann dazu führen, dass der Einspruch nicht mehr berücksichtigt wird. Um sicherzustellen, dass Sie die Frist nicht verpassen, können Sie sich eine Erinnerung setzen oder einen Kalender verwenden. Eine rechtzeitige Einreichung Ihres Einspruchs gewährleistet, dass Ihr Fall geprüft wird und Ihre Rechte gewahrt bleiben.

2. Schriftlicher Einspruch

Ein Einspruch gegen eine Steuerentscheidung sollte schriftlich eingereicht werden. Ein schriftlicher Einspruch ermöglicht es Ihnen, Ihre Argumente und Gründe klar und präzise darzulegen. Es ist wichtig, dass Sie Ihren Einspruch form- und fristgerecht einreichen, um Ihre Rechte zu wahren. Dabei sollten Sie Ihren Namen, Ihre Steuernummer sowie die betroffene Steuerperiode angeben. Beschreiben Sie ausführlich, gegen welche Entscheidung Sie Einspruch einlegen und begründen Sie Ihre Argumente detailliert. Fügen Sie relevante Unterlagen oder Nachweise bei, um Ihre Argumentation zu unterstützen. Denken Sie daran, eine Kopie des Einspruchs für Ihre Unterlagen aufzubewahren.

3. Dokumentation vorbereiten

Um Ihren Einspruch zu unterstützen, ist es wichtig, eine gründliche Dokumentation vorzubereiten. Dies beinhaltet das Sammeln aller relevanten Unterlagen, die Ihren Einspruch begründen. Hier sind einige wichtige Punkte, die Sie bei der Vorbereitung der Dokumentation beachten sollten:

– Steuerbescheide: Sorgen Sie dafür, dass Sie Kopien Ihrer Steuerbescheide zur Hand haben, auf die sich Ihr Einspruch bezieht. Diese dienen als Nachweis für die von Ihnen angegebenen Fehler oder fehlenden Informationen.

– Belege: Fügen Sie alle relevanten Belege und Nachweise bei, die Ihre Argumentation unterstützen. Dies können beispielsweise Quittungen, Rechnungen oder Verträge sein, die Ihre Angaben in der Steuererklärung belegen.

– Schriftverkehr: Wenn Sie bereits mit dem Finanzamt in schriftlichem Kontakt standen, sollten Sie Kopien des Briefwechsels zusammenstellen. Dies ermöglicht es Ihnen, auf frühere Kommunikation zu verweisen und den Verlauf des Falls darzulegen.

– Gesetzliche Bestimmungen: Wenn Ihr Einspruch auf rechtlichen Gründen basiert, sollten Sie die entsprechenden gesetzlichen Bestimmungen oder Urteile vorbereiten und beifügen. Dadurch können Sie Ihre Position argumentativ stärken.

– Zeitlicher Ablauf: Halten Sie den zeitlichen Ablauf des Falls schriftlich fest, einschließlich Daten von Gesprächen oder sonstigen relevanten Ereignissen. Dies hilft Ihnen, den Einspruch strukturiert darzulegen und möglicherweise auftretende Unstimmigkeiten aufzuzeigen.

Eine umfassende Dokumentation ist entscheidend, um Ihre Argumente zu untermauern und Ihren Einspruch erfolgreich zu gestalten. Stellen Sie sicher, dass Sie alle erforderlichen Unterlagen sorgfältig vorbereiten und diese zusammen mit Ihrem schriftlichen Einspruch beim Finanzamt einreichen.

Was ist ein Verspätungszuschlag?

Ein Verspätungszuschlag ist eine zusätzliche Gebühr, die anfällt, wenn Sie Ihre Steuererklärung nicht rechtzeitig abgeben oder falsche Informationen angeben. Er dient als finanzielle Sanktion für die verspätete Abgabe oder unvollständige Angaben. Der Verspätungszuschlag wird in der Regel prozentual berechnet und basiert auf dem geschätzten oder tatsächlichen Steuerbetrag, den Sie schulden. Je länger die Verspätung dauert, desto höher kann der Zuschlag sein. Es ist wichtig zu beachten, dass der Verspätungszuschlag unabhängig von einer eventuellen Steuernachzahlung erhoben wird. Um einen Verspätungszuschlag zu vermeiden, sollten Sie Ihre Termine und Fristen kennen, genaue Angaben machen und präzise Kalkulationen durchführen. Weitere Informationen zur korrekten Ausfüllung Ihrer Steuererklärung finden Sie in unserer Ausfüllhilfe für die Anlage KAP.

Gründe für Verspätungszuschlag

Es gibt verschiedene Gründe, warum ein Verspätungszuschlag erhoben werden kann. Einer der Hauptgründe ist die verspätete Abgabe der Steuererklärung. Wenn Sie die Frist für die Steuererklärung nicht einhalten, kann das Finanzamt einen Verspätungszuschlag erheben. Ein weiterer Grund für einen Verspätungszuschlag ist die Angabe unvollständiger Informationen. Wenn Sie wichtige Angaben in Ihrer Steuererklärung ausgelassen haben oder Fehler gemacht haben, kann dies zu einem Verspätungszuschlag führen. Zudem kann auch eine falsche Berechnung der Steuer zu einem Verspätungszuschlag führen. Es ist daher wichtig, alle Angaben sorgfältig zu prüfen und sicherzustellen, dass sie korrekt sind. Wenn Sie Hilfe bei der Ausfüllung von bestimmten Steuerformularen benötigen, können Sie unsere Ausfüllhilfe für die Anlage KAP nutzen.

1. Verspätete Abgabe

Eine der Gründe für einen Verspätungszuschlag ist eine verspätete Abgabe der Steuererklärung. Wenn Sie Ihre Steuererklärung nicht rechtzeitig einreichen, kann das Finanzamt einen Zuschlag erheben. Dies dient dazu, die pünktliche Einreichung der Steuerunterlagen zu fördern und sicherzustellen. Es ist wichtig, die Fristen genau zu kennen und Ihre Steuererklärung rechtzeitig einzureichen, um einen Verspätungszuschlag zu vermeiden.

2. Unvollständige Angaben

Unvollständige Angaben können ein Grund für einen Verspätungszuschlag sein. Wenn Sie Ihre Steuererklärung nicht mit allen erforderlichen Informationen ausfüllen, kann dies zu einer Verzögerung führen. Zu den unvollständigen Angaben können fehlende Einkommensnachweise, vergessene Belege oder nicht ausgefüllte Felder gehören. Es ist wichtig, dass Sie Ihre Steuererklärung sorgfältig prüfen und sicherstellen, dass alle Angaben vollständig sind, um einen Verspätungszuschlag zu vermeiden. Eine genaue und präzise Ausfüllung der Steuerformulare ist entscheidend, um mögliche Strafen zu vermeiden.

3. Falsche Berechnungen

Falsche Berechnungen können ein weiterer Grund sein, um Einspruch einzulegen. Wenn Sie der Meinung sind, dass das Finanzamt Ihre Steuerberechnungen falsch durchgeführt hat, haben Sie das Recht, dagegen vorzugehen. Mögliche Fehler können beispielsweise inkorrekte Abzüge, ungenaue Zuordnungen von Einnahmen oder falsche Steuersätze sein. Es ist wichtig, alle relevanten Unterlagen und Nachweise bereitzuhalten, um Ihre Behauptungen zu unterstützen. Ein detaillierter Einspruch, in dem Sie die fehlerhaften Berechnungen klar und präzise darlegen, ist entscheidend, um Ihre Chancen auf eine Korrektur zu erhöhen.

Wie vermeidet man einen Verspätungszuschlag?

Um einen Verspätungszuschlag zu vermeiden, ist es wichtig, Termine und Fristen genau zu kennen. Informieren Sie sich über den Abgabetermin Ihrer Steuererklärung und stellen Sie sicher, dass Sie genügend Zeit für die Vorbereitung und Einreichung einplanen. Zudem sollten Sie darauf achten, dass Sie alle Angaben in Ihrer Steuererklärung genau und vollständig machen. Prüfen Sie alle Zahlen und Informationen sorgfältig, um Fehler zu vermeiden. Es ist ratsam, genau zu kalkulieren, um eventuelle Ungenauigkeiten zu verhindern. Eine genaue Dokumentation Ihrer Einnahmen und Ausgaben kann Ihnen helfen, alle Informationen ordnungsgemäß einzutragen. Indem Sie diese Schritte befolgen und rechtzeitig handeln, können Sie einen Verspätungszuschlag verhindern und Ihre Steuererklärung pünktlich und korrekt abgeben.

1. Termine und Fristen kennen

Wenn es darum geht, einen Verspätungszuschlag zu vermeiden, ist es wichtig, die Termine und Fristen zu kennen. Das Finanzamt legt klare Fristen fest, bis zu denen Ihre Steuererklärung abgegeben werden muss. Es ist wichtig, diese Fristen im Auge zu behalten und sich frühzeitig darum zu kümmern, um Verzögerungen zu vermeiden. Eine verspätete Abgabe kann dazu führen, dass ein Verspätungszuschlag verhängt wird. Informationen zu spezifischen Fristen und Terminen für Ihre Steuererklärung finden Sie auf der Website des Finanzamtes oder in der Ausfüllhilfe für die entsprechende Steuerform. Stellen Sie sicher, dass Sie alle benötigten Unterlagen rechtzeitig zusammenstellen, um den Abgabetermin einzuhalten und mögliche Verspätungszuschläge zu vermeiden.

2. Genaue Angaben machen

Wenn Sie einen Verspätungszuschlag vermeiden möchten, ist es wichtig, genaue Angaben in Ihrer Steuererklärung zu machen. Fehlende oder unvollständige Informationen können zu Problemen führen und dazu führen, dass ein Verspätungszuschlag verhängt wird. Stellen Sie sicher, dass Sie alle relevanten Angaben zur Verfügung stellen, wie zum Beispiel Einkommensdaten, Ausgaben, und Belege. Überprüfen Sie Ihre Steuererklärung sorgfältig auf Fehler und Unstimmigkeiten. Nehmen Sie sich die Zeit, alle erforderlichen Informationen einzutragen und korrekt anzugeben, um möglichen Problemen vorzubeugen. Für weitere Informationen zur Ausfüllhilfe für die Grundsteuer in NRW bei Eigentumswohnungen können Sie unsere Ausfüllhilfe für die Grundsteuer in NRW bei Eigentumswohnungen nutzen.

3. Präzise Kalkulationen

Präzise Kalkulationen sind entscheidend, um einen Verspätungszuschlag zu vermeiden. Wenn Sie Ihre Steuererklärung abgeben, ist es wichtig, alle Berechnungen sorgfältig durchzuführen. Hier sind einige Tipps, um präzise Kalkulationen zu gewährleisten:

- Verwenden Sie genaue Zahlen und Daten: Bei der Ermittlung von Einnahmen, Ausgaben und Abzügen sollten Sie keine Schätzungen verwenden. Recherchieren Sie genau und verwenden Sie verlässliche Informationen, um die genauen Zahlen zu ermitteln.

- Überprüfen Sie Ihre Berechnungen: Nehmen Sie sich Zeit, um Ihre Berechnungen zu überprüfen, um Fehler zu vermeiden. Verwenden Sie einen Taschenrechner oder eine Steuersoftware, um sicherzustellen, dass Ihre Berechnungen korrekt sind.

- Beachten Sie relevante Vorschriften: Achten Sie darauf, dass Sie die geltenden Steuergesetze und Richtlinien beachten. Informieren Sie sich über mögliche Änderungen in den Steuergesetzen und passen Sie Ihre Kalkulationen entsprechend an.

Durch präzise Kalkulationen minimieren Sie das Risiko von Fehlern und Ungenauigkeiten, die zu einem Verspätungszuschlag führen könnten. Wenn Sie Unterstützung bei der Ausfüllung Ihrer Steuererklärung benötigen, können Sie unsere Ausfüllhilfe für die Grundsteuer in NRW für Eigentumswohnungen nutzen.

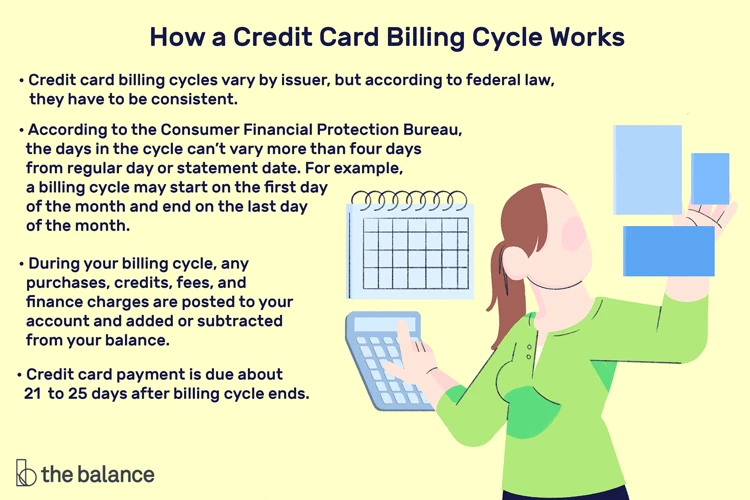

Wie wird der Verspätungszuschlag berechnet?

Der Verspätungszuschlag wird berechnet, wenn Sie Ihre Steuererklärung nicht rechtzeitig abgeben oder falsche Angaben machen. Die Höhe des Zuschlags hängt von verschiedenen Faktoren ab, darunter die Dauer der Verspätung und die Höhe des zu zahlenden Betrags. Im Allgemeinen beträgt der Verspätungszuschlag für jeden angefangenen Monat der Verspätung 0,25 Prozent des zu zahlenden Steuerbetrags, maximal jedoch 25 Prozent.

Um Ihnen eine bessere Vorstellung von der Berechnung zu geben, hier ein Beispiel:

Angenommen, Sie haben Ihre Steuererklärung um zwei Monate verspätet abgegeben und es ergibt sich eine Steuerschuld von 10.000 Euro. Der Verspätungszuschlag würde dann wie folgt berechnet:

2 Monate * 0,25 Prozent * 10.000 Euro = 500 Euro

In diesem Fall beträgt der Verspätungszuschlag also 500 Euro. Es ist wichtig zu beachten, dass der Verspätungszuschlag zusätzlich zur eigentlichen Steuerschuld zu zahlen ist.

Um einen Verspätungszuschlag zu vermeiden, ist es daher ratsam, Ihre Steuererklärung fristgerecht und korrekt abzugeben. Wenn Sie Hilfe bei der Ausfüllung Ihrer Steuererklärung benötigen, finden Sie nützliche Informationen in unserer Ausfüllhilfe für die Grundsteuer in NRW bei Eigentumswohnungen.

Einspruch gegen den Verspätungszuschlag einlegen

Um Einspruch gegen den Verspätungszuschlag einzulegen, sind bestimmte Schritte erforderlich. Zunächst einmal sollte der Einspruch schriftlich formuliert werden und die Gründe für den Einspruch deutlich darlegen. Es ist wichtig, dass der Einspruch fristgerecht eingereicht wird, um die Wirksamkeit zu gewährleisten. Darüber hinaus sollte eine detaillierte Dokumentation beigefügt werden, die die Argumentation und Beweise für den Einspruch stützt. Es ist ratsam, professionelle Hilfe von einem Steuerberater oder einem Experten in Anspruch zu nehmen, um sicherzustellen, dass der Einspruch korrekt und wirkungsvoll ist. Beachten Sie, dass der Einspruch gegen den Verspätungszuschlag unabhängig von der eigenen Steuererklärung erfolgen kann. Wenn Sie detaillierte Informationen zu bestimmten Aspekten der Steuererklärung benötigen, können Sie unsere Ausfüllhilfen nutzen, wie zum Beispiel unsere spezielle Ausfüllhilfe zur Grundsteuer in NRW für Eigentumswohnungen. Mit einem gut eingelegten Einspruch gegen den Verspätungszuschlag haben Sie die Möglichkeit, mögliche Sanktionen zu verringern oder ganz zu vermeiden.

1. Schriftlicher Einspruch

Für einen Einspruch ist es wichtig, dass er schriftlich eingereicht wird. Ein schriftlicher Einspruch dokumentiert Ihre Position und stellt sicher, dass alle relevanten Informationen berücksichtigt werden. Hier sind die Schritte, die Sie bei einem schriftlichen Einspruch beachten sollten:

1. Schreiben Sie ein formelles Anschreiben, in dem Sie den Zweck des Einspruchs klar angeben.

2. Geben Sie Ihre persönlichen Daten, wie Name, Adresse und Steueridentifikationsnummer an.

3. Nennen Sie die Steuerbescheidnummer und das Datum des Steuerbescheids, gegen den Sie Einspruch einlegen.

4. Formulieren Sie präzise und deutlich, welche Berechnungen oder Informationen Sie beanstanden und warum.

5. Fügen Sie gegebenenfalls relevante Dokumente oder Nachweise bei, die Ihre Argumentation unterstützen.

6. Unterschreiben Sie das Schreiben und senden Sie es per Post oder als elektronisches Dokument an das zuständige Finanzamt.

Ein schriftlicher Einspruch ist wichtig, um Ihre Position klar darzulegen und Ihre Rechte zu wahren. Stellen Sie sicher, dass Sie alle erforderlichen Informationen bereitstellen und das Schreiben rechtzeitig einreichen, um Fristen einzuhalten.

2. Begründung darlegen

Wenn Sie einen Einspruch gegen einen Verspätungszuschlag einlegen möchten, ist es wichtig, eine überzeugende Begründung darzulegen. In Ihrer Begründung sollten Sie deutlich machen, warum Sie mit dem Verspätungszuschlag nicht einverstanden sind und welche Argumente Sie dafür haben. Es ist ratsam, sich auf konkrete Fakten und Gesetze zu berufen, um Ihre Position zu stärken. Je detaillierter und nachvollziehbarer Sie Ihre Begründung darlegen können, desto größer ist die Wahrscheinlichkeit, dass Ihr Einspruch Erfolg hat. Es kann auch hilfreich sein, relevante Unterlagen und Nachweise beizufügen, die Ihre Argumentation unterstützen. Wenn Sie weitere Informationen zur Grundsteuer in Nordrhein-Westfalen und insbesondere zur Ausfüllhilfe für eine Eigentumswohnung benötigen, schauen Sie sich unsere hilfreiche Anleitung hier an.

3. Dokumentation beifügen

Beim Einlegen eines Einspruchs gegen einen Verspätungszuschlag ist es wichtig, die entsprechende Dokumentation beizufügen. Hierbei handelt es sich um Unterlagen und Nachweise, die Ihre Argumentation unterstützen und Ihre Position stärken können. Welche Dokumente Sie genau beifügen sollten, hängt von Ihrem konkreten Fall ab. Im Allgemeinen können folgende Dokumente hilfreich sein:

1. Steuerbescheide: Fügen Sie Kopien der relevanten Steuerbescheide bei, auf die sich Ihr Einspruch bezieht. Dies ermöglicht es den Sachbearbeitern, die Berechnungen und Entscheidungen nachzuvollziehen.

2. Belege und Nachweise: Legen Sie sämtliche Belege und Nachweise vor, die Ihre Argumentation unterstützen können. Dies können zum Beispiel Rechnungen, Verträge, Kontoauszüge oder andere schriftliche Unterlagen sein.

3. Schriftliche Stellungnahmen: Wenn Sie bestimmte Zusammenhänge oder Sachverhalte erklären möchten, können Sie zusätzlich schriftliche Stellungnahmen beifügen. Diese sollten präzise und gut begründet sein.

4. Weitere relevante Unterlagen: Je nach Fall können auch weitere Unterlagen von Bedeutung sein. Dies kann zum Beispiel ein Gutachten eines Sachverständigen, ein ärztliches Attest oder andere spezifische Nachweise sein.

Durch das Beifügen der entsprechenden Dokumente ermöglichen Sie den Sachbearbeitern eine umfassende Prüfung Ihres Einspruchs. Achten Sie darauf, dass die Unterlagen gut strukturiert und vollständig sind. Eine übersichtliche Aufstellung der beigefügten Dokumente kann helfen, das Verständnis zu erleichtern.

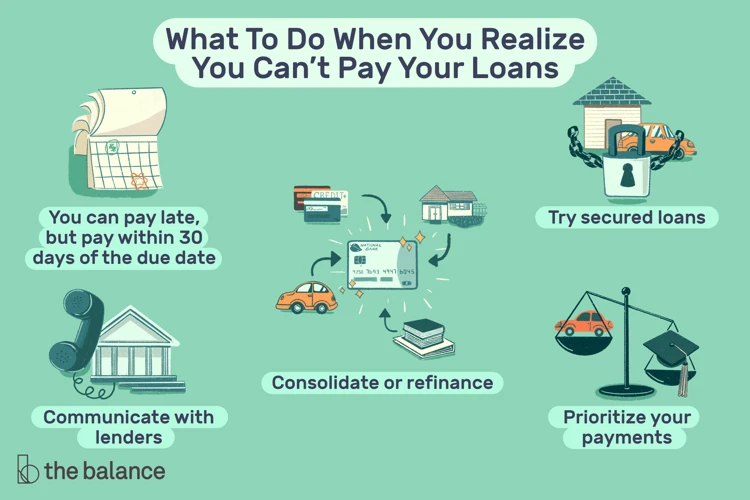

Folgen bei Nichtzahlung oder Nichtbeachtung

Die Nichtzahlung eines Verspätungszuschlags oder die Nichtbeachtung eines Einspruchs kann ernsthafte Folgen haben. Wenn Sie den Verspätungszuschlag nicht rechtzeitig bezahlen, können zusätzliche Säumniszuschläge erhoben werden. Diese können den ursprünglichen Betrag erheblich erhöhen. Darüber hinaus kann das Finanzamt rechtliche Schritte einleiten, um die Zahlung einzufordern. Wenn Sie Ihren Einspruch nicht beachten und keine weiteren Maßnahmen ergreifen, wird die Entscheidung des Finanzamtes rechtskräftig. Das bedeutet, dass Sie keine rechtliche Möglichkeit mehr haben, dagegen vorzugehen. Es ist daher wichtig, die Zahlungsfristen einzuhalten und Ihren Einspruch ernsthaft zu verfolgen, um mögliche negative Konsequenzen zu vermeiden.

Was passiert nach dem Einspruch?

Nach Einreichung Ihres Einspruchs wird das Finanzamt Ihre Anträge und Bedenken prüfen. Es gibt verschiedene Szenarien, die nach dem Einspruch eintreten können:

1. Prüfung der Unterlagen: Das Finanzamt wird Ihre Einspruchsbegründungen und relevanten Dokumente sorgfältig prüfen. Sie sollten sicherstellen, dass alle erforderlichen Unterlagen eingereicht wurden und Ihre Argumente klar dargelegt sind.

2. Zusätzliche Informationen anfordern: Falls das Finanzamt zusätzliche Informationen oder Nachweise benötigt, werden sie Sie schriftlich kontaktieren. Es ist wichtig, diese Anfragen zeitnah zu beantworten, um Verzögerungen zu vermeiden.

3. Beratungsgespräch: In einigen Fällen kann das Finanzamt ein persönliches Beratungsgespräch anbieten, um Ihren Einspruch zu erörtern und mögliche Lösungen zu finden. Dies kann eine Gelegenheit sein, Ihre Standpunkte ausführlich zu erläutern und mögliche Missverständnisse zu klären.

4. Entscheidung des Finanzamtes: Nach sorgfältiger Prüfung wird das Finanzamt eine Entscheidung treffen. Sie erhalten einen schriftlichen Bescheid, in dem die Gründe für die Entscheidung erläutert werden. Wenn Ihnen die Entscheidung immer noch nicht gerecht erscheint, haben Sie möglicherweise die Möglichkeit, vor Gericht zu gehen.

Es ist wichtig, geduldig zu sein, da das Verfahren nach einem Einspruch einige Zeit in Anspruch nehmen kann. Nutzen Sie die Zeit, um alle erforderlichen Informationen zu sammeln und Ihre Argumente zu stärken.

Wie lange dauert das Verfahren?

Die Dauer des Einspruchsverfahrens kann variieren und hängt von verschiedenen Faktoren ab. In der Regel wird das Finanzamt Ihre Einspruchsbegründung prüfen und daraufhin eine Entscheidung treffen. Dieser Prozess kann einige Wochen oder sogar Monate dauern. Es ist wichtig, geduldig zu sein und möglicherweise weitere Informationen bereitzustellen, wenn das Finanzamt dies anfordert. Wenn Sie während des Verfahrens Fragen haben oder den Status Ihres Einspruchs erfahren möchten, können Sie sich jederzeit an das Finanzamt wenden. Beachten Sie jedoch, dass die Bearbeitungszeit je nach Auslastung des Finanzamtes unterschiedlich sein kann.

Zusammenfassung

In diesem Artikel haben wir alles Wichtige zum Thema Einspruch und Verspätungszuschlag behandelt. Ein Einspruch ist ein rechtliches Mittel, um gegen Steuerentscheidungen vorzugehen. Es können verschiedene Gründe für einen Einspruch vorliegen, wie fehlerhafte Berechnungen, fehlende Informationen oder auch rechtliche Aspekte. Um Einspruch einzulegen, müssen bestimmte Schritte beachtet werden, wie die Einhaltung von Fristen, die Abfassung eines schriftlichen Einspruchs und die Vorbereitung der benötigten Dokumentation.

Ein Verspätungszuschlag hingegen entsteht, wenn die Steuererklärung nicht rechtzeitig abgegeben wird oder wenn falsche Angaben gemacht werden. Um einen Verspätungszuschlag zu vermeiden, ist es wichtig, die Termine und Fristen genau zu kennen, genaue Angaben zu machen und präzise Kalkulationen durchzuführen.

Der Verspätungszuschlag wird anhand bestimmter Kriterien berechnet, die von der Finanzbehörde festgelegt werden. Wenn Sie mit einem Verspätungszuschlag nicht einverstanden sind, können Sie ebenfalls Einspruch einlegen und müssen dabei einen schriftlichen Einspruch einreichen und die entsprechende Begründung und Dokumentation beifügen.

Es ist wichtig zu beachten, dass bei Nichtzahlung des Verspätungszuschlags oder bei Vernachlässigung des Einspruchs bestimmte Konsequenzen drohen können. Daher ist es ratsam, die Vorschriften und Verfahren genau zu beachten und rechtzeitig Einspruch einzulegen, wenn dies notwendig ist.

Insgesamt ist es wichtig, sich gut mit den Themen Einspruch und Verspätungszuschlag auszukennen, um eventuellen Problemen vorzubeugen und seine Rechte zu wahren.

Häufig gestellte Fragen

1. Kann ich Einspruch gegen jede Steuerentscheidung einlegen?

Ja, Sie können gegen jede Entscheidung des Finanzamtes Einspruch einlegen, mit der Sie nicht einverstanden sind.

2. Gibt es Fristen für das Einlegen eines Einspruchs?

Ja, Sie sollten den Einspruch innerhalb eines Monats ab dem Datum der Steuerentscheidung einlegen.

3. Muss ich den Einspruch schriftlich einreichen?

Ja, der Einspruch muss schriftlich und mit Ihrer Unterschrift eingereicht werden.

4. Welche Dokumente sollte ich meinem Einspruch beifügen?

Sie sollten alle relevanten Dokumente und Nachweise beifügen, die Ihre Einspruchsgründe unterstützen.

5. Kann ich Einspruch einlegen, wenn ich meine Steuererklärung zu spät abgegeben habe?

Ja, Sie können Einspruch gegen einen möglichen Verspätungszuschlag einlegen, der Ihnen auferlegt wurde.

6. Wird das Finanzamt meinen Einspruch automatisch akzeptieren?

Nein, das Finanzamt wird Ihren Einspruch prüfen und eine Entscheidung treffen. Sie erhalten dann eine schriftliche Mitteilung über das Ergebnis.

7. Kann ich einen Einspruch gegen den Verspätungszuschlag einlegen?

Ja, Sie können Einspruch gegen einen Verspätungszuschlag einlegen, wenn Sie der Meinung sind, dass dieser ungerechtfertigt ist.

8. Kann ich Einspruch einlegen, wenn ich meine Steuererklärung selbst erstellt habe?

Ja, unabhängig davon, ob Sie Ihre Steuererklärung selbst erstellt oder von einem Steuerberater erstellen lassen haben, haben Sie das Recht, Einspruch einzulegen.

9. Wie lange dauert es, bis mein Einspruch bearbeitet wird?

Die Bearbeitungsdauer kann variieren, aber Sie sollten innerhalb von drei Monaten eine Rückmeldung zu Ihrem Einspruch erhalten.

10. Was passiert, wenn das Finanzamt meinen Einspruch ablehnt?

Wenn das Finanzamt Ihren Einspruch ablehnt, haben Sie die Möglichkeit, Klage vor dem Finanzgericht zu erheben, um Ihre Rechte weiter zu verfolgen.