Eine umfangreiche Finanzplanung und Rechtsberatung für Personen ohne Kinder, die eine Erbschaft antreten möchten, ist von großer Bedeutung. In diesem Artikel werden wir wichtige Tipps und Ratschläge vorstellen, die Ihnen helfen werden, Ihre finanzielle Zukunft zu sichern und den rechtlichen Rahmen für Ihr Erbe zu verstehen. Von der Regelung der Erbfolge über die Erstellung eines Testaments bis hin zur Optimierung Ihrer Altersvorsorge – wir werden alle relevanten Aspekte behandeln, die Ihnen helfen, die bestmöglichen Entscheidungen zu treffen. Lesen Sie weiter, um wertvolle Informationen und Empfehlungen für eine umfassende Finanzplanung und Rechtsberatung zu erhalten.

Zusammenfassung

- Die Bedeutung einer umfassenden Finanzplanung

- Der rechtliche Rahmen für Erben ohne Kinder

- Die Rolle eines Finanzberaters

- Empfehlungen für die Sicherung der finanziellen Zukunft

- Steuerliche Aspekte beachten

- Ein Testament verfassen

- Zusammenfassung und Fazit

-

Häufig gestellte Fragen

- 1. Was ist eine Vorsorgevollmacht und warum ist sie wichtig?

- 2. Wie kann ich meine finanziellen Ziele und Prioritäten setzen?

- 3. Welche Investitionsmöglichkeiten sollte ich in Betracht ziehen?

- 4. Wie kann ich mein Vermögen am besten sichern?

- 5. Was sind steuerliche Freibeträge und wie kann ich sie nutzen?

- 6. Worauf sollte bei der Erstellung eines Testaments geachtet werden?

- 7. Was ist eine Erb- und Schenkungssteuer?

- 8. Wie kann ich meine Altersvorsorge optimieren?

- 9. Was sind die wichtigsten Inhalte einer Patientenverfügung?

- 10. Wie kann ein Finanzberater bei der Erbschaftsplanung helfen?

- Verweise

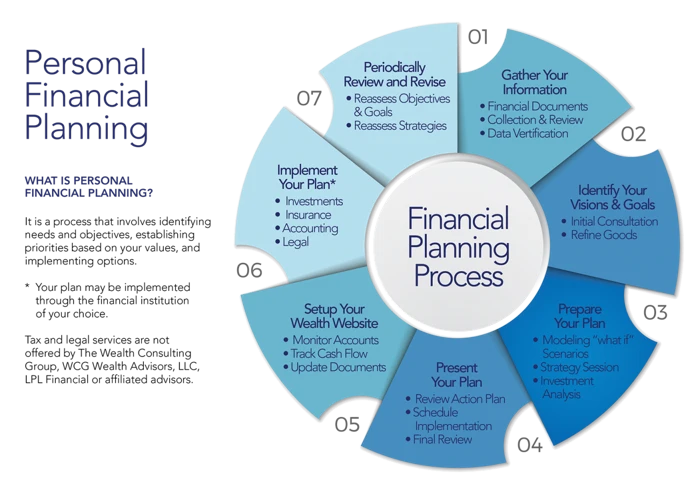

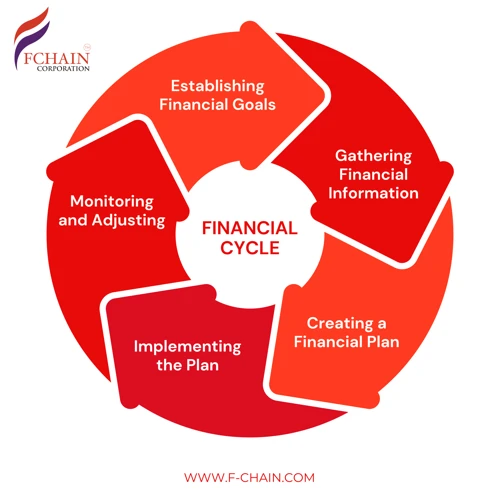

Die Bedeutung einer umfassenden Finanzplanung

für Personen ohne Kinder, die eine Erbschaft antreten möchten, kann nicht unterschätzt werden. Eine sorgfältige Finanzplanung gewährleistet, dass das geerbte Vermögen effizient genutzt und geschützt wird. Dies ist besonders wichtig, da Erben ohne Kinder oft vor einzigartigen finanziellen Herausforderungen stehen. Eine umfassende Finanzplanung umfasst die Bewertung des geerbten Vermögens, die Festlegung finanzieller Ziele und Prioritäten, die Planung der Vermögensverteilung und die Prüfung von Investitionsmöglichkeiten und Anlagen. Sie ermöglicht es den Erben, ihre finanzielle Zukunft zu sichern und die besten Entscheidungen für das geerbte Vermögen zu treffen. Darüber hinaus ist es wichtig, die steuerlichen Aspekte zu beachten und gegebenenfalls eine Rechtsberatung in Anspruch zu nehmen, um ein Testament zu verfassen, das den individuellen Bedürfnissen und Wünschen entspricht. Eine umfassende Finanzplanung ist daher der Schlüssel, um eine solide finanzielle Grundlage zu schaffen und die ererbten Vermögenswerte erfolgreich zu verwalten.

Der rechtliche Rahmen für Erben ohne Kinder

Der rechtliche Rahmen für Erben ohne Kinder ist ein wesentlicher Aspekt, den man beachten sollte. Es gibt verschiedene Schritte, um sicherzustellen, dass das Erbe rechtmäßig und in Übereinstimmung mit den gesetzlichen Bestimmungen abgewickelt wird. Zunächst sollte die Regelung der Erbfolge durch ein Testament erfolgen, um klar festzulegen, wer das Vermögen erben soll. Eine Vorsorgevollmacht und Patientenverfügung sind ebenfalls wichtig, um im Falle einer schweren Erkrankung für den Fall der Urteilsunfähigkeit vorzusorgen. Darüber hinaus sollten Erben ohne Kinder auch die Erb- und Schenkungssteuer berücksichtigen, um sicherzustellen, dass alle relevanten Rechtsvorschriften eingehalten werden. Es ist ratsam, sich mit einem Anwalt zu beraten und den rechtlichen Rahmen für das Erbe ohne Kinder zu verstehen. Weitere Informationen zum Thema finden Sie in unserem Artikel zum Tod eines unverheirateten Partners.

1. Testament und Erbfolge regeln

1. Testament und Erbfolge regeln:

Die Regelung des Testaments und der Erbfolge ist von entscheidender Bedeutung für Personen ohne Kinder, die ihr Erbe planen möchten. Ein Testament ermöglicht es, den Nachlass und die Vermögensverteilung nach den individuellen Wünschen und Bedürfnissen festzulegen. Es sollte sorgfältig geprüft und verfasst werden, um mögliche rechtliche Probleme und Streitigkeiten zu vermeiden. Es ist ratsam, eine erfahrene Rechtsberatung in Anspruch zu nehmen, um sicherzustellen, dass das Testament allen gesetzlichen Anforderungen entspricht und die persönlichen Vorstellungen des Erblassers widerspiegelt. Die Erbfolge sollte ebenfalls rechtzeitig geklärt werden, um sicherzustellen, dass das geerbte Vermögen gemäß den eigenen Vorstellungen und Vorlieben aufgeteilt wird. In einigen Fällen kann es auch ratsam sein, eine Erbengemeinschaft zu bilden, insbesondere wenn es um gemeinsamen Besitz wie Immobilien geht. Die klare Regelung der Testament und Erbfolge ist der erste Schritt zur sicheren Planung und Verwaltung eines Erbes.

2. Vorsorgevollmacht und Patientenverfügung erstellen

Die Erstellung einer Vorsorgevollmacht und einer Patientenverfügung ist ein wichtiger Schritt für Personen ohne Kinder, die eine Erbschaft antreten möchten. Eine Vorsorgevollmacht ermächtigt eine vertrauenswürdige Person, im Falle von Krankheit oder Unfall Entscheidungen zu treffen und rechtliche Angelegenheiten zu regeln. Dadurch wird sichergestellt, dass die eigenen Wünsche in Bezug auf medizinische Behandlungen, Pflege und Vermögensverwaltung respektiert werden. Eine Patientenverfügung hingegen legt die eigenen Vorstellungen bezüglich medizinischer Maßnahmen fest, falls man selbst nicht mehr in der Lage ist, diese Entscheidungen zu treffen. Beide Dokumente sind essenziell, um die persönliche Autonomie zu wahren und sicherzustellen, dass die eigenen Bedürfnisse auch in schwierigen Zeiten berücksichtigt werden. Es ist ratsam, professionelle Unterstützung bei der Erstellung dieser Dokumente in Anspruch zu nehmen, um sicherzustellen, dass sie den rechtlichen Anforderungen entsprechen und im Ernstfall gültig sind. Weitere Informationen hierzu finden Sie in unserem Artikel über Grundstücke in einer Erbengemeinschaft.

3. Erb- und Schenkungssteuer beachten

Bei einer Erbschaft ohne Kinder ist es wichtig, die Erb- und Schenkungssteuer zu beachten. Diese Steuern können erhebliche Auswirkungen auf den Wert des geerbten Vermögens haben. Es ist ratsam, sich über die geltenden Steuergesetze zu informieren und gegebenenfalls eine Steuerberatung in Anspruch zu nehmen. Eine Möglichkeit, die Erb- und Schenkungssteuer zu reduzieren, besteht darin, steuerliche Freibeträge zu nutzen. Jeder Erbe hat Anspruch auf einen bestimmten Betrag, der steuerfrei bleibt. Es ist wichtig, diese Freibeträge zu kennen und bei der Planung der Vermögensverteilung zu berücksichtigen. Darüber hinaus sollten auch steuerliche Gestaltungsmöglichkeiten geprüft werden, um die Steuerlast weiter zu minimieren. Eine gründliche Auseinandersetzung mit der Erb- und Schenkungssteuer ist daher unerlässlich, um finanzielle Überraschungen zu vermeiden und das geerbte Vermögen bestmöglich zu erhalten. Weitere Informationen zum Thema „saldo aus gesamtfälliger Forderung“ finden Sie [hier](/saldo-aus-gesamtfälliger-forderung).

Die Rolle eines Finanzberaters

Ein Finanzberater spielt eine entscheidende Rolle bei der umfassenden Finanzplanung für Erben ohne Kinder. Er kann den Erben dabei helfen, ihre finanziellen Ziele und Prioritäten festzulegen und eine maßgeschneiderte Strategie zu entwickeln, um das geerbte Vermögen effektiv zu nutzen und zu schützen. Ein erfahrener Finanzberater bringt Fachwissen und Erfahrung ein, um die individuellen Bedürfnisse und Risikotoleranzen der Erben zu berücksichtigen. Dabei berät er sie über verschiedene Investitionsmöglichkeiten und Anlagen, die ihren Zielen und der langfristigen Planung gerecht werden. Darüber hinaus kann ein Finanzberater den Erben auch bei der Planung der Vermögensverteilung unterstützen, um sicherzustellen, dass die Wünsche des Erblassers erfüllt werden und eine gerechte Aufteilung des Vermögens stattfindet. Ein erfahrener Finanzberater kann auch bei steuerlichen Aspekten wie der Nutzung von Freibeträgen und der Prüfung von Gestaltungsmöglichkeiten helfen. Eine Zusammenarbeit mit einem qualifizierten Finanzberater ist daher essentiell, um die finanzielle Zukunft zu sichern und das geerbte Vermögen optimal zu verwalten.

4. Finanzielle Ziele und Prioritäten setzen

Bei der umfassenden Finanzplanung für Erben ohne Kinder ist es entscheidend, klare finanzielle Ziele und Prioritäten zu setzen. Dies hilft Ihnen, eine sinnvolle Richtung für Ihre finanzielle Zukunft einzuschlagen und Ihre Entscheidungen entsprechend auszurichten. Das Setzen von finanziellen Zielen ermöglicht es Ihnen, auf bestimmte Wünsche und Bedürfnisse hinzuarbeiten, sei es der Kauf eines Eigenheims, die finanzielle Absicherung für das Alter oder die Unterstützung wohltätiger Zwecke. Es ist wichtig, realistische und messbare Ziele zu setzen, damit Sie Ihren Fortschritt überwachen können. Eine Finanzberatung kann Ihnen dabei helfen, Ihre Ziele zu definieren und einen maßgeschneiderten Plan zu entwickeln, um diese Ziele zu erreichen. Denken Sie daran, dass Ihre finanziellen Prioritäten sich im Laufe der Zeit ändern können, daher ist es ratsam, regelmäßig Ihre finanziellen Ziele zu überprüfen und anzupassen, um sicherzustellen, dass sie Ihren aktuellen Bedürfnissen und Umständen entsprechen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

5. Erbschafts- und Vermögensverteilung planen

Die Planung der Erbschafts- und Vermögensverteilung ist ein entscheidender Schritt für Personen ohne Kinder, die ein Erbe antreten. Es ist wichtig, sorgfältig zu überlegen, wie das geerbte Vermögen aufgeteilt werden soll, um sicherzustellen, dass die individuellen Wünsche und Bedürfnisse berücksichtigt werden. Eine mögliche Option ist die Bildung einer Erbengemeinschaft, in der das geerbte Vermögen gemeinsam verwaltet wird. Dies erfordert jedoch klare Absprachen und Regelungen, um Konflikte zu vermeiden. Eine andere Möglichkeit ist die Festlegung konkreter Vermächtnisse oder Schenkungen an bestimmte Personen oder Organisationen. Hierbei ist es ratsam, steuerliche Aspekte zu berücksichtigen und gegebenenfalls eine professionelle Unterstützung in Anspruch zu nehmen. Eine gut geplante Erbschafts- und Vermögensverteilung sorgt dafür, dass das geerbte Vermögen den individuellen Vorstellungen entsprechend weitergegeben wird und langfristig sinnvoll genutzt wird. Weitere Informationen zur Verteilung von Vermögen und Schulden in einer Erbengemeinschaft finden Sie unter diesem Link.

6. Investitionsmöglichkeiten und Anlagen prüfen

Wenn es um die Verwaltung des geerbten Vermögens geht, ist es wichtig, Investitionsmöglichkeiten und Anlagen sorgfältig zu prüfen. Hierbei können verschiedene Optionen in Betracht gezogen werden, wie beispielsweise Aktien, Anleihen, Immobilien oder Investmentfonds. Jede Option hat ihre eigenen Risiken und Renditen, daher ist es ratsam, eine ausgewogene Diversifizierung anzustreben. Ein Finanzberater kann hierbei wertvolle Unterstützung bieten, indem er die individuellen finanziellen Ziele und Risikotoleranz berücksichtigt und entsprechende Anlagestrategien empfiehlt. Es ist auch wichtig, die Kosten und Gebühren im Zusammenhang mit den verschiedenen Investitionsmöglichkeiten zu berücksichtigen, um sicherzustellen, dass die netto erzielten Renditen maximiert werden. Durch die sorgfältige Prüfung und Auswahl der Investitionsmöglichkeiten und Anlagen kann das geerbte Vermögen langfristig vermehrt und für zukünftige Bedürfnisse gesichert werden.

Empfehlungen für die Sicherung der finanziellen Zukunft

Um die finanzielle Zukunft zu sichern, gibt es einige wichtige Empfehlungen zu beachten. Zunächst ist es ratsam, ein umfassendes Vermögensinventar zu erstellen, um einen genauen Überblick über das geerbte Vermögen zu erhalten. Hierbei sollten alle Vermögenswerte, einschließlich Immobilien, Bankkonten und Investitionen, erfasst werden. Des Weiteren ist es wichtig, den Versicherungsschutz zu überprüfen und gegebenenfalls anzupassen, um sich gegen unvorhergesehene Situationen abzusichern. Eine regelmäßige Optimierung der Altersvorsorge ist ebenfalls von Bedeutung, um eine finanzielle Absicherung im Ruhestand zu gewährleisten. Durch eine gezielte Nutzung steuerlicher Freibeträge können zudem Steuern vermieden oder reduziert werden. Ferner sollten steuerliche Gestaltungsmöglichkeiten in Betracht gezogen werden, um das geerbte Vermögen bestmöglich zu schützen und zu erhalten. Diese Empfehlungen helfen, die finanzielle Zukunft zu sichern und das geerbte Vermögen langfristig zu erhalten.

7. Ein umfassendes Vermögensinventar erstellen

Ein umfassendes Vermögensinventar zu erstellen ist ein wichtiger Schritt bei der Finanzplanung für Erben ohne Kinder. Ein solches Inventar bietet einen detaillierten Überblick über das geerbte Vermögen und ermöglicht es den Erben, alle Vermögenswerte zu erfassen. Dazu gehören Immobilien, Bankkonten, Investitionen, Versicherungen, Schmuck, Kunstwerke und andere Wertgegenstände. Durch die Erstellung eines umfassenden Vermögensinventars können potenzielle finanzielle Risiken und Chancen identifiziert werden. Es ist ratsam, alle relevanten Informationen zu dokumentieren, wie zum Beispiel Standorte, Eigentumsverhältnisse, aktuelle Bewertungen und Versicherungsdetails. Dies ermöglicht es den Erben, effektive Entscheidungen über die Verwaltung, den Verkauf oder die Weitergabe der einzelnen Vermögenswerte zu treffen. Ein umfassendes Vermögensinventar ist somit ein unverzichtbares Instrument, um den Überblick über das geerbte Vermögen zu behalten und eine solide Finanzplanung zu gewährleisten.

8. Versicherungsschutz überprüfen und anpassen

Bei der Finanzplanung für ein Erbe ohne Kinder ist es wichtig, den Versicherungsschutz zu überprüfen und gegebenenfalls anzupassen. Der bestehende Versicherungsschutz sollte kritisch betrachtet werden, um sicherzustellen, dass er den individuellen Bedürfnissen und der neuen finanziellen Situation entspricht. Dazu gehören unter anderem die Lebensversicherung, die Haftpflichtversicherung und die Krankenversicherung. Es ist ratsam, sich von einem Versicherungsberater beraten zu lassen, um den optimalen Versicherungsschutz festzulegen. Einige wichtige Fragen, die berücksichtigt werden sollten, sind beispielsweise: Sind die Versicherungssummen ausreichend? Ist die Haftpflichtversicherung auf dem neuesten Stand? Gibt es zusätzlichen Versicherungsbedarf aufgrund des geerbten Vermögens? Durch die Überprüfung und Anpassung des Versicherungsschutzes können potenzielle finanzielle Risiken abgedeckt und die finanzielle Sicherheit langfristig gewährleistet werden.

9. Altersvorsorge optimieren

Um Ihre finanzielle Zukunft abzusichern, ist es wichtig, Ihre Altersvorsorge zu optimieren. Es gibt verschiedene Möglichkeiten, dies zu erreichen:

1. Überprüfen Sie Ihre bestehende Altersvorsorge: Bewertung und Überprüfung Ihrer aktuellen Altersvorsorgepläne wie betriebliche Altersvorsorge, private Rentenversicherungen oder Riester-Rente. Stellen Sie sicher, dass die gewählten Pläne Ihren individuellen finanziellen Bedürfnissen entsprechen und passen Sie diese gegebenenfalls an.

2. Diversifizieren Sie Ihre Altersvorsorge: Streuen Sie Ihr Altersvorsorgeportfolio, indem Sie verschiedene Anlagestrategien nutzen. Betrachten Sie sowohl risikoreichere Anlagen wie Aktien als auch sicherere Anlagen wie Anleihen oder Immobilien, um das Risiko zu minimieren und ein ausgewogenes Portfolio zu schaffen.

3. Nutzen Sie staatliche Förderungen: Informieren Sie sich über staatliche Unterstützung im Bereich der Altersvorsorge, wie beispielsweise Zulagen und Steuervorteile. Machen Sie sich mit den verschiedenen Fördermöglichkeiten vertraut und nutzen Sie diese, um Ihre Altersvorsorge zu optimieren.

4. Planen Sie frühzeitig für den Ruhestand: Je früher Sie mit der Planung Ihrer Altersvorsorge beginnen, desto besser. Durch langfristige Investitionen und regelmäßiges Sparen können Sie ein solides finanzielles Polster für den Ruhestand aufbauen.

5. Konsultieren Sie einen Finanzberater: Ein qualifizierter Finanzberater kann Ihnen bei der Optimierung Ihrer Altersvorsorge helfen. Sie können Ihnen dabei helfen, eine maßgeschneiderte Strategie zu entwickeln, die Ihren individuellen Bedürfnissen und Zielen entspricht.

Indem Sie Ihre Altersvorsorge optimieren, haben Sie die Möglichkeit, Ihre finanzielle Zukunft abzusichern und Ihren Ruhestand in vollen Zügen zu genießen.

Steuerliche Aspekte beachten

Steuerliche Aspekte spielen eine wichtige Rolle bei der Finanzplanung für Erben ohne Kinder. Es ist wichtig, die verschiedenen steuerlichen Freibeträge zu nutzen, um die Erb- und Schenkungssteuer zu minimieren. Dies kann durch geschickte Gestaltungsmöglichkeiten erreicht werden, wie zum Beispiel die rechtzeitige Schenkung von Vermögenswerten zu Lebzeiten. Darüber hinaus ist es ratsam, die steuerlichen Auswirkungen von bestimmten Vermögenswerten, wie zum Beispiel Grundstücken in einer Erbengemeinschaft, zu verstehen und entsprechende Maßnahmen zu ergreifen, um Steuerfallen zu vermeiden. Eine genaue Prüfung der steuerlichen Aspekte und gegebenenfalls eine Beratung durch einen Steuerexperten kann dazu beitragen, dass Erben ohne Kinder ihre steuerliche Belastung minimieren und ihr geerbtes Vermögen optimal nutzen können.

10. Steuerliche Freibeträge nutzen

Bei der Finanzplanung und Rechtsberatung für Erbschaften ohne Kinder ist es wichtig, die steuerlichen Aspekte zu berücksichtigen. Eine Möglichkeit, Steuern zu minimieren, besteht darin, die steuerlichen Freibeträge zu nutzen. Durch geschickte Gestaltung können Sie sicherstellen, dass Sie Ihr geerbtes Vermögen optimal nutzen und gleichzeitig steuerliche Vorteile erzielen. Die Höhe der steuerlichen Freibeträge hängt von verschiedenen Faktoren ab, wie beispielsweise dem Verwandtschaftsverhältnis zwischen Erblasser und Erben. Es ist ratsam, sich von einem Steuerberater beraten zu lassen, um zu ermitteln, welche Freibeträge für Sie gelten und wie Sie diese effektiv nutzen können. Dabei sollten auch steuerliche Gestaltungsmöglichkeiten überprüft werden. Eine strategische Planung kann dazu beitragen, dass Sie Steuern sparen und Ihr geerbtes Vermögen optimal nutzen können.

11. Steuerliche Gestaltungsmöglichkeiten prüfen

Wenn es um die Erbschaftssteuer geht, ist es wichtig, als Erbe von Vermögen ohne Kinder die steuerlichen Gestaltungsmöglichkeiten zu prüfen. Durch eine gezielte Planung und Beratung können potenzielle Steuervorteile genutzt werden. Eine Möglichkeit besteht darin, Freibeträge voll auszuschöpfen. Es ist wichtig zu wissen, dass Erben ohne Kinder oft höhere Steuersätze zahlen müssen als Erben mit Kindern. Daher kann es sinnvoll sein, professionelle rechtliche und steuerliche Beratung in Anspruch zu nehmen, um die bestmöglichen Steuervorteile zu erzielen. Eine weitere Option ist die Schenkung zu Lebzeiten, um das zu vererbende Vermögen bereits vor dem eigenen Tod zu übertragen und so die Steuerlast zu reduzieren. Eine kluge Nutzung dieser steuerlichen Gestaltungsmöglichkeiten kann dazu beitragen, dass mehr von Ihrem geerbten Vermögen bei Ihnen selbst oder Ihren Wunschbegünstigten bleibt.

Ein Testament verfassen

Bei der Planung der Vermögensverteilung ist das Verfassen eines Testaments ein entscheidender Schritt. Durch ein Testament können Sie sicherstellen, dass Ihr geerbtes Vermögen gemäß Ihren Wünschen verteilt wird. Es ist ratsam, hierbei die Beratung durch einen Rechtsanwalt in Anspruch zu nehmen, um sicherzustellen, dass das Testament gültig und rechtlich bindend ist. Inhaltlich sollten wichtige Aspekte wie die Bestimmung des Erben, die Regelung von Alleinerben oder Erbengemeinschaften sowie die Festlegung von Vermächtnissen und Auflagen berücksichtigt werden. Darüber hinaus bietet ein Testament die Möglichkeit, Vorsorge zu treffen für den Fall des Ablebens des eigenen Partners. Insbesondere unverheiratete Paare sollten dies in Betracht ziehen, um ihren Partner im Todesfall abzusichern (weitere Informationen hier). Die Erstellung eines klaren und detaillierten Testaments ist von großer Bedeutung, um rechtliche Unsicherheiten und Streitigkeiten unter den Erben zu vermeiden.

12. Beratung durch einen Rechtsanwalt in Anspruch nehmen

Eine der wichtigsten Maßnahmen für Personen ohne Kinder, die eine Erbschaft antreten möchten, ist es, die Beratung durch einen erfahrenen Rechtsanwalt in Anspruch zu nehmen. Ein Rechtsanwalt kann Ihnen bei der Erstellung eines rechtskräftigen Testaments helfen, das Ihre individuellen Bedürfnisse und Wünsche berücksichtigt. Sie können Sie auch über die verschiedenen rechtlichen Aspekte informieren, die bei der Vermögensverteilung zu beachten sind. Darüber hinaus kann ein Rechtsanwalt auch dabei unterstützen, mögliche rechtliche Konflikte zu vermeiden und sicherzustellen, dass Ihre Erbangelegenheiten ordnungsgemäß abgewickelt werden. Es ist ratsam, frühzeitig einen Rechtsanwalt zu konsultieren, um sicherzustellen, dass Ihre finanziellen und rechtlichen Anliegen optimal gelöst werden. Eine fundierte Rechtsberatung ist unerlässlich, um einen reibungslosen Ablauf des Erbes zu gewährleisten und potenzielle Schwierigkeiten zu vermeiden.

13. Wichtige Inhalte eines Testaments berücksichtigen

Bei der Erstellung eines Testaments ohne Kinder ist es wichtig, einige wichtige Inhalte zu berücksichtigen. Dabei sollten Sie folgende Punkte beachten:

1. Erben benennen: Legen Sie genau fest, wer Ihre Erben sein sollen und in welchem Verhältnis sie zueinander stehen. Berücksichtigen Sie dabei auch mögliche Alternativerben, falls Ihre erste Wahl nicht erben kann.

2. Vermächtnisse: Falls Sie bestimmte Vermögensgegenstände oder Geldbeträge an bestimmte Personen oder Organisationen vererben möchten, sollten Sie dies im Testament klar formulieren.

3. Testamentsvollstreckung: Überlegen Sie, ob Sie eine Testamentsvollstreckung einsetzen möchten, um sicherzustellen, dass Ihr Wille genau umgesetzt wird. Dies kann besonders sinnvoll sein, wenn Sie komplexe Vermögensstrukturen haben.

4. Vorsorge für den Todesfall des Erben: Bedenken Sie, was passieren soll, wenn Ihr Erbe vor Ihnen verstirbt. Soll das geerbte Vermögen dann an dessen Abkömmlinge oder an andere Erben gehen?

5. Enterbung: Falls Sie bestimmte Personen bewusst von Ihrem Erbe ausschließen möchten, müssen Sie dies explizit im Testament festhalten.

Es ist ratsam, sich bei der Erstellung eines Testaments von einem Rechtsanwalt beraten zu lassen, um sicherzustellen, dass Ihre individuellen Wünsche und Bedürfnisse berücksichtigt werden und Ihr Testament rechtsgültig ist.

Zusammenfassung und Fazit

Abschließend ist es für Personen ohne Kinder, die eine Erbschaft antreten möchten, von großer Bedeutung, eine umfassende Finanzplanung und Rechtsberatung in Anspruch zu nehmen. Eine solide Finanzplanung ermöglicht es Ihnen, Ihre finanzielle Zukunft zu sichern, das geerbte Vermögen effizient zu nutzen und steuerliche Aspekte zu berücksichtigen. Durch die Festlegung finanzieller Ziele und Prioritäten, die Planung der Vermögensverteilung, die Überprüfung und Anpassung des Versicherungsschutzes sowie die Optimierung der Altersvorsorge schaffen Sie eine starke finanzielle Grundlage. Zudem ist es ratsam, eine Rechtsberatung in Anspruch zu nehmen, um ein Testament zu verfassen, das Ihre individuellen Bedürfnisse und Wünsche widerspiegelt. Mit der richtigen Finanzplanung und Rechtsberatung können Sie sicherstellen, dass Ihr Erbe ohne Kinder optimal verwaltet und geschützt wird.

Häufig gestellte Fragen

1. Was ist eine Vorsorgevollmacht und warum ist sie wichtig?

Eine Vorsorgevollmacht ist ein rechtliches Dokument, das es einer bestimmten Person ermöglicht, Entscheidungen in Ihrem Namen zu treffen, wenn Sie selbst nicht mehr dazu in der Lage sind. Sie ist wichtig, um sicherzustellen, dass Ihre Interessen und Wünsche respektiert werden, insbesondere im Falle von Krankheit oder Unfall.

2. Wie kann ich meine finanziellen Ziele und Prioritäten setzen?

Um Ihre finanziellen Ziele und Prioritäten zu setzen, sollten Sie zunächst eine Bestandsaufnahme Ihrer aktuellen finanziellen Situation machen. Überlegen Sie, was Ihnen im Leben wichtig ist, wie z.B. der Kauf eines Hauses, die finanzielle Absicherung im Alter oder die Unterstützung wohltätiger Zwecke. Definieren Sie dann klare und realistische Ziele und erstellen Sie einen Plan, um diese zu erreichen.

3. Welche Investitionsmöglichkeiten sollte ich in Betracht ziehen?

Die Auswahl der richtigen Investitionsmöglichkeiten hängt von Ihren individuellen Zielen, Ihrem Risikoprofil und Ihrer Anlagestrategie ab. Zu den gängigen Optionen gehören Aktien, Anleihen, Investmentfonds, Immobilien oder auch alternative Anlagen wie Rohstoffe oder Kryptowährungen. Es ist wichtig, sich vor der Investition umfassend zu informieren und gegebenenfalls eine professionelle Beratung in Anspruch zu nehmen.

4. Wie kann ich mein Vermögen am besten sichern?

Um Ihr Vermögen zu sichern, sollten Sie verschiedene Maßnahmen ergreifen. Erstellen Sie ein umfassendes Vermögensinventar, überprüfen und aktualisieren Sie Ihren Versicherungsschutz regelmäßig, optimieren Sie Ihre Altersvorsorge und stellen Sie sicher, dass Ihre finanziellen Angelegenheiten durch eine gültige Vorsorgevollmacht und ein Testament geregelt sind.

5. Was sind steuerliche Freibeträge und wie kann ich sie nutzen?

Steuerliche Freibeträge sind bestimmte Beträge, bis zu denen Erben von einer Erbschafts- oder Schenkungssteuer befreit sind. Sie variieren je nach Verwandtschaftsgrad. Um diese Freibeträge optimal zu nutzen, können Sie zum Beispiel Ihr Vermögen bereits zu Lebzeiten an Ihre Erben verschenken oder eine kluge testamentarische Gestaltung wählen.

6. Worauf sollte bei der Erstellung eines Testaments geachtet werden?

Bei der Erstellung eines Testaments sollten Sie sich von einem Rechtsanwalt oder Notar beraten lassen, um sicherzustellen, dass Ihr letzter Wille rechtskräftig und den individuellen Bedürfnissen entsprechend ist. Wichtige Inhalte eines Testaments sind unter anderem die Bestimmung eines Erben, die Regelung des Nachlasses und auch Verfügungen für den Erbfall im Detail.

7. Was ist eine Erb- und Schenkungssteuer?

Eine Erb- und Schenkungssteuer ist eine Steuer, die beim Erhalt einer Schenkung oder beim Erbe anfällt. Die Höhe der Steuer hängt von verschiedenen Faktoren ab, wie zum Beispiel dem Wert des Erbes, dem Verwandtschaftsgrad zwischen dem Erblasser und dem Erben, sowie möglichen Freibeträgen.

8. Wie kann ich meine Altersvorsorge optimieren?

Um Ihre Altersvorsorge zu optimieren, sollten Sie verschiedene Maßnahmen ergreifen, wie zum Beispiel den Abschluss einer privaten Rentenversicherung, den regelmäßigen Beitrag zu einer betrieblichen Altersvorsorge oder die Investition in eine private Altersvorsorge wie Aktien, Investmentfonds oder Immobilien.

9. Was sind die wichtigsten Inhalte einer Patientenverfügung?

In einer Patientenverfügung können Sie festlegen, welche medizinischen Maßnahmen Sie in bestimmten Situationen wünschen oder ablehnen. Wichtige Inhalte sind zum Beispiel die Entscheidung über lebenserhaltende Maßnahmen, die Wahl einer Vertrauensperson, die Entscheidungen in medizinischen Fragen treffen kann, sowie die Berücksichtigung Ihrer religiösen oder ethischen Überzeugungen.

10. Wie kann ein Finanzberater bei der Erbschaftsplanung helfen?

Ein Finanzberater kann Ihnen helfen, eine umfassende Finanzplanung für Ihre Erbschaft zu erstellen. Er kann Ihnen bei der Bewertung des geerbten Vermögens, der Festlegung der finanziellen Ziele und Prioritäten, der Planung der Vermögensverteilung und der Prüfung von Investitionsmöglichkeiten zur Seite stehen. Ein erfahrener Finanzberater kann Ihnen wertvolle Tipps und Ratschläge geben, um Ihre finanzielle Zukunft erfolgreich zu sichern.