Willkommen zu unserem Artikel über die vorzeitige Auszahlung von Erbschaften und Tipps zur Steuervermeidung! Wenn Sie vorhaben, Ihr Erbe frühzeitig anzutreten, sollten Sie sich über die steuerlichen Auswirkungen im Klaren sein und Möglichkeiten zur Minimierung Ihrer Steuerlast kennenlernen. In diesem Artikel werden wir Ihnen verschiedene Strategien vorstellen, wie Sie Ihre Erbschaft steueroptimiert vorzeitig auszahlen können. Wir werden auf die Vor- und Nachteile einer vorzeitigen Auszahlung eingehen, verschiedene Steuervermeidungsmaßnahmen vorstellen und einen Überblick über die rechtlichen Aspekte geben. Lesen Sie weiter, um wertvolle Tipps und Ratschläge zu erhalten, wie Sie Ihre Steuerbelastung bei der vorzeitigen Auszahlung Ihres Erbes reduzieren können.

Zusammenfassung

- Was ist vorzeitige Auszahlung des Erbes?

- Vor- und Nachteile der vorzeitigen Auszahlung

- Steuervermeidung bei vorzeitiger Erbauszahlung

- Die rechtliche Seite

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Kann ich mein Erbe vorzeitig auszahlen lassen, auch wenn der Erblasser noch lebt?

- 2. Welche Vorteile bietet eine vorzeitige Auszahlung des Erbes?

- 3. Gibt es auch Nachteile bei einer vorzeitigen Auszahlung des Erbes?

- 4. Kann ich die Erbschaftssteuer bei einer vorzeitigen Auszahlung vermeiden?

- 5. Wie kann ich Freibeträge nutzen, um Steuern zu vermeiden?

- 6. Welche Rolle spielt die Schenkungssteuer bei der vorzeitigen Auszahlung des Erbes?

- 7. Was sind die rechtlichen Aspekte, die ich bei einer vorzeitigen Auszahlung beachten muss?

- 8. Kann ich eine Familienstiftung gründen, um Steuern zu vermeiden?

- 9. Wie kann ich sicherstellen, dass ich steuerlich optimiert vorzeitig auszahle?

- 10. Ist eine vorzeitige Auszahlung des Erbes immer die beste Option?

- Verweise

Was ist vorzeitige Auszahlung des Erbes?

Die vorzeitige Auszahlung des Erbes bezieht sich auf die Möglichkeit, das geerbte Vermögen vor Ablauf der gesetzlichen Frist auszuzahlen. In der Regel erfolgt die Auszahlung des Erbes erst nach dem Tod des Erblassers. Es gibt jedoch Situationen, in denen die Begünstigten frühzeitig über das geerbte Vermögen verfügen möchten oder müssen. Dies kann aus verschiedenen Gründen geschehen, zum Beispiel wenn ein Elternteil noch lebt und finanzielle Unterstützung benötigt wird. Die vorzeitige Auszahlung kann aber auch eine Möglichkeit sein, die Erbschaft aufzuteilen oder zu verkaufen, um finanzielle Engpässe zu überwinden oder Investitionen zu tätigen. Es ist wichtig zu beachten, dass die vorzeitige Auszahlung des Erbes steuerliche Auswirkungen haben kann und daher eine sorgfältige Planung erforderlich ist.

Vor- und Nachteile der vorzeitigen Auszahlung

Die vorzeitige Auszahlung des Erbes bringt sowohl Vor- als auch Nachteile mit sich. Es ist wichtig, diese sorgfältig abzuwägen, bevor Sie sich für eine vorzeitige Auszahlung entscheiden. Ein Vorteil ist, dass Sie frühzeitig über das geerbte Vermögen verfügen können. Dadurch haben Sie die Möglichkeit, finanzielle Engpässe zu überwinden oder Investitionen zu tätigen. Eine vorzeitige Auszahlung kann auch sinnvoll sein, wenn ein Elternteil noch lebt und finanzielle Unterstützung benötigt wird, wie zum Beispiel im Fall von wenn ein Elternteil noch lebt.

Ein Nachteil ist jedoch, dass die vorzeitige Auszahlung steuerliche Auswirkungen haben kann. Je nach Höhe des geerbten Vermögens und den individuellen steuerlichen Rahmenbedingungen können erhebliche Steuerzahlungen fällig werden. Es ist daher ratsam, sich vorab über die steuerlichen Konsequenzen zu informieren und gegebenenfalls Maßnahmen zur Steuervermeidung zu treffen. Es ist auch wichtig zu bedenken, dass eine vorzeitige Auszahlung dazu führen kann, dass das geerbte Vermögen nicht mehr für zukünftige Generationen zur Verfügung steht, falls nicht ausreichend vorgesorgt wurde, wie beispielsweise bei wer erbt, wenn nur einer im Grundbuch steht.

Steuervermeidung bei vorzeitiger Erbauszahlung

Um eine steueroptimierte vorzeitige Auszahlung Ihres Erbes zu erreichen, gibt es verschiedene Strategien und Maßnahmen, die Sie ergreifen können. Hier sind einige Tipps zur Steuervermeidung bei vorzeitiger Erbauszahlung:

1. Nutzung von Freibeträgen: Eine Möglichkeit, Steuern zu vermeiden, besteht darin, die jährlichen Freibeträge voll auszuschöpfen. Für Ehepartner gelten beispielsweise höhere Freibeträge als für andere Erben. Indem Sie Ihr Erbe auf mehrere Jahre verteilen und die Freibeträge jedes Jahr nutzen, können Sie Ihre Steuerlast reduzieren.

2. Schenkungen vor dem Erbfall: Eine weitere Möglichkeit der Steuervermeidung besteht darin, einen Teil des Erbes bereits zu Lebzeiten des Erblassers als Schenkung zu übertragen. Dabei können jährliche Freibeträge und geringere Steuersätze genutzt werden, um die Steuerlast zu minimieren.

3. Vermeidung der Schenkungssteuer: Um die Schenkungssteuer zu vermeiden, können Sie bestimmte Ausnahmeregelungen nutzen. Zum Beispiel können Schenkungen zwischen Ehepartnern und bestimmten anderen Verwandtschaftsverhältnissen steuerfrei sein. Informieren Sie sich über alle geltenden Ausnahmen, um steuerliche Vorteile zu nutzen.

4. Verkauf von Vermögenswerten: Wenn Sie Vermögenswerte aus dem geerbten Erbe verkaufen, kann dies steuerliche Vorteile bieten. Durch den Verkauf können Sie den Gewinn ggf. auf mehrere Jahre verteilen und so eine niedrigere Steuerbelastung erreichen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

5. Gründung einer Familienstiftung: Die Gründung einer Familienstiftung kann eine langfristige Strategie zur Steuervermeidung sein. Durch Übertragung des Erbes auf die Familienstiftung können Sie die Steuerlast reduzieren und gleichzeitig das Vermögen für zukünftige Generationen erhalten.

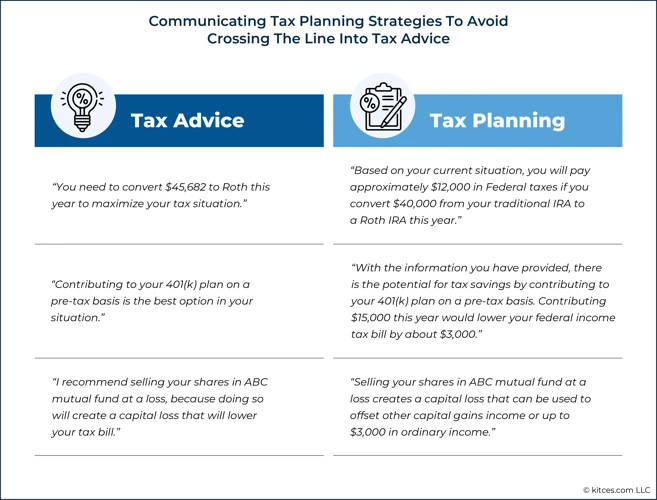

Es ist wichtig zu beachten, dass jeder Fall individuell ist. Um eine optimale Steuerplanung zu erreichen, sollten Sie sich von einem Steuerberater oder einem Anwalt für Erbrecht beraten lassen. So können Sie sicherstellen, dass Sie die bestmöglichen Lösungen im Einklang mit den geltenden Gesetzen und Vorschriften nutzen.

1. Nutzung von Freibeträgen

Die Nutzung von Freibeträgen ist eine effektive Methode, um die Steuerlast bei einer vorzeitigen Auszahlung des Erbes zu verringern. Jeder Erbe hat Anspruch auf einen persönlichen Freibetrag, bis zu dem kein Erbschaftsteuer anfällt. Der Freibetrag hängt von der persönlichen Beziehung zum Erblasser ab. Zum Beispiel können enge Familienmitglieder, wie Ehepartner oder Kinder, in der Regel höhere Freibeträge nutzen als entferntere Verwandte oder Nichtverwandte. Indem Sie den Freibetrag geschickt aufteilen oder gezielt an diejenigen verschenken, die einen höheren Freibetrag haben, können Sie die Steuerlast reduzieren. Es ist jedoch wichtig, die gesetzlichen Vorschriften zu beachten und gegebenenfalls professionelle Beratung einzuholen, um sicherzustellen, dass Sie die Freibeträge korrekt nutzen und mögliche Steuervermeidungsstrategien legal anwenden.

2. Schenkungen vor dem Erbfall

Schenkungen vor dem Erbfall sind eine effektive Methode zur Steuervermeidung bei der vorzeitigen Auszahlung eines Erbes. Indem der Erblasser bereits zu Lebzeiten Vermögenswerte verschenkt, können hohe Erbschaftsteuern vermieden werden. Dabei ist es wichtig, den Rahmen der steuerfreien Schenkungsbeträge zu beachten, um keine Schenkungssteuer zahlen zu müssen. Durch eine rechtzeitige und gut geplante Schenkung können nicht nur Steuern gespart, sondern auch die Verteilung des Vermögens nach den eigenen Vorstellungen gestaltet werden. Eine Möglichkeit hierfür wäre beispielsweise die Übertragung von Immobilien oder Geldbeträgen an die Erben. Wenn Sie mehr über die Bedingungen und steuerlichen Auswirkungen von Schenkungen vor dem Erbfall erfahren möchten, können Sie unseren Artikel über quittung-verhinderungspflege lesen.

3. Vermeidung der Schenkungssteuer

Die Vermeidung der Schenkungssteuer ist ein wichtiger Aspekt bei der vorzeitigen Auszahlung eines Erbes. Es gibt verschiedene Strategien und Möglichkeiten, um die Schenkungssteuer zu umgehen oder zumindest zu minimieren. Eine Möglichkeit besteht darin, den Erblasser zu bitten, bereits zu Lebzeiten Vermögenswerte zu übertragen, anstatt sie zu vererben. Wenn beispielsweise Immobilien oder andere Vermögenswerte vor dem Erbfall an die Begünstigten übertragen werden, können Freibeträge genutzt werden, um die Schenkungssteuer zu vermeiden. Eine weitere Option besteht darin, das geerbte Vermögen zu verkaufen und den Erlös als Schenkung zu übertragen. In einigen Fällen kann auch die Gründung einer Familienstiftung eine steuerliche Nutzung bieten und die Schenkungssteuer reduzieren. Es ist ratsam, sich jedoch im Voraus rechtlich beraten zu lassen, um sicherzustellen, dass alle Voraussetzungen und Anforderungen erfüllt sind, um die Schenkungssteuer zu vermeiden.

4. Verkauf von Vermögenswerten

Ein weiterer Weg, um Steuervermeidung bei der vorzeitigen Auszahlung des Erbes zu erreichen, ist der Verkauf von Vermögenswerten. Statt das geerbte Vermögen zu behalten, können Sie bestimmte Vermögenswerte wie Immobilien, Aktien oder Kunstwerke verkaufen. Der Verkauf von Vermögenswerten kann es Ihnen ermöglichen, die Steuerbelastung zu reduzieren, da Sie möglicherweise nur auf den erzielten Gewinn Steuern zahlen müssen. Wenn Sie zum Beispiel eine Immobilie geerbt haben, können Sie diese verkaufen und den Erlös für andere Zwecke verwenden. Allerdings sollten Sie sich vor dem Verkauf von Vermögenswerten über die steuerlichen Auswirkungen informieren und gegebenenfalls professionelle Beratung einholen, um die bestmögliche steuerliche Gestaltung zu erreichen.

5. Gründung einer Familienstiftung

Die Gründung einer Familienstiftung ist eine weitere Möglichkeit, um Steuern bei der vorzeitigen Auszahlung des Erbes zu vermeiden. Eine Familienstiftung ist eine rechtliche Struktur, bei der das geerbte Vermögen in eine Stiftung eingebracht wird. Die Stiftung wird von einem Stiftungsrat verwaltet, der die Vermögenswerte im Interesse der Familie verwendet. Durch die Einbringung des geerbten Vermögens in die Familienstiftung kann die Erbschaftsteuer vermieden werden, da das Vermögen nicht mehr direkt den Begünstigten gehört.

Die Familienstiftung bietet auch weitere Vorteile. Zum einen können die Begünstigten weiterhin von den Erträgen des Vermögens profitieren, ohne dass sie das Vermögen tatsächlich besitzen. Dies kann dazu beitragen, das Vermögen langfristig zu erhalten und vor Gläubigern zu schützen. Zum anderen ermöglicht die Stiftung eine gezielte Verteilung des Vermögens an die Familienmitglieder und kann auch über Generationen hinweg Bestand haben.

Es ist jedoch wichtig zu beachten, dass die Gründung einer Familienstiftung mit bestimmten Kosten und rechtlichen Anforderungen verbunden ist. Es ist ratsam, sich von einem erfahrenen Anwalt oder Steuerberater beraten zu lassen, um sicherzustellen, dass alle rechtlichen und steuerlichen Aspekte berücksichtigt werden.

Zusammenfassend ist die Gründung einer Familienstiftung eine effektive Möglichkeit, um Steuern bei der vorzeitigen Auszahlung des Erbes zu vermeiden und das Vermögen langfristig zu sichern.

Die rechtliche Seite

In Bezug auf die rechtliche Seite der vorzeitigen Auszahlung von Erbschaften gibt es einige wichtige Aspekte zu beachten. Erbchaftsteuerrechtlich sollten Sie sich darüber im Klaren sein, dass bei einer vorzeitigen Auszahlung des Erbes Erbschaftsteuer anfallen kann. Es ist ratsam, einen Steuerberater hinzuzuziehen, um die steuerlichen Auswirkungen zu analysieren und mögliche Einsparpotenziale zu identifizieren. Schenkungssteuerrechtlich kann die vorzeitige Auszahlung auch als Schenkung betrachtet werden, was wiederum Schenkungssteuer nach sich ziehen kann. Es gibt jedoch bestimmte Freibeträge und Gestaltungsmöglichkeiten, um die Steuerlast zu minimieren. Daher empfiehlt es sich, auch hier rechtlichen Rat einzuholen. Eine rechtliche Beratung in diesem Zusammenhang ist unerlässlich, um die rechtlichen Voraussetzungen und Bestimmungen zu verstehen und die steuerlichen Auswirkungen zu minimieren.

1. Erbschaftsteuerrechtliche Aspekte

Erbschaftsteuerrechtliche Aspekte:

– Die vorzeitige Auszahlung des Erbes kann erhebliche Auswirkungen auf die Erbschaftsteuer haben. Es ist wichtig zu beachten, dass Erbschaften normalerweise einem Freibetrag unterliegen, der von der Höhe des Vermögens und dem Verwandtschaftsverhältnis abhängt. Wenn jedoch das Erbe vorzeitig ausgezahlt wird, kann dies dazu führen, dass der Freibetrag nicht mehr vollständig genutzt wird und somit eine höhere Erbschaftsteuer anfällt.

– Eine sorgfältige Planung und Beratung durch einen Steuerexperten können helfen, die steuerlichen Auswirkungen zu minimieren. Es könnte zum Beispiel sinnvoll sein, die Auszahlung in Raten vorzunehmen, um den Freibetrag optimal auszunutzen und die Steuerlast zu verringern.

– Es ist auch wichtig zu beachten, dass es verschiedene Steuersätze gibt, je nachdem, wie hoch das geerbte Vermögen ist. Bei größeren Erbschaften können die Steuersätze erheblich sein, und eine vorzeitige Auszahlung kann dazu führen, dass diese Steuersätze angewendet werden, wenn das Vermögen zum Zeitpunkt der Auszahlung noch hoch ist.

– Es ist ratsam, sich bei der vorzeitigen Auszahlung des Erbes über die spezifischen erbschaftsteuerrechtlichen Bestimmungen in Ihrem Land zu informieren und gegebenenfalls professionelle Unterstützung in Anspruch zu nehmen, um die besten steuerlichen Ergebnisse zu erzielen.

2. Schenkungssteuerrechtliche Aspekte

Schenkungssteuerrechtliche Aspekte:

– Bei vorzeitiger Auszahlung des Erbes handelt es sich steuerrechtlich betrachtet um eine Schenkung.

– Die Schenkungssteuer ist eine Steuer, die auf Schenkungen erhoben wird, also auf die unentgeltliche Übertragung von Vermögen.

– Für Schenkungen gelten Freibeträge, bis zu denen keine Schenkungssteuer gezahlt werden muss. Die Höhe der Freibeträge variiert je nach Verwandtschaftsgrad zwischen den Parteien.

– Wenn der Wert der vorzeitigen Auszahlung den Freibetrag übersteigt, fällt Schenkungssteuer an.

– Es ist wichtig, die Schenkungssteuer im Vorfeld zu berücksichtigen und gegebenenfalls Schenkungssteuerbescheide zu beantragen, um die Steuerlast zu minimieren.

– Informationen zu den aktuellen Freibeträgen und Tarifen finden Sie auf der Website des Bundesministeriums der Finanzen.

Beispiel:

Für Schenkungen zwischen Eltern und Kindern beträgt der Freibetrag derzeit 400.000 Euro. Wenn die vorzeitige Auszahlung des Erbes diesen Betrag übersteigt, müssen die Begünstigten Schenkungssteuer auf den übersteigenden Betrag zahlen. Es kann ratsam sein, sich in diesem Fall an einen Steuerberater zu wenden, um eine optimale steuerliche Gestaltung zu erreichen.

3. Notwendigkeit von rechtlicher Beratung

Die Notwendigkeit von rechtlicher Beratung bei der vorzeitigen Auszahlung des Erbes sollte nicht unterschätzt werden. Es ist ratsam, einen erfahrenen Rechtsanwalt oder Steuerberater hinzuzuziehen, um mögliche rechtliche Fallstricke zu vermeiden. Der Umgang mit erbrechtlichen und steuerlichen Fragen erfordert fundiertes Wissen und eine individuelle Beratung. Ein Fachexperte kann Ihnen helfen, die beste Vorgehensweise zu finden, um Ihre steuerliche Situation zu optimieren und gleichzeitig alle rechtlichen Vorschriften einzuhalten. So können Sie sicherstellen, dass Sie bei der vorzeitigen Auszahlung des Erbes keine unerwarteten steuerlichen oder rechtlichen Konsequenzen erleben. Wenden Sie sich an einen Experten, um eine maßgeschneiderte Beratung zu erhalten und sicherzustellen, dass Sie Ihre gewünschten Ziele erreichen.

Zusammenfassung

In der Zusammenfassung lässt sich festhalten, dass die vorzeitige Auszahlung des Erbes steuerliche Implikationen mit sich bringt, die sorgfältig berücksichtigt werden sollten. Zunächst haben wir die Vor- und Nachteile einer vorzeitigen Auszahlung betrachtet und festgestellt, dass dies sowohl finanzielle Vorteile als auch potenzielle Steuernachteile mit sich bringen kann. Um Steuern zu vermeiden, können verschiedene Strategien eingesetzt werden, wie die Nutzung von Freibeträgen, Schenkungen vor dem Erbfall, der Verkauf von Vermögenswerten oder die Gründung einer Familienstiftung. Es ist jedoch wichtig, die rechtlichen Aspekte zu beachten, da das Erbschaftsteuer- und Schenkungssteuerrecht bestimmte Bedingungen und Grenzen hat. Daher ist es ratsam, sich von einem Experten beraten zu lassen, um die steuerlichen Konsequenzen der vorzeitigen Auszahlung zu verstehen und geeignete Maßnahmen zu ergreifen, um die Steuerlast zu minimieren.

Häufig gestellte Fragen

1. Kann ich mein Erbe vorzeitig auszahlen lassen, auch wenn der Erblasser noch lebt?

Ja, unter bestimmten Umständen ist es möglich, das Erbe vorzeitig auszahlen zu lassen, auch wenn der Erblasser noch lebt. Dies kann beispielsweise der Fall sein, wenn finanzielle Unterstützung benötigt wird oder die Begünstigten die Erbschaft aufteilen möchten. Es ist jedoch wichtig, die rechtlichen und steuerlichen Aspekte zu beachten.

2. Welche Vorteile bietet eine vorzeitige Auszahlung des Erbes?

Eine vorzeitige Auszahlung des Erbes bietet verschiedene Vorteile. Dazu gehören die sofortige Verfügbarkeit des geerbten Vermögens, die Möglichkeit, finanzielle Engpässe zu überwinden oder Investitionen zu tätigen, und die Flexibilität bei der Aufteilung des Erbes.

3. Gibt es auch Nachteile bei einer vorzeitigen Auszahlung des Erbes?

Ja, es gibt auch Nachteile bei einer vorzeitigen Auszahlung des Erbes. Dazu zählen mögliche steuerliche Auswirkungen, wie die Erbschafts- und Schenkungssteuer, sowie die potenzielle Verringerung des Erbes für zukünftige Generationen.

4. Kann ich die Erbschaftssteuer bei einer vorzeitigen Auszahlung vermeiden?

Es besteht die Möglichkeit, die Erbschaftssteuer bei einer vorzeitigen Auszahlung zu vermeiden oder zu minimieren. Durch die Nutzung von Freibeträgen, Schenkungen vor dem Erbfall oder den Verkauf von Vermögenswerten können steuerliche Vorteile erzielt werden.

5. Wie kann ich Freibeträge nutzen, um Steuern zu vermeiden?

Die Nutzung von Freibeträgen kann eine effektive Methode sein, um Steuern bei der vorzeitigen Auszahlung des Erbes zu vermeiden. Indem Sie den Freibetrag für Ihre Erbschaft voll ausschöpfen, können Sie eine Steuerbefreiung oder -ermäßigung erhalten.

6. Welche Rolle spielt die Schenkungssteuer bei der vorzeitigen Auszahlung des Erbes?

Die Schenkungssteuer spielt eine wichtige Rolle bei der vorzeitigen Auszahlung des Erbes. Wenn Vermögenswerte vor dem Erbfall verschenkt werden, können Schenkungssteuern anfallen. Es ist ratsam, sich über die geltenden Freibeträge und Steuersätze zu informieren, um die Steuerlast zu minimieren.

7. Was sind die rechtlichen Aspekte, die ich bei einer vorzeitigen Auszahlung beachten muss?

Bei einer vorzeitigen Auszahlung des Erbes sind verschiedene rechtliche Aspekte zu beachten. Dazu gehören das Erbschaftsteuerrecht, das Schenkungssteuerrecht und die Notwendigkeit einer rechtlichen Beratung, um mögliche Fallstricke zu vermeiden.

8. Kann ich eine Familienstiftung gründen, um Steuern zu vermeiden?

Ja, die Gründung einer Familienstiftung kann eine Möglichkeit sein, um Steuern bei der vorzeitigen Auszahlung des Erbes zu vermeiden. Eine Stiftung kann das geerbte Vermögen halten und Erbschafts- sowie Schenkungssteuern reduzieren.

9. Wie kann ich sicherstellen, dass ich steuerlich optimiert vorzeitig auszahle?

Um steuerlich optimiert vorzeitig auszuzahlen, ist eine sorgfältige Planung und Beratung wichtig. Indem Sie sich mit Experten absprechen und die verschiedenen steuerlichen Maßnahmen und Optionen kennenlernen, können Sie Ihre Steuerlast minimieren und die Auszahlung steuerlich optimieren.

10. Ist eine vorzeitige Auszahlung des Erbes immer die beste Option?

Eine vorzeitige Auszahlung des Erbes ist nicht immer die beste Option und sollte sorgfältig abgewogen werden. Es ist ratsam, die Vor- und Nachteile zu betrachten, individuelle finanzielle Bedürfnisse zu berücksichtigen und sich ggf. rechtlichen und steuerlichen Rat einzuholen, um die beste Entscheidung zu treffen.