Zusammenfassung

- Einleitung

- Was ist Erbe Zugewinn?

- Erben und vererben

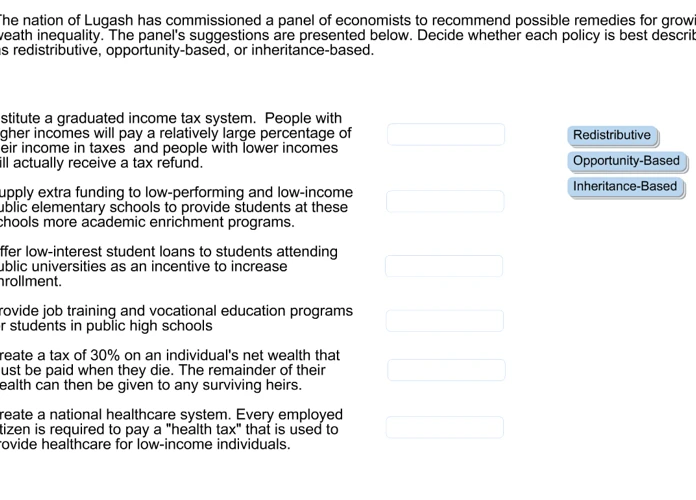

- Erbe Zugewinn berechnen

- Besonderheiten bei Unternehmensnachfolge

- Steuerliche Aspekte

- Testament und Erbvertrag

- Erbschaftssteuerfreibeträge und Freigrenzen

- Erben in Patchwork-Familien

- Erbschaft annehmen oder ausschlagen?

- Erbe Zugewinn in internationaler Erbschaft

- Vorsorge treffen

- Nachlass regeln

- Nachlassverwaltung und Testamentsvollstreckung

- Nachlassinsolvenz verhindern

- Nachlassplanung mit Hilfe eines Experten

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Wie funktioniert der Anspruch auf Erbe Zugewinn?

- 2. Muss der Zugewinnausgleich beantragt werden?

- 3. Gilt der Erbe Zugewinn auch bei einer Scheidung?

- 4. Wie wird der Zugewinnausgleich berechnet?

- 5. Was passiert bei einer erbrechtlichen Gütergemeinschaft?

- 6. Kann der Zugewinnausgleich auch durch Vermögensübertragung erfüllt werden?

- 7. Gibt es Besonderheiten bei der Unternehmensnachfolge?

- 8. Welche Steuern fallen beim Erbe Zugewinn an?

- 9. Was sind die Unterschiede zwischen Testament und Erbvertrag?

- 10. Was muss im Nachlassverzeichnis erfasst werden?

- Verweise

Einleitung

Die Regelungen zum Erbe Zugewinn sind für viele Menschen ein komplexes Thema. Es kann schwierig sein, die verschiedenen Aspekte und Berechnungen zu verstehen. In diesem Artikel werden wir Ihnen alles erklären, was Sie über das Thema Erbe Zugewinn wissen müssen. Wir werden Ihnen Schritt für Schritt die verschiedenen rechtlichen und steuerlichen Aspekte erläutern und Ihnen zeigen, wie Sie den Zugewinn berechnen können. Außerdem werden wir besondere Situationen wie die Unternehmensnachfolge und Erben in Patchwork-Familien behandeln. Sie erfahren auch, wie Sie eine Erbschaft annehmen oder ausschlagen können und welche Vorsorgemaßnahmen Sie treffen sollten. Insgesamt erhalten Sie einen umfassenden Überblick über das Thema Erbe Zugewinn und können sich so gut informiert den rechtlichen und steuerlichen Herausforderungen stellen.

Weiter lesen: Jahreswert Nießbrauch Eigennutzung

Was ist Erbe Zugewinn?

Erbe Zugewinn ist ein rechtlicher Begriff, der sich auf den Vermögenszuwachs während der Ehe oder eingetragenen Lebenspartnerschaft bezieht. Es handelt sich um einen gesetzlichen Anspruch, der dem Ehegatten bzw. Lebenspartner zusteht, wenn die Ehe oder Lebenspartnerschaft endet, entweder durch Tod oder Scheidung.

Der Erbe Zugewinn wird wie folgt berechnet:

- Es wird der Endvermögensstand des Erblassers ermittelt.

- Der Anfangsvermögensstand des Erblassers wird ebenfalls ermittelt.

- Es wird der Zugewinnausgleichsanspruch des überlebenden Ehegatten bzw. Lebenspartners berechnet, indem der Endvermögensstand des Erblassers um den Anfangsvermögensstand bereinigt wird.

Dieser Zugewinnausgleichsanspruch kann durch Zahlung eines Geldbetrags oder durch Übertragung von Vermögensgegenständen erfüllt werden. Es ist wichtig zu beachten, dass der Zugewinnausgleich nicht automatisch erfolgt, sondern vom überlebenden Ehegatten bzw. Lebenspartner beantragt werden muss.

Weiter lesen: Vater stirbt – Stiefmutter erbt Berliner Testament

Erben und vererben

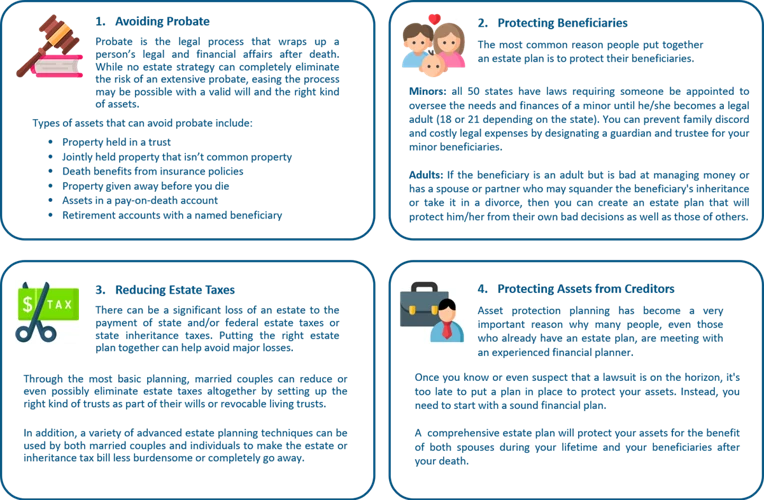

Das Thema Erben und Vererben ist von großer Bedeutung, da es um die Weitergabe von Vermögen und Rechten an die nächste Generation geht. Beim Erben geht es darum, das Vermögen einer Person nach deren Tod zu erhalten. Hierbei ist das Erbrecht in Deutschland maßgeblich. Es regelt, wer als Erbe infrage kommt und wie das Erbe aufgeteilt wird. Beim Vererben hingegen geht es darum, das eigene Vermögen zu Lebzeiten zu planen und festzulegen, wer welchen Anteil erhalten soll. Dies kann durch ein Testament oder einen Erbvertrag geschehen. Es ist wichtig, diese rechtlichen Schritte sorgfältig zu gestalten, um späteren Streitigkeiten vorzubeugen und den eigenen Willen klar zu dokumentieren. Zudem spielen steuerliche Aspekte eine Rolle, wie etwa die Erbschafts- und Schenkungsteuer. Es empfiehlt sich, bei Fragen zur Erbfolge und Testamentserstellung einen Experten hinzuzuziehen, um sicherzustellen, dass der Prozess reibungslos verläuft.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Weiter lesen: Sterbeurkunde und Sozialversicherung

1. Erbrecht in Deutschland

Das Erbrecht in Deutschland umfasst die gesetzlichen Regelungen, die den Übergang des Vermögens einer verstorbenen Person bestimmen. Es legt fest, wer als Erbe bzw. gesetzlicher Erbe gilt und welche Rechte und Pflichten damit verbunden sind.

In Deutschland gilt grundsätzlich die gesetzliche Erbfolge, es sei denn, es wurde ein Testament oder Erbvertrag errichtet. Das Bürgerliche Gesetzbuch (BGB) regelt, wer zu welchem Anteil erbt, wenn kein Testament vorhanden ist. Die gesetzliche Erbfolge richtet sich nach der Verwandtschaftsbeziehung und dem Grad der Verwandtschaft. Der Ehepartner bzw. eingetragene Lebenspartner und die Abkömmlinge des Erblassers haben dabei eine besondere Stellung.

Es ist jedoch auch möglich, von der gesetzlichen Erbfolge abzuweichen und ein Testament oder Erbvertrag zu errichten. In einem Testament kann der Erblasser seinen letzten Willen festlegen und individuelle Regelungen treffen, wie beispielsweise die Bestimmung von Erben, die Einsetzung eines Testamentsvollstreckers oder die Verteilung des Nachlasses. Ein Erbvertrag hingegen ist eine Vereinbarung zwischen mindestens zwei Personen, die sich über die Verteilung des Nachlasses einigen.

Weiter lesen: Erbe Zugewinn:

>

2. Vererben richtig planen

Bei der Planung des Vererbens ist es wichtig, frühzeitig Maßnahmen zu ergreifen, um sicherzustellen, dass Ihr Vermögen gemäß Ihren Wünschen auf Ihre Erben übergeht. Hier sind einige wichtige Schritte, die Sie bei der richtigen Planung des Vererbens beachten sollten:

- Einen letzten Willen erstellen: Verfassen Sie ein Testament, in dem Sie festlegen, wie Ihr Vermögen nach Ihrem Tod aufgeteilt werden soll. Sie können darin auch einen Testamentsvollstrecker benennen, der die Durchführung Ihres Testaments überwacht.

- Ein Erbvertrag abschließen: Ein Erbvertrag ist eine bindende Vereinbarung zwischen Ihnen und Ihren Erben, die bestimmte Bedingungen festlegt, wie zum Beispiel die Verteilung des Vermögens. Ein Erbvertrag bietet oft mehr Sicherheit als ein Testament, da er schwerer anzufechten ist.

- Die steuerlichen Auswirkungen berücksichtigen: Informieren Sie sich über die Erbschaft- und Schenkungsteuer, um sicherzustellen, dass Sie steuerliche Aspekte bei der Vererbungsplanung berücksichtigen.

- Ein Nachlassverzeichnis erstellen: Erstellen Sie eine detaillierte Liste Ihrer Vermögenswerte und Verbindlichkeiten, um Ihren Erben einen klaren Überblick über Ihren Nachlass zu geben.

- Einen Vorsorgebevollmächtigten ernennen: Bestimmen Sie eine Person Ihres Vertrauens, die im Fall einer Geschäftsunfähigkeit Ihre finanziellen und rechtlichen Angelegenheiten regelt und Ihre Interessen vertritt.

Durch eine sorgfältige Planung des Vererbens können Sie sicherstellen, dass Ihr Nachlass gemäß Ihren Vorstellungen verteilt wird und auch steuerlich optimiert ist.

Weiter lesen: sterbeurkunde-sozialversicherung“>Sterbeurkunde und Sozialversicherung

Erbe Zugewinn berechnen

Um den Erbe Zugewinn zu berechnen, müssen verschiedene Schritte durchgeführt werden. Zunächst ist es wichtig, die Zugewinngemeinschaft zu verstehen. Dabei handelt es sich um den rechtlichen Güterstand, in dem Ehegatten oder eingetragene Lebenspartner leben. Der Zugewinn wird berechnet, indem der Vermögenszuwachs beider Partner während der Ehezeit ermittelt wird. Dazu müssen der Anfangsvermögensstand und der Endvermögensstand jeder Person ermittelt werden. Anschließend wird der Zugewinnausgleichsanspruch berechnet, indem der Endvermögensstand um den Anfangsvermögensstand bereinigt wird. Dieser Ausgleichsanspruch kann durch Zahlung eines Geldbetrags oder durch Übertragung von Vermögensgegenständen erfüllt werden. Es ist wichtig zu beachten, dass die Berechnung des Erbe Zugewinns komplex sein kann und gegebenenfalls die Hilfe eines Experten in Anspruch genommen werden sollte.

1. Zugewinngemeinschaft erklärt

Bei der Zugewinngemeinschaft handelt es sich um einen gesetzlichen Güterstand, der automatisch entsteht, wenn ein Ehepaar oder eingetragene Lebenspartner keine abweichende Regelung im Ehevertrag oder Lebenspartnerschaftsvertrag trifft. In einer Zugewinngemeinschaft bleibt das Vermögen der Ehepartner oder Lebenspartner getrennt, es gibt also kein gemeinschaftliches Vermögen.

Die Zugewinngemeinschaft hat folgende Merkmale:

- Während der Ehe oder Lebenspartnerschaft bleibt das Vermögen getrennt.

- Jeder Ehepartner oder Lebenspartner verwaltet sein eigenes Vermögen und haftet auch nur für seine eigenen Schulden.

- Der Zugewinn wird erst bei Beendigung der Ehe oder Lebenspartnerschaft ausgeglichen.

- Der Zugewinnausgleichsanspruch besteht unabhängig davon, wer während der Ehe oder Lebenspartnerschaft das Vermögen erhöht hat.

Der Zugewinnausgleich wird in der Regel durch finanzielle Ausgleichszahlungen erfolgen. Es kann jedoch auch zu einer Vermögensübertragung kommen, wenn dies im Einvernehmen zwischen den Partnern stattfindet. Die Zugewinngemeinschaft kann durch den Abschluss eines Ehevertrags oder Lebenspartnerschaftsvertrags modifiziert oder ausgeschlossen werden.

Es ist wichtig, die rechtlichen Konsequenzen der Zugewinngemeinschaft zu verstehen und gegebenenfalls gemeinsam mit dem Partner über eine abweichende Regelung nachzudenken.

Weiter lesen: Erben Zugewinn berechnen

2. Berechnung des Zugewinnausgleichs

Die Berechnung des Zugewinnausgleichs erfolgt anhand einer einfachen Formel, die den Endvermögensstand des Erblassers und den Anfangsvermögensstand des Erblassers berücksichtigt. Der Zugewinnausgleichsanspruch des überlebenden Ehegatten bzw. Lebenspartners wird wie folgt ermittelt:

Zugewinnausgleichsanspruch = Endvermögensstand des Erblassers – Anfangsvermögensstand des Erblassers

Um den Zugewinnausgleichsanspruch zu berechnen, sollten alle finanziellen Vermögenswerte wie Immobilien, Sparguthaben, Aktien, Versicherungen usw. berücksichtigt werden. Es ist wichtig, dass alle Vermögenswerte zum aktuellen Marktwert bewertet werden.

Zusätzlich zu den finanziellen Vermögenswerten werden auch mögliche Schulden und Verbindlichkeiten berücksichtigt. Diese werden vom Vermögensstand des Erblassers abgezogen.

Der Zugewinnausgleichsanspruch kann entweder durch Zahlung einer Ausgleichssumme oder durch Übertragung von Vermögensgegenständen erfüllt werden. Es ist ratsam, professionelle Hilfe in Anspruch zu nehmen, um die genaue Berechnung des Zugewinnausgleichs vorzunehmen und den Prozess reibungslos abzuwickeln.

Indem der Zugewinnausgleich berechnet wird, wird ein fairer Ausgleich für die während der Ehe oder Lebenspartnerschaft erzielten Vermögenswerte geschaffen.

Weiter lesen: Sterbeurkunde und Sozialversicherung

Besonderheiten bei Unternehmensnachfolge

Bei der Unternehmensnachfolge gibt es einige besondere Aspekte zu beachten. Wenn ein Unternehmen vererbt wird, können steuerliche und rechtliche Fragestellungen auftreten, die eine sorgfältige Planung erfordern. Ein wichtiger Punkt ist die Erbschaftsteuer. Unternehmen können unter bestimmten Umständen von der Erbschaftsteuer befreit sein, jedoch gelten hier bestimmte Voraussetzungen. Eine erfolgreiche betriebliche Nachfolgeplanung ist ebenfalls von großer Bedeutung, um den Fortbestand des Unternehmens zu gewährleisten. Hierbei sollte die rechtliche Seite, wie z.B. die Erstellung eines klaren Testaments oder eines Erbvertrags, sowie die wirtschaftlichen und finanziellen Aspekte berücksichtigt werden. Eine gute Planung und Beratung durch Experten kann helfen, die besonderen Herausforderungen bei der Unternehmensnachfolge erfolgreich zu meistern.

1. Erbschaftsteuer bei Unternehmen

Die Erbschaftsteuer bei Unternehmen bezieht sich auf die steuerlichen Aspekte, die bei der Übertragung eines Unternehmens im Rahmen einer Erbschaft oder Schenkung zu beachten sind. Hierbei gelten besondere Regelungen, um eine übermäßige Belastung des Unternehmens mit Erbschaftsteuer zu vermeiden.

Einige wichtige Punkte zur Erbschaftsteuer bei Unternehmen sind:

– Für den Übergang eines Unternehmens auf einen Erben oder Schenkungsempfänger können Steuervergünstigungen gelten, um die Kontinuität des Unternehmens sicherzustellen.

– Je nach individuellen Umständen kann es möglich sein, eine sogenannte „Verschonungsregelung“ in Anspruch zu nehmen, welche die Erbschaftsteuerlast reduziert.

– Die Bedingungen für diese Steuervergünstigungen sind streng und erfordern eine aktive Unternehmensführung sowie das Vorliegen bestimmter Voraussetzungen.

– Eine frühzeitige und umfassende Nachfolgeplanung ist entscheidend, um die bestmögliche steuerliche Behandlung bei der Übertragung eines Unternehmens zu gewährleisten.

Lesen Sie weiter: Sterbeurkunde Sozialversicherung

2. Betriebliche Nachfolgeplanung

Die betriebliche Nachfolgeplanung ist ein wichtiger Aspekt bei der Regelung des Erbe Zugewinns. Wenn ein Unternehmen vererbt werden soll, ist es entscheidend, frühzeitig eine Nachfolgeregelung zu treffen, um einen reibungslosen Übergang sicherzustellen.

Bei einer betrieblichen Nachfolgeplanung sollten folgende Schritte berücksichtigt werden:

- Bestimmung des geeigneten Nachfolgers: Es ist wichtig, eine geeignete Person als Nachfolger zu finden, die bereit und in der Lage ist, das Unternehmen erfolgreich weiterzuführen.

- Frühzeitige Vorbereitung: Die betriebliche Nachfolgeplanung sollte frühzeitig beginnen, um genügend Zeit für eine sorgfältige Vorbereitung zu haben.

- Übergangsphase: Es kann ratsam sein, eine Übergangsphase einzuplanen, in der der bisherige Inhaber das Unternehmen schrittweise an den Nachfolger übergibt und diesen dabei unterstützt.

- Steuerliche Aspekte: Bei einer betrieblichen Nachfolge sind auch steuerliche Aspekte zu beachten, wie z.B. die Erbschaftsteuer. Es kann sinnvoll sein, sich von einem Steuerberater oder Rechtsanwalt beraten zu lassen.

- Vertragliche Regelungen: Es ist empfehlenswert, alle Vereinbarungen zur betrieblichen Nachfolge schriftlich festzuhalten, z.B. in einem Nachfolgevertrag.

Eine gut durchdachte betriebliche Nachfolgeplanung kann dazu beitragen, dass das Unternehmen erfolgreich weitergeführt wird und der Erbe Zugewinn gewahrt bleibt.

Weiter lesen: Sterbeurkunde in Bezug auf Sozialversicherung

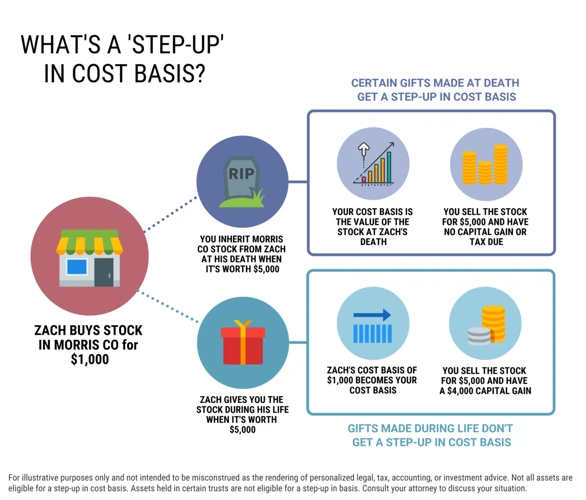

Steuerliche Aspekte

Bei der Regelung des Erbes Zugewinns spielen auch steuerliche Aspekte eine wichtige Rolle. Es ist wichtig, die Erbschaft- und Schenkungsteuer zu berücksichtigen, um unangenehme steuerliche Überraschungen zu vermeiden. Die Erbschaftsteuer ist eine Steuer, die auf den Vermögenszuwachs durch den Erbfall erhoben wird. Die Höhe der Erbschaftsteuer richtet sich nach dem Verwandtschaftsverhältnis zwischen dem Erblasser und dem Erben sowie nach dem Wert des geerbten Vermögens. Um Steuern zu sparen, ist eine erbrechtliche Gestaltung möglich, die unter Berücksichtigung der rechtlichen Rahmenbedingungen erfolgt. Es ist ratsam, sich von einem Steuerfachmann oder Rechtsanwalt beraten zu lassen, um die steuerlichen Aspekte bei der Regelung des Erbes Zugewinns optimal zu berücksichtigen.

1. Erbschaft- und Schenkungsteuer

Die Erbschaft- und Schenkungsteuer sind wichtige steuerliche Aspekte beim Thema Erbe Zugewinn. Diese Steuern müssen beachtet und gegebenenfalls gezahlt werden, wenn Vermögen aufgrund eines Erbfalls oder einer Schenkung übertragen wird.

Die Erbschaftsteuer wird erhoben, wenn ein Erbe Vermögenswerte wie Immobilien, Geld, Aktien oder Anteile an Unternehmen erhält. Die Höhe der Steuer richtet sich nach dem Wert des geerbten Vermögens und dem Verwandtschaftsverhältnis zum Erblasser.

Die Schenkungsteuer wird fällig, wenn Vermögenswerte zu Lebzeiten des Schenkers unentgeltlich übertragen werden. Auch hier hängt die Höhe der Steuer vom Wert der Schenkung und dem Verwandtschaftsverhältnis ab.

Es gibt jedoch Freibeträge und Freigrenzen, bis zu denen keine Erbschaft- oder Schenkungsteuer gezahlt werden muss. Diese sollten bei der Planung des Erbes berücksichtigt werden, um die Steuerlast zu minimieren.

Weiter lesen: Sterbeurkunde und Sozialversicherung

2. Steuern sparen durch erbrechtliche Gestaltung

Eine gezielte erbrechtliche Gestaltung kann dazu beitragen, Steuern zu sparen. Es gibt verschiedene rechtliche Möglichkeiten, um die Erbschaft- und Schenkungsteuerbelastung zu verringern. Eine effektive Strategie besteht darin, das Vermögen rechtzeitig und gezielt zu übertragen, beispielsweise durch Schenkungen zu Lebzeiten oder die Errichtung eines Erbvertrags.

Durch eine frühzeitige Nachlassplanung können Freibeträge und steuerliche Vergünstigungen optimal genutzt werden. Es ist ratsam, sich hierfür an einen erfahrenen Experten wie einen Steuerberater oder einen Notar zu wenden. Diese Personen können individuelle Lösungen entwickeln, die auf die konkrete Situation und die Wünsche des Erblassers zugeschnitten sind.

Eine weitere Möglichkeit, Steuern zu sparen, besteht darin, steueroptimierende Klauseln in das Testament oder den Erbvertrag aufzunehmen. Hierbei kann es beispielsweise um die Nutzung von Steuervergünstigungen für bestimmte Erbschaften gehen oder um die Verteilung des Vermögens auf mehrere Erben, um die Steuerlast pro Erbe zu verringern.

Bei der erbrechtlichen Gestaltung ist jedoch Vorsicht geboten, um ungewollte steuerliche Konsequenzen zu vermeiden. Es ist ratsam, sich eingehend über die rechtlichen Rahmenbedingungen zu informieren und professionellen Rat einzuholen.

Weiter lesen: Sterbeurkunde und Sozialversicherung

Testament und Erbvertrag

Ein Testament und ein Erbvertrag sind zwei verschiedene rechtliche Dokumente, die verwendet werden können, um den Nachlass zu regeln. Ein Testament ist eine individuelle Erklärung einer Person über die Verteilung ihres Vermögens nach ihrem Tod. Es kann eigenhändig geschrieben oder notariell beurkundet werden. Ein Erbvertrag hingegen ist eine vertragliche Vereinbarung zwischen zwei oder mehreren Personen, in der sie ihre Erbfolge und andere Nachlassangelegenheiten festlegen. Im Gegensatz zum Testament ist ein Erbvertrag bindend und kann nur unter bestimmten Umständen geändert oder aufgehoben werden. Beide Dokumente haben ihre Vor- und Nachteile, und es ist ratsam, sich rechtzeitig professionellen Rat einzuholen, um die beste Lösung für die persönlichen Umstände zu finden. Ein Testament oder Erbvertrag kann dazu beitragen, mögliche Streitigkeiten unter den Erben zu vermeiden und sicherstellen, dass der letzte Wille des Erblassers respektiert wird.

Weiterlesen: Caution: Title not given

1. Unterschiede zwischen Testament und Erbvertrag

Bei der Nachlassregelung stehen Ihnen verschiedene Optionen zur Verfügung, wie z.B. ein Testament oder ein Erbvertrag. Es ist wichtig zu verstehen, welche Unterschiede zwischen diesen beiden Dokumenten bestehen. Hier sind die wichtigsten Unterschiede zwischen Testament und Erbvertrag:

Testament:

- Ein Testament ist eine einseitige Verfügung über den eigenen Nachlass.

- Es kann eigenhändig verfasst oder notariell beurkundet sein.

- Ein Testament kann jederzeit widerrufen oder geändert werden.

- Die Erbfolge tritt erst nach dem Tod des Erblassers in Kraft.

- Ein Testament bietet Flexibilität und ermöglicht individuelle Regelungen.

Erbvertrag:

- Ein Erbvertrag ist ein bindender Vertrag zwischen dem Erblasser und einem oder mehreren Vertragspartnern.

- Er muss notariell beurkundet sein.

- Ein Erbvertrag kann nur gemeinsam gekündigt oder geändert werden.

- Die Erbfolge tritt sofort oder zu einem festgelegten Zeitpunkt ein.

- Ein Erbvertrag bietet Rechtssicherheit und verhindert spätere Änderungen der Vereinbarungen.

Es ist wichtig, die individuellen Umstände und Bedürfnisse zu berücksichtigen, um die richtige Wahl zwischen Testament und Erbvertrag zu treffen.

Weiter lesen: Sterbeurkunde Sozialversicherung

2. Gültigkeit und Formvorschriften

Die Gültigkeit und Formvorschriften für ein Testament oder einen Erbvertrag sind wichtige Aspekte bei der Nachlassregelung. Um sicherzustellen, dass das Testament oder der Erbvertrag rechtlich bindend ist, müssen bestimmte Voraussetzungen erfüllt sein.

Die Gültigkeit eines Testaments oder Erbvertrags hängt von folgenden Faktoren ab:

- Schriftliche Form: Das Testament oder der Erbvertrag muss schriftlich abgefasst sein. Eine mündliche Vereinbarung ist nicht ausreichend.

- Unterschrift: Das Testament oder der Erbvertrag muss eigenhändig unterschrieben werden. Eine Kopie oder ein digitaler Ausdruck der Unterschrift ist nicht ausreichend.

- Zeugen: Bei der Errichtung eines Testaments müssen in der Regel zwei Zeugen anwesend sein und das Testament gemeinsam mit dem Erblasser unterschreiben. Bei einem Erbvertrag können Zeugen, je nach den individuellen Umständen, erforderlich sein.

- Testierfähigkeit: Der Erblasser muss im Zeitpunkt der Testamentserrichtung testierfähig sein. Das bedeutet, dass er die Tragweite seines letzten Willens verstehen und nachvollziehen kann.

Es ist ratsam, ein Testament oder einen Erbvertrag von einem Notar beurkunden zu lassen, um die formellen Anforderungen zu erfüllen und mögliche Fehler zu vermeiden. Ein notariell beurkundetes Testament oder Erbvertrag bietet zusätzliche Rechtssicherheit und minimiert das Risiko von späteren Streitigkeiten.

Es ist wichtig zu beachten, dass die Gültigkeit und Formvorschriften von Land zu Land unterschiedlich sein können. Daher ist es ratsam, sich vor der Erstellung eines Testaments oder Erbvertrags über die geltenden gesetzlichen Bestimmungen zu informieren.

Weiter lesen: Sterbeurkunde Sozialversicherung

Erbschaftssteuerfreibeträge und Freigrenzen

Bei der Erbschaftssteuer gibt es Freibeträge und Freigrenzen, die von der Höhe des geerbten Vermögens abhängen. Diese Freibeträge können dazu führen, dass bei kleineren Erbschaften keine Erbschaftssteuer fällig wird oder der Betrag reduziert wird.

Die aktuellen Erbschaftssteuerfreibeträge:

- Ehegatten und eingetragene Lebenspartner: X Euro

- Kinder und Stiefkinder: X Euro

- Enkel und Urenkel: X Euro

- Eltern und Großeltern: X Euro

- Alleinerziehende: X Euro

- Geschwister: X Euro

Die Freigrenzen:

- Bei einem Vermögen unter X Euro fällt keine Erbschaftssteuer an.

- Bei einem Vermögen zwischen X Euro und X Euro wird eine reduzierte Erbschaftssteuer fällig.

- Ab einem Vermögen über X Euro gilt der volle Steuersatz.

Es ist wichtig, die aktuellen Freibeträge und Freigrenzen im Auge zu behalten, da sich diese regelmäßig ändern können. Es kann auch sinnvoll sein, steuerliche Gestaltungsmöglichkeiten zu nutzen, um die Erbschaftssteuer zu minimieren. Es empfiehlt sich daher, professionellen Rat von einem Steuerberater oder Rechtsanwalt einzuholen.

Weiter lesen: Sterbeurkunde Sozialversicherung

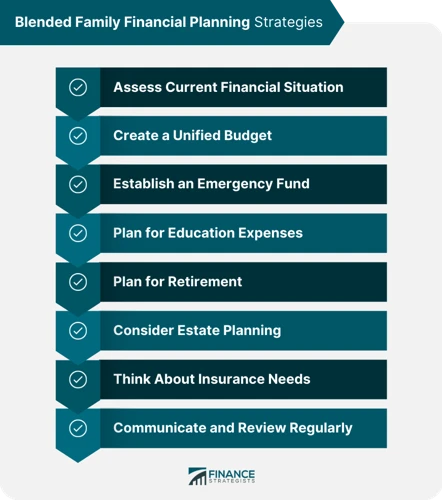

Erben in Patchwork-Familien

In Patchwork-Familien ergeben sich oft komplexe erbrechtliche Situationen. Da in diesen Familien Konstellationen wie Stiefeltern, Stiefkinder, Halbgeschwister und weitere Verwandtschaftsverhältnisse vorliegen können, ist es wichtig, die erbrechtlichen Ansprüche und Lösungen zu kennen. So kann beispielsweise ein Partner nach dem Tod des anderen Partners nicht automatisch erben. Um einen gerechten Erbe Zugewinn zu gewährleisten, können individuelle Lösungen vereinbart werden, wie zum Beispiel ein Testament oder ein Erbvertrag. Dies ermöglicht eine klare Regelung der Vermögensverteilung und kann möglichen Streitigkeiten innerhalb der Patchwork-Familien vorbeugen.

Weiter lesen: Lösungen für einen gerechten Erbe Zugewinn in Patchwork-Familien.

1. Erbrechtliche Ansprüche in Patchwork-Familien

In Patchwork-Familien gibt es oft komplexe erbrechtliche Ansprüche, da verschiedene Partner, Kinder und Stiefkinder involviert sein können. Es ist wichtig, die rechtlichen Aspekte zu verstehen, um Streitigkeiten und Unklarheiten nach dem Tod eines Familienmitglieds zu vermeiden.

Die erbrechtlichen Ansprüche in Patchwork-Familien können wie folgt sein:

- Der überlebende Ehegatte bzw. eingetragene Lebenspartner hat einen gesetzlichen Anspruch auf einen Teil des Nachlasses. Dieser sogenannte Pflichtteil beträgt die Hälfte des gesetzlichen Erbteils.

- Die gemeinsamen Kinder haben ebenfalls einen gesetzlichen Anspruch auf einen Teil des Nachlasses.

- Die Stiefkinder haben jedoch keinen gesetzlichen Anspruch auf den Nachlass des Stiefelternteils. Um sie dennoch zu berücksichtigen, kann der Erblasser in einem Testament oder Erbvertrag eine besondere Regelung treffen.

Es kann ratsam sein, rechtzeitig eine individuelle erbrechtliche Beratung in Anspruch zu nehmen, um die unterschiedlichen Interessen und Ansprüche in einer Patchwork-Familie zu klären und einen gerechten Erbe Zugewinn für alle Familienmitglieder sicherzustellen.

2. Lösungen für einen gerechten Erbe Zugewinn

Es gibt verschiedene Lösungen, um einen gerechten Erbe Zugewinn in Patchwork-Familien zu gewährleisten. Eine Möglichkeit ist die Aufstellung eines Testament

oder eines Erbvertrags, in dem die individuellen Erbansprüche festgelegt werden. Es können auch gesonderte Regelungen für leibliche Kinder und Stiefkinder getroffen werden, um sicherzustellen, dass jeder angemessen berücksichtigt wird.

Eine weitere Möglichkeit besteht darin, einen Erbvertrag abzuschließen, der die Verteilung des Vermögens nach bestimmten Kriterien regelt. Dies kann zum Beispiel bedeuten, dass der Zugewinnausgleich bei einer späteren Scheidung oder dem Tod eines Ehepartners aufgeteilt wird.

Es ist auch möglich, eine Schenkung zu Lebzeiten zu machen, um den Zugewinn gleichmäßig zu verteilen und sicherzustellen, dass jeder Erbe seinen gerechten Anteil erhält. Dabei ist es wichtig, sich an die steuerlichen Bestimmungen und Freibeträge zu halten, um zusätzliche Steuerbelastungen zu vermeiden.

Es empfiehlt sich in solchen komplexen Fällen, die Unterstützung eines Fachexperten hinzuzuziehen, der bei der Erstellung eines Testament oder eines Erbvertrags helfen kann, um einen fairen Erbe Zugewinn zu gewährleisten.

Weiter lesen: Kein relevanter Anker

Erbschaft annehmen oder ausschlagen?

Die Frage, ob man eine Erbschaft annehmen oder ausschlagen sollte, ist eine wichtige Entscheidung, die gut überlegt sein muss. Es gibt verschiedene Gründe, warum man eine Erbschaft ausschlagen könnte. Zum Beispiel, wenn die damit verbundenen Schulden oder Verpflichtungen das eigene Vermögen belasten würden. In diesem Fall kann es sinnvoll sein, die Erbschaft auszuschlagen, um finanzielle Risiken zu vermeiden.

Es gibt jedoch auch viele Gründe, warum man eine Erbschaft annehmen möchte. Dazu gehören zum Beispiel der emotionale Wert von Erbstücken oder die Möglichkeit, das Vermögen zu vermehren. Bevor man jedoch eine Erbschaft annimmt, sollte man sich gut überlegen, ob man auch für etwaige Schulden des Erblassers haftet.

Es ist ratsam, sich bei der Entscheidung, eine Erbschaft anzunehmen oder auszuschlagen, professionelle Beratung einzuholen. Ein erfahrener Anwalt oder Notar kann einem helfen, die Vor- und Nachteile abzuwägen und die beste Entscheidung zu treffen.

Weiter lesen: Erbschaftssteuerfreibeträge und Freigrenzen

Erbe Zugewinn in internationaler Erbschaft

Bei einer internationalen Erbschaft können sich zusätzliche Herausforderungen und Komplexitäten ergeben, insbesondere wenn es um den Erbe Zugewinn geht. Es ist wichtig zu beachten, dass jedes Land seine eigenen erbrechtlichen Regelungen hat, die sich von den deutschen Gesetzen unterscheiden können.

Hier sind einige wichtige Aspekte zu beachten:

- Anwendbares Recht: Bei einer internationalen Erbschaft muss zunächst ermittelt werden, welches Recht anwendbar ist. Dies hängt von verschiedenen Faktoren ab, wie dem letzten gewöhnlichen Aufenthaltsort des Verstorbenen oder der Staatsangehörigkeit.

- Zuständigkeit: Es ist auch wichtig festzustellen, welches Gericht für die Erbangelegenheiten zuständig ist. Dies kann je nach Land unterschiedlich sein.

- Erbe Zugewinn: Das Konzept des Erbe Zugewinns kann in einigen Ländern nicht existieren oder anders geregelt sein. Es ist ratsam, sich über die erbrechtlichen Regelungen des betreffenden Landes zu informieren.

- Steuerliche Implikationen: Bei einer internationalen Erbschaft müssen auch die steuerlichen Auswirkungen berücksichtigt werden. Es können sowohl in Deutschland als auch im Ausland Erbschafts- und Schenkungsteuern anfallen.

- Notwendige Dokumente: Für eine internationale Erbschaft können spezifische Dokumente wie Sterbeurkunden, Geburtsurkunden und Heiratsurkunden erforderlich sein. Es ist wichtig, diese rechtzeitig zu beschaffen.

Es ist ratsam, sich bei einer internationalen Erbschaft frühzeitig von einem Experten beraten zu lassen, um mögliche Stolpersteine zu vermeiden und sicherzustellen, dass alle rechtlichen und steuerlichen Aspekte korrekt behandelt werden.

Vorsorge treffen

Es ist wichtig, frühzeitig Vorsorge zu treffen, um den Erbe Zugewinn zu regeln. Dazu gehören vor allem die Erstellung einer Vorsorgevollmacht und einer Patientenverfügung. Mit einer Vorsorgevollmacht kann eine Person eine Vertrauensperson bestimmen, die im Falle der eigenen Handlungsunfähigkeit alle rechtlichen und finanziellen Angelegenheiten regeln kann. Eine Patientenverfügung ermöglicht es, medizinische Maßnahmen festzulegen, die im Ernstfall ergriffen oder unterlassen werden sollen. Zusätzlich spielt das Testament oder der Erbvertrag eine wichtige Rolle bei der Vorsorge. Hier können die eigenen Erbansprüche und der gewünschte Zugewinnausgleich festgelegt werden. Indem man frühzeitig diese Vorsorgemaßnahmen trifft, kann man sicherstellen, dass der eigene Wille auch bei Unfähigkeit oder im Todesfall respektiert wird.

Weiter lesen: Sterbeurkunde und Sozialversicherung

1. Vorsorgevollmacht und Patientenverfügung

Eine Vorsorgevollmacht und eine Patientenverfügung sind wichtige Vorsorgemaßnahmen, um im Falle von Krankheit oder Unfall sicherzustellen, dass Ihre medizinischen und rechtlichen Angelegenheiten nach Ihren Wünschen geregelt werden.

Hier sind einige wichtige Informationen zu Vorsorgevollmacht und Patientenverfügung:

- Eine Vorsorgevollmacht ermöglicht es Ihnen, eine Person Ihres Vertrauens als Bevollmächtigten auszuwählen, der in Ihrem Namen handeln kann, wenn Sie selbst dazu nicht mehr in der Lage sind.

- In der Vorsorgevollmacht können Sie genau festlegen, welche Entscheidungen der Bevollmächtigte für Sie treffen kann, beispielsweise in Bezug auf medizinische Behandlungen oder finanzielle Angelegenheiten.

- Eine Patientenverfügung ist ein schriftliches Dokument, in dem Sie festlegen können, welche medizinischen Maßnahmen Sie wünschen oder ablehnen, wenn Sie nicht mehr selbst entscheidungsfähig sind.

- Es ist wichtig, dass Ihre Vorsorgevollmacht und Patientenverfügung rechtsgültig und klar formuliert sind. Sie sollten auch regelmäßig überprüft und bei Bedarf aktualisiert werden.

- Es ist ratsam, Ihre Vorsorgevollmacht und Patientenverfügung gemeinsam mit einem Notar oder Rechtsanwalt zu erstellen, um sicherzugehen, dass sie den geltenden rechtlichen Anforderungen entsprechen.

- Informieren Sie Ihre Vertrauenspersonen und auch Ihr behandelndes ärztliches Personal über das Vorhandensein Ihrer Vorsorgevollmacht und Patientenverfügung.

Weiter lesen: Sterbeurkunde und Sozialversicherung

2. Testament und Erbvertrag als Vorsorgemaßnahmen

Testament und Erbvertrag sind wichtige Vorsorgemaßnahmen, um sicherzustellen, dass Ihr Nachlass gemäß Ihren Wünschen verteilt wird. Beide Dokumente ermöglichen es Ihnen, die gesetzliche Erbfolge zu umgehen und individuelle Regelungen zu treffen.

Ein Testament ist eine schriftliche Erklärung einer Person, in der sie festlegt, wie ihr Vermögen nach ihrem Tod verteilt werden soll. Es gibt verschiedene Arten von Testamenten, wie zum Beispiel das handschriftliche Testament oder das notarielle Testament. In einem Testament können Sie nicht nur die Verteilung Ihres Vermögens regeln, sondern auch einen Testamentsvollstrecker ernennen oder bestimmte Auflagen und Bedingungen festlegen.

Ein Erbvertrag ist eine Vereinbarung zwischen zwei oder mehreren Parteien, in der sie sich gegenseitig als Erben einsetzen. Im Gegensatz zum Testament ist ein Erbvertrag bindend und kann nur mit Zustimmung aller Vertragsparteien geändert oder aufgehoben werden. Ein Erbvertrag eignet sich besonders für komplexe Erbfälle, zum Beispiel bei Unternehmensnachfolgen oder bei langfristigen familiären Verpflichtungen.

Beide Vorsorgemaßnahmen haben ihre Vor- und Nachteile, daher ist es ratsam, sich von einem Experten beraten zu lassen, um die passende Lösung für Ihre individuelle Situation zu finden.

Weiter lesen: Sterbeurkunde Sozialversicherung

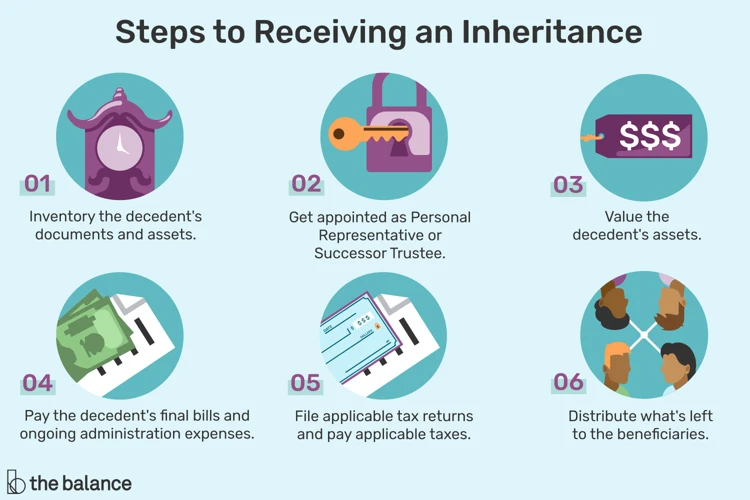

Nachlass regeln

Nachlass regeln bezieht sich auf die wichtige Aufgabe, den Nachlass einer verstorbenen Person zu ordnen und zu verwalten. Dabei geht es um die Sammlung und Sicherung aller relevanten Unterlagen und Dokumente, um einen klaren Überblick über die Vermögenswerte, Schulden und sonstige Verbindlichkeiten des Verstorbenen zu erhalten. Zu den wichtigen Unterlagen gehören beispielsweise das Testament, Erbvertrag, Sterbeurkunde, Bankunterlagen, Immobilienunterlagen, Versicherungspolicen und ähnliches. Ein Nachlassverzeichnis dient dazu, den gesamten Nachlass systematisch zu erfassen und zu dokumentieren. Dieses Verzeichnis enthält eine Auflistung aller Vermögensgegenstände und Schulden sowie deren Wert. Die ordnungsgemäße Regelung des Nachlasses ist von großer Bedeutung, um eine reibungslose Abwicklung und Verteilung des Vermögens gemäß den Wünschen des Verstorbenen sicherzustellen.

Weiter lesen: Sterbeurkunde und Sozialversicherung

1. Wichtige Unterlagen und Dokumente

Bei der Regelung des Nachlasses ist es wichtig, alle relevanten Unterlagen und Dokumente griffbereit zu haben. Dies erleichtert den Erben die Verwaltung des Nachlasses und stellt sicher, dass nichts übersehen wird. Im Folgenden sind einige wichtige Unterlagen und Dokumente aufgelistet, die im Zusammenhang mit dem Erbe Zugewinn von Bedeutung sein können:

1. Testament oder Erbvertrag: Ein Testament oder Erbvertrag ist das wichtigste Dokument, um den letzten Willen des Verstorbenen festzuhalten. Es gibt Anweisungen, wer das Erbe erhalten soll und wie der Nachlass verteilt werden soll.

2. Sterbeurkunde: Die Sterbeurkunde ist ein amtliches Dokument, das den Tod des Erblassers bestätigt. Sie wird benötigt, um Behördengänge und andere Formalitäten im Zusammenhang mit dem Erbe zu erledigen.

3. Grundbuchauszug: Ein Grundbuchauszug ist erforderlich, wenn Immobilien zum Nachlass gehören. Er gibt Aufschluss über die Eigentumsverhältnisse und eventuelle Belastungen des Grundstücks.

4. Bankunterlagen: Bankkonten, Sparbücher und Wertpapierdepots sollten dokumentiert werden, um den Erben den Zugriff auf das Geld und die Wertpapiere zu ermöglichen.

5. Versicherungspolicen: Lebensversicherungen, Unfallversicherungen und andere Versicherungspolicen sollten ebenfalls erfasst werden, da sie Teil des Nachlasses sein können.

6. Schulden- und Verbindlichkeiten-Dokumente: Es ist wichtig, Informationen über eventuelle Schulden oder Verbindlichkeiten des Erblassers zu haben, um diese bei der Aufteilung des Nachlasses zu berücksichtigen.

Es ist ratsam, diese Unterlagen an einem sicheren Ort aufzubewahren und den Erben darüber zu informieren, damit im Notfall schnell auf die Nachlassdokumente zugegriffen werden kann.

Weiter lesen: Sterbeurkunde und Sozialversicherung

2. Nachlassverzeichnis erstellen

Bei der Regelung des Nachlasses ist es wichtig, ein detailliertes Nachlassverzeichnis zu erstellen. Dieses Verzeichnis dient dazu, einen Überblick über alle Vermögenswerte und Verbindlichkeiten des Verstorbenen zu erhalten.

Beim Erstellen des Nachlassverzeichnisses sollten folgende Schritte beachtet werden:

- Gewinnen Sie einen Überblick über alle Vermögenswerte des Verstorbenen wie Immobilien, Konten, Wertpapiere, Fahrzeuge, Schmuck etc.

- Erfassen Sie auch die Verbindlichkeiten des Verstorbenen, wie z.B. Darlehen, offene Rechnungen oder Verträge.

- Notieren Sie den Wert der einzelnen Vermögenswerte, idealerweise mit Hilfe von Experten wie Gutachtern oder Sachverständigen.

- Führen Sie eine detaillierte Beschreibung der Vermögenswerte und Verbindlichkeiten, einschließlich deren Standorte und aktuellen Zustand.

- Dokumentieren Sie auch alle Unterlagen, die den Nachlass betreffen, wie z.B. Urkunden, Verträge, Versicherungspolicen oder Testamente.

Ein detailliertes Nachlassverzeichnis ist nicht nur für die Erben wichtig, sondern auch für die Abwicklung des Nachlasses und die Ermittlung der Erbschaftssteuer. Es dient als Grundlage für die Aufteilung des Vermögens und die Vermeidung von Streitigkeiten zwischen den Erben.

Weiter lesen: Sterbeurkunde und Sozialversicherung

Nachlassverwaltung und Testamentsvollstreckung

Die Nachlassverwaltung und Testamentsvollstreckung sind zwei wichtige Instrumente, um den Nachlass eines Verstorbenen zu regeln und sicherzustellen, dass der letzte Wille des Erblassers korrekt umgesetzt wird.

Nachlassverwaltung:

Die Nachlassverwaltung wird von einem Nachlassverwalter durchgeführt, der entweder vom Gericht oder von den Erben eingesetzt wird. Der Nachlassverwalter übernimmt die Verwaltung des Nachlasses, insbesondere die Sicherung der Vermögenswerte, die Begleichung von Schulden und die Abwicklung von Verträgen. Diese Maßnahme wird in der Regel ergriffen, wenn die Erben nicht in der Lage oder bereit sind, die Verantwortung für den Nachlass zu übernehmen.

Testamentsvollstreckung:

Die Testamentsvollstreckung ist eine vertragliche Regelung, die im Testament festgelegt wird. Dabei wird ein Testamentsvollstrecker benannt, der die Abwicklung des Nachlasses übernimmt und die Anweisungen des Erblassers gemäß dem Testament umsetzt. Der Testamentsvollstrecker hat die Aufgabe, den Nachlass zu verwalten, Schulden zu begleichen, Vermögen zu verteilen und eventuelle Streitigkeiten zwischen den Erben beizulegen.

Die Nachlassverwaltung und Testamentsvollstreckung bieten den Vorteil, dass der Nachlass geordnet und rechtlich korrekt abgewickelt wird. Dies kann Streitigkeiten unter den Erben vermeiden und sicherstellen, dass der letzte Wille des Erblassers respektiert wird.

Weiter lesen: Sterbeurkunde Sozialversicherung

Nachlassinsolvenz verhindern

Um eine Nachlassinsolvenz zu verhindern, gibt es verschiedene Maßnahmen, die ergriffen werden können. Hier sind einige wichtige Schritte, die bei der Nachlassplanung zu berücksichtigen sind:

- Frühzeitig über Schulden informieren: Es ist wichtig, dass der Erbe oder die Erbin frühzeitig über die finanzielle Situation des Nachlasses informiert wird. Dazu gehört die genaue Erfassung aller Vermögenswerte und Verbindlichkeiten.

- Offene Rechnungen begleichen: Um eine Nachlassinsolvenz zu verhindern, sollten offene Rechnungen und Schulden des Verstorbenen so früh wie möglich beglichen werden. Dies kann durch den Verkauf von Vermögenswerten oder durch die Nutzung von vorhandenen Geldmitteln erfolgen.

- Einschätzung der Vermögenswerthaltigkeit: Es ist wichtig, die Wertigkeit der Vermögenswerte im Nachlass zu bewerten. Wenn die Schulden den Wert der Vermögenswerte übersteigen, kann eine Nachlassinsolvenz unausweichlich sein.

- Vermeidung von weiteren Verbindlichkeiten: Der Erbe oder die Erbin sollte darauf achten, keine weiteren Verbindlichkeiten im Namen des Nachlasses einzugehen. Dies bedeutet, dass offene Rechnungen und Verträge des Verstorbenen nicht weitergeführt oder neue Schulden nicht aufgenommen werden sollten.

- Beantragung eines Nachlassverwalters: Wenn der Erbe oder die Erbin befürchtet, dass eine Nachlassinsolvenz droht, kann die Beantragung eines Nachlassverwalters beim Nachlassgericht erwogen werden. Ein Nachlassverwalter übernimmt die Verantwortung für die Verwaltung des Nachlasses und kann gegebenenfalls Insolvenzverfahren einleiten.

Es ist wichtig zu beachten, dass jeder Nachlass individuell ist und dass die oben genannten Schritte nicht immer ausreichen, um eine Nachlassinsolvenz zu verhindern. In solchen Fällen ist es ratsam, sich an einen professionellen Experten wie zum Beispiel einen Anwalt oder einen Steuerberater zu wenden, um weitere Unterstützung und Beratung zu erhalten.

Nachlassplanung mit Hilfe eines Experten

Die Nachlassplanung ist eine komplexe Angelegenheit, bei der es viele rechtliche, steuerliche und persönliche Aspekte zu beachten gibt. Es kann sehr hilfreich sein, einen Experten hinzuzuziehen, um sicherzustellen, dass der Nachlass optimal geplant wird und alle relevanten Aspekte berücksichtigt werden.

Ein erfahrener Experte wie beispielsweise ein spezialisierter Anwalt oder Notar kann Ihnen bei der Gestaltung Ihres Testaments oder Erbvertrags helfen. Sie können Ihnen dabei helfen, Ihre Wünsche und Vorstellungen rechtlich wirksam umzusetzen und mögliche Probleme oder Streitigkeiten zu vermeiden. Ein Experte kann Ihnen auch wertvolle Ratschläge geben, wie Sie Steuern sparen können und welche Möglichkeiten es gibt, Ihr Vermögen bestmöglich auf Ihre Erben zu übertragen.

Wenn Sie ein Unternehmen besitzen, kann ein Experte für Unternehmensnachfolgeplanung Ihnen bei der Planung und Umsetzung einer reibungslosen Übergabe helfen. Sie können Ihnen dabei helfen, die rechtlichen und steuerlichen Auswirkungen der Unternehmensnachfolge zu verstehen und sicherstellen, dass Ihr Unternehmen auch nach Ihrem Tod erfolgreich weitergeführt wird.

Die Zusammenarbeit mit einem Experten kann Ihnen auch helfen, eventuelle Rechtsstreitigkeiten zu vermeiden. Sie können sicherstellen, dass Ihr Testament oder Erbvertrag den geltenden Vorschriften entspricht und alle erforderlichen Formvorschriften erfüllt sind.

Es ist wichtig, frühzeitig einen Experten hinzuzuziehen, um genügend Zeit für eine gründliche Planung und Beratung zu haben. Ein Experte kann Ihnen auch bei Änderungen oder Aktualisierungen Ihrer Nachlassplanung behilflich sein, um sicherzustellen, dass Ihre Wünsche stets auf dem neuesten Stand sind.

Weiter lesen: Sterbeurkunde und Sozialversicherung

Zusammenfassung

In diesem Artikel haben wir Ihnen einen umfassenden Überblick über das Thema Erbe Zugewinn gegeben. Wir haben erklärt, was Erbe Zugewinn ist und wie er berechnet wird. Sie haben gelernt, wie Sie eine Erbschaft richtig planen und welche steuerlichen Aspekte dabei zu beachten sind. Außerdem haben wir besondere Situationen wie die Unternehmensnachfolge und Erben in Patchwork-Familien behandelt.

Wir haben Ihnen die Unterschiede zwischen Testament und Erbvertrag erläutert und aufgezeigt, wie Sie sich durch erbrechtliche Gestaltung Steuern sparen können. Sie haben erfahren, welche rechtlichen Ansprüche in Patchwork-Familien bestehen und welche Lösungen es gibt, um den Erbe Zugewinn gerecht zu gestalten.

Des Weiteren haben wir Ihnen erklärt, wie Sie eine Erbschaft annehmen oder ausschlagen können und welche Vorsorgemaßnahmen Sie treffen sollten. Sie haben erfahren, wie Sie Ihren Nachlass regeln und wichtige Unterlagen und Dokumente verwalten können. Außerdem haben wir Ihnen gezeigt, wie Sie eine Nachlassverwaltung und Testamentsvollstreckung durchführen können, um eine Nachlassinsolvenz zu verhindern.

Es ist ratsam, bei der Planung Ihrer Erbschaft einen Experten hinzuzuziehen, um die komplexen rechtlichen und steuerlichen Aspekte zu berücksichtigen. Mit dieser Zusammenfassung sind Sie gut informiert und können sich nun den Herausforderungen des Erbe Zugewinns stellen.

Weiter lesen: Sterbeurkunde Sozialversicherung

Häufig gestellte Fragen

1. Wie funktioniert der Anspruch auf Erbe Zugewinn?

Der Anspruch auf Erbe Zugewinn entsteht, wenn eine Ehe oder eingetragene Lebenspartnerschaft endet. Der Zugewinnausgleich wird berechnet, indem der Vermögenszuwachs während der Ehe ermittelt wird.

2. Muss der Zugewinnausgleich beantragt werden?

Ja, der Zugewinnausgleich muss vom überlebenden Ehegatten bzw. Lebenspartner beantragt werden. Es handelt sich nicht um eine automatische Regelung.

3. Gilt der Erbe Zugewinn auch bei einer Scheidung?

Ja, der Zugewinnausgleich gilt auch bei einer Scheidung. Das Vermögen beider Ehepartner wird verglichen und ein Ausgleichsanspruch kann geltend gemacht werden.

4. Wie wird der Zugewinnausgleich berechnet?

Der Zugewinnausgleich wird berechnet, indem der Vermögenszuwachs des Erblassers während der Ehe ermittelt wird. Der Anfangsvermögensstand wird vom Endvermögensstand abgezogen und der Zugewinnausgleichsanspruch wird ermittelt.

5. Was passiert bei einer erbrechtlichen Gütergemeinschaft?

Bei einer erbrechtlichen Gütergemeinschaft gibt es keinen Zugewinnausgleich. Das Vermögen beider Ehepartner wird gemeinschaftliches Vermögen und wird nach den Regeln der Gütergemeinschaft aufgeteilt.

6. Kann der Zugewinnausgleich auch durch Vermögensübertragung erfüllt werden?

Ja, der Zugewinnausgleich kann sowohl durch Zahlung eines Geldbetrags als auch durch Übertragung von Vermögensgegenständen erfüllt werden. Dies muss jedoch einvernehmlich zwischen den Ehepartnern oder Lebenspartnern vereinbart werden.

7. Gibt es Besonderheiten bei der Unternehmensnachfolge?

Ja, bei der Unternehmensnachfolge gibt es besondere steuerliche und erbrechtliche Aspekte zu beachten. Es empfiehlt sich, einen Experten für betriebliche Nachfolgeplanung hinzuzuziehen.

8. Welche Steuern fallen beim Erbe Zugewinn an?

Beim Erbe Zugewinn können sowohl Erbschaftsteuer als auch Schenkungsteuer anfallen. Die genaue Höhe hängt von verschiedenen Faktoren ab und sollte mit einem Steuerberater besprochen werden.

9. Was sind die Unterschiede zwischen Testament und Erbvertrag?

Ein Testament kann vom Erblasser jederzeit allein erstellt und widerrufen werden, während ein Erbvertrag eine gemeinsame Vereinbarung zwischen den Parteien ist. Zudem sind die Formvorschriften für Testament und Erbvertrag unterschiedlich.

10. Was muss im Nachlassverzeichnis erfasst werden?

Im Nachlassverzeichnis sollten alle Vermögensgegenstände und Verbindlichkeiten des Erblassers erfasst werden. Dazu gehören beispielsweise Immobilien, Konten, Wertpapiere, Schulden und sonstige Vermögenswerte.