Zusammenfassung

- Einleitung

- Wie funktioniert die gesetzliche Erbfolge?

- Erbrechtliche Regelungen bei Stieffamilien

- Wie können Sie die Vermögensnachfolge steuern?

- Steuerliche Aspekte der Vermögensnachfolge

- Die Rolle des Ehevertrags

- Konfliktpotenzial bei der Vermögensnachfolge

- Vermögensnachfolge in Unternehmen

- Wie kann ein Rechtsberater helfen?

- Fazit

-

Häufig gestellte Fragen

- 2. Kann ich mein Vermögen meinen Stiefkindern vererben?

- 3. Kann ich bestimmte Vermögenswerte an eine bestimmte Person vererben?

- 4. Kann ich meine Ehefrau als alleinige Erbin einsetzen?

- 5. Welche Rolle spielt der Ehevertrag bei der Vermögensnachfolge?

- 6. Gibt es steuerliche Auswirkungen bei der Vermögensnachfolge?

- 7. Kann ich vorab Schenkungen machen, um Erbschaftssteuer zu sparen?

- 8. Was passiert, wenn es Streitigkeiten bei der Vermögensnachfolge gibt?

- 9. Wie kann ein Rechtsberater bei der Vermögensnachfolge helfen?

- 10. Was sind die Vorteile einer vorweggenommenen Erbfolge?

- Verweise

Einleitung

Die Vermögensnachfolge ist ein Thema, das viele Menschen beschäftigt. Insbesondere die Frage, ob die Kinder meines Mannes mein Vermögen erben, sorgt oft für Unsicherheit und Diskussionen. In diesem Artikel werden wir uns mit den verschiedenen Aspekten der Vermögensnachfolge auseinandersetzen und Ihnen zeigen, wie Sie die Verteilung Ihres Vermögens steuern können. Dabei besprechen wir auch erbrechtliche Regelungen bei Stieffamilien, die steuerlichen Aspekte der Vermögensnachfolge und die Rolle des Ehevertrags. Zudem erklären wir, wie ein Rechtsberater Ihnen bei diesem wichtigen Thema helfen kann. Lesen Sie weiter, um einen umfassenden Überblick über die Vermögensnachfolge zu erhalten.

Wie funktioniert die gesetzliche Erbfolge?

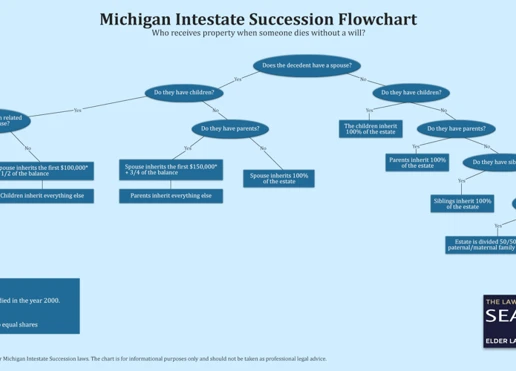

Die gesetzliche Erbfolge regelt die Verteilung des Vermögens einer verstorbenen Person, wenn kein Testament oder Erbvertrag vorhanden ist. Sie basiert auf den gesetzlichen Bestimmungen und kann je nach Familienverhältnissen unterschiedlich sein. Hier sind die grundlegenden Prinzipien der gesetzlichen Erbfolge:

1. Verwandte erster Ordnung: In Abwesenheit von Ehepartner und Kinder erben die Eltern des Verstorbenen. Sind diese bereits verstorben, geht das Erbe auf die Geschwister über.

2. Ehepartner und Kinder: Der überlebende Ehepartner und die Kinder des Verstorbenen erben in den meisten Fällen gemeinsam. Dabei erhält der Ehepartner in der Regel den größeren Teil des Erbes.

3. Verwandte zweiter Ordnung: Wenn keine Ehepartner oder Kinder vorhanden sind, erben die Eltern des Verstorbenen. Sind diese ebenfalls verstorben, treten die Großeltern an ihre Stelle.

4. Verwandte dritter Ordnung und weitere entfernte Verwandte: Sind keine näheren Angehörigen vorhanden, geht das Erbe auf Verwandte dritter Ordnung oder entferntere Verwandtschaftsgrade über.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Es ist wichtig zu beachten, dass die gesetzliche Erbfolge in bestimmten Fällen durch Verfügungen von Todes wegen wie Testament oder Erbvertrag abgeändert werden kann. Falls Sie spezifische Wünsche bezüglich der Vermögensnachfolge haben, sollten Sie daher rechtzeitig solche Verfügungen erstellen.

Erbrechtliche Regelungen bei Stieffamilien

Erbrechtliche Regelungen bei Stieffamilien können komplex sein, da es sowohl um die Bedürfnisse des überlebenden Ehepartners als auch um die Ansprüche der leiblichen und eventuell auch der Stiefkinder geht. Hier sind einige wichtige Punkte zu beachten:

1. Testamentarische Verfügung: Um sicherzustellen, dass der überlebende Ehepartner angemessen abgesichert ist, kann eine testamentarische Verfügung erstellt werden. Hier kann zum Beispiel festgelegt werden, dass der Ehepartner als Alleinerbe eingesetzt wird und die leiblichen Kinder oder Stiefkinder erst nach dem Tod des Ehepartners erben (sogenannte Nacherben). Dies kann sinnvoll sein, um den Ehepartner abzusichern und gleichzeitig sicherzustellen, dass das Vermögen letztendlich an die leiblichen Kinder gelangt.

2. Pflichtteilsansprüche: Die leiblichen Kinder haben grundsätzlich einen gesetzlichen Pflichtteilsanspruch, der auch in Stieffamilien bestehen bleibt. Dieser Anspruch gewährt den Kindern einen Mindestanteil am Erbe, unabhängig davon, was im Testament festgelegt ist. Der überlebende Ehepartner kann jedoch durch rechtliche Vereinbarungen wie einen Ehevertrag oder eine Erbverzichtserklärung geschützt werden.

3. Gleichbehandlung: Es ist wichtig, dass bei der Nachlassplanung die Grundsätze der Gleichbehandlung berücksichtigt werden. Das bedeutet, dass sowohl leibliche Kinder als auch Stiefkinder gleichermaßen berücksichtigt werden sollten, um mögliche Konflikte zu vermeiden.

Die erbrechtlichen Regelungen bei Stieffamilien sind komplex und können von Fall zu Fall unterschiedlich sein. Es empfiehlt sich daher, einen Rechtsberater hinzuzuziehen, der bei der Erstellung eines individuellen Testaments oder Erbvertrags helfen kann und dabei die spezifischen Bedürfnisse einer Stieffamilie berücksichtigt.

Wie können Sie die Vermögensnachfolge steuern?

Es gibt verschiedene Möglichkeiten, die Vermögensnachfolge zu steuern und sicherzustellen, dass Ihr Vermögen gemäß Ihren Wünschen verteilt wird. Hier sind einige Schritte, die Sie unternehmen können:

1. Testament oder Erbvertrag erstellen: Durch die Erstellung eines Testaments oder eines Erbvertrags können Sie festlegen, wer Ihr Vermögen erben soll und in welchem Umfang. Diese Dokumente ermöglichen es Ihnen, auch von der gesetzlichen Erbfolge abweichende Regelungen zu treffen und beispielsweise bestimmte Vermächtnisse zu hinterlassen. Es ist ratsam, professionellen Rat einzuholen, um sicherzustellen, dass Ihr Testament oder Erbvertrag rechtsgültig ist.

2. Schenkungen zu Lebzeiten: Eine weitere Möglichkeit, die Vermögensnachfolge zu steuern, ist die Durchführung von Schenkungen zu Lebzeiten. Sie können bereits zu Lebzeiten einen Teil Ihres Vermögens an Ihre gewünschten Erben übertragen. Dabei sind jedoch steuerliche Aspekte zu beachten, insbesondere in Bezug auf die Schenkungssteuer.

3. Vorweggenommene Erbfolge: Bei der vorweggenommenen Erbfolge können Sie Ihr Vermögen bereits zu Lebzeiten in mehreren Schritten auf Ihre Erben übertragen. Dies kann dazu beitragen, spätere Erbstreitigkeiten zu vermeiden und die Vermögensnachfolge zu erleichtern. Auch hier ist eine rechtliche Beratung empfehlenswert, um steuerliche und rechtliche Aspekte zu berücksichtigen.

Indem Sie diese Möglichkeiten nutzen und Ihre Vermögensnachfolge aktiv gestalten, können Sie sicherstellen, dass Ihr Vermögen entsprechend Ihren Wünschen vererbt wird.

1. Testament oder Erbvertrag erstellen

Um die Vermögensnachfolge zu steuern und sicherzustellen, dass Ihr Vermögen gemäß Ihren Wünschen verteilt wird, können Sie ein Testament oder einen Erbvertrag erstellen. Hier sind einige wichtige Aspekte, die Sie beachten sollten:

1. Testament: Ein Testament ist eine schriftliche Erklärung, in der Sie Ihre Erben benennen und festlegen, wie Ihr Vermögen aufgeteilt werden soll. Sie können darin Ihren Ehepartner, Ihre Kinder oder andere Personen als Erben einsetzen. Es ist ratsam, das Testament handschriftlich zu verfassen und zu unterzeichnen, um Gültigkeit zu erlangen. Durch ein Testament haben Sie die Möglichkeit, Ihr Vermögen individuell zu verteilen und spezielle Anweisungen zu geben.

2. Erbvertrag: Ein Erbvertrag ist eine verbindliche Vereinbarung zwischen zwei oder mehreren Personen. In einem Erbvertrag können Sie die Aufteilung Ihres Vermögens vertraglich regeln. Dies kann sinnvoll sein, um beispielsweise langfristige Erbfolgen oder die Einsetzung von Nacherben zu bestimmen. Ein Erbvertrag bietet häufig mehr Sicherheit als ein Testament, da er schwerer anzufechten ist.

Es ist ratsam, sich bei der Erstellung eines Testaments oder Erbvertrags rechtlich beraten zu lassen, um sicherzustellen, dass alle rechtlichen Anforderungen erfüllt sind. Ein Rechtsberater kann Ihnen auch bei der Formulierung Ihrer Vermächtnisse und spezifischen Verfügungen helfen, um sicherzustellen, dass Ihre Wünsche klar und eindeutig ausgedrückt werden.

2. Schenkungen zu Lebzeiten

Eine Möglichkeit, die Vermögensnachfolge aktiv zu gestalten, ist die Durchführung von Schenkungen zu Lebzeiten. Dabei übertragen Sie bereits zu Lebzeiten einen Teil Ihres Vermögens auf Ihre Erben. Dies kann verschiedene Vorteile haben:

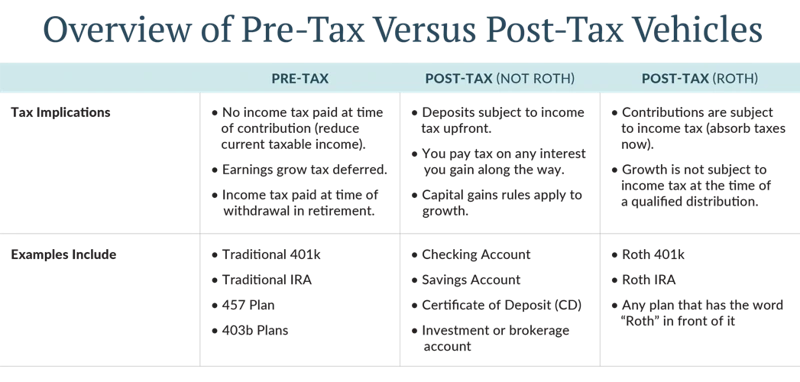

1. Steuerliche Aspekte: Durch Schenkungen zu Lebzeiten können Sie möglicherweise steuerliche Vorteile nutzen. Je nach Höhe der Schenkung und Verwandtschaftsverhältnis können Freibeträge und Steuerbefreiungen greifen. Dadurch kann eine Reduzierung der Erbschafts- oder Schenkungssteuer erreicht werden.

2. Vermögensübertragung: Durch Schenkungen zu Lebzeiten können Sie Ihr Vermögen bereits zu Lebzeiten auf die gewünschten Erben übertragen. Dies kann dabei helfen, mögliche Streitigkeiten oder Unsicherheiten bei der Vermögensnachfolge zu vermeiden.

3. Lebzeitige Unterstützung: Durch Schenkungen können Sie Ihren Erben bereits während Ihrer Lebenszeit finanzielle Unterstützung bieten. Dies kann beispielsweise dazu dienen, den Aufbau eines eigenen Unternehmens zu ermöglichen oder größere Anschaffungen zu tätigen.

Es ist wichtig zu beachten, dass bei Schenkungen zu Lebzeiten bestimmte formelle Anforderungen erfüllt sein müssen. Zudem sollte die Schenkung im Verhältnis zu Ihrem eigenen Vermögen angemessen sein, um mögliche Ansprüche der Pflichtteilsberechtigten nicht zu beeinträchtigen. Es empfiehlt sich in jedem Fall, sich rechtzeitig fachkundigen Rat einzuholen, um mögliche Stolpersteine zu vermeiden und die Schenkungen rechtlich korrekt durchzuführen.

3. Vorweggenommene Erbfolge

Die vorweggenommene Erbfolge ist eine Möglichkeit, Vermögen bereits zu Lebzeiten auf die potenziellen Erben zu übertragen. Dabei werden Vermögenswerte, wie beispielsweise Immobilien, Geld oder Unternehmensanteile, auf die zukünftigen Erben übertragen. Diese Form der Vermögensnachfolge hat mehrere Vorteile:

1. Steuerliche Vorteile: Durch eine vorweggenommene Erbfolge können Steuern vermieden oder reduziert werden. Dies liegt daran, dass die Übertragung bereits zu Lebzeiten stattfindet und somit die Schenkungssteuer oder Erbschaftssteuer zu aktuellen Freibeträgen berechnet wird.

2. Konfliktvermeidung: Durch die klare Zuordnung des Vermögens können potenzielle Streitigkeiten und Konflikte unter den Erben vermieden werden. Es wird bereits zu Lebzeiten festgelegt, wer welche Vermögenswerte erhält.

3. Kontinuität des Vermögens: Bei einer vorweggenommenen Erbfolge kann das Vermögen gezielt in die Hände derjenigen gelegt werden, die es weiterführen sollen. Dies bietet sich insbesondere bei Familienunternehmen an, um den Fortbestand und die Strategie des Unternehmens sicherzustellen.

Es ist wichtig, dass die vorweggenommene Erbfolge sorgfältig geplant und dokumentiert wird. Hierbei kann ein Rechtsberater behilflich sein, um die rechtlichen Voraussetzungen zu klären und die Übertragung ordnungsgemäß durchzuführen. Beachten Sie, dass trotz einer vorweggenommenen Erbfolge weitere Verfügungen von Todes wegen, wie beispielsweise ein Testament, weiterhin sinnvoll sein können, um eventuelle Lücken zu schließen oder bestimmte Regelungen festzulegen.

Steuerliche Aspekte der Vermögensnachfolge

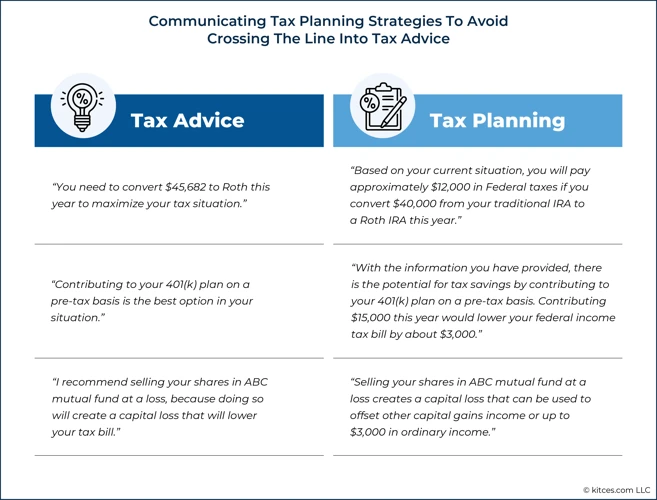

Bei der Vermögensnachfolge spielen auch steuerliche Aspekte eine wichtige Rolle. Es gibt zwei Hauptsteuern, die im Zusammenhang mit der Vermögensnachfolge relevant sind:

1. Erbschaftssteuer: Wenn Sie Vermögen an Ihre Erben weitergeben, kann Erbschaftssteuer anfallen. Die Höhe der Steuer hängt vom Wert des geerbten Vermögens und dem Verwandtschaftsverhältnis zum Erblasser ab. Es gibt dabei Freibeträge, bis zu denen keine Steuer fällig wird. Um die Steuerlast zu minimieren, können verschiedene steuerliche Gestaltungsmöglichkeiten genutzt werden.

2. Schenkungssteuer: Eine Alternative zur Vermögensübertragung im Rahmen der Vermögensnachfolge ist die Schenkung zu Lebzeiten. Bei Schenkungen, bei denen kein Kaufpreis gezahlt wird, fällt Schenkungssteuer an. Auch hier gelten Freibeträge, die steuerfrei bleiben. Durch geschickte Schenkungsplanung können Sie die Schenkungssteuer minimieren.

Es ist ratsam, sich frühzeitig mit den steuerlichen Aspekten der Vermögensnachfolge auseinanderzusetzen und sich gegebenenfalls von einem Steuerberater oder Rechtsanwalt beraten zu lassen. So können Sie sicherstellen, dass Ihre Vermögensnachfolge steueroptimiert und rechtskonform gestaltet wird.

Please note that this steuerliche Aspekte der Vermögensnachfolge paragraph provides an overview and does not replace specific tax advice.

1. Erbschaftssteuer

Die Erbschaftssteuer ist eine Steuer, die beim Erwerb von Vermögen durch Vererbung anfällt. Hier sind einige wichtige Punkte zur Erbschaftssteuer:

– Freibeträge: Jeder Erbe hat einen individuellen Freibetrag, bis zu dem das geerbte Vermögen steuerfrei bleibt. Die Höhe des Freibetrags hängt von der Verwandtschaftsbeziehung zum Verstorbenen ab.

– Steuersätze: Nach dem Überschreiten des Freibetrags gelten für das geerbte Vermögen bestimmte Steuersätze. Diese Steuersätze sind progressiv gestaltet, das heißt, je höher der Wert des Erbes, desto höher ist der Steuersatz.

– Steuerbefreiungen und -ermäßigungen: Es gibt bestimmte Sonderregelungen, die eine Steuerbefreiung oder -ermäßigung ermöglichen. Zum Beispiel können Unternehmen oder Betriebsvermögen unter bestimmten Bedingungen steuerlich begünstigt sein.

– Erbschaftssteuererklärung: Bei Erbschaften über einem bestimmten Wert ist es in den meisten Fällen erforderlich, eine Erbschaftssteuererklärung abzugeben. Darin müssen das geerbte Vermögen und die steuerlichen Verhältnisse angegeben werden.

Es ist ratsam, sich bei der Erbschaftssteuer von einem Steuerberater oder einer anderen fachkundigen Person beraten zu lassen, um mögliche Steuervorteile zu nutzen und eine korrekte Steuererklärung abzugeben. Beachten Sie, dass die Regelungen zur Erbschaftssteuer in jedem Land unterschiedlich sein können.

2. Schenkungssteuer

Die Schenkungssteuer ist eine Steuer, die beim Empfang von Schenkungen erhoben wird. Dabei gelten bestimmte Freibeträge, bis zu denen Schenkungen steuerfrei sind. Hier sind einige wichtige Informationen zur Schenkungssteuer:

– Freibeträge: Jeder Empfänger hat einen individuellen Freibetrag, bis zu dem Schenkungen steuerfrei sind. Dieser Freibetrag hängt von der Verwandtschaftsbeziehung zum Schenker ab. Beispielsweise liegt der Freibetrag für Ehepartner höher als für nicht verwandte Personen.

– Steuersätze: Sobald der Freibetrag überschritten wird, fällt für den Empfänger der Schenkung eine Schenkungssteuer an. Die genauen Steuersätze variieren je nach Bundesland und können zwischen 7% und 30% liegen. Zudem gibt es einen besonderen Steuersatz für sehr hohe Schenkungen über bestimmte Grenzen.

– Ausnahmen und Begünstigungen: Es gibt einige Ausnahmen und Begünstigungen, bei denen Schenkungen steuerlich begünstigt werden. Dazu gehören beispielsweise Schenkungen an gemeinnützige Organisationen oder bestimmte Zwecke wie Bildung und Forschung.

Es ist wichtig, die Schenkungssteuer im Auge zu behalten, insbesondere wenn größere Vermögenswerte zu Lebzeiten übertragen werden sollen. Für eine genaue Berechnung und weitere Informationen empfiehlt es sich, einen Steuerberater hinzuzuziehen.

Die Rolle des Ehevertrags

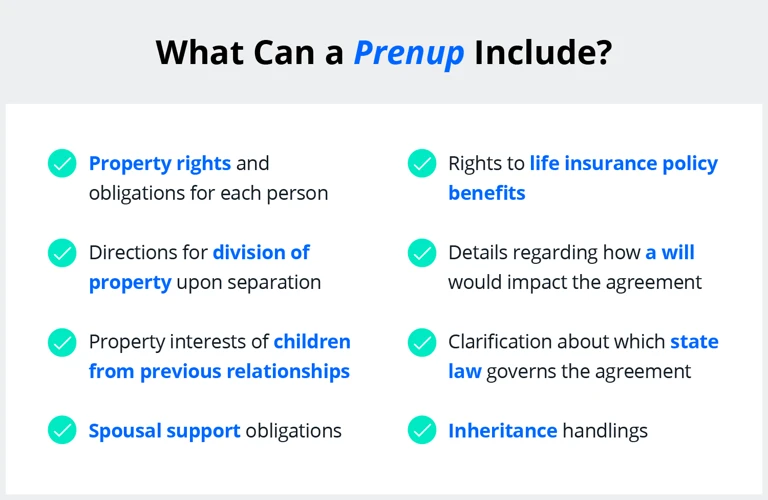

Die Rolle eines Ehevertrags kann einen erheblichen Einfluss auf die Vermögensnachfolge haben. Ein Ehevertrag ermöglicht es den Ehepartnern, individuelle Regelungen für den Fall des Ablebens eines Partners zu treffen. Hier sind einige Aspekte, die bei einem Ehevertrag berücksichtigt werden können:

1. Güterstand: Durch einen Ehevertrag können die Ehepartner den Güterstand regeln und damit festlegen, wie das Vermögen während der Ehe aufgeteilt wird. Dies kann Auswirkungen auf die Vermögensnachfolge haben, da das eigene Vermögen vom Vermögen des Ehepartners abgegrenzt werden kann.

2. Zugewinngemeinschaft oder Gütertrennung: Ein Ehevertrag kann bestimmen, ob eine Zugewinngemeinschaft oder Gütertrennung vorliegt. Bei einer Zugewinngemeinschaft wird der während der Ehe erworbene Vermögenszuwachs hälftig geteilt. Bei Gütertrennung behält jeder Partner sein eigenes Vermögen.

3. Erb- und Pflichtteilsverzicht: Mit einem Ehevertrag können die Ehepartner auf ihr gesetzliches Erbrecht verzichten oder den Pflichtteil beschränken. Dies bedeutet, dass sie das Erbe des anderen Partners ausschließen oder auf einen bestimmten Teil davon verzichten.

Ein Ehevertrag bietet die Möglichkeit, die Vermögensnachfolge individuell zu gestalten und die Bedürfnisse und Interessen beider Partner zu berücksichtigen. Es ist ratsam, sich bei der Erstellung eines Ehevertrags von einem erfahrenen Rechtsberater unterstützen zu lassen, um alle rechtlichen und steuerlichen Aspekte zu beachten.

Konfliktpotenzial bei der Vermögensnachfolge

Bei der Vermögensnachfolge kann es aufgrund unterschiedlicher Interessen und Erwartungen der Erben zu Konflikten kommen. Das Konfliktpotenzial bei der Vermögensnachfolge ist oft hoch und kann verschiedene Ursachen haben:

1. Ungleiche Verteilung: Eine mögliche Ursache für Konflikte ist eine ungleiche Verteilung des Vermögens. Wenn beispielsweise ein Kind mehr erbt als die anderen, kann dies zu Spannungen und Streitigkeiten innerhalb der Familie führen.

2. Unklare Verfügungen: Wenn die Verfügungen von Todes wegen, wie ein Testament oder ein Erbvertrag, nicht eindeutig formuliert sind, kann dies zu Auslegungsfragen und Meinungsverschiedenheiten unter den Erben führen. Daher ist es wichtig, präzise und klare Regelungen zu treffen.

3. Emotionale Belastungen: Der Verlust eines geliebten Menschen kann emotionale Belastungen mit sich bringen. In dieser schwierigen Zeit kann es zu Konflikten kommen, die oft auf persönlichen Spannungen und unterschiedlichen Ansichten beruhen.

4. Einmischung von Außenstehenden: Manchmal können auch Außenstehende, wie zum Beispiel andere Verwandte oder Freunde, in die Vermögensnachfolge involviert sein und ihre Interessen geltend machen. Dies kann zu zusätzlichem Konfliktpotenzial führen.

Um Konflikte bei der Vermögensnachfolge zu vermeiden oder zu minimieren, ist es ratsam, frühzeitig offene Kommunikation innerhalb der Familie zu fördern und professionelle Beratung in Anspruch zu nehmen. Eine klare Vermögensnachfolgeplanung und die Berücksichtigung der Wünsche und Bedürfnisse der Erben können dazu beitragen, Konflikte zu verhindern und den Zusammenhalt der Familie zu stärken.

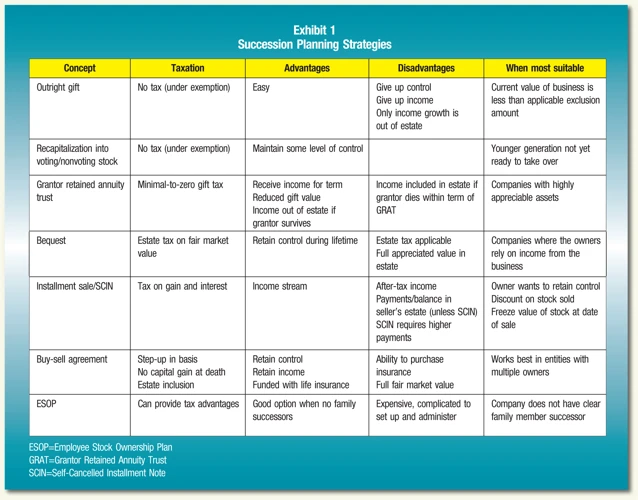

Vermögensnachfolge in Unternehmen

Bei der Vermögensnachfolge in Unternehmen gibt es besondere Aspekte zu berücksichtigen. Unternehmen haben oft eine gewisse Komplexität, die sich auf die Verteilung des Vermögens auswirken kann. Hier sind einige wichtige Punkte zur Vermögensnachfolge in Unternehmen:

1. Nachfolgeplanung: Eine frühzeitige Nachfolgeplanung ist entscheidend, um einen reibungslosen Übergang des Unternehmens zu gewährleisten. Es ist wichtig, potenzielle Nachfolger zu identifizieren und sie auf ihre Rolle vorzubereiten.

2. Gesellschaftsvertrag: Der Gesellschaftsvertrag regelt die Vermögensverteilung und Nachfolge in einem Unternehmen. Die darin enthaltenen Regelungen können die Übertragung von Unternehmensanteilen regeln und die Rechte und Pflichten der Beteiligten festlegen.

3. Unternehmensbewertung: Eine faire und angemessene Unternehmensbewertung ist ein wesentlicher Schritt bei der Vermögensnachfolge in Unternehmen. Es ist wichtig, den Wert des Unternehmens zu ermitteln, um eine gerechte Verteilung zu ermöglichen.

4. Steuerliche Aspekte: Bei der Vermögensnachfolge in Unternehmen können steuerliche Aspekte eine wichtige Rolle spielen. Es ist ratsam, sich von einem Steuerberater oder Rechtsberater beraten zu lassen, um steuerliche Fallstricke zu vermeiden.

5. Unternehmerische Nachfolge: Eine erfolgreiche Nachfolge in Unternehmen erfordert oft nicht nur die finanzielle Vermögensübertragung, sondern auch die Weitergabe von unternehmerischem Know-how und Erfahrung. Die Unterstützung des Nachfolgers in der Unternehmensführung kann entscheidend sein.

Es ist essentiell, sich frühzeitig mit der Vermögensnachfolge in Unternehmen auseinanderzusetzen und professionellen Rat einzuholen, um einen reibungslosen Übergang zu gewährleisten und das Unternehmen erfolgreich weiterführen zu können.

Wie kann ein Rechtsberater helfen?

Ein Rechtsberater kann bei der Vermögensnachfolge eine wertvolle Unterstützung bieten. Hier sind einige Möglichkeiten, wie ein Rechtsberater Ihnen helfen kann:

1. Rechtsberatung: Ein Rechtsberater kann Ihnen bei der Ausarbeitung eines rechtsgültigen Testaments oder Erbvertrags behilflich sein. Sie können Ihre individuellen Wünsche bezüglich der Vermögensnachfolge äußern und der Rechtsberater wird dafür sorgen, dass diese rechtlich korrekt umgesetzt werden.

2. Steuerliche Planung: Ein Rechtsberater kann Sie über die steuerlichen Aspekte der Vermögensnachfolge informieren und Ihnen dabei helfen, Ihre Nachlassplanung steueroptimiert zu gestalten. Sie können gemeinsam Möglichkeiten zur Reduzierung der Erbschaftssteuer oder Schenkungssteuer besprechen.

3. Konfliktlösung: Falls es zu Streitigkeiten oder Unklarheiten bezüglich der Vermögensnachfolge kommen sollte, kann ein Rechtsberater Ihnen bei der Mediation oder rechtlichen Auseinandersetzung helfen. Er kann unterstützen, Konflikte zu klären und eine faire Verteilung des Vermögens sicherzustellen.

4. Unternehmensnachfolge: Wenn Sie ein Unternehmen besitzen, kann ein Rechtsberater Sie bei der Planung der Unternehmensnachfolge unterstützen. Er kann Ihnen bei der Entwicklung eines Nachfolgeplans helfen und sicherstellen, dass Ihr Unternehmen erfolgreich an die nächste Generation übergeben wird.

Ein erfahrener Rechtsberater ist mit den rechtlichen Bestimmungen zur Vermögensnachfolge vertraut und kann Ihnen dabei helfen, Ihre Wünsche und Ziele umzusetzen. Es empfiehlt sich, frühzeitig einen Rechtsberater zu konsultieren, um sicherzustellen, dass Ihre Vermögensnachfolge optimal geregelt ist.

Fazit

Die Vermögensnachfolge ist ein komplexes Thema, das sorgfältig geplant werden sollte, um eventuelle Konflikte oder Steuerprobleme zu vermeiden. Sowohl für Patchwork-Familien als auch für Paare ohne Trauschein gibt es spezielle erbrechtliche Regelungen, die berücksichtigt werden sollten. Durch die Erstellung eines Testamentes oder Erbvertrages können Sie Ihren letzten Willen klar und bindend formulieren. Schenkungen zu Lebzeiten sowie die vorweggenommene Erbfolge sind weitere Instrumente, um die Verteilung Ihres Vermögens zu steuern. Es ist auch wichtig, die steuerlichen Aspekte der Vermögensnachfolge zu beachten, insbesondere die Erbschafts- und Schenkungssteuer. Um mögliche Konflikte in der Familie zu vermeiden, kann ein Ehevertrag Klarheit schaffen. Bei komplexen Vermögensverhältnissen oder bei einer Vermögensnachfolge in Unternehmen ist es ratsam, einen Rechtsberater hinzuzuziehen, um eine umfassende und rechtssichere Lösung zu finden. Insgesamt ist die Vermögensnachfolge ein wichtiger Prozess, der sorgfältige Planung und Beratung erfordert, um sicherzustellen, dass Ihre Wünsche respektiert und Ihr Vermögen bestmöglich weitergegeben wird.

Häufig gestellte Fragen

2. Kann ich mein Vermögen meinen Stiefkindern vererben?

Stiefkinder sind in der gesetzlichen Erbfolge nicht berücksichtigt. Wenn Sie Ihr Vermögen an Ihre Stiefkinder weitergeben möchten, müssen Sie dies in einem Testament oder Erbvertrag festlegen.

3. Kann ich bestimmte Vermögenswerte an eine bestimmte Person vererben?

Ja, Sie können in einem Testament oder Erbvertrag festlegen, welche Vermögenswerte an welche Person gehen sollen. Dadurch haben Sie die Möglichkeit, Ihre individuellen Wünsche und Vorstellungen bezüglich der Vermögensnachfolge zu berücksichtigen.

4. Kann ich meine Ehefrau als alleinige Erbin einsetzen?

Ja, Sie können in einem Testament oder Erbvertrag Ihre Ehefrau als alleinige Erbin einsetzen. Dies gibt Ihnen die Möglichkeit, Ihr Vermögen nach Ihren individuellen Vorstellungen zu verteilen.

5. Welche Rolle spielt der Ehevertrag bei der Vermögensnachfolge?

Der Ehevertrag kann die Vermögensnachfolge beeinflussen, insbesondere wenn es um die Verteilung des gemeinsamen Vermögens geht. In einem Ehevertrag können die Ehepartner bestimmte Regelungen zur Vermögensaufteilung im Falle des Todes eines Partners treffen.

6. Gibt es steuerliche Auswirkungen bei der Vermögensnachfolge?

Ja, es können steuerliche Aspekte bei der Vermögensnachfolge eine Rolle spielen. Die Erbschaftssteuer und Schenkungssteuer sind relevant, wenn Vermögen übertragen wird. Es empfiehlt sich, die steuerlichen Auswirkungen im Voraus zu prüfen.

7. Kann ich vorab Schenkungen machen, um Erbschaftssteuer zu sparen?

Ja, Schenkungen zu Lebzeiten können eine Möglichkeit sein, um Erbschaftssteuer zu sparen. Dabei gelten jedoch bestimmte Freibeträge und Regelungen, die beachtet werden müssen. Eine frühzeitige Beratung durch einen Experten ist in solchen Fällen empfehlenswert.

8. Was passiert, wenn es Streitigkeiten bei der Vermögensnachfolge gibt?

Streitigkeiten bei der Vermögensnachfolge sind leider keine Seltenheit. In solchen Fällen kann es hilfreich sein, einen Rechtsberater einzuschalten, der bei der Konfliktlösung unterstützt und rechtliche Aspekte klärt.

9. Wie kann ein Rechtsberater bei der Vermögensnachfolge helfen?

Ein Rechtsberater kann bei der Vermögensnachfolge umfassend beraten und unterstützen. Er kann bei der Erstellung von Testamenten oder Erbverträgen helfen, steuerliche Aspekte klären und im Falle von Streitigkeiten rechtlichen Beistand leisten.

10. Was sind die Vorteile einer vorweggenommenen Erbfolge?

Die vorweggenommene Erbfolge ermöglicht es, bereits zu Lebzeiten Vermögen an die nächste Generation zu übertragen. Dadurch können Steuern gespart und Konflikte vermieden werden. Es ist jedoch wichtig, sich über die rechtlichen und steuerlichen Auswirkungen im Voraus zu informieren und eine professionelle Beratung hinzuzuziehen.