Die Auflösung einer Erbengemeinschaft kann eine komplexe und herausfordernde Aufgabe sein. Es erfordert eine sorgfältige Planung und Berücksichtigung verschiedener steuerlicher Aspekte. In diesem Artikel werden wir Ihnen hilfreiche Tipps geben, wie Sie die Auflösung einer Erbengemeinschaft optimal planen und dabei Steuern sparen können. Wir werden auch über die Vorteile der Auflösung einer Erbengemeinschaft sprechen und auf die verschiedenen Steuerarten eingehen, die dabei eine Rolle spielen können. Egal ob Sie sich in dieser Situation befinden oder sich einfach vorbereiten wollen, dieser Artikel wird Ihnen wertvolle Informationen bieten, um erfolgreich eine Erbengemeinschaft aufzulösen und steuerlich das Beste daraus zu machen.

Zusammenfassung

- Vorteile der Auflösung einer Erbengemeinschaft

- Steuern bei der Auflösung einer Erbengemeinschaft

- Tipps zur optimalen Steuerplanung

- Auflösung einer Erbengemeinschaft richtig planen

- Fazit

-

Häufig gestellte Fragen

- 1. Was versteht man unter einer Erbengemeinschaft?

- 2. Welche Vor- und Nachteile hat eine Erbengemeinschaft?

- 3. Wie kann eine Erbengemeinschaft aufgelöst werden?

- 4. Welche steuerlichen Folgen hat die Auflösung einer Erbengemeinschaft?

- 5. Kann man die Grunderwerbsteuer bei der Auflösung einer Erbengemeinschaft vermeiden?

- 6. Welche Rolle spielt die Einkommensteuer bei der Auflösung einer Erbengemeinschaft?

- 7. Kann man die Steuerlast bei der Auflösung einer Erbengemeinschaft planen?

- 8. Wie können Miterben eine gemeinsame Entscheidung treffen?

- 9. Was passiert mit Schulden bei der Auflösung einer Erbengemeinschaft?

- 10. Kann man die Auflösung einer Erbengemeinschaft auch rückgängig machen?

- Verweise

Vorteile der Auflösung einer Erbengemeinschaft

Die Auflösung einer Erbengemeinschaft birgt eine Reihe von Vorteilen. Der wichtigste Vorteil besteht darin, dass die Miterben ihre Anteile am gemeinsamen Vermögen aufteilen können. Dadurch entsteht Klarheit und jeder Erbe kann über seinen Anteil frei verfügen. Dies erleichtert auch die Weitergabe des Vermögens an nachfolgende Generationen. Darüber hinaus kann die Auflösung einer Erbengemeinschaft auch zu einer Reduzierung der Verwaltungskosten führen, da die Vermögenswerte aufgeteilt werden. Dies kann insbesondere dann von Vorteil sein, wenn die Miterben unterschiedliche Interessen haben. Ein weiterer Vorteil besteht darin, dass durch die Auflösung einer Erbengemeinschaft mögliche Konflikte und Spannungen zwischen den Miterben vermieden werden können, da jeder Erbe seinen Erbteil erhält und damit eigenständig über sein Vermögen verfügen kann.

Steuern bei der Auflösung einer Erbengemeinschaft

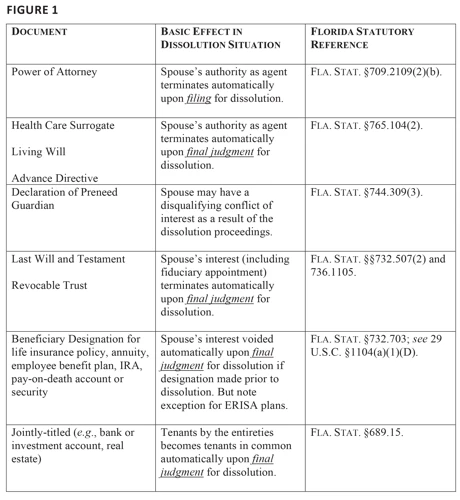

Bei der Auflösung einer Erbengemeinschaft spielen verschiedene Steuerarten eine Rolle, die sorgfältig berücksichtigt werden müssen. Zu den relevanten Steuern gehört die Erbschaft- und Schenkungsteuer, die anfällt, wenn Vermögen von einer Generation auf die nächste übertragen wird. Hierbei ist es wichtig, den Steuersatz und den Freibetrag zu ermitteln, um eine optimale Steuerplanung zu erreichen. Zudem fallen eventuell Grunderwerbsteuern an, wenn Immobilien aus der Erbmasse verteilt werden oder wenn ein Miterbe die anderen Miterben auszahlen möchte. Schließlich ist auch die Einkommensteuer zu beachten, wenn Einkünfte aus Vermietung oder Gewerbebetrieb erzielt werden. Um bei der Auflösung einer Erbengemeinschaft Steuern optimal zu planen, ist es ratsam, eine frühzeitige Steuerberatung einzuholen und alle steuerlichen Konsequenzen zu berücksichtigen. Es gibt auch verschiedene Steueroptimierungsmöglichkeiten, die genutzt werden können, um die steuerliche Belastung zu reduzieren.

1. Erbschaft- und Schenkungsteuer

Die Erbschaft- und Schenkungsteuer ist eine wichtige steuerliche Komponente bei der Auflösung einer Erbengemeinschaft. Bei der Übertragung von Vermögenswerten innerhalb der Erbengemeinschaft können sowohl die Erbschaftsteuer als auch die Schenkungsteuer anfallen. Die Höhe der Steuer ist abhängig von verschiedenen Faktoren, wie dem Wert des übertragenen Vermögens und dem Verwandtschaftsverhältnis zwischen den Erben. Es ist wichtig, die steuerlichen Freibeträge und Steuersätze zu kennen, um die Steuerlast zu minimieren. Eine frühzeitige Beratung durch einen Steuerexperten kann dabei helfen, die Steuerlast zu optimieren und mögliche Steueroptimierungsmöglichkeiten auszuschöpfen. Zudem sollte beachtet werden, dass es auch spezielle Regelungen zur Steuerbefreiung gibt, beispielsweise bei einer Übertragung innerhalb der Familie. Weitere Informationen zur Einreichung eines Eigenkapitalnachweises finden Sie unter /eigenkapitalnachweis-eltern-muster/.

2. Grunderwerbsteuer

Die Grunderwerbsteuer ist eine Steuer, die beim Erwerb von Grundstücken oder Immobilien anfällt. Bei der Auflösung einer Erbengemeinschaft kann die Grunderwerbsteuer relevant werden, wenn ein Erbe den anderen Miterben auszahlt oder wenn das gemeinsame Grundstück oder die Immobilie verkauft wird. Die Höhe der Grunderwerbsteuer variiert je nach Bundesland und richtet sich nach dem Verkehrswert des Grundstücks oder der Immobilie. Es ist wichtig, dass die Grunderwerbsteuer bei der Auflösung einer Erbengemeinschaft sorgfältig geplant wird, um unnötige Kosten zu vermeiden. Gegebenenfalls kann es sinnvoll sein, professionellen Rat einzuholen, um die Grunderwerbsteuer optimal zu gestalten.

3. Einkommensteuer

Bei der Auflösung einer Erbengemeinschaft ist es wichtig, die steuerlichen Auswirkungen, insbesondere in Bezug auf die Einkommensteuer, zu berücksichtigen. In Bezug auf die Einkommensteuer sind die Erben verpflichtet, ihren tatsächlichen Anteil am Erbe in ihrer persönlichen Einkommensteuererklärung anzugeben. Dabei kann es zu steuerlichen Konsequenzen kommen, wie zum Beispiel zu Einkommenszuwächsen oder Veräußerungsgewinnen aus dem Verkauf von Vermögenswerten. Es ist ratsam, sich von einem Steuerberater beraten zu lassen, um alle steuerlichen Aspekte zu berücksichtigen und mögliche Steueroptimierungsmöglichkeiten zu nutzen. Es kann auch sinnvoll sein, den Verkauf von Vermögenswerten in verschiedene Steuerjahre aufzuteilen oder steuerfreie Freibeträge und Verlustvorträge zu nutzen, um die Einkommensteuerlast zu minimieren. Weitere Informationen zur Deliktunfähigkeit finden Sie hier.

Tipps zur optimalen Steuerplanung

Um eine optimale Steuerplanung bei der Auflösung einer Erbengemeinschaft zu erreichen, gibt es einige hilfreiche Tipps zu beachten. Ein wichtiger Tipp ist, frühzeitig professionelle Steuerberatung einzuholen. Ein erfahrener Steuerberater kann Ihnen dabei helfen, alle steuerlichen Aspekte zu verstehen und individuelle Lösungen zu finden. Zudem ist es ratsam, den Steuersatz und Freibetrag zu ermitteln, um mögliche Steuerbelastungen abzuschätzen. Auf diese Weise lassen sich gegebenenfalls Steueroptimierungsmöglichkeiten nutzen, wie beispielsweise gesetzliche Freibeträge oder niedrigere Steuersätze durch geschickte Gestaltung der Vermögensübergabe. Darüber hinaus sollte man auch die steuerlichen Auswirkungen bei der Entscheidungsfindung berücksichtigen, um unangenehme Überraschungen zu vermeiden. Eine solide Planung und gezielte Beratung sind daher entscheidend, um eine optimale Steuerplanung bei der Auflösung einer Erbengemeinschaft zu gewährleisten.

1. Frühzeitige Steuerberatung einholen

Um eine optimale Steuerplanung bei der Auflösung einer Erbengemeinschaft zu gewährleisten, ist es ratsam, frühzeitig eine Steuerberatung in Anspruch zu nehmen. Eine frühzeitige Steuerberatung ermöglicht es Ihnen, alle relevanten steuerlichen Aspekte zu berücksichtigen und mögliche Einsparungsmöglichkeiten zu identifizieren. Ein erfahrener Steuerberater kann Ihnen helfen, den bestmöglichen Weg zu finden, um Steuern zu sparen und gleichzeitig die gesetzlichen Vorgaben einzuhalten. Darüber hinaus kann die frühzeitige Einholung einer Steuerberatung auch dabei helfen, potenzielle Risiken und Fallstricke zu erkennen und entsprechende Maßnahmen zu ergreifen, um diese zu vermeiden. Indem Sie sich von Anfang an professionell beraten lassen, legen Sie den Grundstein für eine erfolgreiche Auflösung der Erbengemeinschaft und eine optimale Steuerplanung.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2. Ermittlung des Steuersatzes und Freibetrags

Bei der Auflösung einer Erbengemeinschaft ist es wichtig, den Steuersatz und den Freibetrag zu ermitteln. Der Steuersatz richtet sich nach dem Wert des vererbten Vermögens und kann je nach Erbberechtigtem variieren. Es ist ratsam, sich frühzeitig an einen Steuerberater zu wenden, um den individuellen Steuersatz zu ermitteln und mögliche Steueroptimierungen zu besprechen. Der Freibetrag hängt von der Beziehung zwischen dem Erblasser und dem Erben ab. Es gibt verschiedene Freibeträge für Ehepartner, Kinder und andere Erben. Es ist wichtig, den Freibetrag zu kennen, um eventuell anfallende Schenkung- und Erbschaftsteuern zu minimieren. Ein Steuerberater kann Ihnen bei der Ermittlung des individuellen Freibetrags und der steuerlichen Auswirkungen behilflich sein.

3. Nutzung von Steueroptimierungsmöglichkeiten

Eine wichtige Strategie zur optimalen Steuerplanung bei der Auflösung einer Erbengemeinschaft besteht in der Nutzung von Steueroptimierungsmöglichkeiten. Hierbei ist es ratsam, frühzeitig eine professionelle Steuerberatung in Anspruch zu nehmen. Ein erfahrener Steuerberater kann dabei helfen, potenzielle Steuerfallen zu vermeiden und legale Gestaltungsmöglichkeiten zu nutzen. Es ist wichtig, den individuellen Steuersatz und den relevanten Freibetrag zu ermitteln, um die Steuerlast zu minimieren. Außerdem können verschiedene Steueroptimierungsmöglichkeiten wie z.B. die Nutzung von Schenkungen oder die Berücksichtigung von steuerlichen Abzugsfähigkeiten in Betracht gezogen werden. So können Erbengemeinschaften ihre steuerliche Situation optimieren und dabei möglicherweise erhebliche Kostenersparnisse erzielen.

Auflösung einer Erbengemeinschaft richtig planen

Eine erfolgreiche Auflösung einer Erbengemeinschaft erfordert eine sorgfältige Planung. Zunächst sollten sich die Miterben gemeinsam darauf einigen, die Erbengemeinschaft aufzulösen. Eine gemeinsame Entscheidung ist wichtig, um Konflikte und Streitigkeiten zu vermeiden. Als nächstes ist es wichtig, alle Vermögensangelegenheiten der Erbengemeinschaft zu klären, wie beispielsweise die Aufteilung von Immobilien, Geldanlagen und anderen Vermögenswerten. Es empfiehlt sich, einen Notar oder Anwalt hinzuzuziehen, um diese Angelegenheiten rechtlich abzusichern. Bei der Planung sollten auch die steuerlichen Konsequenzen berücksichtigt werden, um mögliche Steuerfallen zu vermeiden. Eine frühzeitige Steuerberatung kann hier wertvolle Unterstützung bieten. Indem diese Schritte sorgfältig durchgeführt werden, kann eine Erbengemeinschaft erfolgreich und reibungslos aufgelöst werden.

1. Gemeinsame Entscheidung der Miterben

Die gemeinsame Entscheidung der Miterben ist ein wesentlicher Schritt bei der Auflösung einer Erbengemeinschaft. Es ist wichtig, dass alle Miterben zusammenkommen und die Zukunft des gemeinsamen Erbes besprechen. Dies beinhaltet die Klärung der Aufteilung des Vermögens, die Entscheidung über den Verkauf oder die Übernahme von Immobilien oder anderen Vermögenswerten und die Festlegung der Verantwortlichkeiten für laufende Verbindlichkeiten. Es ist entscheidend, dass alle Miterben ihre Interessen und Bedürfnisse offen kommunizieren und nach gemeinsamen Lösungen suchen. In einigen Fällen kann es sinnvoll sein, einen Mediator oder Rechtsanwalt hinzuzuziehen, um bei der Vermittlung und Aufteilung zu unterstützen und mögliche Konflikte zu vermeiden. Eine gemeinsame Entscheidung der Miterben ist der erste Schritt, um die Erbengemeinschaft erfolgreich aufzulösen und den Weg für eine klare und reibungslose Abwicklung des Nachlasses zu ebnen.

2. Klärung aller Vermögensangelegenheiten

Die Klärung aller Vermögensangelegenheiten ist ein wesentlicher Schritt bei der Auflösung einer Erbengemeinschaft. Es ist wichtig, dass alle Vermögenswerte und Schulden identifiziert und bewertet werden. Dazu gehören Immobilien, Bankkonten, Wertpapiere, Fahrzeuge, Schmuck und andere Vermögensgegenstände. Es sollte auch geprüft werden, ob es Verbindlichkeiten wie offene Rechnungen, Kredite oder Steuerschulden gibt. Eine detaillierte Aufstellung aller Vermögenswerte und Schulden bildet die Grundlage für eine gerechte Verteilung unter den Miterben. Zudem kann dies helfen, potenzielle Streitigkeiten zu vermeiden und eine reibungslose Auflösung der Erbengemeinschaft zu gewährleisten. Es kann ratsam sein, hierbei die Unterstützung eines Notars oder Anwalts in Anspruch zu nehmen, um sicherzustellen, dass alle rechtlichen Aspekte berücksichtigt werden und die Verteilung fair und transparent erfolgt.

3. Steuerliche Konsequenzen berücksichtigen

Bei der Auflösung einer Erbengemeinschaft ist es äußerst wichtig, die steuerlichen Konsequenzen zu berücksichtigen. Hier sind einige wichtige Punkte, die Sie im Hinblick auf die Steuern beachten sollten:

1. Erbschaft- und Schenkungsteuer: Die Aufteilung des Vermögens innerhalb der Erbengemeinschaft kann erbschaft- und schenkungsteuerliche Auswirkungen haben. Es ist wichtig, die Freibeträge und Steuersätze für Erbschaften und Schenkungen zu kennen und diese bei der Aufteilung zu berücksichtigen.

2. Grunderwerbsteuer: Wenn bei der Auflösung einer Erbengemeinschaft Immobilien aufgeteilt werden, kann dies zu Grunderwerbsteuer führen. Diese Steuer wird fällig, wenn der Eigentumsanteil an einer Immobilie übertragen wird. Eine frühzeitige Beratung kann helfen, die Grunderwerbsteuer zu minimieren.

3. Einkommensteuer: Einige Vermögenswerte, wie zum Beispiel Kapitalerträge oder Mieteinnahmen, können einkommensteuerliche Konsequenzen haben. Es ist wichtig, diese Einkünfte richtig zu deklarieren und gegebenenfalls Steuervorteile zu nutzen.

Es ist ratsam, bei der Auflösung einer Erbengemeinschaft einen Steuerberater hinzuzuziehen, um die steuerlichen Konsequenzen vollständig zu verstehen und mögliche Optimierungsmöglichkeiten zu nutzen.

Fazit

Zusammenfassend lässt sich sagen, dass die Auflösung einer Erbengemeinschaft eine durchdachte Planung erfordert, insbesondere in Bezug auf steuerliche Aspekte. Durch die rechtzeitige Einholung einer professionellen Steuerberatung und die Berücksichtigung des individuellen Steuersatzes und Freibetrags kann Steuerersparnis erzielt werden. Es ist auch wichtig, Steueroptimierungsmöglichkeiten zu nutzen, um die finanziellen Auswirkungen der Auflösung zu minimieren. Bei der Planung sollte auch die gemeinsame Entscheidung der Miterben berücksichtigt werden, um einen reibungslosen Ablauf zu gewährleisten. Zudem sollten alle Vermögensangelegenheiten geklärt und die steuerlichen Konsequenzen berücksichtigt werden. Durch eine sorgfältige Planung und Berücksichtigung aller Aspekte kann die Auflösung einer Erbengemeinschaft erfolgreich durchgeführt werden.

Häufig gestellte Fragen

1. Was versteht man unter einer Erbengemeinschaft?

Eine Erbengemeinschaft entsteht, wenn mehrere Personen gemeinsam eine Erbschaft antreten und das Erbe nicht aufgeteilt ist. Die Miterben bilden gemeinsam eine Gemeinschaft und teilen sich das Vermögen und die Verantwortung.

2. Welche Vor- und Nachteile hat eine Erbengemeinschaft?

Der Vorteil einer Erbengemeinschaft ist, dass die Miterben gemeinsam über das geerbte Vermögen entscheiden können. Sie können sich jedoch auch gegenseitig blockieren und es kann zu Konflikten kommen. Die Auflösung einer Erbengemeinschaft bietet den Vorteil der klaren Aufteilung des Vermögens und der individuellen Verfügungsmöglichkeit.

3. Wie kann eine Erbengemeinschaft aufgelöst werden?

Eine Erbengemeinschaft kann auf verschiedene Weisen aufgelöst werden, beispielsweise durch den Verkauf des gemeinsamen Vermögens oder den Ausgleichszahlungen unter den Miterben. Die genaue Vorgehensweise hängt von der individuellen Situation der Erbengemeinschaft ab.

4. Welche steuerlichen Folgen hat die Auflösung einer Erbengemeinschaft?

Die Auflösung einer Erbengemeinschaft kann verschiedene steuerliche Auswirkungen haben, wie beispielsweise Erbschaft- und Schenkungsteuer, Grunderwerbsteuer und Einkommensteuer. Es ist wichtig, diese steuerlichen Aspekte bei der Auflösung einer Erbengemeinschaft zu berücksichtigen und gegebenenfalls eine professionelle Steuerberatung in Anspruch zu nehmen.

5. Kann man die Grunderwerbsteuer bei der Auflösung einer Erbengemeinschaft vermeiden?

Es gibt bestimmte Möglichkeiten, die Grunderwerbsteuer bei der Auflösung einer Erbengemeinschaft zu vermeiden oder zumindest zu reduzieren. Hierbei spielen Faktoren wie die Übertragung von Anteilen, Nutzung von Freibeträgen oder die Anwendung von bestimmten steuerlichen Gestaltungsmöglichkeiten eine Rolle.

6. Welche Rolle spielt die Einkommensteuer bei der Auflösung einer Erbengemeinschaft?

Die Einkommensteuer kann bei der Auflösung einer Erbengemeinschaft relevant sein, insbesondere wenn es um den Verkauf von Immobilien oder anderen Vermögenswerten geht. Es ist wichtig, die steuerlichen Konsequenzen im Voraus zu prüfen und gegebenenfalls eine steuerliche Optimierung vorzunehmen.

7. Kann man die Steuerlast bei der Auflösung einer Erbengemeinschaft planen?

Ja, durch eine frühzeitige Steuerberatung und eine genaue Analyse der individuellen Situation kann die Steuerlast bei der Auflösung einer Erbengemeinschaft optimiert werden. Es können verschiedene steueroptimierende Maßnahmen ergriffen werden, um die Steuerbelastung zu reduzieren.

8. Wie können Miterben eine gemeinsame Entscheidung treffen?

Miterben sollten offen miteinander kommunizieren und gemeinsam die Entscheidungen treffen. Es können beispielsweise regelmäßige Treffen oder die Beauftragung eines neutralen Mediators hilfreich sein, um Lösungen zu finden, mit denen alle Miterben zufrieden sind.

9. Was passiert mit Schulden bei der Auflösung einer Erbengemeinschaft?

Schulden werden bei der Auflösung einer Erbengemeinschaft in der Regel gemeinsam getragen, es sei denn, es wurde eine andere Vereinbarung getroffen oder einzelne Miterben können nachweisen, dass sie nicht für die Schulden verantwortlich sind.

10. Kann man die Auflösung einer Erbengemeinschaft auch rückgängig machen?

Grundsätzlich kann eine Auflösung einer Erbengemeinschaft nicht rückgängig gemacht werden, es sei denn, es liegt ein besonderer Grund vor und alle Miterben sind damit einverstanden. Es ist ratsam, sich frühzeitig über die Konsequenzen einer Auflösung einer Erbengemeinschaft im Klaren zu sein und gegebenenfalls eine gemeinsame Entscheidung zu treffen.