Zusammenfassung

- Einleitung

- Was ist eine Erbengemeinschaft?

- Rechtliche Aspekte einer Erbengemeinschaft

- Erbvorbezug und Schenkung

- Tipps zur Finanzplanung in einer Erbengemeinschaft

- Rechtsberatung bei Erbengemeinschaft und Schenkung

- Fazit

-

Häufig gestellte Fragen

- 1. Was passiert, wenn es Uneinigkeit in einer Erbengemeinschaft gibt?

- 2. Können einzelne Mitglieder einer Erbengemeinschaft ihren Anteil verkaufen?

- 3. Hat jeder Erbe in einer Erbengemeinschaft die gleichen Rechte und Pflichten?

- 4. Wie wird die Verwaltung einer Erbengemeinschaft geregelt?

- 5. Welche steuerlichen Aspekte sind bei einer Erbengemeinschaft zu beachten?

- 6. Sind Schenkungen in einer Erbengemeinschaft möglich?

- 7. Welche Vorteile hat eine Schenkung innerhalb einer Erbengemeinschaft?

- 8. Welche Risiken gibt es bei Schenkungen in einer Erbengemeinschaft?

- 9. Brauche ich rechtliche Unterstützung bei einer Erbengemeinschaft?

- 10. Wie kann ein Nachlassverzeichnis bei der Finanzplanung helfen?

- Verweise

Einleitung

Eine Erbengemeinschaft entsteht, wenn mehrere Personen gemeinsam eine Erbschaft antreten. Dabei liegt es in der Natur der Sache, dass es verschiedene rechtliche und finanzielle Aspekte zu beachten gibt. In diesem Artikel geben wir Ihnen einen Überblick über die wichtigsten Tipps zur Erbengemeinschaft und Schenkung, um Ihnen bei der Finanzplanung und Rechtsberatung zu helfen. Erfahren Sie mehr über die Verwaltung der Erbengemeinschaft, die steuerlichen Aspekte von Schenkungen und die Rolle eines Rechtsanwalts in diesem Kontext. Lassen Sie uns nun in das Thema eintauchen und mehr darüber erfahren, was eine Erbengemeinschaft eigentlich ist.

Was ist eine Erbengemeinschaft?

Eine Erbengemeinschaft entsteht, wenn mehrere Personen gemeinsam eine Erbschaft antreten. Sie kann aus mehreren Erben bestehen, die beispielsweise Geschwister oder andere Verwandte sind. In einer Erbengemeinschaft teilen sich die Mitglieder das Erbe, wobei jeder seinen Anteil entsprechend des gesetzlichen Erbteils oder eines Testamentes erhält. Es ist wichtig zu beachten, dass jeder Erbe in der Erbengemeinschaft eine gemeinschaftliche Verantwortung für die Verwaltung des Nachlasses trägt.

Die Aufgaben innerhalb einer Erbengemeinschaft können sehr vielfältig sein. Dazu gehören beispielsweise die Klärung von Besitzverhältnissen, die Aufteilung von Vermögenswerten, die Verwaltung von Immobilien oder das Regeln von steuerlichen Angelegenheiten. Es ist ratsam, im Vorfeld klare Regelungen für die Aufgabenverteilung und Entscheidungsfindung innerhalb der Erbengemeinschaft festzulegen, um mögliche Konflikte zu vermeiden. Eine effiziente Kommunikation und Zusammenarbeit aller Mitglieder ist dabei von großer Bedeutung.

Es kann vorkommen, dass in einer Erbengemeinschaft unterschiedliche Interessen und Meinungen aufeinandertreffen. In solchen Fällen ist es ratsam, professionelle Unterstützung eines Rechtsanwalts in Anspruch zu nehmen, um Konflikte zu lösen und eine reibungslose Abwicklung der Erbschaft sicherzustellen. Eine rechtliche Beratung kann auch dabei helfen, mögliche steuerliche Fallstricke zu vermeiden und die Interessen aller Erben zu schützen.

Es ist wichtig zu beachten, dass eine Erbengemeinschaft nicht von Dauer sein muss. Es besteht immer die Möglichkeit, dass einzelne Mitglieder ihren Anteil am Erbe verkaufen oder auf andere Weise ausscheiden. Auch eine testamentarische Regelung kann dazu führen, dass die Erbengemeinschaft aufgelöst wird. Daher ist es ratsam, sich frühzeitig mit den rechtlichen und finanziellen Aspekten einer Erbengemeinschaft auseinanderzusetzen und gegebenenfalls rechtliche Beratung in Anspruch zu nehmen. So können mögliche Risiken minimiert und eine erfolgreiche Finanzplanung gewährleistet werden.

In den nächsten Abschnitten werden wir uns genauer mit den rechtlichen Aspekten einer Erbengemeinschaft, den Vorteilen und Risiken von Schenkungen sowie Tipps zur Finanzplanung und Rechtsberatung befassen.

Rechtliche Aspekte einer Erbengemeinschaft

Bei einer Erbengemeinschaft sind zahlreiche rechtliche Aspekte zu beachten. Es ist wichtig, dass alle Mitglieder der Erbengemeinschaft ihre Rechte und Pflichten kennen. Dazu gehört beispielsweise die gemeinsame Verwaltung des Nachlasses, einschließlich der Klärung von Eigentumsverhältnissen und der Verteilung von Vermögenswerten. Auch Entscheidungen über den Verkauf von Grundstücken oder Immobilien müssen gemeinschaftlich getroffen werden. Zudem können steuerliche Angelegenheiten eine große Rolle spielen, wie beispielsweise die Erbschaftssteuer. Rechtliche Streitigkeiten innerhalb einer Erbengemeinschaft können aufwendig und kostenintensiv sein, daher ist es ratsam, im Vorfeld klare Vereinbarungen zu treffen und ggf. einen Rechtsanwalt hinzuzuziehen. Eine sorgfältige rechtliche Absicherung kann mögliche Konflikte vermeiden und einen reibungslosen Ablauf der Erbengemeinschaft gewährleisten.

Verwaltung der Erbengemeinschaft

Die Verwaltung einer Erbengemeinschaft umfasst verschiedene Aufgaben und Verantwortlichkeiten, die von den Mitgliedern gemeinsam getragen werden. Hier sind einige wichtige Aspekte, die bei der Verwaltung einer Erbengemeinschaft zu beachten sind:

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

1. Inventarisierung des Nachlasses: Es ist wichtig, eine genaue Bestandsaufnahme aller Vermögenswerte, Schulden und Verbindlichkeiten des Erblassers durchzuführen. Dies umfasst Immobilien, Bankkonten, Wertpapiere, Fahrzeuge und persönliche Gegenstände. Eine detaillierte Dokumentation des Nachlasses erleichtert die spätere Aufteilung und Verwaltung.

2. Entscheidungsfindung: Bei wichtigen Entscheidungen innerhalb der Erbengemeinschaft, wie dem Verkauf von Vermögenswerten oder der Verteilung des Nachlasses, sollten alle Mitglieder einbezogen werden. Eine offene Kommunikation und regelmäßige Treffen können dabei helfen, Konflikte zu vermeiden und eine einvernehmliche Lösung zu finden.

3. Verwaltung von Immobilien: Wenn sich Immobilien im Nachlass befinden, müssen Entscheidungen in Bezug auf Vermietung, Verkauf oder Nutzung getroffen werden. Die Erbengemeinschaft muss sich auf die Aufteilung der Einnahmen und Kosten einigen, die mit der Immobilie verbunden sind.

4. Schuldentilgung: Für den Fall, dass der Erblasser Schulden hinterlassen hat, müssen diese beglichen werden. Die Erbengemeinschaft ist gemeinschaftlich dafür verantwortlich, die Schulden aus dem Vermögen des Erblassers zu begleichen. Es ist wichtig, hierbei möglicherweise erforderliche rechtliche Unterstützung in Anspruch zu nehmen.

5. Steuerliche Verpflichtungen: Die Erbengemeinschaft ist verpflichtet, Steuern, wie beispielsweise die Erbschaftssteuer, fristgerecht zu zahlen. Es ist ratsam, sich bezüglich der steuerlichen Aspekte von Fachleuten beraten zu lassen, um mögliche Steuervorteile zu nutzen und Fehler zu vermeiden.

Die Verwaltung einer Erbengemeinschaft erfordert eine gute Zusammenarbeit, klare Kommunikation und gegebenenfalls professionelle Unterstützung. Eine frühzeitige Planung und Absprache können dabei helfen, einen reibungslosen Ablauf und eine gerechte Verteilung des Nachlasses zu gewährleisten.

Steuern und Erbschaftsrecht

Steuern spielen eine wichtige Rolle im Erbschaftsrecht. Wenn Sie Teil einer Erbengemeinschaft sind, sollten Sie sich im Vorfeld über die steuerlichen Aspekte informieren, um mögliche finanzielle Belastungen zu vermeiden. Eine der relevantesten Steuern in diesem Zusammenhang ist die Erbschaftssteuer.

Die Erbschaftssteuer wird auf den Wert des ererbten Vermögens erhoben und kann je nach Höhe des Erbes unterschiedlich ausfallen. Es ist wichtig zu beachten, dass bestimmte Freibeträge existieren, bis zu denen keine Erbschaftssteuer gezahlt werden muss. Die genaue Höhe der Freibeträge hängt von der Verwandtschaftsbeziehung zum Erblasser ab. Für Ehepartner und Kinder gelten beispielsweise höhere Freibeträge als für entfernte Verwandte oder Nicht-Verwandte.

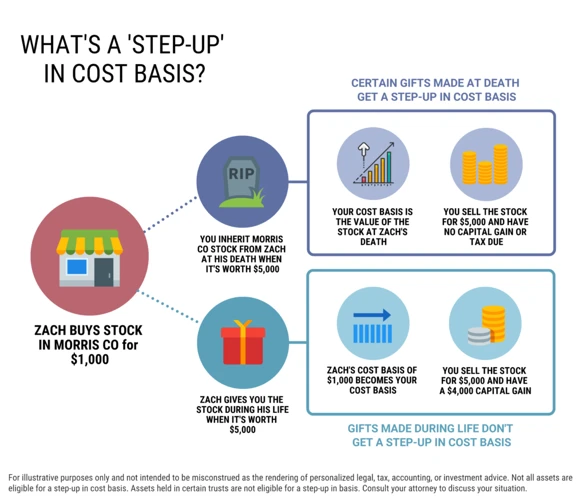

Es gibt verschiedene Möglichkeiten, die Erbschaftssteuerlast zu reduzieren oder zu umgehen. Eine davon ist die rechtzeitige Planung einer Schenkung zu Lebzeiten. Wenn der Erblasser Vermögenswerte bereits zu Lebzeiten auf die potenziellen Erben überträgt, kann dies dazu führen, dass weniger Erbschaftssteuer anfällt. Allerdings sollten Sie sich hierbei auch über die steuerlichen Aspekte von Schenkungen informieren und gegebenenfalls professionelle Beratung in Anspruch nehmen.

Zudem gibt es bestimmte Vermögenswerte, die von der Erbschaftssteuer befreit oder zumindest begünstigt sind. Hierzu gehören beispielsweise Betriebsvermögen, Familienheime oder auch bestimmte Versicherungsleistungen. Es ist ratsam, sich im Vorfeld über diese steuerlichen Regelungen zu informieren, um mögliche Steuervorteile nutzen zu können.

Eine weitere steuerliche Komponente im Erbschaftsrecht betrifft die Bewertung des ererbten Vermögens. Der Wert von Immobilien, Unternehmensanteilen oder anderen Vermögensgegenständen muss für die Erbschaftssteuer ermittelt werden. Hierbei ist es wichtig, den Wert realistisch und nach den geltenden steuerlichen Vorgaben zu bestimmen. Eine professionelle Bewertung kann dabei helfen, mögliche Steuerstreitigkeiten zu vermeiden.

Um die steuerlichen Aspekte im Erbschaftsrecht korrekt zu berücksichtigen, empfiehlt es sich, eine rechtliche Beratung in Anspruch zu nehmen. Ein Rechtsanwalt mit Spezialisierung im Erbrecht kann Ihnen dabei helfen, mögliche Steuervorteile zu nutzen, steuerliche Fallstricke zu vermeiden und Ihre Interessen in Bezug auf das Erbe zu schützen.

Im nächsten Abschnitt erfahren Sie mehr über die Vorteile und Risiken von Schenkungen im Rahmen einer Erbengemeinschaft.

Erbvorbezug und Schenkung

Erbvorbezug und Schenkung sind zwei gängige Praktiken, um Vermögenswerte vorab an bestimmte Personen zu übertragen. Beim Erbvorbezug handelt es sich um eine vorweggenommene Erbschaft, bei der der Erblasser zu Lebzeiten bereits Vermögen an bestimmte Erben überträgt. Dies kann dazu dienen, Vermögenswerte zu sichern oder Steuervorteile zu nutzen. Bei der Schenkung hingegen wird Vermögen ohne Gegenleistung an eine andere Person übertragen. Dabei ist es wichtig, die Vorteile und Risiken dieser beiden Praktiken genau zu beachten. Ein Notar oder Rechtsanwalt kann bei der Erstellung der entsprechenden Verträge und der Erfüllung der rechtlichen Vorgaben behilflich sein. Des Weiteren sollten auch steuerliche Aspekte von Schenkungen berücksichtigt werden, da diese unter Umständen die Erbschaftssteuer beeinflussen können. Eine umfassende Finanzplanung und die Konsultation eines Experten können helfen, die besten Entscheidungen im Hinblick auf Erbvorbezug und Schenkung zu treffen und die Interessen aller Beteiligten zu wahren.

Vorteile und Risiken von Schenkungen

Schenkungen können sowohl für den Schenker als auch für den Beschenkten Vorteile bieten. Einer der Hauptvorteile von Schenkungen besteht darin, dass der Schenker zu Lebzeiten sein Vermögen an seine Wunschperson weitergeben kann. Dadurch kann er sicherstellen, dass sein Erbe bereits zu Lebzeiten in die richtigen Hände gelangt und seinen Anweisungen entspricht. Schenkungen ermöglichen es auch, Steuervorteile zu nutzen, beispielsweise durch Freibeträge für Schenkungen an Ehepartner oder Kinder.

Ein weiterer Vorteil von Schenkungen ist, dass sie dazu beitragen können, Erbstreitigkeiten innerhalb der Familie zu vermeiden. Durch die frühzeitige Übertragung von Vermögenswerten kann der Schenker sicherstellen, dass der Nachlass geordnet und gerecht aufgeteilt wird. Schenkungen können daher zur Harmonisierung der familiären Beziehungen beitragen und Spannungen reduzieren.

Allerdings gibt es auch Risiken, die mit Schenkungen einhergehen. Ein Risiko besteht darin, dass der Schenker sein eigenes Vermögen möglicherweise zu früh und in zu großem Umfang überträgt, ohne ausreichende finanzielle Rücklagen für sich selbst zu haben. Es ist wichtig, die eigenen finanziellen Bedürfnisse und die langfristigen Auswirkungen einer Schenkung sorgfältig abzuwägen.

Ein weiteres Risiko besteht darin, dass Schenkungen zu Streitigkeiten innerhalb der Familie führen können. Wenn einzelne Familienmitglieder das Gefühl haben, benachteiligt zu werden oder sich ungerecht behandelt fühlen, kann dies zu Konflikten und Spannungen führen. Es ist daher ratsam, Schenkungen transparent und fair zu gestalten und gegebenenfalls rechtliche Beratung in Anspruch zu nehmen, um mögliche Konflikte zu vermeiden.

In Bezug auf die erbschaftsteuerlichen Aspekte von Schenkungen ist es wichtig, die geltenden Freibeträge und Steuerregelungen zu berücksichtigen. Schenkungen können sowohl steuerliche Vorteile als auch Verpflichtungen mit sich bringen. Daher ist es ratsam, sich von einem Steuerberater oder Rechtsanwalt beraten zu lassen, um die individuellen steuerlichen Auswirkungen einer Schenkung zu verstehen und mögliche Fallstricke zu vermeiden.

In den nächsten Abschnitten werden wir uns genauer mit den steuerlichen Aspekten von Schenkungen sowie mit weiteren Tipps zur Finanzplanung in einer Erbengemeinschaft befassen.

Steuerliche Aspekte von Schenkungen

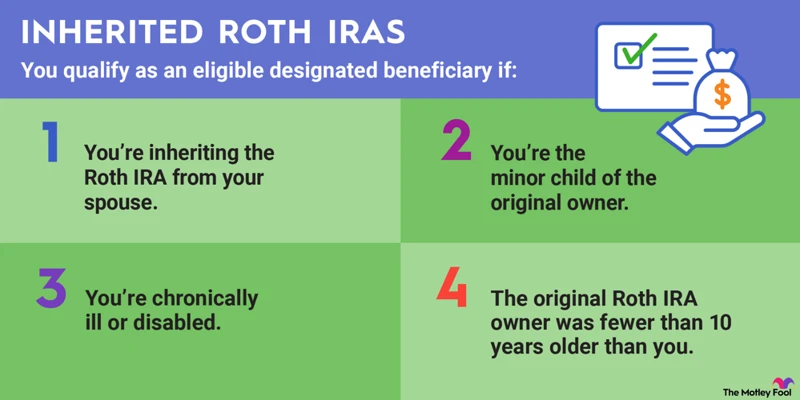

Bei Schenkungen sind auch steuerliche Aspekte zu beachten. Schenkungen können unter bestimmten Umständen steuerpflichtig sein. Die Höhe der Schenkungssteuer hängt von verschiedenen Faktoren ab, wie beispielsweise dem Wert des geschenkten Vermögens oder dem Verwandtschaftsverhältnis zwischen Schenker und Beschenktem.

Es gibt jedoch bestimmte Freibeträge, bis zu denen Schenkungen steuerfrei bleiben können. Diese Freibeträge variieren je nach Verwandtschaftsgrad. So können beispielsweise Ehepartner höhere Freibeträge beanspruchen als entferntere Verwandte oder Nicht-Verwandte.

Es ist wichtig, sich über die gültigen Freibeträge und Steuersätze zu informieren und gegebenenfalls eine Schenkungssteuererklärung abzugeben. Hierbei kann es ratsam sein, rechtlichen Rat einzuholen oder sich an einen Steuerberater zu wenden, um sicherzustellen, dass alle steuerlichen Aspekte korrekt berücksichtigt werden.

Eine weitere wichtige steuerliche Überlegung bei Schenkungen betrifft den Vorbezug des Erbes. Wenn ein Erbe vorzeitig einen Anteil seines erwarteten Erbes erhält, kann dies als Schenkung angesehen werden. In diesem Fall wird der vorbezogene Betrag auf seinen Erbteil angerechnet. Es ist empfehlenswert, sich rechtzeitig über die Auswirkungen eines Erbvorbezugs auf die spätere Erbschaftsteuer zu informieren und gegebenenfalls eine professionalle steuerliche Beratung in Anspruch zu nehmen.

Es ist wichtig, alle steuerlichen Aspekte von Schenkungen in einer Erbengemeinschaft zu berücksichtigen, um unliebsame Überraschungen zu vermeiden. Eine umfassende Finanzplanung, die auch steuerliche Aspekte berücksichtigt, kann dazu beitragen, dass die Interessen aller Erben gewahrt bleiben und ein reibungsloser Übergang von Vermögen innerhalb der Erbengemeinschaft gewährleistet wird.

Tipps zur Finanzplanung in einer Erbengemeinschaft

Bei der Finanzplanung in einer Erbengemeinschaft gibt es einige wichtige Tipps zu beachten, um den Prozess reibungslos zu gestalten. Ein erster Schritt ist die Erstellung eines detaillierten Nachlassverzeichnisses, in dem alle Vermögenswerte, Schulden und Verbindlichkeiten erfasst werden. Dies hilft dabei, den Überblick über den Nachlass zu behalten und eine gerechte Aufteilung zu ermöglichen. Zudem ist es wichtig, die Erbschaftsteuer zu beachten und gegebenenfalls Expertenrat einzuholen, um steuerliche Fallstricke zu vermeiden. Eine weitere unterstützende Maßnahme ist die Zusammenarbeit mit einem Finanzinstitut, das bei der Verwaltung des Erbes und der Abwicklung von finanziellen Angelegenheiten behilflich sein kann. Durch eine professionelle Finanzplanung können Streitigkeiten und Komplikationen innerhalb der Erbengemeinschaft vermieden werden. Eine rechtzeitige und sorgfältige Finanzplanung ist somit von großer Bedeutung, um den reibungslosen Ablauf einer Erbengemeinschaft zu gewährleisten.

Erstellung eines Nachlassverzeichnisses

Die Erstellung eines Nachlassverzeichnisses ist ein wichtiger Schritt bei der Finanzplanung in einer Erbengemeinschaft. Es dient dazu, einen vollständigen Überblick über den Nachlass zu erhalten und sämtliche Vermögenswerte sowie Verbindlichkeiten zu erfassen. Ein detailliertes Nachlassverzeichnis trägt zur Transparenz innerhalb der Erbengemeinschaft bei und kann Streitigkeiten oder Unklarheiten vorbeugen.

Bei der Erstellung des Nachlassverzeichnisses sollten sämtliche Vermögenswerte wie Immobilien, Konten, Wertpapiere, Fahrzeuge und Wertgegenstände aufgeführt werden. Auch Verbindlichkeiten wie Schulden, offene Rechnungen oder Darlehen sollten berücksichtigt werden. Es empfiehlt sich, alle relevanten Dokumente wie Grundbuchauszüge, Kontenauszüge, Verträge und Versicherungspolicen zu sammeln und zu prüfen.

Es ist wichtig, das Nachlassverzeichnis möglichst genau zu erstellen und alle Angaben zu dokumentieren. Dazu gehören beispielsweise genaue Beschreibungen der Vermögenswerte, Angaben zu deren Wert und Zustand sowie Informationen zu eventuellen Belastungen oder Lasten. Falls bestimmte Vermögenswerte in der Erbengemeinschaft aufgeteilt werden sollen, sollten auch entsprechende Vereinbarungen oder Absprachen festgehalten werden.

Ein sorgfältig erstelltes Nachlassverzeichnis kann nicht nur bei der internen Organisation der Erbengemeinschaft hilfreich sein, sondern auch für steuerliche Zwecke relevant werden. Bei der Bewertung des Nachlasses und der Berechnung der Erbschaftssteuer spielt das Nachlassverzeichnis eine wichtige Rolle. Daher ist es ratsam, sich bei der Erstellung des Nachlassverzeichnisses an die aktuellen gesetzlichen Vorgaben und Richtlinien zu halten.

In den meisten Fällen ist es sinnvoll, professionelle Unterstützung eines Rechtsanwalts oder Steuerberaters in Anspruch zu nehmen, um sicherzustellen, dass das Nachlassverzeichnis korrekt und vollständig erstellt wird. Ein erfahrener Experte kann Ihnen bei der Erfassung der Vermögenswerte sowie der Bewertung und Aufteilung des Nachlasses helfen. So können mögliche Fehler vermieden und eine reibungslose Abwicklung gewährleistet werden.

Die Erstellung eines Nachlassverzeichnisses ist ein wichtiger Schritt für eine effektive Finanzplanung in einer Erbengemeinschaft. Es trägt zur Transparenz und Organisation innerhalb der Erbengemeinschaft bei und kann Streitigkeiten vermeiden. Nehmen Sie sich daher ausreichend Zeit, um ein detailliertes Nachlassverzeichnis zu erstellen und gegebenenfalls professionelle Unterstützung in Anspruch zu nehmen. So legen Sie den Grundstein für eine erfolgreiche Abwicklung des Erbes.

Erbschaftsteuer beachten

Bei einer Erbengemeinschaft ist es wichtig, die Erbschaftsteuer zu beachten. Diese Steuer fällt bei einer Übertragung von Vermögenswerten im Rahmen einer Erbschaft oder Schenkung an und kann erhebliche finanzielle Auswirkungen haben. Die Höhe der Erbschaftsteuer hängt unter anderem vom Wert des geerbten oder geschenkten Vermögens sowie von der Verwandtschaftsbeziehung zu dem Erblasser ab.

Um die Erbschaftsteuer korrekt zu berechnen und mögliche Steuervorteile zu nutzen, ist es empfehlenswert, rechtzeitig fachkundige Beratung in Anspruch zu nehmen. Ein Steuerberater oder Rechtsanwalt kann Sie dabei unterstützen, die Steuerbelastung zu minimieren und mögliche Freibeträge optimal auszuschöpfen. Eine frühzeitige Planung kann somit dazu beitragen, finanzielle Belastungen für die Erbengemeinschaft zu reduzieren.

In Deutschland gelten unterschiedliche Steuersätze und Freibeträge je nach Verwandtschaftsgrad zu dem Erblasser. Es ist wichtig, die gesetzlichen Regelungen und Freibeträge zu beachten, um mögliche Steuervorteile nicht zu verschenken. Zudem können bestimmte Vermögensgegenstände und -arten steuerlich begünstigt sein, wie beispielsweise Betriebsvermögen oder selbstgenutztes Wohneigentum. Eine genaue Kenntnis der steuerlichen Bestimmungen ist daher unerlässlich.

Darüber hinaus gibt es verschiedene Gestaltungsmöglichkeiten, um die Erbschaftsteuer zu minimieren. Dazu gehören beispielsweise die Nutzung von Vermächtnissen, Vorbehalten oder die Einrichtung von steueroptimierten Erbverträgen. Auch eine rechtzeitige Übertragung von Vermögenswerten zu Lebzeiten, beispielsweise durch Schenkungen, kann eine Option sein, um die Erbschaftsteuer zu reduzieren. Es ist jedoch wichtig, dabei mögliche Folgen für die Liquidität und die zukünftige Absicherung der Erblasser und der Erben zu berücksichtigen.

Insgesamt ist es ratsam, sich frühzeitig mit den steuerlichen Aspekten einer Erbengemeinschaft auseinanderzusetzen und professionelle Beratung in Anspruch zu nehmen. So können Sie sicherstellen, dass die Steuerbelastung der Erbengemeinschaft optimal gestaltet wird und mögliche steuerliche Fallstricke vermieden werden. Eine gemeinsame Finanzplanung unter Berücksichtigung der Erbschaftsteuer kann langfristig zu einer stabilen und gerechten Aufteilung des Vermögens innerhalb der Erbengemeinschaft beitragen.

Unterstützung durch ein Finanzinstitut

Eine Erbengemeinschaft kann von der Unterstützung durch ein Finanzinstitut profitieren. Ein Finanzinstitut kann den Erben wertvolle Beratung und finanzielle Dienstleistungen anbieten, um bei der Verwaltung und Aufteilung des Nachlasses zu helfen.

Ein wichtiger Aspekt ist die Erfassung und Bewertung des Vermögens. Ein Finanzinstitut kann dabei helfen, ein genaues Nachlassverzeichnis zu erstellen, das alle Vermögenswerte einschließt. Dies kann den Erben helfen, den Überblick über das vererbte Vermögen zu behalten und die weiteren Schritte der Nachlassverwaltung zu planen.

Darüber hinaus kann ein Finanzinstitut bei der rechtlichen Absicherung der Erbengemeinschaft unterstützen. Dies beinhaltet die Überprüfung und Optimierung bestehender Verträge und Absicherungen. Ein Rechtsanwalt kann hierbei ebenfalls wertvolle Hilfe leisten und gegebenenfalls auf spezifische rechtliche Fragen eingehen.

Ein weiterer wichtiger Aspekt ist die steuerliche Beratung. Ein Finanzinstitut kann Informationen zur Erbschafts- und Schenkungssteuer geben und bei der Optimierung der steuerlichen Situation der Erbengemeinschaft helfen. Es ist wichtig, die steuerlichen Aspekte der Erbengemeinschaft frühzeitig zu berücksichtigen, um unangenehme Überraschungen zu vermeiden und die finanzielle Stabilität der Erbengemeinschaft zu gewährleisten.

Ein Finanzinstitut kann auch bei der Verteilung des Vermögens behilflich sein. Es kann Empfehlungen geben, wie das Vermögen am besten aufgeteilt oder veräußert werden kann, um fair und gerecht zu handeln. Dies kann helfen, potenzielle Streitigkeiten innerhalb der Erbengemeinschaft zu vermeiden.

Insgesamt kann die Unterstützung durch ein Finanzinstitut einen großen Mehrwert für eine Erbengemeinschaft bieten. Es lohnt sich daher, die Dienstleistungen und Beratungsmöglichkeiten eines Finanzinstituts in Betracht zu ziehen, um die Finanzplanung und Verwaltung des Nachlasses erfolgreich zu gestalten.

Rechtsberatung bei Erbengemeinschaft und Schenkung

Bei einer Erbengemeinschaft und Schenkung ist es ratsam, sich rechtzeitig von einem erfahrenen Rechtsanwalt beraten zu lassen. Ein Rechtsanwalt kann eine wichtige Rolle bei der Klärung rechtlicher Fragen und der Lösung von Konflikten innerhalb der Erbengemeinschaft spielen. Er kann den Erben bei der Aufteilung des Nachlasses unterstützen, klare Vereinbarungen treffen und rechtliche Absicherungen treffen, um mögliche Streitigkeiten zu vermeiden. Ein Rechtsanwalt kann auch bei Schenkungsangelegenheiten beraten und steuerliche Aspekte berücksichtigen, um sicherzustellen, dass alle gesetzlichen Bestimmungen eingehalten werden. Eine fachkundige Rechtsberatung ist daher unerlässlich, um den reibungslosen Ablauf einer Erbengemeinschaft und Schenkung zu gewährleisten und die Interessen aller Beteiligten zu schützen.

Rolle eines Rechtsanwalts

Die Rolle eines Rechtsanwalts in einer Erbengemeinschaft ist von großer Bedeutung. Ein Rechtsanwalt kann als neutraler Vermittler auftreten und bei der Lösung von Konflikten und rechtlichen Fragen behilflich sein. Ihre Hauptaufgabe besteht darin, die Interessen aller Mitglieder der Erbengemeinschaft zu schützen und dafür zu sorgen, dass alle rechtlichen Bestimmungen eingehalten werden.

Ein Rechtsanwalt kann bei der Erstellung von Testamenten und Erbverträgen helfen, um sicherzustellen, dass die Wünsche des Erblassers klar und rechtsgültig festgehalten sind. Sie können auch bei der rechtlichen Absicherung von Schenkungen und Vorbezügen unterstützen.

Im Falle von Streitigkeiten innerhalb der Erbengemeinschaft kann ein Rechtsanwalt als Mediator agieren und versuchen, eine faire Lösung zu finden, die den Interessen aller Beteiligten entspricht. Sie können auch bei der Durchsetzung von Ansprüchen und dem Schutz der Rechte der Erben behilflich sein.

Darüber hinaus ist ein Rechtsanwalt mit den steuerrechtlichen Bestimmungen vertraut und kann die Erbengemeinschaft bei der rechtzeitigen und korrekten Abwicklung von Steuerangelegenheiten unterstützen. Sie können für eine optimale Steuergestaltung sorgen und dabei helfen, mögliche Steuerverbindlichkeiten zu minimieren.

Es ist ratsam, frühzeitig die Hilfe eines Rechtsanwalts in Anspruch zu nehmen, um potenzielle rechtliche Probleme zu vermeiden und eine reibungslose Abwicklung der Erbengemeinschaft zu gewährleisten. Ein erfahrener Rechtsanwalt kann dabei helfen, alle rechtlichen Aspekte zu klären, die Interessen aller Beteiligten zu schützen und die finanzielle Stabilität der Erbengemeinschaft zu gewährleisten.

Wenn Sie mehr über die Rechte und Pflichten in einer Erbengemeinschaft erfahren möchten, lesen Sie unseren Artikel über /vermächtnis-erbschaftssteuer/.

Notwendigkeit einer rechtlichen Absicherung

Die rechtliche Absicherung in einer Erbengemeinschaft ist von entscheidender Bedeutung, um mögliche Konflikte und Unsicherheiten zu vermeiden. Es gibt verschiedene rechtliche Maßnahmen, die ergriffen werden können, um die Interessen der Erben zu schützen und einen reibungslosen Ablauf der Erbangelegenheiten sicherzustellen.

1. Testament: Ein Testament ist eine wichtige rechtliche Absicherung, um den letzten Willen klar und eindeutig festzuhalten. Es sollte genau angegeben werden, wie das Erbe aufgeteilt werden soll und wer welche Vermögenswerte erhält. Durch ein Testament kann verhindert werden, dass es zu Streitigkeiten innerhalb der Erbengemeinschaft kommt.

2. Erbvertrag: Ein Erbvertrag ist eine Vereinbarung zwischen den Mitgliedern der Erbengemeinschaft, in der die Aufteilung des Erbes und weitere wichtige Regelungen festgelegt werden. Ein Erbvertrag kann bindende Regelungen für die Aufgabenverteilung, Entscheidungsfindung und Verwaltung des Nachlasses enthalten.

3. Vorsorgevollmacht: Eine Vorsorgevollmacht ermöglicht es einer Person, eine andere Person zu bevollmächtigen, ihre Angelegenheiten zu regeln, wenn sie dazu selbst nicht mehr in der Lage ist. Eine Vorsorgevollmacht kann auch in einer Erbengemeinschaft von Bedeutung sein, um die Handlungsfähigkeit der Erben im Ernstfall sicherzustellen.

4. Ausschlussklausel: Eine Ausschlussklausel kann in einem Testament oder Erbvertrag festgelegt werden, um bestimmte Personen von der Erbengemeinschaft auszuschließen. Dies kann beispielsweise erforderlich sein, um Eltern zu enterben oder einen Nacherben zu bestimmen.

Es ist ratsam, sich frühzeitig rechtlich beraten zu lassen und die erforderlichen Maßnahmen zur Absicherung der Erbengemeinschaft zu treffen. Ein Rechtsanwalt kann dabei helfen, die individuellen Bedürfnisse und Interessen der Erben zu berücksichtigen und maßgeschneiderte Lösungen anzubieten.

Insgesamt ist eine rechtliche Absicherung in einer Erbengemeinschaft unerlässlich, um mögliche Unsicherheiten und Konflikte zu vermeiden. Durch klare Regelungen und eine professionelle Beratung können die Interessen aller Beteiligten gewahrt werden.

Fazit

Zusammenfassend lässt sich sagen, dass eine Erbengemeinschaft eine komplexe Angelegenheit ist, die sorgfältige Finanzplanung und rechtliche Beratung erfordert. Es ist wichtig, von Anfang an klare Regelungen und Vereinbarungen innerhalb der Erbengemeinschaft zu treffen, um potenziellen Konflikten vorzubeugen. Die Unterstützung eines Rechtsanwalts kann dabei helfen, rechtliche Fragen zu klären und die Interessen aller Beteiligten zu schützen.

Bei Schenkungen ist es ratsam, sowohl die steuerlichen als auch die finanziellen Aspekte sorgfältig zu beachten. Schenkungen können einerseits Vorteile bieten, wie zum Beispiel die frühzeitige Vermögensübertragung oder die Reduzierung der Erbschaftsteuer. Andererseits können auch Risiken bestehen, insbesondere wenn die Schenkung zu finanziellen Engpässen führt oder die steuerlichen Regelungen nicht beachtet werden.

In Bezug auf die Finanzplanung innerhalb einer Erbengemeinschaft ist es ratsam, ein Nachlassverzeichnis zu erstellen, um einen Überblick über alle Vermögenswerte und Verbindlichkeiten zu erhalten. Es ist auch wichtig, die Erbschaftsteuer zu beachten und gegebenenfalls Unterstützung durch ein Finanzinstitut in Anspruch zu nehmen, um eine ordnungsgemäße Verwaltung des Nachlasses sicherzustellen.

Letztendlich ist Rechtsberatung bei einer Erbengemeinschaft und Schenkung von großer Bedeutung. Ein Rechtsanwalt kann bei der rechtlichen Absicherung helfen und sowohl während des Erbfalls als auch bei Konflikten innerhalb der Erbengemeinschaft unterstützen. Es ist empfehlenswert, frühzeitig professionelle Hilfe in Anspruch zu nehmen, um mögliche rechtliche Fallstricke zu vermeiden und eine reibungslose Abwicklung sicherzustellen.

Insgesamt erfordert die Finanzplanung und Rechtsberatung in einer Erbengemeinschaft ein gewisses Maß an Aufmerksamkeit und Fachwissen. Indem man sich mit den relevanten rechtlichen und steuerlichen Aspekten auseinandersetzt und professionelle Unterstützung sucht, kann eine Erbengemeinschaft erfolgreich und harmonisch gestaltet werden. Denken Sie daran, dass jeder Fall individuell ist und es ratsam ist, sich von einem qualifizierten Rechtsanwalt beraten zu lassen, um die bestmögliche Lösung für Ihren spezifischen Fall zu finden.

Häufig gestellte Fragen

1. Was passiert, wenn es Uneinigkeit in einer Erbengemeinschaft gibt?

Wenn es Uneinigkeit zwischen den Mitgliedern einer Erbengemeinschaft gibt, kann dies zu Konflikten führen. Es ist wichtig, eine klare Kommunikation zu fördern und versuchen, gemeinsame Lösungen zu finden. Falls notwendig, kann auch die Hilfe eines Rechtsanwalts in Anspruch genommen werden, um bei der Konfliktlösung zu unterstützen.

2. Können einzelne Mitglieder einer Erbengemeinschaft ihren Anteil verkaufen?

Ja, einzelne Mitglieder einer Erbengemeinschaft können ihren Anteil am Erbe verkaufen. Allerdings müssen die anderen Mitglieder der Erbengemeinschaft zustimmen und es muss ein angemessener Verkaufspreis gefunden werden. Es empfiehlt sich, einen Notar hinzuzuziehen, um den Verkauf rechtlich abzusichern.

3. Hat jeder Erbe in einer Erbengemeinschaft die gleichen Rechte und Pflichten?

Ja, jeder Erbe in einer Erbengemeinschaft hat grundsätzlich die gleichen Rechte und Pflichten. Die Aufteilung des Erbes erfolgt entsprechend des gesetzlichen Erbteils oder eines Testaments. Alle Mitglieder der Erbengemeinschaft haben das Recht auf Mitwirkung bei der Verwaltung des Nachlasses.

4. Wie wird die Verwaltung einer Erbengemeinschaft geregelt?

Die Verwaltung einer Erbengemeinschaft wird in der Regel durch Absprachen und Vereinbarungen zwischen den Mitgliedern geregelt. Es empfiehlt sich, klare Regelungen zur Aufgabenverteilung und Entscheidungsfindung zu treffen, um Konflikte zu vermeiden. Größere Entscheidungen sollten gemeinsam getroffen werden.

5. Welche steuerlichen Aspekte sind bei einer Erbengemeinschaft zu beachten?

Bei einer Erbengemeinschaft sind verschiedene steuerliche Aspekte zu beachten, wie beispielsweise die Erbschaftssteuer. Jeder Erbe hat eine individuelle Steuerpflicht, je nach Wert des geerbten Vermögens. Es empfiehlt sich, einen Steuerberater hinzuzuziehen, um die steuerlichen Angelegenheiten ordnungsgemäß zu klären.

6. Sind Schenkungen in einer Erbengemeinschaft möglich?

Ja, Schenkungen sind auch innerhalb einer Erbengemeinschaft möglich. Einzelne Mitglieder können Vermögenswerte an andere Mitglieder der Erbengemeinschaft übertragen. Es ist jedoch wichtig, die steuerlichen Aspekte und mögliche Auswirkungen auf die Erbmasse zu berücksichtigen.

7. Welche Vorteile hat eine Schenkung innerhalb einer Erbengemeinschaft?

Eine Schenkung innerhalb einer Erbengemeinschaft kann dazu beitragen, vorhandenes Vermögen frühzeitig zu verteilen und Streitigkeiten zu vermeiden. Es ermöglicht auch die Entlastung des Nachlasses und kann steuerliche Vorteile bieten, je nach den individuellen steuerlichen Gegebenheiten.

8. Welche Risiken gibt es bei Schenkungen in einer Erbengemeinschaft?

Bei Schenkungen innerhalb einer Erbengemeinschaft besteht immer das Risiko, dass einzelne Mitglieder benachteiligt werden oder dass der Nachlass ungerecht aufgeteilt wird. Es ist wichtig, dass Schenkungen fair und transparent erfolgen und dass alle Mitglieder der Erbengemeinschaft einverstanden sind.

9. Brauche ich rechtliche Unterstützung bei einer Erbengemeinschaft?

Die rechtlichen Aspekte einer Erbengemeinschaft können komplex sein. Es wird empfohlen, rechtliche Unterstützung in Anspruch zu nehmen, insbesondere wenn es Uneinigkeiten oder größere Vermögenswerte gibt. Ein Rechtsanwalt kann bei der Erstellung von Verträgen, der Lösung von Konflikten und der allgemeinen Rechtsberatung helfen.

10. Wie kann ein Nachlassverzeichnis bei der Finanzplanung helfen?

Ein Nachlassverzeichnis ist eine detaillierte Übersicht über alle Vermögenswerte, Schulden und Verbindlichkeiten des Nachlasses. Es hilft bei der Finanzplanung, da es einen klaren Überblick über den Wert des Erbes bietet und die Verteilung gerecht und transparent gestaltet werden kann.