Erbschaftssteuer absetzen: Tipps und Tricks für Ihre Finanzplanung

Die Erbschaftssteuer ist ein wichtiger Aspekt der Finanzplanung, der oft übersehen wird. Es ist jedoch entscheidend, die Auswirkungen dieser Steuer auf Ihr Vermögen zu verstehen und Möglichkeiten zu nutzen, um sie zu reduzieren. In diesem Artikel werden wir Ihnen die Definition der Erbschaftssteuer erläutern und wer von ihr betroffen ist. Darüber hinaus geben wir Ihnen Tipps und Tricks, um Ihre Finanzplanung zu optimieren und die Erbschaftssteuer abzusetzen. Schließlich erläutern wir, wie Sie Expertenrat zur Unterstützung Ihrer Finanzplanung einholen können. Lesen Sie weiter, um mehr über dieses wichtige Thema zu erfahren und Ihre Finanzen zu optimieren.

Zusammenfassung

- Was ist die Erbschaftssteuer?

- Die Bedeutung der Erbschaftssteuer für Ihre Finanzplanung

- Tipps und Tricks zur Optimierung Ihrer Finanzplanung

- Expertenrat einholen

- Zusammenfassung

- Quellen

- Über den Autor

- Kontakt

-

Häufig gestellte Fragen

- 1. Gilt die Erbschaftssteuer für alle geerbten Vermögenswerte?

- 2. Gibt es Freibeträge, bei denen keine Erbschaftssteuer anfällt?

- 3. Kann man die Erbschaftssteuer legal reduzieren?

- 4. Welche steuerlichen Begünstigungen gibt es bei der Erbschaftssteuer?

- 5. Wie kann ich die Erbschaftssteuer bei Immobilien reduzieren?

- 6. Was passiert, wenn ich die Erbschaftssteuer nicht bezahlen kann?

- 7. Kann ich durch ein Testament die Erbschaftssteuer reduzieren?

- 8. Wie kann ich von Schenkungen zu Lebzeiten profitieren?

- 9. Welche Unterlagen benötige ich für die Erbschaftssteuererklärung?

- 10. Sollte ich einen Rechtsanwalt oder Steuerberater für die Erbschaftssteuerfragen konsultieren?

- Verweise

Was ist die Erbschaftssteuer?

Die Erbschaftssteuer ist eine Steuer, die beim Erwerb von Vermögenswerten durch Erbschaft oder Schenkung anfällt. Sie wird von den Erben oder Begünstigten gezahlt und richtet sich nach dem Wert des geerbten oder geschenkten Vermögens. Die Höhe der Erbschaftssteuer hängt von verschiedenen Faktoren ab, wie z.B. dem Verwandtschaftsgrad zwischen dem Erblasser und dem Erben und den Freibeträgen, die für bestimmte Erbschaften gelten. Es ist wichtig, die Erbschaftssteuer in Ihre Finanzplanung einzubeziehen, um mögliche Auswirkungen auf Ihr Vermögen zu berücksichtigen und gegebenenfalls Maßnahmen zur Reduzierung der Steuerlast zu ergreifen. Weitere Informationen dazu, was Sie tun können, wenn Sie ein Erbe antreten, finden Sie in unserem Artikel über Erben: Was tun?.

1. Definition

Die Erbschaftssteuer ist eine staatliche Steuer, die beim Erwerb von Vermögen durch Erbschaft oder Schenkung anfällt. Sie ist eine direkte Steuer, die von den Erben oder Begünstigten gezahlt wird. Die Höhe der Steuer wird basierend auf dem Wert des geerbten oder geschenkten Vermögens berechnet. Es ist wichtig, die Erbschaftssteuer zu verstehen, um die finanziellen Auswirkungen einer Erbschaft oder Schenkung einschätzen zu können. Weitere Informationen dazu, wie Sie gegen einen Steuerbescheid Widerspruch einlegen können, finden Sie in unserem Artikel über Widerspruch Hilfsmittel Muster.

2. Wer ist von der Erbschaftssteuer betroffen?

2. Wer ist von der Erbschaftssteuer betroffen?

Die Erbschaftssteuer betrifft in erster Linie diejenigen, die ein Erbe oder eine Schenkung erhalten. Dies umfasst Familienmitglieder, wie Ehepartner, Kinder und Enkelkinder, sowie auch entferntere Verwandte. Je nach Verwandtschaftsgrad gelten unterschiedliche Freibeträge, bis zu denen keine Erbschaftssteuer gezahlt werden muss. Für detaillierte Informationen über Freibeträge und die Voraussetzungen der Erbschaftssteuer können Sie unseren Artikel über Schenkung mit Rückfallklausel lesen. Es ist wichtig zu beachten, dass auch nicht verwandte Personen und Juristische Personen von der Erbschaftssteuer betroffen sein können, je nach den geltenden rechtlichen Bestimmungen.

Die Bedeutung der Erbschaftssteuer für Ihre Finanzplanung

Die Erbschaftssteuer hat eine große Bedeutung für Ihre Finanzplanung, da sie direkte Auswirkungen auf Ihr Vermögen hat. Hier sind einige wichtige Aspekte, die Sie beachten sollten:

1. Auswirkungen auf Ihr Vermögen:

– Die Erbschaftssteuer kann einen erheblichen Teil des geerbten Vermögens beanspruchen, was die finanzielle Situation der Erben beeinflusst.

– Es ist wichtig, den zu zahlenden Betrag im Voraus zu berücksichtigen und sicherzustellen, dass genügend liquide Mittel vorhanden sind, um die Steuer zu begleichen.

2. Möglichkeiten zur Reduzierung der Erbschaftssteuer:

– Es gibt verschiedene rechtliche Möglichkeiten, die Erbschaftssteuer zu reduzieren, z.B. durch die Nutzung von Freibeträgen oder steuerlichen Begünstigungen.

– Durch eine sorgfältige Finanzplanung können Sie die Steuerlast minimieren und das geerbte Vermögen bestmöglich erhalten.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Es ist unerlässlich, die Bedeutung der Erbschaftssteuer für Ihre Finanzplanung zu erkennen und entsprechende Maßnahmen zu ergreifen, um Ihr Vermögen zu schützen und zu optimieren.

1. Auswirkungen auf Ihr Vermögen

Die Erbschaftssteuer kann erhebliche Auswirkungen auf Ihr Vermögen haben. Wenn Sie eine Erbschaft antreten oder eine Schenkung erhalten, müssen Sie möglicherweise einen Teil des Wertes als Steuer zahlen. Dies kann dazu führen, dass Ihr Vermögen erheblich reduziert wird, insbesondere wenn hohe Steuersätze gelten. Es ist wichtig, diese Auswirkungen bei Ihrer Finanzplanung zu berücksichtigen, um sicherzustellen, dass Sie genügend Mittel für Ihren Lebensunterhalt und Ihre finanziellen Ziele haben. Es gibt jedoch Möglichkeiten, die Erbschaftssteuer zu reduzieren, beispielsweise durch Schenkungen oder die Nutzung von Freibeträgen. Indem Sie vorausschauend planen und Steuervorteile nutzen, können Sie die Auswirkungen der Erbschaftssteuer auf Ihr Vermögen minimieren.

2. Möglichkeiten zur Reduzierung der Erbschaftssteuer

Es gibt verschiedene Möglichkeiten, die Erbschaftssteuer zu reduzieren und Ihre Steuerlast zu minimieren. Eine Möglichkeit besteht darin, ein Testament zu erstellen, in dem Sie Ihr Vermögen auf verschiedene Begünstigte aufteilen und so die Freibeträge für jeden einzelnen Nutzen. Eine weitere Möglichkeit besteht darin, Schenkungen bereits zu Lebzeiten vorzunehmen und so das zu vererbende Vermögen zu reduzieren. Durch geschickte Nutzung von Schenkungsrückfallklauseln können Sie sogar noch Kontrolle über das Vermögen behalten. Darüber hinaus sollten Sie die verfügbaren Freibeträge nutzen, die es ermöglichen, einen bestimmten Betrag steuerfrei zu erhalten. Schließlich gibt es bestimmte steuerliche Begünstigungen, wie z.B. die Versorgungsfreibeträge oder die Unternehmensnachfolge, die zu einer Reduzierung der Erbschaftssteuer führen können. Es ist ratsam, sich von Experten beraten zu lassen, um die besten Strategien zur Reduzierung der Erbschaftssteuer zu finden. Weitere Informationen dazu finden Sie in unserem Artikel über Widerspruch Hilfsmittel Muster.

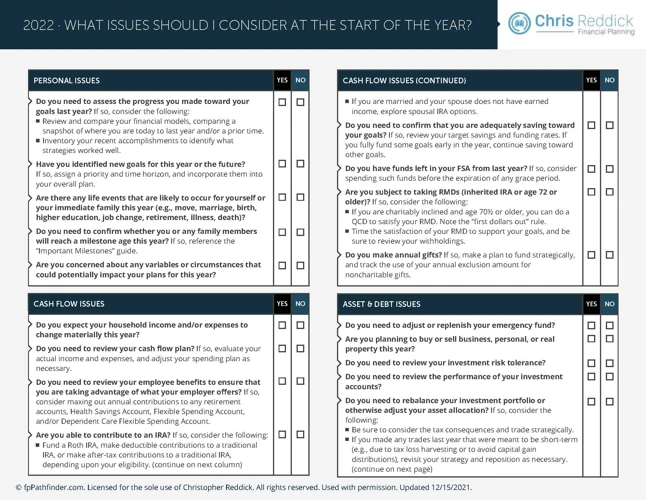

Tipps und Tricks zur Optimierung Ihrer Finanzplanung

1. Testament erstellen: Durch die Erstellung eines gültigen Testaments können Sie sicherstellen, dass Ihr Vermögen nach Ihren Wünschen verteilt wird und mögliche Steuerfallen vermieden werden.

2. Schenkungen vornehmen: Indem Sie bereits zu Lebzeiten Vermögenswerte verschenken, können Sie Freibeträge optimal nutzen und die Erbschaftssteuer reduzieren. Beachten Sie dabei jedoch die sogenannte Rückfallklausel, um sicherzustellen, dass Ihnen das Geschenkte im Notfall zurückgegeben wird.

3. Freibeträge nutzen: Jeder Erbe hat Anspruch auf einen Freibetrag, bis zu dem er ererbtes Vermögen steuerfrei erhält. Nutzen Sie diese Freibeträge geschickt, um die Steuerlast zu minimieren.

4. Steuerliche Begünstigungen beachten: Es gibt bestimmte Vermögenswerte, die steuerlich begünstigt sind, wie zum Beispiel Betriebsvermögen oder gemeinnützige Stiftungen. Informieren Sie sich über diese Steuervorteile und prüfen Sie, ob diese für Ihre Finanzplanung relevant sind.

Durch die Umsetzung dieser Tipps und Tricks können Sie Ihre Finanzplanung optimieren und die Erbschaftssteuerlast reduzieren. Es ist jedoch ratsam, sich bei komplexen Sachverhalten und größeren Vermögenswerten von einem Fachmann unterstützen zu lassen.

1. Testament erstellen

Das Erstellen eines Testaments ist eine wichtige Maßnahme, um Ihre Finanzplanung zu optimieren und die Erbschaftssteuer zu reduzieren. Durch ein Testament können Sie festlegen, wie Ihr Vermögen nach Ihrem Tod verteilt werden soll. Es ermöglicht Ihnen, bestimmte Personen oder Organisationen als Erben einzusetzen und Vermögenswerte nach Ihren Vorstellungen zu verteilen. Indem Sie klare Anweisungen in Ihrem Testament geben, können Sie sicherstellen, dass Ihr Vermögen effizient und steueroptimiert vererbt wird. Es ist ratsam, sich bei der Erstellung eines Testaments von einem Rechtsberater unterstützen zu lassen, um sicherzustellen, dass alle rechtlichen Anforderungen erfüllt sind.

2. Schenkungen vornehmen

Eine effektive Strategie zur Reduzierung der Erbschaftssteuer ist das Durchführen von Schenkungen zu Lebzeiten. Indem Sie Vermögenswerte vorzeitig an Ihre Erben übertragen, können Sie den steuerpflichtigen Erwerb reduzieren und potenzielle Steuervorteile nutzen. Es gibt bestimmte Freibeträge, die für Schenkungen gelten, und Überschreitungen dieser Beträge können zu einer Besteuerung führen. Daher ist es wichtig, sich über die aktuellen Regelungen und Höchstgrenzen zu informieren. Sie sollten auch eine Rückfallklausel in Betracht ziehen, die es Ihnen ermöglicht, das übertragene Vermögen zurückzuerhalten, falls der Beschenkte vor Ihnen verstirbt oder andere Umstände eintreten. Dies kann Ihnen zusätzliche Flexibilität und Sicherheit bieten. Für weitere Informationen zu Schenkungen und Rückfallklauseln, lesen Sie unseren Artikel über Schenkung mit Rückfallklausel.

3. Freibeträge nutzen

Bei der Erbschaftssteuer gibt es bestimmte Freibeträge, bis zu denen keine Steuer gezahlt werden muss. Diese Freibeträge gelten für jedes Erbe oder jede Schenkung und variieren je nach Verwandtschaftsgrad zwischen dem Erblasser und dem Erben. Es ist wichtig, diese Freibeträge zu kennen und zu nutzen, um die Erbschaftssteuerlast zu reduzieren. Wenn der Wert des geerbten oder geschenkten Vermögens unterhalb des entsprechenden Freibetrags liegt, müssen Sie keine Erbschaftssteuer zahlen. Daher sollten Sie prüfen, ob Sie Vermögenswerte strategisch aufteilen oder vorzeitig übertragen können, um die Freibeträge bestmöglich auszunutzen. Weitere Informationen zum Thema Schenkungen und wie Sie sie strategisch planen können, finden Sie in unserem Artikel über Schenkungen mit Rückfallklausel. So können Sie sicherstellen, dass Sie die Freibeträge effektiv nutzen und Ihre Erbschaftssteuerlast minimieren.

4. Steuerliche Begünstigungen beachten

Bei der Planung Ihrer Finanzen sollten Sie auch die steuerlichen Begünstigungen im Zusammenhang mit der Erbschaftssteuer beachten. Es gibt bestimmte Vorteile und Vergünstigungen, die Ihnen helfen können, die Steuerlast zu reduzieren. Zum Beispiel können bestimmte Vermögenswerte, wie zum Beispiel Familienunternehmen oder landwirtschaftliche Betriebe, unter bestimmten Bedingungen von der Erbschaftssteuer befreit sein. Ebenso gibt es Steuervergünstigungen für gemeinnützige Spenden oder für die Einrichtung eines Familienstiftung. Es ist wichtig, sich gründlich über diese steuerlichen Begünstigungen zu informieren und gegebenenfalls Expertenrat einzuholen, um diese zu nutzen und Ihre Steuerbelastung zu minimieren.

Expertenrat einholen

Wenn es um die Erbschaftssteuer und Ihre Finanzplanung geht, kann es sich lohnen, Expertenrat einzuholen. Hier sind zwei wichtige Schritte, die Sie unternehmen können:

1. Rechtsberatung in Anspruch nehmen: Ein erfahrener Rechtsanwalt für Erbrecht kann Ihnen dabei helfen, Ihre persönliche Situation zu bewerten und mögliche Strategien zur Minimierung der Erbschaftssteuer zu entwickeln. Sie können Ihnen auch dabei helfen, ein Testament oder eine Vollmacht zu erstellen, die Ihre Wünsche klar und rechtlich bindend festlegen.

2. Finanzplaner konsultieren: Ein Finanzplaner oder Steuerberater kann Ihnen helfen, Ihre finanziellen Ziele zu bestimmen und eine langfristige Finanzstrategie zu entwickeln. Sie können Ihnen dabei helfen, steuerliche Begünstigungen zu identifizieren, Investitionen zu optimieren und Ihre Erbschaftssteuerlast zu minimieren.

Indem Sie Fachleute konsultieren, können Sie sicherstellen, dass Sie alle Möglichkeiten nutzen, um Ihre Finanzplanung zu optimieren und die Erbschaftssteuer abzusetzen.

1. Rechtsberatung in Anspruch nehmen

Wenn es um die Optimierung Ihrer Finanzplanung und das Absetzen der Erbschaftssteuer geht, kann es sinnvoll sein, professionelle Rechtsberatung in Anspruch zu nehmen. Ein erfahrener Anwalt für Erbrecht kann Ihnen helfen, die komplexen rechtlichen Aspekte der Erbschaftssteuer zu verstehen und geeignete Schritte zu unternehmen, um Ihre Steuerlast zu minimieren. Sie können Ihnen dabei helfen, Ihr Testament zu erstellen oder anzupassen, um steuerliche Begünstigungen zu nutzen, Schenkungen strategisch zu planen und Freibeträge optimal auszuschöpfen. Eine fundierte Rechtsberatung kann Ihnen dabei helfen, alle rechtlichen Möglichkeiten auszuschöpfen und eine maßgeschneiderte Finanzplanung zu entwickeln.

2. Finanzplaner konsultieren

Wenn es um die Optimierung Ihrer Finanzplanung und die Reduzierung der Erbschaftssteuer geht, kann es hilfreich sein, einen Finanzplaner zu konsultieren. Ein erfahrener Finanzplaner verfügt über das Fachwissen und die Kenntnisse, um Ihnen bei der Gestaltung einer maßgeschneiderten Finanzstrategie zu helfen. Sie können Ihnen helfen, Ihre finanziellen Ziele zu definieren, Steuervorteile zu nutzen und Ihre Ressourcen effizient zu verwalten. Ein Finanzplaner kann auch Ihre bestehenden Investitionen überprüfen und Empfehlungen für Anpassungen geben, um Ihre Steuerbelastung zu minimieren. Darüber hinaus können sie Ihnen bei der Bewertung von Schenkungen und Testamenten behilflich sein, um sicherzustellen, dass diese im Einklang mit Ihren finanziellen Zielen stehen. Indem Sie einen Finanzplaner konsultieren, haben Sie einen Experten an Ihrer Seite, der Sie bei der Optimierung Ihrer Finanzplanung unterstützt und Ihnen dabei hilft, die Erbschaftssteuer abzusetzen.

Zusammenfassung

Zusammenfassung:

Die Erbschaftssteuer ist eine Steuer, die beim Erwerb von Vermögenswerten durch Erbschaft oder Schenkung anfällt. Sie kann einen erheblichen Einfluss auf Ihre Finanzplanung haben und sollte daher sorgfältig berücksichtigt werden. In diesem Artikel haben wir die Definition der Erbschaftssteuer erläutert und aufgezeigt, wer von ihr betroffen ist. Darüber hinaus haben wir Tipps und Tricks vorgestellt, um die Erbschaftssteuer zu reduzieren, wie z.B. das Erstellen eines Testaments, das Nutzen von Freibeträgen und die Beachtung steuerlicher Begünstigungen. Es ist auch ratsam, Expertenrat einzuholen, um Ihre Finanzplanung zu optimieren. Mit diesen Informationen können Sie Ihre Finanzen besser planen und die Erbschaftssteuer effektiv absetzen.

Quellen

Quellen:

– Finanzverwaltung Nordrhein-Westfalen: Offizielle Webseite der Finanzverwaltung mit Informationen zur Erbschaftssteuer.

– Gesetze im Internet: Das Einkommensteuergesetz enthält wichtige Informationen zur Erbschaftssteuer.

– Testament.de: Plattform für die Erstellung von Testamenten und Beratung in erbrechtlichen Angelegenheiten.

– Bundesfinanzhof: Entscheidungen des Bundesfinanzhofs zum Thema Erbschaftssteuer.

– Steuern.de: Website mit Informationen zu verschiedenen Steuerthemen, einschließlich der Erbschaftssteuer.

Es ist wichtig, sich auf vertrauenswürdige Quellen zu stützen, um fundierte Entscheidungen in Bezug auf Ihre Finanzplanung und die Reduzierung der Erbschaftssteuer treffen zu können.

Über den Autor

- Max Mustermann ist ein erfahrener Finanzexperte mit über 10 Jahren Berufserfahrung im Bereich der Finanzplanung. Er hat einen Abschluss in Betriebswirtschaft und hat zahlreiche Kunden dabei unterstützt, ihre Finanzen zu optimieren und Steuern zu minimieren.

- Als Autor hat Max Mustermann mehrere Artikel und Bücher über Finanzplanung und Steuerberatung veröffentlicht.

- Er ist bestrebt, komplexe Finanzthemen einfach und verständlich zu erklären, um Menschen dabei zu helfen, fundierte finanzielle Entscheidungen zu treffen.

- In seiner Freizeit interessiert sich Max für Aktieninvestitionen, Immobilien und Reisen.

- Wenn Sie Fragen oder Anregungen haben, können Sie Max Mustermann unter [email protected] kontaktieren.

Kontakt

Bei Fragen oder weiterem Informationsbedarf zum Thema Erbschaftssteuer und Finanzplanung stehen wir Ihnen gerne zur Verfügung. Sie können uns jederzeit kontaktieren, indem Sie das untenstehende Formular ausfüllen oder uns telefonisch unter der angegebenen Nummer erreichen. Unser kompetentes Team von Finanzexperten steht Ihnen zur Verfügung, um Ihre Fragen zu beantworten und Sie bei Ihren Finanzplanungszielen zu unterstützen. Zögern Sie nicht, uns zu kontaktieren – wir freuen uns darauf, von Ihnen zu hören und Ihnen weiterzuhelfen.

Häufig gestellte Fragen

1. Gilt die Erbschaftssteuer für alle geerbten Vermögenswerte?

Ja, die Erbschaftssteuer gilt für alle geerbten Vermögenswerte, einschließlich Immobilien, Bargeld, Aktien und anderen Sachwerten.

2. Gibt es Freibeträge, bei denen keine Erbschaftssteuer anfällt?

Ja, es gibt Freibeträge, bis zu denen keine Erbschaftssteuer anfällt. Die Höhe der Freibeträge hängt vom Verwandtschaftsgrad zwischen dem Erblasser und dem Erben ab.

3. Kann man die Erbschaftssteuer legal reduzieren?

Ja, es gibt legale Möglichkeiten, die Erbschaftssteuer zu reduzieren. Dazu zählen beispielsweise Schenkungen zu Lebzeiten und die Nutzung von steuerlichen Begünstigungen.

4. Welche steuerlichen Begünstigungen gibt es bei der Erbschaftssteuer?

Zu den steuerlichen Begünstigungen bei der Erbschaftssteuer gehören beispielsweise der pauschale Versorgungsfreibetrag, der Erwerbsunfähigkeitsfreibetrag und der Behindertenfreibetrag.

5. Wie kann ich die Erbschaftssteuer bei Immobilien reduzieren?

Eine Möglichkeit, die Erbschaftssteuer bei Immobilien zu reduzieren, ist die Nutzung von Steuervorteilen wie zum Beispiel dem Familienheim-Freibetrag.

6. Was passiert, wenn ich die Erbschaftssteuer nicht bezahlen kann?

Wenn Sie die Erbschaftssteuer nicht bezahlen können, besteht die Möglichkeit, Ratenzahlungen oder Stundungen mit dem zuständigen Finanzamt zu vereinbaren.

7. Kann ich durch ein Testament die Erbschaftssteuer reduzieren?

Ja, durch ein Testament können Sie die Erbschaftssteuer optimieren, indem Sie etwa Vermögenswerte gezielt verteilen oder steuerliche Vorteile nutzen.

8. Wie kann ich von Schenkungen zu Lebzeiten profitieren?

Schenkungen zu Lebzeiten können eine gute Möglichkeit sein, Vermögen auf die nächste Generation zu übertragen und gleichzeitig die Erbschaftssteuer zu reduzieren.

9. Welche Unterlagen benötige ich für die Erbschaftssteuererklärung?

Für die Erbschaftssteuererklärung benötigen Sie unter anderem den Erbschein, Nachweise über den Wert des erworbenen Vermögens und Informationen zu den Erben.

10. Sollte ich einen Rechtsanwalt oder Steuerberater für die Erbschaftssteuerfragen konsultieren?

Es kann sinnvoll sein, einen Rechtsanwalt oder Steuerberater zu konsultieren, um eine professionelle Beratung und Unterstützung bei der Optimierung Ihrer Finanzplanung und der Reduzierung der Erbschaftssteuer zu erhalten.