Herzlich willkommen zu unserem informativen Artikel über „Erbschaftssteuer und Zugewinngemeinschaft: Tipps zur finanziellen Planung und Rechtsberatung“. Beim Thema Erbschaftssteuer und Zugewinngemeinschaft gibt es viele Aspekte und Regelungen zu beachten, die sowohl finanzielle als auch rechtliche Auswirkungen haben können. In diesem Artikel werden wir Ihnen einen detaillierten Einblick in die Grundlagen der Erbschaftssteuer geben, relevante Aspekte in der Zugewinngemeinschaft erklären und Tipps zur finanziellen Planung und Rechtsberatung in diesem Bereich geben. Wir werden auch mögliche Steuervergünstigungen und Sonderfälle sowie die Bedeutung eines Testaments bei der Erbschaftssteuer diskutieren. Lassen Sie uns gemeinsam in die Welt der Erbschaftssteuer und Zugewinngemeinschaft eintauchen und wertvolle Informationen für Ihre finanzielle Zukunftsplanung gewinnen.

Zusammenfassung

- Was ist die Zugewinngemeinschaft?

- Erbschaftssteuer und Zugewinngemeinschaft

- Finanzielle Planung in der Zugewinngemeinschaft

- Rechtsberatung und Erbschaftssteuer

- Mögliche Steuervergünstigungen und Sonderfälle

- Erbschaftssteuer und Testament

- Schlussfolgerung

-

Häufig gestellte Fragen

- 1. Was bedeutet „Erbschaftssteuer“?

- 2. Wie wird die Erbschaftssteuer berechnet?

- 3. Welche Bedeutung hat die Zugewinngemeinschaft im Zusammenhang mit der Erbschaftssteuer?

- 4. Kann man die Erbschaftssteuer durch vorweggenommene Erbfolge und Schenkungen reduzieren?

- 5. Wie kann die Vermögensstruktur zur Optimierung der Erbschaftssteuer angepasst werden?

- 6. Wann ist eine Rechtsberatung zur Erbschaftssteuer sinnvoll?

- 7. Was bedeutet die „amtliche Feststellung des Erbschaftswerts“?

- 8. Welche Auswirkungen hat die Erbschaftssteuer auf den Zugewinnausgleich?

- 9. Gibt es besondere Steuervergünstigungen bei der Unternehmensnachfolge?

- 10. Welche Regelungen gelten beim Immobilienvermögen in Bezug auf die Erbschaftssteuer?

- Verweise

Was ist die Zugewinngemeinschaft?

Die Zugewinngemeinschaft ist ein gesetzlicher Güterstand, der automatisch bei einer Eheschließung entsteht, sofern keine andere Regelung getroffen wurde. In der Zugewinngemeinschaft werden die Vermögen der Ehepartner während der Ehe grundsätzlich getrennt gehalten, doch es gibt einen Ausgleich der Vermögenszuwächse bei Beendigung der Ehe, z.B. durch Trennung oder Tod. Dabei wird der Zugewinn ermittelt, indem das Anfangsvermögen und das Endvermögen jedes Ehepartners miteinander verglichen werden. Der Ehepartner mit dem geringeren Zugewinn hat einen Anspruch auf die Hälfte der Differenz. Dieser Zugewinnausgleich erfolgt jedoch nicht automatisch, sondern nur auf Antrag. Es ist wichtig zu beachten, dass die Zugewinngemeinschaft keinen Einfluss auf die Erbschaftssteuer hat, da es sich um einen reinen güterrechtlichen Grundsatz handelt. Wer sein Erbe schon zu Lebzeiten regeln möchte, kann jedoch durch vorweggenommene Erbfolge oder Schenkungen bei der finanziellen Planung in der Zugewinngemeinschaft handeln. Weitere Informationen dazu finden Sie unter „erbteil-verschenken“.

Erbschaftssteuer und Zugewinngemeinschaft

Bei der Kombination von Erbschaftssteuer und Zugewinngemeinschaft gibt es einige wichtige Aspekte zu beachten. In Bezug auf die Erbschaftssteuer gelten die üblichen Regelungen und Freibeträge, unabhängig von der Zugewinngemeinschaft. Das bedeutet, dass bei einem Erbfall grundsätzlich Erbschaftssteuer auf das geerbte Vermögen anfällt. Allerdings kann die Zugewinngemeinschaft Auswirkungen auf die Höhe des zu versteuernden Erbes haben. Wenn ein Ehepartner verstirbt, kann es sein, dass der überlebende Partner Zugewinnansprüche geltend machen kann. Diese Ansprüche werden bei der Berechnung des Erbes berücksichtigt und können dazu führen, dass der zu versteuernde Erbschaftsbetrag niedriger ausfällt. Es ist jedoch wichtig, sich bewusst zu sein, dass die Zugewinngemeinschaft keinen direkten Einfluss auf die Höhe der Erbschaftssteuer hat. Weitere Informationen zur finanziellen Planung in Bezug auf die Zugewinngemeinschaft finden Sie unter „berliner-testament-haus-überschreiben“.

Grundlagen der Erbschaftssteuer

Die Grundlagen der Erbschaftssteuer sind für eine erfolgreiche finanzielle Planung und Rechtsberatung in der Zugewinngemeinschaft von großer Bedeutung. Die Erbschaftssteuer ist eine Steuer, die auf den Vermögensübergang beim Erbfall erhoben wird. Sie wird auf der Grundlage des Erbschaftswerts berechnet, der sich aus dem Wert des ererbten Vermögens ergibt. Dabei wird zwischen verschiedenen Steuerklassen und Steuersätzen unterschieden. Die Höhe der Erbschaftssteuer variiert je nach Verwandtschaftsgrad zwischen den Erben und kann durch Freibeträge möglicherweise reduziert werden. Um den Erbschaftswert korrekt zu ermitteln und Steuervergünstigungen optimal zu nutzen, ist es ratsam, eine Rechtsberatung in Anspruch zu nehmen. Außerdem können bestimmte Sachverhalte wie die Kündigung von Sparkonten vor dem Erbfall Auswirkungen auf die Erbschaftssteuer haben. Weitere Informationen hierzu finden Sie unter „kündigung-sparkonto“.

Relevante Aspekte in der Zugewinngemeinschaft

Bei der Planung der finanziellen Aspekte in der Zugewinngemeinschaft gibt es einige relevante Punkte zu beachten. Hier sind einige wichtige Aspekte, die bei der finanziellen Planung in der Zugewinngemeinschaft berücksichtigt werden sollten:

- Zugewinnausgleich: Der Zugewinnausgleich erfolgt bei Beendigung der Ehe, z.B. durch Trennung oder Tod. Es ist wichtig, die Vermögenswerte und Schulden beider Partner genau zu erfassen und den Zugewinnausgleich rechtzeitig zu beantragen.

- Vorweggenommene Erbfolge: Durch vorweggenommene Erbfolge können bereits zu Lebzeiten Vermögenswerte auf die Erben übertragen werden. Dies kann dazu beitragen, die Erbschaftssteuerlast zu verringern und den Zugewinnausgleich zu beeinflussen. Weitere Informationen dazu finden Sie unter „erbteil-verschenken“.

- Optimierung der Vermögensstruktur: Eine optimale Vermögensstruktur kann dabei helfen, Steuervorteile zu nutzen und den Zugewinnausgleich zu beeinflussen. Es kann sinnvoll sein, verschiedene Vermögenswerte wie Immobilien, Geldanlagen oder Unternehmensbeteiligungen zu berücksichtigen.

Diese Aspekte sind nur einige Beispiele für relevante Punkte in der finanziellen Planung der Zugewinngemeinschaft. Es ist ratsam, sich von einem erfahrenen Rechtsberater unterstützen zu lassen, um die individuelle Situation und die besten Optionen zu bewerten.

Finanzielle Planung in der Zugewinngemeinschaft

Bei der finanziellen Planung in der Zugewinngemeinschaft gibt es einige wichtige Aspekte zu berücksichtigen. Einer davon sind die erbschaftssteuerlichen Freibeträge. Jeder Ehepartner hat einen individuellen Freibetrag, bis zu dem er erbschaftssteuerfrei erben kann. Es kann sinnvoll sein, das Vermögen bereits zu Lebzeiten so aufzuteilen, dass die Freibeträge optimal genutzt werden und keine bzw. geringere Erbschaftssteuer anfällt. Zudem bietet die vorweggenommene Erbfolge und Schenkungen die Möglichkeit, Vermögen bereits zu Lebzeiten auf die Kinder oder andere Erben zu übertragen und somit Steuervorteile zu erlangen. Eine weitere Möglichkeit der finanziellen Planung ist die Optimierung der Vermögensstruktur. Durch eine geschickte Verteilung des Vermögens auf verschiedene Anlageformen oder die Nutzung von Steuervorteilen bei bestimmten Investitionen können steuerliche Nachteile vermieden werden. Es ist jedoch ratsam, sich in allen Angelegenheiten der finanziellen Planung in der Zugewinngemeinschaft von einem Fachmann oder einer Fachfrau beraten zu lassen, um individuelle und rechtssichere Lösungen zu finden.

Erbschaftssteuerliche Freibeträge

Erbschaftssteuerliche Freibeträge sind wichtige Faktoren bei der Planung von Erbschaften und der Minimierung der Steuerbelastung. Diese Freibeträge legen fest, welcher Teil des ererbten Vermögens steuerfrei bleibt. Für Ehepartner liegt der Freibetrag derzeit bei X Euro, während Kinder einen Freibetrag von Y Euro haben. Darüber hinaus gibt es auch Freibeträge für Enkel, Eltern und Geschwister. Wenn das geerbte Vermögen den jeweiligen Freibetrag übersteigt, fällt Erbschaftssteuer auf den darüber liegenden Betrag an. Es ist wichtig, die aktuellen Freibeträge zu beachten, da sie regelmäßig angepasst werden. Die Höhe der Freibeträge sollte bei der Erstellung eines Testaments oder Schenkungsvereinbarung berücksichtigt werden, um die Steuerlast für die Erben zu minimieren. Weitere Informationen und Tipps zur Optimierung der Vermögensstruktur finden Sie unter „berliner-testament-haus-überschreiben“.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Vorweggenommene Erbfolge und Schenkungen

Vorweggenommene Erbfolge und Schenkungen sind Möglichkeiten, das Vermögen bereits zu Lebzeiten zu übertragen und somit die finanzielle Planung in der Zugewinngemeinschaft zu beeinflussen. Bei der vorweggenommenen Erbfolge überträgt der Erblasser (also die Person, von der das Vermögen übertragen wird) bereits zu Lebzeiten einen Teil des Vermögens auf die potenziellen Erben. Dadurch kann der Erblasser die Verteilung seines Vermögens schon zu seinen Lebzeiten steuern und gegebenenfalls Steuervorteile nutzen. Schenkungen, also die unentgeltliche Übertragung von Vermögenswerten, sind eine weitere Möglichkeit, bereits zu Lebzeiten Vermögen weiterzugeben. Hierbei ist es wichtig, die steuerlichen Freibeträge für Schenkungen zu beachten, um mögliche Steuerzahlungen zu minimieren. Es empfiehlt sich in diesen Fällen, eine rechtliche Beratung in Anspruch zu nehmen, um alle steuerlichen und rechtlichen Aspekte zu beachten.

Optimierung der Vermögensstruktur

Bei der Zugewinngemeinschaft gibt es Möglichkeiten, die Vermögensstruktur zu optimieren, um potenzielle steuerliche Belastungen oder Vermögensverluste zu minimieren. Eine Option ist die Übertragung von Vermögenswerten auf die Kinder, um den Zugewinn zu verringern und so den späteren Zugewinnausgleich zu reduzieren. Dies kann beispielsweise durch die frühzeitige Schenkung von Immobilien oder Geldbeträgen erfolgen. Eine weitere Möglichkeit besteht darin, Vermögenswerte in eine andere Rechtsform, wie zum Beispiel eine GmbH, zu überführen, um Haftungsrisiken zu minimieren und steuerliche Vorteile zu nutzen. Darüber hinaus kann es sinnvoll sein, bestimmte Vermögensgegenstände zu veräußern und das Kapital anderweitig anzulegen, um eine optimale Rendite zu erzielen. Eine professionelle Beratung durch einen Steuerberater oder Anwalt kann hierbei sehr hilfreich sein, um die individuellen Steuer- und Vermögensziele zu erreichen.

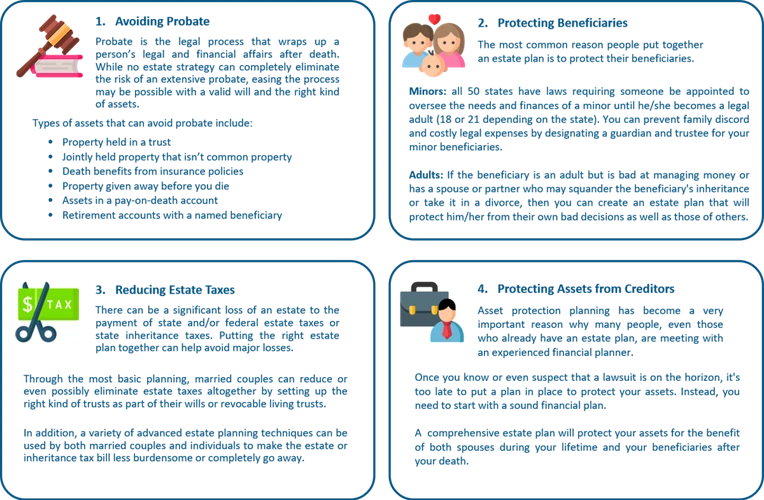

Rechtsberatung und Erbschaftssteuer

Bei der Erbschaftssteuer ist es oft ratsam, eine professionelle Rechtsberatung in Anspruch zu nehmen. Eine Rechtsberatung kann dabei helfen, die steuerlichen Auswirkungen einer Erbschaft oder Schenkung zu verstehen und eine finanzielle Planung vorzunehmen. Insbesondere bei komplexen Sachverhalten, wie z.B. bei Unternehmensnachfolgen oder besonderen Vermögensstrukturen, kann die Unterstützung eines Experten von Vorteil sein. Darüber hinaus kann eine Rechtsberatung helfen, die notwendigen Schritte zur amtlichen Feststellung des Erbschaftswertes zu klären und somit mögliche Streitigkeiten mit dem Finanzamt zu vermeiden. Auch der Zugewinn in der Zugewinngemeinschaft kann von einer Rechtsberatung beeinflusst werden. Es ist also empfehlenswert, die Dienste eines Fachanwalts oder Steuerberaters in Anspruch zu nehmen, um die bestmöglichen Ergebnisse in Bezug auf die Erbschaftssteuer und Zugewinngemeinschaft zu erzielen.

Notwendigkeit einer Rechtsberatung

Die Komplexität der Erbschaftssteuer und der Zugewinngemeinschaft macht es oft notwendig, eine Rechtsberatung in Anspruch zu nehmen. Der Prozess der Planung und Durchführung erfordert ein tiefes Verständnis der rechtlichen Rahmenbedingungen, um Fehler zu vermeiden und optimale Ergebnisse zu erzielen. Eine qualifizierte Rechtsberatung kann Sie bei der Ausnutzung von Steuervergünstigungen unterstützen und sicherstellen, dass Ihre finanziellen Interessen geschützt sind. Ein erfahrener Anwalt oder Steuerberater kann Ihnen helfen, das Erbschaftsteuerrecht zu verstehen und individuelle Lösungen für Ihre spezifische Situation zu finden. Darüber hinaus kann eine Rechtsberatung auch bei der amtlichen Feststellung des Erbschaftswerts und den Auswirkungen auf den Zugewinnausgleich helfen. Es ist ratsam, professionelle Hilfe in Anspruch zu nehmen, um eine solide rechtliche Basis zu schaffen und Probleme im Zusammenhang mit der Erbschaftssteuer und der Zugewinngemeinschaft zu vermeiden.

Amtliche Feststellung des Erbschaftswerts

Die amtliche Feststellung des Erbschaftswerts ist ein wichtiger Schritt im Zusammenhang mit der Erbschaftssteuer. Nach dem Tod einer Person müssen die Erben den Wert des geerbten Vermögens gegenüber dem Finanzamt nachweisen. Dieser Nachweis erfolgt in Form einer Erbschaftsteuererklärung, in der der Wert aller ererbten Vermögensbestandteile angegeben wird. Das Finanzamt prüft anschließend den angegebenen Wert und hat das Recht, den Erbschaftswert amtlich festzustellen. Die amtliche Feststellung des Erbschaftswerts ist verbindlich und bildet die Grundlage für die Berechnung der Erbschaftssteuer. Es ist wichtig, alle relevanten Vermögensbestandteile korrekt anzugeben und gegebenenfalls Unterlagen wie Gutachten oder Schätzungen beizufügen, um eine genaue Feststellung des Erbschaftswerts zu gewährleisten.

Auswirkungen auf den Zugewinnausgleich

Die Erbschaftssteuer kann Auswirkungen auf den Zugewinnausgleich haben, da der ererbte Vermögenszuwachs in die Berechnung des Zugewinnausgleichs einbezogen wird. Wenn ein Ehepartner eine Erbschaft erhält, wird der Wert des geerbten Vermögens sowohl beim Anfangs- als auch beim Endvermögen berücksichtigt. Dies kann dazu führen, dass der Zugewinn des Ehepartners, der die Erbschaft erhalten hat, höher ausfällt und somit Auswirkungen auf den Ausgleichsanspruch des anderen Ehepartners hat. Es ist daher wichtig, bei der finanziellen Planung und der Gestaltung des Testaments die möglichen Auswirkungen auf den Zugewinnausgleich zu berücksichtigen. Weitere Informationen zu diesem Thema finden Sie unter „berliner-testament-haus-überschreiben“.

Mögliche Steuervergünstigungen und Sonderfälle

Bei der Erbschaftssteuer gibt es verschiedene mögliche Steuervergünstigungen und Sonderfälle, die es zu beachten gilt. Eine davon ist die Unternehmensnachfolge, bei der bestimmte Erwerbe von Unternehmensvermögen steuerbegünstigt sind. Hierbei können Freibeträge und Abschläge auf den Unternehmenswert greifen, um die Erbschaftssteuerlast zu reduzieren. Ein weiterer Sonderfall betrifft das Immobilienvermögen. Hier können bestimmte Regelungen zur Anwendung kommen, um die Besteuerung von Immobilien zu erleichtern. Zum Beispiel kann eine Immobilie, die vom Erben selbst genutzt wird, von der Erbschaftssteuer befreit sein. Es ist wichtig, sich über diese Sonderfälle zu informieren und gegebenenfalls professionelle Beratung in Anspruch zu nehmen, um die besten steuerlichen Gestaltungsmöglichkeiten zu nutzen.

Unternehmensnachfolge und Steuerbegünstigungen

Die Unternehmensnachfolge kann bei der Erbschaftssteuer zu besonderen Steuerbegünstigungen führen. Wenn ein Unternehmen vererbt wird, kann unter bestimmten Voraussetzungen eine Steuerbefreiung oder -ermäßigung gewährt werden. Die genauen Bestimmungen dafür variieren je nach Land und Rechtslage. Es ist ratsam, sich frühzeitig mit diesem Thema auseinanderzusetzen und sich gegebenenfalls von einem Experten beraten zu lassen. Bei der Planung der Unternehmensnachfolge können verschiedene Maßnahmen ergriffen werden, um die Steuerbelastung zu minimieren. Dazu gehören beispielsweise die rechtzeitige Übertragung von Unternehmensanteilen, die Nutzung von Freibeträgen oder die Einrichtung eines Testamentes mit speziellen Regelungen für das Unternehmen. Weitere Informationen zu diesem Thema finden Sie unter „berliner-testament-haus-überschreiben“. Durch eine strategische Planung können sowohl das Unternehmen als auch die Erben von Steuervorteilen profitieren.

Besondere Regelungen bei Immobilienvermögen

Bei Immobilienvermögen gelten auch besondere Regelungen im Zusammenhang mit der Erbschaftssteuer. Immobilien sind oft wertvolle Vermögenswerte, und ihre Übertragung kann steuerliche Auswirkungen haben. Ein wichtiger Aspekt ist die Bewertung der Immobilie zum Zeitpunkt des Erbfalls. Der Wert kann entweder durch den Verkehrswert oder den steuerlichen Einheitswert bestimmt werden. Zusätzlich gibt es bei der Vererbung von Immobilien spezielle Steuervergünstigungen, wie zum Beispiel den Versorgungsfreibetrag, der bei einer selbstgenutzten Immobilie gewährt wird. Es ist auch möglich, die Immobilie bereits zu Lebzeiten zu übertragen, um die Steuerlast zu reduzieren. Weitere Informationen zu diesem Thema finden Sie unter „berliner-testament-haus-überschreiben“.

Erbschaftssteuer und Testament

Erbschaftssteuer und Testament sind eng miteinander verbunden. Ein Testament ermöglicht es einer Person, ihren letzten Willen festzulegen und damit die Verteilung ihres Vermögens nach ihrem Tod zu bestimmen. Ein Testament kann auch die Höhe der Erbschaftssteuer beeinflussen, da es die Möglichkeit bietet, bestimmte steuerliche Vergünstigungen zu nutzen. Es empfiehlt sich, bei der Erstellung eines Testaments auch die steuerlichen Auswirkungen zu berücksichtigen und gegebenenfalls professionelle Beratung in Anspruch zu nehmen. Ein wichtiger Aspekt ist die korrekte Feststellung des Erbschaftswerts, da dieser für die Berechnung der Erbschaftssteuer relevant ist. Eine amtliche Feststellung des Erbschaftswerts kann beim Finanzamt beantragt werden. Bei Immobilienvermögen gibt es zusätzlich besondere Regelungen zu beachten, um steuerliche Vorteile zu nutzen. Weitere Informationen zu diesem Thema finden Sie unter „berliner-testament-haus-überschreiben“. Ein Testament ist ein wichtiges Instrument zur rechtssicheren Regelung des eigenen Nachlasses und kann dazu beitragen, die Erbschaftssteuerbelastung zu optimieren.

Schlussfolgerung

Zusammenfassend lässt sich sagen, dass die finanzielle Planung und die Beratung in Bezug auf Erbschaftssteuer und Zugewinngemeinschaft von großer Bedeutung sind. Es ist wichtig, die Grundlagen der Erbschaftssteuer zu verstehen, um mögliche Steuervergünstigungen und Sonderfälle nutzen zu können. Die Zugewinngemeinschaft hat zwar keinen direkten Einfluss auf die Erbschaftssteuer, jedoch sollten die finanziellen Aspekte im Rahmen der Zugewinngemeinschaft sorgfältig geplant werden. Die Unterstützung eines professionellen Rechtsberaters kann bei der Optimierung der Vermögensstruktur und der Sicherstellung einer reibungslosen Vermögensübertragung von großer Hilfe sein. Durch die Erstellung eines Testaments kann man zusätzlich die Verteilung des Vermögens nach den eigenen Wünschen festlegen. Es ist empfehlenswert, frühzeitig die finanziellen Aspekte der Zugewinngemeinschaft zu berücksichtigen und sich Unterstützung bei der Erbschaftssteuer und der Rechtsberatung einzuholen, um eine optimale finanzielle Planung zu gewährleisten.

Häufig gestellte Fragen

1. Was bedeutet „Erbschaftssteuer“?

Die Erbschaftssteuer ist eine Steuer, die beim Erwerb von Vermögen durch Vererbung oder Schenkung anfällt. Sie richtet sich nach dem Wert des ererbten oder geschenkten Vermögens und ist eine finanzielle Verpflichtung, die von den Erben oder beschenkten Personen zu entrichten ist.

2. Wie wird die Erbschaftssteuer berechnet?

Die Höhe der Erbschaftssteuer hängt unter anderem von der Steuerklasse, dem Verwandtschaftsverhältnis zum Erblasser oder Schenker, dem Wert des ererbten oder geschenkten Vermögens und den regional geltenden Steuersätzen ab. Es gibt Freibeträge, die von der Steuer abgezogen werden können, bevor der Steuersatz angewendet wird.

3. Welche Bedeutung hat die Zugewinngemeinschaft im Zusammenhang mit der Erbschaftssteuer?

Die Zugewinngemeinschaft ist ein güterrechtlicher Grundsatz, der den Ausgleich von Vermögenszuwächsen zwischen den Ehepartnern regelt. Sie hat jedoch keinen direkten Einfluss auf die Erbschaftssteuer, da diese eine eigenständige steuerliche Angelegenheit ist.

4. Kann man die Erbschaftssteuer durch vorweggenommene Erbfolge und Schenkungen reduzieren?

Ja, durch vorweggenommene Erbfolge und Schenkungen können Vermögensübertragungen zu Lebzeiten stattfinden, die steuerlich begünstigt sein können. Diese Maßnahmen erfordern jedoch eine sorgfältige finanzielle Planung und Beratung, um die bestmöglichen Steuervergünstigungen zu erzielen.

5. Wie kann die Vermögensstruktur zur Optimierung der Erbschaftssteuer angepasst werden?

Die Optimierung der Vermögensstruktur kann beispielsweise durch die Umwandlung von Vermögen in steuergünstige Anlageformen oder die Nutzung von Freibeträgen erfolgen. Eine professionelle Beratung kann helfen, die individuell beste Strategie zur Optimierung der Erbschaftssteuer zu entwickeln.

6. Wann ist eine Rechtsberatung zur Erbschaftssteuer sinnvoll?

Eine Rechtsberatung zur Erbschaftssteuer ist in der Regel sinnvoll, wenn größere Vermögenswerte erwartet werden, komplexe steuerliche und rechtliche Fragen auftauchen oder die bestmöglichen steuerlichen Vergünstigungen und Gestaltungsmöglichkeiten ausgeschöpft werden sollen.

7. Was bedeutet die „amtliche Feststellung des Erbschaftswerts“?

Die amtliche Feststellung des Erbschaftswerts ist ein Verfahren, das die zuständige Finanzbehörde durchführt, um den Wert des ererbten Vermögens festzustellen. Dieser Wert ist maßgeblich für die Berechnung der Erbschaftssteuer.

8. Welche Auswirkungen hat die Erbschaftssteuer auf den Zugewinnausgleich?

Die Erbschaftssteuer hat keinen direkten Einfluss auf den Zugewinnausgleich. Der Zugewinnausgleich erfolgt unabhängig von der Erbschaftssteuer und regelt den Ausgleich der Vermögenszuwächse zwischen den Ehepartnern bei Beendigung der Ehe.

9. Gibt es besondere Steuervergünstigungen bei der Unternehmensnachfolge?

Ja, bei der Unternehmensnachfolge können spezielle Steuervergünstigungen greifen, um den Fortbestand des Unternehmens zu sichern. Diese Vergünstigungen werden durch bestimmte Voraussetzungen und Bedingungen definiert und erfordern eine genaue Prüfung und Umsetzung.

10. Welche Regelungen gelten beim Immobilienvermögen in Bezug auf die Erbschaftssteuer?

Beim Immobilienvermögen können spezielle Regelungen und Steuervergünstigungen bei der Erbschaftssteuer gelten. Dies kann beispielsweise die Berücksichtigung von Wohnvorteilen oder die Begrenzung der Steuerlast in bestimmten Fällen umfassen. Eine individuelle Beratung ist ratsam, um alle relevanten Aspekte zu berücksichtigen.