Erhaltungsaufwand Steuer: Tipps und Ratschläge für Abzüge

Der Erhaltungsaufwand spielt eine wichtige Rolle bei der steuerlichen Abwicklung von Bau- und Renovierungsarbeiten. Es ist jedoch oft nicht einfach, die zugrunde liegenden Vorschriften und Regelungen zu verstehen und die möglichen Abzüge zu maximieren. In diesem umfassenden Artikel erhalten Sie hilfreiche Tipps und Ratschläge, wie Sie den Erhaltungsaufwand steuerlich geltend machen können. Von der richtigen Dokumentation und Belegführung bis hin zur Nutzung von Fördermöglichkeiten – wir führen Sie Schritt für Schritt durch den Prozess und zeigen Ihnen, wie Sie häufige Fehler vermeiden können. Egal, ob Sie Vermieter oder Selbstnutzer sind, dieser Artikel bietet Ihnen wertvolle Informationen, um Ihre Steuerlast zu senken und die maximalen Abzüge zu erzielen. Lesen Sie weiter, um mehr über dieses wichtige Thema zu erfahren.

Zusammenfassung

- Was ist Erhaltungsaufwand?

- Welche Ausgaben können abgezogen werden?

- Tipp 1: Dokumentation und Belege

- Tipp 2: Handwerkerleistungen nutzen

- Tipp 3: Aufteilung von Kosten

- Tipp 4: Renovierungsarbeiten richtig planen

- Tipp 5: Fördermöglichkeiten nutzen

- Steuerliche Besonderheiten für Vermieter

- Steuerliche Besonderheiten für Selbstnutzer

- Erhaltungsaufwand Steuererklärung: Wie angeben?

- Erhaltungsaufwand oder Herstellungskosten?

- Erhaltungsaufwand in der Einkommenssteuererklärung

- Steuerliche Fallstricke und häufige Fehler

- Haushaltsnahe Dienstleistungen und Erhaltungsaufwand

- Erhaltungsaufwand: Rechtliche Grundlagen

- Ausnahmen und Sonderregelungen

- Zusammenfassung und Fazit

- Häufig gestellte Fragen

- Verweise

Was ist Erhaltungsaufwand?

Erhaltungsaufwand umfasst alle Aufwendungen, die zur Erhaltung, Renovierung oder Modernisierung von Immobilien getätigt werden. Es handelt sich dabei um Kosten, die regelmäßig anfallen, um den baulichen Zustand einer Immobilie zu erhalten oder zu verbessern. Hierbei ist es wichtig zu beachten, dass es sich beim Erhaltungsaufwand um abzugsfähige Kosten handelt, bei denen es sich nicht um Herstellungskosten handelt. Der Unterschied besteht darin, dass Erhaltungsaufwand laufend anfällt, während Herstellungskosten einmalige Investitionskosten darstellen. Beispiele für Erhaltungsaufwand können das Austauschen von defekten Fenstern, das Reparieren von Wasserleitungen oder das Streichen der Wände sein. Es ist jedoch wichtig zu beachten, dass nicht alle Kosten als Erhaltungsaufwand steuerlich geltend gemacht werden können. Es müssen bestimmte Voraussetzungen erfüllt sein, um diese Kosten in der Steuererklärung anzugeben. Lesen Sie weiter, um mehr über die möglichen Abzüge und Bedingungen zu erfahren.

Welche Ausgaben können abgezogen werden?

Es gibt verschiedene Ausgaben, die beim Erhaltungsaufwand steuerlich abgezogen werden können. Dazu gehören unter anderem Handwerkerkosten für Reparaturen und Renovierungen am Gebäude selbst. Auch Kosten für Materialien und Baustoffe können abgesetzt werden. Darüber hinaus können Ausgaben für Planungs- und Architekturleistungen sowie für energetische Sanierungsmaßnahmen berücksichtigt werden. Es ist wichtig, dass die Aufwendungen der Instandhaltung, Modernisierung oder Reparatur dienen und nicht den Charakter von Anschaffungs- oder Herstellungskosten haben. Es ist ratsam, alle Belege und Rechnungen sorgfältig aufzubewahren und diese in der Steuererklärung anzugeben. So können Sie sicherstellen, dass Sie die maximalen Abzüge für Ihren Erhaltungsaufwand erhalten und Ihre Steuerlast verringern können. Weitere Informationen zum Thema haushaltsnahen Dienstleistungen finden Sie auf unserer Website.

Tipp 1: Dokumentation und Belege

Eine sorgfältige Dokumentation und das Sammeln von Belegen sind von großer Bedeutung, um den Erhaltungsaufwand steuerlich geltend machen zu können. Es ist wichtig, alle Ausgaben und Zahlungen genau zu erfassen und entsprechende Nachweise bereitzuhalten. Dazu gehören Rechnungen, Quittungen, Handwerkerleistungen und alle relevanten Dokumente, die die Höhe der Ausgaben belegen. Eine übersichtliche Belegsammlung erleichtert nicht nur die Erstellung der Steuererklärung, sondern dient auch als Nachweis gegenüber dem Finanzamt. Darüber hinaus sollten Sie auch alle relevanten Informationen zu den erbrachten Leistungen festhalten, wie zum Beispiel den Namen und die Anschrift des Handwerkers oder Unternehmens, das erhaltende Produkt oder die erbrachte Dienstleistung sowie das Datum der Zahlung. Dadurch können Sie den Finanzbeamten klare und verständliche Informationen liefern und mögliche Rückfragen oder Missverständnisse vermeiden. Lesen Sie weiter, um weitere wertvolle Tipps zur Maximierung Ihrer Abzüge zu erhalten.

Tipp 2: Handwerkerleistungen nutzen

Ein effektiver Weg, um den Erhaltungsaufwand steuerlich geltend zu machen, besteht darin, Handwerkerleistungen in Anspruch zu nehmen. Dabei können Kosten, die für handwerkliche Tätigkeiten anfallen, von der Steuer abgezogen werden. Dazu gehören beispielsweise Reparaturen, Installationen oder Renovierungen. Es ist jedoch wichtig zu beachten, dass es sich um handwerkliche Leistungen handeln muss, die im Zusammenhang mit dem eigenen Wohnraum stehen. Bei der Beauftragung von Handwerkern ist es ratsam, auf eine ordnungsgemäße Rechnung zu achten. Diese sollte detailliert die erbrachten Leistungen sowie die Materialkosten auflisten. Handwerkerleistungen können bis zu einer maximalen Höhe von 6.000 Euro pro Jahr geltend gemacht werden. Weitere Informationen zu diesem Thema finden Sie hier. Durch die Nutzung von Handwerkerleistungen können Sie den Erhaltungsaufwand optimieren und so Ihre steuerliche Belastung verringern.

Tipp 3: Aufteilung von Kosten

Bei der steuerlichen Abwicklung von Erhaltungsaufwand ist es oft notwendig, die Kosten aufzuteilen. Dies kann erforderlich sein, wenn sowohl private als auch geschäftliche Zwecke bei den Renovierungsarbeiten vorliegen. In solchen Fällen ist es wichtig, die Kosten entsprechend aufzuteilen, um den privaten Anteil von den abzugsfähigen Geschäftskosten zu trennen. Eine gängige Methode besteht darin, den Flächenanteil zu berücksichtigen, der für geschäftliche Zwecke genutzt wird. Hierbei können beispielsweise Büros oder Praxisräume in der Immobilie den geschäftlichen Anteil repräsentieren. Eine andere Möglichkeit besteht darin, die Nutzungsdauer zu berücksichtigen, wenn die Renovierungsarbeiten sowohl der Erhaltung der Immobilie als auch der Erzielung von Mieteinnahmen dienen. Es empfiehlt sich, die Aufteilung der Kosten genau zu dokumentieren und auf Nachfrage der Finanzbehörden belegen zu können. Dadurch können Sie sicherstellen, dass Sie die abzugsfähigen Kosten korrekt angeben und steuerliche Vorteile nutzen können. Lesen Sie weiter, um mehr über die steuerliche Abwicklung von Erhaltungsaufwand zu erfahren.

Tipp 4: Renovierungsarbeiten richtig planen

Eine wichtige Maßnahme, um den Erhaltungsaufwand steuerlich optimal geltend zu machen, ist eine sorgfältige und durchdachte Planung der Renovierungsarbeiten. Indem Sie im Voraus einen detaillierten Renovierungsplan erstellen und die Arbeiten sinnvoll strukturieren, können Sie nicht nur Zeit und Geld sparen, sondern auch potenzielle Steuervorteile maximieren. Beginnen Sie damit, alle geplanten Renovierungsarbeiten genau zu erfassen und eine Liste der benötigten Materialien und Dienstleistungen anzulegen. Dadurch haben Sie eine klare Übersicht über die anfallenden Kosten. Eine weitere wichtige Überlegung ist die zeitliche Planung der Renovierungsarbeiten. Prüfen Sie, ob es sinnvoll ist, Arbeiten zu bündeln, um beispielsweise Handwerkerkosten zu reduzieren. Zudem kann es ratsam sein, Renovierungsarbeiten in einem Jahr zu konzentrieren, um so mögliche Fördermöglichkeiten optimal zu nutzen. Berücksichtigen Sie auch die steuerlichen Regelungen bezüglich der zeitlichen Abgrenzung von Kosten. Planen Sie die Renovierungsarbeiten also gewissenhaft und informieren Sie sich über alle relevanten steuerlichen Aspekte. So sind Sie bestens vorbereitet, um den Erhaltungsaufwand effektiv von der Steuer absetzen zu können.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Tipp 5: Fördermöglichkeiten nutzen

Eine effektive Möglichkeit, Ihre Kosten für Erhaltungsarbeiten steuerlich zu optimieren, ist die Nutzung von Fördermöglichkeiten. Es gibt verschiedene staatliche Programme und Förderungen, die speziell auf die Modernisierung und den Erhalt von Immobilien abzielen. Eine beliebte Fördermöglichkeit ist beispielsweise das KfW-Förderprogramm, das zinsgünstige Kredite und Zuschüsse für energetische Sanierungsmaßnahmen anbietet. Durch die Inanspruchnahme solcher Förderungen können Sie nicht nur die Gesamtkosten Ihrer Renovierungsarbeiten senken, sondern auch die steuerlichen Abzüge erhöhen. Um von den Fördermöglichkeiten profitieren zu können, ist es jedoch wichtig, sich im Voraus über die entsprechenden Programme zu informieren und die erforderlichen Anträge fristgerecht einzureichen. Weitere Informationen zu den verschiedenen Fördermöglichkeiten und ihrem steuerlichen Nutzen finden Sie in unserem Artikel [hier].

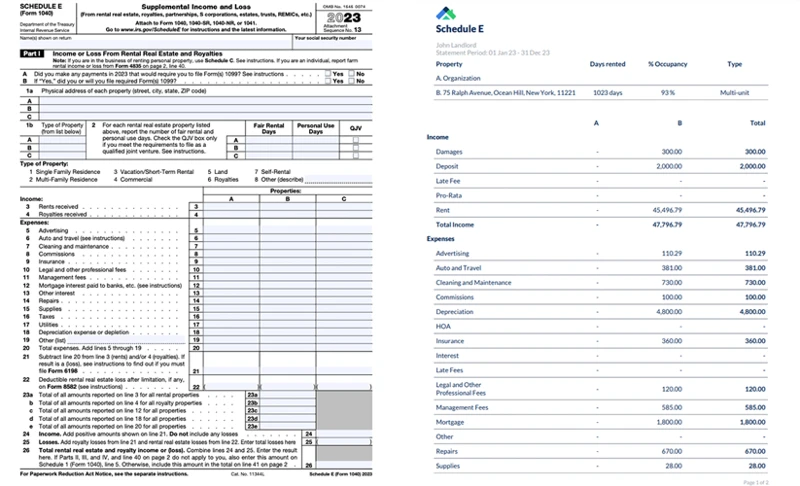

Steuerliche Besonderheiten für Vermieter

Steuerliche Besonderheiten für Vermieter können sich beim Erhaltungsaufwand ergeben. Vermieter können bestimmte Kosten im Zusammenhang mit der Erhaltung und Instandhaltung ihrer Mietobjekte steuerlich absetzen. Dazu gehören unter anderem Reparatur- und Wartungskosten, Schönheitsreparaturen sowie Instandhaltungsmaßnahmen. Wenn der Vermieter diese Kosten als Werbungskosten geltend macht, können sie von den Mieteinnahmen abgezogen werden, wodurch sich die steuerliche Belastung reduziert. Dabei ist es wichtig, die Kosten ordnungsgemäß zu dokumentieren und Belege aufzubewahren. Des Weiteren gibt es auch spezielle steuerliche Regelungen für Vermieter im Hinblick auf haushaltsnahe Dienstleistungen, bei denen über die Nebenkosten abgerechnete Kosten als Betriebsausgaben berücksichtigt werden können. Es ist jedoch zu beachten, dass bestimmte Voraussetzungen erfüllt sein müssen, um diese Kosten absetzen zu können. Weitere Informationen dazu finden Sie hier. Beachten Sie auch, dass bei Veräußerung eines vermieteten Objekts besondere steuerliche Regelungen zu beachten sind, wie beispielsweise die Möglichkeit zur ermäßigten Besteuerung der Abfindung bei vorzeitiger Beendigung eines Mietverhältnisses. Weitere Informationen dazu finden Sie hier.

Steuerliche Besonderheiten für Selbstnutzer

Für Selbstnutzer gelten einige steuerliche Besonderheiten im Zusammenhang mit dem Erhaltungsaufwand. Als Selbstnutzer handelt es sich um Personen, die ihr eigenes Haus oder ihre eigene Wohnung bewohnen. Im Gegensatz zu Vermietern können sie den Erhaltungsaufwand nicht als Werbungskosten steuerlich absetzen. Stattdessen können Selbstnutzer die Kosten für handwerliche Tätigkeiten, die im Rahmen von Renovierungen oder Reparaturen anfallen, unter bestimmten Bedingungen im Rahmen der haushaltsnahen Dienstleistungen geltend machen. Hierfür gibt es eine pauschale Steuerermäßigung, die auf die Arbeitskosten gewährt wird. Bei der Angabe dieser Kosten ist es wichtig, sämtliche Rechnungen und Nachweise aufzubewahren, da das Finanzamt diese bei Bedarf anfordern kann. Weitere Informationen zum Thema haushaltsnahe Dienstleistungen und deren steuerlichen Auswirkungen finden Sie auch in unserem Artikel über haushaltsnahe Dienstleistungen und Nebenkosten Lesen Sie weiter, um mehr über die steuerlichen Besonderheiten des Erhaltungsaufwands für Selbstnutzer zu erfahren und wie Sie davon profitieren können.

Erhaltungsaufwand Steuererklärung: Wie angeben?

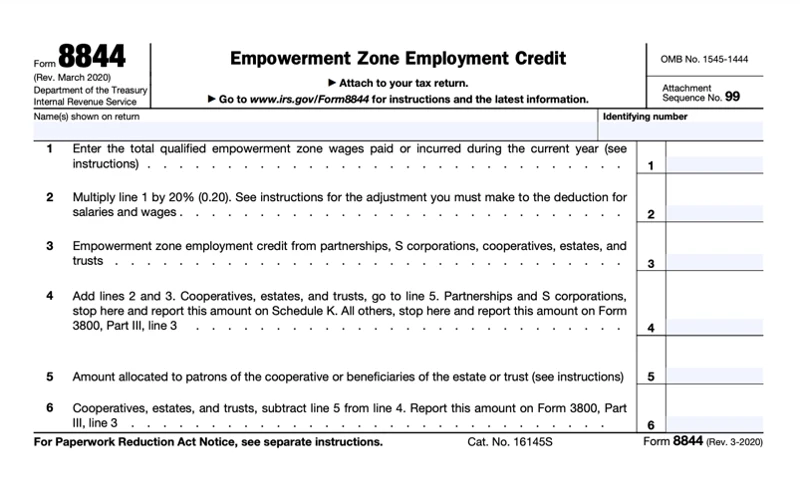

Um den Erhaltungsaufwand in Ihrer Steuererklärung anzugeben, gibt es einige wichtige Schritte zu beachten. Zunächst ist es wichtig, alle relevanten Belege und Unterlagen sorgfältig zu sammeln und ordnungsgemäß aufzubewahren. Dazu gehören Rechnungen, Belege von handwerklichen Leistungen und Dokumentationen über die durchgeführten Arbeiten. Bei der Eintragung der Kosten in Ihrer Steuererklärung müssen Sie die Ausgaben in der entsprechenden Anlage, zum Beispiel der Anlage V bei Vermietung und Verpachtung, detailliert angeben. Hierbei ist es wichtig, die Kosten nach Art und Verwendungszweck aufzuschlüsseln. Eine genaue Dokumentation und Aufschlüsselung der Kosten ist entscheidend, um diese erfolgreich geltend machen zu können. Denken Sie auch daran, Fördermittel und Zuschüsse anzugeben, die Sie möglicherweise erhalten haben. Beachten Sie, dass es spezielle Regelungen und Formulare für Vermieter und Selbstnutzer gibt, daher sollten Sie sich genau über die für Ihre Situation geltenden Anforderungen informieren. Füllen Sie Ihre Steuererklärung sorgfältig und vollständig aus, um möglichen Rückfragen seitens des Finanzamtes vorzubeugen.

Erhaltungsaufwand oder Herstellungskosten?

Bei der steuerlichen Abwicklung von Baumaßnahmen ist es wichtig, den Unterschied zwischen Erhaltungsaufwand und Herstellungskosten zu verstehen. Erhaltungsaufwand umfasst alle Kosten, die anfallen, um den baulichen Zustand einer Immobilie zu erhalten oder zu verbessern. Herstellungskosten hingegen sind einmalige Investitionskosten für die Errichtung eines neuen Gebäudes oder den Ausbau von bereits bestehenden Gebäuden. Der entscheidende Unterschied liegt darin, dass Erhaltungsaufwand in der Regel als sofort abziehbare Betriebsausgabe behandelt wird, während Herstellungskosten über einen längeren Zeitraum abgeschrieben werden müssen. Um festzustellen, ob es sich um Erhaltungsaufwand oder Herstellungskosten handelt, sind bestimmte Kriterien zu beachten. Dazu gehören unter anderem die Art und Dauer der Baumaßnahmen sowie die Auswirkungen auf den baulichen Zustand der Immobilie. Eine genaue Dokumentation der Kosten und eine Beratung durch einen Steuerexperten können dabei helfen, den richtigen steuerlichen Umgang mit den Ausgaben zu gewährleisten.

Erhaltungsaufwand in der Einkommenssteuererklärung

In der Einkommenssteuererklärung können Sie den Erhaltungsaufwand als Werbungskosten oder als Sonderausgaben geltend machen, abhängig von der Art der Immobilie und der Nutzung. Wenn Sie Vermieter sind, können Sie die Kosten als Werbungskosten angeben. Hierbei ist es wichtig, dass die Ausgaben für die ordnungsgemäße Erhaltung und Reparatur der Immobilie angefallen sind. Dazu gehören beispielsweise Reparaturen an Dach, Heizung oder Elektrik. Bei selbstgenutztem Wohnraum können die Kosten als Sonderausgaben angegeben werden, sofern es sich um Handwerkerleistungen handelt, die im Haushalt erbracht werden. In beiden Fällen ist eine genaue Dokumentation und Aufbewahrung von Belegen unerlässlich, um die Abzüge in der Steuererklärung zu rechtfertigen. Beachten Sie jedoch, dass bestimmte Voraussetzungen erfüllt sein müssen, um den Erhaltungsaufwand in der Einkommenssteuererklärung anzugeben. Lesen Sie weiter, um weitere Informationen zu erhalten und mögliche Fallstricke zu vermeiden.

Steuerliche Fallstricke und häufige Fehler

Beim Thema Erhaltungsaufwand gibt es einige steuerliche Fallstricke und häufige Fehler, die vermieden werden sollten. Einer der häufigsten Fehler ist die fehlende Dokumentation und Aufbewahrung von Belegen. Es ist entscheidend, alle Rechnungen und Quittungen sorgfältig aufzubewahren, um die Kosten später korrekt in der Steuererklärung angeben zu können. Ein weiterer Fehler besteht darin, Kosten fälschlicherweise als sofort abziehbare Betriebsausgaben anzugeben, obwohl es sich eigentlich um nicht abzugsfähige Herstellungskosten handelt. Zudem besteht die Gefahr, dass bei Vermietung von Immobilien die Aufteilung der Kosten zwischen Erhaltungsaufwand und anschaffungsnahen Herstellungskosten nicht korrekt vorgenommen wird. Dies kann zu steuerlichen Problemen führen. Um diese und andere Fallstricke zu vermeiden, ist es ratsam, einen Steuerberater oder Fachmann zu Rate zu ziehen, der über das aktuelle Steuerrecht und die richtige Abgrenzung von Erhaltungsaufwand und Herstellungskosten informiert ist. Vermeiden Sie diese häufigen Fehler, um Ihre steuerlichen Abzüge korrekt anzugeben und mögliche steuerliche Probleme zu vermeiden.

Haushaltsnahe Dienstleistungen und Erhaltungsaufwand

Haushaltsnahe Dienstleistungen können anfallende Kosten im Zusammenhang mit dem Erhaltungsaufwand ergänzen und zusätzliche Steuervorteile bieten. Dabei handelt es sich um Leistungen, die von Handwerkern oder Dienstleistern im häuslichen Bereich erbracht werden, wie beispielsweise Reparaturen, Gartenarbeiten oder Reinigungsarbeiten. Der Besuch von Handwerkern für Instandhaltungsarbeiten kann somit nicht nur als Erhaltungsaufwand, sondern auch als haushaltsnahe Dienstleistung geltend gemacht werden. Allerdings müssen die erbrachten Dienstleistungen bestimmte Kriterien erfüllen, um als haushaltsnah zu gelten und somit steuerlich absetzbar zu sein. Dazu zählen unter anderem, dass die Leistungen im Haushalt des Steuerpflichtigen erbracht werden und die Rechnungen auf den Namen des Steuerpflichtigen ausgestellt sind. Beachten Sie hierbei jedoch, dass es bestimmte Obergrenzen und Höchstbeträge gibt, die für die Abzugsfähigkeit von haushaltsnahen Dienstleistungen gelten. Informieren Sie sich genauer über die Voraussetzungen und Möglichkeiten der steuerlichen Absetzbarkeit von haushaltsnahen Dienstleistungen und nutzen Sie diese, um Ihre Steuerlast weiter zu senken.

Erhaltungsaufwand: Rechtliche Grundlagen

Die rechtlichen Grundlagen für den Erhaltungsaufwand sind in der deutschen Steuergesetzgebung festgelegt. Grundlage hierfür ist das Einkommensteuergesetz (EStG), genauer gesagt der § 6 Absatz 1 Nr. 1a EStG. Gemäß dieser Regelung können die Aufwendungen für die Erhaltung, Renovierung und Modernisierung von Immobilien als Werbungskosten oder als Sonderausgaben steuermindernd geltend gemacht werden. Hierbei ist es wichtig, dass es sich um Objekte handelt, die entweder vermietet oder für eigene Zwecke genutzt werden. Die konkreten steuerlichen Regelungen können jedoch komplex sein und es ist ratsam, sich im Zweifelsfall von einem Steuerberater beraten zu lassen. Denn es gibt auch Ausnahmen und Sonderregelungen, die zu beachten sind, um die Abzüge korrekt anzugeben. Lesen Sie weiter, um mehr über diese rechtlichen Grundlagen zu erfahren und das Beste aus Ihrem Erhaltungsaufwand herauszuholen.

Ausnahmen und Sonderregelungen

Bei der steuerlichen Behandlung von Erhaltungsaufwand gibt es bestimmte Ausnahmen und Sonderregelungen zu beachten. Es gibt einige spezielle Kostenarten, die nicht als Erhaltungsaufwand geltend gemacht werden können, sondern separat behandelt werden müssen. Dazu gehören zum Beispiel Aufwendungen für Schönheitsreparaturen, die von Mietern durchgeführt werden müssen. Diese Kosten können nicht als Erhaltungsaufwand abgezogen werden, sondern als Werbungskosten oder Betriebskosten den Vermietungseinnahmen gegenübergestellt werden. Ein weiteres Beispiel sind Instandsetzungskosten, die aufgrund von unvorhergesehenen Schäden oder Mängeln entstehen. Diese können unter bestimmten Voraussetzungen als außergewöhnliche Belastungen geltend gemacht werden. Es ist wichtig, sich über solche Ausnahmen und Sonderregelungen im Detail zu informieren, um die steuerlichen Konsequenzen richtig einschätzen zu können.

Zusammenfassung und Fazit

In diesem Artikel haben wir uns mit dem Thema Erhaltungsaufwand und seinen steuerlichen Aspekten auseinandergesetzt. Wir haben besprochen, was Erhaltungsaufwand ist und welche Ausgaben abgezogen werden können. Zusätzlich haben wir Ihnen praktische Tipps gegeben, wie Sie den Erhaltungsaufwand optimal nutzen und von Fördermöglichkeiten profitieren können. Es ist wichtig, dass Sie Ihre Ausgaben genau dokumentieren und Belege sorgfältig aufbewahren, um diese korrekt in Ihrer Steuererklärung anzugeben. Sowohl Vermieter als auch Selbstnutzer können von den steuerlichen Vorteilen des Erhaltungsaufwands profitieren, jedoch müssen sie die spezifischen Anforderungen beachten, die für ihre jeweilige Situation gelten. Vermeiden Sie häufige Fehler und nutzen Sie die vorhandenen steuerlichen Möglichkeiten, um Ihre Steuerlast zu senken und gleichzeitig den Zustand Ihrer Immobilie zu erhalten. Denken Sie daran, dass das Finanzamt die Angaben in Ihrer Steuererklärung überprüfen kann, daher ist es wichtig, alles korrekt anzugeben und alle erforderlichen Nachweise bereitzuhalten. Nutzen Sie die Informationen in diesem Artikel als Leitfaden, um von den steuerlichen Abzügen für Erhaltungsaufwand zu profitieren und Ihre persönliche Situation optimal zu gestalten.

Häufig gestellte Fragen

FAQs zu Erhaltungsaufwand und Steuerabzügen

1. Kann ich alle Renovierungskosten als Erhaltungsaufwand steuerlich absetzen?

Nein, nicht alle Renovierungskosten können als Erhaltungsaufwand steuerlich abgesetzt werden. Es müssen bestimmte Voraussetzungen erfüllt sein, um diese Kosten in der Steuererklärung anzugeben.

2. Welche Dokumente und Belege muss ich für den Erhaltungsaufwand aufbewahren?

Es ist ratsam, alle Rechnungen, Kostenvoranschläge und Zahlungsbelege im Zusammenhang mit den Renovierungsarbeiten sorgfältig aufzubewahren. Diese dienen als Nachweis für die angegebenen Kosten.

3. Kann ich Handwerkerleistungen als Erhaltungsaufwand absetzen?

Ja, Handwerkerleistungen können als Erhaltungsaufwand steuerlich abgesetzt werden. Hierzu zählen beispielsweise Kosten für Handwerkerarbeiten wie Reparaturen, Renovierungen oder Instandhaltungen.

4. Wie kann ich die Kosten für Renovierungsarbeiten aufteilen, um sie steuerlich absetzen zu können?

Bei gemeinsam genutzten Immobilien können die Kosten für Renovierungsarbeiten auf die jeweiligen Eigentümer oder Mieter aufgeteilt und entsprechend in der Steuererklärung angegeben werden. Eine Aufteilung nach Fläche oder Nutzungsanteilen ist üblich.

5. Gibt es Fördermöglichkeiten, die ich für Renovierungsarbeiten nutzen kann?

Ja, es gibt verschiedene Förderungen und Zuschüsse für Renovierungsarbeiten, vor allem im Bereich der energetischen Sanierung. Informieren Sie sich über Förderprogramme auf kommunaler, regionaler und nationaler Ebene.

6. Gelten für Vermieter und Selbstnutzer unterschiedliche steuerliche Regelungen?

Ja, für Vermieter und Selbstnutzer gelten unterschiedliche steuerliche Regelungen hinsichtlich des Erhaltungsaufwands. Es ist wichtig, die jeweiligen Voraussetzungen und Abzugsregelungen zu kennen.

7. Was ist der Unterschied zwischen Erhaltungsaufwand und Herstellungskosten?

Erhaltungsaufwand sind regelmäßig anfallende Kosten zur Erhaltung und Verbesserung einer Immobilie, während Herstellungskosten einmalige Investitionskosten darstellen, die den Wert der Immobilie erhöhen.

8. Wie gebe ich Erhaltungsaufwand in der Einkommenssteuererklärung an?

Erhaltungsaufwand wird in der Einkommenssteuererklärung in der entsprechenden Anlage, z. B. der Anlage V (Vermietung und Verpachtung), angegeben. Beachten Sie die spezifischen Angaben und die geforderte Aufschlüsselung der Kosten.

9. Gibt es steuerliche Fallstricke oder häufige Fehler bei der Angabe von Erhaltungsaufwand?

Ja, es gibt bestimmte Fallstricke und häufige Fehler, die bei der Angabe von Erhaltungsaufwand gemacht werden. Dazu gehört beispielsweise die fehlende oder unvollständige Dokumentation von Kosten oder die falsche Zuordnung von Kostenarten.

10. Wie wirken sich haushaltsnahe Dienstleistungen auf den Erhaltungsaufwand aus?

Haushaltsnahe Dienstleistungen können unter bestimmten Voraussetzungen ebenfalls steuerlich abgesetzt werden. Sie können neben den Kosten für Erhaltungsaufwand in der Steuererklärung geltend gemacht werden. Informieren Sie sich über die Möglichkeiten und Bedingungen für diesen Abzug.