Zusammenfassung

- Einleitung

- Warum ist die Erklärung zur Feststellung des Grundsteuerwerts wichtig?

- Wie wird die Erklärung zur Feststellung des Grundsteuerwerts abgegeben?

- Was passiert nach Abgabe der Erklärung zur Feststellung des Grundsteuerwerts?

- Was tun bei Unstimmigkeiten oder Widerspruch?

- Zusammenfassung

- Fazit

-

Häufig gestellte Fragen

- 1. Wie wird der Grundsteuerwert ermittelt?

- 2. Wann muss die Erklärung zur Feststellung des Grundsteuerwerts abgegeben werden?

- 3. Welche Unterlagen werden für die Erklärung benötigt?

- 4. Was passiert, wenn die Erklärung nicht abgegeben wird?

- 5. Was geschieht nach der Abgabe der Erklärung?

- 6. Wie wird der festgestellte Grundsteuerwert mitgeteilt?

- 7. Kann man gegen den festgestellten Grundsteuerwert Widerspruch einlegen?

- 8. Was kann als Begründung für einen Widerspruch dienen?

- 9. Wo finde ich weitere Informationen zur Erklärung zur Feststellung des Grundsteuerwerts?

- 10. Ändert sich der Grundsteuerwert im Laufe der Zeit?

- Verweise

Einleitung

Der Grundsteuerwert ist eine wichtige Größe für Immobilieneigentümer in Sachsen. Die Erklärung zur Feststellung des Grundsteuerwerts ermöglicht es den Behörden, den korrekten Wert für die Berechnung der Grundsteuer zu ermitteln. In diesem Artikel erfahren Sie alles, was Sie über die Erklärung zur Feststellung des Grundsteuerwerts in Sachsen wissen müssen. Wir klären, was der Grundsteuerwert ist, welche Auswirkungen er hat und wie die Erklärung abgegeben wird. Zusätzlich erklären wir, was nach der Abgabe der Erklärung passiert und wie Sie bei Unstimmigkeiten oder Widerspruch vorgehen können. Lesen Sie weiter, um sich umfassend zu informieren und mögliche Fragen zu klären.

Warum ist die Erklärung zur Feststellung des Grundsteuerwerts wichtig?

- Die Erklärung zur Feststellung des Grundsteuerwerts ist wichtig, um den korrekten Wert für die Berechnung der Grundsteuer zu ermitteln.

- Sie ist gesetzlich vorgeschrieben und dient dazu, eine gerechte Verteilung der Grundsteuerlast sicherzustellen.

- Der Grundsteuerwert hat Auswirkungen auf die Höhe der jährlichen Steuerzahlungen für Grundstücke und Immobilien.

- Durch die Abgabe der Erklärung ermöglichen Grundstückseigentümer den Behörden eine Überprüfung und Feststellung des aktuellen Grundsteuerwerts.

- Die korrekte Angabe des Grundsteuerwerts ist wichtig, um mögliche Steuernachzahlungen oder -erstattungen zu vermeiden.

- Durch die regelmäßige Überprüfung und Aktualisierung des Grundsteuerwerts können faire und gerechte Steuern für alle Immobilieneigentümer gewährleistet werden.

Die Erklärung zur Feststellung des Grundsteuerwerts ist also ein wichtiger Schritt, um die korrekte Grundsteuer zu ermitteln und eine faire Besteuerung von Grundstücken und Immobilien sicherzustellen.

1. Was ist der Grundsteuerwert?

Der Grundsteuerwert ist eine zentrale Größe bei der Berechnung der Grundsteuer. Er gibt den Wert eines Grundstücks oder einer Immobilie zum Zeitpunkt der Feststellung an. Der Grundsteuerwert basiert in der Regel auf dem Einheitswert, der wiederum auf verschiedenen Faktoren wie Lage, Größe, Ausstattung und Nutzungsart des Grundstücks beruht. Es ist wichtig, den Grundsteuerwert korrekt anzugeben, da er die Höhe der jährlichen Grundsteuer beeinflusst. Eine falsche Angabe kann zu Steuernachzahlungen oder -erstattungen führen. Daher sollten Grundstückseigentümer darauf achten, dass der Grundsteuerwert korrekt ermittelt und angegeben wird.

2. Auswirkungen des Grundsteuerwerts

- Der Grundsteuerwert beeinflusst direkt die Höhe der jährlichen Grundsteuerzahlungen für Grundstücke und Immobilien.

- Ein hoher Grundsteuerwert führt zu höheren Steuerzahlungen, während ein niedriger Grundsteuerwert zu geringeren Steuerzahlungen führt.

- Die Auswirkungen des Grundsteuerwerts können sich auf langfristige Kosten für Immobilieneigentümer auswirken.

- Ein hoher Grundsteuerwert kann die Rentabilität von Vermietungseigenschaften reduzieren.

- Bei einer geplanten Veräußerung einer Immobilie kann der Grundsteuerwert den Verkaufspreis beeinflussen.

- Die Veränderung des Grundsteuerwerts kann sich auch auf die Miethöhe von Mietobjekten auswirken.

Es ist daher wichtig, den Grundsteuerwert genau zu kennen und zu verstehen, da er erhebliche Auswirkungen auf die finanzielle Situation von Immobilieneigentümern haben kann.

Wie wird die Erklärung zur Feststellung des Grundsteuerwerts abgegeben?

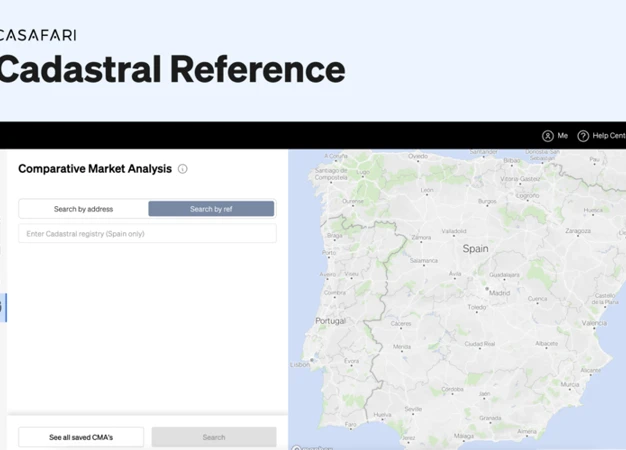

Die Erklärung zur Feststellung des Grundsteuerwerts wird bei den zuständigen Finanzämtern abgegeben. In Sachsen ist das Finanzamt für die Festsetzung und Verwaltung der Grundsteuer zuständig. Es ist wichtig, das richtige Finanzamt zu ermitteln, um die Erklärung an die richtige Stelle zu senden.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Die Erklärung zur Feststellung des Grundsteuerwerts muss in der Regel bis zum 31. Mai eines Jahres abgegeben werden. Es ist wichtig, diese Frist einzuhalten, um mögliche Sanktionen oder Versäumniszuschläge zu vermeiden. Es kann jedoch Ausnahmen geben, wie beispielsweise bei Neubauten oder Erwerb von Immobilien.

Um die Erklärung zur Feststellung des Grundsteuerwerts abzugeben, werden verschiedene Unterlagen benötigt. Dazu gehören beispielsweise der Grundsteuerbescheid des Vorjahres, Grundbuchauszüge, Flurkarten oder Angaben zur Wohn- und Nutzfläche der Immobilie. Es empfiehlt sich, die erforderlichen Unterlagen frühzeitig zusammenzustellen, um eine reibungslose Abgabe der Erklärung zu gewährleisten.

Die Erklärung zur Feststellung des Grundsteuerwerts kann entweder schriftlich oder elektronisch abgegeben werden. Die erforderlichen Angaben sind detailliert auszufüllen, um den korrekten Grundsteuerwert zu ermitteln. Es ist wichtig, alle relevanten Informationen vollständig und korrekt anzugeben, um spätere Probleme oder Nachfragen zu vermeiden. Bei Unsicherheiten oder Fragen kann es hilfreich sein, sich an einen Steuerberater oder das Finanzamt zu wenden.

Die Abgabe der Erklärung zur Feststellung des Grundsteuerwerts kann zunächst komplex erscheinen. Doch mit den richtigen Informationen, dem Einhalten der Fristen und der sorgfältigen Zusammenstellung der erforderlichen Unterlagen ist es möglich, den Prozess reibungslos und erfolgreich abzuschließen.

1. Zuständige Behörden

Die Zuständigkeit für die Entgegennahme der Erklärung zur Feststellung des Grundsteuerwerts liegt in Sachsen bei den örtlichen Finanzämtern. Für jedes Grundstück oder jede Immobilie gibt es ein zuständiges Finanzamt, das den Grundsteuerwert feststellt.

Bei Unklarheiten oder Fragen zur Zuständigkeit können sich Grundstückseigentümer an ihr örtliches Finanzamt wenden. Eine Liste der Finanzämter in Sachsen mit den jeweiligen Kontaktinformationen finden Sie auf der Website des Sächsischen Staatsministeriums der Finanzen.

2. Fristen und Termine

Die Abgabe der Erklärung zur Feststellung des Grundsteuerwerts unterliegt bestimmten Fristen und Terminen, die eingehalten werden müssen. Hier sind einige wichtige Informationen dazu:

- Abgabefrist: Die genaue Abgabefrist variiert je nach Bundesland und kann sich von Jahr zu Jahr ändern. In Sachsen beträgt die Abgabefrist in der Regel der 31. März eines Jahres.

- Form der Abgabe: Die Erklärung zur Feststellung des Grundsteuerwerts kann in schriftlicher oder elektronischer Form eingereicht werden. Es ist wichtig, die vorgegebenen Formvorschriften zu beachten.

- Nachreichung von Unterlagen: Sollten Unterlagen fehlen oder unvollständig sein, kann unter Umständen eine Frist zur Nachreichung gesetzt werden.

- Säumniszuschläge: Wird die Erklärung nicht fristgerecht abgegeben, können Säumniszuschläge erhoben werden. Diese können die Grundsteuerzahlungen erhöhen.

Es ist ratsam, sich rechtzeitig über die aktuellen Fristen und Termine zur Abgabe der Erklärung zur Feststellung des Grundsteuerwerts zu informieren, um mögliche Probleme oder Säumniszuschläge zu vermeiden.

3. Notwendige Unterlagen

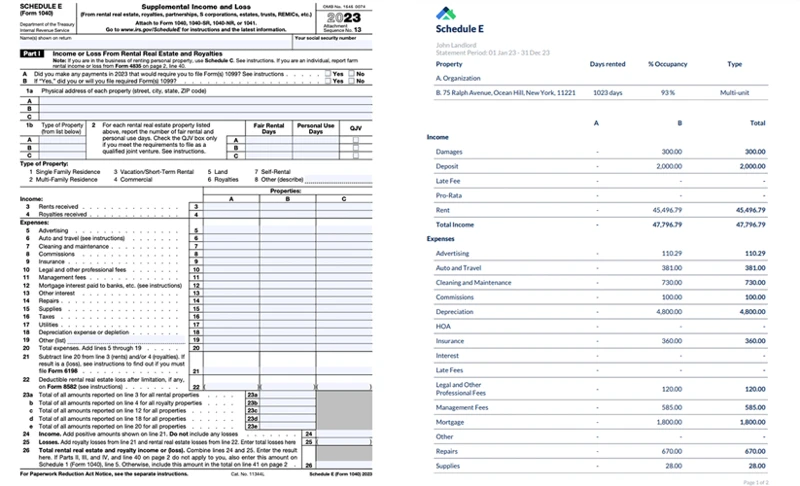

Für die Abgabe der Erklärung zur Feststellung des Grundsteuerwerts in Sachsen sind bestimmte Unterlagen erforderlich. Hier sind die wichtigsten Unterlagen, die Sie bereithalten sollten:

- Grundbuchauszug: Der aktuelle Grundbuchauszug ist erforderlich, um Informationen über das Grundstück wie Größe, Eigentümer und Belastungen zu erhalten.

- Wohn- oder Nutzflächenberechnung: Eine genaue Berechnung der Wohn- oder Nutzfläche ist erforderlich, um den Grundsteuerwert zu ermitteln.

- Grundstücksgutachten: Wenn das Grundstück bestimmte Besonderheiten oder Mängel aufweist, kann ein Gutachten erforderlich sein, um dies zu dokumentieren.

- Bauzeichnungen: Falls das Grundstück bebaute Gebäude enthält, sollten Bauzeichnungen vorhanden sein, um Informationen über die Gebäudestruktur und Ausstattung zu liefern.

- Miet- oder Pachtverträge: Falls das Grundstück vermietet oder verpachtet ist, sollten entsprechende Verträge vorgelegt werden, um Informationen über die Einnahmen zu liefern.

Vergewissern Sie sich, dass Sie alle notwendigen Unterlagen für die Erklärung zur Feststellung des Grundsteuerwerts vorliegen haben. Dadurch erleichtern Sie den Behörden die Überprüfung und Feststellung des korrekten Grundsteuerwerts.

4. Ausfüllen der Erklärung

Das Ausfüllen der Erklärung zur Feststellung des Grundsteuerwerts erfordert einige Schritte und die Bereitstellung bestimmter Informationen. Hier sind wichtige Punkte zu beachten:

- Grundstücksdaten: Sie müssen Angaben zum Grundstück machen, wie beispielsweise die genaue Adresse, Grundbuchdaten und Flächengröße.

- Gebäudedaten: Falls sich auf dem Grundstück ein Gebäude befindet, geben Sie Informationen zu dessen Art, Baujahr und Größe an.

- Nutzung: Geben Sie an, ob das Grundstück selbst genutzt, vermietet oder anderweitig genutzt wird.

- Einheitswert: Falls der Einheitswert für das Grundstück bereits festgestellt wurde, tragen Sie diesen in die Erklärung ein.

- Weitere Angaben: Es können weitere Angaben erforderlich sein, wie beispielsweise Angaben zu Mietverhältnissen oder Sanierungsmaßnahmen.

- Unterschrift: Vergessen Sie nicht, die Erklärung zu unterschreiben, um sie gültig zu machen.

Es ist wichtig, die Erklärung vollständig und korrekt auszufüllen, um mögliche Fehler oder Probleme bei der Berechnung des Grundsteuerwerts zu vermeiden. Bei Unklarheiten oder Fragen können Sie sich an die zuständigen Behörden wenden, um Unterstützung zu erhalten.

Was passiert nach Abgabe der Erklärung zur Feststellung des Grundsteuerwerts?

Nach Abgabe der Erklärung zur Feststellung des Grundsteuerwerts durch den Grundstückseigentümer erfolgt eine Überprüfung und Bearbeitung durch die zuständige Behörde. Hier ist ein Überblick über die Schritte, die nach der Abgabe der Erklärung folgen:

- Überprüfung durch die Behörde: Die zuständige Behörde prüft die eingereichte Erklärung und überprüft die angegebenen Informationen und Unterlagen auf ihre Richtigkeit und Vollständigkeit.

- Bescheid über den festgestellten Grundsteuerwert: Nach Abschluss der Überprüfung erhält der Grundstückseigentümer einen Bescheid über den festgestellten Grundsteuerwert. In diesem Bescheid wird der berechnete Wert sowie weitere Informationen zur Grundsteuer und den fälligen Zahlungen mitgeteilt.

Es ist wichtig, den erhaltenen Bescheid sorgfältig zu überprüfen und sicherzustellen, dass der festgestellte Grundsteuerwert korrekt ist. Bei Unstimmigkeiten oder Zweifeln ist es ratsam, rechtzeitig zu reagieren und gegebenenfalls einen Widerspruch gegen den Bescheid einzulegen. Dies ermöglicht es, mögliche Fehler oder Ungereimtheiten zu klären und gegebenenfalls korrigieren zu lassen.

Der Bescheid über den festgestellten Grundsteuerwert bildet die Grundlage für die jährliche Berechnung und Zahlung der Grundsteuer. Es ist daher wichtig, den Bescheid gut aufzubewahren und die Zahlungen fristgerecht zu leisten, um eventuelle Sanktionen oder Verzugszinsen zu vermeiden.

1. Überprüfung durch die Behörde

Nachdem Sie die Erklärung zur Feststellung des Grundsteuerwerts eingereicht haben, wird diese von der zuständigen Behörde überprüft. Diese Überprüfung dient dazu, sicherzustellen, dass die Angaben korrekt und vollständig sind.

Die Behörde prüft unter anderem die eingereichten Unterlagen und vergleicht den angegebenen Grundsteuerwert mit anderen vergleichbaren Immobilien in der Umgebung. Hierbei wird darauf geachtet, dass eine gerechte Besteuerung gewährleistet ist.

Falls Unstimmigkeiten oder Fehler in der Erklärung festgestellt werden, kann die Behörde weitere Informationen anfordern oder eine Neuberechnung des Grundsteuerwerts vornehmen. Dabei kann es auch zu einer Vor-Ort-Besichtigung der Immobilie kommen, um die Angaben zu überprüfen.

Es ist wichtig, bei eventuellen Rückfragen der Behörde kooperativ zu sein und gegebenenfalls zusätzliche Informationen oder Nachweise bereitzustellen. Dadurch kann der Prozess der Überprüfung reibungslos ablaufen und eventuelle Unstimmigkeiten schnell geklärt werden.

2. Bescheid über den festgestellten Grundsteuerwert

Nachdem die Erklärung zur Feststellung des Grundsteuerwerts abgegeben wurde, erfolgt die Überprüfung durch die zuständige Behörde. Wenn alle Angaben korrekt und vollständig sind, wird ein Bescheid über den festgestellten Grundsteuerwert ausgestellt.

Der Bescheid enthält Informationen über den ermittelten Grundsteuerwert und wird dem Eigentümer des Grundstücks oder der Immobilie zugestellt. Es ist wichtig, diesen Bescheid sorgfältig zu prüfen, um sicherzustellen, dass der festgestellte Wert korrekt ist.

Sollten Unstimmigkeiten oder Fehler im Bescheid auftreten, ist es möglich, innerhalb einer bestimmten Frist Widerspruch einzulegen. In solchen Fällen ist es ratsam, sich rechtzeitig mit einem Fachanwalt für Steuerrecht in Verbindung zu setzen, um mögliche Schritte und Handlungsoptionen zu besprechen.

Der Bescheid über den festgestellten Grundsteuerwert bildet die Grundlage für die Berechnung der jährlichen Grundsteuerzahlungen. Es ist daher von großer Bedeutung, diesen Bescheid zu überprüfen und gegebenenfalls zu reagieren, um mögliche Fehler oder Ungereimtheiten anzugehen und korrigieren zu lassen.

Was tun bei Unstimmigkeiten oder Widerspruch?

- Wenn es Unstimmigkeiten oder Zweifel an der Feststellung des Grundsteuerwerts gibt, können Sie einen Widerspruch einlegen.

- Ein Widerspruch kann beispielsweise dann sinnvoll sein, wenn Sie der Meinung sind, dass der festgestellte Grundsteuerwert zu hoch ist.

- Der Widerspruch muss schriftlich bei der zuständigen Behörde eingereicht werden und sollte begründet werden.

- Mögliche Begründungen für einen Widerspruch könnten sein: falsche Berechnungsmethoden, fehlerhafte Daten oder andere Sachverhalte, die eine Überprüfung und Neubewertung erforderlich machen.

- Es ist auch möglich, einen Nachweis über vergleichbare Immobilien in der Umgebung vorzulegen, um die Richtigkeit des Widerspruchs zu untermauern.

- Nach Eingang des Widerspruchs wird die zuständige Behörde Ihre Bedenken prüfen und gegebenenfalls den Grundsteuerwert neu feststellen.

Es ist wichtig, dass Sie bei Unstimmigkeiten oder Zweifel nicht zögern, einen Widerspruch einzulegen, um sicherzustellen, dass der korrekte Grundsteuerwert festgestellt wird.

1. Widerspruch einlegen

Wenn Sie mit dem festgestellten Grundsteuerwert nicht einverstanden sind, haben Sie das Recht, Widerspruch einzulegen. Dies ist wichtig, um mögliche Unstimmigkeiten oder Fehler in der Feststellung des Grundsteuerwerts anzufechten. Durch einen Widerspruch können Sie Ihre Bedenken oder Einwände gegen den festgestellten Wert geltend machen.

Um einen Widerspruch einzulegen, müssen Sie eine schriftliche Begründung vorlegen und diese innerhalb der vorgegebenen Frist bei der zuständigen Behörde einreichen. Es ist ratsam, die genauen Gründe für den Widerspruch detailliert und nachvollziehbar darzulegen. Dies kann beispielsweise eine falsche Berechnungsmethode oder unzureichende Informationen sein.

Es empfiehlt sich auch, relevante Unterlagen und Nachweise, wie beispielsweise Gutachten oder Bewertungen, beizufügen, um Ihre Argumentation zu unterstützen. So können Sie die Behörde davon überzeugen, dass der festgestellte Grundsteuerwert unrichtig oder fehlerhaft ist.

Bitte beachten Sie, dass ein Widerspruch nur innerhalb einer bestimmten Frist möglich ist. Diese Frist variiert je nach Bundesland und sollte daher sorgfältig geprüft werden, um keine Fristversäumnis zu riskieren.

Ein Widerspruch ist ein rechtliches Mittel, um Ihre Interessen als Steuerzahler zu wahren. Nutzen Sie daher diese Möglichkeit, wenn Sie Zweifel am festgestellten Grundsteuerwert haben und eine Korrektur beantragen möchten.

2. Zulässige Begründungen für Widerspruch

Es gibt verschiedene zulässige Begründungen, um einen Widerspruch gegen den festgestellten Grundsteuerwert einzulegen. Hier sind einige mögliche Gründe:

1. Fehlerhafte Berechnung: Wenn Sie der Meinung sind, dass bei der Ermittlung des Grundsteuerwerts Fehler gemacht wurden, können Sie dies als Begründung für Ihren Widerspruch angeben. Beispielsweise können Fehler bei der Flächenberechnung oder falsche Zuordnungen von Merkmalen des Grundstücks zu einer fehlerhaften Berechnung führen.

2. Veränderungen am Grundstück: Falls sich seit der letzten Feststellung des Grundsteuerwerts wesentliche Veränderungen an Ihrem Grundstück ergeben haben, sollten Sie dies als Begründung angeben. Zum Beispiel wenn das Grundstück verkleinert oder erweitert wurde, wesentliche Gebäude entfernt oder hinzugefügt wurden oder sonstige Veränderungen erfolgt sind, die Auswirkungen auf den Wert haben könnten.

3. Vergleichswerte: Wenn Sie glauben, dass der festgestellte Grundsteuerwert im Vergleich zu ähnlichen Grundstücken oder Immobilien in der Umgebung unverhältnismäßig hoch ist, können Sie dies als Grund für Ihren Widerspruch angeben. Hierbei könnte es hilfreich sein, vergleichbare Immobilien oder Gutachten vorzulegen, um Ihre Argumentation zu untermauern.

4. Rechtsfehler: Sollten Sie der Ansicht sein, dass bei der Feststellung des Grundsteuerwerts rechtliche Fehler gemacht wurden, können Sie dies ebenfalls als Begründung für Ihren Widerspruch angeben. Zum Beispiel wenn bestimmte Vorschriften nicht korrekt angewendet wurden oder wenn Ihre Rechte als Eigentümer nicht ausreichend berücksichtigt wurden.

Wenn Sie einen Widerspruch gegen den festgestellten Grundsteuerwert einlegen möchten, sollten Sie sich an die zuständige Behörde wenden und Ihren Widerspruch schriftlich begründen. Dies gibt Ihnen die Möglichkeit, Ihre Argumente darzulegen und auf mögliche Fehler oder Veränderungen hinzuweisen, die eine Korrektur des Grundsteuerwerts rechtfertigen könnten.

Zusammenfassung

In dieser Zusammenfassung haben wir alles Wichtige zur Erklärung zur Feststellung des Grundsteuerwerts in Sachsen behandelt:

- Der Grundsteuerwert ist der Wert, der für die Berechnung der Grundsteuer herangezogen wird.

- Die Erklärung zur Feststellung des Grundsteuerwerts ist wichtig, um den korrekten Wert zu ermitteln und eine gerechte Verteilung der Grundsteuerlast sicherzustellen.

- Sie wird bei den zuständigen Behörden abgegeben und erfordert bestimmte Unterlagen und fristgerechtes Handeln.

- Nach der Abgabe der Erklärung erfolgt eine Überprüfung durch die Behörde und ein Bescheid über den festgestellten Grundsteuerwert wird erstellt.

- Bei Unstimmigkeiten oder Widerspruch kann ein Widerspruch eingelegt werden, sofern zulässige Begründungen vorliegen.

Es ist wichtig, dass Immobilieneigentümer ihre Erklärung zur Feststellung des Grundsteuerwerts rechtzeitig und sorgfältig abgeben, um eine korrekte Besteuerung zu gewährleisten. Bei Fragen oder Unklarheiten können sich Betroffene an die zuständigen Behörden oder Experten für weiterführende Beratung wenden.

Fazit

Die Erklärung zur Feststellung des Grundsteuerwerts ist ein wichtiger Schritt für Immobilieneigentümer in Sachsen, um den korrekten Wert für die Berechnung der Grundsteuer zu ermitteln. Durch die Abgabe der Erklärung ermöglichen sie den Behörden eine Überprüfung und Feststellung des aktuellen Grundsteuerwerts. Dies ist entscheidend, um eine faire Verteilung der Grundsteuerlast sicherzustellen und mögliche Steuernachzahlungen oder -erstattungen zu vermeiden.

Es ist wichtig, die Fristen für die Abgabe der Erklärung zur Feststellung des Grundsteuerwerts einzuhalten und alle notwendigen Unterlagen vollständig auszufüllen. Bei Unstimmigkeiten oder Widerspruch besteht die Möglichkeit, einen Widerspruch einzulegen und zulässige Begründungen für den Widerspruch vorzubringen.

Ein korrekt festgestellter Grundsteuerwert trägt zur Stabilität der Immobilienbesteuerung bei und ermöglicht eine gerechte und transparente Verteilung der Steuerlast. Die regelmäßige Überprüfung und Aktualisierung des Grundsteuerwerts ist daher von großer Bedeutung und sollte von Immobilieneigentümern in Sachsen ernst genommen werden.

Wenn Sie weitere Informationen zu verwandten Themen wie Nießbrauch-Miete oder dem Berliner Testament für Unverheiratete suchen, können Sie unsere Artikel zu diesen Themen konsultieren.

Häufig gestellte Fragen

1. Wie wird der Grundsteuerwert ermittelt?

Der Grundsteuerwert wird anhand verschiedener Kriterien wie Lage, Größe und Nutzung eines Grundstücks oder einer Immobilie festgelegt. Die genaue Berechnungsmethode kann je nach Bundesland variieren.

2. Wann muss die Erklärung zur Feststellung des Grundsteuerwerts abgegeben werden?

Die Fristen für die Abgabe der Erklärung können je nach Bundesland unterschiedlich sein. In Sachsen muss die Erklärung in der Regel bis zum 31. März eines Jahres eingereicht werden.

3. Welche Unterlagen werden für die Erklärung benötigt?

Typischerweise werden für die Erklärung zur Feststellung des Grundsteuerwerts Unterlagen wie Grundbuchauszüge, Pläne und gegebenenfalls Mietverträge benötigt. Es ist ratsam, sich bei der zuständigen Behörde nach den genauen Anforderungen zu erkundigen.

4. Was passiert, wenn die Erklärung nicht abgegeben wird?

Wenn die Erklärung zur Feststellung des Grundsteuerwerts nicht fristgerecht abgegeben wird, kann dies zu Sanktionen und möglicherweise zu Schätzungen oder Nachzahlungen führen. Es ist daher wichtig, die Fristen einzuhalten.

5. Was geschieht nach der Abgabe der Erklärung?

Nach der Abgabe der Erklärung prüft die zuständige Behörde die angegebenen Informationen und überprüft den Grundsteuerwert. Bei Bedarf kann sie weitere Unterlagen anfordern oder eine Vor-Ort-Inspektion vornehmen.

6. Wie wird der festgestellte Grundsteuerwert mitgeteilt?

Nach Abschluss der Überprüfung und Feststellung des Grundsteuerwerts wird den Eigentümern ein Bescheid über den festgestellten Wert zugestellt. In diesem Bescheid wird auch die Höhe der zu zahlenden Grundsteuer angegeben.

7. Kann man gegen den festgestellten Grundsteuerwert Widerspruch einlegen?

Ja, gegen den festgestellten Grundsteuerwert kann binnen einer bestimmten Frist Widerspruch eingelegt werden. Dies sollte schriftlich bei der zuständigen Behörde erfolgen.

8. Was kann als Begründung für einen Widerspruch dienen?

Ein Widerspruch gegen den festgestellten Grundsteuerwert kann beispielsweise mit fehlerhaften Berechnungen, falschen Annahmen über die Nutzung oder anderen relevanten Faktoren begründet werden. Es ist ratsam, hierfür rechtlichen Rat einzuholen und die genauen Begründungsgründe zu prüfen.

9. Wo finde ich weitere Informationen zur Erklärung zur Feststellung des Grundsteuerwerts?

Weitere Informationen zur Erklärung zur Feststellung des Grundsteuerwerts können bei den zuständigen Behörden, Steuerberatern oder auf den offiziellen Websites der jeweiligen Bundesländer gefunden werden. Dort sind häufig auch entsprechende Formulare und Leitfäden verfügbar.

10. Ändert sich der Grundsteuerwert im Laufe der Zeit?

Ja, der Grundsteuerwert kann sich im Laufe der Zeit ändern, zum Beispiel aufgrund von Veränderungen an der Immobilie oder aufgrund von Veränderungen in der Bewertungsmethode. Es ist wichtig, den Grundsteuerwert regelmäßig zu überprüfen und zu aktualisieren.