Zusammenfassung

- Einleitung

- Was ist die Erwerbsminderungsrente?

- Warum ist die Steuerklasse wichtig?

- Welche Steuerklasse gilt bei Erwerbsminderungsrente?

- Steuervorteile bei Erwerbsminderungsrente

- Auswirkungen auf weitere Rentenansprüche

- Steuererstattung bei rückwirkender Bewilligung der Erwerbsminderungsrente

- Tipps zur Steuererklärung für Erwerbsminderungsrentner

- Steuerklassenwechsel bei Änderungen des Renteneintrittsalters

- Steuerklasse nach dem Tod des Partners

- Was passiert bei einer Änderung der Lohnersatzleistung?

- Steuerklasse und Minijob bei Erwerbsminderungsrente

- Erwerbsminderungsrente und Kapitalerträge

- Fazit

- Häufig gestellte Fragen

- Verweise

Einleitung

Die Erwerbsminderungsrente ist eine wichtige finanzielle Unterstützung für Menschen, die aufgrund gesundheitlicher Einschränkungen nicht mehr oder nur noch eingeschränkt arbeiten können. Neben den finanziellen Aspekten spielt auch die Steuerklasse eine bedeutende Rolle für die Besteuerung der Erwerbsminderungsrente. In diesem Artikel erfahren Sie alles, was Sie über die Erwerbsminderungsrente und die damit verbundene Steuerklasse wissen müssen. Wir erklären, was die Erwerbsminderungsrente genau ist, welche Voraussetzungen für den Bezug erfüllt sein müssen und wie hoch die Rente ausfällt. Außerdem gehen wir ausführlich auf die Auswirkungen der Steuerklasse auf die Steuerlast ein und erläutern, welche Steuerklasse in welchem Fall gilt. Des Weiteren beleuchten wir die Steuervorteile bei Bezug einer Erwerbsminderungsrente, die Auswirkungen auf weitere Rentenansprüche und geben Ihnen hilfreiche Tipps für die Steuererklärung als Erwerbsminderungsrentner.

Was ist die Erwerbsminderungsrente?

Die Erwerbsminderungsrente ist eine staatliche finanzielle Leistung, die Menschen unterstützt, die aufgrund gesundheitlicher Einschränkungen nicht mehr oder nur noch eingeschränkt arbeiten können. Diese Rente wird gezahlt, wenn die erwerbsfähige Person weniger als drei Stunden täglich erwerbstätig sein kann. Um Anspruch auf eine Erwerbsminderungsrente zu haben, müssen bestimmte Voraussetzungen erfüllt sein, wie zum Beispiel das Vorliegen einer Erwerbsminderung gemäß den gesetzlichen Bestimmungen. Die Höhe der Erwerbsminderungsrente richtet sich nach dem individuellen Erwerbsminderungsgrad, der den Grad der Einschränkung der Arbeitsfähigkeit angibt. Es ist wichtig zu beachten, dass die Erwerbsminderungsrente steuerpflichtig ist und die jeweilige Steuerklasse eine entscheidende Rolle bei der Besteuerung spielt. Sollte sich Ihr Erwerbsminderungsgrad ändern, könnte dies Auswirkungen auf Ihre Rente und Ihre Steuerklasse haben. Weitere Informationen zur Erwerbsminderungsrente finden Sie auf unserer Website.

Definition

Die Erwerbsminderungsrente ist eine finanzielle Unterstützung, die Personen erhalten, die aufgrund von gesundheitlichen Beeinträchtigungen nicht mehr oder nur eingeschränkt arbeiten können. Sie wird gezahlt, wenn die erwerbsfähige Person weniger als drei Stunden täglich erwerbstätig sein kann. Die Erwerbsminderungsrente wird als Lohnersatzleistung betrachtet und dient dazu, das Einkommen von Menschen zu sichern, die aufgrund ihrer gesundheitlichen Situation nicht in vollem Umfang erwerbstätig sein können. Es ist wichtig, die genauen Kriterien und Voraussetzungen für den Bezug der Erwerbsminderungsrente zu kennen. Weitere Informationen zur Teilzeitkrankmeldung finden Sie auf unserer Website.

Voraussetzungen

Um Anspruch auf eine Erwerbsminderungsrente zu haben, müssen bestimmte Voraussetzungen erfüllt sein. Zu den wichtigsten Voraussetzungen gehören:

– Erfüllung der allgemeinen Wartezeit: Um eine Erwerbsminderungsrente beantragen zu können, müssen mindestens 60 Beitragsmonate in die gesetzliche Rentenversicherung eingezahlt worden sein.

– Nachweis der Erwerbsminderung: Es muss ärztlich nachgewiesen werden, dass die erwerbsfähige Person aufgrund gesundheitlicher Einschränkungen nicht mehr als drei Stunden täglich erwerbstätig sein kann.

– Keine Möglichkeit der Teilzeitarbeit: Es darf keine Möglichkeit bestehen, die Arbeitsfähigkeit durch Teilzeitarbeit wiederherzustellen.

– Keine Aussicht auf erfolgreiche Rehabilitation: Es darf keine Aussicht auf eine erfolgreiche medizinische Rehabilitation bestehen, die die Arbeitsfähigkeit wiederherstellen würde.

Es ist wichtig, dass Sie die Voraussetzungen für eine Erwerbsminderungsrente erfüllen, um Anspruch darauf zu haben. Weitere Informationen zu den Voraussetzungen finden Sie auf unserer Website.

Höhe der Erwerbsminderungsrente

Die Höhe der Erwerbsminderungsrente hängt von verschiedenen Faktoren ab. Dazu zählen das individuelle Einkommen in den letzten Jahren vor Eintritt der Erwerbsminderung, die Anzahl der Versicherungsjahre sowie der „persönliche Entgeltpunkt“. Der „persönliche Entgeltpunkt“ ist ein Wert, der die Höhe der Erwerbsminderungsrente beeinflusst und sich aus den individuellen Beiträgen zur Rentenversicherung ergibt. Je höher der „persönliche Entgeltpunkt“, desto höher fällt auch die Erwerbsminderungsrente aus. Es gibt eine Mindesthöhe für die Erwerbsminderungsrente, die sich nach der aktuellen Rentenentwicklung richtet. Die genaue Höhe der Rente wird individuell berechnet und kann deshalb von Person zu Person unterschiedlich sein. Weitere Informationen zur Höhe der Erwerbsminderungsrente finden Sie auf der Website der Deutschen Rentenversicherung.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

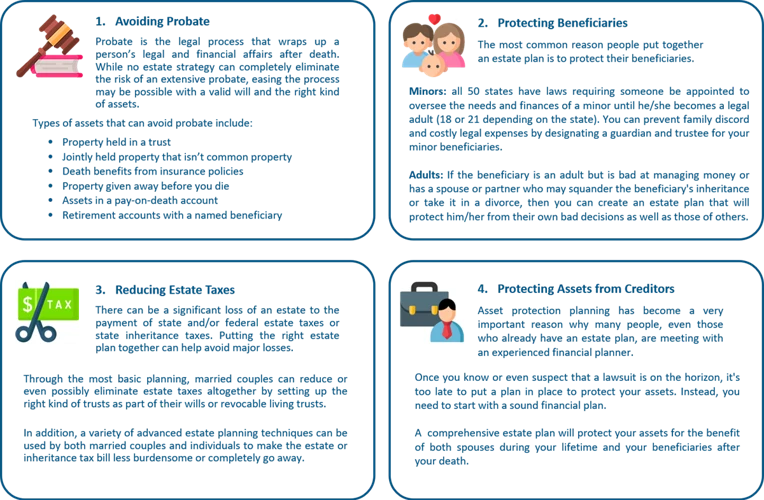

Warum ist die Steuerklasse wichtig?

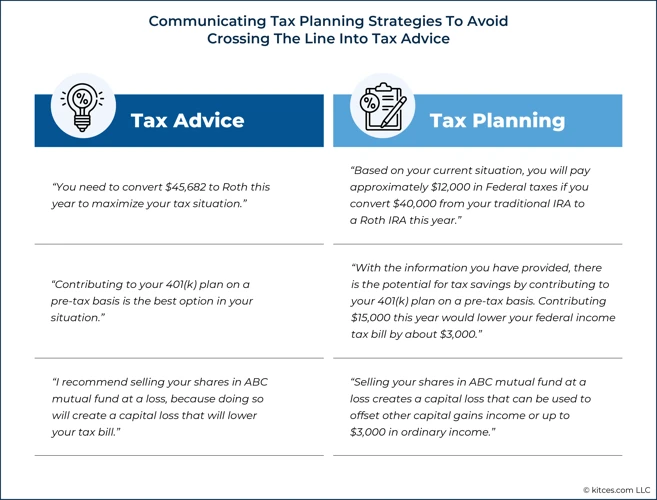

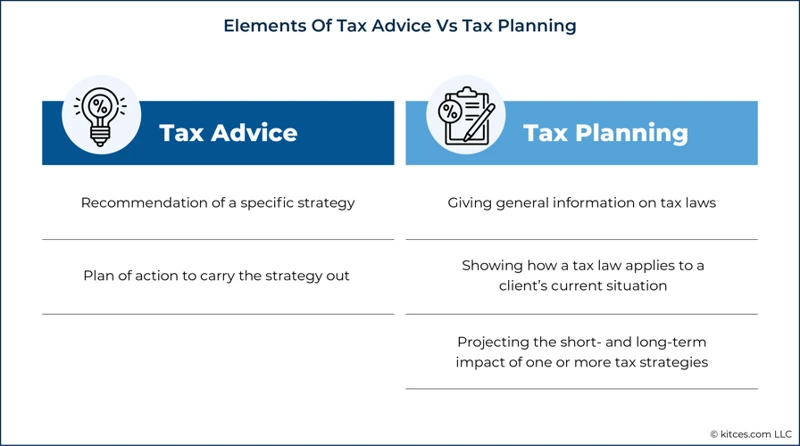

Die Steuerklasse ist wichtig, da sie Auswirkungen auf die Steuerlast einer Person hat. Je nach Steuerklasse werden unterschiedliche Steuersätze angewendet. Dies kann sich direkt auf das zu versteuernde Einkommen und somit auf die Höhe der zu zahlenden Steuern auswirken. Bei der Erwerbsminderungsrente ist die Steuerklasse von Bedeutung, da die Rente besteuert wird. Je nach individueller Situation kann die Wahl der richtigen Steuerklasse dabei helfen, die Steuerlast zu optimieren. Hierbei sollte auch berücksichtigt werden, ob sich die Steuerklasse im Laufe des Rentenbezugs ändern kann und wie sich dies auf die Rentenzahlungen und die Besteuerung auswirkt. Ein Steuerberater oder das Finanzamt können bei der Wahl der richtigen Steuerklasse behilflich sein. Mehr Informationen zur Steuerklasse finden Sie auch auf unserer Website.

Auswirkungen auf die Steuerlast

Die Erwerbsminderungsrente hat Auswirkungen auf die Steuerlast der Betroffenen. Da die Erwerbsminderungsrente als Einkommen betrachtet wird, unterliegt sie der Einkommensbesteuerung. Je nach Höhe der Erwerbsminderungsrente kann sich die Steuerpflicht erhöhen. Es ist wichtig zu beachten, dass die Steuerklasse eine Rolle bei der Berechnung des steuerpflichtigen Einkommens spielt. Bei der Wahl der Steuerklasse sollten Rentner daher sorgfältig prüfen, welche Auswirkungen dies auf ihre Steuerlast hat. Es kann sinnvoll sein, die Steuerklasse zu ändern, um Steuervorteile zu nutzen und die Steuerlast zu optimieren. Weitere Informationen zur Steuerlast und den Auswirkungen der Steuerklasse finden Sie in unserem Artikel über die Erwerbsminderungsrente.

Änderung der Steuerklasse bei Erwerbsminderungsrente

Bei Bezug einer Erwerbsminderungsrente kann es zu einer Änderung der Steuerklasse kommen. Die Steuerklasse spielt eine wichtige Rolle bei der Besteuerung der Rente und kann Auswirkungen auf die Steuerlast haben. Es gibt verschiedene Gründe, warum sich die Steuerklasse ändern kann. Zum Beispiel wird die Steuerklasse automatisch geändert, wenn der Ehepartner oder die Ehepartnerin verstirbt. In diesem Fall wechselt die Steuerklasse von der gemeinsamen Veranlagung (Steuerklasse III oder IV) zu Steuerklasse I oder II. Auch wenn sich das Renteneintrittsalter ändert, kann dies eine Änderung der Steuerklasse zur Folge haben. Es ist wichtig, dass Sie sich über die Auswirkungen einer möglichen Änderung der Steuerklasse informieren und gegebenenfalls eine Änderung beim Finanzamt beantragen, um eventuelle Steuervorteile zu nutzen.

Welche Steuerklasse gilt bei Erwerbsminderungsrente?

Welche Steuerklasse für die Erwerbsminderungsrente gilt, hängt von verschiedenen Faktoren ab. In den meisten Fällen wird die Steuerklasse 1 angewendet, da Personen mit Erwerbsminderungsrente in der Regel keine weiteren Einkünfte haben. Wenn jedoch ein Ehepartner vorhanden ist, kann die Steuerklasse 3 oder 5 relevant sein, je nachdem ob der Ehepartner erwerbstätig ist oder nicht. Wenn beide Ehepartner erwerbsunfähig sind, erfolgt die Besteuerung in der Steuerklasse 3 oder 5. Es ist wichtig zu beachten, dass sich die Steuerklasse der erwerbsgeminderten Person auch ändern kann, wenn sich die Bedingungen oder der Familienstand ändern. Es empfiehlt sich, sich genau über die geltende Steuerklasse bei der Erwerbsminderungsrente zu informieren und gegebenenfalls eine Beratung in Anspruch zu nehmen, um steuerliche Vorteile optimal zu nutzen. Weitere Informationen zur Steuerklasse bei Erwerbsminderungsrente finden Sie auf unserer Website.

Steuerklasse 1

Die Steuerklasse 1 gilt für ledige Arbeitnehmer ohne Kinder oder kinderlose Arbeitnehmer, die dauerhaft getrennt leben. Wenn Sie eine Erwerbsminderungsrente beziehen und in Steuerklasse 1 eingeordnet sind, wird Ihre Rente nach dem normalen Steuertarif besteuert. Dies bedeutet, dass Sie Ihren persönlichen Steuersatz auf die Erwerbsminderungsrente zahlen müssen. Es wird kein Splittingtarif angewendet, da kein Ehepartner oder Kind berücksichtigt wird. Es ist wichtig, die Auswirkungen der Steuerklasse 1 auf die Höhe Ihrer Steuerlast zu beachten und Ihre Steuererklärung entsprechend vorzubereiten, um eventuelle Steuervorteile in Anspruch nehmen zu können.

Steuerklasse 2

Die Steuerklasse 2 gilt für Alleinerziehende, die mindestens ein Kind haben, das im gleichen Haushalt lebt. Diese Steuerklasse ermöglicht es Alleinerziehenden, einen höheren Entlastungsbetrag zu beantragen und somit ihre Steuerlast zu verringern. Um die Steuerklasse 2 beantragen zu können, muss das Kindergeld für das Kind in vollem Umfang an den Alleinerziehenden ausgezahlt werden. Zudem darf keine weitere Person im Haushalt leben, die Anspruch auf Kindergeld oder einen Kinderfreibetrag hat. Es ist wichtig zu beachten, dass die Steuerklasse 2 nicht automatisch gewährt wird, sondern beantragt werden muss. Für Alleinerziehende kann die Steuerklasse 2 daher eine vorteilhafte Wahl sein, um ihre finanzielle Situation zu verbessern.

Steuerklasse 3

Die Steuerklasse 3 gilt für verheiratete oder eingetragene Lebenspartner, wenn der Ehegatte oder Lebenspartner in Steuerklasse 5 oder 6 ist oder keinen Arbeitslohn bezieht. In der Steuerklasse 3 werden die Einkommensteuervorauszahlungen niedriger angesetzt, was zu einer höheren monatlichen Nettorente führen kann. Allerdings ist zu beachten, dass in der Steuererklärung eine mögliche Steuernachzahlung erfolgen kann, da der niedrigere Steuersatz bereits bei den Monatszahlungen berücksichtigt wurde. Es ist wichtig, die Auswirkungen der Steuerklasse 3 sorgfältig zu prüfen und gegebenenfalls eine individuelle steuerliche Beratung in Anspruch zu nehmen, um die bestmögliche Lösung für die persönliche Situation zu finden.

Steuerklasse 4

– Steuerklasse 4 ist die gängigste Steuerklasse für Ehepaare, bei denen beide Partner ein Einkommen haben.

– In Steuerklasse 4 werden die Einkommensteuerabzüge auf Basis eines gemeinsamen Einkommensteuertarifs berechnet.

– Die Steuerklasse 4 wird normalerweise gewählt, wenn beide Partner in etwa gleich viel verdienen.

– Es gibt für beide Partner keinen Steuervorteil durch einen höheren Grundfreibetrag wie in Steuerklasse 3.

– Die Steuerklasse 4 führt in der Regel zu einer größeren monatlichen Nettolohnzahlung für beide Partner im Vergleich zu den Steuerklassen 1 oder 2.

– Bei der Steuererklärung am Ende des Jahres kann es zu einer Nachzahlung oder Erstattung kommen, je nachdem, ob die Vorauszahlungen die endgültige Steuerschuld decken oder nicht.

– Wenn einer der Partner einen Minijob hat, kann die Wahl der Steuerklasse 4/4 zu einer günstigeren Steuerbelastung führen.

– Es ist wichtig zu beachten, dass die Steuerklasse 4 bei Bezug einer Erwerbsminderungsrente gelten kann, wenn beide Ehepartner erwerbstätig sind.

Steuerklasse 5

Steuerklasse 5 wird normalerweise von Arbeitnehmern gewählt, die als Alleinverdiener in einem Ehepaar gelten und deren Partner keine oder nur geringe Einkünfte hat. Wenn Sie die Steuerklasse 5 wählen, werden höhere Steuern direkt von Ihrem Gehalt abgezogen, da keine Zusammenveranlagung mit Ihrem Partner erfolgt. Dies kann jedoch zu einer günstigen Steuerlast führen, wenn Ihr Partner überhaupt keine Einkünfte hat oder nur ein sehr geringes Einkommen erzielt. Es ist wichtig zu beachten, dass die Wahl der Steuerklasse individuell von Ihrer persönlichen Situation abhängt und dass eine Änderung der Steuerklasse Auswirkungen auf Ihr Nettoeinkommen haben kann. Sprechen Sie am besten mit einem Steuerberater, um die beste Wahl für Ihre persönliche Situation zu treffen.

Steuerklasse 6

Steuerklasse 6 ist eine besondere Steuerklasse, die in der Regel für Personen gilt, die mehrere Jobs haben oder zusätzlich zu ihrer Erwerbstätigkeit noch eine Erwerbsminderungsrente beziehen. Die Steuerklasse 6 ist die höchste Steuerklasse und führt zu einem höheren Steuersatz als die anderen Steuerklassen. Wenn Sie in Steuerklasse 6 eingestuft sind, bedeutet das, dass Sie bereits in einer anderen Steuerklasse hauptberuflich tätig sind und die Erwerbsminderungsrente als Nebentätigkeit betrachtet wird. Dadurch werden höhere Steuern auf die Erwerbsminderungsrente fällig. Es ist wichtig zu beachten, dass die Steuerklasse 6 in der Regel nicht gewählt werden kann, sondern vom Arbeitgeber oder dem Rentenversicherungsträger zugewiesen wird. Wenn Sie weitere Fragen zur Steuerklasse 6 oder anderen Steuerklassen haben, sollten Sie sich an einen Steuerberater wenden.

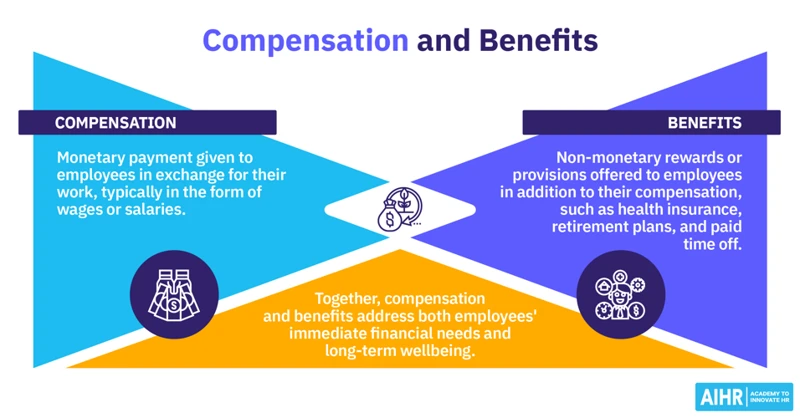

Steuervorteile bei Erwerbsminderungsrente

Bei der Erwerbsminderungsrente gibt es einige Steuervorteile, die Ihnen als Empfänger dieser Leistung zugutekommen können. Ein wichtiger Aspekt sind die Freibeträge, die es ermöglichen, dass ein Teil der Rente steuerfrei bleibt. Es gibt sowohl einen Grundfreibetrag als auch einen Zuschlag für diejenigen, die aufgrund von Schwerbehinderungen Anspruch auf eine höhere Rente haben. Zudem können Erwerbsminderungsrentner von der Zusammenveranlagung profitieren, wenn sie verheiratet oder in einer eingetragenen Partnerschaft leben. Durch die Zusammenveranlagung werden die Einkünfte des Partners mitberücksichtigt, was oft zu einer günstigeren Steuerlast führt. Es ist ratsam, sich über die genauen Steuervorteile bei Bezug einer Erwerbsminderungsrente zu informieren, um mögliche Einsparungen nutzen zu können. Weitere Informationen dazu finden Sie auf unserer Website.

Freibeträge

Freibeträge sind wichtige steuerliche Vorteile, die Erwerbsminderungsrentnern zugutekommen können. Sie dienen dazu, das zu versteuernde Einkommen zu verringern und somit die Steuerlast zu senken. Es gibt verschiedene Arten von Freibeträgen, die für Erwerbsminderungsrentner relevant sein können. Zum Beispiel können Freibeträge für Behinderte gewährt werden, wenn eine Schwerbehinderung vorliegt. Diese Freibeträge werden individuell auf Basis des Grad der Behinderung angepasst. Zusätzlich können auch allgemeine Freibeträge wie der Grundfreibetrag oder der Altersentlastungsbetrag relevant sein. Der Grundfreibetrag ermöglicht es Ihnen, einen bestimmten Betrag Ihres Einkommens steuerfrei zu behalten. Der Altersentlastungsbetrag hingegen ist eine Entlastung für Rentner, die das 64. Lebensjahr vollendet haben. Durch die Berücksichtigung von Freibeträgen können Sie Ihre steuerliche Belastung senken und möglicherweise eine höhere Steuererstattung erhalten.

Zusammenveranlagung

Die Zusammenveranlagung ist eine Möglichkeit für Ehepaare, ihre Steuererklärungen gemeinsam abzugeben und somit steuerliche Vorteile zu nutzen. Bei der Zusammenveranlagung werden beide Einkommen der Ehepartner zusammengerechnet und gemeinsam besteuert. Dies kann insbesondere dann vorteilhaft sein, wenn ein Ehepartner weniger Einkommen hat oder keine oder niedrige Einkünfte erzielt. Durch die Zusammenveranlagung kann der Grundfreibetrag effektiver genutzt werden und es ist möglich, dass insgesamt weniger Steuern gezahlt werden müssen. Allerdings ist zu beachten, dass bei der Zusammenveranlagung auch alle Einkünfte des Partners berücksichtigt werden, sodass dies zu einer höheren Steuerlast führen kann, wenn ein Partner ein höheres Einkommen hat. Daher sollte im Einzelfall geprüft werden, ob die Zusammenveranlagung tatsächlich zu steuerlichen Vorteilen führt. Eine detaillierte Beratung durch einen Steuerexperten kann hierbei hilfreich sein.

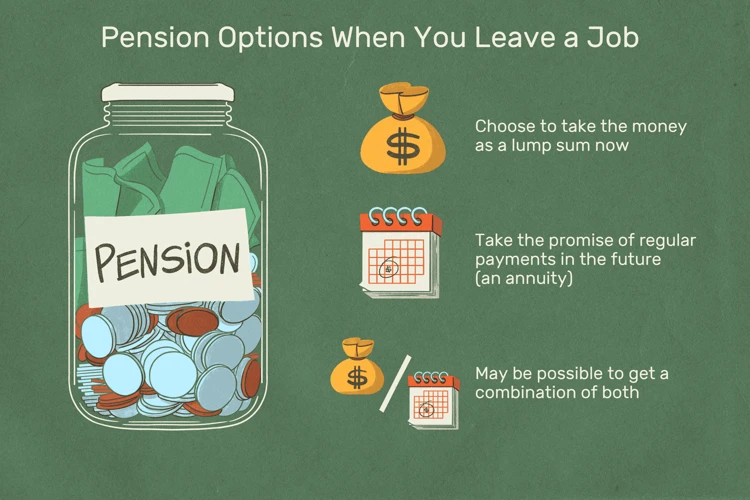

Auswirkungen auf weitere Rentenansprüche

Der Bezug einer Erwerbsminderungsrente kann Auswirkungen auf weitere Rentenansprüche haben. Zum Beispiel kann die Bewilligung einer Erwerbsminderungsrente dazu führen, dass andere Rentenansprüche reduziert oder ganz entfallen. Das betrifft vor allem die gesetzliche Altersrente. Wird eine Erwerbsminderungsrente gezahlt, kann sich dies auf die zukünftigen Rentenzahlungen auswirken. Es ist wichtig zu beachten, dass bei einigen Rentensystemen eine Anrechnung der Erwerbsminderungsrente auf andere Renten erfolgen kann. Dadurch kann es zu einer Verringerung der Gesamtrente kommen. Es ist ratsam, sich eingehend mit diesem Thema zu befassen und die individuellen Auswirkungen auf die eigenen Rentenansprüche zu klären. Bitte beachten Sie, dass dies nur allgemeine Informationen sind und im Einzelfall eine individuelle Beratung durch einen Experten notwendig sein kann.

Steuererstattung bei rückwirkender Bewilligung der Erwerbsminderungsrente

Wenn die Bewilligung der Erwerbsminderungsrente rückwirkend erfolgt, kann dies zu einer Steuererstattung führen. Das bedeutet, dass Sie möglicherweise eine Rückerstattung für die bereits gezahlten Steuern auf Ihre vorherigen Einkünfte erhalten. Die rückwirkende Bewilligung der Erwerbsminderungsrente kann dazu führen, dass Sie in eine niedrigere Steuerklasse rutschen, da Ihre Einkünfte aufgrund der Arbeitsunfähigkeit gesunken sind. Dadurch wird Ihr zu versteuerndes Einkommen reduziert und Sie können mit einer Steuererstattung rechnen. Es ist wichtig zu beachten, dass Sie bei einer rückwirkenden Bewilligung der Erwerbsminderungsrente möglicherweise eine Steuererklärung für die betreffenden Jahre einreichen müssen, um die Erstattung zu erhalten. Es empfiehlt sich, sich von einem Steuerexperten beraten zu lassen, um sicherzustellen, dass alle erforderlichen Schritte korrekt durchgeführt werden.

Tipps zur Steuererklärung für Erwerbsminderungsrentner

– Führen Sie eine sorgfältige Dokumentation: Behalten Sie alle relevanten Unterlagen und Belege gut geordnet, um Ihre Steuererklärung einfacher und genauer zu gestalten. Dazu gehören zum Beispiel Nachweise über Ihre Einkünfte, Rentenbescheide, Nachweise für Werbungskosten und außergewöhnliche Belastungen.

– Nutzen Sie Steuervorteile und Freibeträge: Als Erwerbsminderungsrentner haben Sie unter Umständen Anspruch auf bestimmte Steuervorteile und Freibeträge, wie zum Beispiel den Altersentlastungsbetrag oder den Behinderten-Pauschbetrag. Informieren Sie sich über diese Möglichkeiten und nutzen Sie diese, um Ihre Steuerlast zu reduzieren.

– Beachten Sie die Abgabefristen: Wie alle anderen Steuerzahler müssen auch Erwerbsminderungsrentner ihre Steuererklärung rechtzeitig abgeben. Beachten Sie die jeweiligen Abgabefristen und stellen Sie sicher, dass Sie alle erforderlichen Angaben vollständig und korrekt gemacht haben.

– Holen Sie sich professionelle Hilfe: Bei der Erstellung Ihrer Steuererklärung kann es ratsam sein, professionelle Hilfe in Anspruch zu nehmen. Ein Steuerberater oder Lohnsteuerhilfeverein kann Ihnen dabei helfen, alle relevanten Steuervorteile zu nutzen und Fehler bei der Steuererklärung zu vermeiden.

– Bleiben Sie informiert: Die steuerlichen Regelungen und Gesetze können sich von Jahr zu Jahr ändern. Bleiben Sie über aktuelle Entwicklungen informiert und berücksichtigen Sie diese bei Ihrer Steuererklärung. Informieren Sie sich regelmäßig über Steuernews oder wenden Sie sich an professionelle Berater, um auf dem neuesten Stand zu bleiben.

Eine ordnungsgemäß ausgefüllte Steuererklärung ist entscheidend, um Ihre Steuerlast als Erwerbsminderungsrentner zu minimieren und mögliche Steuervorteile in Anspruch zu nehmen. Verpassen Sie nicht die Gelegenheit, Ihnen zustehende Steuervergünstigungen zu nutzen und Ihre finanzielle Situation zu optimieren.

Steuerklassenwechsel bei Änderungen des Renteneintrittsalters

Ein Wechsel der Steuerklasse kann erforderlich sein, wenn sich das Renteneintrittsalter ändert. Wenn Sie beispielsweise früher als geplant in Rente gehen oder Ihre Rente später beginnen möchten, kann dies Auswirkungen auf Ihre Steuerklasse haben. Bei einem vorzeitigen Renteneintritt kann es sein, dass Sie von der Steuerklasse 3 oder 5 in die Steuerklasse 6 wechseln müssen, da bei vorzeitigem Ruhestand oft ein geringeres Einkommen vorliegt. Wenn Sie hingegen die Rente später antreten, kann es sein, dass Sie von der Steuerklasse 1 oder 2 in die Steuerklasse 4 wechseln müssen, da Sie möglicherweise höhere Einkünfte erzielen. Es ist wichtig, den Steuerklassenwechsel rechtzeitig zu beantragen, um keine Nachteile bei der Besteuerung zu haben. Beachten Sie, dass ein Wechsel der Steuerklasse auch Auswirkungen auf andere Aspekte wie Sozialabgaben und Versicherungsleistungen haben kann. Es ist ratsam, sich vor einem Steuerklassenwechsel von einem Steuerberater oder der zuständigen Behörde beraten zu lassen, um die bestmögliche Entscheidung zu treffen.

Steuerklasse nach dem Tod des Partners

Nach dem Tod des Partners ändert sich die Steuerklasse für den Hinterbliebenen. Welche Steuerklasse gilt, hängt von verschiedenen Faktoren wie dem Familienstand und den Einkommensverhältnissen ab. Bei einer Witwenrente oder Witwerrente gilt in der Regel die Steuerklasse III, wenn es keine gemeinsamen Kinder gibt, oder die Steuerklasse II, wenn gemeinsame Kinder vorhanden sind. Die Steuerklasse nach dem Tod des Partners hat Auswirkungen auf die Besteuerung des Einkommens und kann in einigen Fällen zu geringeren Steuerabzügen führen. Es ist wichtig, sich über die möglichen Steuerklassen zu informieren und ggf. eine Änderung beim Finanzamt zu beantragen, um von den steuerlichen Vorteilen zu profitieren. Weitere Informationen zu den Steuerklassen nach dem Tod des Partners finden Sie auf unserer Website.

Witwenrente und Witwerrente

Die Witwenrente und Witwerrente sind finanzielle Leistungen, die an den Ehepartner oder Lebenspartner eines verstorbenen Rentenversicherten gezahlt werden. Wenn Ihr Ehepartner oder Lebenspartner verstirbt, haben Sie unter bestimmten Voraussetzungen Anspruch auf eine Witwenrente bzw. Witwerrente. Die Höhe der Rente richtet sich nach verschiedenen Faktoren, wie beispielsweise der Dauer der Ehe oder Lebenspartnerschaft und dem eigenen Alter. Es ist wichtig zu beachten, dass die Witwenrente und Witwerrente ebenfalls steuerpflichtig sind. Nach dem Tod Ihres Partners können sich auch Änderungen bei Ihrer Steuerklasse ergeben. Weitere Informationen zur Witwenrente und Witwerrente finden Sie auf unserer Website.

Steuerklasse nach dem Tod des Partners

Nach dem Tod eines Partners oder einer Partnerin ändert sich die Steuerklasse des überlebenden Ehegatten oder der überlebenden Ehegattin. Ab dem Sterbemonat beginnt eine Übergangszeit, in der der überlebende Ehepartner die Steuerklasse III oder IV behält. Im Jahr nach dem Sterbemonat wird die Steuerklasse automatisch auf die Steuerklasse I umgestellt. Der Wechsel in die Steuerklasse I kann jedoch vermieden werden, indem der überlebende Ehepartner die Steuerklasse III oder IV durch formlosen Antrag beim Finanzamt beibehält. Hierbei ist zu beachten, dass sich die Steuerklasse auch auf die Witwenrente oder Witwerrente auswirken kann, da diese unter Umständen als Einkommen gewertet wird. Weitere Informationen zur Steuerklasse nach dem Tod des Partners finden Sie auf unserer Website.

Was passiert bei einer Änderung der Lohnersatzleistung?

Eine Änderung der Lohnersatzleistung kann Auswirkungen auf die Erwerbsminderungsrente haben. Wenn sich die Höhe der Lohnersatzleistung ändert, zum Beispiel durch eine neue Beschäftigung oder ein höheres Einkommen, kann dies zu einer Anpassung der Erwerbsminderungsrente führen. In einigen Fällen kann die Rente sogar ganz wegfallen, wenn das Einkommen über bestimmte Grenzen steigt. Es ist daher wichtig, solche Änderungen der Lohnersatzleistung frühzeitig zu melden, um eventuelle Unstimmigkeiten bei der Rentenzahlung zu vermeiden. Auch die Steuerklasse kann sich bei einer Änderung der Lohnersatzleistung ändern. Es ist ratsam, sich diesbezüglich rechtzeitig mit dem zuständigen Rentenversicherungsträger und dem Finanzamt in Verbindung zu setzen, um in steuerlichen Angelegenheiten auf dem neuesten Stand zu bleiben.

Steuerklasse und Minijob bei Erwerbsminderungsrente

Der Bezug einer Erwerbsminderungsrente schließt nicht aus, dass man zusätzlich zu dieser Rente einen Minijob ausübt. Allerdings ist es wichtig zu beachten, wie sich der Minijob auf die Steuerklasse auswirkt. Wenn man einen Minijob ausübt, wird man in der Regel in die Steuerklasse 6 eingestuft. Dies hat zur Folge, dass die Einkünfte aus dem Minijob mit einem höheren Steuersatz besteuert werden. Es ist also ratsam, sich vor der Aufnahme eines Minijobs über die steuerlichen Auswirkungen zu informieren und gegebenenfalls eine Steuerberatung in Anspruch zu nehmen. Es gibt jedoch auch Ausnahmen, bei denen man für den Minijob in die Steuerklasse 1 eingestuft werden kann. Beispielsweise wenn der Minijob der einzige Arbeitslohn ist oder wenn man neben der Erwerbsminderungsrente noch andere Einkünfte hat, die in einem Zusammenhang mit dem Minijob stehen. Es ist ratsam, sich bei der zuständigen Steuerbehörde oder einem Steuerberater über die individuelle Besteuerung zu informieren.

Erwerbsminderungsrente und Kapitalerträge

Die Erwerbsminderungsrente bezieht sich in erster Linie auf das Einkommen aus Erwerbstätigkeit. Allerdings kann es auch vorkommen, dass Personen mit Erwerbsminderung zusätzliche Einkünfte aus Kapitalerträgen haben. Solche Kapitalerträge können beispielsweise durch Zinseinnahmen aus Sparanlagen oder Dividenden aus Aktien entstehen. Bei der Besteuerung dieser Kapitalerträge gelten bestimmte Regelungen. Grundsätzlich werden Kapitalerträge mit der Abgeltungsteuer von 25 Prozent besteuert. Allerdings gibt es gewisse Freibeträge, die von der Besteuerung befreit sind, wie beispielsweise der Sparerpauschbetrag. Es ist wichtig zu beachten, dass auch bei Bezug einer Erwerbsminderungsrente die Kapitalerträge steuerpflichtig sind. Daher sollten Erwerbsminderungsrentner ihre Kapitalerträge in ihrer Steuererklärung angeben und die entsprechenden Steuern entrichten. Es empfiehlt sich, sich bei einem Steuerberater oder der zuständigen Finanzbehörde über die genauen steuerlichen Regelungen in Bezug auf Kapitalerträge und Erwerbsminderungsrente zu informieren.

Fazit

Insgesamt ist die Steuerklasse bei der Erwerbsminderungsrente ein wichtiger Aspekt, der die Besteuerung und die finanzielle Situation der Betroffenen maßgeblich beeinflusst. Es ist daher ratsam, sich frühzeitig über die Auswirkungen der Steuerklasse zu informieren und gegebenenfalls eine Änderung vorzunehmen, um Steuervorteile nutzen zu können. Zudem sollten Erwerbsminderungsrentner ihre Steuererklärung sorgfältig ausfüllen und mögliche Steuervorteile wie Freibeträge und Zusammenveranlagung voll ausschöpfen. Im Falle einer rückwirkenden Bewilligung der Erwerbsminderungsrente kann es zu einer Steuererstattung kommen. Es ist auch wichtig, Änderungen der Lohnersatzleistung sowie des Renteneintrittsalters zu beachten und gegebenenfalls eine Anpassung der Steuerklasse vorzunehmen. Bei Fragen zur Steuerklasse und Besteuerung der Erwerbsminderungsrente ist es ratsam, sich an einen Steuerberater oder die zuständige Finanzbehörde zu wenden. Insgesamt ist eine sorgfältige Planung und Durchführung der steuerlichen Angelegenheiten für Erwerbsminderungsrentner von großer Bedeutung, um finanzielle Vorteile zu erzielen und mögliche steuerliche Risiken zu minimieren.

Häufig gestellte Fragen

FAQs zur Erwerbsminderungsrente

1. Wer hat Anspruch auf eine Erwerbsminderungsrente?

Personen, die aufgrund gesundheitlicher Einschränkungen weniger als drei Stunden täglich erwerbstätig sein können.

2. Wie hoch ist die Erwerbsminderungsrente?

Die Höhe der Erwerbsminderungsrente hängt vom individuellen Erwerbsminderungsgrad ab.

3. Ist die Erwerbsminderungsrente steuerpflichtig?

Ja, die Erwerbsminderungsrente unterliegt der Steuerpflicht.

4. Welche Steuerklasse gilt bei Erwerbsminderungsrente?

Die Steuerklasse richtet sich nach den individuellen Verhältnissen des Rentners.

5. Kann man die Steuerklasse bei Erwerbsminderungsrente ändern?

Ja, die Steuerklasse kann bei Änderung der persönlichen Verhältnisse angepasst werden.

6. Gibt es Steuervorteile bei Bezug einer Erwerbsminderungsrente?

Ja, es gibt bestimmte Freibeträge und Möglichkeiten zur Zusammenveranlagung.

7. Beeinflusst die Erwerbsminderungsrente weitere Rentenansprüche?

Ja, die Erwerbsminderungsrente kann Auswirkungen auf andere Rentenansprüche haben.

8. Bekommt man eine Steuererstattung bei rückwirkender Bewilligung der Erwerbsminderungsrente?

Ja, bei einer rückwirkenden Bewilligung der Erwerbsminderungsrente kann eine Steuererstattung möglich sein.

9. Gibt es besondere Tipps zur Steuererklärung für Erwerbsminderungsrentner?

Ja, es gibt einige Tipps, um die Steuererklärung als Erwerbsminderungsrentner zu erleichtern.

10. Kann sich die Steuerklasse bei Änderungen des Renteneintrittsalters ändern?

Ja, Änderungen des Renteneintrittsalters können Auswirkungen auf die Steuerklasse haben.