Exchange Traded Funds (ETFs) bieten Anlegern eine einfache Möglichkeit, in eine breite Palette von Wertpapieren zu investieren und von diversifizierten Anlagestrategien zu profitieren. Bei Diba stehen Anlegern verschiedene ETF-Optionen zur Verfügung, die durch ihre günstige Kostenstruktur, breite Auswahl und einfache Handhabung attraktiv sind. In diesem Artikel werden wir alles beleuchten, was Sie über ETFs bei Diba wissen müssen. Erfahren Sie mehr über die Definition und Funktionsweise von ETFs, deren Vor- und Nachteile sowie die Vorteile der Nutzung von ETFs bei Diba. Weiterhin werden wir Ihnen zeigen, wie Sie den richtigen ETF auswählen, einen ETF bei Diba nutzen und ein diversifiziertes ETF-Portfolio aufbauen können. Berücksichtigen Sie außerdem Tipps und Informationen zu steuerlichen Aspekten und der regelmäßigen Überprüfung und Anpassung Ihres ETF-Portfolios. Tauchen Sie ein in die Welt der ETFs bei Diba und maximieren Sie Ihr Anlagepotential.

Zusammenfassung

- Was sind Exchange Traded Funds (ETFs)?

- Die Vorteile von ETFs bei Diba

- So wählen Sie den richtigen ETF bei Diba aus

- Die Nutzung von ETFs bei Diba

- Weitere Tipps und Informationen

- Fazit

-

Häufig gestellte Fragen

- Wie unterscheiden sich ETFs von herkömmlichen Investmentfonds?

- Wie wählt man den richtigen ETF aus?

- Welche Vorteile bieten ETFs bei Diba?

- Wie eröffnet man ein Depot bei Diba?

- Wie kauft man ETFs bei Diba?

- Wie verkauft man ETFs bei Diba?

- Wie baut man ein diversifiziertes ETF-Portfolio auf?

- Welche steuerlichen Aspekte sind bei ETFs zu beachten?

- Warum ist regelmäßige Überprüfung und Anpassung des ETF-Portfolios wichtig?

- Welche Rolle spielt die Kostenstruktur bei der Auswahl eines ETFs?

- Verweise

Was sind Exchange Traded Funds (ETFs)?

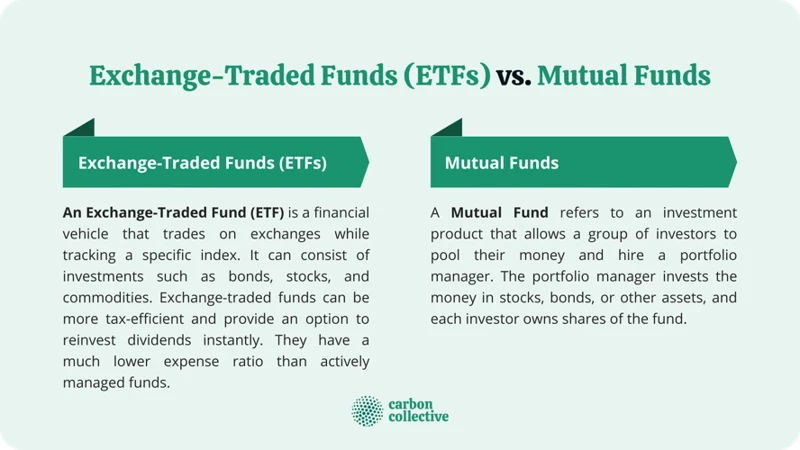

Exchange Traded Funds (ETFs) sind Investmentfonds, die an einer Börse gehandelt werden können. Im Gegensatz zu herkömmlichen Investmentfonds, bei denen die Anteile nur einmal am Tag zu einem festgelegten Preis gehandelt werden, können ETFs wie Aktien jederzeit während der Handelszeiten gekauft und verkauft werden. Sie bilden einen Index oder eine bestimmte Anlagestrategie nach und bieten Anlegern eine breite Diversifikation über verschiedene Wertpapiere. ETFs können Aktien, Anleihen, Rohstoffe oder andere Anlageklassen enthalten. Sie werden passiv verwaltet und verfolgen das Ziel, die Performance des zugrunde liegenden Indexes nachzubilden. ETFs bieten Anlegern die Möglichkeit, breit gestreut in verschiedene Märkte oder Sektoren zu investieren und von deren Wertentwicklung zu profitieren. Durch ihre Handelbarkeit an der Börse sind ETFs flexibel und bieten Anlegern die Möglichkeit, schnell und einfach in bestimmte Märkte oder Anlagestrategien zu investieren.

Definition und Funktionsweise

Definition und Funktionsweise von ETFs:

1. ETFs werden von Fondsgesellschaften aufgelegt und an einer Börse gehandelt.

2. Sie sind in der Regel passiv verwaltet und bilden die Performance eines zugrunde liegenden Index nach.

3. ETFs können verschiedene Anlageklassen enthalten, wie z.B. Aktien, Anleihen, Rohstoffe oder Immobilien.

4. Die Wertentwicklung eines ETFs hängt von der Entwicklung der im Fonds enthaltenen Wertpapiere ab.

5. ETFs werden während der Handelszeiten an der Börse wie Aktien gehandelt, wobei der Preis durch Angebot und Nachfrage bestimmt wird.

6. Anleger können ETFs über ihre Bank oder einen Online-Broker kaufen und verkaufen.

7. ETFs bieten Anlegern eine breite Diversifikation über verschiedene Wertpapiere und ermöglichen so eine Risikostreuung.

8. Im Vergleich zu aktiv gemanagten Fonds haben ETFs in der Regel geringere Kosten und Gebühren.

9. Die Performance eines ETFs kann sowohl positiv als auch negativ sein und hängt von der Entwicklung des zugrunde liegenden Indexes ab.

10. Ein bekanntes Beispiel für einen ETF ist der „QuantShares U.S. Market Neutral Anti-Beta Fund“, der darauf abzielt, die Marktentwicklung auszugleichen und von den Unterschieden in der relativen Wertentwicklung von Aktien zu profitieren.

Sie wollen mehr über Aktienfonds erfahren? Besuchen Sie unseren Artikel „Aktienfonds Wasserstoff“.

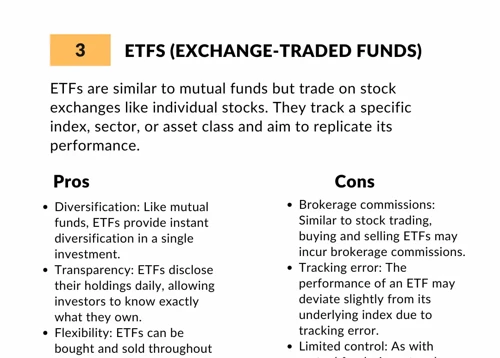

Vor- und Nachteile von ETFs

: ETFs bieten zahlreiche Vorteile für Anleger. Erstens ermöglichen sie eine breite Diversifikation über verschiedene Wertpapiere und Sektoren, was das Risiko einer Einzelinvestition reduziert. Zweitens werden ETFs an Börsen gehandelt und sind daher transparent und liquide. Anleger haben die Möglichkeit, jederzeit Anteile zu kaufen oder zu verkaufen. Drittens haben ETFs oft niedrige Kosten im Vergleich zu aktiv verwalteten Fonds. Dadurch können Anleger ihre Rendite maximieren. Als Nachteil könnten ETFs das Risiko von Marktschwankungen widerspiegeln, da sie die Performance eines Index abbilden. Dies kann zu Verlusten führen, wenn der zugrunde liegende Index fällt. Zudem haben ETFs in manchen Fällen eine begrenzte Anpassungsfähigkeit an bestimmte Investmentstrategien, da sie den zugrunde liegenden Index nachbilden. Trotzdem sind ETFs aufgrund ihrer Vorteile und ihrer Einfachheit für Anleger eine beliebte Anlageoption.

Die Vorteile von ETFs bei Diba

Die Diba bietet ihren Kunden eine Vielzahl von Vorteilen beim Handel mit ETFs. Hier sind einige der wichtigsten Vorteile, die Sie bei Diba finden werden:

Günstige Kostenstruktur: Bei Diba fallen im Vergleich zu traditionellen Banken nur geringe Gebühren an. Sie können von niedrigen Transaktionskosten profitieren und somit Ihre Rendite maximieren.

Breite Auswahl an ETFs: Diba bietet eine große Auswahl an ETFs aus verschiedenen Anlageklassen und Regionen. Sie können je nach Ihren Anlagezielen und Risikopräferenzen den passenden ETF auswählen und in verschiedene Märkte oder Anlagestrategien investieren.

Einfache Handhabung: Der Kauf und Verkauf von ETFs bei Diba ist unkompliziert und kann bequem online erfolgen. Sie haben jederzeit Zugriff auf Ihr Depot und können Ihre ETFs nach Bedarf anpassen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Durch die Kombination dieser Vorteile bietet Diba Anlegern eine attraktive Plattform für den Handel mit ETFs. Sie können in eine breite Palette von ETFs investieren und von den Möglichkeiten des Marktes profitieren. Informieren Sie sich über das Angebot von Diba und starten Sie noch heute mit dem Handel von ETFs.

Günstige Kostenstruktur

Eine der Hauptvorteile von ETFs bei Diba ist ihre günstige Kostenstruktur. Im Vergleich zu aktiv verwalteten Investmentfonds haben ETFs in der Regel niedrigere Verwaltungsgebühren, da sie passiv verwaltet werden und den zugrunde liegenden Index lediglich nachbilden. Diese geringeren Kosten kommen den Anlegern direkt zugute und können langfristig zu höheren Renditen führen. Bei Diba stehen verschiedene ETFs zur Auswahl, die eine kosteneffiziente Anlageoption darstellen und es Anlegern ermöglichen, ihr Portfolio breit zu diversifizieren. Durch die Verwendung von ETFs mit niedrigen Kosten können Anleger potenziell mehr von ihrer Anlage profitieren. Informieren Sie sich über die Auswahl an günstigen ETFs bei Diba, beispielsweise die /scalable-aktie/.

Breite Auswahl an ETFs

Die Auswahl an ETFs bei Diba ist äußerst vielfältig und bietet Anlegern die Möglichkeit, ihre Anlagestrategie nach ihren individuellen Bedürfnissen anzupassen. Diba bietet eine breite Palette an ETFs, die verschiedene Anlageklassen, Märkte und Sektoren abdecken. Anleger können aus ETFs wählen, die auf Aktienindizes, Anleihen, Rohstoffe oder spezifische Branchen fokussiert sind. Ein Beispiel für eine interessante Option ist der Scalable Capital Wealth ETF, der eine breite Diversifikation über verschiedene Anlageklassen und Märkte ermöglicht. Durch die breite Auswahl an ETFs bei Diba haben Anleger die Flexibilität, ihre Investitionen genau auf ihre Anlageziele und Risikobereitschaft abzustimmen. Egal ob Sie auf langfristiges Wachstum setzen, regelmäßige Erträge erzielen möchten oder in bestimmte Sektoren investieren wollen – bei Diba finden Sie sicherlich den passenden ETF.

Einfache Handhabung

Die einfache Handhabung von ETFs bei Diba macht sie zu einer attraktiven Anlageoption für Anleger. Bei Diba können Sie ganz einfach ein Depot eröffnen und ETFs kaufen oder verkaufen. Der Handel mit ETFs erfolgt über die Börse, ähnlich wie der Handel mit Aktien, und kann bequem online über die Handelsplattform des Brokers durchgeführt werden. Dabei haben Anleger die Möglichkeit, Limit- oder Market-Orders aufzugeben, um den gewünschten Preis und Zeitpunkt für den Kauf oder Verkauf zu bestimmen. Darüber hinaus bieten einige ETFs bei Diba die Möglichkeit, Sparpläne einzurichten, um regelmäßig in ETFs zu investieren. Dies macht es besonders einfach, langfristig und systematisch Vermögen aufzubauen. Die einfache Handhabung von ETFs bei Diba ermöglicht es Anlegern, flexibel und schnell auf Marktchancen zu reagieren und ihr Portfolio nach ihren Bedürfnissen anzupassen.

So wählen Sie den richtigen ETF bei Diba aus

Bei der Auswahl des richtigen ETFs bei Diba gibt es mehrere Faktoren zu berücksichtigen:

1. Anlagestrategie und Risikobereitschaft: Überlegen Sie, welche Anlagestrategie zu Ihnen passt und wie hoch Ihr Risikoprofil ist. Möchten Sie in Aktien, Anleihen, Rohstoffe oder andere Anlageklassen investieren? ETFs bieten eine Vielzahl von Möglichkeiten, um verschiedenen Anlagestrategien gerecht zu werden.

2. Performance und historische Daten: Untersuchen Sie die Performance und historischen Daten des ETFs. Schauen Sie sich an, wie der ETF in der Vergangenheit abgeschnitten hat und wie sich die Wertentwicklung des zugrunde liegenden Indexes entwickelt hat.

3. Kosten und Gebühren: Vergleichen Sie die Kosten und Gebühren der verschiedenen ETFs bei Diba. Achten Sie auf den Ausgabeaufschlag, die Verwaltungsgebühren und eventuelle Transaktionskosten. Es ist wichtig, die langfristigen Auswirkungen dieser Kosten auf Ihre Rendite zu berücksichtigen.

4. Breite Auswahl: Prüfen Sie, welche ETFs Diba anbietet und ob sie Ihren Anlagezielen entsprechen. Eine breite Auswahl ermöglicht es Ihnen, einen ETF zu finden, der Ihren Bedürfnissen und Präferenzen am besten entspricht.

5. Research: Nutzen Sie die Research-Tools von Diba, um weitere Informationen über die verschiedenen ETFs zu erhalten. Lesen Sie aktuelle Nachrichten, Analysen und Expertenmeinungen, um fundierte Entscheidungen zu treffen.

Wenn Sie diese Faktoren berücksichtigen, werden Sie in der Lage sein, den richtigen ETF bei Diba auszuwählen, der Ihren Anlagezielen und Ihrem Risikoprofil entspricht.

Anlagestrategie und Risikobereitschaft

Bei der Auswahl eines ETFs bei Diba ist es wichtig, Ihre Anlagestrategie und Risikobereitschaft zu berücksichtigen. Je nachdem, ob Sie eine konservative, ausgewogene oder aggressive Anlagestrategie verfolgen, sollten Sie ETFs auswählen, die zu Ihren Zielen passen. Wenn Sie beispielsweise eine langfristige Anlagestrategie verfolgen und bereit sind, höhere Risiken einzugehen, können ETFs mit einem Fokus auf Wachstumssektoren wie Wasserstoff eine gute Wahl sein. Wenn Sie hingegen ein geringeres Risiko wünschen, können Sie sich für ETFs entscheiden, die auf stabile Dividendenausschüttungen abzielen, wie beispielsweise Scalable Capital Wealth. Es ist wichtig, Ihre individuellen Ziele, Risikotoleranz und Anlagehorizont zu bewerten, um den richtigen ETF zu finden, der zu Ihnen passt.

Performance und historische Daten

Die Performance und historischen Daten eines ETFs sind wichtige Faktoren, die bei der Auswahl eines passenden ETFs zu berücksichtigen sind. Durch die Analyse der Performance kann man die vergangene Wertentwicklung des ETFs nachvollziehen und Einsichten über seine Stabilität und Renditepotential gewinnen. Es ist ratsam, die Performance über einen längeren Zeitraum zu betrachten, um etwaige Schwankungen oder Trends zu erkennen. Dabei sollten verschiedene Kennzahlen wie Annualisierte Rendite, Volatilität und Sharpe-Ratio berücksichtigt werden. Historische Daten ermöglichen es einem Anleger auch, die Volatilität eines ETFs zu bewerten und sein Risiko-Rendite-Profil besser einzuschätzen. Bevor man sich für einen ETF entscheidet, sollte man auch die Zusammensetzung und den zugrunde liegenden Index überprüfen, um sicherzustellen, dass er den eigenen Anlagezielen und -strategien entspricht. Indem man sich gründlich mit den Performance- und historischen Daten auseinandersetzt, kann man fundierte Entscheidungen treffen und potenzielle Chancen optimieren.

Kosten und Gebühren

sind wichtige Faktoren bei der Auswahl eines ETFs. Bei Diba profitieren Anleger von einer günstigen Kostenstruktur. Die Kosten eines ETFs setzen sich aus verschiedenen Komponenten zusammen. Hier sind einige der wichtigsten Kosten und Gebühren, die Anleger berücksichtigen sollten:

1. Verwaltungsgebühren: Dies sind die Kosten, die vom ETF-Anbieter für das Management des Fonds erhoben werden. Sie werden als jährlicher Prozentsatz des investierten Betrags ausgedrückt.

2. Handelskosten: Beim Kauf oder Verkauf von ETFs können Handelskosten anfallen, die Maklergebühren, Provisionen und Spreads umfassen können.

3. Tracking Error: Der Tracking Error ist die Abweichung der Rendite des ETFs vom zugrunde liegenden Index. Je geringer der Tracking Error ist, desto genauer bildet der ETF die Performance des Indexes ab.

4. Steuern: Anleger sollten auch die steuerlichen Auswirkungen von ETFs berücksichtigen, insbesondere in Bezug auf Kapitalertragssteuern und Dividendenbesteuerung.

Es ist wichtig, alle Kosten und Gebühren zu beachten und diese mit den potenziellen Renditen des ETFs abzuwägen, um eine fundierte Entscheidung zu treffen. Bei Diba können Anleger die Kosten und Gebühren der angebotenen ETFs leicht einsehen, um die Transparenz und Vergleichbarkeit zu gewährleisten.

Die Nutzung von ETFs bei Diba

bietet Ihnen als Anleger eine Vielzahl von Möglichkeiten. Um ETFs bei Diba zu nutzen, können Sie zunächst ein Depot eröffnen. Dies ist der Ort, an dem Ihre ETFs verwahrt und verwaltet werden. Sobald Ihr Depot eröffnet ist, können Sie ETFs kaufen und verkaufen. Diba bietet Ihnen eine breite Auswahl an ETFs, aus denen Sie wählen können. Es ist wichtig, dass Sie bei der Auswahl einen ETF finden, der zu Ihrer Anlagestrategie und Risikobereitschaft passt. Sie können verschiedene Kriterien wie Performance und historische Daten, Kosten und Gebühren sowie die Zusammensetzung des ETFs berücksichtigen. Sobald Sie Ihre ETFs gekauft haben, ist es ratsam, ein diversifiziertes ETF-Portfolio aufzubauen. Dies bedeutet, dass Sie Ihr Geld auf verschiedene ETFs aus verschiedenen Anlageklassen oder Sektoren verteilen, um das Risiko zu minimieren. Die Nutzung von ETFs bei Diba bietet Ihnen Flexibilität, breite Diversifikation und einfache Handhabung.

Eröffnung eines Depots bei Diba

Die Eröffnung eines Depots bei Diba ist ein einfacher und unkomplizierter Prozess. Um ein Depot bei Diba zu eröffnen, benötigen Sie eine gültige Identifikation, wie zum Beispiel Ihren Personalausweis oder Reisepass. Sie können den Antragsprozess online durchführen, indem Sie die erforderlichen Informationen eingeben und die relevanten Dokumente hochladen. Diba bietet auch die Möglichkeit, ein Gemeinschaftsdepot zu eröffnen, das von zwei oder mehr Personen gemeinsam genutzt wird. Sobald Ihr Antrag genehmigt wurde, erhalten Sie Ihre Zugangsdaten für das Depot und können mit dem Kauf und Verkauf von ETFs beginnen. Es ist wichtig zu beachten, dass bei der Eröffnung eines Depots möglicherweise Gebühren anfallen, wie beispielsweise Kontoführungsgebühren oder Transaktionskosten. Es empfiehlt sich, die spezifischen Gebühren und Bedingungen bei Diba zu überprüfen, bevor Sie Ihr Depot eröffnen.

Kauf und Verkauf von ETFs

Der Kauf und Verkauf von ETFs bei Diba ist einfach und unkompliziert. Um einen ETF zu kaufen, müssen Sie zunächst ein Depot bei Diba eröffnen. Sobald Ihr Depot eröffnet ist und Sie Geld auf Ihr Verrechnungskonto eingezahlt haben, können Sie den gewünschten ETF auswählen und die Order aufgeben. Bei Diba haben Sie Zugang zu einer breiten Auswahl an ETFs, aus denen Sie wählen können. Sie können entweder den Namen des gewünschten ETFs oder seinen ISIN-Code verwenden, um ihn zu identifizieren. Sobald Sie den ETF ausgewählt haben, geben Sie den gewünschten Betrag oder die gewünschte Anzahl der Anteile ein und bestätigen Ihre Order. Diba bietet in der Regel eine gute Liquidität für die gehandelten ETFs und stellt sicher, dass Sie Ihre Order zu einem fairen Preis ausführen können. Für den Verkauf eines ETFs folgen Sie einfach dem gleichen Verfahren und geben eine Verkaufsorder mit dem gewünschten Betrag oder der gewünschten Anzahl der Anteile auf. Diba berechnet in der Regel eine Transaktionsgebühr für den Kauf und Verkauf von ETFs, daher ist es wichtig, diese Kosten zu berücksichtigen.

Aufbau eines diversifizierten ETF-Portfolios

Um ein diversifiziertes ETF-Portfolio aufzubauen, sollten Anleger verschiedene Faktoren berücksichtigen. Zunächst ist es wichtig, eine breite Streuung über verschiedene Anlageklassen anzustreben. Dies kann zum Beispiel der Einsatz von ETFs auf Aktien, Anleihen und Rohstoffe sein. Innerhalb dieser Anlageklassen sollten Anleger auch auf die Diversifikation innerhalb der einzelnen ETFs achten. Eine Kombination verschiedener Sektoren oder Regionen kann helfen, das Risiko zu minimieren. Des Weiteren ist es ratsam, auf die Kosten und Gebühren der einzelnen ETFs zu achten, da diese die Rendite beeinflussen können. Eine regelmäßige Überprüfung des Portfolios ist ebenfalls wichtig, um sicherzustellen, dass die gewünschte Diversifikation beibehalten wird und gegebenenfalls Anpassungen vorgenommen werden können. Mit einem gut diversifizierten ETF-Portfolio können Anleger von den Vorzügen der breiten Streuung und der langfristigen Wertentwicklung verschiedener Anlagen profitieren.

Weitere Tipps und Informationen

Um das Beste aus Ihren Exchange Traded Funds (ETFs) bei Diba herauszuholen, gibt es einige wichtige Tipps und Informationen, die Sie beachten sollten:

- Steuerliche Aspekte von ETFs bei Diba: Bevor Sie in ETFs investieren, ist es ratsam, sich über die steuerlichen Aspekte zu informieren. Gewinne aus dem Verkauf von ETFs können steuerpflichtig sein, daher sollten Sie die geltenden Steuergesetze kennen und möglicherweise einen Steuerberater hinzuziehen.

- Regelmäßige Überprüfung und Anpassung des ETF-Portfolios: Es ist wichtig, Ihr ETF-Portfolio regelmäßig zu überprüfen und bei Bedarf anzupassen. Märkte und Anlagestrategien verändern sich im Laufe der Zeit, daher sollten Sie sicherstellen, dass Ihre ETFs noch Ihren Anlagezielen entsprechen.

Mit diesen Tipps und Informationen können Sie Ihre ETF-Investitionen bei Diba optimal nutzen und Ihr Anlageerfolgspotenzial maximieren.

Steuerliche Aspekte von ETFs bei Diba

sind ein wichtiger Faktor bei der Anlageentscheidung. ETFs gelten in der Regel als steuereffizient, da sie kaum Umschichtungen vornehmen und somit weniger steuerliche Konsequenzen haben als aktiv verwaltete Fonds. Bei Diba werden die Gewinne aus dem Verkauf von ETFs nach der sogenannten „FIFO-Methode“ besteuert, d.h. die zuerst gekauften Anteile werden zuerst verkauft. Dies kann Auswirkungen auf die Steuerlast haben, insbesondere dann, wenn die verkauften Anteile einen höheren Gewinn als die zuerst gekauften Anteile aufweisen. Es ist wichtig, die steuerlichen Implikationen von ETFs bei Diba zu verstehen und gegebenenfalls einen Steuerberater zu konsultieren, um die bestmögliche steuerliche Ausnutzung Ihrer ETF-Anlagen zu gewährleisten.

Regelmäßige Überprüfung und Anpassung des ETF-Portfolios

ist ein wichtiger Schritt, um sicherzustellen, dass Ihre Anlageziele und Risikotoleranz im Einklang bleiben. Es ist empfehlenswert, Ihr ETF-Portfolio regelmäßig zu überprüfen, um sicherzustellen, dass es immer noch Ihren langfristigen Zielen entspricht. Dies beinhaltet die Überprüfung der Performance jedes einzelnen ETFs sowie die Analyse der Markttrends und Veränderungen in der Wirtschaft. Wenn sich Ihre Anlagestrategie oder Ziele ändern, kann es notwendig sein, Anpassungen an Ihrem Portfolio vorzunehmen. Dies kann beispielsweise den Verkauf oder Kauf von ETFs beinhalten, um die Gewichtung Ihrer Anlagen anzupassen. Es ist ratsam, diesen Prozess regelmäßig durchzuführen, jedoch nicht zu häufig, um unnötige Transaktionskosten zu vermeiden. Eine sorgfältige Überprüfung und Anpassung des ETF-Portfolios stellt sicher, dass es immer noch Ihren individuellen Bedürfnissen und Zielen entspricht und Ihnen dabei hilft, langfristig erfolgreich zu sein.

Fazit

Im Fazit bietet die Nutzung von Exchange Traded Funds (ETFs) bei Diba eine Vielzahl von Vorteilen für Anleger. Die günstige Kostenstruktur ermöglicht es, die Rendite zu maximieren und Kosten zu minimieren. Die breite Auswahl an ETFs bei Diba bietet Anlegern die Möglichkeit, ihre Anlagestrategie individuell anzupassen und diversifiziert zu investieren. Die einfache Handhabung ermöglicht es auch Einsteigern, problemlos in ETFs zu investieren und von den Vorteilen dieser Anlageklasse zu profitieren. Allerdings ist es wichtig, den richtigen ETF auszuwählen, basierend auf der individuellen Anlagestrategie, dem Risikoprofil und den Kosten und Gebühren. Mit einem gut durchdachten ETF-Portfolio bei Diba können Anleger ihr Anlagepotenzial maximieren und ihre finanziellen Ziele erreichen.

Häufig gestellte Fragen

Wie unterscheiden sich ETFs von herkömmlichen Investmentfonds?

ETFs werden wie Aktien an der Börse gehandelt und können jederzeit während der Handelszeiten gekauft und verkauft werden. Im Gegensatz dazu werden herkömmliche Investmentfonds nur einmal am Tag zu einem festgelegten Preis gehandelt.

Wie wählt man den richtigen ETF aus?

Bei der Auswahl eines ETFs sollten Anleger ihre Anlagestrategie und Risikobereitschaft berücksichtigen. Zusätzlich sollte man die Performance und historische Daten des ETFs analysieren sowie die Kosten und Gebühren vergleichen.

Welche Vorteile bieten ETFs bei Diba?

ETFs bei Diba zeichnen sich durch ihre günstige Kostenstruktur, eine breite Auswahl an ETFs und eine einfache Handhabung aus. Anleger können von einer kosteneffizienten Anlage in verschiedene Märkte und Anlageklassen profitieren.

Wie eröffnet man ein Depot bei Diba?

Um ein Depot bei Diba zu eröffnen, sollten Sie die erforderlichen Unterlagen zusammenstellen und den Antragsprozess online durchführen. Dazu gehören die Angabe Ihrer persönlichen Daten und die Auswahl des gewünschten Depotmodells.

Wie kauft man ETFs bei Diba?

Nachdem Ihr Depot bei Diba eröffnet wurde, können Sie über die Handelsplattform den gewünschten ETF auswählen und Kaufaufträge erteilen. Sie können die Stückzahl oder den gewünschten Investitionsbetrag angeben.

Wie verkauft man ETFs bei Diba?

Um ETFs bei Diba zu verkaufen, wählen Sie den entsprechenden ETF in Ihrem Depot aus und erteilen einen Verkaufsauftrag. Beachten Sie dabei die aktuellen Börsenzeiten und mögliche Kosten, die beim Verkauf anfallen können.

Wie baut man ein diversifiziertes ETF-Portfolio auf?

Um ein diversifiziertes ETF-Portfolio aufzubauen, sollten Sie verschiedene ETFs aus verschiedenen Märkten und Anlageklassen auswählen. Achten Sie darauf, dass die ETFs Ihre Anlagestrategie unterstützen und eine ausgewogene Diversifikation gewährleisten.

Welche steuerlichen Aspekte sind bei ETFs zu beachten?

ETFs können steuerliche Auswirkungen haben, insbesondere in Bezug auf Kapitalerträge und Dividenden. Es ist ratsam, sich über die steuerlichen Regelungen in Ihrem Land zu informieren und bei Bedarf einen Steuerberater hinzuzuziehen.

Warum ist regelmäßige Überprüfung und Anpassung des ETF-Portfolios wichtig?

Die regelmäßige Überprüfung und Anpassung des ETF-Portfolios ermöglicht es Anlegern, ihre Anlagestrategie zu überprüfen, ihre Ziele anzupassen und gegebenenfalls Gewinne zu realisieren oder Verluste zu begrenzen. Es ist wichtig, den Markt zu beobachten und auf Änderungen zu reagieren, um langfristig erfolgreich zu sein.

Welche Rolle spielt die Kostenstruktur bei der Auswahl eines ETFs?

Die Kostenstruktur eines ETFs kann einen erheblichen Einfluss auf die Gesamtrendite haben. Neben den Managementgebühren sollten Anleger auch auf andere Kosten wie Transaktionskosten und Spreads achten, um die langfristige Rentabilität ihrer Investition zu maximieren.