Zusammenfassung

Einleitung

Die ETF-Steuer ist ein wichtiger Teil der Finanzplanung in Deutschland, insbesondere für Anleger, die in Exchange Traded Funds (ETFs) investieren. Es ist wichtig, die steuerlichen Auswirkungen dieser Form der Investmentanlage zu verstehen und effektive Strategien zu entwickeln, um die Steuerlast zu minimieren. In diesem Artikel werden wir erläutern, was eine ETF-Steuer ist, wie sie funktioniert und wer davon betroffen ist. Außerdem geben wir Tipps, wie Sie die ETF-Steuer absetzen können und bieten Ratschläge für eine effektive Finanzplanung in Deutschland.

Was ist eine ETF-Steuer?

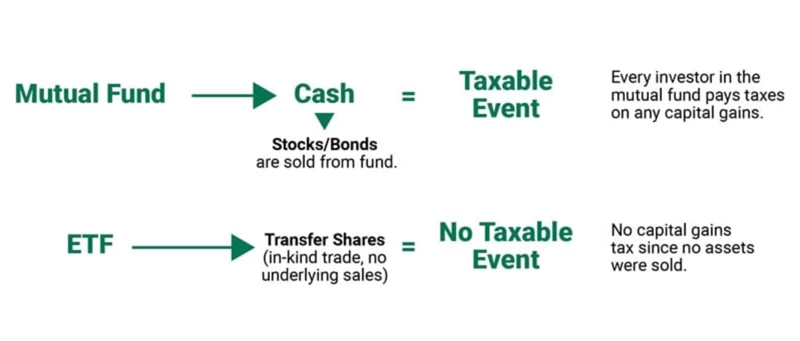

Die ETF-Steuer bezieht sich auf die Besteuerung von Erträgen aus Investitionen in Exchange Traded Funds (ETFs). ETFs sind Investmentfonds, die an Börsen gehandelt werden und einen Index nachbilden. Im Vergleich zu herkömmlichen Investmentfonds haben ETFs einige steuerliche Besonderheiten.

Die ETF-Steuer wird auf unterschiedliche Weise erhoben, abhängig von der Art des ETFs und der Haltedauer der Anteile. Gewinne aus dem Verkauf von ETFs, die länger als ein Jahr gehalten wurden, unterliegen der Abgeltungsteuer. Wenn die Haltedauer kürzer als ein Jahr ist, werden die Gewinne als normale Einkünfte besteuert. Außerdem können Ausschüttungen von Dividenden aus ETFs steuerpflichtig sein.

Grundsätzlich sind alle Anleger, die in ETFs investieren, von der ETF-Steuer betroffen. Dies gilt sowohl für Privatanleger als auch für institutionelle Anleger. Es ist wichtig zu beachten, dass die steuerliche Behandlung von ETFs für jedes Land unterschiedlich sein kann. In Deutschland müssen Anleger die erzielten Erträge aus ETFs in ihrer Steuererklärung angeben und gegebenenfalls Steuern entrichten.

Es ist hilfreich, die Steuerregeln für ETFs zu verstehen und geeignete Maßnahmen zu ergreifen, um die steuerliche Belastung zu minimieren und finanzielle Ziele zu erreichen. Nun werfen wir einen Blick darauf, wie Sie die ETF-Steuer absetzen können.

1. Hintergrund

Der Hintergrund der ETF-Steuer liegt in der Besteuerung von Erträgen aus Exchange Traded Funds (ETFs). ETFs sind eine beliebte Form der Anlage, da sie den Anlegern ermöglichen, breit diversifiziert in verschiedene Aktien oder Anlageklassen zu investieren.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Die Besteuerung von ETFs wurde eingeführt, um sicherzustellen, dass Anleger ihre gerechte Steuerlast tragen. Da ETFs an Börsen gehandelt werden und Gewinne aus dem Verkauf oder Ausschüttungen von Dividenden erzielen können, ist es wichtig, dass diese Erträge besteuert werden.

Die genaue Besteuerung von ETFs hängt von verschiedenen Faktoren ab, wie der Haltedauer der Anteile und der Art des ETFs. Es ist wichtig, die steuerlichen Regeln und Verpflichtungen zu verstehen, um die ETF-Steuer effektiv zu planen und mögliche steuerliche Vorteile zu nutzen.

Eine sorgfältige Dokumentation Ihrer ETF-Investitionen und die Berücksichtigung möglicher steuerlicher Aspekte sind entscheidend, um die ETF-Steuer richtig zu verwalten. Im nächsten Abschnitt werden wir erläutern, wie Sie die ETF-Steuer absetzen können.

2. Wie funktioniert die ETF-Steuer?

Die ETF-Steuer funktioniert auf unterschiedliche Weise, abhängig von der Art des ETFs und der Haltedauer der Anteile. Hier sind einige wichtige Punkte, die Sie beachten sollten:

1. Abgeltungsteuer: Gewinne aus dem Verkauf von ETFs, die länger als ein Jahr gehalten wurden, unterliegen der Abgeltungsteuer. Derzeit beträgt der Steuersatz 25%. Dies bedeutet, dass 25% der erzielten Gewinne als Steuern abgeführt werden müssen.

2. Einkommenssteuer: Wenn Sie ETFs weniger als ein Jahr halten, werden die Gewinne als normale Einkünfte besteuert. Der Steuersatz richtet sich nach Ihrem persönlichen Einkommenssteuersatz. Je nach Steuerklasse kann dieser Steuersatz variieren.

3. Dividendensteuer: Ausschüttungen von Dividenden aus ETFs können ebenfalls steuerpflichtig sein. Hier gelten in der Regel ähnliche Steuersätze wie bei der Abgeltungsteuer oder der Einkommenssteuer.

Es ist wichtig, die steuerlichen Auswirkungen Ihrer ETF-Investitionen zu verstehen und bei Bedarf einen Steuerberater hinzuzuziehen, um sicherzustellen, dass Sie alle steuerlichen Verpflichtungen erfüllen. Durch eine gezielte Planung und Strukturierung Ihrer Investments können Sie die Steuerlast minimieren.

3. Wer ist von der ETF-Steuer betroffen?

Die ETF-Steuer betrifft alle Anleger, die in Exchange Traded Funds (ETFs) investieren. Dazu gehören sowohl Privatanleger als auch institutionelle Anleger. Es spielt keine Rolle, ob man inländische oder ausländische ETFs besitzt – die erzielten Erträge sind steuerpflichtig. Es ist wichtig zu beachten, dass die steuerliche Behandlung von ETFs je nach Land unterschiedlich sein kann. In Deutschland müssen Anleger die erzielten Erträge aus ETFs in ihrer Steuererklärung angeben und gegebenenfalls Steuern entrichten. Eine genaue Kenntnis der steuerlichen Regelungen und ggf. die Unterstützung durch einen Steuerberater können dabei helfen, die korrekte Erfassung und Versteuerung der ETF-Erträge sicherzustellen.

Wie kann man die ETF-Steuer absetzen?

Um die ETF-Steuer abzusetzen und die steuerliche Belastung zu minimieren, gibt es einige Tipps und Strategien, die Sie beachten können:

1. Dokumentieren Sie Ihre Investitionen: Halten Sie alle relevanten Unterlagen und Nachweise über Ihre ETF-Investitionen sorgfältig fest. Dies umfasst beispielsweise Kauf- und Verkaufsbelege, Ausschüttungsmitteilungen und Steuerbescheinigungen. Eine ordnungsgemäße Dokumentation hilft Ihnen dabei, Ihre steuerlichen Verpflichtungen nachzuweisen und eventuelle Abzüge geltend zu machen.

2. Nutzen Sie den Sparerpauschbetrag: Als Privatanleger haben Sie einen jährlichen Sparerpauschbetrag, bis zu dem Ihre Kapitalerträge steuerfrei bleiben. Nutzen Sie diesen Betrag effektiv, indem Sie Ihre ETF-Investitionen entsprechend planen und gegebenenfalls Gewinne und Ausschüttungen auf mehrere Jahre verteilen, um den Freibetrag optimal auszuschöpfen.

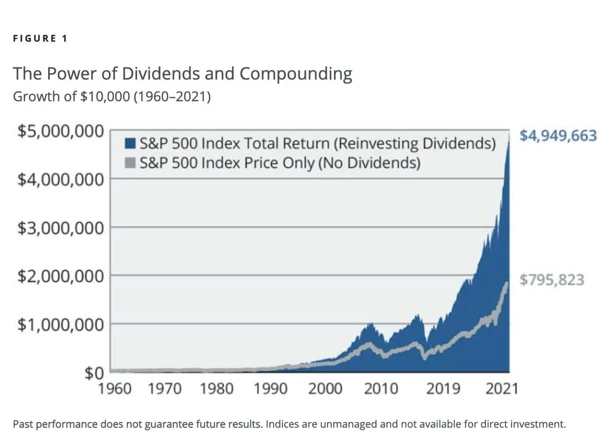

3. Steuervorteile durch Reinvestitionen: Einige ETFs bieten die Möglichkeit zur automatischen Wiederanlage von Ausschüttungen. Durch die Reinvestition von Dividenden und Zinsen können Sie steuerliche Vorteile nutzen, da Sie eventuell weniger Kapitalerträge ausweisen müssen und somit Ihre Steuerlast reduzieren können.

4. Verluste mit Gewinnen verrechnen: Bei der Berechnung der Steuer auf Ihre ETF-Gewinne können Sie Verluste aus anderen Kapitalanlagen oder ETFs verrechnen. Beachten Sie jedoch die Regelungen zum Verlustausgleich und -vortrag, um mögliche steuerliche Vorteile bestmöglich nutzen zu können.

5. Steuerliche Aspekte beim Verkauf von ETFs: Beim Verkauf von ETFs können verschiedene steuerliche Regelungen gelten. Es ist wichtig, die möglichen Auswirkungen auf Ihre Steuerpflichten zu verstehen. Je nach Haltedauer der ETF-Anteile und dem erzielten Gewinn können unterschiedliche Steuersätze und -regelungen gelten.

6. Professionelle Steuerberatung: Wenn Sie unsicher sind oder komplexe steuerliche Fragen haben, kann es sinnvoll sein, einen professionellen Steuerberater hinzuzuziehen. Ein Experte kann Ihnen bei der Optimierung Ihrer Steuerstrategie helfen und sicherstellen, dass Sie alle relevanten Steuervergünstigungen und Abzüge nutzen.

Indem Sie diese Tipps zur ETF-Steuerabsetzung berücksichtigen, können Sie Ihre Finanzplanung effektiv gestalten und Ihre steuerliche Belastung minimieren. Ein solider Finanzplan ist jedoch auch für eine langfristig erfolgreiche Vermögensbildung wichtig. Im nächsten Abschnitt werden wir daher Tipps für eine effektive Finanzplanung in Deutschland besprechen.

1. Dokumentieren Sie Ihre Investitionen

Eine wichtige Maßnahme, um die ETF-Steuer absetzen zu können, ist die genaue Dokumentation Ihrer Investitionen. Notieren Sie alle relevanten Informationen zu Ihren ETF-Investitionen, einschließlich des Kaufpreises, des Verkaufspreises, der Haltedauer, der Dividendenausschüttungen und anderer finanzieller Ereignisse. Eine gute Methode ist die Verwendung von elektronischen oder papierbasierten Aufzeichnungen, um einen klaren Überblick über Ihre Transaktionen zu haben. Durch eine sorgfältige Dokumentation wird es einfacher sein, die steuerlichen Auswirkungen Ihrer ETF-Investitionen zu ermitteln und potenzielle Steuervorteile zu nutzen.

Es ist auch ratsam, Ihre Dokumentation regelmäßig zu aktualisieren und etwaige Änderungen oder neue Investitionen aufzuzeichnen. Wenn Sie Trades über einen Broker tätigen, stellen viele Broker auch eine Transaktionshistorie zur Verfügung, die als zusätzlicher Nachweis Ihrer Investitionen dienen kann. Damit haben Sie eine umfassende Grundlage für die Berechnung Ihrer Steuern und können gegebenenfalls auch Kursverluste oder Dividenden richtig angeben und geltend machen. Eine gut organisierte Dokumentation erleichtert Ihnen ebenfalls die Zusammenarbeit mit einem Steuerberater, der Ihnen bei der Erstellung Ihrer Steuererklärung unterstützt.

Die sorgfältige Erfassung und Dokumentation Ihrer ETF-Investitionen ist daher ein erster Schritt, um die ETF-Steuer effektiv abzusetzen und die steuerlichen Vorteile Ihrer Anlagestrategie zu maximieren.

2. Nutzen Sie den Sparerpauschbetrag

Der Sparerpauschbetrag ist ein steuerlicher Freibetrag, der für Kapitalerträge wie Dividenden, Zinsen und Kursgewinne gilt. Als Anleger können Sie den Sparerpauschbetrag nutzen, um Ihre ETF-Steuerlast zu reduzieren. Derzeit liegt der Freibetrag für Singles bei 801 Euro pro Jahr und für Verheiratete bei 1.602 Euro pro Jahr.

Indem Sie den Sparerpauschbetrag optimal ausschöpfen, können Sie Ihre Steuerbelastung verringern. Stellen Sie sicher, dass Sie alle relevanten Kapitalerträge in Ihrer Steuererklärung angeben und den Sparerpauschbetrag geltend machen. Falls Ihre Kapitalerträge den Freibetrag übersteigen, müssen Sie möglicherweise Steuern auf den übersteigenden Betrag zahlen.

Es ist wichtig zu beachten, dass der Sparerpauschbetrag nicht automatisch von den Kapitalerträgen abgezogen wird. Sie müssen ihn aktiv in Ihrer Steuererklärung angeben. Es kann auch sinnvoll sein, den Freibetrag aufzuteilen, wenn Sie gemeinsam mit Ihrem Ehepartner investieren. So können Sie das volle Potenzial des Sparerpauschbetrags nutzen.

Denken Sie daran, dass der Sparerpauschbetrag nicht für andere Einkommensarten wie Arbeitseinkommen gilt. Es handelt sich ausschließlich um einen Freibetrag für Kapitalerträge. Nutzen Sie daher auch andere steuerliche Möglichkeiten, um Ihre Gesamtsteuerlast zu optimieren.

Indem Sie den Sparerpauschbetrag geschickt einsetzen, können Sie die ETF-Steuer absetzen und Ihre finanzielle Situation verbessern. Schauen wir uns nun an, wie Sie durch Reinvestitionen weitere Steuervorteile erzielen können.

3. Steuervorteile durch Reinvestitionen

Reinvestitionen von ETF-Erträgen können steuerliche Vorteile bieten. Wenn Sie beispielsweise Dividenden oder Ausschüttungen aus ETFs erhalten, können Sie diese Beträge reinvestieren, anstatt sie auszahlen zu lassen. Indem Sie die Erträge reinvestieren, erhöhen Sie Ihre Anzahl an ETF-Anteilen und profitieren von möglichen Kapitalgewinnen in der Zukunft.

Es gibt zwei steuerliche Vorteile, die mit Reinvestitionen verbunden sein können. Erstens ermöglicht die Wiederanlage von Dividenden oder Ausschüttungen eine potenzielle steuerliche Behandlung als steuerfreier Kapitalzuwachs, anstatt als sofortiges zu versteuerndes Einkommen. Dies kann dazu beitragen, Ihre Steuerbelastung zu reduzieren. Zweitens können Sie langfristig von einem Zinseszins-Effekt profitieren, da die reinvestierten Erträge weiterhin wachsen und zu zukünftigen Kapitalgewinnen führen können.

Es ist wichtig, die steuerlichen Auswirkungen von Reinvestitionen zu beachten und gegebenenfalls Ratschläge von einem Steuerberater einzuholen, um sicherzustellen, dass Sie die Vorteile dieser Strategie voll ausschöpfen können. Reinvestitionen können Ihre Erträge maximieren und Ihnen helfen, langfristig ein größeres Vermögen aufzubauen.

4. Verluste mit Gewinnen verrechnen

Um die ETF-Steuer zu optimieren, können Verluste mit Gewinnen verrechnet werden. Wenn Sie in ETFs investiert haben und Verluste erlitten haben, können diese Verluste mit Gewinnen aus anderen Investments verrechnet werden. Dies hilft Ihnen, Ihre Steuerlast zu reduzieren.

Der Verlustausgleich erfolgt innerhalb des sogenannten Verlustverrechnungstopfes. Hier werden sämtliche Verluste und Gewinne aufgeführt und verrechnet. Wenn Sie Verluste aus dem Verkauf von ETFs erzielt haben, können diese Verluste die Gewinne, die Sie mit anderen ETFs oder anderen Wertpapieren erzielt haben, mindern. Dadurch wird Ihre Steuerbelastung reduziert, da nur der verbleibende Gewinn besteuert werden muss.

Es ist wichtig zu beachten, dass Verluste nur mit Gewinnen aus dem Verkauf von ETFs oder anderen Kapitalanlagen verrechnet werden können. Verluste aus ETFs können nicht mit anderen Einkünften, wie beispielsweise Gehältern oder Mieteinnahmen, verrechnet werden.

Der Verlustausgleich sollte sorgfältig geplant und dokumentiert werden. Halten Sie alle relevanten Unterlagen und Nachweise über die erlittenen Verluste bereit, um diese steuermindernd geltend machen zu können. Eine professionelle Steuerberatung kann Ihnen dabei helfen, die Verluste effektiv mit Gewinnen zu verrechnen und so Ihre Steuerlast zu minimieren.

Weiter geht es mit dem nächsten Tipp: Steuerliche Aspekte beim Verkauf von ETFs.

5. Steuerliche Aspekte beim Verkauf von ETFs

Beim Verkauf von ETFs gibt es steuerliche Aspekte, die zu beachten sind. Wenn Sie Ihre ETF-Anteile verkaufen, müssen Sie die erzielten Gewinne oder Verluste in Ihrer Steuererklärung angeben. Die Höhe der Steuern hängt von der Haltedauer der Anteile ab.

Wenn Sie Ihre ETFs länger als ein Jahr gehalten haben und Gewinne erzielen, unterliegen diese der Abgeltungsteuer. Diese beträgt derzeit 25 Prozent zzgl. Solidaritätszuschlag und gegebenenfalls Kirchensteuer. Es besteht jedoch die Möglichkeit, dass Sie einen steuerlichen Freibetrag nutzen können, wie beispielsweise den Sparerpauschbetrag, um Ihre Steuerlast zu reduzieren.

Wenn Sie ETFs innerhalb eines Jahres verkaufen, fallen die Gewinne unter die normalen Einkünfte und werden entsprechend Ihrem persönlichen Einkommensteuersatz besteuert. Es kann vorteilhaft sein, Verluste mit Gewinnen aus anderen Kapitalanlagen zu verrechnen, um die Steuerlast zu mindern.

Es ist ratsam, die steuerlichen Aspekte beim Verkauf von ETFs im Vorfeld zu berücksichtigen. Eine professionelle steuerliche Beratung kann hierbei von Vorteil sein, um die bestmöglichen Handlungsoptionen zu identifizieren. Weiterhin geben wir Ihnen im nächsten Abschnitt Tipps für eine effektive Finanzplanung in Deutschland.

6. Professionelle Steuerberatung

Eine weitere Möglichkeit, die ETF-Steuer effektiv abzusetzen, besteht darin, eine professionelle Steuerberatung in Anspruch zu nehmen. Ein Steuerberater oder eine Steuerberaterin ist fachkundig in Fragen der Steuergesetzgebung und kann Ihnen helfen, Ihre Finanzen optimal zu planen.

Ein erfahrener Steuerberater kann Ihnen helfen, die verschiedenen steuerlichen Aspekte im Zusammenhang mit ETF-Investitionen zu verstehen und maßgeschneiderte Strategien zu entwickeln, um Ihre Steuerbelastung zu reduzieren. Sie können Ihnen auch dabei helfen, Ihre Investitionen richtig zu dokumentieren und relevante Unterlagen für die Steuererklärung vorzubereiten.

Indem Sie sich von einem Experten beraten lassen, können Sie sicherstellen, dass Sie keine wichtigen Details übersehen und Ihre Finanzplanung effektiv gestalten. Ein Steuerberater kann Ihnen auch dabei helfen, von steuerlichen Freibeträgen und Absetzungsmöglichkeiten zu profitieren, die Ihnen möglicherweise entgangen wären.

Denken Sie daran, dass eine professionelle Steuerberatung zwar mit Kosten verbunden sein kann, sich aber langfristig als lohnenswerte Investition erweisen kann. Ein guter Steuerberater kann Ihnen helfen, Steuern zu sparen und Ihre finanziellen Ziele schneller zu erreichen. So können Sie die Vollelektronische Übermittlung der Steuererklärung nutzen und von den Vorteilen einer professionellen Beratung in Anspruch nehmen.

Tipps für eine effektive Finanzplanung in Deutschland

Eine effektive Finanzplanung ist unerlässlich, um finanzielle Ziele zu erreichen und eine solide finanzielle Zukunft in Deutschland aufzubauen. Hier sind einige Tipps, die Ihnen dabei helfen können:

1. Budget erstellen und Ausgaben überblicken: Ein detaillierter Finanzplan beginnt mit einem Budget. Erstellen Sie eine Liste Ihrer monatlichen Einnahmen und Ausgaben, um einen Überblick über Ihre finanzielle Situation zu erhalten.

2. Schrittweises Sparen und Investieren: Sparziele sind wichtig, um Kapital aufzubauen. Legen Sie regelmäßig Geld beiseite und suchen Sie nach geeigneten Investitionsmöglichkeiten wie ETFs, Aktien oder Anleihen.

3. Berücksichtigung von Risikoprofil und Anlagezielen: Bevor Sie investieren, bestimmen Sie Ihr Risikoprofil und Ihre Anlageziele. Überlegen Sie, wie viel Risiko Sie eingehen möchten und welchen Zeitrahmen Sie für Ihre Investitionen haben.

4. Diversifikation als wichtiger Grundsatz: Streuen Sie Ihre Investitionen, um das Risiko zu minimieren. Investieren Sie in verschiedene Anlageklassen und Branchen, um von potenziellen Gewinnen zu profitieren und Verluste zu begrenzen.

5. Regelmäßige Überprüfung und Anpassung der Finanzplanung: Nehmen Sie sich regelmäßig Zeit, um Ihre Finanzplanung zu überprüfen und anzupassen. Berücksichtigen Sie Veränderungen in Ihrer finanziellen Situation, im Markt und bei Ihren Zielen.

Eine effektive Finanzplanung erfordert Zeit, Geduld und die Bereitschaft, sich mit Finanzthemen auseinanderzusetzen. Mit einer sorgfältigen Planung und Umsetzung können Sie jedoch finanzielle Sicherheit und Wachstum erreichen. Denken Sie daran, dass eine professionelle Beratung bei komplexeren finanziellen Angelegenheiten sinnvoll sein kann, um Ihre individuelle Situation optimal zu berücksichtigen.

1. Budget erstellen und Ausgaben überblicken

1. Ein Budget erstellen und Ausgaben überblicken

Ein wichtiger Schritt für eine effektive Finanzplanung ist die Erstellung eines Budgets und die regelmäßige Überwachung Ihrer Ausgaben. Ein Budget hilft Ihnen, Ihre Einnahmen und Ausgaben zu kontrollieren und sicherzustellen, dass Sie genügend Mittel zur Verfügung haben, um Ihre finanziellen Ziele zu erreichen.

Um ein Budget zu erstellen, sammeln Sie alle relevanten Informationen über Ihre Einnahmen und Ausgaben. Notieren Sie Ihre monatlichen Einnahmen aus Gehältern, Nebeneinkünften oder anderen Quellen. Erfassen Sie auch Ihre regelmäßigen Ausgaben wie Miete, Lebensmittel, Versicherungen und andere monatliche Rechnungen.

Ein Budget ermöglicht es Ihnen, Ihre Ausgaben zu kategorisieren und zu priorisieren. Identifizieren Sie Ausgaben, die reduziert werden können, und setzen Sie Sparziele. Überprüfen Sie regelmäßig Ihre Ausgaben, um sicherzustellen, dass Sie innerhalb Ihres Budgets bleiben.

Indem Sie ein Budget erstellen und Ihre Ausgaben überblicken, können Sie Ihre finanzielle Situation besser kontrollieren und potenziell mehr Geld für Investitionen und die ETF-Steuerabschreibung freisetzen.

2. Schrittweises Sparen und Investieren

Eine schrittweise Spar- und Investitionsstrategie ist ein effektiver Ansatz, um langfristig finanzielle Ziele zu erreichen und gleichzeitig die ETF-Steuer zu optimieren. Hier sind einige Tipps, wie Sie schrittweise sparen und investieren können:

1. Setzen Sie realistische Sparziele: Legen Sie konkrete Ziele fest, wie viel Sie monatlich sparen möchten. Berücksichtigen Sie dabei Ihre finanzielle Situation und stellen Sie sicher, dass die Sparziele erreichbar sind.

2. Automatisierte Sparpläne nutzen: Richten Sie einen automatisierten Sparplan ein, bei dem regelmäßig ein festgelegter Betrag von Ihrem Girokonto abgebucht und in ETFs investiert wird. Dies erleichtert das Sparen und ermöglicht eine konsequente Investition.

3. Diversifikation der Investitionen: Verteilen Sie Ihr Geld auf verschiedene ETFs, um das Risiko zu streuen und mögliche Verluste zu minimieren. Eine breite Streuung ist wichtig, um Chancen zu nutzen und mögliche Schwankungen des Marktes abzufedern.

4. Reinvestition von Ausschüttungen: Statt Ausschüttungen von ETFs auszahlen zu lassen, reinvestieren Sie die Erträge automatisch. Durch den Zinseszinseffekt können Sie so Ihr investiertes Kapital langfristig steigern und möglicherweise mehr Steuervorteile erzielen.

5. Regelmäßige Überprüfung und Anpassung: Überprüfen Sie regelmäßig Ihre Spar- und Investitionsstrategie und passen Sie diese gegebenenfalls an. Nehmen Sie Veränderungen in Ihrer finanziellen Situation oder auf dem ETF-Markt in Betracht, um Ihre Ziele weiterhin effektiv zu verfolgen.

Mit einer schrittweisen Spar- und Investitionsstrategie können Sie Ihre finanziellen Ziele langfristig erreichen und gleichzeitig die Steuervorteile im Zusammenhang mit ETFs nutzen. Bleiben Sie diszipliniert, überwachen Sie Ihre Investitionen regelmäßig und nutzen Sie möglicherweise professionelle Unterstützung, um die besten Ergebnisse zu erzielen.

3. Berücksichtigung von Risikoprofil und Anlagezielen

Die Berücksichtigung des Risikoprofils und der Anlageziele ist ein wichtiger Grundsatz für eine effektive Finanzplanung beim Investieren in ETFs. Jeder Anleger hat unterschiedliche Risikotoleranzen und finanzielle Ziele, die bei der Auswahl von ETFs berücksichtigt werden sollten.

Es ist ratsam, das persönliche Risikoprofil zu ermitteln, indem man sich Fragen stellt wie: Wie viel Verlust kann ich verkraften? Welche Anlagestrategie passt zu mir? Basierend auf den Antworten kann man ETFs auswählen, die dem eigenen Risikoprofil entsprechen. Dabei sollten sowohl die Renditeerwartungen als auch die möglichen Verluste berücksichtigt werden.

Ebenso wichtig ist es, die individuellen Anlageziele festzulegen. Möchte man langfristig für den Ruhestand vorsorgen oder kurzfristige Gewinne erzielen? Je nach Anlageziel können verschiedene ETFs ausgewählt werden. Dabei spielen Faktoren wie Anlageklasse, geografische Region oder Sektor eine Rolle.

Es ist auch zu beachten, dass die Anlagestrategien im Laufe der Zeit angepasst werden können. Wenn sich das Risikoprofil oder die Anlageziele ändern, ist es wichtig, die ETFs entsprechend anzupassen, um eine konstante Ausrichtung auf die eigenen finanziellen Ziele sicherzustellen.

Eine wirkungsvolle Finanzplanung berücksichtigt somit das individuelle Risikoprofil und die Anlageziele und ermöglicht es Anlegern, gezielt in ETFs zu investieren, die ihren Bedürfnissen entsprechen.

4. Diversifikation als wichtiger Grundsatz

5. Regelmäßige Überprüfung und Anpassung der Finanzplanung

Regelmäßige Überprüfung und Anpassung der Finanzplanung sind entscheidend, um langfristig finanzielle Ziele zu erreichen. Es ist wichtig, dass Sie Ihre Finanzsituation regelmäßig überprüfen, um sicherzustellen, dass Ihre Strategie noch aktuell ist und Ihren Bedürfnissen entspricht. Hier sind einige Tipps, wie Sie Ihre Finanzplanung regelmäßig überprüfen und anpassen können:

1. Überprüfen Sie Ihre finanziellen Ziele: Nehmen Sie sich Zeit, um Ihre langfristigen und kurzfristigen finanziellen Ziele zu überprüfen. Sind diese Ziele noch relevant und realistisch? Wenn sich Ihre Lebensumstände ändern, müssen Sie möglicherweise Ihre Ziele neu definieren.

2. Analysieren Sie Ihre Ausgaben: Schauen Sie sich Ihre Ausgaben an und identifizieren Sie Bereiche, in denen Sie Einsparungen vornehmen können. Überprüfen Sie regelmäßig Ihre monatlichen Ausgaben und stellen Sie sicher, dass Sie innerhalb Ihres Budgets bleiben.

3. Bewerten Sie Ihre Anlagestrategie: Überprüfen Sie Ihre Anlageportfolios und überlegen Sie, ob Ihre Vermögensallokation noch Ihren Zielen entspricht. Wenn sich Ihre Risikotoleranz oder Ihre Anlageziele geändert haben, passen Sie Ihre Anlagestrategie entsprechend an.

4. Überprüfen Sie Ihre Vorsorgepläne: Stellen Sie sicher, dass Ihre Vorsorgepläne, wie z.B. Ihre Altersvorsorge und Versicherungen, noch ausreichend sind. Passen Sie Ihre Pläne bei Bedarf an und prüfen Sie, ob Sie von steuerfreien Bezügen oder anderen Vergünstigungen profitieren können.

5. Konsultieren Sie einen Finanzberater: Wenn Sie unsicher sind oder professionelle Unterstützung bei der Überprüfung Ihrer Finanzplanung benötigen, ist es ratsam, einen Finanzberater zu konsultieren. Ein Experte kann Ihnen helfen, eine maßgeschneiderte Strategie zu entwickeln und Ihre finanziellen Ziele zu optimieren.

Die regelmäßige Überprüfung und Anpassung Ihrer Finanzplanung ermöglicht es Ihnen, auf Änderungen zu reagieren und sicherzustellen, dass Sie auf dem richtigen Weg sind, um Ihre finanziellen Ziele zu erreichen. Nehmen Sie sich die Zeit, Ihre Finanzen regelmäßig zu analysieren und anzupassen, um langfristigen finanziellen Erfolg zu erzielen.

(Note: In this specific section, there are no relevant anchor texts to insert a link.)

Abschluss

Im Rahmen einer effektiven Finanzplanung ist es wichtig, die steuerlichen Aspekte Ihrer Geldanlagen zu berücksichtigen. Die ETF-Steuer ist ein wichtiger Faktor bei der Investition in Exchange Traded Funds. Indem Sie sich über die Funktionsweise der ETF-Steuer informieren und effektive Strategien zur Steueroptimierung nutzen, können Sie Ihre Finanzen besser planen und Ihre Steuerlast reduzieren.

In diesem Artikel haben wir erläutert, was eine ETF-Steuer ist und wie sie funktioniert. Wir haben Tipps gegeben, wie Sie die ETF-Steuer absetzen können, einschließlich der Dokumentation Ihrer Investitionen, der Nutzung des Sparerpauschbetrags und der Verrechnung von Verlusten mit Gewinnen. Wir haben auch betont, wie wichtig es ist, professionellen steuerlichen Rat einzuholen, um Ihre individuelle Situation zu berücksichtigen und die besten Ergebnisse zu erzielen.

Abschließend möchten wir die Bedeutung einer effektiven Finanzplanung in Deutschland hervorheben. Es ist ratsam, ein Budget zu erstellen, um Ihre Ausgaben im Blick zu behalten, schrittweise zu sparen und zu investieren, Ihr Risikoprofil und Ihre Anlageziele zu berücksichtigen, auf Diversifikation zu setzen und regelmäßig Ihre Finanzplanung zu überprüfen und anzupassen. Indem Sie diese Tipps befolgen, können Sie eine solide finanzielle Grundlage schaffen und Ihre langfristigen Ziele erreichen.

Wir hoffen, dass Ihnen dieser Artikel dabei geholfen hat, ein besseres Verständnis der ETF-Steuer und der effektiven Finanzplanung in Deutschland zu entwickeln. Wenn Sie weitere Informationen zu verwandten steuerlichen Themen suchen, sind unsere Artikel zu den Themen „steuerfreie Bezüge“ und „Kopfhörer Steuer absetzen“ ebenfalls nützlich.

Bei Fragen oder weiterem Beratungsbedarf empfehlen wir Ihnen, einen professionellen Steuerberater oder Finanzexperten zu konsultieren.

Häufig gestellte Fragen

FAQs zum Thema ETF-Steuer

1. Sind Gewinne aus dem Verkauf von ETFs steuerpflichtig?

Ja, Gewinne aus dem Verkauf von ETFs können steuerpflichtig sein. Die Art und Höhe der Steuer hängt von der Haltedauer der Anteile ab.

2. Welche Steuern fallen bei Ausschüttungen von Dividenden aus ETFs an?

Ausschüttungen von Dividenden aus ETFs können der Kapitalertragsteuer unterliegen, sofern sie über dem Sparerpauschbetrag liegen.

3. Gibt es eine Möglichkeit, die ETF-Steuer zu vermeiden?

Es gibt keine Möglichkeit, die ETF-Steuer vollständig zu vermeiden. Allerdings gibt es verschiedene Strategien, um die Steuerbelastung zu minimieren.

4. Kann ich Verluste aus dem Verkauf von ETFs steuerlich geltend machen?

Ja, Verluste aus dem Verkauf von ETFs können steuerlich mit Gewinnen verrechnet werden, um die Steuerlast zu reduzieren.

5. Gibt es steuerliche Unterschiede zwischen physischen und synthetischen ETFs?

Ja, bei synthetischen ETFs kann die Besteuerung komplexer sein, da hier nicht die tatsächlichen Vermögenswerte gehalten werden.

6. Welche Rolle spielt der Sparerpauschbetrag bei der ETF-Steuer?

Der Sparerpauschbetrag ermöglicht es Anlegern, einen bestimmten Betrag an Zinserträgen und Kapitalerträgen steuerfrei zu behalten.

7. Muss ich die Erträge aus ausländischen ETFs in meiner Steuererklärung angeben?

Ja, auch Erträge aus ausländischen ETFs müssen in der deutschen Steuererklärung angegeben werden.

8. Brauche ich einen Steuerberater, um die ETF-Steuer abzusetzen?

Es kann hilfreich sein, einen Steuerberater zu konsultieren, um sicherzustellen, dass Sie alle steuerlichen Aspekte im Zusammenhang mit ETFs korrekt behandeln.

9. Wie oft muss ich meine ETF-Investitionen in meiner Steuererklärung angeben?

In der Regel müssen Sie Ihre ETF-Investitionen einmal pro Jahr in Ihrer Steuererklärung angeben.

10. Kann ich die ETF-Steuer rückwirkend absetzen?

Nein, die ETF-Steuer kann nur im Jahr des anfallenden Gewinns oder Verlusts geltend gemacht werden. Eine rückwirkende Absetzung ist nicht möglich.