Die wichtigsten Informationen über Europa Lebensversicherungen

Europa Lebensversicherungen sind eine wichtige Möglichkeit, finanzielle Sicherheit für die Zukunft zu schaffen. Obwohl viele Menschen bereits von Lebensversicherungen gehört haben, wissen sie oft nicht genau, wie sie funktionieren und welche Vorteile sie bieten. In diesem Artikel werden wir alles erklären, was Sie über Europa Lebensversicherungen wissen müssen. Von den verschiedenen Arten von Lebensversicherungen bis hin zu den rechtlichen Aspekten und der Rolle eines Beraters. Wir werden auch darauf eingehen, wie Europa Lebensversicherungen mit Altersvorsorge, Steuern und der Kündigung oder Beendigung der Versicherung zusammenhängen. Außerdem beantworten wir häufig gestellte Fragen und geben Ihnen einen umfassenden Überblick über dieses wichtige Finanzinstrument. Egal, ob Sie bereits eine Europa Lebensversicherung haben oder darüber nachdenken, eine abzuschließen, dieser Artikel wird Ihnen helfen, informierte Entscheidungen zu treffen und Ihre finanzielle Zukunft zu planen.

Zusammenfassung

- Warum eine Lebensversicherung abschließen?

- Die Vorteile einer Europa Lebensversicherung

- Die verschiedenen Arten von Europa Lebensversicherungen

- Die Finanzplanung für eine Europa Lebensversicherung

- Die wichtigsten rechtlichen Aspekte

- Die Rolle eines Beraters bei Europa Lebensversicherungen

- Europa Lebensversicherung und Altersvorsorge

- Europa Lebensversicherung im Vergleich zu anderen Versicherungen

- Europa Lebensversicherung und Steuern

- Europa Lebensversicherung für Selbstständige

- Europa Lebensversicherung kündigen oder beenden

- FAQs zu Europa Lebensversicherungen

- Zusammenfassung

-

Häufig gestellte Fragen

- Wie hoch sollte die Versicherungssumme und die Laufzeit einer Europa Lebensversicherung sein?

- Welchen Einfluss hat mein Gesundheitszustand auf den Abschluss einer Europa Lebensversicherung?

- Welche steuerlichen Auswirkungen hat eine Europa Lebensversicherung?

- Wie kann ich eine Europa Lebensversicherung kündigen oder beenden?

- Verfügt eine Europa Lebensversicherung über Vererbbarkeitsoptionen?

- Welche Rolle spielt ein Berater bei Europa Lebensversicherungen?

- Was sind die Vorteile einer Europa Lebensversicherung im Vergleich zu anderen Versicherungen?

- Kann ich eine Europa Lebensversicherung als Selbstständiger abschließen?

- Gibt es Alternativen zur Europa Lebensversicherung?

- Verweise

Warum eine Lebensversicherung abschließen?

Es gibt mehrere Gründe, warum der Abschluss einer Lebensversicherung sinnvoll sein kann:

- Finanzielle Absicherung der Familie: Eine Lebensversicherung bietet finanzielle Unterstützung für Ihre Familie im Falle Ihres Todes. Die Versicherungssumme kann verwendet werden, um den Lebensunterhalt zu sichern, laufende Ausgaben zu decken oder kindliche Bedürfnisse, wie z.B. Ausbildungskosten, zu finanzieren.

- Abdeckung von Schulden und Verbindlichkeiten: Mit einer Lebensversicherung können Schulden und Verbindlichkeiten, wie Hypotheken oder Darlehen, abgedeckt werden. Dies stellt sicher, dass Ihre Familie nicht mit finanziellen Belastungen konfrontiert wird, falls Ihnen etwas zustößt.

- Todesfallkosten: Eine Lebensversicherung kann auch zur Deckung von Todesfallkosten wie Bestattungskosten und medizinischen Rechnungen verwendet werden.

- Versorgung für den Ruhestand: Einige Lebensversicherungen bieten auch die Möglichkeit, eine entsprechende Altersvorsorge aufzubauen oder das vorhandene Kapital zu vermehren. Dadurch kann die Lebensqualität im Ruhestand verbessert werden.

Der Abschluss einer Lebensversicherung ist daher eine wichtige finanzielle Entscheidung, um Ihre Lieben und Ihre Zukunft abzusichern. Es ist ratsam, die individuellen Bedürfnisse und finanziellen Ziele sorgfältig zu berücksichtigen, um die passende Lebensversicherung zu finden, die Ihren Anforderungen am besten entspricht.

Die Vorteile einer Europa Lebensversicherung

Eine Europa Lebensversicherung bietet verschiedene Vorteile, die es wert sind, berücksichtigt zu werden:

- Finanzielle Sicherheit: Eine Europa Lebensversicherung bietet eine finanzielle Sicherheit für Sie und Ihre Familie. Im Falle Ihres Todes erhalten Ihre Begünstigten eine Versicherungssumme, die sie bei der Bewältigung der finanziellen Herausforderungen unterstützt.

- Flexibilität: Europa Lebensversicherungen bieten in der Regel Flexibilität in Bezug auf Beitragszahlungen und Leistungsoptionen. Sie können die Höhe der Beiträge an Ihre finanziellen Möglichkeiten anpassen und auch die Auszahlungsoptionen gemäß Ihren Bedürfnissen wählen.

- Steuerliche Vorteile: In vielen Ländern können Sie Steuervorteile für Ihre Europa Lebensversicherung nutzen. Beispielsweise können Ihre Beiträge steuerlich absetzbar sein und die Auszahlungen unter bestimmten Bedingungen steuerfrei sein.

- Erweiterter Schutz: Europa Lebensversicherungen bieten oft erweiterten Schutz durch Zusatzleistungen wie Unfalltod- oder Berufsunfähigkeitsversicherungen. Dadurch wird Ihre finanzielle Absicherung weiter gestärkt.

- Kapitalbildung: Einige Europa Lebensversicherungen ermöglichen Ihnen auch, Kapital aufzubauen. Das bedeutet, dass im Laufe der Zeit ein beträchtlicher Geldbetrag angesammelt werden kann, der als finanzielles Polster oder für bestimmte Anschaffungen genutzt werden kann.

Diese Vorteile machen Europa Lebensversicherungen zu einer attraktiven Option für die langfristige finanzielle Absicherung und Investition. Durch die Wahl einer geeigneten Versicherungsgesellschaft und die Berücksichtigung Ihrer individuellen Bedürfnisse können Sie die Vorteile einer Europa Lebensversicherung optimal nutzen.

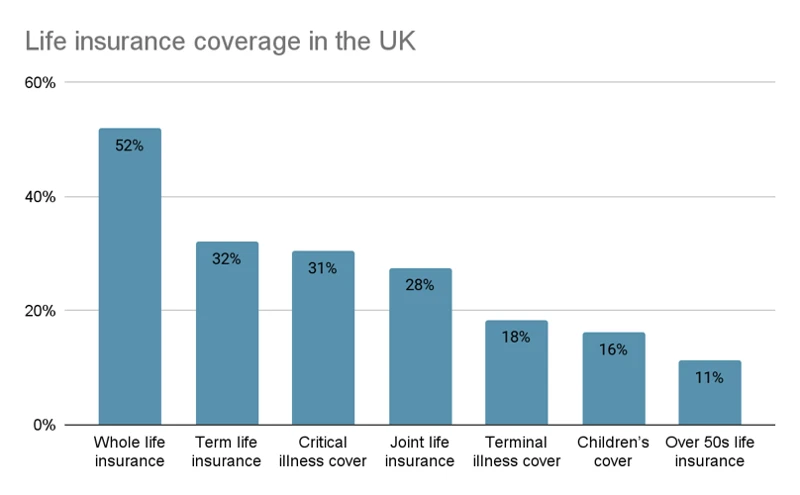

Die verschiedenen Arten von Europa Lebensversicherungen

Es gibt verschiedene Arten von Europa Lebensversicherungen, die unterschiedliche Zwecke und Merkmale haben. Hier sind die wichtigsten Arten im Überblick:

- Kapitallebensversicherung: Bei einer Kapitallebensversicherung wird eine Versicherungssumme vereinbart, die im Todesfall des Versicherungsnehmers oder am Ende der Laufzeit ausgezahlt wird. Diese Art der Lebensversicherung kombiniert den Schutz vor finanziellen Risiken mit der Möglichkeit, Kapital aufzubauen.

- Risikolebensversicherung: Eine Risikolebensversicherung bietet ausschließlich finanziellen Schutz im Todesfall. Im Gegensatz zur Kapitallebensversicherung erfolgt keine Auszahlung am Ende der Laufzeit.

- Fondsgebundene Lebensversicherung: Bei einer fondsgebundenen Lebensversicherung wird ein Teil der Beiträge in Fonds investiert. Die Rendite hängt dabei von der Entwicklung der gewählten Anlagefonds ab. Diese Art der Lebensversicherung bietet die Chance auf höhere Renditen, birgt jedoch auch ein gewisses Risiko.

Es ist wichtig, bei der Auswahl einer Europa Lebensversicherung Ihre individuellen Bedürfnisse, finanziellen Ziele und Risikotoleranz zu berücksichtigen. Eine gründliche Recherche und Beratung können Ihnen helfen, die richtige Art von Lebensversicherung zu finden, die Ihren Anforderungen entspricht.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Kapitallebensversicherung

Die Kapitallebensversicherung ist eine Form der Lebensversicherung, die für einen festgelegten Zeitraum abgeschlossen wird. Sie kombiniert den Schutz einer Risikolebensversicherung mit dem Aspekt der langfristigen Geldanlage. Bei einer Kapitallebensversicherung zahlen Sie regelmäßige Beiträge über einen bestimmten Zeitraum ein. Ein Teil dieser Beiträge wird zur Deckung des Todesfallsrisikos verwendet, während der andere Teil in einen Sparanteil fließt. Dieser Sparanteil kann in einem sogenannten /effektivkosten/ Vertrag angelegt werden und wird mit Zinsen oder durch Investitionen erhöht. Am Ende der Laufzeit erhalten Sie entweder eine einmalige Auszahlung oder eine monatliche Rente. Die Kapitallebensversicherung bietet eine Kombination aus Versicherungsschutz und Kapitalbildung und eignet sich besonders für Personen, die langfristig vorsorgen und gleichzeitig ihre Lieben absichern möchten.

Risikolebensversicherung

Die ist eine Form der Lebensversicherung, bei der der Todesfallschutz im Vordergrund steht. Im Falle des Todes des Versicherungsnehmers während der Versicherungslaufzeit wird eine vorher festgelegte Versicherungssumme an die benannten Begünstigten ausgezahlt. Diese Versicherungsform ist insbesondere für Menschen geeignet, die finanzielle Verpflichtungen haben, wie zum Beispiel eine Hypothek oder die Versorgung von Familienangehörigen. Die Risikolebensversicherung bietet finanzielle Sicherheit, indem sie die Hinterbliebenen vor finanziellen Schwierigkeiten schützt und ihre finanzielle Stabilität gewährleistet. Die Prämien für eine Risikolebensversicherung können je nach Alter, Gesundheitszustand und Versicherungssumme variieren. Es ist wichtig, die individuellen Bedürfnisse und finanziellen Ziele zu berücksichtigen, um die passende Risikolebensversicherung abzuschließen.

Fondsgebundene Lebensversicherung

Eine fondsgebundene Lebensversicherung ist eine spezielle Art von Lebensversicherung, bei der ein Teil der Prämien in Investmentfonds angelegt wird. Im Gegensatz zu anderen Lebensversicherungen, bei denen das Kapital garantiert ist, besteht bei einer fondsgebundenen Lebensversicherung die Möglichkeit, höhere Renditen zu erzielen, aber auch Verluste zu erleiden. Hier sind einige wichtige Merkmale einer fondsgebundenen Lebensversicherung:

- Individuelle Kapitalanlage: Bei einer fondsgebundenen Lebensversicherung haben Versicherungsnehmer die Möglichkeit, selbst aus verschiedenen Investmentfonds auszuwählen. Je nach Risikobereitschaft und Anlagestrategie können sie beispielsweise in Aktienfonds, Rentenfonds oder Mischfonds investieren.

- Potential für höhere Renditen: Da das Geld in Investmentfonds angelegt wird, besteht die Chance auf höhere Renditen im Vergleich zu traditionellen Kapitallebensversicherungen. Der Wert der Versicherung kann somit vom Erfolg der gewählten Fonds abhängen.

- Flexibilität bei der Beitragszahlung: Bei fondsgebundenen Lebensversicherungen ist es oft möglich, die Beiträge flexibel zu gestalten. Versicherungsnehmer können beispielsweise zusätzliche Beiträge einzahlen oder teilweise aussetzen, je nach individueller finanzieller Situation.

- Todesfallschutz und Absicherung: Neben der Kapitalanlage bietet eine fondsgebundene Lebensversicherung auch einen Todesfallschutz, der die Hinterbliebenen im Falle des Ablebens des Versicherungsnehmers finanziell absichert.

Es ist wichtig zu beachten, dass eine fondsgebundene Lebensversicherung gewissen Risiken unterliegt. Die Wertentwicklung der Investmentfonds kann schwanken und Verluste verursachen. Daher sollten Versicherungsnehmer vor Abschluss einer fondsgebundenen Lebensversicherung die eigenen Risikobereitschaft und Anlageziele sorgfältig abwägen.

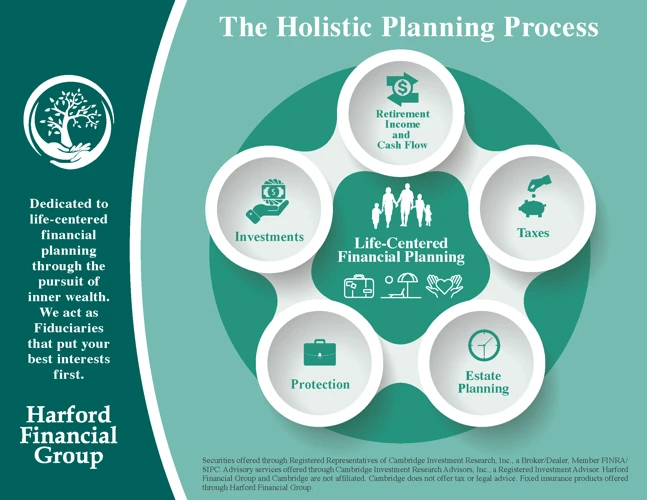

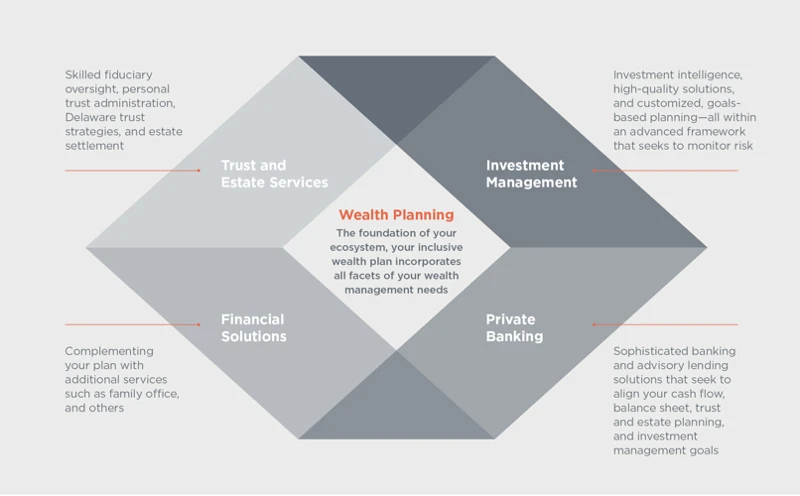

Die Finanzplanung für eine Europa Lebensversicherung

Bei der Finanzplanung für eine Europa Lebensversicherung gibt es mehrere wichtige Aspekte zu berücksichtigen:

- Bedarf ermitteln: Stellen Sie fest, welchen finanziellen Bedarf Sie und Ihre Familie haben. Berücksichtigen Sie dabei laufende Ausgaben, Schulden, Verbindlichkeiten und zukünftige finanzielle Ziele wie die Ausbildung Ihrer Kinder oder den Ruhestand.

- Versicherungssumme festlegen: Bestimmen Sie die optimale Versicherungssumme basierend auf Ihrem finanziellen Bedarf. Es ist wichtig, dass die Versicherungssumme ausreichend ist, um Ihre Familie abzusichern und finanzielle Verpflichtungen zu erfüllen.

- Laufzeit wählen: Überlegen Sie, wie lange Sie eine Lebensversicherung benötigen. Berücksichtigen Sie dabei verschiedene Faktoren wie die Dauer von Schulden oder die Zeit bis zum Eintritt in den Ruhestand.

- Beitragszahlungen: Legen Sie Ihr Budget fest und ermitteln Sie den Betrag, den Sie monatlich oder jährlich für Ihre Lebensversicherung aufbringen können. Achten Sie darauf, dass die Beiträge zu Ihrem finanziellen Rahmen passen.

- Passende Versicherungspolice wählen: Informieren Sie sich über die verschiedenen Arten von Europa Lebensversicherungen und finden Sie die Richtige für Ihre Bedürfnisse. Berücksichtigen Sie dabei Faktoren wie Versicherungsschutz, Rendite und Kosten.

Durch eine sorgfältige Finanzplanung können Sie sicherstellen, dass Ihre Europa Lebensversicherung optimal auf Ihre finanzielle Situation abgestimmt ist und Ihnen die gewünschte finanzielle Sicherheit bietet.

Die wichtigsten rechtlichen Aspekte

Die rechtlichen Aspekte einer Europa Lebensversicherung sind entscheidend für den Versicherungsnehmer. Es ist wichtig, die folgenden Punkte zu beachten:

- Vertragsabschluss und Widerrufsrecht: Bevor Sie eine Europa Lebensversicherung abschließen, sollten Sie den Vertrag sorgfältig lesen und verstehen. Sie haben normalerweise ein Widerrufsrecht, innerhalb einer bestimmten Frist vom Vertrag zurückzutreten, falls Sie Ihre Meinung ändern.

- Leistungserbringung und Steuerpflicht: Im Falle des Todes des Versicherungsnehmers wird die Versicherungssumme an die begünstigten Personen ausgezahlt. Es ist wichtig zu wissen, dass diese Auszahlung möglicherweise steuerpflichtig ist. Die genaue steuerliche Behandlung hängt von den jeweiligen steuerlichen Bestimmungen ab.

- Vererbbarkeit und Auszahlungsoptionen: Europa Lebensversicherungen bieten in der Regel die Möglichkeit, die Versicherungssumme an bestimmte Begünstigte zu vererben. Es ist wichtig, dies im Voraus zu planen und die gewünschten Auszahlungsoptionen festzulegen, wie z.B. die Auszahlung als Einmahlzahlung oder als Rente.

Diese rechtlichen Aspekte sollten sorgfältig berücksichtigt werden, um sicherzustellen, dass Ihre Europa Lebensversicherung Ihren individuellen Bedürfnissen und Zielen gerecht wird. Es ist auch ratsam, sich bei Bedarf von einem Fachberater unterstützen zu lassen, um alle rechtlichen Fragen zu klären und den bestmöglichen Schutz zu gewährleisten.

Vertragsabschluss und Widerrufsrecht

Der Vertragsabschluss einer Europa Lebensversicherung ist ein wichtiger Schritt, um den Versicherungsschutz zu erhalten. Es gibt verschiedene Möglichkeiten, einen Vertrag abzuschließen. In der Regel erfolgt dies über den direkten Kontakt mit einem Versicherungsunternehmen oder einem Versicherungsvermittler. Bevor Sie den Vertrag abschließen, ist es ratsam, die Versicherungsbedingungen und Tarife sorgfältig zu prüfen, um sicherzustellen, dass sie Ihren Bedürfnissen entsprechen.

Das Widerrufsrecht spielt eine wichtige Rolle beim Vertragsabschluss. Nach deutschem Recht haben Versicherungsnehmer das Recht, innerhalb einer bestimmten Frist von ihrem Vertrag zurückzutreten. Diese Frist beträgt in der Regel 14 Tage ab dem Zeitpunkt des Vertragsabschlusses. Während dieser Zeit können Sie den Vertrag ohne Angabe von Gründen widerrufen. Beachten Sie jedoch, dass bestimmte Voraussetzungen erfüllt sein müssen, um dieses Recht ausüben zu können.

Es ist ratsam, sich vor Abschluss einer Europa Lebensversicherung über Ihr Widerrufsrecht zu informieren und gegebenenfalls von diesem Recht Gebrauch zu machen, wenn Sie Ihre Entscheidung überdenken oder ein besseres Angebot finden. Lesen Sie dazu die Versicherungsbedingungen sorgfältig durch und kontaktieren Sie bei Fragen oder Unklarheiten den Anbieter oder Ihren Versicherungsberater. In diesem Zusammenhang ist es wichtig anzumerken, dass das Widerrufsrecht nicht für alle Versicherungen gilt. Überprüfen Sie daher immer die konkreten Bedingungen und Regelungen Ihres Vertrags.

Wenn Sie weitere Informationen zum Thema Vertragsabschluss und Widerrufsrecht wünschen, können Sie sich unseren umfassenden Artikel über das Thema „Gebäudeversicherung und Auszahlung von Schäden“ ansehen.

Leistungserbringung und Steuerpflicht

Leistungserbringung und Steuerpflicht bei Europa Lebensversicherungen

Bei Europa Lebensversicherungen erfolgt die Leistungserbringung in der Regel bei Ablauf der Versicherungsperiode oder im Todesfall des Versicherungsnehmers. Die Leistung kann entweder als Kapitalzahlung oder als monatliche Rente erfolgen, je nachdem welche Option bei Vertragsabschluss gewählt wurde.

In Bezug auf die Steuerpflicht gibt es einige wichtige Aspekte zu beachten. Die Auszahlungen aus einer Kapitallebensversicherung sind in der Regel steuerfrei, sofern die Versicherung eine Mindestlaufzeit von zwölf Jahren aufweist und der Vertrag bereits vor dem 1. Januar 2005 abgeschlossen wurde.

Bei fondsgebundenen Lebensversicherungen können Steuern auf die erzielten Erträge anfallen. Die Besteuerung richtet sich nach den individuellen Steuergesetzen des jeweiligen Landes. Es ist daher wichtig, sich über die steuerlichen Auswirkungen einer Europa Lebensversicherung zu informieren und gegebenenfalls steuerlichen Rat einzuholen.

Es ist anzumerken, dass die steuerlichen Regelungen für Lebensversicherungen von Land zu Land unterschiedlich sein können, daher ist es ratsam, sich mit den spezifischen steuerlichen Bestimmungen des eigenen Landes vertraut zu machen. Eine professionelle Beratung kann hierbei sehr hilfreich sein.

Vererbbarkeit und Auszahlungsoptionen

Die Vererbbarkeit und die Auszahlungsoptionen einer Lebensversicherung sind wichtige rechtliche Aspekte, die bei der Planung berücksichtigt werden sollten.

Vererbbarkeit: In den meisten Fällen können Sie den Begünstigten Ihrer Lebensversicherung bestimmen, der im Todesfall die Versicherungssumme erhält. Dies kann Ihr Ehepartner, Ihre Kinder, andere Familienmitglieder oder auch eine wohltätige Organisation sein. Es ist wichtig, die Begünstigten mit Sorgfalt auszuwählen und sicherzustellen, dass Ihre Versicherungssumme den gewünschten Personen zugutekommt.

Auszahlungsoptionen: Wenn der Versicherungsfall eintritt, haben die Begünstigten verschiedene Auszahlungsoptionen. Eine Möglichkeit ist die einmalige Auszahlung der Versicherungssumme. Dies kann hilfreich sein, um sofortige finanzielle Bedürfnisse zu decken. Eine andere Option ist die Auszahlung in Form von Ratenzahlungen, um langfristigen finanziellen Schutz zu bieten. Es ist wichtig, die Vor- und Nachteile der verschiedenen Auszahlungsoptionen zu berücksichtigen und mögliche steuerliche Auswirkungen zu beachten.

Es empfiehlt sich, sich rechtzeitig über die Vererbbarkeit und die verschiedenen Auszahlungsoptionen Ihrer Lebensversicherung zu informieren und ggf. rechtlichen Rat einzuholen, um sicherzustellen, dass Ihre finanziellen Ziele und Wünsche erfüllt werden.

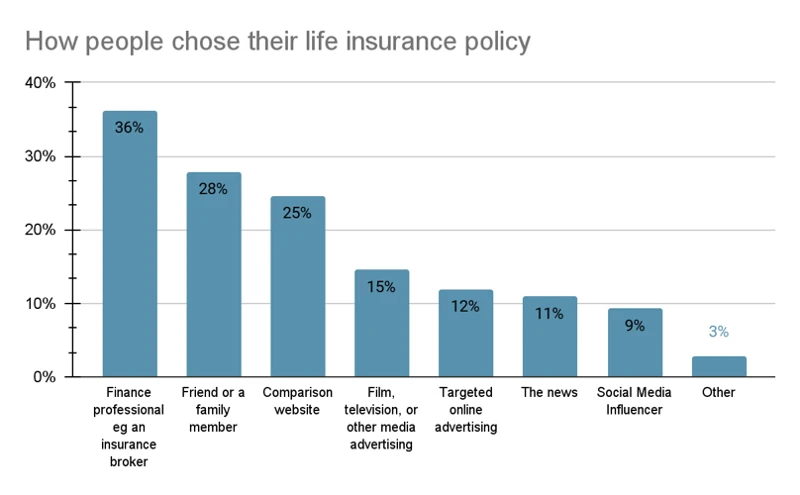

Die Rolle eines Beraters bei Europa Lebensversicherungen

Bei Europa Lebensversicherungen kann es hilfreich sein, einen qualifizierten Berater hinzuzuziehen. Ein Berater kann Ihnen dabei helfen, die richtige Versicherung zu finden, die Ihren individuellen Bedürfnissen und Zielen entspricht. Ihre Rolle besteht darin, Sie bei der Auswahl des richtigen Versicherungsschutzes zu unterstützen und sicherzustellen, dass Sie die bestmöglichen Leistungen erhalten.

Ein Berater wird Ihre finanzielle Situation analysieren, um festzustellen, welcher Versicherungsschutz am besten zu Ihnen passt. Sie werden auch Ihre Risikotoleranz und Ihre langfristigen Ziele berücksichtigen. Basierend auf diesen Informationen können sie Ihnen verschiedene Versicherungsoptionen empfehlen, die Ihren individuellen Anforderungen entsprechen.

Ein erfahrener Berater kann Ihnen auch dabei helfen, die komplexen rechtlichen Aspekte im Zusammenhang mit Europa Lebensversicherungen zu verstehen. Sie werden Ihnen bei der Vertragsabschluss helfen und sicherstellen, dass Sie über Ihr Widerrufsrecht informiert sind. Darüber hinaus können sie Ihnen auch bei der Auszahlungsoptionen und Steuerpflichten unterstützen.

Es ist wichtig, einen unabhängigen Berater zu wählen, der keine speziellen Interessen an bestimmten Versicherungsgesellschaften hat. Auf diese Weise können Sie sicher sein, dass Sie objektive und unvoreingenommene Ratschläge erhalten.

Ein Berater kann Ihnen dabei helfen, informierte Entscheidungen zu treffen und sicherzustellen, dass Sie den bestmöglichen Schutz für Ihre finanzielle Sicherheit erhalten. Wenn Sie sich für eine Europa Lebensversicherung entscheiden, kann die Zusammenarbeit mit einem Berater von großem Nutzen sein, um Ihre langfristigen Ziele zu erreichen.

Europa Lebensversicherung und Altersvorsorge

Eine Europa Lebensversicherung kann eine effektive Methode sein, um für die Altersvorsorge vorzusorgen. Hier sind einige wichtige Punkte, die Sie beachten sollten:

- Kapitalaufbau: Eine Europa Lebensversicherung kann als langfristige Anlage dienen, um Kapital aufzubauen. Durch regelmäßige Beiträge kann im Laufe der Zeit ein beträchtliches Vermögen aufgebaut werden, das später im Ruhestand zur Verfügung steht.

- Garantierte Auszahlung: Viele Europa Lebensversicherungen bieten eine garantierte Mindestauszahlung bei Vertragsende. Dies gibt Ihnen die Sicherheit, dass Sie einen bestimmten Geldbetrag erhalten, unabhängig von der Wertentwicklung des Marktes.

- Flexibilität: Europa Lebensversicherungen bieten oft flexible Optionen für die Auszahlung, wie zum Beispiel eine lebenslange Rente oder eine einmalige Kapitalauszahlung. Dadurch können Sie Ihre Altersvorsorgepläne entsprechend Ihren individuellen Bedürfnissen gestalten.

Es ist jedoch wichtig zu beachten, dass Europa Lebensversicherungen auch bestimmte Einschränkungen haben können. Zum Beispiel können sie steuerliche Auswirkungen haben oder ein begrenztes Wachstumspotenzial bieten. Es ist ratsam, sich von einem Finanzberater beraten zu lassen, um die beste Altersvorsorgestrategie zu entwickeln, die Ihren Bedürfnissen und Zielen entspricht. Eine Europa Lebensversicherung kann ein wertvolles Instrument sein, um finanzielle Sicherheit im Ruhestand zu gewährleisten, aber es ist wichtig, alle Vor- und Nachteile sorgfältig abzuwägen, bevor Sie eine Entscheidung treffen.

Europa Lebensversicherung im Vergleich zu anderen Versicherungen

Die Europa Lebensversicherung unterscheidet sich von anderen Versicherungen in verschiedenen Aspekten:

Leistungen: Im Vergleich zu anderen Versicherungen bietet die Europa Lebensversicherung spezifische Leistungen, die auf den Schutz der finanziellen Zukunft und die Absicherung von Hinterbliebenen abzielen. Während beispielsweise eine Kfz-Versicherung Ihren Fahrzeugwert absichert, konzentriert sich die Europa Lebensversicherung auf die finanzielle Absicherung im Todesfall oder die Aufbau einer Altersvorsorge.

Laufzeit: Die Europa Lebensversicherung hat in der Regel eine längere Laufzeit als andere Versicherungen. Während eine Autoversicherung normalerweise für ein Jahr abgeschlossen wird, kann eine Lebensversicherung eine Laufzeit von mehreren Jahrzehnten haben. Dies ermöglicht eine langfristige finanzielle Planung.

Prämienzahlungen und Rückzahlungen: Im Gegensatz zu Sachversicherungen, bei denen regelmäßige Prämienzahlungen erfolgen, bietet die Europa Lebensversicherung oft die Möglichkeit, regelmäßig Prämien zu zahlen oder die gesamte Versicherungssumme am Ende der Laufzeit als Einmalzahlung zurückzuerhalten. Diese Flexibilität macht die Lebensversicherung zu einer interessanten Option für verschiedene finanzielle Bedürfnisse.

Es ist wichtig zu beachten, dass die Wahl der richtigen Versicherung von Ihren individuellen Bedürfnissen abhängt. Eine Europa Lebensversicherung ist sinnvoll, wenn Sie langfristige finanzielle Sicherheit für Ihre Familie und Ihre zukünftigen Bedürfnisse suchen. Vergleichen Sie die verschiedenen Versicherungstypen und informieren Sie sich über die angebotenen Leistungen, um die beste Entscheidung zu treffen.

Europa Lebensversicherung und Steuern

Bei Europa Lebensversicherungen spielen auch Steueraspekte eine Rolle. Hier sind einige wichtige Informationen dazu:

- Steuerfreie Auszahlung: In den meisten Fällen sind die Auszahlungen aus einer Europa Lebensversicherung steuerfrei, wenn der Versicherte die Police bis zum Ablauf der vereinbarten Laufzeit behält. Dies bedeutet, dass die gezahlten Prämien und die erzielten Erträge in der Regel nicht besteuert werden.

- Kapitalertragsteuer: Wenn die Lebensversicherung jedoch vorzeitig gekündigt oder verkauft wird, können Steuern auf die erzielten Erträge anfallen. Die Höhe der Besteuerung kann von Land zu Land unterschiedlich sein und hängt auch von der individuellen Steuergesetzgebung ab.

- Absetzbarkeit der Prämien: In einigen Fällen können die gezahlten Prämien für eine Europa Lebensversicherung steuerlich absetzbar sein. Dies gilt insbesondere für Verträge, die als Teil der betrieblichen Altersversorgung abgeschlossen werden.

- Weitere steuerliche Vorteile: In einigen Ländern können Lebensversicherungen auch dazu dienen, bestimmte steuerliche Vergünstigungen und Anreize zu nutzen. Dazu gehören beispielsweise steuerfreie Erbschaftssteuer oder Einkommenssteuervorteile.

Es ist wichtig, die steuerlichen Regelungen und Gesetze in dem Land zu berücksichtigen, in dem Sie Ihre Europa Lebensversicherung abschließen möchten. Um sicherzustellen, dass Sie alle möglichen Steuervorteile nutzen können, ist es ratsam, sich von einem Steuerberater oder Versicherungsexperten beraten zu lassen.

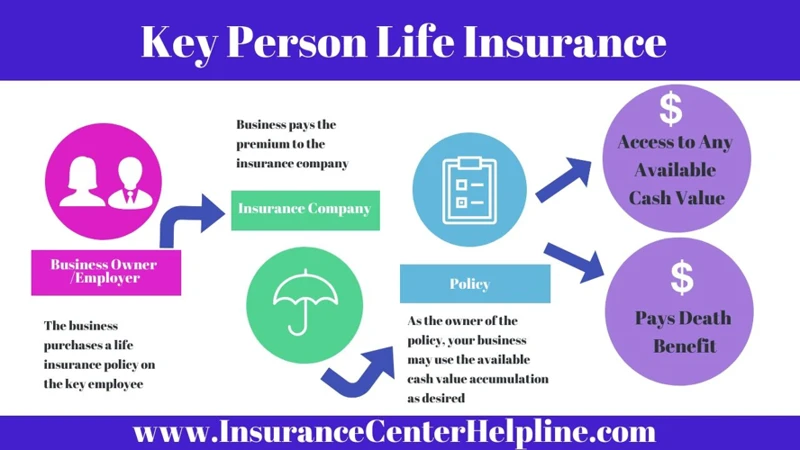

Europa Lebensversicherung für Selbstständige

Selbstständige stehen vor einzigartigen finanziellen Herausforderungen, und eine Europa Lebensversicherung kann eine wichtige Rolle bei der Absicherung ihrer geschäftlichen und persönlichen Risiken spielen. Hier sind einige wichtige Punkte zu beachten:

- Schutz des Geschäfts: Eine Europa Lebensversicherung kann verwendet werden, um die Finanzierung des Unternehmens im Falle des Todes des selbstständigen Inhabers abzusichern. Dadurch können Schulden beglichen, Betriebskosten gedeckt und die Nachfolge geregelt werden.

- Ersetzen von Einkommen: Selbstständige haben oft unregelmäßige Einnahmen, und im Falle eines Unglücks kann der Verlust des Hauptverdieners zu finanziellen Schwierigkeiten für die Familie führen. Eine Lebensversicherung kann dabei helfen, das Einkommen zu ersetzen und für den Lebensunterhalt zu sorgen.

- Altersvorsorge: Für Selbstständige ist es besonders wichtig, frühzeitig für den Ruhestand vorzusorgen. Eine Europa Lebensversicherung kann dabei helfen, eine zusätzliche Altersvorsorge aufzubauen und eine finanzielle Sicherheit im späteren Leben zu gewährleisten.

Es ist wichtig, dass Selbstständige bei der Auswahl einer Lebensversicherung ihre individuellen Bedürfnisse und Risiken berücksichtigen. Es können verschiedene Arten von Lebensversicherungen wie eine Kapitallebensversicherung oder eine fondsgebundene Lebensversicherung in Betracht gezogen werden, je nach den spezifischen Anforderungen des Unternehmens und der persönlichen Situation. Um die bestmögliche Lösung zu finden, ist es ratsam, eine kompetente Beratung in Anspruch zu nehmen, um eine maßgeschneiderte Europa Lebensversicherung für Selbstständige zu erhalten.

Europa Lebensversicherung kündigen oder beenden

Es kann verschiedene Gründe geben, warum Sie Ihre Europa Lebensversicherung kündigen oder beenden möchten. Hier sind einige wichtige Punkte zu beachten:

- Kündigungsfristen: Überprüfen Sie die Kündigungsfristen in Ihrem Versicherungsvertrag. In der Regel beträgt die Kündigungsfrist mehrere Monate. Stellen Sie sicher, dass Sie die Fristen einhalten, um unnötige Kosten zu vermeiden.

- Rückkaufswert: Bevor Sie Ihre Lebensversicherung kündigen, sollten Sie den Rückkaufswert prüfen. Der Rückkaufswert ist der Betrag, den Sie erhalten, wenn Sie die Versicherung kündigen. Beachten Sie jedoch, dass der Rückkaufswert oft niedriger als die bisher gezahlten Prämien sein kann.

- Alternative Optionen: Überlegen Sie, ob es alternative Optionen gibt, anstatt die Lebensversicherung zu kündigen. Zum Beispiel könnten Sie die Versicherung ruhen lassen oder in eine andere Versicherungsform umwandeln.

- Steuerliche Auswirkungen: Informieren Sie sich über die steuerlichen Auswirkungen einer vorzeitigen Kündigung. Möglicherweise sind Steuern auf den Rückkaufswert oder Kapitalertragssteuern fällig.

Es ist wichtig, den Kündigungsprozess sorgfältig zu planen und alle finanziellen und rechtlichen Aspekte zu berücksichtigen. Wenn Sie sich unsicher sind, konsultieren Sie einen Versicherungsberater, um die bestmögliche Entscheidung zu treffen.

FAQs zu Europa Lebensversicherungen

1. Wie hoch sollten die Versicherungssumme und die Laufzeit sein? Die Höhe der Versicherungssumme und die Laufzeit sollten davon abhängen, welchen finanziellen Schutz Sie sich für Ihre Familie und Ihre individuellen Bedürfnisse wünschen. Es ist ratsam, eine ausreichend hohe Versicherungssumme zu wählen, um den Lebensstandard Ihrer Familie auch im Falle Ihres Todes aufrechterhalten zu können. Die Laufzeit kann variieren, je nachdem, wie lange Sie finanziell für Ihre Familie sorgen möchten oder wie lange Sie Schulden abdecken müssen.

2. Welchen Einfluss hat mein Gesundheitszustand? Der Gesundheitszustand kann den Versicherungsbeitrag und die Versicherbarkeit beeinflussen. Bei bestimmten Vorerkrankungen kann es sein, dass der Versicherer einen Risikozuschlag berechnet oder bestimmte Leistungsausschlüsse festlegt. Es ist wichtig, Ihre Gesundheitsgeschichte ehrlich anzugeben, um eventuelle Komplikationen im Leistungsfall zu vermeiden.

3. Was passiert im Todesfall des Versicherungsnehmers? Im Todesfall des Versicherungsnehmers erhält der benannte Begünstigte oder die Begünstigten die vereinbarte Versicherungssumme. Dies kann zum Beispiel der Ehepartner, die Kinder oder andere nahe Angehörige sein. Es ist empfehlenswert, im Versicherungsvertrag genau zu spezifizieren, wer als Begünstigter eingetragen werden soll.

Es ist wichtig, diese häufig gestellten Fragen zu Europa Lebensversicherungen zu berücksichtigen, um ein besseres Verständnis für dieses Finanzprodukt zu bekommen und fundierte Entscheidungen treffen zu können. Wenn Sie weitere Fragen haben oder Informationen benötigen, steht Ihnen ein erfahrener Versicherungsberater zur Verfügung, der Ihnen bei der Auswahl der richtigen Europa Lebensversicherung behilflich sein kann.

Wie hoch sollten die Versicherungssumme und die Laufzeit sein?

Bei der Bestimmung der Versicherungssumme und der Laufzeit Ihrer Lebensversicherung sollten mehrere Faktoren berücksichtigt werden:

- Familienverpflichtungen und finanzielle Bedürfnisse: Überlegen Sie, wie viel finanzielle Unterstützung Ihre Familie benötigen würde, um den Lebensstandard aufrechtzuerhalten, Schulden abzuzahlen oder zukünftige Ausgaben zu decken. Berücksichtigen Sie dabei, dass sich die finanzielle Situation Ihrer Familie im Laufe der Zeit ändern kann.

- Zukünftige finanzielle Ziele: Denken Sie über Ihre langfristigen finanziellen Ziele nach, wie etwa die Ausbildung Ihrer Kinder oder die Sicherung einer angemessenen Altersvorsorge. Die Versicherungssumme sollte diese Ziele unterstützen können.

- Laufzeit: Die Laufzeit der Lebensversicherung sollte idealerweise bis zum Erreichen wichtiger Meilensteine in Ihrem Leben oder bis zum Eintritt in den Ruhestand reichen. Berücksichtigen Sie dabei auch mögliche Veränderungen in Ihrer finanziellen Situation.

Es kann hilfreich sein, professionellen Rat von einem Lebensversicherungsberater einzuholen, um die optimale Versicherungssumme und Laufzeit für Ihre individuellen Bedürfnisse zu bestimmen. Ein Berater kann Ihnen auch dabei helfen, die verschiedenen Optionen zu verstehen und die richtige Entscheidung zu treffen.

Welchen Einfluss hat mein Gesundheitszustand?

Ihr Gesundheitszustand kann einen erheblichen Einfluss darauf haben, welche Art von Lebensversicherung Sie abschließen können und wie hoch Ihre Beiträge sind. Hier sind einige wichtige Punkte zu beachten:

- Gesundheitsprüfung: Die meisten Lebensversicherungen erfordern eine Gesundheitsprüfung, bei der Sie Angaben zu Ihrem aktuellen Gesundheitszustand machen müssen. Dies kann Fragen zu bestehenden Krankheiten, Medikamenteneinnahme oder vorherigen medizinischen Behandlungen umfassen. Eine schlechte Gesundheit kann zu höheren Beiträgen oder sogar zur Ablehnung des Versicherungsantrags führen.

- Höhere Beiträge bei Vorerkrankungen: Wenn Sie Vorerkrankungen haben, können die Versicherungsbeiträge höher sein. Risikofaktoren wie Herzkrankheiten, Diabetes oder Krebs können die Beiträge beeinflussen.

- Alternativen für gesundheitliche Risiken: Wenn Sie aufgrund Ihres Gesundheitszustands Schwierigkeiten haben, eine klassische Lebensversicherung abzuschließen, könnten Alternativen wie eine Risikolebensversicherung oder eine fondsgebundene Lebensversicherung in Betracht gezogen werden. Diese Versicherungsformen berücksichtigen möglicherweise nicht Ihren Gesundheitszustand, haben aber möglicherweise andere Vor- und Nachteile.

- Einschluss von Risikozusatzversicherungen: In einigen Fällen können Sie zusätzliche Risikozusatzversicherungen in Ihre Lebensversicherungspolice aufnehmen, um spezifische gesundheitliche Risiken abzudecken. Dies könnte beispielsweise eine Berufsunfähigkeitsversicherung sein, die bei einer Invalidität aufgrund von Krankheit oder Unfallzahlungen leistet.

Es ist wichtig, Ihren Gesundheitszustand bei der Auswahl einer Lebensversicherung offen und ehrlich anzugeben. Dies hilft Ihnen, die passende Versicherung zu finden und stellt sicher, dass Ihre Ansprüche später nicht gefährdet sind.

Was passiert im Todesfall des Versicherungsnehmers?

Im Todesfall des Versicherungsnehmers einer Europa Lebensversicherung treten verschiedene Ereignisse ein:

- Auszahlung der Versicherungssumme: Im Falle eines Todes wird die vereinbarte Versicherungssumme an die benannten Begünstigten oder die im Vertrag angegebene Person ausgezahlt. Dieser Betrag kann dazu verwendet werden, finanzielle Verpflichtungen zu erfüllen oder Hinterbliebene zu unterstützen.

- Vererbbarkeit: Die Lebensversicherung kann vererbbar sein, was bedeutet, dass die Ansprüche auf die Versicherungssumme an den oder die benannten Erben übergehen.

- Steuern: Im Todesfall des Versicherungsnehmers unterliegt die Auszahlung der Versicherungssumme normalerweise nicht der Einkommensteuer. Dennoch können Erbschaftssteuern anfallen, insbesondere wenn die Begünstigten nicht direkt mit dem Verstorbenen verwandt sind.

Es ist wichtig, die spezifischen rechtlichen Aspekte im Zusammenhang mit dem Todesfall und den Auszahlungen der Europa Lebensversicherung zu beachten. Ein Berater kann helfen, die richtigen Entscheidungen zu treffen und sicherzustellen, dass die finanziellen Bedürfnisse der Hinterbliebenen angemessen abgedeckt sind.

Zusammenfassung

Zusammenfassend lässt sich sagen, dass Europa Lebensversicherungen eine wichtige Rolle bei der finanziellen Absicherung der Zukunft spielen. Durch den Abschluss einer Lebensversicherung können Sie Ihre Familie finanziell schützen und sicherstellen, dass sie im Falle Ihres Todes abgesichert ist. Die Versicherungssumme kann verwendet werden, um den Lebensunterhalt zu sichern, Schulden abzudecken und Todesfallkosten zu begleichen. Darüber hinaus bietet eine Lebensversicherung die Möglichkeit, eine Altersvorsorge aufzubauen und für den Ruhestand vorzusorgen. Es ist jedoch wichtig, die verschiedenen Arten von Lebensversicherungen sowie die rechtlichen Aspekte und die Rolle eines Beraters zu verstehen, um die beste Entscheidung treffen zu können. Denken Sie daran, Ihre individuellen Bedürfnisse und finanziellen Ziele zu berücksichtigen, um die richtige Lebensversicherung für Sie auszuwählen.

Häufig gestellte Fragen

Wie hoch sollte die Versicherungssumme und die Laufzeit einer Europa Lebensversicherung sein?

Die Höhe der Versicherungssumme und die Laufzeit hängen von verschiedenen Faktoren ab, wie z.B. dem finanziellen Bedarf Ihrer Familie, Ihren Schulden und Verpflichtungen sowie Ihren langfristigen Zielen. Eine gute Faustregel ist es, eine Versicherungssumme zu wählen, die das Mehrfache Ihres jährlichen Einkommens abdeckt, und eine Laufzeit, die bis zum Eintritt in den Ruhestand oder zum Erreichen bestimmter finanzieller Meilensteine reicht.

Welchen Einfluss hat mein Gesundheitszustand auf den Abschluss einer Europa Lebensversicherung?

Ihr Gesundheitszustand kann sich auf die Prämienhöhe und die Versicherbarkeit auswirken. Versicherungsgesellschaften überprüfen in der Regel den Gesundheitszustand potenzieller Versicherungsnehmer, indem sie nach ärztlichen Untersuchungen und medizinischen Informationen fragen. Bestimmte Vorerkrankungen oder ein erhöhtes Risiko können zu höheren Prämien oder sogar zur Ablehnung des Versicherungsschutzes führen.

Im Todesfall des Versicherungsnehmers wird die Versicherungssumme an die benannten Begünstigten ausbezahlt. Diese können Ihre Familie, nahestehende Personen oder eine andere von Ihnen festgelegte Person sein. Die Begünstigten sollten die Auszahlung erhalten, um finanzielle Unterstützung zu erhalten und die damit verbundenen Kosten zu decken.

Welche steuerlichen Auswirkungen hat eine Europa Lebensversicherung?

Die steuerlichen Auswirkungen von Europa Lebensversicherungen können je nach Land und individueller Situation unterschiedlich sein. In einigen Ländern können die Prämienzahlungen steuerlich absetzbar sein, während die Todesfallleistungen möglicherweise steuerfrei sind. Es ist ratsam, einen Steuerberater oder Versicherungsexperten zu konsultieren, um die steuerlichen Aspekte Ihrer Europa Lebensversicherung zu klären.

Wie kann ich eine Europa Lebensversicherung kündigen oder beenden?

Um eine Europa Lebensversicherung zu kündigen oder zu beenden, sollten Sie sich an Ihre Versicherungsgesellschaft wenden und das entsprechende Verfahren erfragen. In den meisten Fällen können Sie eine schriftliche Kündigung einreichen. Beachten Sie jedoch, dass der vorzeitige Ausstieg aus einer Lebensversicherung finanzielle Konsequenzen haben kann, wie z.B. den Verlust des angesammelten Kapitals oder den geringeren Auszahlungsbetrag.

Verfügt eine Europa Lebensversicherung über Vererbbarkeitsoptionen?

Ja, in der Regel verfügen Europa Lebensversicherungen über Vererbbarkeitsoptionen. Das bedeutet, dass die Versicherungssumme im Todesfall des Versicherungsnehmers an die benannten Begünstigten oder den oder die Erben übertragen wird. Dies stellt sicher, dass Ihre finanzielle Absicherung auch nach Ihrem Ableben fortgeführt wird.

Welche Rolle spielt ein Berater bei Europa Lebensversicherungen?

Ein Berater kann Sie bei der Auswahl der richtigen Europa Lebensversicherung unterstützen, indem er Ihre Bedürfnisse und finanziellen Ziele analysiert. Er kann Ihnen helfen, die verschiedenen Optionen zu verstehen und Ihnen bei der Entscheidungsfindung helfen. Ein qualifizierter Berater kann auch bei der Bewertung von Versicherungsangeboten und der Überprüfung von Vertragsbedingungen behilflich sein.

Was sind die Vorteile einer Europa Lebensversicherung im Vergleich zu anderen Versicherungen?

Im Vergleich zu anderen Versicherungen bietet eine Europa Lebensversicherung die Möglichkeit, langfristige finanzielle Sicherheit und Absicherung zu schaffen. Sie kombiniert den Todesfallschutz mit der Möglichkeit, Kapital anzusammeln oder von möglichen Wertsteigerungen zu profitieren. Dies macht sie zu einer attraktiven Option für die Altersvorsorge und den finanziellen Schutz der Familie.

Kann ich eine Europa Lebensversicherung als Selbstständiger abschließen?

Ja, Selbstständige können eine Europa Lebensversicherung abschließen, um sich selbst und ihre Familie finanziell abzusichern. Eine Lebensversicherung kann insbesondere für Selbstständige von Vorteil sein, da sie möglicherweise kein Arbeitgeber-gesponsertes Versicherungsprogramm haben und somit ihre eigene finanzielle Sicherheit gewährleisten müssen.

Gibt es Alternativen zur Europa Lebensversicherung?

Ja, es gibt alternative Versicherungsprodukte, die ähnliche Ziele wie eine Europa Lebensversicherung verfolgen. Dazu gehören beispielsweise Risikolebensversicherungen, private Rentenversicherungen oder Kapitalanlageprodukte. Jedes Produkt hat jedoch seine eigenen Merkmale und Bedingungen, daher ist es wichtig, die verschiedenen Optionen sorgfältig zu untersuchen und Ihre individuellen Bedürfnisse zu berücksichtigen.