Firmenwagen Einzelbewertung in Deutschland: Alles, was du wissen musst

Das Thema Firmenwagen ist für viele Arbeitnehmer in Deutschland von großer Bedeutung. Doch wie genau wird die Einzelbewertung eines Firmenwagens vorgenommen und welche Auswirkungen hat dies auf die steuerliche Bewertung, die Sozialversicherungsbeiträge und die Betriebskosten? In diesem umfassenden Artikel erfährst du alles, was du über die Einzelbewertung von Firmenwagen in Deutschland wissen musst. Von den verschiedenen Bewertungsmethoden über die Umsatzsteuer bis hin zur Haftung des Arbeitgebers und der Kfz-Steuer werden alle relevanten Aspekte behandelt. Außerdem erfährst du die Vor- und Nachteile der Einzelbewertung und erhältst praktische Tipps zur Finanzplanung. Tauche ein in die Welt der Firmenwagen Einzelbewertung und nutze dieses Wissen, um fundierte Entscheidungen zu treffen.

Zusammenfassung

- Warum ist die Einzelbewertung wichtig?

- Die Steuerliche Bewertung

- Die Sozialversicherungsbeiträge

- Die Umsatzsteuer

- Die Betriebskosten

- Die privaten Nutzungsmöglichkeiten

- Die Rückerstattung von Vorsteuer

- Die Haftung des Arbeitgebers

- Die Überlassung an Mitarbeiter

- Die Kfz-Steuer

- Die Abgrenzung zum Privatwagen

- Die Rechtsberatung

- Die Finanzplanung

- Vor- und Nachteile der Einzelbewertung

- Fazit

- Häufig gestellte Fragen

- Verweise

Warum ist die Einzelbewertung wichtig?

Die Einzelbewertung eines Firmenwagens ist von großer Bedeutung, da sie Auswirkungen auf verschiedene Bereiche hat. Zum einen betrifft dies die steuerliche Bewertung des Fahrzeugs. Je nach Bewertungsmethode können unterschiedliche steuerliche Regelungen angewendet werden, was sich direkt auf die Kosten für den Arbeitgeber und den Arbeitnehmer auswirkt. Zum anderen spielen auch die Sozialversicherungsbeiträge eine Rolle, da die Bewertung des Firmenwagens Einfluss auf die Beiträge zur Kranken-, Renten- und Arbeitslosenversicherung haben kann. Zudem ist die Einzelbewertung auch für die korrekte Abrechnung der Betriebskosten relevant. Darüber hinaus kann die Art der Einzelbewertung auch Auswirkungen auf die Kfz-Steuer und die Rückerstattung von Vorsteuer haben. Durch eine genaue Einzelbewertung kann eine optimale Finanzplanung gewährleistet und mögliche Risiken vermieden werden.

Die Steuerliche Bewertung

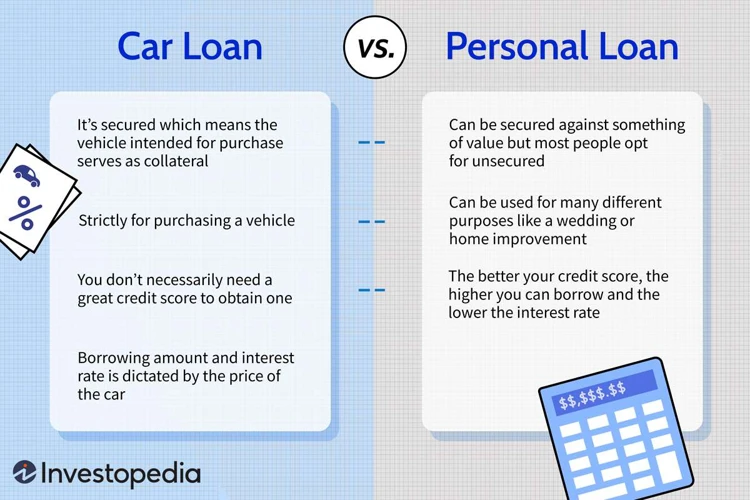

Die steuerliche Bewertung eines Firmenwagens ist ein wesentlicher Aspekt, der bei der Nutzung eines Firmenwagens zu beachten ist. Es gibt zwei gängige Methoden, um den steuerlichen Wert eines Firmenwagens zu ermitteln: die 1%-Regelung und die Fahrtenbuchmethode. Bei der 1%-Regelung wird ein Prozentwert vom Listenpreis des Fahrzeugs als geldwerter Vorteil angesetzt und pauschal besteuert. Diese Methode bietet eine einfache Berechnung, birgt aber auch den Nachteil, dass sie unter Umständen zu einer höheren Steuerbelastung führen kann. Die Fahrtenbuchmethode hingegen erfordert die genaue Dokumentation aller dienstlichen und privaten Fahrten mit dem Firmenwagen. Diese Methode kann sich lohnen, wenn der Anteil der dienstlichen Fahrten überwiegt. Dabei ist es wichtig, die Vorgaben und Anforderungen des Finanzamts genau zu beachten, um möglichen Steuerproblemen aus dem Weg zu gehen. Es empfiehlt sich, einen Steuerberater oder Fachanwalt für Steuerrecht hinzuzuziehen, um eine korrekte und vorteilhafte steuerliche Bewertung des Firmenwagens sicherzustellen.

1. Bewertungsmethode: 1%-Regelung

Die 1%-Regelung ist eine gängige Bewertungsmethode für Firmenwagen in Deutschland. Bei dieser Methode wird monatlich 1% des Bruttolistenpreises des Fahrzeugs als geldwerter Vorteil für private Nutzung addiert. Dieser Betrag wird anschließend als geldwerter Vorteil versteuert. Die 1%-Regelung ist besonders einfach anzuwenden und erfordert keine detaillierte Aufzeichnung der tatsächlichen privaten Nutzung des Firmenwagens. Allerdings kann diese Methode für Arbeitnehmer, die ihren Firmenwagen nur selten privat nutzen, nachteilig sein, da der monatliche geldwerte Vorteil konstant anfällt, unabhängig von der tatsächlichen Nutzung. Es ist daher ratsam, die individuelle Nutzung des Firmenwagens zu berücksichtigen und gegebenenfalls eine andere Bewertungsmethode, wie beispielsweise die Fahrtenbuchmethode, in Betracht zu ziehen. Weitere Informationen zur Sicherungsübereignung von Kfz findest du hier.

2. Bewertungsmethode: Fahrtenbuchmethode

Die Fahrtenbuchmethode ist eine alternative Bewertungsmethode für Firmenwagen, die vor allem dann zum Einsatz kommt, wenn eine genaue Aufzeichnung der dienstlichen Fahrten notwendig ist. Dabei wird ein Fahrtenbuch geführt, in dem alle beruflichen und privaten Fahrten mit dem Firmenwagen dokumentiert werden. Für jede Fahrt sind Angaben wie Datum, Kilometerstand und Zweck der Fahrt einzutragen. Anhand dieser Aufzeichnungen können die Nutzung des Firmenwagens für private Zwecke und die damit verbundenen Kosten ermittelt werden. Die Fahrtenbuchmethode erfordert eine lückenlose und ordnungsgemäße Dokumentation, da im Falle einer Prüfung durch das Finanzamt strenge Anforderungen an die Führung des Fahrtenbuchs gestellt werden. Es ist daher ratsam, ein elektronisches Fahrtenbuch zu verwenden, um Fehler zu vermeiden und den Aufwand bei der Dokumentation zu reduzieren. Mit der Fahrtenbuchmethode können sowohl Arbeitgeber als auch Arbeitnehmer Steuern sparen, da nur die tatsächlich für private Fahrten angefallenen Kosten versteuert werden müssen. Es ist jedoch wichtig zu beachten, dass die Fahrtenbuchmethode zu einem höheren Verwaltungsaufwand führen kann als die 1%-Regelung.

Die Sozialversicherungsbeiträge

Die Sozialversicherungsbeiträge sind ein wesentlicher Aspekt bei der Einzelbewertung eines Firmenwagens. Die Bewertung des Fahrzeugs kann Auswirkungen auf die Beiträge zur Krankenversicherung, Rentenversicherung und Arbeitslosenversicherung haben. Je nach Bewertungsmethode werden diese Beiträge entweder pauschal oder individuell berechnet. Bei der pauschalen Berechnung orientiert sich der Beitragssatz an einem bestimmten Prozentsatz des Bruttolistenpreises des Fahrzeugs. Bei der individuellen Berechnung werden hingegen die tatsächlich entstandenen Kosten für den Firmenwagen berücksichtigt. Daher ist es wichtig, die Einzelbewertung sorgfältig vorzunehmen, um eine korrekte Beitragsermittlung zu gewährleisten und mögliche Nachzahlungen oder Rückforderungen zu vermeiden. Weitere Informationen zu den Sozialversicherungsbeiträgen findest du in unserem Artikel über Anwaltskosten im Verkehrsrecht.

Die Umsatzsteuer

Die Umsatzsteuer spielt bei der Einzelbewertung von Firmenwagen eine wichtige Rolle. Grundsätzlich ist die private Nutzung eines Firmenwagens umsatzsteuerpflichtig. Dabei wird die Umsatzsteuer entweder in Form eines privaten Nutzungsanteils berechnet oder als sogenannte „unechte Versteuerung“ des Nutzungsentgelts. Es ist wichtig, dass Arbeitgeber und Arbeitnehmer die umsatzsteuerlichen Regelungen bei der Einzelbewertung des Firmenwagens beachten, um keine steuerlichen Nachteile zu erleiden. Zudem kann die korrekte Umsatzsteuerabrechnung auch Einfluss auf die Rückerstattung von Vorsteuer haben. Um hier alle relevanten Aspekte zu berücksichtigen, empfiehlt es sich, eine professionelle steuerliche Beratung in Anspruch zu nehmen. Weitere Informationen zur Umsatzsteuer und mögliche Rückerstattungen von Vorsteuer findest du hier.

Die Betriebskosten

Die Betriebskosten eines Firmenwagens sind ein wesentlicher Faktor bei der Nutzung des Fahrzeugs. Hierbei kommen verschiedene Aspekte zum Tragen. Zunächst einmal sind die Abschreibungen zu berücksichtigen, da der Wertverlust des Fahrzeugs über die Nutzungsdauer verteilt wird. Eine weitere Möglichkeit besteht darin, eine Betriebskostenpauschale festzulegen, die als pauschale Abgeltung der Kosten für Treibstoff, Versicherung, Wartung und Reparaturen dient. Des Weiteren sollten auch Sonderausstattungen in die Betriebskosten einbezogen werden, da diese einen zusätzlichen Wert für den Fahrer oder das Unternehmen bieten. Durch eine umfassende Berücksichtigung der Betriebskosten können Unternehmen eine genaue Kostenkalkulation vornehmen und mögliche Einsparpotenziale identifizieren.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

1. Abschreibungen

- Abschreibungen: Eine wichtige Komponente der Betriebskosten eines Firmenwagens sind die Abschreibungen. Dabei wird der Wertverlust des Fahrzeugs über einen bestimmten Zeitraum berücksichtigt. Die Abschreibungsmethode kann je nach individueller Situation unterschiedlich sein. Oft wird die lineare Abschreibung angewendet, bei der der Wertverlust gleichmäßig über die Nutzungsdauer verteilt wird. Alternativ kann auch die degressive Abschreibung gewählt werden, bei der zu Beginn höhere Abschreibungen vorgenommen werden. Eine genaue Berechnung der Abschreibungen ist wichtig, um die tatsächlichen Kosten des Firmenwagens zu ermitteln und möglicherweise steuerliche Vorteile nutzen zu können.

2. Betriebskostenpauschale

Eine weitere Möglichkeit, Betriebskosten bei der Einzelbewertung eines Firmenwagens zu berücksichtigen, ist die Betriebskostenpauschale. Bei dieser Methode wird eine pauschale Summe festgelegt, die als Betriebskosten angesehen wird und vom Arbeitgeber übernommen wird. Diese Pauschale umfasst in der Regel Ausgaben wie Wartung, Versicherung und Reparaturen. Der Vorteil dieser Methode besteht darin, dass keine genaue Aufzeichnung der tatsächlichen Betriebskosten erforderlich ist. Allerdings kann die Betriebskostenpauschale, abhängig von der Höhe, zu einem höheren steuerlichen und sozialversicherungstechnischen Aufwand führen. Es ist daher ratsam, individuell zu prüfen, ob die Betriebskostenpauschale die geeignete Methode zur Einzelbewertung des Firmenwagens ist.

3. Sonderausstattungen

Sonderausstattungen sind ein weiterer wichtiger Faktor bei der Einzelbewertung eines Firmenwagens. Solche zusätzlichen Ausstattungen können den Wert des Fahrzeugs erheblich steigern. Daher ist es wichtig, diese bei der Bewertung zu berücksichtigen. Beispiele für Sonderausstattungen können ein Navigationssystem, Ledersitze, ein Panoramadach oder ein hochwertiges Soundsystem sein. Diese Extras können nicht nur den Komfort und die Attraktivität des Fahrzeugs verbessern, sondern auch den Wiederverkaufswert steigern. Bei der Einzelbewertung sollten daher sowohl die Grundausstattung als auch etwaige Sonderausstattungen berücksichtigt werden, um den korrekten Wert des Firmenwagens zu ermitteln.

Die privaten Nutzungsmöglichkeiten

Die privaten Nutzungsmöglichkeiten eines Firmenwagens spielen eine wichtige Rolle bei der Einzelbewertung. Grundsätzlich gilt, dass die private Nutzung des Firmenwagens als geldwerter Vorteil betrachtet wird und daher steuerlich relevant ist. Es gibt verschiedene Möglichkeiten, die private Nutzung zu erfassen und zu bewerten, wie zum Beispiel die Pauschalversteuerung oder die individuelle Bewertung anhand eines Fahrtenbuchs. Bei der Pauschalversteuerung wird ein fester Prozentsatz des Listenpreises des Fahrzeugs als geldwerter Vorteil angesetzt, während bei der individuellen Bewertung die tatsächlichen Kosten für die private Nutzung erfasst werden. Es ist wichtig, die genauen Regeln und Voraussetzungen für die private Nutzung zu beachten, um steuerliche Fallstricke zu vermeiden. Eine genaue Dokumentation der privaten Fahrten ist daher unerlässlich, um möglichen Steuerprüfungen standzuhalten.

Die Rückerstattung von Vorsteuer

Die Rückerstattung von Vorsteuer ist ein wichtiger Aspekt bei der Einzelbewertung von Firmenwagen. Bei der Anschaffung eines Fahrzeugs können bei bestimmten Kosten die Umsatzsteuer als Vorsteuer geltend gemacht werden. Dies betrifft unter anderem die Anschaffungskosten, Leasingraten oder Reparaturkosten. Durch eine genaue Einzelbewertung und Dokumentation können diese Kosten als Vorsteuer geltend gemacht und bei der nächsten Umsatzsteuervoranmeldung verrechnet werden. Dadurch können Unternehmen eine Rückerstattung der gezahlten Vorsteuer erhalten und somit ihre finanzielle Belastung reduzieren. Es ist jedoch wichtig, alle Voraussetzungen für die Rückerstattung von Vorsteuer zu beachten und die notwendigen Nachweise ordnungsgemäß zu führen.

Die Haftung des Arbeitgebers

Die Haftung des Arbeitgebers ist ein weiterer wichtiger Aspekt bei der Einzelbewertung von Firmenwagen. Wenn der Arbeitgeber einem Arbeitnehmer einen Firmenwagen zur Verfügung stellt, trägt er eine gewisse Verantwortung. Im Falle von Schäden oder Unfällen mit dem Firmenwagen kann der Arbeitgeber unter Umständen haftbar gemacht werden. Es ist daher wichtig, dass der Arbeitgeber die Einzelbewertung ordnungsgemäß durchführt und alle rechtlichen Vorschriften einhält. Dies beinhaltet die regelmäßige Überprüfung und Dokumentation des Nutzungsumfangs, um Missbrauch zu vermeiden. Zudem sollten klare Regelungen zur Nutzung und Wartung des Fahrzeugs getroffen werden. Durch die Beachtung dieser Aspekte kann der Arbeitgeber potenzielle Haftungsrisiken minimieren und die rechtliche Sicherheit gewährleisten.

Die Überlassung an Mitarbeiter

Die Überlassung eines Firmenwagens an Mitarbeiter birgt einige wichtige Aspekte, die beachtet werden sollten. Zum einen ist es wichtig, klar zu definieren, unter welchen Bedingungen ein Mitarbeiter einen Firmenwagen nutzen kann. Dies kann beispielsweise durch einen Nutzungsvertrag geregelt werden. Des Weiteren muss die steuerliche Bewertung des Fahrzeugs beachtet werden. Je nachdem, ob es sich um eine Überlassung an einen Arbeitnehmer oder einen Geschäftsführer handelt, gelten unterschiedliche Bewertungsmethoden und steuerliche Regelungen. Eine Möglichkeit der Überlassung ist eine Nutzungsüberlassung gegen Übernahme der Betriebskosten durch den Mitarbeiter. In diesem Fall ist es wichtig, alle Kosten transparent zu erfassen und gegebenenfalls zu versteuern. Weitere Möglichkeiten sind beispielsweise eine Privatnutzung gegen Geldzahlung oder eine Gehaltsumwandlung zugunsten des Firmenwagens. Um rechtliche und steuerliche Fallstricke zu vermeiden, ist es ratsam, eine Rechtsberatung hinzuzuziehen und die genauen Konditionen in einem schriftlichen Vertrag festzuhalten.

1. Überlassung an Arbeitnehmer

Die Überlassung eines Firmenwagens an einen Arbeitnehmer hat sowohl für den Arbeitgeber als auch für den Arbeitnehmer verschiedene rechtliche und finanzielle Auswirkungen. Der Arbeitgeber übernimmt die Kosten für das Fahrzeug, wie beispielsweise Leasingraten, Versicherungen und Reparaturen. Der Arbeitnehmer darf den Firmenwagen für private Zwecke nutzen, jedoch müssen diese Privatfahrten versteuert werden. Hierbei gibt es zwei Möglichkeiten der Besteuerung: Entweder wird die 1%-Regelung angewendet, bei der ein Prozent des Bruttolistenpreises monatlich als geldwerter Vorteil versteuert wird, oder es wird ein Fahrtenbuch geführt, um die tatsächlichen Kosten für private Fahrten zu ermitteln. Die Überlassung eines Firmenwagens an einen Arbeitnehmer kann sowohl steuerliche Vorteile als auch Nachteile mit sich bringen, weshalb eine genaue Einzelbewertung des Fahrzeugs von großer Bedeutung ist.

2. Überlassung an Geschäftsführer

Die Überlassung eines Firmenwagens an einen Geschäftsführer ist eine spezielle Form der Fahrzeugnutzung. In diesem Fall gelten besondere steuerrechtliche Regelungen. Der Geschäftsführer muss die private Nutzung des Fahrzeugs versteuern und den geldwerten Vorteil als Einkommen angeben. Dabei ist es wichtig, dass die Nutzung des Firmenwagens betrieblich veranlasst ist und dem Geschäftsführer keine unangemessenen Privilegien gewährt werden. Zudem können bei der Überlassung an einen Geschäftsführer weitere Faktoren wie das Dienstwagenprivileg und die 1%-Regelung eine Rolle spielen. Es ist daher ratsam, sich rechtlich beraten zu lassen, um die steuerlichen Aspekte der Überlassung an einen Geschäftsführer korrekt umzusetzen.

Die Kfz-Steuer

Die Kfz-Steuer ist ein weiterer Aspekt, der bei der Einzelbewertung eines Firmenwagens berücksichtigt werden muss. Sie richtet sich nach verschiedenen Faktoren, wie zum Beispiel dem Hubraum, der Motorart und dem CO2-Ausstoß des Fahrzeugs. Je nachdem, wie der Firmenwagen bewertet wird, kann sich dies auch auf die Höhe der Kfz-Steuer auswirken. Eine genaue Einzelbewertung ermöglicht es, die Kfz-Steuer korrekt zu berechnen und somit eventuelle Bußgelder oder Strafen zu vermeiden. Zudem kann eine optimale Einzelbewertung auch dazu führen, dass der Arbeitgeber von bestimmten Vergünstigungen oder Steuerbefreiungen profitiert. Eine gründliche Kenntnis der Kfz-Steuerbestimmungen ist daher essenziell, um die Kosten und Vorteile eines Firmenwagens richtig einzuschätzen.

Die Abgrenzung zum Privatwagen

Die Abgrenzung zwischen einem Firmenwagen und einem Privatwagen ist ein wichtiger Aspekt bei der Einzelbewertung. Ein Firmenwagen wird vom Arbeitgeber für dienstliche Zwecke zur Verfügung gestellt, während ein Privatwagen ausschließlich für private Zwecke genutzt wird. Um die Abgrenzung zu gewährleisten, ist es wichtig, dass die Nutzung des Firmenwagens vorwiegend für berufliche Zwecke erfolgt. Dies kann beispielsweise durch die Führung eines Fahrtenbuchs nachgewiesen werden, in dem alle dienstlichen Fahrten dokumentiert werden. Eine klare Abgrenzung zwischen Firmenwagen und Privatwagen ist notwendig, um steuerliche Vorteile zu nutzen und eventuellen steuerlichen Konsequenzen vorzubeugen.

Die Rechtsberatung

Bei der Einzelbewertung von Firmenwagen ist es ratsam, sich von einem Fachexperten oder einer Rechtsberatung unterstützen zu lassen. Eine professionelle Rechtsberatung kann sicherstellen, dass alle rechtlichen Vorgaben und steuerlichen Bestimmungen eingehalten werden. Dabei kann sie helfen, die richtige Bewertungsmethode für den Firmenwagen zu wählen und potenzielle Fallstricke zu vermeiden. Ein Rechtsberater kann auch bei der Klärung von Fragen zur Überlassung des Firmenwagens an Mitarbeiter oder Geschäftsführer behilflich sein und detaillierte Auskünfte zum Thema Haftung des Arbeitgebers geben. Zudem kann eine Rechtsberatung bei der Gestaltung von Verträgen und Vereinbarungen im Zusammenhang mit Firmenwagen unterstützen. Insgesamt ist die Einholung einer Rechtsberatung ein wichtiger Schritt, um rechtliche Sicherheit zu gewährleisten und mögliche Risiken zu minimieren.

Die Finanzplanung

Die Finanzplanung im Zusammenhang mit der Einzelbewertung von Firmenwagen ist von großer Bedeutung. Eine sorgfältige Finanzplanung ermöglicht es Unternehmen und Arbeitnehmern, ihre finanziellen Ressourcen optimal zu nutzen und mögliche Risiken zu minimieren. Bei der Finanzplanung sollten verschiedene Faktoren berücksichtigt werden, wie zum Beispiel die steuerliche Bewertung des Firmenwagens und die daraus resultierenden Kosten für den Arbeitgeber und den Arbeitnehmer. Es ist wichtig, alle relevanten Ausgaben wie Betriebskosten, Kfz-Steuer und eventuelle Anwaltskosten im Zusammenhang mit Verkehrsrecht zu berücksichtigen. Des Weiteren sollten mögliche Einsparungspotenziale wie beispielsweise die Möglichkeit der Beantragung eines kostenlosen E-Scooters oder die Nutzung der Sicherungsübereignung von Kfz in Betracht gezogen werden. Durch eine genaue Finanzplanung kann ein Unternehmen seine Ausgaben besser einschätzen und langfristig finanziell erfolgreich sein.

Vor- und Nachteile der Einzelbewertung

Die Einzelbewertung von Firmenwagen hat sowohl Vor- als auch Nachteile. Zu den Vorteilen gehört zunächst die genaue Ermittlung der steuerlichen Bewertung, die eine korrekte Abrechnung ermöglicht. Dadurch können potenzielle Steuerrisiken vermieden werden. Zudem bietet die Einzelbewertung die Möglichkeit, die Betriebskosten genau zu erfassen und somit eine bessere Finanzplanung durchzuführen. Ein weiterer Vorteil ist die Flexibilität bei der Wahl der Bewertungsmethoden, sodass die individuellen Bedürfnisse des Arbeitgebers und des Arbeitnehmers berücksichtigt werden können. Allerdings gibt es auch einige Nachteile, die beachtet werden sollten. Dazu zählt zum Beispiel der höhere Verwaltungsaufwand, insbesondere bei der Fahrtenbuchmethode, die eine detaillierte Dokumentation erfordert. Zudem können die unterschiedlichen Bewertungsmethoden zu unterschiedlichen steuerlichen und finanziellen Auswirkungen führen, was eine sorgfältige Analyse erfordert. Schließlich sollte auch die mögliche Kritik von Mitarbeitern und der öffentlichen Meinung berücksichtigt werden, da die private Nutzung eines Firmenwagens als Privileg angesehen werden kann.

Fazit

Zusammenfassend lässt sich sagen, dass die Einzelbewertung von Firmenwagen in Deutschland eine wichtige Rolle spielt. Sie hat direkte Auswirkungen auf die steuerliche Bewertung, die Sozialversicherungsbeiträge und die Betriebskosten. Durch eine genaue Einzelbewertung können Kosten für Arbeitgeber und Arbeitnehmer optimiert werden. Zudem ist eine korrekte Einzelbewertung auch für die Abgrenzung zum Privatwagen, die Rückerstattung von Vorsteuer und die Haftung des Arbeitgebers von großer Bedeutung. Es lohnt sich daher, sich eingehend mit den verschiedenen Bewertungsmethoden und den rechtlichen Aspekten auseinanderzusetzen. Eine professionelle Rechtsberatung kann hierbei hilfreich sein. Insgesamt bietet die Einzelbewertung wichtige Informationen, um eine fundierte Finanzplanung zu ermöglichen und mögliche Risiken zu minimieren. Daher sollten Arbeitnehmer und Arbeitgeber sich intensiv mit der Einzelbewertung von Firmenwagen beschäftigen, um von den Vorteilen zu profitieren.

Häufig gestellte Fragen

FAQs zur Firmenwagen Einzelbewertung

1. Welche Bewertungsmethode sollte ich für meinen Firmenwagen wählen?

Die Wahl der Bewertungsmethode hängt von verschiedenen Faktoren ab, wie beispielsweise dem Fahrprofil und der Nutzung des Fahrzeugs. Es ist ratsam, sich von einem Steuerberater beraten zu lassen, um die für dich optimale Bewertungsmethode festzulegen.

2. Welche Auswirkungen hat die Einzelbewertung auf die Steuerlast des Arbeitnehmers?

Die Einzelbewertung kann die steuerliche Belastung des Arbeitnehmers erhöhen oder senken, je nachdem welche Bewertungsmethode gewählt wird. Es kann dazu führen, dass der geldwerte Vorteil aus der privaten Nutzung des Firmenwagens höher oder niedriger ausfällt.

3. Was versteht man unter der 1%-Regelung?

Die 1%-Regelung ist eine Bewertungsmethode, bei der monatlich 1% des inländischen Bruttolistenpreises des Firmenwagens als geldwerter Vorteil angesetzt wird. Sie wird häufig angewendet, wenn keine genauen Aufzeichnungen über die private und geschäftliche Nutzung des Fahrzeugs vorliegen.

4. Warum ist ein Fahrtenbuch für die Einzelbewertung relevant?

Ein Fahrtenbuch dient als Nachweis für die tatsächliche Nutzung des Firmenwagens. Es ermöglicht eine genaue Aufteilung der Kosten zwischen geschäftlicher und privater Nutzung und kann bei der Fahrtenbuchmethode als Bewertungsgrundlage dienen.

5. Inwieweit muss ein Arbeitnehmer Sozialversicherungsbeiträge auf den Firmenwagen zahlen?

Die Sozialversicherungsbeiträge werden auf den geldwerten Vorteil aus der privaten Nutzung des Firmenwagens erhoben. Je nach Bewertungsmethode können unterschiedliche Beitragsgrundlagen festgelegt werden.

6. Welche Betriebskosten müssen bei der Einzelbewertung berücksichtigt werden?

Bei der Einzelbewertung sind unter anderem Abschreibungen, Betriebskostenpauschale und Sonderausstattungen relevant. Sie beeinflussen die Gesamtkosten des Firmenwagens und sollten daher sorgfältig kalkuliert werden.

7. Kann die private Nutzung des Firmenwagens eingeschränkt werden?

Ja, der Arbeitgeber kann bestimmte Auflagen zur Nutzung des Firmenwagens festlegen, um Missbrauch zu verhindern. Dazu können beispielsweise eine begrenzte Kilometerzahl oder bestimmte Nutzungseinschränkungen gehören.

8. Kann ich Vorsteuer von den Betriebskosten meines Firmenwagens zurückfordern?

Ja, in der Regel kann die Vorsteuer von den Betriebskosten des Firmenwagens in der Umsatzsteuervoranmeldung geltend gemacht werden. Dies ermöglicht eine teilweise Rückerstattung der gezahlten Umsatzsteuer.

9. Haftet der Arbeitgeber für Schäden, die mit dem Firmenwagen verursacht werden?

Im Allgemeinen haftet der Arbeitgeber für Schäden, die ein Arbeitnehmer während der dienstlichen Nutzung des Firmenwagens verursacht. Es ist jedoch ratsam, dies im Einzelfall vertraglich zu regeln und gegebenenfalls eine Zusatzversicherung abzuschließen.

10. Gibt es Unterschiede bei der Einzelbewertung von Firmenwagen für Arbeitnehmer und Geschäftsführer?

Ja, bei der Überlassung an Geschäftsführer gelten spezielle Regelungen. Dabei können weitere Besonderheiten bei der Bewertung und Besteuerung des Firmenwagens auftreten, die sich von denen für reguläre Arbeitnehmer unterscheiden können.