Alles was Sie über den Freistellungsauftrag für Ehegatten wissen müssen – Wenn Sie verheiratet sind und in Deutschland Steuern zahlen, ist es wichtig, den Freistellungsauftrag für Ehegatten zu verstehen. In diesem umfassenden Leitfaden erfahren Sie alles, was Sie wissen müssen, um Ihre Steuerbelastung zu minimieren und Ihre Kapitalerträge optimal zu nutzen. Vom Verständnis der Grundlagen des Freistellungsauftrags bis hin zu den Dos und Don’ts bei der Beantragung finden Sie hier detaillierte Informationen und praktische Tipps. Erfahren Sie auch, welche Alternativen zum Freistellungsauftrag es gibt und wie sich der Freistellungsauftrag auf die Kapitalertragssteuer auswirkt. Lesen Sie weiter, um Ihre steuerliche Situation zu optimieren und das Beste aus dem Freistellungsauftrag für Ehegatten herauszuholen.

Zusammenfassung

- Was ist der Freistellungsauftrag?

- Warum ist der Freistellungsauftrag wichtig?

- Der Freistellungsauftrag für Ehegatten

- Wie beantragt man den Freistellungsauftrag für Ehegatten?

- Dos und Don’ts beim Freistellungsauftrag für Ehegatten

- Alternativen zum Freistellungsauftrag für Ehegatten

- Freistellungsauftrag für Ehegatten und Kapitalertragssteuer

- Fazit

-

Häufig gestellte Fragen

- 1. Was ist der Unterschied zwischen einem Freistellungsauftrag und einem Sparerpauschbetrag?

- 2. Was passiert, wenn mein Freistellungsauftrag nicht ausgeschöpft wird?

- 3. Kann ich den Freistellungsauftrag nachträglich ändern?

- 4. Gilt der Freistellungsauftrag auch für Ehegatten in einer eingetragenen Lebenspartnerschaft?

- 5. Kann ich den Freistellungsauftrag auf verschiedene Banken aufteilen?

- 6. Sind Verluste aus Kapitalanlagen im Rahmen des Freistellungsauftrags relevant?

- 7. Kann ich den Freistellungsauftrag auch rückwirkend beantragen?

- 8. Gilt der Freistellungsauftrag auch für ausländische Kapitalerträge?

- 9. Ist der Freistellungsauftrag auch für minderjährige Kinder gültig?

- 10. Gilt der Freistellungsauftrag auch für Kapitalerträge aus Kryptowährungen?

- Verweise

Was ist der Freistellungsauftrag?

– Der Freistellungsauftrag ist eine Möglichkeit für Steuerzahler, ihre Kapitalerträge steuerfrei zu behalten, indem sie einen bestimmten Betrag von der Kapitalertragssteuer ausnehmen. Für Ehegatten gibt es spezielle Regelungen, die es ermöglichen, den Freistellungsauftrag gemeinsam zu nutzen und so die Steuerbelastung zu reduzieren. Der Freistellungsauftrag gilt für verschiedene Arten von Kapitalerträgen wie Zinsen, Dividenden und Gewinne aus Wertpapierverkäufen. Es ist wichtig zu beachten, dass der Freistellungsauftrag jedes Jahr beantragt werden muss und nicht übertragbar ist. Durch die richtige Nutzung des Freistellungsauftrags können Ehegatten ihre Steuerlast senken und mehr von ihren Kapitalerträgen behalten.

Warum ist der Freistellungsauftrag wichtig?

– Der Freistellungsauftrag ist wichtig, um die Steuerbelastung auf Kapitalerträge zu minimieren. Durch die Nutzung des Freistellungsauftrags können Ehegatten einen bestimmten Betrag steuerfrei behalten und somit ihre Rendite erhöhen. Dies ist besonders vorteilhaft, da Kapitalerträge in Deutschland steuerpflichtig sind und normalerweise mit der Kapitalertragssteuer belegt werden. Indem Ehegatten ihren Freistellungsauftrag optimal nutzen, können sie mehr von ihren Kapitalerträgen behalten und ihre finanzielle Situation verbessern. Es ist wichtig zu beachten, dass der Freistellungsauftrag jedes Jahr neu beantragt werden muss und nicht übertragbar ist. Daher ist es ratsam, sich frühzeitig über die Möglichkeiten des Freistellungsauftrags zu informieren und ihn rechtzeitig zu beantragen.

Der Freistellungsauftrag für Ehegatten

Der Freistellungsauftrag für Ehegatten ist eine steuerliche Möglichkeit, die Ehepartner gemeinsam nutzen können, um ihre Kapitalerträge zu optimieren. Dabei können sie einen bestimmten Betrag von der Kapitalertragssteuer befreien und somit ihre Steuerlast reduzieren. Die Voraussetzungen für den Freistellungsauftrag sind, dass beide Ehepartner unbeschränkt steuerpflichtig sind und gemeinsam zur Einkommensteuer veranlagt werden. Es ist wichtig zu beachten, dass der Freistellungsauftrag jedes Jahr neu beantragt werden muss und nicht übertragbar ist. Um den Freistellungsauftrag für Ehegatten optimal zu nutzen, sollten beide Ehepartner ihre Freistellungsaufträge kombinieren und auf verschiedene Konten oder Wertpapiere verteilen. Dadurch können sie die maximale steuerfreie Kapitalertragsgrenze ausschöpfen. Es ist ratsam, die Nutzung des Freistellungsauftrags regelmäßig zu überprüfen und gegebenenfalls anzupassen, um steuerliche Vorteile nicht zu übersehen. Weitere Steuervorteile für Ehepaare, wie das Ehegattensplitting für Rentner, können ebenfalls genutzt werden, um die Steuerbelastung weiter zu optimieren.

Die Voraussetzungen für den Freistellungsauftrag

– Um den Freistellungsauftrag in Anspruch nehmen zu können, müssen bestimmte Voraussetzungen erfüllt sein. Zunächst einmal müssen Sie als Ehegatten zusammen veranlagt werden, entweder durch das Ehegattensplitting-Verfahren oder aufgrund des BGH-Urteils zur Rentenversicherung. Außerdem müssen beide Ehegatten unbeschränkt steuerpflichtig sein und ihren Wohnsitz oder gewöhnlichen Aufenthalt in Deutschland haben. Des Weiteren darf der Gesamtbetrag der Kapitalerträge beider Ehegatten den Sparer-Pauschbetrag nicht überschreiten. Es ist wichtig, diese Voraussetzungen zu erfüllen, um den Freistellungsauftrag für Ehegatten nutzen zu können und von den steuerlichen Vorteilen zu profitieren. Weitere Informationen zum Thema finden Sie in unserem Artikel über Eigenkündigung und Abfindung.

Wie funktioniert der Freistellungsauftrag für Ehegatten?

– Der Freistellungsauftrag für Ehegatten funktioniert folgendermaßen: Ehegatten können ihre Kapitalerträge gemeinsam versteuern und somit den Freistellungsbetrag verdoppeln. Jeder Ehegatte hat einen persönlichen Freistellungsbetrag, den er für seine eigenen Kapitalerträge nutzen kann. Darüber hinaus gibt es den gemeinsamen Freistellungsbetrag für gemeinsame Kapitalerträge. Wenn ein Ehegatte seine Kapitalerträge bereits mit seinem persönlichen Freistellungsbetrag verrechnet hat und noch ungenutzte Kapitalerträge vorhanden sind, können diese auf den anderen Ehegatten übertragen werden, um den gemeinsamen Freistellungsbetrag optimal auszunutzen. Es ist wichtig zu beachten, dass der gemeinsame Freistellungsauftrag nur genutzt werden kann, wenn beide Ehegatten unbeschränkt steuerpflichtig sind et_ and __a(href=“/ehegattensplitting-rentner/“)Ehegattensplitting für Rentner__e und __a(href=“/bgh-urteil-rentenversicherung/“)das BGH-Urteil zur Rentenversicherung__e.

Wie beantragt man den Freistellungsauftrag für Ehegatten?

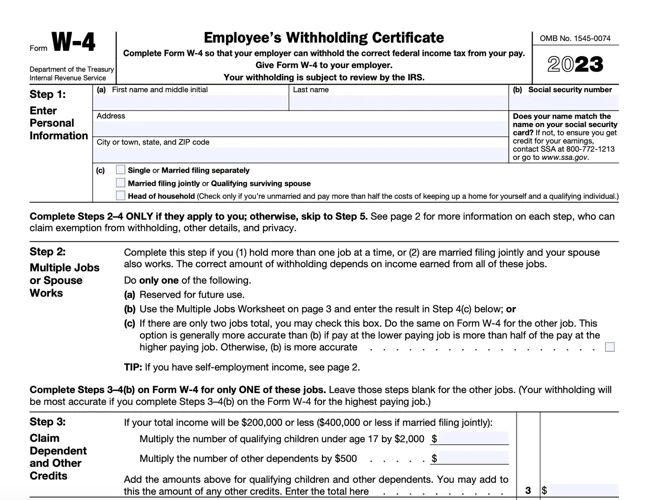

– Um den Freistellungsauftrag für Ehegatten zu beantragen, müssen Sie ein gemeinsames Formular bei Ihrer Bank oder Ihrem Finanzinstitut einreichen. Das Formular ist in der Regel online verfügbar oder kann direkt bei der Bank angefordert werden. Bevor Sie das Formular ausfüllen, stellen Sie sicher, dass Sie die persönlichen Daten beider Ehepartner sowie deren Steuer-Identifikationsnummern zur Hand haben. Sie müssen angeben, welchen Betrag Sie für den Freistellungsauftrag beantragen möchten. Bei einer gemeinsamen Veranlagung kann der Betrag doppelt so hoch sein wie bei einer Einzelveranlagung. Beachten Sie, dass beide Ehepartner das Formular unterzeichnen müssen. Sobald das Formular eingereicht wurde, wird der Freistellungsauftrag von der Bank berücksichtigt und Ihre Kapitalerträge werden bis zu dem beantragten Betrag steuerfrei sein. Stellen Sie sicher, dass Sie den Freistellungsauftrag rechtzeitig beantragen, um von Anfang des Jahres an davon zu profitieren. Weitere Informationen finden Sie auf der Website des Bundesministeriums der Finanzen.

Dos und Don’ts beim Freistellungsauftrag für Ehegatten

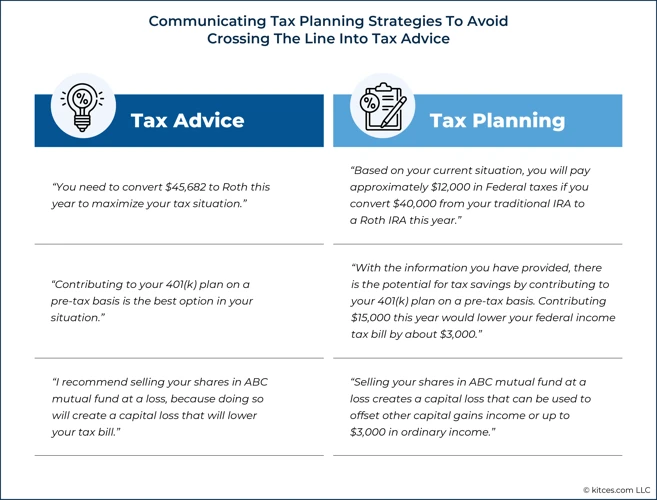

– Beim Freistellungsauftrag für Ehegatten gibt es einige Dos und Don’ts zu beachten, um die Vorteile optimal zu nutzen. Zu den Do’s gehört es, den Freistellungsauftrag frühzeitig zu beantragen, um von Anfang des Jahres an von der steuerlichen Entlastung zu profitieren. Es ist auch ratsam, den Freistellungsauftrag jedes Jahr zu überprüfen und gegebenenfalls anzupassen, um sicherzustellen, dass er für die aktuellen Kapitalerträge ausreicht. Des Weiteren sollten beide Ehegatten ihren Freistellungsauftrag nutzen, selbst wenn einer von ihnen keine Kapitalerträge hat, um den maximalen steuerlichen Vorteil zu erzielen. Zu den Dont’s beim Freistellungsauftrag gehört es, den Betrag des Freistellungsauftrags zu überschreiten, da der darüber hinausgehende Teil der Kapitalerträge regulär besteuert wird. Außerdem sollten Ehegatten darauf achten, den Freistellungsauftrag nicht doppelt zu nutzen, indem sie ihn beispielsweise bei verschiedenen Banken beantragen. Durch Beachten dieser Dos und Dont’s können Ehegatten den Freistellungsauftrag effektiv nutzen und ihre Steuerlast reduzieren.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Tipps zur Maximierung des Freistellungsauftrags

– Um den Freistellungsauftrag bestmöglich zu nutzen und Ihre Steuerbelastung weiter zu reduzieren, gibt es einige Tipps, die Sie beachten können. Ein Tipp besteht darin, den Freistellungsauftrag jedes Jahr voll auszuschöpfen, indem Sie den maximalen Betrag angeben, für den Sie steuerfreie Kapitalerträge erhalten möchten. Weiterhin ist es ratsam, bei gemeinschaftlichen Depots beide Namen der Ehegatten anzugeben, um den Freistellungsauftrag optimal zu nutzen. Zusätzlich kann es sinnvoll sein, Kapitalerträge auf beide Ehepartner aufzuteilen, um den Freibetrag effektiv zu verdoppeln. Wenn ein Ehepartner keine Kapitalerträge erzielt, können die Freibeträge auf den anderen Ehepartner übertragen werden, um sie nicht verfallen zu lassen. Ein weiterer Tipp besteht darin, den Einsatz von Steuerberatern oder Finanzexperten in Betracht zu ziehen, um sicherzustellen, dass Sie den Freistellungsauftrag bestmöglich nutzen und von allen Steuervorteilen profitieren. Durch die Umsetzung dieser Tipps können Sie Ihren Freistellungsauftrag maximieren und Ihre Steuerbelastung weiter reduzieren.

Häufige Fehler und wie man sie vermeidet

– Bei der Beantragung des Freistellungsauftrags für Ehegatten gibt es einige häufige Fehler, die vermieden werden sollten. Ein Fehler ist es, den Freistellungsauftrag nicht rechtzeitig zu stellen. Der Antrag sollte vor Beginn des Jahres gestellt werden, um sicherzustellen, dass der Freibetrag für das gesamte Jahr genutzt werden kann. Ein weiterer Fehler ist es, den Freistellungsauftrag zu niedrig anzusetzen. Es ist wichtig, den Freibetrag entsprechend Ihrer voraussichtlichen Kapitalerträge und Steuerklasse festzulegen, um eine mögliche Steuernachzahlung zu vermeiden. Ein weiterer Fehler ist es, den Freistellungsauftrag nicht zu überprüfen und anzupassen. Wenn sich Ihre finanzielle Situation ändert, zum Beispiel durch eine Änderung des Einkommens oder eine Scheidung, sollten Sie den Freistellungsauftrag entsprechend anpassen. Durch regelmäßige Überprüfung und Anpassung können Fehler vermieden werden und Sie können den Freistellungsauftrag optimal nutzen. Um weitere Informationen zum Thema Eigenkündigung und Abfindung zu erhalten, können Sie auch unseren Artikel über Eigenkündigung und Abfindung lesen.

Alternativen zum Freistellungsauftrag für Ehegatten

Es gibt verschiedene Alternativen zum Freistellungsauftrag für Ehegatten, die es Ehepaaren ermöglichen, ihre Steuerbelastung zu optimieren. Eine Möglichkeit ist die Einzelveranlagung, bei der jeder Ehegatte eine eigene Steuererklärung abgibt und seine individuellen Freibeträge nutzen kann. Diese Option kann sinnvoll sein, wenn einer der Ehepartner keine oder nur geringe Kapitalerträge hat. Eine andere Alternative ist die gemeinsame Veranlagung, bei der die Ehegatten ihre Einkünfte zusammen versteuern und von höheren Freibeträgen profitieren können. Diese Option ist besonders vorteilhaft, wenn ein Ehepartner deutlich mehr Kapitalerträge erzielt als der andere. Zusätzlich zum Freistellungsauftrag und den Veranlagungsmöglichkeiten sollten Ehegatten auch andere Steuervorteile für sich nutzen, wie zum Beispiel das Ehegattensplitting oder bestimmte Vergünstigungen für Rentner. Indem Ehepaare die verschiedenen Alternativen zum Freistellungsauftrag kennen und nutzen, können sie ihre steuerliche Situation optimieren und möglicherweise mehr Geld sparen.

Einzelveranlagung vs. gemeinsame Veranlagung

– Bei der Einkommensteuererklärung haben Ehegatten in Deutschland die Wahl zwischen der Einzelveranlagung und der gemeinsamen Veranlagung. Bei der Einzelveranlagung werden die Einkünfte und Steuerschulden jedes Ehegatten getrennt berechnet. Bei der gemeinsamen Veranlagung hingegen werden die Einkünfte und Steuerschulden beider Ehegatten zusammengefasst. Die Wahl der Veranlagungsart kann Auswirkungen auf den Freistellungsauftrag haben. Bei der Einzelveranlagung hat jeder Ehegatte seinen eigenen Freistellungsauftrag, während bei der gemeinsamen Veranlagung ein gemeinsamer Freistellungsauftrag genutzt werden kann. Die Entscheidung für die Veranlagungsart hängt von verschiedenen Faktoren ab, wie zum Beispiel den Einkommensverhältnissen der Ehegatten und den Steuervorteilen, die durch die gemeinsame Veranlagung entstehen können. Es ist ratsam, sich von einem Steuerberater beraten zu lassen, um die optimale Veranlagungsart und Nutzung des Freistellungsauftrags für Ehegatten zu bestimmen.

Andere Steuervorteile für Ehepaare

– Neben dem Freistellungsauftrag gibt es auch andere Steuervorteile, die Ehepaare in Deutschland nutzen können. Einer dieser Vorteile ist das Ehegattensplitting, das es verheirateten Paaren ermöglicht, ihre Steuerlast gemeinsam zu veranlagen und so von niedrigeren Steuersätzen zu profitieren. Dies kann insbesondere dann vorteilhaft sein, wenn ein Ehepartner ein deutlich höheres Einkommen hat als der andere. Eine weitere steuerliche Erleichterung für Ehepaare besteht darin, dass sie bestimmte Ausgaben, wie beispielsweise Kosten für die Kinderbetreuung oder haushaltsnahe Dienstleistungen, von der Steuer absetzen können. Durch die Nutzung dieser Steuervorteile können Ehepaare ihre Gesamtsteuerlast reduzieren und mehr Geld in der Familienkasse behalten.

Freistellungsauftrag für Ehegatten und Kapitalertragssteuer

Der Freistellungsauftrag für Ehegatten spielt eine wichtige Rolle bei der Minimierung der Kapitalertragssteuer. Durch die geschickte Verteilung des Freistellungsbetrags auf beide Ehegatten können sie insgesamt eine höhere steuerfreie Grenze erreichen. Dies bedeutet, dass sie mehr Kapitalerträge erzielen können, bevor Steuern anfallen. Beachten Sie jedoch, dass der Freistellungsauftrag nicht dazu führt, dass die Kapitalerträge steuerfrei werden, sondern dass erst Kapitalerträge oberhalb des Freibetrags steuerlich relevant werden. Daher ist es wichtig, den Freistellungsauftrag sorgfältig zu planen und zu nutzen, um das Beste aus der Steuerersparnis herauszuholen. Sprechen Sie mit einem Steuerberater, um sicherzustellen, dass Sie den Freistellungsauftrag richtig beantragen und Ihre Kapitalertragssteuer optimieren.

Fazit

Fazit: Der Freistellungsauftrag für Ehegatten ist eine wichtige Möglichkeit, Steuern zu sparen und die eigenen Kapitalerträge zu optimieren. Indem man den Freistellungsauftrag gemeinsam nutzt, können Ehepaare ihre Steuerbelastung reduzieren und mehr von ihren Kapitalerträgen behalten. Es ist jedoch wichtig, die Voraussetzungen und Regeln für den Freistellungsauftrag zu beachten und ihn rechtzeitig zu beantragen. Durch die Maximierung des Freistellungsbetrags und die Vermeidung häufiger Fehler können Ehepaare ihre steuerliche Situation verbessern. Alternativ gibt es auch andere Steuervorteile für Ehepaare, wie das Ehegattensplitting oder bestimmte Regelungen zur Rentenversicherung. Um die individuelle Situation optimal zu nutzen, lohnt es sich, fachkundigen Rat einzuholen und die verschiedenen Möglichkeiten zu prüfen. Mit dem Wissen über den Freistellungsauftrag und anderen Steuervorteilen können Ehepaare ihre finanzielle Situation optimieren und das Beste aus ihrer Steuererklärung herausholen.

Häufig gestellte Fragen

1. Was ist der Unterschied zwischen einem Freistellungsauftrag und einem Sparerpauschbetrag?

Der Freistellungsauftrag und der Sparerpauschbetrag sind zwei verschiedene Konzepte. Der Freistellungsauftrag bezieht sich auf die Steuerfreiheit von Kapitalerträgen, während der Sparerpauschbetrag die steuerliche Freigrenze für Zinseinkünfte darstellt. Der Freistellungsauftrag kann für verschiedene Arten von Kapitalerträgen genutzt werden, während der Sparerpauschbetrag nur auf Zinseinkünfte anwendbar ist.

2. Was passiert, wenn mein Freistellungsauftrag nicht ausgeschöpft wird?

Wenn Ihr Freistellungsauftrag nicht vollständig ausgeschöpft wird, verfällt der ungenutzte Betrag am Ende des Jahres. Es ist nicht möglich, den nicht genutzten Betrag auf das nächste Jahr zu übertragen. Daher ist es ratsam, den Freistellungsauftrag so genau wie möglich zu planen, um die Steuerfreiheit Ihrer Kapitalerträge optimal zu nutzen.

3. Kann ich den Freistellungsauftrag nachträglich ändern?

Ja, Sie können den Freistellungsauftrag nachträglich ändern. Sie haben die Möglichkeit, den beantragten Betrag im Laufe des Jahres anzupassen, wenn sich Ihre finanzielle Situation ändert. Es ist wichtig, die Änderung rechtzeitig vorzunehmen, damit sie bei den Kapitalerträgen berücksichtigt werden kann.

4. Gilt der Freistellungsauftrag auch für Ehegatten in einer eingetragenen Lebenspartnerschaft?

Ja, der Freistellungsauftrag gilt auch für Ehegatten in einer eingetragenen Lebenspartnerschaft. Die gleichen Regelungen und Betragsgrenzen gelten auch für diese Paare. Es ist jedoch wichtig, die steuerlichen Voraussetzungen für eine eingetragene Lebenspartnerschaft zu erfüllen.

5. Kann ich den Freistellungsauftrag auf verschiedene Banken aufteilen?

Ja, Sie können den Freistellungsauftrag auf verschiedene Banken aufteilen. Das bedeutet, dass Sie bei verschiedenen Banken den Freistellungsauftrag beantragen und somit die Betragsgrenze für die steuerfreien Kapitalerträge aufteilen können. Diese Aufteilung kann sinnvoll sein, um das Risiko der Überschreitung des Betrags zu verringern.

6. Sind Verluste aus Kapitalanlagen im Rahmen des Freistellungsauftrags relevant?

Nein, Verluste aus Kapitalanlagen sind nicht relevant im Rahmen des Freistellungsauftrags. Der Freistellungsauftrag bezieht sich nur auf die steuerfreien Kapitalerträge. Verluste können jedoch mit Gewinnen verrechnet werden, um die Steuerbelastung insgesamt zu verringern.

7. Kann ich den Freistellungsauftrag auch rückwirkend beantragen?

Nein, der Freistellungsauftrag kann nicht rückwirkend beantragt werden. Sie müssen den Antrag rechtzeitig stellen, um von der Steuerfreiheit Ihrer Kapitalerträge zu profitieren. Es ist wichtig, die Fristen zu beachten, die von den Banken und dem Finanzamt festgelegt werden.

8. Gilt der Freistellungsauftrag auch für ausländische Kapitalerträge?

Nein, der Freistellungsauftrag gilt nur für inländische Kapitalerträge. Wenn Sie auch ausländische Kapitalerträge haben, müssen Sie die entsprechenden steuerlichen Regelungen des betreffenden Landes beachten.

9. Ist der Freistellungsauftrag auch für minderjährige Kinder gültig?

Ja, der Freistellungsauftrag ist auch für minderjährige Kinder gültig. Eltern können den Freistellungsauftrag für ihre Kinder stellen, um deren Kapitalerträge steuerfrei zu halten. Es gelten die gleichen Betragsgrenzen wie für Erwachsene.

10. Gilt der Freistellungsauftrag auch für Kapitalerträge aus Kryptowährungen?

Ja, der Freistellungsauftrag gilt auch für Kapitalerträge aus Kryptowährungen. Wenn Sie Gewinne aus dem Handel mit Kryptowährungen erzielen, können Sie den Freistellungsauftrag nutzen, um diese Gewinne steuerfrei zu behalten. Beachten Sie jedoch, dass die steuerliche Behandlung von Kryptowährungen je nach Land unterschiedlich sein kann.