Wie fülle ich meinen Finanzplan richtig aus? Eine gute Finanzplanung ist entscheidend, um Ihre finanziellen Ziele zu erreichen und ein solides Fundament für Ihre Zukunft zu schaffen. Egal, ob Sie Schulden abbauen, für den Ruhestand sparen oder ein Vermögen aufbauen wollen, eine detaillierte Finanzplanung ist der Schlüssel zum Erfolg. Doch wie genau füllt man einen Finanzplan aus? In diesem Artikel werden wir Ihnen Schritt für Schritt zeigen, wie Sie Ihren Finanzplan richtig ausfüllen können. Von der Budgetierung und Ausgabenmanagement über die Einnahmenoptimierung und Schuldenabbau, bis hin zu Investitionen und Vermögensaufbau werden wir Ihnen alles erklären, was Sie über die Finanzplanung und Rechtsberatung wissen müssen. Lesen Sie weiter, um wertvolle Tipps und Ratschläge zu erhalten, wie Sie Ihre finanziellen Ziele erreichen können.

Zusammenfassung

- Warum ist eine Finanzplanung wichtig?

- Grundlagen der Finanzplanung

- Die Rolle der Rechtsberatung in der Finanzplanung

- Wie fülle ich meinen Finanzplan richtig aus?

- Tools und Software für die Finanzplanung

- Wichtige Tipps für die effektive Finanzplanung

- Unabhängige Finanzberater und Rechtsberater finden

- Fragen und Antworten zur Finanzplanung und Rechtsberatung

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Wie oft sollte ich meinen Finanzplan aktualisieren?

- 2. Was ist der Unterschied zwischen einem Finanzplan und einem Budget?

- 3. Wann sollte ich einen unabhängigen Finanzberater konsultieren?

- 4. Welche Rolle spielen Versicherungen in der Finanzplanung?

- 5. Warum ist ein Notfallfonds wichtig?

- 6. Wie finde ich einen seriösen Rechtsberater?

- 7. Was ist die Bedeutung einer Nachlassplanung?

- 8. Wann sollte ich meine Rechtsschutzversicherung in Anspruch nehmen?

- 9. Welche Art von Software kann ich zur Finanzplanung verwenden?

- 10. Wie kann ich meine Investitionen diversifizieren?

- Verweise

Warum ist eine Finanzplanung wichtig?

Eine Finanzplanung ist wichtig, um Ihre finanziellen Ziele zu erreichen und eine solide Grundlage für Ihre Zukunft zu schaffen. Indem Sie einen Finanzplan erstellen, können Sie Ihre Ausgaben kontrollieren, Schulden abbauen, Ersparnisse aufbauen und langfristige Investitionen tätigen. Eine gute Finanzplanung ermöglicht es Ihnen, Ihre finanziellen Ressourcen effizient zu nutzen und Ihre Einnahmen optimal zu nutzen. Sie hilft Ihnen auch, finanzielle Ziele zu setzen und einen klaren Plan zu haben, um diese zu erreichen. Darüber hinaus kann eine geeignete Finanzplanung Ihnen helfen, finanzielle Risiken zu minimieren und für unvorhergesehene Ereignisse abgesichert zu sein. Ohne eine solide Finanzplanung besteht die Gefahr, dass Sie Geld verschwenden, sich überschulden oder finanzielle Schwierigkeiten bekommen könnten. Daher ist es wichtig, Zeit und Mühe in die Erstellung und Umsetzung eines Finanzplans zu investieren, um Ihre finanzielle Gesundheit langfristig zu sichern.

Grundlagen der Finanzplanung

Eine solide Finanzplanung basiert auf bestimmten Grundlagen, die Ihnen helfen, Ihre finanziellen Ziele zu erreichen. Dazu gehört zunächst die Budgetierung und das Ausgabenmanagement. Es ist wichtig, ein Budget zu erstellen, um Ihre Einnahmen und Ausgaben im Blick zu behalten und sicherzustellen, dass Sie Ihre Ausgaben im Rahmen halten. Eine Möglichkeit, Ihre Ausgaben zu senken, ist durchden Einsatz von Steuererklärungs-Apps wie Zasta oder Taxfix, die Ihnen helfen, potenzielle Steuervorteile zu nutzen. Eine weitere Grundlage der Finanzplanung ist die Einnahmenoptimierung und der Schuldenabbau. Sie sollten Maßnahmen ergreifen, um Ihr Einkommen zu erhöhen und gleichzeitig Schulden abzubauen. Das kann beispielsweise bedeuten, zusätzliche Einnahmequellen wie Nebenjobs oder Investitionen zu erschließen und Ihre Schulden konsequent zu tilgen. Schließlich spielt auch die Investition und der Vermögensaufbau eine wichtige Rolle in einer soliden Finanzplanung. Durch kluge Investitionen wie Immobilien oder Aktien können Sie langfristig Vermögen aufbauen und für Ihre finanzielle Zukunft vorsorgen. Indem Sie diese Grundlagen der Finanzplanung beachten und entsprechende Maßnahmen ergreifen, können Sie Ihre finanziellen Ziele erreichen und eine stabile finanzielle Basis schaffen.

1. Budgetierung und Ausgabenmanagement

1. Budgetierung und Ausgabenmanagement: Die Budgetierung und das Ausgabenmanagement bilden die Grundlage einer effektiven Finanzplanung. Beginnen Sie damit, Ihre Einnahmen und Ausgaben aufzuschlüsseln. Erstellen Sie eine Liste Ihrer monatlichen Einnahmen, einschließlich Gehalt, Nebeneinkünften und etwaigen Kapitalerträgen. Auf der anderen Seite notieren Sie Ihre monatlichen Ausgaben, einschließlich Miete, Lebensmittel, Transport, Versicherungen und Schuldenzahlungen. Überprüfen Sie Ihre Ausgaben kritisch und identifizieren Sie Bereiche, in denen Sie möglicherweise Einsparungen vornehmen können. Setzen Sie realistische Budgetziele und halten Sie sich daran. Tracking-Apps oder Excel-Tabellen können Ihnen dabei helfen, den Überblick über Ihre Finanzen zu behalten. Vergessen Sie nicht, in Ihren Finanzplan auch regelmäßige Ausgaben wie Steuern einzubeziehen. Wenn Sie beispielsweise wissen möchten, wo Sie die Informationen aus der Zeile 19 der Lohnsteuerbescheinigung in der Anlage N eintragen sollten, finden Sie diesbezüglich weitere Informationen hier. Ein sorgfältiges Budget und Ausgabenmanagement sind der erste Schritt, um Ihre finanziellen Ziele zu erreichen und Ihre Finanzen langfristig unter Kontrolle zu halten.

2. Einnahmenoptimierung und Schuldenabbau

Einnahmenoptimierung und Schuldenabbau sind zwei wichtige Aspekte der Finanzplanung. Um Ihre finanzielle Situation zu verbessern, sollten Sie Wege finden, Ihr Einkommen zu optimieren. Dies kann bedeuten, nach Möglichkeiten zur Gehaltssteigerung zu suchen, zusätzliche Einnahmequellen zu erschließen oder Ihre bestehenden Einkommensströme zu maximieren. Eine Möglichkeit, dies zu erreichen, besteht darin, Ihre beruflichen Fähigkeiten und Qualifikationen weiterzuentwickeln, um Ihre Chancen auf Beförderungen oder höher bezahlte Positionen zu erhöhen. Darüber hinaus kann es sinnvoll sein, in neue Geschäftsmöglichkeiten oder Investitionen zu investieren, um zusätzliches Einkommen zu generieren.

Gleichzeitig sollten Sie Ihre Schulden abbauen, um Ihre finanzielle Belastung zu verringern. Dies kann bedeuten, einen Schuldenrückzahlungsplan aufzustellen und herauszufinden, welche Schulden Vorrang haben. Es ist wichtig, die Zinsen und Gebühren im Auge zu behalten, um die bestmögliche Strategie für den Schuldenabbau zu entwickeln. Eine Möglichkeit, Ihre Schulden zu senken, besteht darin, zusätzliche Zahlungen zu leisten oder Ihre Ausgaben zu reduzieren, um mehr Geld für die Rückzahlung zur Verfügung zu haben. Eine gute Finanzplanung hilft Ihnen dabei, Ihre Einnahmen zu maximieren und Ihre Schulden effektiv zu reduzieren, um Ihre finanzielle Stabilität zu verbessern.

3. Investitionen und Vermögensaufbau

Bei der Finanzplanung spielt auch die Investition und der Vermögensaufbau eine wichtige Rolle. Durch kluge Investitionen können Sie Ihr Vermögen langfristig steigern und finanzielle Sicherheit für die Zukunft schaffen. Es gibt verschiedene Möglichkeiten, in die Investition einzusteigen, wie zum Beispiel in Aktien, Anleihen, Investmentfonds oder Immobilien. Bevor Sie jedoch investieren, ist es wichtig, eine gründliche Recherche durchzuführen und sich über verschiedene Anlagestrategien zu informieren. Die Diversifizierung des Portfolios ist ebenfalls entscheidend, um das Risiko zu minimieren und potenzielle Gewinne zu maximieren. Die Investition sollte auch immer mit einem langfristigen Blickwinkel betrachtet werden, um vom Zinseszinseffekt zu profitieren und Ihr Vermögen im Laufe der Zeit zu vermehren. Wenn Sie Hilfe beim Investieren benötigen, können Sie sich an einen Finanzberater wenden, der Ihnen bei der Auswahl der richtigen Anlagen und der Erstellung einer maßgeschneiderten Anlagestrategie helfen kann.

Die Rolle der Rechtsberatung in der Finanzplanung

Rechtsberatung spielt eine wichtige Rolle in der Finanzplanung. Es reicht nicht aus, nur Ihre finanziellen Ziele festzulegen und Ihren Finanzplan umzusetzen. Es ist auch entscheidend, die rechtlichen Aspekte zu berücksichtigen, um Ihre finanzielle Sicherheit zu gewährleisten. Die Rechtsberatung kann Ihnen helfen, mögliche rechtliche Risiken zu erkennen und angemessene Maßnahmen zu ergreifen, um diese zu vermeiden. Sie kann Ihnen auch dabei helfen, Ihre finanziellen Interessen zu schützen und Ihre Vermögenswerte rechtlich abzusichern. Beispielsweise können Sie bei der Planung Ihres Nachlasses und bei Fragen des Erbrechts die Unterstützung eines Rechtsanwalts in Anspruch nehmen. Darüber hinaus können Versicherungen eine wichtige Rolle spielen, um Ihre finanzielle Sicherheit zu gewährleisten und Risiken abzudecken. Eine Rechtsberatung kann Ihnen helfen, die richtige Versicherungspolice auszuwählen und Ihre Rechte und Ansprüche im Falle eines Versicherungsfalls zu verstehen. Wenn Sie weitere Informationen zur Grundsteuer in Bayern benötigen, finden Sie in unserem Artikel eine Anleitung zur Grundsteuer in Bayern.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

1. Notwendigkeit der Rechtsberatung

Eine kompetente Rechtsberatung ist ein wichtiger Bestandteil der Finanzplanung. Sie bietet Ihnen das notwendige Fachwissen und die rechtlichen Informationen, um fundierte Entscheidungen zu treffen und Ihre finanziellen Interessen zu schützen. Rechtsberatung kann Ihnen helfen, steuerliche Vorteile zu nutzen und rechtliche Risiken zu minimieren. Sie können von Experten unterstützt werden, um Verträge, Versicherungen und andere finanzielle Dokumente zu verstehen und sicherzustellen, dass Sie Ihre Rechte und Pflichten vollständig verstehen. Ein erfahrener Rechtsberater kann Ihnen auch dabei helfen, Ihre Vermögenswerte zu schützen und eine angemessene Nachlassplanung durchzuführen. Wenn Sie Ihre finanziellen Ziele erreichen möchten, ist es entscheidend, eine qualifizierte Rechtsberatung in Anspruch zu nehmen, um sicherzustellen, dass Sie alle rechtlichen Aspekte Ihrer Finanzplanung berücksichtigen. Erfahren Sie mehr über die Bedeutung der Rechtsberatung in unserer Anleitung zum grundsteuer bayern formular.

2. Versicherungen und rechtliche Absicherung

Bei der Finanzplanung spielt die Versicherung und rechtliche Absicherung eine entscheidende Rolle. Es ist wichtig, sich vor unvorhergesehenen Ereignissen und Risiken zu schützen. Eine angemessene Versicherungspolice kann Ihnen helfen, sich gegen Schäden an Eigentum, Unfälle oder Krankheiten abzusichern. Zudem sollten Sie überprüfen, ob Sie ausreichend versichert sind, insbesondere, wenn es um Ihre Gesundheit, Ihr Auto oder Ihr Eigenheim geht. Darüber hinaus ist es ratsam, die notwendigen rechtlichen Dokumente zu haben, wie beispielsweise einen gültigen Testament (Hier könnte ein interner Link auf /nachlassplanung-und-erbrecht/ eingefügt werden). Diese Dokumente können Ihnen helfen, Ihre Vermögenswerte zu schützen und sicherzustellen, dass Ihre Wünsche im Falle von Krankheit oder Todesfall respektiert werden. Eine umfassende Absicherung durch Versicherungen und rechtliche Maßnahmen ist daher ein wichtiger Bestandteil einer ganzheitlichen Finanzplanung.

3. Nachlassplanung und Erbrecht

Bei der Finanzplanung spielt die Nachlassplanung und das Erbrecht eine wichtige Rolle. Die Regelung des eigenen Nachlasses ist notwendig, um sicherzustellen, dass Ihr Vermögen gemäß Ihren Wünschen verteilt wird, nachdem Sie verstorben sind. Eine angemessene Nachlassplanung ermöglicht es Ihnen auch, mögliche Streitigkeiten innerhalb der Familie zu vermeiden und sicherzustellen, dass Ihre Angehörigen gut versorgt sind. Im Erbrecht geht es um die rechtlichen Aspekte, die mit dem Übergang von Vermögenswerten nach dem Tode einer Person verbunden sind. Hierzu gehören die Bestimmung eines Testaments, die Benennung von Erben, die Erstellung eines Vorsorgevollmacht oder eines Patientenverfügung sowie die Gestaltung von Schenkungen und Vermächtnissen. Es ist ratsam, sich frühzeitig mit der Nachlassplanung und dem Erbrecht auseinanderzusetzen und bei Bedarf einen spezialisierten Rechtsberater hinzuzuziehen, um sicherzustellen, dass Ihre Nachlassplanung den gesetzlichen Anforderungen entspricht und Ihre individuellen Wünsche berücksichtigt werden.

Wie fülle ich meinen Finanzplan richtig aus?

Die richtige Ausfüllung eines Finanzplans erfordert Sorgfalt und Genauigkeit. Hier sind einige Schritte, die Ihnen helfen, Ihren Finanzplan richtig auszufüllen:

1. Beginnen Sie mit einer Bestandsaufnahme Ihrer Finanzen, einschließlich Ihrer Einnahmen, Ausgaben, Schulden und Vermögenswerte.

2. Stellen Sie realistische Ziele für Ihre finanzielle Zukunft auf, wie z.B. den Aufbau eines Notfallsparplans oder die Tilgung bestimmter Schulden.

3. Erstellen Sie einen monatlichen Budgetplan, der Ihre Einnahmen und Ausgaben detailliert auflistet. Achten Sie darauf, regelmäßige Ausgaben wie Miete, Versicherungen und Schuldenzahlungen zu berücksichtigen.

4. Überprüfen Sie Ihre Ausgaben regelmäßig und suchen Sie nach Möglichkeiten, um Geld zu sparen, z.B. durch den Wechsel zu günstigeren Anbietern oder den Verzicht auf unnötige Ausgaben.

5. Entwickeln Sie eine Strategie zur Schuldenabbau. Priorisieren Sie Ihre Schulden nach Zinssätzen und arbeiten Sie daran, diese nach und nach abzuzahlen.

6. Planen Sie Ihre langfristigen Investitionen und überlegen Sie, wie Sie Ihr Vermögen aufbauen können. Berücksichtigen Sie dabei Ihr Risikoprofil und Ihre Renditeerwartungen.

7. Überprüfen Sie Ihren Finanzplan regelmäßig und passen Sie ihn bei Bedarf an. Lebenssituationen und finanzielle Ziele können sich im Laufe der Zeit ändern, daher ist es wichtig, flexibel zu bleiben und Ihren Plan anzupassen.

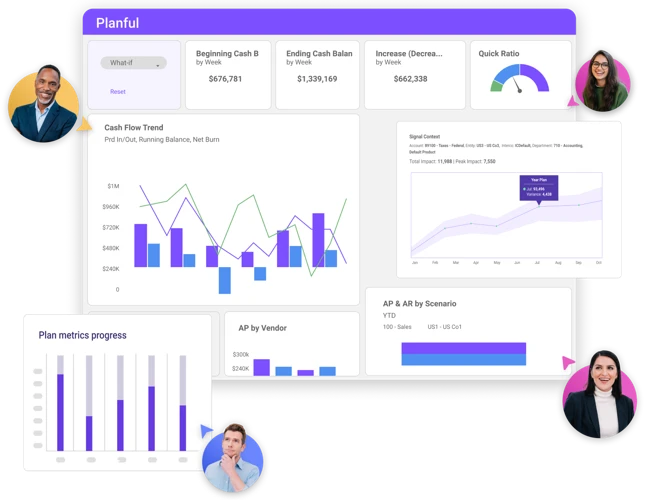

Tools und Software für die Finanzplanung

Tools und Software für die Finanzplanung können Ihnen dabei helfen, Ihre Finanzen effektiv zu verwalten und einen detaillierten Überblick über Ihre Einnahmen und Ausgaben zu erhalten. Es gibt verschiedene Optionen zur Auswahl, je nach Ihren individuellen Bedürfnissen und Präferenzen. Ein beliebtes Tool ist beispielsweise eine Budgetierungs-App, mit der Sie Ihre Ausgaben verfolgen und Ihr Budget besser planen können. Diese Apps ermöglichen es Ihnen, Ausgabenkategorien festzulegen, Transaktionen zu erfassen und grafische Berichte zu generieren. Eine andere Möglichkeit ist die Verwendung von Finanzplanungssoftware, die umfangreichere Funktionen bietet. Solche Programme können Ihnen helfen, einen detaillierten Finanzplan zu erstellen, Investitionen zu verwalten und Ihre langfristigen finanziellen Ziele zu verfolgen. Einige beliebte Finanzplanungssoftware umfasst Mint, Quicken und Personal Capital. Es ist wichtig, dass Sie sich Zeit nehmen, um die verschiedenen Optionen zu erforschen und eine Lösung zu finden, die Ihren Bedürfnissen und Ihrem Komfortniveau entspricht. Mit den richtigen Tools und Software können Sie Ihre Finanzen effizient verwalten und Ihre finanziellen Ziele erfolgreich erreichen.

Wichtige Tipps für die effektive Finanzplanung

Eine effektive Finanzplanung erfordert einige wichtige Tipps, um erfolgreich zu sein. Hier sind einige wesentliche Aspekte, die Sie berücksichtigen sollten:

1. Setzen Sie klare finanzielle Ziele: Definieren Sie Ihre finanziellen Ziele klar und präzise. Möchten Sie Schulden abbauen, für den Ruhestand sparen oder ein Vermögen aufbauen? Durch die Festlegung von Zielen können Sie Ihren Finanzplan gezielt ausrichten.

2. Erstellen Sie ein realistisches Budget: Ermitteln Sie Ihre monatlichen Einnahmen und Ausgaben und erstellen Sie ein Budget, das Ihren finanziellen Zielen entspricht. Achten Sie darauf, sowohl kurzfristige als auch langfristige finanzielle Verpflichtungen (wie Schuldenrückzahlung oder Sparpläne) einzubeziehen.

3. Überprüfen Sie regelmäßig Ihren Finanzplan: Eine Finanzplanung ist nicht statisch, sondern sollte regelmäßig überprüft und angepasst werden. Analysieren Sie Ihre Fortschritte, überprüfen Sie Ihre Fähigkeit, Ihre Ziele zu erreichen, und nehmen Sie gegebenenfalls Anpassungen vor.

4. Investieren Sie langfristig: Beim Vermögensaufbau ist es wichtig, langfristige Investitionen zu tätigen. Berücksichtigen Sie dabei Ihre Risikotoleranz und streuen Sie Ihre Investitionen, um das Risiko zu minimieren.

5. Achten Sie auf Ihre Versicherungsbedürfnisse: Denken Sie daran, Ihre Versicherungsbedürfnisse zu berücksichtigen, um sich und Ihre Familie vor unvorhergesehenen Ereignissen wie Krankheit oder Unfall abzusichern.

6. Sparen Sie für den Ruhestand: Starten Sie frühzeitig mit der Altersvorsorge und sparen Sie konsequent für Ihren Ruhestand. Nutzen Sie dabei auch staatliche Förderungen wie betriebliche Altersvorsorge oder Riester-Rente.

7. Berücksichtigen Sie Steueroptimierung: Informieren Sie sich über Ihre steuerlichen Möglichkeiten und nutzen Sie legale Steuervorteile, um Ihre finanziellen Mittel effizient zu nutzen.

8. Suchen Sie bei Bedarf professionelle Hilfe: Wenn Sie sich bei bestimmten finanziellen Themen unsicher fühlen, suchen Sie sich Unterstützung von einem unabhängigen Finanzberater oder Rechtsberater, der Ihnen bei Ihrer Finanzplanung zur Seite stehen kann.

Indem Sie diese wichtigen Tipps berücksichtigen, können Sie Ihre Finanzplanung effektiv gestalten und Ihre finanziellen Ziele erfolgreich erreichen.

Unabhängige Finanzberater und Rechtsberater finden

Unabhängige Finanzberater und Rechtsberater finden: Die Suche nach unabhängigen Finanzberatern und Rechtsberatern kann eine wichtige Rolle bei der Erreichung Ihrer finanziellen Ziele spielen. Wenn es um finanzielle und rechtliche Angelegenheiten geht, ist es wichtig, Expertenrat von Fachleuten einzuholen, die Ihnen helfen können, fundierte Entscheidungen zu treffen. Hier sind einige Tipps, wie Sie unabhängige Finanzberater und Rechtsberater finden können:

1. Recherchieren Sie online: Nutzen Sie Suchmaschinen und Bewertungsplattformen, um Finanzberater und Rechtsberater in Ihrer Region zu finden. Lesen Sie Bewertungen und Erfahrungsberichte anderer Kunden, um eine Vorstellung von der Qualität ihrer Dienstleistungen zu bekommen.

2. Empfehlungen einholen: Fragen Sie Freunde, Familienmitglieder oder Kollegen nach Empfehlungen für vertrauenswürdige Finanzberater und Rechtsberater. Persönliche Empfehlungen können eine gute Möglichkeit sein, qualifizierte Fachleute zu finden.

3. Kontrollieren Sie die Qualifikationen: Überprüfen Sie die Qualifikationen und Zertifizierungen der potenziellen Berater. Stellen Sie sicher, dass sie über die erforderlichen Kenntnisse und Erfahrungen verfügen, um Ihnen bei Ihren spezifischen finanziellen und rechtlichen Bedürfnissen zu helfen.

4. Vereinbaren Sie ein erstes Beratungsgespräch: Bevor Sie sich für einen Berater entscheiden, vereinbaren Sie ein erstes Beratungsgespräch, um Ihre Situation zu besprechen und festzustellen, ob die Chemie zwischen Ihnen stimmt. Es ist wichtig, jemanden zu finden, dem Sie vertrauen und mit dem Sie sich wohl fühlen.

5. Fragen Sie nach der Vergütungsstruktur: Klären Sie von Anfang an, wie der Berater vergütet wird. Bitten Sie um Klarheit bezüglich der Gebühren und Provisionen, um sicherzustellen, dass es keine versteckten Kosten gibt und dass die Interessen des Beraters mit Ihren eigenen Interessen übereinstimmen.

Indem Sie diese Tipps befolgen, können Sie unabhängige Finanzberater und Rechtsberater finden, die Ihnen mit ihrem Fachwissen und ihrer Erfahrung bei der Finanzplanung und Rechtsberatung helfen können.

Fragen und Antworten zur Finanzplanung und Rechtsberatung

1. Was ist der Unterschied zwischen einem Finanzplan und einem Budget?

Ein Finanzplan umfasst eine umfassendere Strategie zur Erreichung Ihrer finanziellen Ziele. Es beinhaltet die Analyse Ihrer Einnahmen, Ausgaben, Schulden, Investitionen und Vermögensbildung. Ein Budget hingegen ist eine detaillierte Aufschlüsselung Ihrer monatlichen Einnahmen und Ausgaben, die Ihnen hilft, Ihr Geld effektiv zu verwalten und Ihre Ausgaben im Griff zu behalten.

2. Wann sollte ich einen Finanzberater konsultieren?

Es kann ratsam sein, einen Finanzberater zu konsultieren, wenn Sie komplexe finanzielle Entscheidungen treffen müssen, wie beispielsweise den Kauf einer Immobilie, die Planung für den Ruhestand oder die Optimierung Ihrer Investitionen. Ein Finanzberater kann Ihnen helfen, eine maßgeschneiderte Finanzstrategie zu entwickeln und professionelle Beratung zu erhalten.

3. Welche Rolle spielt die Rechtsberatung in der Finanzplanung?

Die Rechtsberatung spielt eine wichtige Rolle in der Finanzplanung, insbesondere in den Bereichen Erbrecht, Nachlassplanung und rechtliche Absicherung. Ein Rechtsberater kann Ihnen helfen, rechtliche Dokumente wie Testamente, Vorsorgevollmachten und Patientenverfügungen zu erstellen, um sicherzustellen, dass Ihre finanziellen und rechtlichen Angelegenheiten optimal geregelt sind.

4. Wie kann ich meine Finanzplanung regelmäßig überprüfen und anpassen?

Es ist wichtig, Ihre Finanzplanung regelmäßig zu überprüfen und anzupassen, um sicherzustellen, dass sie mit Ihren Zielen und aktuellen finanziellen Bedürfnissen übereinstimmt. Überprüfen Sie Ihre Budgets, Ersparnisse, Schulden und Investitionen regelmäßig und nehmen Sie bei Bedarf Anpassungen vor. Es kann hilfreich sein, einen festen Zeitplan für diese Überprüfungen festzulegen, zum Beispiel einmal im Jahr oder bei bedeutenden Lebensveränderungen.

5. Welche Tools oder Software kann ich für die Finanzplanung nutzen?

Es gibt viele Tools und Softwareanwendungen, die Ihnen bei der Finanzplanung helfen können, z. B. Budget-Apps, Online-Banking-Plattformen und Finanzmanagement-Software. Diese Tools können Ihnen helfen, Ihre Einnahmen und Ausgaben zu verfolgen, Budgets zu erstellen, Schulden abzubauen und Ihre finanzielle Gesundheit zu verbessern.

Hoffentlich konnten diese Fragen und Antworten Ihre Kenntnisse über die Finanzplanung und Rechtsberatung erweitern. Wenn Sie weitere Fragen haben, zögern Sie nicht, einen Finanzberater oder Rechtsberater zu konsultieren, um auf Ihre individuellen Bedürfnisse zugeschnittene Beratung zu erhalten.

Zusammenfassung

In der Zusammenfassung lässt sich sagen, dass eine gute Finanzplanung von großer Bedeutung ist, um Ihre finanziellen Ziele zu erreichen und Ihre Zukunft abzusichern. Durch eine detaillierte Finanzplanung können Sie Ihre Ausgaben kontrollieren, Ihre Einnahmen optimieren, Schulden abbauen und ein solides Vermögen aufbauen. Es ist auch wichtig, die Rolle der Rechtsberatung in der Finanzplanung zu berücksichtigen, da rechtliche Absicherung und Nachlassplanung weitere wichtige Aspekte sind. Um Ihren Finanzplan richtig auszufüllen, sollten Sie Tools und Software nutzen, die Ihnen bei der Organisation und Verfolgung Ihrer finanziellen Ziele helfen können. Wichtige Tipps für eine effektive Finanzplanung umfassen unter anderem die regelmäßige Überprüfung und Anpassung des Plans, das Konsultieren von unabhängigen Finanzberatern und Rechtsberatern sowie die Kenntnis und Einhaltung rechtlicher Vorschriften. Mit der richtigen Finanzplanung und Rechtsberatung können Sie Ihre finanzielle Gesundheit aufbauen und langfristigen Erfolg erzielen.

Häufig gestellte Fragen

1. Wie oft sollte ich meinen Finanzplan aktualisieren?

Es wird empfohlen, Ihren Finanzplan mindestens einmal im Jahr zu aktualisieren. Allerdings kann es auch erforderlich sein, Ihren Plan bei größeren Lebensveränderungen wie Heirat, Scheidung, Geburt eines Kindes oder Verlust des Arbeitsplatzes anzupassen.

2. Was ist der Unterschied zwischen einem Finanzplan und einem Budget?

Ein Finanzplan umfasst eine umfassende Analyse Ihrer finanziellen Situation, langfristige Ziele und Strategien zur Erreichung dieser Ziele. Ein Budget hingegen ist eine detaillierte Aufschlüsselung Ihrer Einnahmen, Ausgaben und finanziellen Verpflichtungen für einen bestimmten Zeitraum.

3. Wann sollte ich einen unabhängigen Finanzberater konsultieren?

Es kann sinnvoll sein, einen unabhängigen Finanzberater zu konsultieren, wenn Sie komplexe finanzielle Fragen haben, sich unsicher sind, wie Sie Ihre Ziele erreichen können oder eine professionelle Meinung zu Ihrer Finanzplanung wünschen.

4. Welche Rolle spielen Versicherungen in der Finanzplanung?

Versicherungen sind ein wichtiger Bestandteil einer guten Finanzplanung. Sie helfen, finanzielle Risiken abzusichern und schützen Sie vor unerwarteten Ausgaben im Falle von Krankheit, Unfall oder Schadensersatzansprüchen.

5. Warum ist ein Notfallfonds wichtig?

Ein Notfallfonds ist wichtig, um unvorhergesehene finanzielle Schwierigkeiten zu bewältigen. Er dient als finanzielles Polster und ermöglicht es Ihnen, unerwartete Ausgaben wie z.B. Autoreparaturen, medizinische Notfälle oder Jobverlust abzufedern, ohne Ihre langfristigen Ziele zu gefährden.

6. Wie finde ich einen seriösen Rechtsberater?

Um einen seriösen Rechtsberater zu finden, können Sie sich an professionelle Organisationen wie Anwaltskammern wenden, Empfehlungen von Freunden oder Familienmitgliedern einholen oder Online-Bewertungen und Testimonials prüfen.

7. Was ist die Bedeutung einer Nachlassplanung?

Die Nachlassplanung umfasst die Vorbereitung eines rechtsgültigen Testaments, die Bestimmung eines Nachlassverwalters und die Festlegung der Verteilung Ihres Vermögens nach Ihrem Tod. Eine gute Nachlassplanung stellt sicher, dass Ihre Wünsche respektiert werden und Streitigkeiten vermieden werden.

8. Wann sollte ich meine Rechtsschutzversicherung in Anspruch nehmen?

Sie sollten Ihre Rechtsschutzversicherung in Anspruch nehmen, wenn Sie rechtliche Fragen haben oder rechtliche Unterstützung benötigen, beispielsweise bei Vertragsstreitigkeiten, Arbeitsrechtsfragen oder rechtlichen Auseinandersetzungen.

9. Welche Art von Software kann ich zur Finanzplanung verwenden?

Es gibt eine Vielzahl von Finanzplanungs-Software auf dem Markt. Einige beliebte Optionen sind z.B. Mint, Quicken, YNAB und Personal Capital. Es ist wichtig, eine Software zu wählen, die Ihren Bedürfnissen entspricht und Ihnen bei der Budgetierung, Verwaltung von Investitionen und der Verfolgung Ihrer finanziellen Ziele hilft.

10. Wie kann ich meine Investitionen diversifizieren?

Die Diversifizierung von Investitionen bedeutet, Ihr Portfolio auf verschiedene Anlageklassen, Branchen und geografische Regionen zu verteilen, um das Risiko zu minimieren. Sie können dies tun, indem Sie in Aktien, Anleihen, Immobilien, Rohstoffe und andere Anlagen investieren.