GmbH Verluste können für ein Unternehmen eine große Herausforderung darstellen. In dieser umfassenden Anleitung erfahren Sie, wie Sie am besten mit Verlusten in Ihrer GmbH umgehen können. Wir geben Ihnen wertvolle Tipps zur Verlustfeststellung und dem Verlustausgleich, erläutern die steuerlichen Auswirkungen von GmbH-Verlusten und zeigen Ihnen, wie Sie mit diesen Verlusten effektiv umgehen können. Außerdem erfahren Sie, warum eine professionelle steuerliche Beratung von großer Bedeutung ist und wie Sie den richtigen Steuerberater für Ihr Unternehmen auswählen können. Egal, ob Sie bereits mit Verlusten konfrontiert sind oder sich auf mögliche zukünftige Verluste vorbereiten möchten, diese Anleitung bietet Ihnen das nötige Wissen, um die finanzielle Stabilität Ihres Unternehmens langfristig zu sichern.

Zusammenfassung

- 1. Verlustvortrag und Verlustausgleich

- 2. Steuerliche Auswirkungen von GmbH-Verlusten

- 3. Verlustfeststellung und Anforderungen

- 4. Umgang mit GmbH-Verlusten

- 5. Steuerliche Beratung und Expertenwissen

- Schlussfolgerung

-

Häufig gestellte Fragen

- 1. Wie funktioniert der Verlustvortrag?

- 2. Wie lange kann ein Verlustvortrag genutzt werden?

- 3. Was ist der Verlustausgleich?

- 4. Kann ein Verlustvortrag rückwirkend geltend gemacht werden?

- 5. Welche steuerlichen Auswirkungen haben GmbH-Verluste?

- 6. Gibt es Grenzen für den Verlustausgleich?

- 7. Wie können Ursachen für GmbH-Verluste analysiert werden?

- 8. Welche Maßnahmen können zur Verlustreduzierung ergriffen werden?

- 9. Warum ist eine langfristige Planung wichtig im Umgang mit GmbH-Verlusten?

- 10. Welche Vorteile bietet eine professionelle steuerliche Beratung?

- Verweise

1. Verlustvortrag und Verlustausgleich

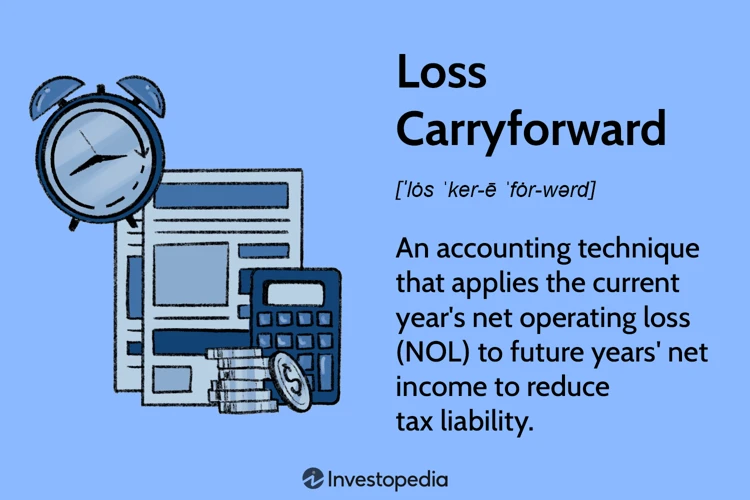

Beim Umgang mit Verlusten in Ihrer GmbH sind der Verlustvortrag und der Verlustausgleich wichtige Aspekte. Beim Verlustvortrag handelt es sich um die Möglichkeit, nicht genutzte Verluste aus vergangenen Jahren in zukünftige Jahre zu übertragen. Dadurch können diese Verluste mit Gewinnen verrechnet werden, um so eine steuerliche Entlastung zu erreichen. Der Verlustausgleich hingegen bezieht sich auf die Verrechnung von Verlusten innerhalb eines Geschäftsjahres. Dabei können Verluste verschiedener Töchter- und Schwestergesellschaften innerhalb einer Unternehmensgruppe ausgeglichen werden. Durch diese Maßnahmen kann Ihre GmbH ihre steuerliche Belastung reduzieren und ihre finanzielle Situation verbessern. Der Verlustvortrag und der Verlustausgleich bieten somit wichtige Instrumente zur Steueroptimierung.

1.1 Verlustvortrag

Beim Verlustvortrag handelt es sich um die Möglichkeit, nicht genutzte Verluste aus vergangenen Jahren in zukünftige Jahre zu übertragen. Dies ermöglicht es Ihrer GmbH, diese Verluste mit den zukünftig erzielten Gewinnen zu verrechnen und somit eine steuerliche Entlastung zu erreichen. Der Verlustvortrag kann dazu beitragen, die Steuerlast Ihrer GmbH zu reduzieren und finanzielle Spielräume zu schaffen. Es ist wichtig zu beachten, dass der Verlustvortrag bestimmten Regelungen unterliegt und dass eine formelle Verlustbescheinigung des Finanzamts erforderlich ist. Diese Verlustbescheinigung bestätigt die Höhe der noch nicht ausgeglichenen Verluste und dient als Nachweis für das Finanzamt. Eine sorgfältige Buchführung und Aufzeichnung der Verluste ist daher unerlässlich, um den Verlustvortrag effektiv nutzen zu können.

1.2 Verlustausgleich

Der Verlustausgleich in Ihrer GmbH ermöglicht es, Verluste innerhalb eines Geschäftsjahres zu verrechnen. Dieser Ausgleich kann zwischen verschiedenen Töchter- und Schwestergesellschaften einer Unternehmensgruppe stattfinden. Dabei werden die Verluste einer Gesellschaft mit den Gewinnen einer anderen Gesellschaft verrechnet, um dadurch insgesamt eine niedrigere steuerliche Belastung zu erreichen. Dieser Verlustausgleich bietet eine Möglichkeit, die finanzielle Situation der beteiligten Gesellschaften zu verbessern und ihre Steuerlast zu reduzieren. Durch den Verlustausgleich können Ihre GmbH und ihre Tochtergesellschaften ihre steuerliche Situation optimieren und mögliche Verluste effektiv ausgleichen.

2. Steuerliche Auswirkungen von GmbH-Verlusten

Die GmbH-Verluste haben auch steuerliche Auswirkungen, die es zu berücksichtigen gilt. Ein wichtiger Aspekt ist der Verlustabzug und die damit verbundene Möglichkeit einer Steuererstattung. Wenn Ihre GmbH Verluste verzeichnet, können diese Verluste mit zukünftigen Gewinnen verrechnet werden. Dadurch reduziert sich die steuerliche Belastung und es besteht die Möglichkeit, eine Steuererstattung zu erhalten. Eine weitere steuerliche Auswirkung von GmbH-Verlusten ist der Investitionsabzugsbetrag. Durch diesen können Unternehmen einen Teil der Anschaffungs- oder Herstellungskosten von Investitionsgütern vorab steuerlich geltend machen. Dadurch wird die Steuerlast weiter verringert und gleichzeitig können Investitionen gefördert werden. Es ist daher wichtig, die steuerlichen Auswirkungen von GmbH-Verlusten genau zu verstehen und entsprechende Maßnahmen zu ergreifen, um die Vorteile optimal zu nutzen. Der Verlustabzug und der Investitionsabzugsbetrag sind wichtige Instrumente zur Steueroptimierung für Ihre GmbH.

2.1 Verlustabzug und Steuererstattung

Beim Umgang mit GmbH-Verlusten sind der Verlustabzug und die mögliche Steuererstattung wichtige Aspekte. Der Verlustabzug ermöglicht es Ihrer GmbH, Verluste mit zukünftigen Gewinnen zu verrechnen und so ihre steuerliche Belastung zu reduzieren. Dies kann dazu führen, dass Ihre GmbH weniger Steuern zahlen muss oder sogar eine Steuererstattung erhält. Der Verlustabzug bietet somit eine Möglichkeit, die finanzielle Situation Ihres Unternehmens zu verbessern und Kapital für andere Zwecke zu nutzen. Es ist wichtig zu beachten, dass es bestimmte Voraussetzungen und Begrenzungen für den Verlustabzug gibt, daher ist es ratsam, sich von einem Steuerberater beraten zu lassen, um alle Möglichkeiten vollständig auszuschöpfen.

2.2 Investitionsabzugsbetrag

Der Investitionsabzugsbetrag ist eine steuerliche Möglichkeit, die es Unternehmen ermöglicht, einen Teil der Anschaffungs- oder Herstellungskosten für Investitionsgüter vorab steuermindernd geltend zu machen. Dabei kann ein bestimmter Betrag, der für geplante Anschaffungen oder Investitionen vorgesehen ist, von den Gewinnen abgezogen werden. Der Investitionsabzugsbetrag bietet Unternehmen die Möglichkeit, ihre Steuerlast zu reduzieren und gleichzeitig ihre finanzielle Situation zu verbessern. Es ist wichtig zu beachten, dass die geplanten Investitionen innerhalb eines bestimmten Zeitraums realisiert werden müssen. Andernfalls kann es zu einer Korrektur der bereits in Anspruch genommenen steuerlichen Vorteile kommen. Der Investitionsabzugsbetrag ist somit ein wirkungsvolles Instrument für Unternehmen, um ihre Investitionen zu fördern und ihre Steuerlast zu optimieren. Durch die Nutzung des Investitionsabzugsbetrags können Unternehmen ihre Finanzplanung gezielt unterstützen und ihre Liquidität steigern.

3. Verlustfeststellung und Anforderungen

Die Verlustfeststellung und die Erfüllung der Anforderungen sind entscheidend, um Verluste in Ihrer GmbH steuerlich geltend zu machen. Die Verlustfeststellung erfolgt durch die jährliche Gewinnermittlung und die Aufstellung einer Bilanz. Dabei sollten sämtliche Verluste klar dokumentiert und nachvollziehbar dargestellt werden. Es ist wichtig, dass alle gesetzlichen Voraussetzungen erfüllt sind, um die Verluste wirksam geltend machen zu können. Dazu gehört beispielsweise, dass die Verluste nicht bereits anderweitig genutzt wurden und dass die Verluste innerhalb eines bestimmten Zeitraums ausgeglichen werden können. Ein solider Nachweis und die Einhaltung der gesetzlichen Anforderungen sind somit ausschlaggebend für die Verlustfeststellung und den erfolgreichen Verlustausgleich.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

3.1 Verlustfeststellung

Die Verlustfeststellung ist ein wichtiger Schritt bei der Behandlung von Verlusten in Ihrer GmbH. Dabei geht es darum, die Höhe der entstandenen Verluste festzustellen und diese dem Finanzamt gegenüber zu dokumentieren. Um eine Verlustfeststellung vornehmen zu können, müssen bestimmte Voraussetzungen erfüllt sein. Dazu gehört unter anderem die rechtzeitige Abgabe der Steuererklärung. Zudem ist es wichtig, die Verluste nachvollziehbar zu begründen und belegbar zu machen. Die Verlustfeststellung ermöglicht es Ihrer GmbH, Verluste steuerlich geltend zu machen und gegebenenfalls mit zukünftigen Gewinnen zu verrechnen. Eine ordnungsgemäße Verlustfeststellung ist somit entscheidend für den Umgang mit Verlusten in Ihrer GmbH und die Optimierung Ihrer steuerlichen Situation.

3.2 Anforderungen an den Verlustausgleich

Der Verlustausgleich in Ihrer GmbH unterliegt bestimmten Anforderungen, die erfüllt sein müssen, um eine steuerliche Anerkennung zu erhalten. Er sollte grundsätzlich im Rahmen des steuerlich zulässigen Gesamtumfangs erfolgen. Zudem müssen die betroffenen Gesellschaften in einer finanziellen und wirtschaftlichen Verflechtung stehen, beispielsweise als Töchter- oder Schwestergesellschaften. Des Weiteren ist es wichtig, dass der Verlustausgleich auf einer realen wirtschaftlichen Verlustsituation beruht. Dies bedeutet, dass die Verluste tatsächlich entstanden sein müssen und nicht lediglich auf reinen Buchverlusten beruhen dürfen. Außerdem sollten die Verluste nachvollziehbar dokumentiert werden, um eventuellen Nachfragen seitens des Finanzamtes standhalten zu können. Es ist daher ratsam, sich von einem kompetenten Steuerberater unterstützen zu lassen, um sicherzustellen, dass alle rechtlichen Anforderungen erfüllt sind. Dieser Link bietet weitere Informationen zum Thema Anrechnung der Kapitalertragsteuer.

4. Umgang mit GmbH-Verlusten

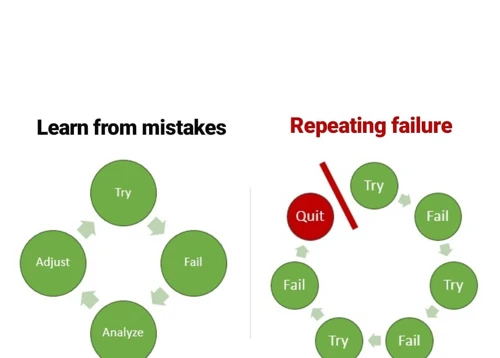

Der Umgang mit GmbH-Verlusten erfordert eine gründliche Analyse der Ursachen sowie geeignete Maßnahmen zur Verlustreduzierung. Eine zentrale strategische Überlegung ist es, die Gründe für die Verluste zu identifizieren und anzugehen. Dies kann eine Überprüfung der Kostenstruktur, eine Optimierung der betrieblichen Abläufe oder eine Anpassung des Geschäftsmodells umfassen. Zudem ist eine langfristige Planung von großer Bedeutung, um das Unternehmen wieder auf Kurs zu bringen. Dies beinhaltet die Erarbeitung eines realistischen Budgets, das Festlegen von Zielen und die Entwicklung wirksamer Strategien, um diese Ziele zu erreichen. Indem Sie proaktiv Maßnahmen ergreifen und Ihr Unternehmen langfristig planen, können Sie den Umgang mit GmbH-Verlusten erfolgreich bewältigen. Eine professionelle steuerliche Beratung kann Ihnen dabei helfen, die richtigen Entscheidungen zu treffen und steuerliche Vorteile zu nutzen.

4.1 Analyse der Ursachen

Um effektiv mit Verlusten in Ihrer GmbH umzugehen, ist es wichtig, die Ursachen für die Verluste zu analysieren. Eine gründliche Analyse kann Aufschluss darüber geben, welche Faktoren zu den Verlusten geführt haben und ermöglicht es Ihnen, gezielte Maßnahmen zur Verlustreduzierung zu ergreifen. Mögliche Ursachen können beispielsweise eine unzureichende Kostenkontrolle, ein schlechtes Produktmanagement oder eine mangelnde Nachfrage nach Ihren Produkten oder Dienstleistungen sein. Durch eine detaillierte Untersuchung der Ursachen können Sie Schwachstellen identifizieren und entsprechende Gegenmaßnahmen entwickeln. Wenn beispielsweise die Kostenkontrolle das Problem ist, könnten Sie Maßnahmen ergreifen, um Kosten einzusparen, wie beispielsweise durch grunderwerbsteuer-sparen oder durch die Reduzierung der Mahnkosten (höhe-mahnkosten). Eine gründliche Analyse der Ursachen ist der erste Schritt, um Verluste zu reduzieren und langfristigen Erfolg für Ihre GmbH zu sichern.

4.2 Maßnahmen zur Verlustreduzierung

Wenn Ihre GmbH mit Verlusten konfrontiert ist, gibt es verschiedene Maßnahmen zur Verlustreduzierung, die Sie ergreifen können. Eine Möglichkeit besteht darin, die Kosten zu analysieren und zu optimieren. Überprüfen Sie Ihre Ausgaben und identifizieren Sie Bereiche, in denen Einsparungen möglich sind, ohne die Qualität Ihrer Produkte oder Dienstleistungen zu beeinträchtigen. Eine weitere Maßnahme ist die Steigerung des Umsatzes. Überlegen Sie, wie Sie Ihre Marketingstrategien verbessern und neue Kunden gewinnen können. Darüber hinaus sollten Sie auch die Effizienz Ihrer Prozesse und Arbeitsabläufe überprüfen, um Kosten zu senken und Produktivität zu steigern. Indem Sie gezielte Maßnahmen zur Verlustreduzierung ergreifen, können Sie Ihre GmbH wieder auf den richtigen finanziellen Kurs bringen.

4.3 Langfristige Planung

Eine langfristige Planung ist entscheidend, um den Umgang mit Verlusten in Ihrer GmbH erfolgreich zu bewältigen. Es ist wichtig, frühzeitig finanzielle Ressourcen und Maßnahmen zu identifizieren, um mögliche Verluste zu reduzieren oder sogar zu vermeiden. Eine umfassende Analyse der Ursachen für die Verluste ist der erste Schritt. Mögliche Maßnahmen zur Verlustreduzierung könnten die Optimierung von Betriebsabläufen, die Markterweiterung oder die Diversifizierung des Produktangebots sein. Darüber hinaus ist es ratsam, langfristige Finanz- und Geschäftspläne zu erstellen, die eine nachhaltige wirtschaftliche Entwicklung Ihrer GmbH unterstützen. Eine sorgfältige finanzielle und strategische Planung ermöglicht es Ihnen, situative Verluste zu bewältigen und Ihr Unternehmen zukunftsfähig aufzustellen. Die langfristige Planung ist ein wesentlicher Schlüssel zum Erfolg im Umgang mit GmbH-Verlusten.

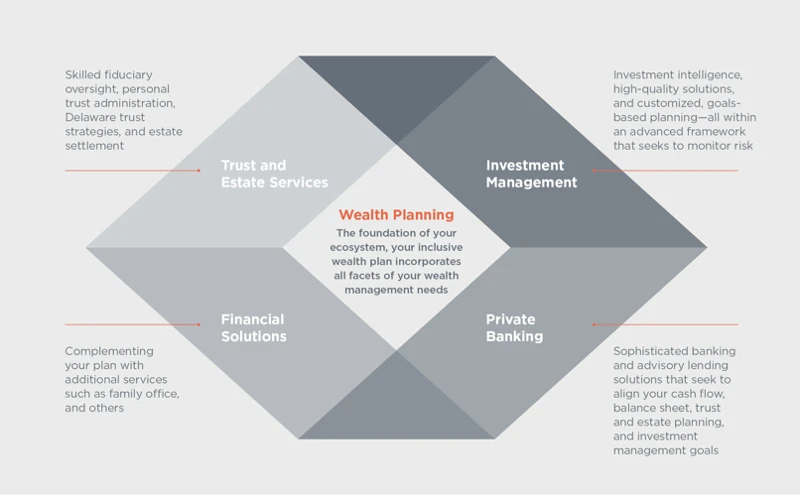

5. Steuerliche Beratung und Expertenwissen

Eine professionelle steuerliche Beratung kann Ihnen bei der effektiven Bewältigung von GmbH-Verlusten helfen. Expertenwissen in steuerlichen Angelegenheiten ist von großer Bedeutung, um potenzielle Möglichkeiten zur Reduzierung von Verlusten zu identifizieren und steuerliche Vorteile optimal zu nutzen. Durch eine umfassende Beratung können Sie auf spezifische steuerliche Regelungen und Möglichkeiten aufmerksam gemacht werden, wie beispielsweise den /grunderwerbsteuer-sparen/ oder die /höhe-mahnkosten/. Zudem können professionelle Steuerberater Ihnen dabei helfen, die steuerlichen Anforderungen im Umgang mit GmbH-Verlusten zu verstehen und die erforderlichen Dokumente korrekt zu erstellen. Ein kompetenter Steuerberater kann Ihnen somit wertvolle Unterstützung bieten und Ihnen helfen, die Steuerlast zu minimieren und das finanzielle Wohlergehen Ihrer GmbH langfristig zu sichern. Nutzen Sie daher das Expertenwissen und die Erfahrung von Steuerberatern, um Ihre GmbH optimal zu unterstützen und von steuerlichen Vorteilen zu profitieren.

5.1 Vorteile einer professionellen Beratung

Eine professionelle steuerliche Beratung kann für Ihre GmbH zahlreiche Vorteile bieten. Hier sind einige wichtige Gründe, warum Sie eine solche Beratung in Betracht ziehen sollten:

- Expertenwissen: Ein erfahrener Steuerberater verfügt über fundiertes Fachwissen und Kenntnisse im Steuerrecht. Er kann Sie bei komplexen steuerlichen Fragen und Entscheidungen unterstützen.

- Steueroptimierung: Ein Steuerexperte kann Ihnen helfen, mögliche Steuervorteile und -ermäßigungen zu identifizieren und zu nutzen, um Ihre Steuerlast zu minimieren.

- Compliance: Durch eine professionelle Beratung stellen Sie sicher, dass Ihre GmbH alle relevanten steuerlichen Vorschriften und Gesetze einhält, um mögliche Sanktionen und Strafen zu vermeiden.

- Individuelle Lösungen: Ein guter Steuerberater analysiert Ihre spezifische Unternehmenssituation und entwickelt maßgeschneiderte Lösungen, die auf Ihre Bedürfnisse zugeschnitten sind.

- Zeit- und Kostenersparnis: Durch die Zusammenarbeit mit einem Steuerexperten können Sie sich auf Ihr Kerngeschäft konzentrieren, während sich der Berater um Ihre steuerlichen Angelegenheiten kümmert.

Eine professionelle Beratung bietet Ihnen somit die Gewissheit, dass Sie Ihre steuerlichen Pflichten erfüllen und gleichzeitig das Beste aus Ihrer finanziellen Situation herausholen.

5.2 Auswahl eines kompetenten Steuerberaters

Die Auswahl eines kompetenten Steuerberaters ist von entscheidender Bedeutung, wenn es um den Umgang mit Verlusten in Ihrer GmbH geht. Ein qualifizierter Steuerberater kann Ihnen dabei helfen, die beste Strategie zur Verlustreduzierung und Steueroptimierung zu entwickeln. Bei der Auswahl sollten Sie auf verschiedene Faktoren achten. Zunächst ist es wichtig, dass der Steuerberater über fundiertes Fachwissen und umfangreiche Erfahrung im Bereich GmbH-Verluste verfügt. Sie sollten sich auch über die Reputation und Zuverlässigkeit des Steuerberaters informieren, indem Sie Referenzen prüfen und sich gegebenenfalls nach Empfehlungen erkundigen. Ein weiteres Kriterium ist die Kommunikation und Zusammenarbeit mit dem Steuerberater. Es ist wichtig, dass Sie sich gut verständigen können und dass der Steuerberater Ihre individuellen Bedürfnisse und Ziele versteht. Durch eine sorgfältige Auswahl eines kompetenten Steuerberaters können Sie sicherstellen, dass Sie die bestmögliche Unterstützung erhalten, um Ihre GmbH-Verluste effektiv zu bewältigen.

Schlussfolgerung

Insgesamt ist der Umgang mit GmbH-Verlusten eine komplexe Angelegenheit, die fundiertes Wissen und eine strategische Herangehensweise erfordert. Durch den Verlustvortrag und den Verlustausgleich können Sie Ihre steuerliche Belastung reduzieren und Ihr Unternehmen finanziell stabilisieren. Es ist wichtig, die Ursachen der Verluste zu analysieren und entsprechende Maßnahmen zur Verlustreduzierung zu ergreifen. Eine langfristige Planung und eine professionelle steuerliche Beratung spielen dabei eine entscheidende Rolle. Denken Sie daran, dass eine frühzeitige Auseinandersetzung mit Verlusten Ihnen dabei hilft, rechtzeitig geeignete Maßnahmen zu ergreifen und Ihr Unternehmen langfristig erfolgreich zu führen. Durch die Auswahl eines kompetenten Steuerberaters können Sie sicherstellen, dass Sie die bestmögliche Unterstützung erhalten. Nehmen Sie sich Zeit, um Ihre Verluststrategie zu entwickeln und lassen Sie sich professionell beraten, um die Potenziale Ihrer GmbH optimal auszuschöpfen.

Häufig gestellte Fragen

1. Wie funktioniert der Verlustvortrag?

Der Verlustvortrag ermöglicht es Unternehmen, Verluste aus früheren Jahren in zukünftige Jahre vorzutragen und mit Gewinnen zu verrechnen. Dadurch können Unternehmen ihre steuerliche Belastung reduzieren.

2. Wie lange kann ein Verlustvortrag genutzt werden?

Der Verlustvortrag kann grundsätzlich unbegrenzt genutzt werden, bis die Verluste vollständig ausgeglichen sind. Es gibt jedoch bestimmte zeitliche Beschränkungen, die beachtet werden müssen, insbesondere bei gesellschaftsrechtlichen Veränderungen.

3. Was ist der Verlustausgleich?

Der Verlustausgleich ermöglicht die Verrechnung von Verlusten innerhalb eines Geschäftsjahres. Dies betrifft sowohl Verluste innerhalb einer GmbH als auch Verluste zwischen Töchter- und Schwestergesellschaften einer Unternehmensgruppe.

4. Kann ein Verlustvortrag rückwirkend geltend gemacht werden?

Ja, ein Verlustvortrag kann rückwirkend beantragt werden, sofern die steuerlichen Voraussetzungen erfüllt sind. Es ist jedoch ratsam, den Verlustvortrag zeitnah geltend zu machen, um steuerliche Vorteile nicht zu verpassen.

5. Welche steuerlichen Auswirkungen haben GmbH-Verluste?

GmbH-Verluste können zu einer Reduzierung der Steuerlast führen. Durch den Verlustvortrag und Verlustausgleich können Gewinne mit Verlusten verrechnet werden, was zu einer Steuerentlastung für das Unternehmen führt.

6. Gibt es Grenzen für den Verlustausgleich?

Ja, es gibt bestimmte Grenzen für den Verlustausgleich. Dies betrifft vor allem den sogenannten Mantelkauf, bei dem eine GmbH mit Verlustvorträgen übernommen wird. Hier gelten besondere Regelungen, um Missbrauch zu verhindern.

7. Wie können Ursachen für GmbH-Verluste analysiert werden?

Die Analyse der Ursachen für GmbH-Verluste kann durch die Überprüfung von betriebsinternen Faktoren wie Kostenstrukturen, Prozessen und Produktivität sowie externen Faktoren wie Marktentwicklungen und Wettbewerb erfolgen.

8. Welche Maßnahmen können zur Verlustreduzierung ergriffen werden?

Um Verluste in der GmbH zu reduzieren, können Maßnahmen wie Kosteneinsparungen, Effizienzsteigerungen, Anpassungen des Produktportfolios und die Neuausrichtung der Geschäftsstrategie ergriffen werden.

9. Warum ist eine langfristige Planung wichtig im Umgang mit GmbH-Verlusten?

Eine langfristige Planung ermöglicht es Unternehmen, Strategien zur Verlustreduzierung und zum profitablen Wachstum zu entwickeln. Dies hilft, die Auswirkungen von Verlusten zu minimieren und die finanzielle Stabilität langfristig zu sichern.

10. Welche Vorteile bietet eine professionelle steuerliche Beratung?

Eine professionelle steuerliche Beratung bietet eine umfassende Expertise und Kenntnisse der Steuergesetzgebung. Dadurch können Unternehmen von potenziellen Steuervorteilen profitieren und ihre steuerliche Compliance sicherstellen.