Tipps und Tricks zur Grunderwerbsteuer Steuererklärung: Expertenrat für eine reibungslose Abwicklung

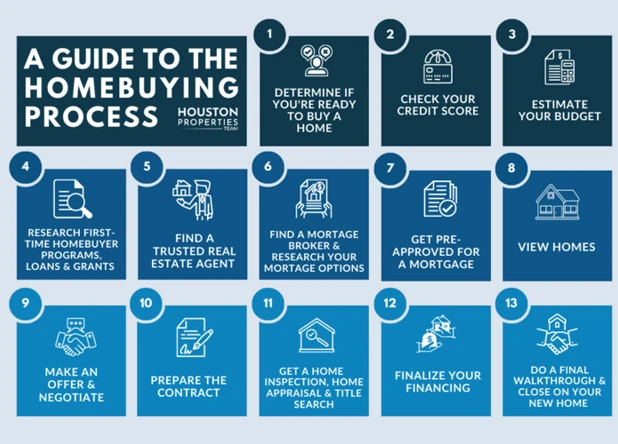

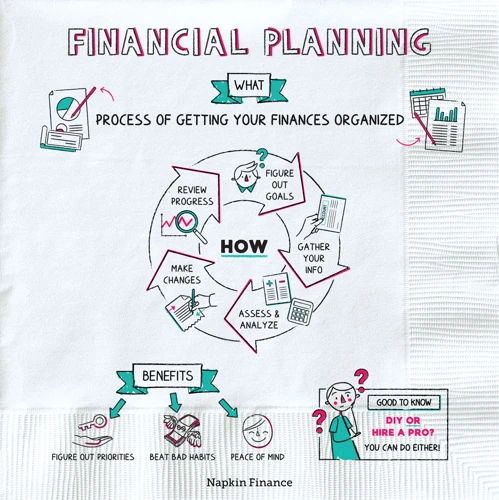

Die Grunderwerbsteuererklärung kann eine komplexe Angelegenheit sein, aber mit den richtigen Tipps und Tricks lässt sich der Prozess reibungslos durchführen. In diesem Artikel erhalten Sie Expertenrat und eine Schritt-für-Schritt-Anleitung, um Ihre Grunderwerbsteuererklärung erfolgreich einzureichen. Erfahren Sie, was die Grunderwerbsteuer ist, wann und wo Sie die Steuererklärung einreichen müssen und welche Unterlagen benötigt werden. Lernen Sie außerdem, wie Sie den Steuerwert korrekt ermitteln, Fristen einhalten, Steuervorteile nutzen und Nachzahlungen vermeiden können. Wir geben Ihnen auch hilfreiche Tipps zur korrekten Steuererklärung und beantworten häufig gestellte Fragen. Mit unserer Checkliste wird die Abwicklung der Grunderwerbsteuererklärung ein Kinderspiel. Lesen Sie weiter, um alle Informationen zu erhalten, die Sie benötigen, um Ihre Grunderwerbsteuererklärung ohne Probleme abzuwickeln.

Zusammenfassung

- Was ist die Grunderwerbsteuer?

- Wann und wo eine Grunderwerbsteuererklärung einreichen?

- Expertentipps zur Grunderwerbsteuererklärung

- Tipps zur Ermittlung des Steuerwerts

- Relevante Unterlagen für die Grunderwerbsteuererklärung

- Wie Fristen einhalten?

- Steuervorteile und -abzüge nutzen

- Was tun bei Unklarheiten oder Zweifeln?

- Wie man Nachzahlungen vermeidet

- Steuervergünstigungen bei selbstgenutztem Wohneigentum

- Steuerberater oder Experte hinzuziehen?

- Tipps zur korrekten Steuererklärung

- Fragen und Antworten zur Grunderwerbsteuererklärung

- Checkliste für eine reibungslose Abwicklung

- Rechtsgrundlagen der Grunderwerbsteuer

- Zusammenfassung

- Häufig gestellte Fragen

- Verweise

Was ist die Grunderwerbsteuer?

Die Grunderwerbsteuer ist eine Steuer, die beim Erwerb von Immobilien oder Grundstücken anfällt. Sie wird fällig, wenn Eigentum an einem Grundstück durch Kauf, Schenkung, Erbfall oder andere Rechtsgeschäfte übertragen wird. Die Steuer wird von den jeweiligen Bundesländern erhoben und die Höhe variiert von Land zu Land. Der Steuersatz liegt in der Regel zwischen 3,5% und 6,5% des Kaufpreises oder des Verkehrswerts der Immobilie. Es ist wichtig, dass diese Steuer korrekt deklariert und abgeführt wird, um mögliche rechtliche Konsequenzen oder Nachzahlungen zu vermeiden.

Wann und wo eine Grunderwerbsteuererklärung einreichen?

Die Grunderwerbsteuererklärung muss innerhalb eines bestimmten Zeitraums nach dem Erwerb einer Immobilie oder eines Grundstücks eingereicht werden. Die genauen Fristen variieren je nach Bundesland. In der Regel beträgt die Frist zwischen einem und drei Monaten ab dem Datum des Notarvertrags. Um die Grunderwerbsteuererklärung einzureichen, müssen Sie das entsprechende Formular verwenden, welches vom Finanzamt zur Verfügung gestellt wird. Sie können das Formular entweder in Papierform per Post einreichen oder digital über das Elster-Online-Portal des Finanzamts. Es ist wichtig, die Fristen einzuhalten und die Grunderwerbsteuererklärung korrekt auszufüllen, um mögliche Probleme oder Nachzahlungen zu vermeiden.

Expertentipps zur Grunderwerbsteuererklärung

- Frühzeitige Planung: Beginnen Sie frühzeitig mit der Planung Ihrer Grunderwerbsteuererklärung, um genügend Zeit für die Beschaffung aller erforderlichen Unterlagen zu haben.

- Informieren Sie sich: Holen Sie sich Informationen über die aktuellen Steuersätze und -regelungen in Ihrem Bundesland. Dies kann Ihnen helfen, mögliche Steuervorteile oder -abzüge zu nutzen.

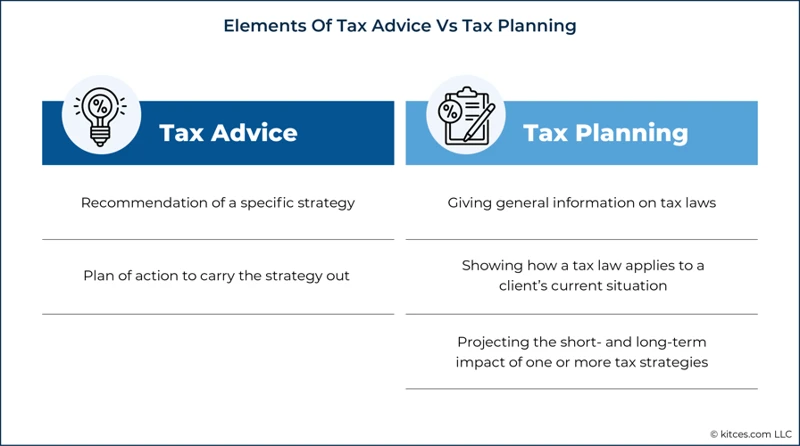

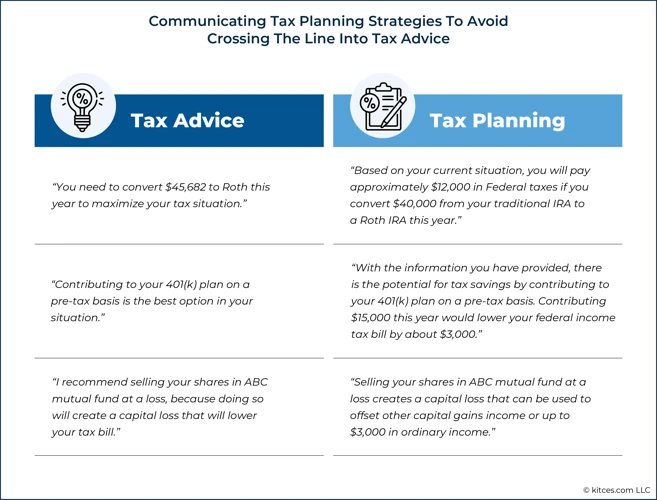

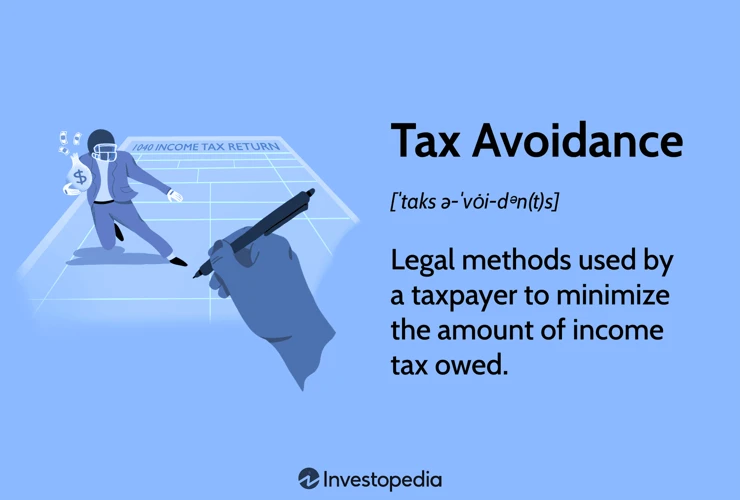

- Holen Sie sich professionelle Unterstützung: Wenn Sie unsicher sind oder komplexe rechtliche oder steuerliche Fragen haben, konsultieren Sie am besten einen Steuerberater oder eine Fachperson, um sicherzustellen, dass Ihre Erklärung korrekt ist und Sie alle verfügbaren Steuervorteile nutzen.

- Fristen einhalten: Achten Sie darauf, die Fristen für die Abgabe der Grunderwerbsteuererklärung einzuhalten, um mögliche Bußgelder oder Verzugszinsen zu vermeiden.

- Wichtige Dokumente sorgfältig aufbewahren: Bewahren Sie alle relevanten Dokumente wie Kaufvertrag, Grundbuchauszug und Bestätigung über die Zahlung der Grunderwerbsteuer sicher auf. Diese werden für Ihre Steuererklärung benötigt und können im Zweifelsfall als Nachweis dienen.

- Vermeiden Sie Fehler: Überprüfen Sie Ihre Steuererklärung sorgfältig auf mögliche Fehler oder Ungenauigkeiten. Kleinste Fehler können zu Problemen führen und gegebenenfalls zu einer korrigierten oder nachgereichten Erklärung.

Tipps zur Ermittlung des Steuerwerts

Um den Steuerwert für die Grunderwerbsteuer korrekt zu ermitteln, gibt es einige wichtige Tipps zu beachten. Zunächst sollten Sie den Kaufpreis oder den Verkehrswert der Immobilie als Ausgangspunkt nehmen. Achten Sie darauf, dass alle relevanten Kosten und Gebühren in die Berechnung einbezogen werden, wie beispielsweise Maklerprovisionen, Notarkosten und Grunderwerbsteuern anderer Länder. Zudem können Sie den Bodenrichtwert der Region als Orientierung nutzen. Dieser wird von den Gutachterausschüssen jedes Bundeslandes festgelegt und bietet eine Einschätzung des Grundstückswerts. Es ist auch ratsam, sich von einem Experten beraten zu lassen, der Ihnen bei der Ermittlung des Steuerwerts helfen kann. Indem Sie diese Tipps befolgen und den Steuerwert sorgfältig berechnen, können Sie sicherstellen, dass Sie die richtige Grunderwerbsteuer deklarieren und mögliche Probleme oder Nachzahlungen vermeiden.

Relevante Unterlagen für die Grunderwerbsteuererklärung

Für die Grunderwerbsteuererklärung benötigen Sie verschiedene Unterlagen, um die Angaben korrekt zu machen und den Prozess reibungslos abzuwickeln. Zu den relevanten Unterlagen gehören:

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

1. Kaufvertrag oder Vertragsentwurf: Dies ist das Hauptdokument, das den Immobilienkauf oder die Übertragung des Grundstücks festhält. Es enthält Informationen wie den Kaufpreis, das Datum des Vertragsabschlusses und die beteiligten Parteien.

2. Grundbuchauszug: Dies ist ein offizielles Dokument, das Informationen über das Grundstück enthält, wie zum Beispiel den Eigentümer, die genaue Lage und etwaige Belastungen oder Rechte an dem Grundstück.

3. Schätzgutachten: In einigen Fällen ist ein Schätzgutachten erforderlich, um den Verkehrswert der Immobilie zu ermitteln. Dies kann erforderlich sein, wenn der Kaufpreis deutlich vom Markt- oder Durchschnittswert abweicht.

4. Finanzierungsnachweise: Wenn Sie die Immobilie über einen Kredit finanzieren, müssen Sie relevante Unterlagen wie Darlehensverträge oder Kreditbestätigungen vorlegen, um die finanziellen Aspekte des Kaufs nachzuweisen.

5. Persönliche Identifikationsdokumente: Es ist wichtig, die persönlichen Identifikationsdokumente der beteiligten Parteien vorzulegen, einschließlich Personalausweis oder Reisepass.

Vergewissern Sie sich, dass Sie alle erforderlichen Unterlagen vorliegen haben, um Ihre Grunderwerbsteuererklärung korrekt auszufüllen und mögliche Verzögerungen oder Unstimmigkeiten zu vermeiden. Eine detaillierte Anleitung zum Ausfüllen der Grunderwerbsteuererklärung finden Sie auch im Antrag auf Lohnsteuerermäßigung Ausfüllhilfe.

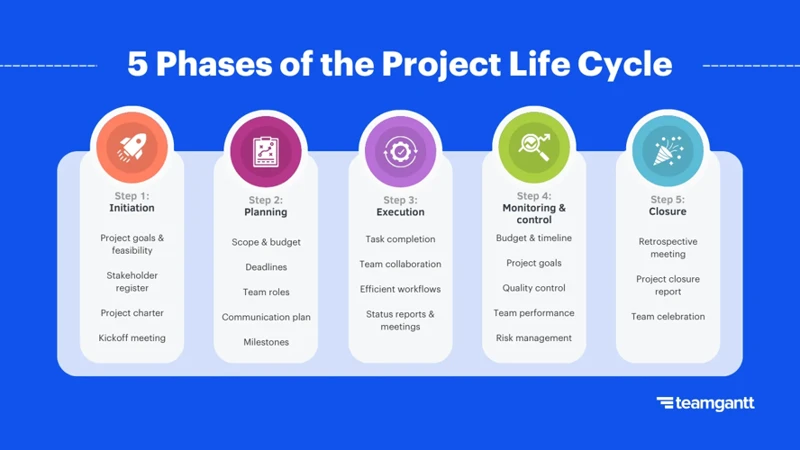

Wie Fristen einhalten?

Um Fristen bei der Grunderwerbsteuererklärung einzuhalten, ist es wichtig, sich an bestimmte Schritte zu halten. Eine hilfreiche Methode ist die Erstellung einer Checkliste, auf der alle wichtigen Aufgaben und Fristen vermerkt sind. Beginnen Sie rechtzeitig mit der Vorbereitung der Unterlagen und geben Sie sich ausreichend Zeit, um alles gründlich zu prüfen. Eine gute Organisation ist entscheidend, um den Überblick zu behalten und keine Fristen zu versäumen. Beachten Sie auch, dass die Fristen je nach Bundesland variieren können. Informieren Sie sich daher frühzeitig über die spezifischen Vorgaben und Fristen Ihres Wohnortes. Nutzen Sie ggf. elektronische Lösungen, um Dokumente schneller und einfacher einzureichen. Es ist ratsam, eventuelle Unklarheiten oder Fragen frühzeitig zu klären, um mögliche Verzögerungen zu vermeiden. Mit einer sorgfältigen Planung und Einhaltung der Fristen können Sie eine reibungslose Abwicklung Ihrer Grunderwerbsteuererklärung gewährleisten.

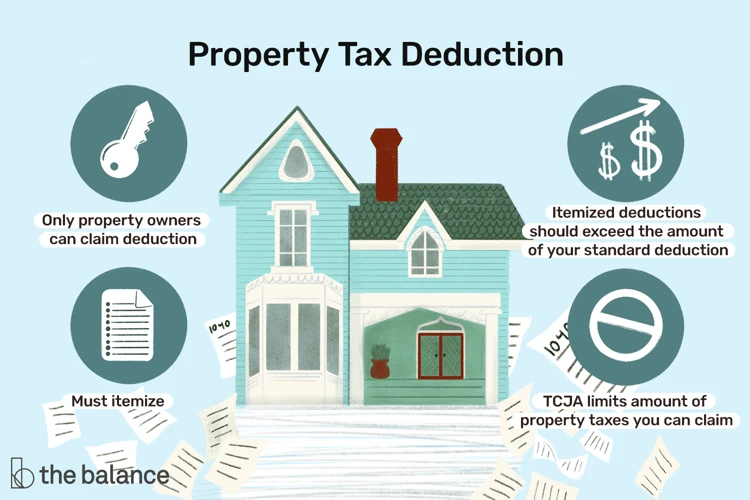

Steuervorteile und -abzüge nutzen

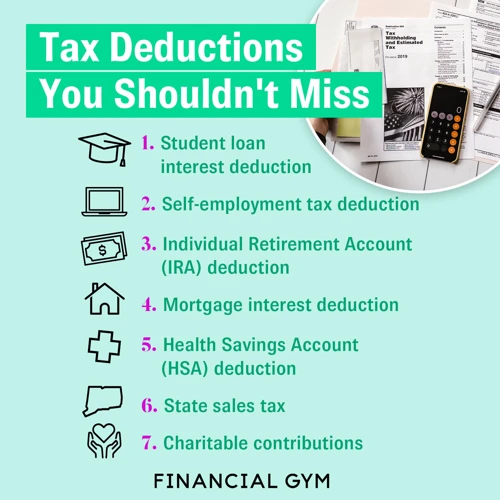

Es gibt verschiedene Steuervorteile und -abzüge, die Sie bei Ihrer Grunderwerbsteuererklärung nutzen können. Einige gängige Möglichkeiten sind:

1. Erwerb von selbstgenutztem Wohneigentum: Wenn Sie die erworbene Immobilie selbst bewohnen, können Sie von Steuervergünstigungen profitieren. Hierbei handelt es sich um einen Freibetrag, der für den selbstgenutzten Wohnraum gewährt wird. Überprüfen Sie die aktuellen Gesetze und Vorschriften, um sicherzustellen, dass Sie alle Ansprüche geltend machen.

2. Renovierungskosten: Unter bestimmten Umständen können auch Renovierungs- und Modernisierungskosten steuermindernd geltend gemacht werden. Dies kann besonders lohnend sein, wenn Sie die Immobilie vermieten möchten.

3. Grundstückserwerb von Verwandten: Wenn Sie ein Grundstück von einem Verwandten erwerben, gibt es häufig Steuervergünstigungen oder Befreiungen. Informieren Sie sich über die geltenden Regelungen in Ihrem Bundesland.

4. Absetzbarkeit bestimmter Kosten: Bestimmte Kosten, die im Zusammenhang mit dem Erwerb des Grundstücks stehen, können möglicherweise steuerlich abgesetzt werden. Dazu gehören beispielsweise Notargebühren, Maklerprovisionen oder bestimmte Baunebenkosten.

Steuervorteile und -abzüge sind eine gute Möglichkeit, Ihre Steuerlast zu reduzieren. Sprechen Sie jedoch immer mit einem Steuerexperten oder Steuerberater, um sicherzustellen, dass Sie alle Vorteile korrekt nutzen und keine wichtigen Punkte übersehen.

Was tun bei Unklarheiten oder Zweifeln?

Bei Unklarheiten oder Zweifeln im Zusammenhang mit der Grunderwerbsteuererklärung ist es ratsam, professionellen Rat einzuholen. Hier sind einige empfohlene Schritte, die Sie unternehmen können:

1. Kontaktaufnahme mit dem Finanzamt: Wenn Sie Fragen haben oder Klarstellungen zu bestimmten Einzelheiten der Steuererklärung benötigen, können Sie sich an das örtliche Finanzamt wenden. Sie können dort Informationen über die geltenden Bestimmungen und Verfahren erhalten.

2. Expertenmeinung einholen: Wenn die Angelegenheit komplex ist oder Ihnen die erforderlichen Kenntnisse fehlen, ist es ratsam, einen Steuerberater oder Experten für Grunderwerbsteuer hinzuzuziehen. Diese Spezialisten können Ihnen helfen, die erforderlichen Schritte zu unternehmen und sicherzustellen, dass Ihre Steuererklärung korrekt und rechtzeitig abgegeben wird.

3. Recherche im Internet: Es gibt viele Online-Ressourcen, die Informationen und Rat zur Grunderwerbsteuer bieten. Sie können nach relevanten Websites suchen, die detaillierte Erklärungen und FAQs enthalten. Beachten Sie jedoch, dass nicht alle Informationen im Internet verlässlich oder aktuell sein können.

Es ist wichtig, Unklarheiten oder Zweifel nicht unbeachtet zu lassen, da Fehler oder Nichtbeachtung der Vorschriften zu schwerwiegenden Konsequenzen wie Strafen oder Bußgeldern führen können. Daher ist es immer besser, im Zweifelsfall professionelle Hilfe hinzuzuziehen, um eine korrekte und reibungslose Abwicklung der Grunderwerbsteuererklärung zu gewährleisten.

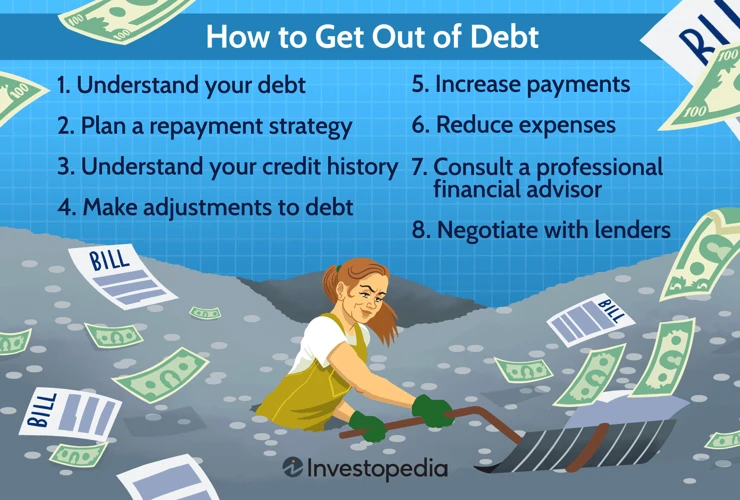

Wie man Nachzahlungen vermeidet

Um Nachzahlungen bei der Grunderwerbsteuer zu vermeiden, sollten einige wichtige Punkte beachtet werden. Zunächst einmal ist es entscheidend, den Steuerwert korrekt zu ermitteln, da eine falsche Bewertung zu einer Unterzahlung und somit zu einer Nachzahlung führen kann. Es ist ratsam, sich bei der Ermittlung des Steuerwerts von einem seriösen Steuerberater oder Immobiliensachverständigen unterstützen zu lassen. Außerdem sollten alle erforderlichen Unterlagen vollständig und fristgerecht eingereicht werden, um eventuelle Verzögerungen oder nachträgliche Anpassungen zu vermeiden. Ein weiterer wichtiger Aspekt ist die rechtzeitige Zahlung der Grunderwerbsteuer. Hier ist es empfehlenswert, rechtzeitig Rücklagen zu bilden oder ggf. eine Ratenzahlung zu beantragen. Durch die Beachtung dieser Tipps können Nachzahlungen vermieden werden und die Abwicklung der Grunderwerbsteuer reibungslos erfolgen.

Steuervergünstigungen bei selbstgenutztem Wohneigentum

Steuervergünstigungen können für Personen gelten, die ihr Wohneigentum selbst nutzen. Eine der bekanntesten Vergünstigungen ist das Eigenheimzulagengesetz, das den Erwerb eines selbstgenutzten Eigenheims finanziell unterstützt. Zusätzlich können Eigentümer von selbstgenutztem Wohneigentum auch von steuerlichen Vorteilen profitieren, wie beispielsweise von der Möglichkeit, bestimmte Kosten steuerlich geltend zu machen. Dazu gehören beispielsweise die Absetzbarkeit der Schuldzinsen für einen Immobilienkredit, die steuerliche Berücksichtigung von Modernisierungs- und Instandhaltungskosten oder die Möglichkeit, eine Lohnsteuerermäßigung zu beantragen. Diese Steuervergünstigungen können zu erheblichen Ersparnissen führen und sollten daher bei der Steuererklärung für selbstgenutztes Wohneigentum unbedingt beachtet werden.

Steuerberater oder Experte hinzuziehen?

Die Entscheidung, ob man einen Steuerberater oder einen Experten hinzuzieht, um bei der Grunderwerbsteuererklärung zu helfen, ist eine persönliche Wahl. Es gibt verschiedene Faktoren, die berücksichtigt werden sollten. Ein Steuerberater oder Fachexperte kann wertvolle Unterstützung bieten, insbesondere wenn man sich mit dem Thema Grunderwerbsteuer nicht gut auskennt. Sie haben das Fachwissen und die Erfahrung, um sicherzustellen, dass die Steuererklärung korrekt und fehlerfrei ist. Ein Experte kann auch bei komplizierten Angelegenheiten, wie zum Beispiel Steuervorteilen oder Sonderregelungen, helfen. Allerdings kann die Beauftragung eines Steuerberaters zusätzliche Kosten verursachen. Wenn man über fundierte Kenntnisse über die Grunderwerbsteuer verfügt und sich sicher fühlt, die Steuererklärung selbst einzureichen, kann man Geld sparen, indem man auf einen Steuerberater verzichtet. Letztendlich sollte man basierend auf den eigenen Kenntnissen und dem individuellen Komfortlevel entscheiden, ob ein Experte hinzugezogen werden sollte oder nicht.

Tipps zur korrekten Steuererklärung

Bei der Erstellung der Grunderwerbsteuererklärung gibt es einige wichtige Tipps, die Sie beachten sollten, um sicherzustellen, dass Ihre Steuererklärung korrekt ist. Zunächst ist es wichtig, alle relevanten Informationen und Unterlagen sorgfältig zu sammeln und zu überprüfen. Verwenden Sie eine Checkliste, um sicherzustellen, dass Sie nichts vergessen. Stellen Sie sicher, dass Sie den Steuerwert korrekt ermitteln und gegebenenfalls einen Sachverständigen hinzuziehen, um mögliche Fehler zu vermeiden. Halten Sie sich an die Fristen und reichen Sie die Steuererklärung rechtzeitig ein, um mögliche Strafen zu vermeiden. Es kann auch hilfreich sein, einen Steuerberater oder Experten zurate zu ziehen, um sicherzustellen, dass Ihre Steuererklärung vollständig und korrekt ist. Nehmen Sie sich die Zeit, die Steuervorteile und -abzüge zu prüfen und zu nutzen, um Ihre Steuerlast zu minimieren. Mit diesen Tipps können Sie sicherstellen, dass Sie Ihre Grunderwerbsteuererklärung korrekt und problemlos abwickeln.

Fragen und Antworten zur Grunderwerbsteuererklärung

Hier finden Sie Antworten auf häufig gestellte Fragen zur Grunderwerbsteuererklärung:

1. Wann muss die Grunderwerbsteuererklärung abgegeben werden?

Die Grunderwerbsteuererklärung muss in der Regel innerhalb von zwei Monaten nach dem Erwerb der Immobilie beim zuständigen Finanzamt eingereicht werden.

2. Wo muss die Grunderwerbsteuererklärung eingereicht werden?

Die Grunderwerbsteuererklärung ist beim Finanzamt des jeweiligen Bundeslandes einzureichen, in dem sich das Grundstück befindet.

3. Welche Unterlagen werden für die Grunderwerbsteuererklärung benötigt?

Für die Grunderwerbsteuererklärung werden unter anderem der notarielle Kaufvertrag, der Grundbuchauszug, die Grundstücksbewertung und weitere relevante Unterlagen benötigt.

4. Wie wird der Steuerwert ermittelt?

Der Steuerwert wird entweder anhand des Kaufpreises oder anhand des Verkehrswerts der Immobilie festgelegt. Dabei kann es auch zu Abweichungen kommen, wenn zum Beispiel besondere Umstände vorliegen.

5. Welche Steuervorteile und -abzüge können genutzt werden?

Es gibt verschiedene Steuervorteile und -abzüge, die bei der Grunderwerbsteuererklärung geltend gemacht werden können, wie zum Beispiel Freibeträge für nah verwandte Personen oder bestimmte Anschaffungskosten.

Diese Antworten sollen Ihnen einen ersten Überblick über die Grunderwerbsteuererklärung geben. Für spezifische Fragen oder individuelle Sachverhalte empfehlen wir Ihnen, einen Steuerberater oder einen Experten hinzuzuziehen.

Checkliste für eine reibungslose Abwicklung

Eine Checkliste kann Ihnen dabei helfen, die Grunderwerbsteuererklärung reibungslos abzuwickeln. Hier sind einige wichtige Punkte, die Sie in Ihre Checkliste aufnehmen sollten:

– Überprüfen Sie, ob Sie zur Abgabe einer Grunderwerbsteuererklärung verpflichtet sind.

– Sammeln Sie alle relevanten Unterlagen, wie den Kaufvertrag, die Grundbuchauszüge und den Verkehrswert der Immobilie.

– Ermitteln Sie den Steuerwert korrekt, basierend auf dem Kaufpreis oder dem Verkehrswert.

– Reichen Sie die Grunderwerbsteuererklärung fristgerecht beim zuständigen Finanzamt ein.

– Nutzen Sie mögliche Steuervorteile und -abzüge, um Ihre Steuerlast zu reduzieren.

– Prüfen Sie die Steuerbescheide sorgfältig und legen Sie gegebenenfalls Einspruch ein, wenn Unstimmigkeiten auftreten.

– Vermeiden Sie mögliche Nachzahlungen, indem Sie Ihre Steuererklärung genau und vollständig ausfüllen.

– Bei Unsicherheiten oder Zweifeln ziehen Sie einen Steuerberater oder Experten hinzu, um Fehler zu vermeiden.

– Halten Sie die Fristen für die Abgabe der Steuererklärung und Zahlungstermine ein, um Bußgelder oder Zinsen zu vermeiden. Eine gut vorbereitete Checkliste kann Ihnen helfen, den Prozess der Grunderwerbsteuererklärung effizient und fehlerfrei durchzuführen.

Rechtsgrundlagen der Grunderwerbsteuer

Die Rechtsgrundlagen der Grunderwerbsteuer sind im Grunderwerbsteuergesetz (GrEStG) festgelegt. Dieses Gesetz regelt die Steuerpflicht, den Steuergegenstand, den Steuersatz und die Erhebungsverfahren für die Grunderwerbsteuer. Die Steuerpflicht entsteht, wenn ein Grundstück oder eine Immobilie übertragen wird. Der Steuergegenstand ist der Erlös aus dem Verkauf des Grundstücks und der Steuersatz variiert je nach Bundesland. Das GrEStG enthält auch Regelungen zur Steuerbefreiung, beispielsweise für bestimmte Arten von Grundstücken oder Übertragungen im Rahmen von Unternehmensumstrukturierungen. Es ist wichtig, sich mit den Rechtsgrundlagen der Grunderwerbsteuer vertraut zu machen, um die Steuererklärung korrekt auszufüllen und mögliche steuerliche Vorteile zu nutzen.

Zusammenfassung

Eine korrekte Abwicklung der Grunderwerbsteuererklärung ist entscheidend, um rechtliche Konsequenzen zu vermeiden und Nachzahlungen zu verhindern. In diesem Artikel haben wir Ihnen Expertentipps und Tricks zur Verfügung gestellt, um den Prozess reibungslos zu gestalten. Wir haben besprochen, was die Grunderwerbsteuer ist und wann und wo die Steuererklärung eingereicht werden muss. Außerdem haben wir Ihnen Tipps zur Ermittlung des Steuerwerts gegeben und welche Unterlagen relevant sind. Darüber hinaus haben wir Fristen, Steuervorteile und -abzüge, mögliche Unklarheiten oder Zweifel und die Vermeidung von Nachzahlungen behandelt. Wir haben auch über Steuervergünstigungen bei selbstgenutztem Wohneigentum und den Einsatz von Steuerberatern oder Experten gesprochen. Eine Checkliste für eine reibungslose Abwicklung wurde ebenfalls bereitgestellt. Mit diesen Informationen sind Sie gut gerüstet, um Ihre Grunderwerbsteuererklärung erfolgreich abzuschließen.

Häufig gestellte Fragen

FAQs zur Grunderwerbsteuererklärung

1. Ist die Grunderwerbsteuer von Bundesland zu Bundesland unterschiedlich?

Ja, die Höhe der Grunderwerbsteuer variiert von Bundesland zu Bundesland. Jedes Bundesland legt seinen eigenen Steuersatz fest.

2. Muss ich die Grunderwerbsteuer auch zahlen, wenn ich ein Grundstück geschenkt bekomme?

Ja, auch bei einer Schenkung fällt Grunderwerbsteuer an. Der Wert des Grundstücks wird als Grundlage für die Berechnung der Steuer herangezogen.

3. Wann muss die Grunderwerbsteuererklärung eingereicht werden?

Die Frist für die Abgabe der Grunderwerbsteuererklärung variiert je nach Bundesland. In der Regel beträgt sie jedoch zwei Monate nach dem Erwerb der Immobilie.

4. Kann ich die Grunderwerbsteuer absetzen?

Leider nein. Die Grunderwerbsteuer ist nicht als Werbungskosten absetzbar und kann somit nicht von der Steuer abgezogen werden.

5. Welche Unterlagen benötige ich für die Grunderwerbsteuererklärung?

Für die Grunderwerbsteuererklärung benötigen Sie unter anderem den notariellen Kaufvertrag, eine Grundbuchauszug, eine Aufstellung der Kaufnebenkosten und gegebenenfalls eine Schenkungs- oder Erbschaftsurkunde.

6. Kann ich die Grunderwerbsteuer auch in Raten zahlen?

Ja, in den meisten Bundesländern haben Sie die Möglichkeit, die Grunderwerbsteuer in Raten zu zahlen. Hierfür müssen Sie einen entsprechenden Antrag stellen.

7. Was passiert, wenn ich die Grunderwerbsteuererklärung zu spät einreiche?

Wenn Sie die Frist zur Abgabe der Grunderwerbsteuererklärung versäumen, kann dies zu Säumniszuschlägen oder anderen rechtlichen Konsequenzen führen. Es ist daher wichtig, die Fristen einzuhalten.

8. Welche Steuervorteile gibt es beim Kauf einer selbstgenutzten Immobilie?

Beim Kauf einer selbstgenutzten Immobilie können Sie unter bestimmten Voraussetzungen Steuervorteile wie beispielsweise das Baukindergeld oder den Denkmalschutz nutzen. Informieren Sie sich hierzu bei Ihrem Finanzamt.

9. Wie kann ich sicherstellen, dass meine Grunderwerbsteuererklärung korrekt ist?

Um sicherzustellen, dass Ihre Grunderwerbsteuererklärung korrekt ist, empfiehlt es sich, einen Steuerberater oder Experten hinzuzuziehen. Diese können Ihnen bei der Erstellung und Abgabe der Erklärung helfen.

10. Was sollte ich tun, wenn ich Zweifel oder Fragen zur Grunderwerbsteuererklärung habe?

Wenn Sie Fragen oder Zweifel zur Grunderwerbsteuererklärung haben, sollten Sie sich an das Finanzamt oder an einen Steuerexperten wenden. Diese können Ihnen bei Unklarheiten weiterhelfen und Ihre Fragen beantworten.