Wenn Sie einen Kredit oder eine Hypothek beantragen möchten, sollten Sie unbedingt über die Grundschuld Höhe Bescheid wissen. Die Grundschuld Höhe ist ein entscheidender Faktor für die Kreditvergabe sowie für Ihre eigene finanzielle Planung. In diesem Artikel finden Sie alle Informationen, die Sie über die Grundschuld Höhe wissen müssen. Entdecken Sie, wie die Grundschuld Höhe berechnet wird und welche Auswirkungen sie auf Ihre finanzielle Situation haben kann. Erfahren Sie, warum eine höhere oder niedrigere Grundschuld Höhe sowohl Vor- als auch Nachteile mit sich bringen kann. Lesen Sie weiter, um mehr zu erfahren und treffen Sie fundierte Entscheidungen bei Ihrer Kredit- oder Hypothekenanfrage.

Zusammenfassung

- Grundschuld Höhe: Definition

- So wird die Grundschuld Höhe berechnet

- Der Einfluss der Grundschuld Höhe auf Ihre Finanzplanung

- Vorteile einer niedrigeren Grundschuld Höhe

- Fazit

-

Häufig gestellte Fragen

- 1. Wie wird die Grundschuld Höhe berechnet?

- 2. Gibt es einen Mindestbetrag für die Grundschuld Höhe?

- 3. Hat die Grundschuld Höhe Einfluss auf den Zinssatz des Darlehens?

- 4. Kann die Grundschuld Höhe nachträglich geändert werden?

- 5. Welche Auswirkungen hat eine höhere Grundschuld Höhe auf meine monatliche Belastung?

- 6. Kann die Grundschuld Höhe meine flexibilität bei zukünftigen Darlehensänderungen beeinflussen?

- 7. Warum ist die Grundschuld Höhe wichtig für den Kreditgeber?

- 8. Kann eine niedrigere Grundschuld Höhe Vorteile haben?

- 9. Was passiert mit der Grundschuld Höhe, wenn das Darlehen vollständig zurückgezahlt ist?

- 10. Kann ich die Grundschuld Höhe während der Laufzeit des Darlehens ändern?

- Verweise

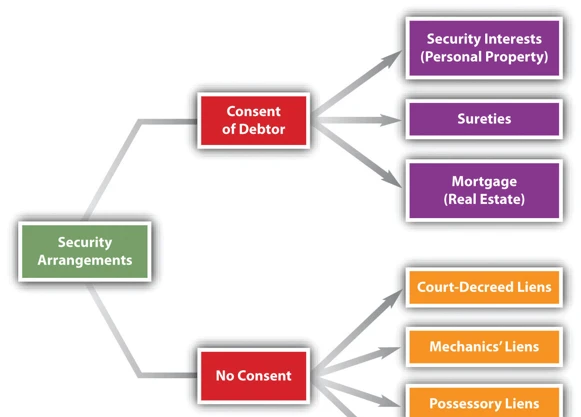

Grundschuld Höhe: Definition

Die Grundschuld Höhe bezieht sich auf den Betrag, für den eine Grundschuld im Grundbuch eingetragen wird. Sie stellt die Sicherheit für den Kreditgeber dar und kann je nach individueller Situation unterschiedlich hoch sein. Die Grundschuld Höhe wird in der Regel in Prozent des Beleihungswerts festgelegt. Dieser Wert gibt den Betrag an, den eine Immobilie bei einer Zwangsversteigerung erzielen könnte. Die genaue Höhe der Grundschuld hängt von verschiedenen Faktoren ab, wie dem Beleihungsauslauf, der Restschuld, der Laufzeit und dem Zinssatz des Darlehens. Es ist wichtig, die Grundschuld Höhe zu verstehen, da sie direkte Auswirkungen auf die Kreditvergabe und Ihre finanzielle Planung hat.

So wird die Grundschuld Höhe berechnet

Die Grundschuld Höhe wird auf Basis mehrerer Faktoren berechnet. Zu diesen Faktoren gehören der Beleihungswert, der Beleihungsauslauf, die Restschuld, die Laufzeit und der Zinssatz des Darlehens. Der Beleihungswert ist der Wert der Immobilie, der bei einer Zwangsversteigerung erzielt werden kann. Der Beleihungsauslauf bestimmt, in welchem Prozentbereich des Beleihungswerts die Grundschuld eingetragen wird. Die Restschuld gibt den verbleibenden Kreditbetrag an. Je höher dieser Betrag ist, desto höher wird auch die Grundschuld Höhe sein. Die Laufzeit des Darlehens und der Zinssatz beeinflussen ebenfalls die Grundschuld Höhe. Es ist wichtig, diese Faktoren zu berücksichtigen, um die Höhe der Grundschuld korrekt zu berechnen und fundierte Entscheidungen bei der Kreditvergabe oder Hypothekenanfrage zu treffen. Weitere Informationen zum Thema Immobilienfinanzierung finden Sie in unserem Artikel über den Finanzierungsnachweis.

1. Beleihungswert

Der Beleihungswert ist ein wichtiger Faktor bei der Bestimmung der Grundschuld Höhe. Er gibt den Wert der Immobilie an, der für die Kreditvergabe als Sicherheit dient. Der Beleihungswert wird von einem Gutachter oder Sachverständigen ermittelt und berücksichtigt verschiedene Faktoren wie den Zustand der Immobilie, die Lage, die Bauqualität und mögliche Wertsteigerungen. Es ist wichtig, einen realistischen Beleihungswert zu erhalten, um eine angemessene Grundschuld Höhe festzulegen und eine Über- oder Unterbewertung zu vermeiden. Eine genaue Einschätzung des Beleihungswerts kann auch Auswirkungen auf andere Aspekte haben, wie zum Beispiel die Grunderwerbsteuer. Erfahren Sie hier mehr über die Grunderwerbsteuer in Baden-Württemberg.

2. Beleihungsauslauf

Der Beleihungsauslauf ist ein wichtiger Faktor bei der Berechnung der Grundschuld Höhe. Er gibt an, wie hoch der Anteil des Beleihungswerts ist, der durch die Grundschuld abgesichert wird. Der Beleihungsauslauf wird in der Regel in Prozent angegeben. Ein niedrigerer Beleihungsauslauf bedeutet, dass die Grundschuld Höhe geringer ist und somit weniger Sicherheit für den Kreditgeber bietet. Ein hoher Beleihungsauslauf kann hingegen zu einer höheren Grundschuld Höhe führen und somit mehr Sicherheit für den Kreditgeber bieten. Es ist wichtig, einen angemessenen Beleihungsauslauf zu wählen, um das Risiko für beide Seiten zu minimieren. Ein niedriger Beleihungsauslauf kann auch Vorteile für den Kreditnehmer haben, wie zum Beispiel günstigere Konditionen oder die Möglichkeit, einen /wüstenrot-bausparvertrag/ einzusetzen, um die Grundschuld zu reduzieren.

3. Restschuld

Die Restschuld ist ein wichtiger Faktor bei der Berechnung der Grundschuld Höhe. Sie bezieht sich auf den noch ausstehenden Betrag des Darlehens zu einem bestimmten Zeitpunkt. Je höher die Restschuld ist, desto höher kann auch die Grundschuld Höhe sein. Die Restschuld wird durch regelmäßige Tilgungen des Darlehens reduziert. Es ist wichtig zu beachten, dass sich die Restschuld im Laufe der Zeit ändern kann, da Tilgungen erfolgen und möglicherweise auch Zinsen auf die noch ausstehende Restschuld berechnet werden. Die genaue Berechnung der Restschuld erfolgt in der Regel anhand eines Tilgungsplans, der die Tilgungsbeträge und die Zinszahlungen über die gesamte Laufzeit des Darlehens aufzeigt.

4. Laufzeit

Die Laufzeit ist ein wichtiger Faktor bei der Bestimmung der Grundschuld Höhe. Sie gibt an, wie lange der Kredit oder die Hypothek zurückgezahlt werden muss. Je länger die Laufzeit, desto höher kann die Grundschuld Höhe sein, da dadurch die Möglichkeit besteht, dass sich die Zinsen im Laufe der Zeit ändern könnten. Eine längere Laufzeit kann auch zu höheren Gesamtkosten führen, da Zinsen über einen längeren Zeitraum gezahlt werden müssen. Es ist daher ratsam, die Laufzeit sorgfältig zu wählen und die Auswirkungen auf die Grundschuld Höhe zu beachten.

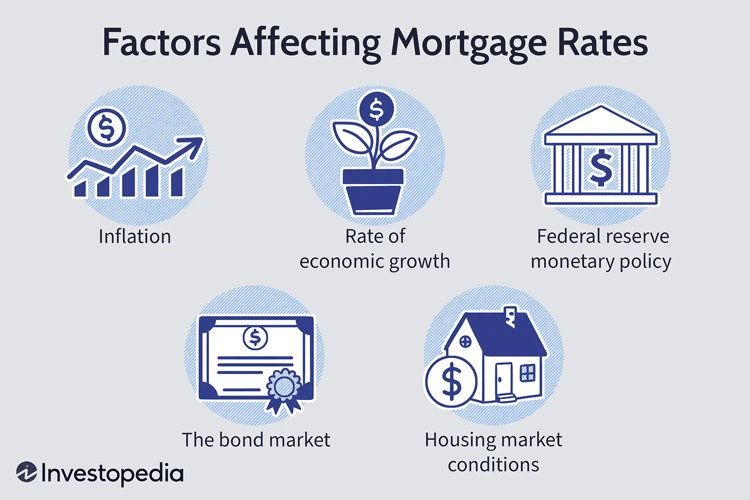

5. Zinssatz

Der Zinssatz spielt eine wichtige Rolle bei der Bestimmung der Grundschuld Höhe. Je höher der Zinssatz ist, desto höher wird in der Regel die Grundschuld Höhe sein. Der Zinssatz wird von der Bank festgelegt und kann je nach individueller Bonität und Marktlage variieren. Wenn der Zinssatz niedrig ist, kann dies dazu führen, dass die Grundschuld Höhe niedriger ausfällt. Ein niedriger Zinssatz kann langfristig zu niedrigeren monatlichen Raten führen und somit Ihre finanzielle Belastung verringern. Es ist wichtig, den Zinssatz bei der Berechnung der Grundschuld Höhe zu berücksichtigen, da er einen direkten Einfluss auf Ihre Finanzplanung hat.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Der Einfluss der Grundschuld Höhe auf Ihre Finanzplanung

Die Grundschuld Höhe kann einen erheblichen Einfluss auf Ihre Finanzplanung haben. Hier sind einige der wichtigsten Auswirkungen, die Sie berücksichtigen sollten. Erstens ermöglicht eine höhere Grundschuld Höhe die Aufnahme eines größeren Darlehens. Wenn Sie eine größere Investition tätigen müssen oder ein teureres Objekt kaufen möchten, kann eine höhere Grundschuld Höhe Ihnen helfen, die benötigte Darlehenssumme zu erhalten. Zweitens hat die Grundschuld Höhe Auswirkungen auf die monatliche Belastung. Je höher die Grundschuld, desto höher sind in der Regel die monatlichen Rückzahlungen. Es ist wichtig, dies bei der Planung Ihres Budgets zu berücksichtigen. Drittens bietet eine höhere Grundschuld Höhe möglicherweise mehr Flexibilität für zukünftige Darlehensänderungen. Wenn Sie beispielsweise zusätzliche Mittel benötigen oder Ihr Darlehen umstrukturieren möchten, kann eine höhere Grundschuld Höhe mehr Spielraum bieten. Schließlich bietet eine höhere Grundschuld Höhe auch zusätzliche Sicherheit für den Kreditgeber. Ein höherer Betrag im Grundbuch kann das Risiko für den Kreditgeber verringern und Ihnen möglicherweise bessere Zinssätze oder Darlehensbedingungen bieten. Es ist jedoch wichtig, die Auswirkungen der Grundschuld Höhe auch im Hinblick auf Ihre eigene finanzielle Situation genau abzuwägen.

1. Höhere Grundschuld für höhere Darlehenssummen

Eine höhere Grundschuld ermöglicht in der Regel die Aufnahme von höheren Darlehenssummen. Wenn Sie beispielsweise eine Immobilie kaufen möchten, die teurer ist als der vorhandene Eigenkapitalbetrag, kann eine höhere Grundschuld erforderlich sein. Durch die Erhöhung der Grundschuld Höhe erhöhen Sie Ihre Kreditwürdigkeit und verbessern Ihre Chancen, eine größere Finanzierung zu erhalten. Allerdings ist es wichtig zu beachten, dass eine höhere Grundschuld auch höhere Kosten mit sich bringen kann, da die Beleihungskosten anhand des Beleihungswerts berechnet werden. Daher sollten Sie Ihre finanzielle Situation gründlich prüfen und sich über die langfristigen Auswirkungen einer höheren Grundschuld im Klaren sein, bevor Sie sich für eine höhere Darlehenssumme entscheiden.

2. Auswirkungen auf die monatliche Belastung

Die Grundschuld Höhe hat auch erhebliche Auswirkungen auf die monatliche Belastung, die Sie tragen müssen. Je höher die Grundschuld Höhe ist, desto höher werden Ihre monatlichen Ratenzahlungen sein, da diese in der Regel auf der Darlehenssumme basieren. Wenn Sie beispielsweise eine höhere Grundschuld benötigen, um einen höheren Kreditbetrag aufzunehmen, müssen Sie mit einer entsprechend höheren monatlichen Belastung rechnen. Es ist daher wichtig, die Grundschuld Höhe sorgfältig zu betrachten und Ihre finanziellen Möglichkeiten zu analysieren, um sicherzustellen, dass Sie die monatlichen Ratenzahlungen problemlos bewältigen können.

3. Flexibilität bei zukünftigen Darlehensänderungen

Eine niedrigere Grundschuld Höhe bietet Ihnen eine größere Flexibilität bei zukünftigen Darlehensänderungen. Wenn Sie zum Beispiel eine niedrigere Restschuld haben, können Sie Ihr Darlehen schneller tilgen oder bei Bedarf schneller aufstocken. Dies ermöglicht es Ihnen, Ihre finanzielle Situation anzupassen und Ihre Ziele schneller zu erreichen. Mit einer niedrigeren Grundschuld Höhe haben Sie auch die Möglichkeit, Ihr Darlehen vorzeitig zurückzuzahlen, ohne hohe Vorfälligkeitsentschädigungen zahlen zu müssen. Dies gibt Ihnen die Freiheit, Ihre finanziellen Verpflichtungen schneller abzubauen und möglicherweise Zinsen zu sparen. Insgesamt bietet Ihnen eine niedrigere Grundschuld Höhe mehr Spielraum und Flexibilität, um Ihre Darlehenssituation an Ihre individuellen Bedürfnisse anzupassen.

4. Sicherheit für den Kreditgeber

Die Grundschuld Höhe bietet eine wichtige Sicherheit für den Kreditgeber. Indem eine bestimmte Höhe der Grundschuld im Grundbuch eingetragen wird, hat der Kreditgeber das Recht, die Immobilie zu verwerten, falls der Kreditnehmer seinen Zahlungsverpflichtungen nicht nachkommt. Dadurch kann der Kreditgeber sein Geld zurückerhalten und mögliche Verluste minimieren. Eine höhere Grundschuld Höhe bedeutet für den Kreditgeber in der Regel eine höhere Sicherheit, da mehr Wert auf der Immobilie lastet. Dies kann sich positiv auf die Kreditkonditionen auswirken, da der Kreditgeber ein geringeres Ausfallrisiko hat. Es ist daher wichtig, die Grundschuld Höhe im Auge zu behalten und sicherzustellen, dass sie ausreichend ist, um dem Kreditgeber die gewünschte Sicherheit zu bieten.

Vorteile einer niedrigeren Grundschuld Höhe

Eine niedrigere Grundschuld Höhe kann verschiedene Vorteile mit sich bringen. Einer der Hauptvorteile besteht darin, dass Sie insgesamt weniger Schulden haben und somit weniger Zinsen zahlen müssen. Dadurch können Sie langfristig Geld sparen. Eine niedrigere Grundschuld Höhe bietet auch mehr Flexibilität, da Sie bei Bedarf leichter zusätzliche Darlehen aufnehmen können, ohne Ihr Eigentum zu überbelasten. Darüber hinaus verringert eine niedrigere Grundschuld Höhe das Ausfallrisiko, da Ihre monatlichen Zahlungen in der Regel niedriger sind, was Ihre finanzielle Stabilität verbessern kann. Nicht zuletzt vermindert eine niedrigere Grundschuld Höhe auch die Grunderwerbsteuer, da diese in vielen Bundesländern in Deutschland prozentual von der Höhe der Grundschuld berechnet wird.

Fazit

Zusammenfassend lässt sich sagen, dass die Grundschuld Höhe ein wichtiger Aspekt bei der Kreditvergabe und der finanziellen Planung ist. Sie wird basierend auf verschiedenen Faktoren wie dem Beleihungswert, dem Beleihungsauslauf, der Restschuld, der Laufzeit und dem Zinssatz berechnet. Eine höhere Grundschuld Höhe ermöglicht es Ihnen, höhere Darlehenssummen zu erhalten, kann aber auch zu einer höheren monatlichen Belastung führen. Eine niedrigere Grundschuld Höhe bietet hingegen finanzielle Flexibilität und kann die monatliche Belastung reduzieren. Es ist wichtig, die Vor- und Nachteile dieser unterschiedlichen Höhen zu berücksichtigen und Ihre Entscheidung entsprechend Ihrer finanziellen Ziele und Möglichkeiten zu treffen. Sprechen Sie bei Unsicherheiten mit Ihrem Kreditgeber oder Finanzberater, um die bestmögliche Lösung für Ihre individuelle Situation zu finden.

Häufig gestellte Fragen

1. Wie wird die Grundschuld Höhe berechnet?

Die Grundschuld Höhe wird anhand des Beleihungswerts der Immobilie berechnet und in der Regel in Prozent festgelegt.

2. Gibt es einen Mindestbetrag für die Grundschuld Höhe?

Es gibt keinen festen Mindestbetrag für die Grundschuld Höhe. Die Höhe wird individuell vereinbart und hängt von verschiedenen Faktoren ab.

3. Hat die Grundschuld Höhe Einfluss auf den Zinssatz des Darlehens?

Ja, die Grundschuld Höhe kann einen Einfluss auf den Zinssatz haben. In der Regel gilt: Je höher die Grundschuld, desto niedriger der Zinssatz.

4. Kann die Grundschuld Höhe nachträglich geändert werden?

Die Grundschuld Höhe kann in der Regel nachträglich nicht geändert werden. Sie wird bei der Kreditvergabe festgelegt und bleibt während der Laufzeit des Darlehens bestehen.

5. Welche Auswirkungen hat eine höhere Grundschuld Höhe auf meine monatliche Belastung?

Eine höhere Grundschuld Höhe kann zu einer höheren monatlichen Belastung führen, da der Darlehensbetrag entsprechend höher ist. Es ist wichtig, diese Belastung bei der Planung Ihrer Finanzen zu berücksichtigen.

6. Kann die Grundschuld Höhe meine flexibilität bei zukünftigen Darlehensänderungen beeinflussen?

Ja, eine höhere Grundschuld Höhe kann Ihre Flexibilität bei zukünftigen Darlehensänderungen einschränken. Eine niedrigere Grundschuld kann Ihnen mehr Spielraum für Anpassungen geben.

7. Warum ist die Grundschuld Höhe wichtig für den Kreditgeber?

Die Grundschuld Höhe ist für den Kreditgeber wichtig, da sie seine Sicherheit darstellt. Eine höhere Grundschuld bietet dem Kreditgeber mehr Sicherheit vor einem etwaigen Ausfall des Kreditnehmers.

8. Kann eine niedrigere Grundschuld Höhe Vorteile haben?

Ja, eine niedrigere Grundschuld Höhe kann Vorteile haben, da sie zu einer niedrigeren monatlichen Belastung führen kann und Ihnen mehr finanziellen Spielraum gibt.

9. Was passiert mit der Grundschuld Höhe, wenn das Darlehen vollständig zurückgezahlt ist?

Wenn das Darlehen vollständig zurückgezahlt ist, kann die Grundschuld Höhe gelöscht werden. Dies muss jedoch beim Grundbuchamt beantragt werden.

10. Kann ich die Grundschuld Höhe während der Laufzeit des Darlehens ändern?

Die Grundschuld Höhe kann während der Laufzeit des Darlehens in der Regel nicht geändert werden. Sie bleibt bestehen, solange das Darlehen läuft.