Hier sind einige wichtige Tipps und Informationen zur Grundsteuerplanung in Deutschland. Die Grundsteuer ist eine Abgabe, die von Eigentümern von Immobilien bezahlt werden muss. Bei Anbauten gelten spezielle Regeln, die berücksichtigt werden müssen, um die Steuerplanung effektiv zu gestalten. In diesem Artikel werden wir die Grundsteuer Anbau genauer betrachten und die wichtigsten Faktoren bei der Steuerplanung erklären. Wir werden auch einige nützliche Tipps geben, wie Sie bei der Steuerplanung für Anbauten sparen können. Darüber hinaus werden wir Fallbeispiele betrachten und Ihnen einen Überblick über die rechtlichen Aspekte der Grundsteuer für Anbauten geben. Lesen Sie weiter, um alles zu erfahren, was Sie über die Grundsteuer Anbau in Deutschland wissen müssen.

Zusammenfassung

- Was ist die Grundsteuer Anbau?

- Wichtige Faktoren bei der Steuerplanung

- Tipps zur Steuerplanung für Anbauten

- Grundsteuer für Anbauten: Fallbeispiele

- Rechtliche Aspekte der Grundsteuer für Anbauten

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Wie wird der Einheitswert eines Anbaus für die Grundsteuer Anbau berechnet?

- 2. Welchen Einfluss hat die Grundsteuer Anbau auf die Steuerlast?

- 3. Kann ich die Kosten für den Anbau von der Steuer absetzen?

- 4. Kann ich Freibeträge für Anbauten beanspruchen?

- 5. Muss ich einen Gutachter hinzuziehen, um den Einheitswert meines Anbaus festzulegen?

- 6. Wie kann ich die Anbaukosten dokumentieren?

- 7. Kann ich Steuervorteile nutzen, um meine Grundsteuer Anbau zu senken?

- 8. Wie oft erfolgt eine Überprüfung des Einheitswerts für Anbauten?

- 9. Gilt die Grundsteuer Anbau nur für Wohngebäude?

- 10. Welche rechtlichen Aspekte sollte ich bei der Grundsteuer für Anbauten beachten?

- Verweise

Was ist die Grundsteuer Anbau?

Die Grundsteuer Anbau bezieht sich auf die Besteuerung von Anbauten, also zusätzlichen Gebäudeteilen, die an bestehende Immobilien angebracht oder angebaut werden. Sie dient der Berechnung der Grundsteuer für diese Anbauten und wird auf der Grundlage des Einheitswerts des Anbaus und des Steuersatzes berechnet. Bei der Ermittlung des Einheitswerts werden Faktoren wie Baukosten, Baualter und Größe des Anbaus berücksichtigt. Die Grundsteuer Anbau kann erheblichen Einfluss auf die Steuerplanung haben und ist wichtig für Immobilieneigentümer, die Anbauten an ihren bestehenden Gebäuden haben. Es ist daher ratsam, sich genauer mit den Bewertungsverfahren und Steuersätzen der Grundsteuer Anbau vertraut zu machen, um eine fundierte Steuerplanung durchzuführen. (Link: /treppe-grundsteuer/)

Wichtige Faktoren bei der Steuerplanung

Bei der Steuerplanung für Anbauten gibt es wichtige Faktoren, die berücksichtigt werden sollten, um eine optimale Steuerstrategie zu entwickeln. Erstens ist die Bewertung des Anbaus ein entscheidender Aspekt. Hierbei werden Faktoren wie die Baukosten, das Alter und die Größe des Anbaus berücksichtigt, um den Einheitswert zu ermitteln. Zweitens ist die Ermittlung des Steuersatzes von großer Bedeutung. Dieser variiert je nach Standort und kann einen erheblichen Einfluss auf die Höhe der Grundsteuer haben. Es ist wichtig, den geltenden Steuersatz genau zu kennen, um die Steuerplanung entsprechend anzupassen. Drittens sollten auch Freibeträge berücksichtigt werden. Diese können je nach persönlicher Situation und Art des Anbaus unterschiedlich sein und zu Steuervorteilen führen. Es empfiehlt sich daher, die aktuellen Freibeträge zu überprüfen und diese bei der Steuerplanung zu nutzen. Durch die Berücksichtigung dieser wichtigen Faktoren kann die Steuerplanung für Anbauten effektiv gestaltet werden. (Link: /sparkasse-bausparvertrag-auflösen/)

1. Bewertung des Anbaus

Um den Anbau korrekt zu bewerten, müssen verschiedene Faktoren berücksichtigt werden. Dazu gehören die Baukosten des Anbaus, das Baualter, die Größe und Fläche des Anbaus sowie eventuelle zusätzliche Ausstattungsmerkmale. Es ist wichtig, alle relevanten Informationen und Belege über die Anbaukosten zu dokumentieren, um eine genaue Bewertung zu ermöglichen. Darüber hinaus kann es hilfreich sein, sich mit einem Experten wie einem Sachverständigen für Immobilienbewertung in Verbindung zu setzen, um eine zuverlässige Einschätzung des Werts des Anbaus zu erhalten. Eine sorgfältige Bewertung des Anbaus ist entscheidend für die korrekte Berechnung der Grundsteuer Anbau. Weitere Informationen zu den Kosten eines Anbaus finden Sie /sat-schüssel-kosten/.

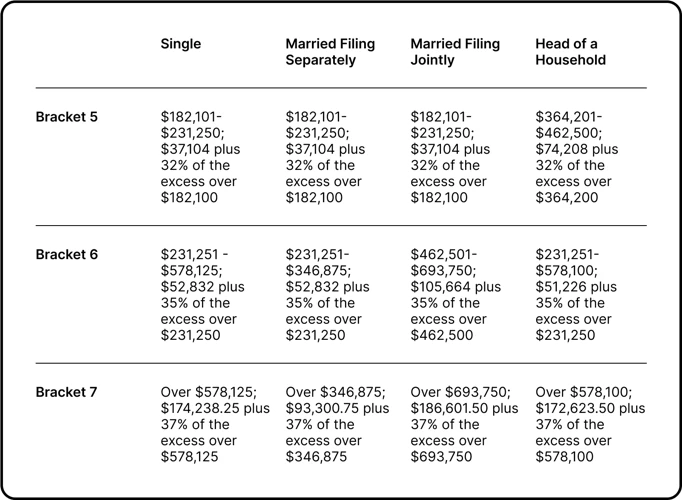

2. Ermittlung des Steuersatzes

Die Ermittlung des Steuersatzes für die Grundsteuer Anbau erfolgt aufgrund des Hebesatzes, der von der jeweiligen Gemeinde festgelegt wird. Der Hebesatz gibt an, welcher Prozentsatz des Einheitswerts für die Grundsteuer zu zahlen ist. Dieser Satz kann je nach Gemeinde unterschiedlich sein und wird in der Regel jährlich neu festgelegt. Bei der Steuerplanung für Anbauten ist es wichtig, den aktuellen Hebesatz der jeweiligen Gemeinde zu kennen und zu berücksichtigen. Eine genaue Berechnung des Steuersatzes kann helfen, die finanzielle Belastung durch die Grundsteuer Anbau zu ermitteln und entsprechende Maßnahmen zur Steueroptimierung zu ergreifen.

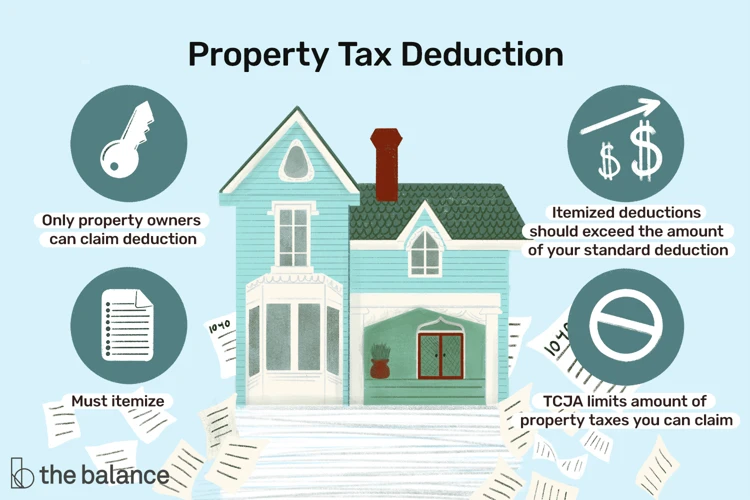

3. Berücksichtigung von Freibeträgen

Die Berücksichtigung von Freibeträgen ist ein wichtiger Aspekt bei der Steuerplanung für Anbauten. Es gibt bestimmte Freibeträge, die von der Grundsteuer abgezogen werden können, um die Steuerlast zu verringern. Ein häufiger Freibetrag ist beispielsweise der Grundfreibetrag für Wohnraum, der dazu dient, bewohnte Anbauten steuerlich zu entlasten. Zusätzlich dazu gibt es weitere Freibeträge, die je nach Bundesland unterschiedlich sein können, wie zum Beispiel der Denkmalabschlag für denkmalgeschützte Anbauten. Um von diesen Freibeträgen zu profitieren, ist es wichtig, sich mit den spezifischen Steuerregelungen und Voraussetzungen vertraut zu machen. Eine genaue Dokumentation und der Nachweis der erforderlichen Kriterien sind erforderlich, um die Freibeträge geltend machen zu können. Ein Steuerberater kann bei der Identifizierung und Beantragung dieser Freibeträge unterstützen.

Tipps zur Steuerplanung für Anbauten

Um Ihnen bei der Steuerplanung für Anbauten zu helfen, haben wir einige nützliche Tipps zusammengestellt. 1. Dokumentation der Anbaukosten: Es ist wichtig, alle Kosten im Zusammenhang mit dem Anbau sorgfältig zu dokumentieren, einschließlich der Baukosten, Materialien und Arbeitskosten. Diese Informationen können bei der Ermittlung des Einheitswerts und der Steuerberechnung wichtig sein. 2. Einholen von Expertenmeinungen: Es kann hilfreich sein, die Meinung von Experten, wie zum Beispiel Steuerberatern oder Bauexperten, einzuholen, um sicherzustellen, dass alle steuerlichen Aspekte richtig berücksichtigt werden. Sie können wertvolle Ratschläge und Strategien zur Steueroptimierung bieten. 3. Nutzung von Steuervorteilen: Informieren Sie sich über mögliche Steuervorteile oder Vergünstigungen, die für Anbauten gelten. In einigen Fällen können Sie von reduzierten Steuersätzen oder Freibeträgen profitieren. Es lohnt sich, diese Möglichkeiten zu prüfen, um die Steuerbelastung zu minimieren. Indem Sie diese Tipps befolgen, können Sie Ihre Steuerplanung für Anbauten optimieren und potenzielle Vorteile nutzen.

1. Dokumentation der Anbaukosten

Die Dokumentation der Anbaukosten ist ein wichtiger Schritt bei der Steuerplanung für Anbauten. Es ist unerlässlich, alle relevanten Ausgaben und Investitionen im Zusammenhang mit dem Anbau sorgfältig zu dokumentieren. Dazu gehören unter anderem Baurechnungen, Materialkosten, Honorare für Architekten oder Handwerker sowie Kosten für Genehmigungen oder Baugenehmigungen. Eine detaillierte Aufzeichnung der Anbaukosten kann bei Bedarf als Nachweis dienen und dazu beitragen, die Steuerlast zu optimieren. Es ist ratsam, alle erforderlichen Belege und Unterlagen in einer gut organisierten Datei oder einem Ordner aufzubewahren, um im Falle einer Steuerprüfung alle erforderlichen Informationen zur Verfügung zu haben. So stellen Sie sicher, dass Sie alle möglichen Steuervorteile nutzen können, die Ihnen bei der Steuerplanung für Anbauten zur Verfügung stehen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2. Einholen von Expertenmeinungen

Einholen von Expertenmeinungen ist ein wichtiger Schritt bei der Steuerplanung für Anbauten. Es kann hilfreich sein, die Ratschläge von Fachleuten wie Steuerberatern oder Rechtsanwälten einzuholen, um sicherzustellen, dass Sie alle steuerlichen Aspekte richtig berücksichtigt haben. Experten können Ihnen helfen, die richtige Bewertung für den Anbau vorzunehmen, die möglichen Steuervorteile zu analysieren und Ihnen die besten Strategien aufzuzeigen, wie Sie bei der Steuerplanung für Anbauten sparen können. Darüber hinaus können sie Ihnen bei der Erfüllung aller gesetzlichen Anforderungen und bei der Einhaltung der rechtlichen Aspekte der Grundsteuer für Anbauten behilflich sein. Indem Sie Expertenmeinungen einholen, können Sie sicherstellen, dass Ihre Steuerplanung fundiert und effektiv ist.

3. Nutzung von Steuervorteilen

Die Nutzung von Steuervorteilen kann bei der Steuerplanung für Anbauten von großer Bedeutung sein. Es gibt verschiedene Möglichkeiten, um von Steuervorteilen zu profitieren und die Steuerlast zu reduzieren. Eine Option ist es, energetische Sanierungen am Anbau durchzuführen, um von Förderprogrammen und steuerlichen Vergünstigungen im Bereich der Energieeffizienz zu profitieren. Dazu gehören beispielsweise Steuervergünstigungen für den Einbau von Solaranlagen oder die Dämmung des Anbaus. Ein weiterer Aspekt ist die Möglichkeit, Ausgaben für den Anbau steuerlich geltend zu machen. Hierzu können Kosten für den Bau, die Renovierung oder die Instandhaltung des Anbaus gehören. Es ist empfehlenswert, sich über die aktuellen steuerlichen Regelungen und Vorteile zu informieren, um diese gezielt nutzen zu können. Eine professionelle Steuerberatung kann hierbei hilfreich sein.

Grundsteuer für Anbauten: Fallbeispiele

Grundsteuer für Anbauten: Fallbeispiele

1. Fallbeispiel: Herr Schmidt hat an seinem Haus einen Anbau für ein Home-Office errichtet. Der Einheitswert des Anbaus beträgt 50.000 Euro. Der Steuersatz für Anbauten in seiner Region beträgt 0,35 %. Die Grundsteuer für den Anbau berechnet sich wie folgt: 50.000 Euro (Einheitswert) * 0,0035 (Steuersatz) = 175 Euro pro Jahr.

2. Fallbeispiel: Frau Müller hat an ihrem Mehrfamilienhaus einen Anbau für einen Fahrradschuppen angebaut. Der Einheitswert des Anbaus beträgt 20.000 Euro. Der Steuersatz für Anbauten in ihrer Region beträgt 0,25 %. Die Grundsteuer für den Anbau berechnet sich wie folgt: 20.000 Euro (Einheitswert) * 0,0025 (Steuersatz) = 50 Euro pro Jahr.

Diese Fallbeispiele verdeutlichen, wie die Grundsteuer für Anbauten je nach Einheitswert und Steuersatz variieren kann. Es ist wichtig, die individuellen Bewertungen und Steuersätze für Anbauten zu berücksichtigen und bei der Steuerplanung einzubeziehen.

Rechtliche Aspekte der Grundsteuer für Anbauten

Rechtliche Aspekte der Grundsteuer für Anbauten umfassen verschiedene Punkte, die Eigentümer von Anbauten beachten sollten. Zunächst einmal ist es wichtig zu wissen, dass die Grundsteuer Anbau im Rahmen der allgemeinen Grundsteuer erhoben wird. Das bedeutet, dass die Zahlung der Grundsteuer für den Hauptteil der Immobilie auch die Anbauten abdeckt. Es gibt jedoch bestimmte rechtliche Voraussetzungen, die erfüllt sein müssen, damit die Anbauten in die Steuerberechnung einbezogen werden können. Dazu gehören beispielsweise eine ordnungsgemäße Bau- und Genehmigungsdokumentation sowie die Einhaltung der baurechtlichen Bestimmungen. Es ist auch wichtig, Änderungen an den Anbauten rechtzeitig zu melden, um eine korrekte Steuerberechnung sicherzustellen. Sollten Eigentümer Fragen zu den rechtlichen Aspekten der Grundsteuer für Anbauten haben, ist es ratsam, rechtlichen Rat einzuholen, um mögliche rechtliche Konsequenzen zu vermeiden.

Zusammenfassung

Zusammenfassend lässt sich sagen, dass die Grundsteuer Anbau eine wichtige Rolle bei der Steuerplanung für Anbauten in Deutschland spielt. Es ist wichtig, den Einheitswert des Anbaus richtig zu bewerten und den entsprechenden Steuersatz zu ermitteln. Die Berücksichtigung von Freibeträgen kann ebenfalls von Vorteil sein. Bei der Steuerplanung für Anbauten ist es ratsam, die Kosten sorgfältig zu dokumentieren und Expertenmeinungen einzuholen. Darüber hinaus sollten auch mögliche Steuervorteile genutzt werden. Fallbeispiele können helfen, die Grundsteuer Anbau besser zu verstehen. Es ist auch wichtig, die rechtlichen Aspekte der Grundsteuer für Anbauten zu beachten. Eine fundierte Steuerplanung kann langfristig Kosten sparen und den finanziellen Erfolg sicherstellen.

Häufig gestellte Fragen

1. Wie wird der Einheitswert eines Anbaus für die Grundsteuer Anbau berechnet?

Der Einheitswert eines Anbaus wird auf der Grundlage verschiedener Faktoren berechnet, einschließlich der Baukosten, des Baualters, der Größe des Anbaus und des Zustands. Diese Faktoren werden von den zuständigen Steuerbehörden bewertet, um den Einheitswert festzulegen.

2. Welchen Einfluss hat die Grundsteuer Anbau auf die Steuerlast?

Die Grundsteuer Anbau kann die Steuerlast eines Immobilieneigentümers erheblich beeinflussen, da sie zusätzliche Kosten für den Anbau eines Gebäudes berücksichtigt. Je höher der Einheitswert des Anbaus ist, desto höher fällt die Grundsteuer aus.

3. Kann ich die Kosten für den Anbau von der Steuer absetzen?

Die Kosten für den Anbau können unter bestimmten Umständen steuerlich absetzbar sein. Es ist ratsam, sich von einem Steuerberater beraten zu lassen, um festzustellen, ob und inwieweit diese Kosten abzugsfähig sind.

4. Kann ich Freibeträge für Anbauten beanspruchen?

Ja, es gibt bestimmte Freibeträge, die für Anbauten in Deutschland gelten. Diese Freibeträge können die Steuerlast verringern und sollten bei der Steuerplanung berücksichtigt werden.

5. Muss ich einen Gutachter hinzuziehen, um den Einheitswert meines Anbaus festzulegen?

Die Einheitswerte werden in der Regel von den zuständigen Steuerbehörden berechnet. Ein unabhängiger Gutachter kann jedoch in bestimmten Fällen zur Bewertung des Anbaus hinzugezogen werden, um sicherzustellen, dass der Einheitswert korrekt festgelegt wird.

6. Wie kann ich die Anbaukosten dokumentieren?

Es ist wichtig, alle Belege und Rechnungen in Bezug auf die Anbaukosten sorgfältig aufzubewahren. Diese Dokumentation dient als Nachweis für die Steuerbehörden und kann bei der Berechnung des Einheitswerts und der Steuerlast hilfreich sein.

7. Kann ich Steuervorteile nutzen, um meine Grundsteuer Anbau zu senken?

Ja, es gibt verschiedene Steuervorteile und -strategien, die bei der Reduzierung der Grundsteuer Anbau helfen können. Eine sorgfältige Steuerplanung und Beratung können dabei unterstützen, diese Vorteile optimal zu nutzen.

8. Wie oft erfolgt eine Überprüfung des Einheitswerts für Anbauten?

Der Einheitswert für Anbauten ist nicht dauerhaft festgelegt. In der Regel erfolgt alle paar Jahre eine neue Bewertung, um Änderungen am Anbau und anderen relevanten Faktoren zu berücksichtigen.

9. Gilt die Grundsteuer Anbau nur für Wohngebäude?

Nein, die Grundsteuer Anbau gilt nicht nur für Wohngebäude, sondern auch für gewerblich genutzte Gebäude mit Anbauten. Die Besteuerung erfolgt anhand des Einheitswerts des Anbaus und des steuerlichen Satzes.

10. Welche rechtlichen Aspekte sollte ich bei der Grundsteuer für Anbauten beachten?

Es ist wichtig, sich mit den geltenden Gesetzen und Vorschriften zur Grundsteuer für Anbauten vertraut zu machen. Dies beinhaltet die Erfüllung von steuerlichen Verpflichtungen, die Einhaltung von Bauvorschriften und die korrekte Dokumentation aller relevanten Unterlagen.