Zusammenfassung

- Einleitung

- Was ist die Grundsteuer?

- Grundsteuer für ausgebauten Dachboden

- Berechnung der Grundsteuer für ausgebauten Dachboden

- Ausnahmen und Befreiungen

- Verpflichtungen und Fristen

- Auswirkungen auf die Immobilienbewertung

- Tipps zur Steueroptimierung

- Veränderungen im Steuerrecht

- Fazit

- Häufig gestellte Fragen

- Verweise

Einleitung

Die Grundsteuer ist eine Steuer, die von den Eigentümern von Grundstücken oder Immobilien gezahlt wird. Sie ist eine wichtige Einnahmequelle für Gemeinden und dient der Finanzierung öffentlicher Aufgaben. In diesem Artikel werden wir uns auf die Grundsteuer für ausge

Was ist die Grundsteuer?

Die Grundsteuer ist eine Steuer, die von Eigentümern von Grundstücken oder Immobilien gezahlt werden muss. Sie dient der Finanzierung öffentlicher Aufgaben in den Gemeinden. Die Höhe der Grundsteuer wird anhand des Einheitswerts des Grundstücks und des Steuermessbetrags berechnet. Der Einheitswert wird anhand der Lage, Größe und Ausstattung des Grundstücks ermittelt, während der Steuermessbetrag von den Gemeinden festgelegt wird. Je nach Bundesland können sich die Berechnungsmethoden und Steuersätze unterscheiden. Um Änderungen beim Eigentümerwechsel oder Umbau einer Immobilie korrekt zu erfassen, ist eine aktuelle Grundsteuererklärung erforderlich. Es ist wichtig, dass Eigentümer die Grundsteuerpflicht kennen und ihre Zahlungen fristgerecht leisten, um mögliche Sanktionen zu vermeiden. Eine detaillierte Liste der beweglichen Inventar, die bei der Grundsteuererklärung angegeben werden muss, finden Sie hier.

Grundsteuer für ausgebauten Dachboden

Ein ausgebauter Dachboden kann einen erheblichen Mehrwert für eine Immobilie bieten, hat jedoch auch Auswirkungen auf die Berechnung der Grundsteuer. Der Dachboden wird als zusätzlicher Wohnraum betrachtet und kann dazu führen, dass sich der Einheitswert des Grundstücks erhöht. Dies kann wiederum zu einer höheren Grundsteuer führen. Die genaue Höhe der Grundsteuer für einen ausgebauten Dachboden hängt von verschiedenen Faktoren ab, wie der Größe des Dachbodens, der Qualität des Ausbaus und der Lage der Immobilie. Es ist wichtig, dass Eigentümer die Grundsteuerregeln für ausgebaute Dachböden in ihrer Region kennen und die entsprechenden Abgaben fristgerecht leisten. Weitere Informationen zur Grundsteuer für ausgebaute Dachböden in Bayern finden Sie hier.

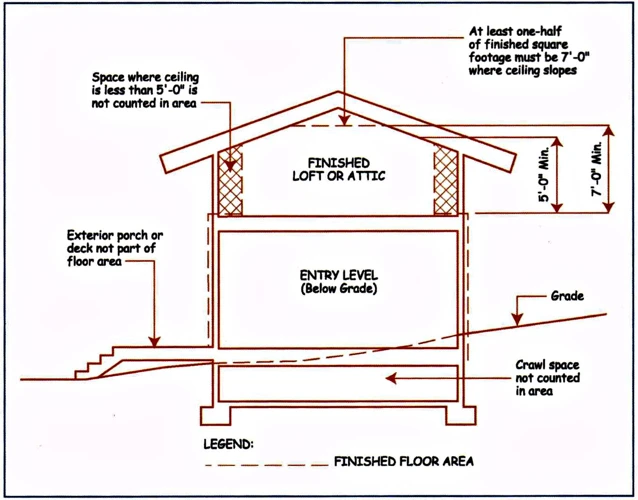

Definition des ausgebauten Dachbodens

Die Definition eines ausgebauten Dachbodens bezieht sich auf den Umbau oder die Nutzung des Dachgeschosses eines Gebäudes als Wohnraum. Ein ausgebauter Dachboden ist ein zusätzlicher Raum, der durch den Einbau von Dachfenstern, einer Isolierung und einer geeigneten Innenausstattung Wohnzwecken dient. Es ist wichtig zu beachten, dass nicht alle Dachböden automatisch als ausgebaut gelten. Die genauen Kriterien für die Definition können je nach länderspezifischen Vorschriften variieren. Um eine seriöse Überprüfung der Eigentumsverhältnisse durchzuführen, können Informationen im Grundbuch eingesehen werden.

Relevanz der Grundsteuer für ausgebauten Dachboden

Der ausgebaute Dachboden spielt eine wichtige Rolle bei der Berechnung der Grundsteuer. Da der Dachboden zu einem wohnlichen Raum umgebaut wurde, wird er als zusätzliche Wohnfläche angesehen und beeinflusst somit den Einheitswert der Immobilie. Je größer und hochwertiger der ausgebaute Dachboden ist, desto höher fällt der Einheitswert aus und damit auch die zu zahlende Grundsteuer. Die Relevanz der Grundsteuer für einen ausgebauten Dachboden wird also deutlich, da er die Steuerbelastung des Eigentümers beeinflusst. Es ist wichtig, bei der Berechnung der Grundsteuer die korrekten Angaben zur Größe und Qualität des ausgebauten Dachbodens zu machen, um eine faire und rechtlich korrekte Besteuerung sicherzustellen.

Berechnung der Grundsteuer für ausgebauten Dachboden

Die Berechnung der Grundsteuer für einen ausgebauten Dachboden erfolgt auf Basis verschiedener Faktoren. Zunächst ist es wichtig zu verstehen, dass der ausgebaute Dachboden als zusätzlicher Wohnraum betrachtet wird und somit zur Gesamtfläche der Immobilie hinzugezählt wird. Die Grundsteuer wird in der Regel auf Grundlage des Einheitswerts des Grundstücks berechnet, wobei die Fläche des ausgebauten Dachbodens berücksichtigt wird. Es kann sein, dass dafür ein gesonderter Steuermessbetrag festgelegt wird, der sich von dem für den Rest der Immobilie unterscheidet. Es ist wichtig, dass Eigentümer die genauen Berechnungsmethoden und Steuersätze für ihren Wohnort überprüfen, da diese je nach Bundesland variieren können. Ein Beispiel für die Berechnung der Grundsteuer für einen ausgebauten Dachboden kann eine Grundflächenzahl oder eine Geschossflächenzahl beinhalten, die durch den Steuermessbetrag multipliziert wird.

Berücksichtigte Faktoren

Die Grundsteuer für einen ausgebauten Dachboden wird anhand verschiedener Faktoren berechnet. Hier sind einige der berücksichtigten Faktoren:

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

- Größe des ausgebauten Dachbodens: Die Wohnfläche des ausgebauten Dachbodens wird bei der Berechnung der Grundsteuer einbezogen. Je größer der Dachboden ist, desto höher kann die Steuer ausfallen.

- Wert des ausgebauten Dachbodens: Der Wert des ausgebauten Dachbodens kann ebenfalls in die Berechnung einfließen. Hierbei werden Faktoren wie die Qualität der Ausstattung und eventuelle Modernisierungen berücksichtigt.

- Standort des ausgebauten Dachbodens: Der Standort des ausgebauten Dachbodens spielt ebenfalls eine Rolle. Immobilien in begehrten Wohnlagen können einen höheren Steuersatz haben als Immobilien in weniger attraktiven Gegenden.

- Immobilienmarktwert: Der allgemeine Marktwert der Immobilie, zu der der ausgebaute Dachboden gehört, kann ebenfalls Auswirkungen auf die Grundsteuer haben.

- Sondereigenschaften: Sondereigenschaften des ausgebauten Dachbodens wie eine Dachterrasse oder Zusatzausstattungen können ebenfalls den Steuerbetrag beeinflussen.

Diese Faktoren werden kombiniert, um den endgültigen Betrag der Grundsteuer für einen ausgebauten Dachboden zu berechnen. Es ist wichtig, dass Eigentümer diese Faktoren verstehen und ihre Steuerpflichten entsprechend erfüllen.

Berechnungsbeispiel

Hier ist ein Berechnungsbeispiel für die Grundsteuer für einen ausgebauten Dachboden:

– Fläche des ausgebauten Dachbodens: 50 Quadratmeter

– Einheitswert des Grundstücks: 200.000 Euro

– Steuermessbetrag: 6 Promille

Um die Grundsteuer zu berechnen, multiplizieren wir den Einheitswert mit dem Steuermessbetrag. In diesem Fall:

200.000 Euro x 6 Promille = 1.200 Euro

Der Eigentümer des ausgebauten Dachbodens müsste also jährlich 1.200 Euro Grundsteuer zahlen. Bitte beachten Sie, dass dies nur ein Beispiel ist und die tatsächliche Berechnung je nach Einheitswert und Steuermessbetrag variieren kann.

Ausnahmen und Befreiungen

Es gibt bestimmte Ausnahmen und Befreiungen von der Grundsteuer für ausgebaute Dachböden, die Eigentümer kennen sollten. Eine Ausnahme gilt beispielsweise für bestimmte Wohngebiete, in denen die Gemeinde beschlossen hat, keine Grundsteuer auf ausgebaute Dachböden zu erheben. Diese Entscheidung kann von Gemeinde zu Gemeinde unterschiedlich sein. Eine Befreiung von der Grundsteuer kann auch Eigentümern von ausgebauten Dachböden gewährt werden, wenn sie bestimmte Bedingungen erfüllen. Dies kann beispielsweise der Fall sein, wenn der Dachboden ausschließlich zu eigenen Wohnzwecken genutzt wird oder wenn der Dachboden nur eine begrenzte Größe hat. Es ist wichtig, die spezifischen Richtlinien und Voraussetzungen der jeweiligen Gemeinde zu überprüfen, um zu erfahren, ob eine Ausnahme oder Befreiung von der Grundsteuer für den ausgebauten Dachboden in Frage kommt.

Ausnahmen für bestimmte Wohngebiete

Es gibt bestimmte Wohngebiete, die von der Grundsteuerbefreiung profitieren können. Diese Ausnahmeregelungen können von Gemeinde zu Gemeinde unterschiedlich sein. Hier sind einige Beispiele für Wohngebiete, die möglicherweise von einer Ausnahme der Grundsteuer profitieren:

- Sanierungsgebiete: In bestimmten städtebaulichen Sanierungsgebieten können Eigentümer von Immobilien von einer reduzierten oder befreiten Grundsteuer profitieren. Diese Ausnahmen sollen Anreize für die Sanierung und Revitalisierung von Gebieten schaffen.

- Sozialer Wohnungsbau: In einigen Gemeinden können bestimmte Arten von Wohngebäuden, die für den sozialen Wohnungsbau genutzt werden, von der Grundsteuer befreit sein. Dies dient dazu, bezahlbaren Wohnraum zu fördern und zu unterstützen.

- Denkmalschutz: Gebäude, die unter Denkmalschutz stehen, können in einigen Fällen von der Grundsteuer befreit sein. Dies soll Anreize für den Erhalt und die Restaurierung von historisch wertvollen Gebäuden bieten.

- Rural Areas: In ländlichen Gebieten können bestimmte Immobilien von der Grundsteuer befreit sein, um die Attraktivität und Lebensqualität dieser Regionen zu erhöhen.

Es ist wichtig zu beachten, dass die genauen Ausnahmen und Bedingungen für bestimmte Wohngebiete von der Gemeinde festgelegt werden. Eigentümer sollten sich daher bei ihrer örtlichen Steuerbehörde über mögliche Ausnahmen informieren.

Befreiungen für Eigentümer von ausgebauten Dachböden

Eigentümer von ausgebauten Dachböden können unter bestimmten Bedingungen von der Grundsteuer befreit werden. Eine mögliche Befreiungsmöglichkeit besteht, wenn der ausgebaute Dachboden als ausschließliches Wohnobjekt genutzt wird und die Grundfläche eine bestimmte Größe nicht überschreitet. Diese Befreiung gilt in der Regel für einen bestimmten Zeitraum, häufig für zehn Jahre. Es ist wichtig, dass Eigentümer ihre Ansprüche auf Befreiung rechtzeitig bei den zuständigen Behörden geltend machen und die entsprechenden Unterlagen einreichen. Somit können Eigentümer von ausgebauten Dachböden finanzielle Entlastung durch die Grundsteuerbefreiung erhalten.

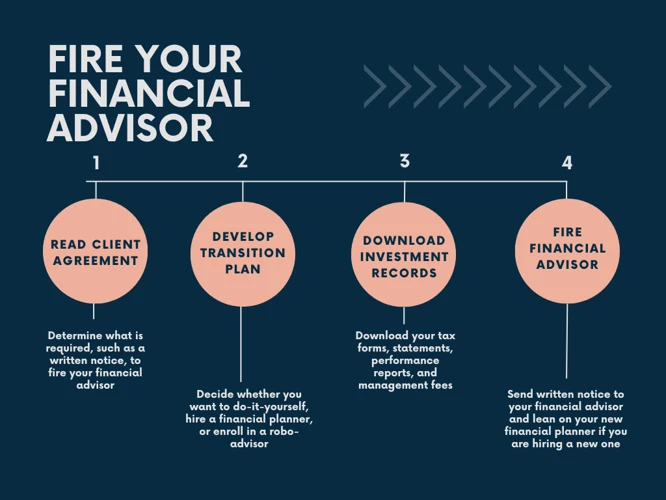

Verpflichtungen und Fristen

Bei der Grundsteuer für einen ausgebauten Dachboden gibt es bestimmte Verpflichtungen und Fristen, die Eigentümer beachten müssen. Zunächst ist es erforderlich, den ausgebauten Dachboden bei der Gemeinde anzumelden und den korrekten Einheitswert anzugeben. Diese Anmeldung muss in der Regel innerhalb einer bestimmten Frist erfolgen, die je nach Gemeinde variieren kann. Zusätzlich dazu müssen auch die Grundsteuerzahlungen fristgerecht geleistet werden. Die genauen Zahlungsfristen werden ebenfalls von der Gemeinde festgelegt. Es ist wichtig, dass Eigentümer diese Verpflichtungen und Fristen einhalten, um mögliche Sanktionen oder Verzugszinsen zu vermeiden.

Anmeldung bei der Gemeinde

Die Anmeldung bei der Gemeinde ist ein wichtiger Schritt, um die Grundsteuer für einen ausgebauten Dachboden zu erfüllen. Sobald der Dachboden ausgebaut ist und als zusätzlicher Wohnraum genutzt wird, muss der Eigentümer dies der Gemeinde melden. Die genauen Anforderungen und Verfahren können je nach Gemeinde unterschiedlich sein. In der Regel ist es jedoch erforderlich, ein Formular auszufüllen und gegebenenfalls weitere Dokumente vorzulegen, um den ausgebauten Dachboden offiziell anzumelden. Es ist wichtig, dass diese Anmeldung fristgerecht erfolgt, um potenzielle Strafen oder Verzögerungen zu vermeiden. Die Anmeldung kann auch Auswirkungen auf die Immobilienbewertung und somit auf die Höhe der Grundsteuer haben.

Zahlungsfristen

Die Zahlungsfristen für die Grundsteuer sind von Bundesland zu Bundesland unterschiedlich. In der Regel müssen die Zahlungen jedoch halbjährlich erfolgen. Hier sind einige Beispiele für die Zahlungsfristen in verschiedenen Bundesländern:

1. Bayern:

– Erste Zahlung: 15. Februar

– Zweite Zahlung: 15. August

2. Nordrhein-Westfalen:

– Erste Zahlung: 1. März

– Zweite Zahlung: 1. September

3. Baden-Württemberg:

– Erste Zahlung: 15. April

– Zweite Zahlung: 15. Oktober

Es ist wichtig, dass die Zahlungen fristgerecht geleistet werden, da sonst Mahngebühren oder Sanktionen drohen können. Wenn Sie Schwierigkeiten haben, die Zahlung zum angegebenen Zeitpunkt durchzuführen, sollten Sie sich rechtzeitig mit dem zuständigen Finanzamt in Verbindung setzen, um mögliche Lösungen oder Ratenzahlungsoptionen zu besprechen.

Auswirkungen auf die Immobilienbewertung

Die Grundsteuer kann auch Auswirkungen auf die Bewertung von Immobilien haben. Da die Höhe der Grundsteuer von Faktoren wie Lage, Größe und Ausstattung des Grundstücks abhängt, kann eine höhere Grundsteuer auf ein attraktiveres Grundstück hindeuten. Immobilien mit niedrigerer Grundsteuer könnten dagegen als weniger attraktiv eingestuft werden. Dies kann sich auf den potenziellen Verkaufspreis einer Immobilie auswirken. Es ist wichtig für Immobilieneigentümer, die Auswirkungen der Grundsteuer auf die Bewertung ihrer Immobilie zu berücksichtigen und dies bei Kauf- und Verkaufsentscheidungen zu berücksichtigen. Eine detaillierte Liste der seriösen Online-Anbieter für die Bewertung von Immobilien und die Eintragung in das Grundbuch finden Sie hier.

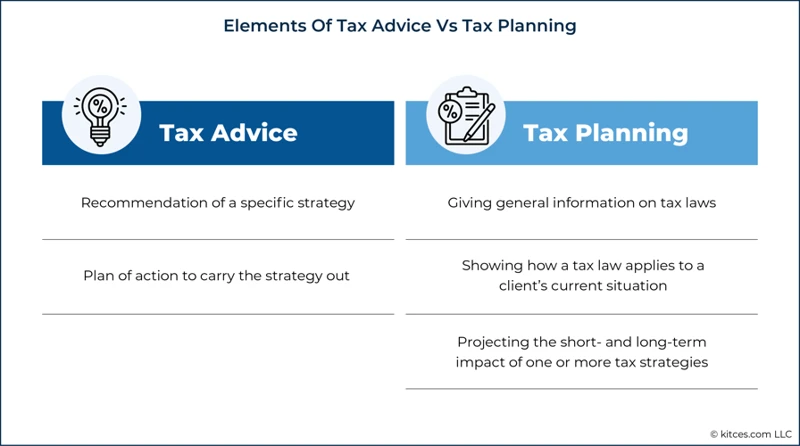

Tipps zur Steueroptimierung

Um die Grundsteuer für Ihren ausgebauten Dachboden zu optimieren, gibt es einige wichtige Tipps, die Sie beachten können. Eine Möglichkeit besteht darin, den Wert Ihres Dachbodens zu überprüfen und gegebenenfalls zu senken. Dies kann durch eine realistische Einschätzung des Nutzwerts oder die Vorlage relevanter Nachweise wie beispielsweise Gutachten erfolgen. Eine andere Option ist es, nach möglichen Befreiungen oder Ausnahmen von der Grundsteuer zu suchen. Möglicherweise gibt es bestimmte Bestimmungen in Ihrer Gemeinde oder in Ihrem Bundesland, die Eigentümer von ausgebauten Dachböden von der Zahlung der Grundsteuer befreien. Es lohnt sich, dies zu prüfen und ggf. entsprechende Anträge zu stellen. Weiterhin ist es ratsam, die Grundsteuer termingerecht zu zahlen, um etwaige Mahngebühren zu vermeiden. Eine regelmäßige Überprüfung der Grundsteuerbescheide kann zudem dazu beitragen, potenzielle Fehler oder überhöhte Steuerzahlungen frühzeitig zu erkennen. Indem Sie diese Tipps zur Steueroptimierung befolgen, können Sie Ihre finanzielle Belastung durch die Grundsteuer für Ihren ausgebauten Dachboden minimieren.

Veränderungen im Steuerrecht

Veränderungen im Steuerrecht können sich auf die Grundsteuer und ihre Berechnung auswirken. Es ist wichtig, dass Immobilieneigentümer über aktuelle steuerliche Änderungen informiert sind, um ihre Verpflichtungen ordnungsgemäß zu erfüllen. In den letzten Jahren gab es Diskussionen über eine Reform des Grundsteuersystems in Deutschland. Im Jahr 2019 trat das Bundesgesetz zur Reform des Grundsteuer- und Bewertungsrechts in Kraft, das eine Neuregelung der Grundsteuer vorsieht. Diese Reform kann sich auf die Bewertung von Grundstücken und die Berechnung der Grundsteuer auswirken. Es ist ratsam, sich regelmäßig über Änderungen im Steuerrecht auf dem Laufenden zu halten und gegebenenfalls fachkundigen Rat einzuholen, um die bestehenden steuerlichen Verpflichtungen zu erfüllen.

Fazit

Zusammenfassend kann gesagt werden, dass die Grundsteuer für einen ausgebauten Dachboden eine finanzielle Verpflichtung für Eigentümer darstellt. Es ist wichtig, die Grundsteuerpflicht zu verstehen und die Zahlungen fristgerecht vorzunehmen, um mögliche Sanktionen zu vermeiden. Die Berechnung der Grundsteuer berücksichtigt verschiedene Faktoren wie den Einheitswert des Grundstücks und den Steuermessbetrag. Es gibt jedoch Ausnahmen und Befreiungen, auf die Eigentümer von ausgebauten Dachböden möglicherweise Anspruch haben. Um die Steueroptimierung zu maximieren, ist es ratsam, sich über das aktuelle Steuerrecht und mögliche Veränderungen auf dem Laufenden zu halten. Insgesamt ist die Grundsteuer für ausgebauten Dachboden ein wichtiger Aspekt der Immobilienbesteuerung, der sorgfältig beachtet werden sollte, um finanzielle Konsequenzen zu vermeiden und die rechtlichen Verpflichtungen zu erfüllen.

Häufig gestellte Fragen

FAQs zur Grundsteuer für ausgebauten Dachboden:

1. Wer ist für die Zahlung der Grundsteuer für einen ausgebauten Dachboden verantwortlich?

Die Zahlung der Grundsteuer für einen ausgebauten Dachboden liegt in der Verantwortung des Eigentümers der Immobilie.

FAQs zum Ausbau eines Dachbodens:

2. Wie definiert man einen ausgebauten Dachboden?

Ein ausgebauter Dachboden bezieht sich auf einen Raum unter dem Dach, der zu Wohnzwecken genutzt wird und über die entsprechenden Genehmigungen sowie baulichen Anforderungen verfügt.

3. Ist eine Baugenehmigung für den Ausbau eines Dachbodens erforderlich?

Ja, in den meisten Fällen ist eine Baugenehmigung erforderlich, um einen Dachboden auszubauen. Es ist ratsam, sich bei der örtlichen Baubehörde zu erkundigen.

FAQs zur Berechnung der Grundsteuer:

4. Welche Faktoren werden bei der Berechnung der Grundsteuer für einen ausgebauten Dachboden berücksichtigt?

Bei der Berechnung der Grundsteuer für einen ausgebauten Dachboden werden Faktoren wie die Größe des Dachbodens, der Bodenrichtwert, die Nutzungsart und örtliche Steuersätze berücksichtigt.

5. Könnten Sie ein Berechnungsbeispiel für die Grundsteuer für einen ausgebauten Dachboden geben?

Angenommen, der Bodenrichtwert beträgt 300 Euro pro Quadratmeter und der Dachboden hat eine Größe von 50 Quadratmetern. Wenn der örtliche Steuersatz 0,5 Prozent beträgt, beträgt die Grundsteuer jährlich 750 Euro (300 x 50 x 0,5%).

FAQs zu Ausnahmen und Befreiungen:

6. Gibt es Ausnahmen bei der Zahlung der Grundsteuer für einen ausgebauten Dachboden in bestimmten Wohngebieten?

Ja, in einigen Wohngebieten können bestimmte Immobilien von der Grundsteuer befreit sein oder reduzierte Sätze gelten. Es ist ratsam, sich bei der Gemeinde zu erkundigen, ob solche Ausnahmen gelten.

7. Gibt es Befreiungen von der Grundsteuer für Eigentümer von ausgebauten Dachböden?

Ja, in einigen Fällen können Eigentümer von ausgebauten Dachböden von bestimmten Steuerbefreiungen profitieren. Dies kann jedoch von Bundesland zu Bundesland unterschiedlich sein. Es ist ratsam, sich bei den örtlichen Steuerbehörden zu erkundigen.

FAQs zu Verpflichtungen und Fristen:

8. Muss ich meinen ausgebauten Dachboden bei der Gemeinde anmelden?

Ja, es ist wichtig, den ausgebauten Dachboden bei der Gemeinde anzumelden, damit die Grundsteuer korrekt berechnet werden kann.

9. Gibt es festgelegte Zahlungsfristen für die Grundsteuer für einen ausgebauten Dachboden?

Ja, die Zahlungsfristen für die Grundsteuer können je nach Bundesland oder Gemeinde variieren. Es ist wichtig, diese Fristen einzuhalten, um Sanktionen zu vermeiden.

FAQs zu Auswirkungen auf die Immobilienbewertung:

10. Hat die Grundsteuer für einen ausgebauten Dachboden Auswirkungen auf die Bewertung meiner Immobilie?

Ja, die Höhe der Grundsteuer kann sich auf die Gesamtbewertung Ihrer Immobilie auswirken. Es ist wichtig, die Grundsteuerpflicht zu berücksichtigen, wenn es um die Bestimmung des Werts Ihrer Immobilie geht.