Es gibt eine Vielzahl von Faktoren, die bei der Finanzplanung berücksichtigt werden müssen, insbesondere wenn es um Steuerfragen geht. Eine wichtige Überlegung für Eigentümer von Immobilien in Bayern ist die Grundsteuer Bayern Bruchteilsgemeinschaft. Dieses Konzept ermöglicht eine gerechte Aufteilung der Grundsteuer auf mehrere Eigentümer und kann zu erheblichen Einsparungen führen. In diesem Artikel werden wir eine detaillierte Anleitung geben, wie man eine erfolgreiche Finanzplanung in Bezug auf die Grundsteuer Bayern Bruchteilsgemeinschaft durchführen kann. Von der Auswahl geeigneter Partner bis hin zur praktischen Umsetzung werden wir alle wichtigen Aspekte besprechen und Ihnen Tipps und Ratschläge geben, um Ihre Finanzen optimal zu planen.

Zusammenfassung

- Was ist die Grundsteuer Bayern Bruchteilsgemeinschaft?

- Warum ist die Grundsteuer Bayern Bruchteilsgemeinschaft wichtig?

- Tipps für eine erfolgreiche Finanzplanung

- Rechtliche Aspekte der Grundsteuer Bayern Bruchteilsgemeinschaft

- Praktische Umsetzung der Grundsteuer Bayern Bruchteilsgemeinschaft

- Fazit

-

Häufig gestellte Fragen

- 1. Wie funktioniert die Grundsteuer Bayern Bruchteilsgemeinschaft?

- 2. Welche Vorteile bietet die Grundsteuer Bayern Bruchteilsgemeinschaft?

- 3. Welche rechtlichen Regelungen gelten für die Grundsteuer Bayern Bruchteilsgemeinschaft?

- 4. Wie wähle ich geeignete Partner für die Grundsteuer Bayern Bruchteilsgemeinschaft aus?

- 5. Wie gestalte ich einen gemeinsamen Vertrag für die Grundsteuer Bayern Bruchteilsgemeinschaft?

- 6. Wie oft sollte ich mich mit meinen Partnern in der Grundsteuer Bayern Bruchteilsgemeinschaft abstimmen?

- 7. Gibt es Haftungsfragen bei der Grundsteuer Bayern Bruchteilsgemeinschaft?

- 8. Welche steuerlichen Auswirkungen hat die Grundsteuer Bayern Bruchteilsgemeinschaft?

- 9. Wie erstelle ich eine gemeinsame Grundsteuererklärung?

- 10. Wie werden die Kosten in der Grundsteuer Bayern Bruchteilsgemeinschaft verteilt?

- Verweise

Was ist die Grundsteuer Bayern Bruchteilsgemeinschaft?

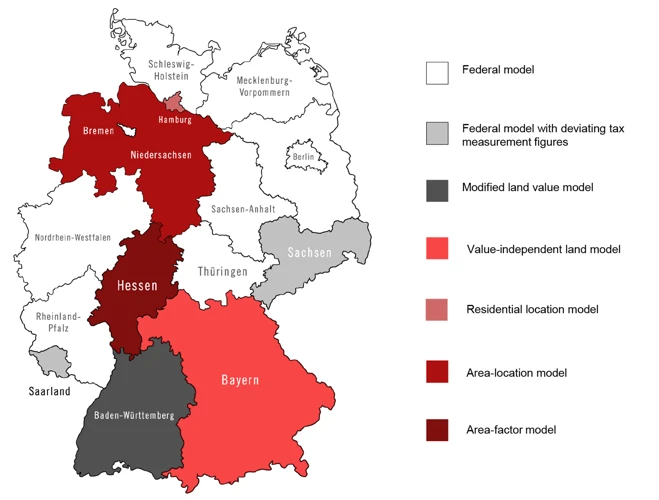

Die Grundsteuer Bayern Bruchteilsgemeinschaft ist ein Konzept, das es mehreren Eigentümern ermöglicht, die Verantwortung für die Grundsteuer eines gemeinsamen Grundstücks gerecht zu teilen. Wenn mehrere Personen oder Unternehmen ein Grundstück gemeinsam besitzen, ist es oft schwierig, die Kosten und Verantwortlichkeiten gerecht aufzuteilen. Die Grundsteuer Bayern Bruchteilsgemeinschaft bietet eine Lösung für dieses Problem, indem sie es ermöglicht, dass alle Eigentümer einen Bruchteil der Grundsteuer entsprechend ihrer Beteiligung am Grundstück tragen. Dieses Konzept kann nicht nur zu einer gerechten Aufteilung der Kosten führen, sondern auch zu erheblichen Einsparungen bei der Grundsteuer insgesamt. Es ist wichtig zu beachten, dass die Grundsteuer Bayern Bruchteilsgemeinschaft bestimmten rechtlichen Regelungen unterliegt und genaue Finanzplanung erfordert, um die Vorteile zu maximieren.

Warum ist die Grundsteuer Bayern Bruchteilsgemeinschaft wichtig?

Die Grundsteuer Bayern Bruchteilsgemeinschaft ist ein wichtiger Aspekt der Finanzplanung für Immobilieneigentümer in Bayern. Es gibt zwei Hauptgründe, warum diese Form der Bruchteilsgemeinschaft wichtig ist.

Sicherstellung gerechter Aufteilung: Indem die Grundsteuer entsprechend der Beteiligung am Grundstück aufgeteilt wird, können Konflikte und Streitigkeiten vermieden werden. Jeder Eigentümer trägt seine gerechte Last und ist finanziell verantwortlich für seinen Anteil an der Grundsteuer.

Einsparungen bei der Grundsteuer: Durch die Teilung der Grundsteuer können erhebliche Einsparungen erzielt werden, insbesondere wenn es sich um größere Grundstücke mit mehreren Eigentümern handelt. Jeder Eigentümer trägt nur einen Bruchteil der Kosten, was zu einer spürbaren Reduzierung der Gesamtsteuerbelastung führen kann.

Es ist wichtig zu beachten, dass die Grundsteuer Bayern Bruchteilsgemeinschaft bestimmten rechtlichen Regelungen unterliegt und genaue Finanzplanung erfordert, um die Vorteile zu maximieren. Weitere Informationen zur Grundsteuer Bayern Bruchteilsgemeinschaft finden Sie hier.

1. Sicherstellung gerechter Aufteilung

Eine der Hauptgründe, warum die Grundsteuer Bayern Bruchteilsgemeinschaft wichtig ist, besteht darin, eine gerechte Aufteilung der Kosten sicherzustellen. Wenn mehrere Personen oder Unternehmen ein Grundstück gemeinsam besitzen, kann es schwierig sein, festzustellen, wer welchen Anteil an der Grundsteuer tragen soll. Durch die Einrichtung einer Bruchteilsgemeinschaft können die Kosten entsprechend den individuellen Beteiligungen gerecht aufgeteilt werden. Dies kann zu einer fairen und transparenten Verteilung der finanziellen Verantwortung führen. Eine Möglichkeit, dies zu erreichen, ist die Verwendung eines gemeinsamen Kontos, auf das alle Eigentümer einzahlen und von dem aus die Grundsteuern beglichen werden. Dadurch wird sichergestellt, dass jeder Eigentümer seinen gerechten Anteil leistet und es zu keinen Ungerechtigkeiten oder Konflikten kommt.

2. Einsparungen bei der Grundsteuer

Eine der wichtigsten Vorteile der Grundsteuer Bayern Bruchteilsgemeinschaft sind die Einsparungen, die bei der Grundsteuer erzielt werden können. Durch die Aufteilung der Grundsteuer auf mehrere Eigentümer können die individuellen Zahlungen reduziert werden. Dies basiert auf dem Prinzip, dass jeder Eigentümer nur für den Anteil der Grundsteuer verantwortlich ist, der seinem Anteil am Grundstück entspricht. Dadurch können die Gesamtkosten der Grundsteuer reduziert werden. Dies kann besonders vorteilhaft sein, wenn das gemeinsame Grundstück große Flächen umfasst oder wenn die Anzahl der Eigentümer hoch ist. Es ist jedoch wichtig, die rechtlichen Aspekte und Vorschriften der Grundsteuer Bayern Bruchteilsgemeinschaft zu beachten, um sicherzustellen, dass die Einsparungen ordnungsgemäß realisiert werden können.

Tipps für eine erfolgreiche Finanzplanung

Eine erfolgreiche Finanzplanung in Bezug auf die Grundsteuer Bayern Bruchteilsgemeinschaft erfordert einige wichtige Tipps und Strategien. Zunächst ist es entscheidend, geeignete Partner auszuwählen, die ein gemeinsames Interesse an einer fairen Aufteilung der Grundsteuer haben. Dies kann durch eine klare Kommunikation und Abstimmung gewährleistet werden. Gemeinsame Vertragsgestaltung ist ebenfalls wichtig, um die rechtlichen Rahmenbedingungen festzulegen und mögliche Haftungsfragen zu klären. Eine regelmäßige Kommunikation und Abstimmung mit den Partnern ist unerlässlich, um eventuelle Probleme frühzeitig zu erkennen und zu lösen. Darüber hinaus ist es ratsam, sich über die steuerlichen Auswirkungen der Grundsteuer Bayern Bruchteilsgemeinschaft zu informieren, um mögliche Einsparungen zu nutzen. Durch eine sorgfältige Finanzplanung und Beachtung dieser Tipps kann eine optimale Nutzung der Grundsteuer Bayern Bruchteilsgemeinschaft erreicht werden.

1. Auswahl geeigneter Partner

Die Auswahl geeigneter Partner ist ein entscheidender Schritt für eine erfolgreiche Finanzplanung im Rahmen der Grundsteuer Bayern Bruchteilsgemeinschaft. Es ist wichtig, Partner zu finden, die ähnliche Interessen und Ziele haben und bereit sind, die Verantwortung für die gemeinsame Grundsteuer fair zu teilen. Bei der Auswahl der Partner sollten Faktoren wie Vertrauen, Zuverlässigkeit und Kommunikationsfähigkeit berücksichtigt werden. Es ist auch wichtig, die finanzielle Stabilität und Bonität potenzieller Partner zu überprüfen, um mögliche Risiken zu minimieren. Eine sorgfältige Auswahl geeigneter Partner legt den Grundstein für eine erfolgreiche Finanzplanung und eine gerechte Aufteilung der Grundsteuer.

2. Gemeinsame Vertragsgestaltung

Bei der Gemeinsamen Vertragsgestaltung in Bezug auf die Grundsteuer Bayern Bruchteilsgemeinschaft ist es wichtig, klare Vereinbarungen zwischen den Eigentümern zu treffen. Dies umfasst die Festlegung der prozentualen Beteiligung an der Grundsteuer, die Aufteilung der Kosten und die Verantwortlichkeiten jedes Einzelnen. Es ist ratsam, einen schriftlichen Vertrag aufzusetzen, der alle relevanten Details abdeckt. Darin sollten auch Regelungen für den Fall einer Änderung der Eigentumsverhältnisse oder der Beendigung der Bruchteilsgemeinschaft festgehalten werden. Es ist empfehlenswert, professionelle rechtliche Beratung in Anspruch zu nehmen, um sicherzustellen, dass der Vertrag den gesetzlichen Anforderungen entspricht und alle Parteien angemessen schützt. Eine gemeinsame Vertragsgestaltung ist entscheidend für eine erfolgreiche Finanzplanung im Rahmen der Grundsteuer Bayern Bruchteilsgemeinschaft.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

3. Regelmäßige Kommunikation und Abstimmung

Regelmäßige Kommunikation und Abstimmung sind entscheidend für eine erfolgreiche Umsetzung der Grundsteuer Bayern Bruchteilsgemeinschaft. Es ist wichtig, dass alle Eigentümer regelmäßig miteinander kommunizieren und sich über Angelegenheiten im Zusammenhang mit der Grundsteuer austauschen. Dies ermöglicht es, potenzielle Schwierigkeiten frühzeitig zu erkennen und gemeinsam Lösungen zu finden. Durch eine offene und transparente Kommunikation kann auch sichergestellt werden, dass alle Eigentümer ihre Verantwortlichkeiten kennen und verstehen. Regelmäßige Abstimmungen über wichtige Entscheidungen, wie zum Beispiel die Festlegung der Aufteilung der Grundsteuer, sind ebenfalls unerlässlich. Dadurch wird gewährleistet, dass alle Beteiligten miteinbezogen werden und ihre Meinung und Interessen berücksichtigt werden. Eine klare Kommunikation und eine effektive Abstimmung sind der Schlüssel für eine erfolgreiche Finanzplanung in Bezug auf die Grundsteuer Bayern Bruchteilsgemeinschaft.

Rechtliche Aspekte der Grundsteuer Bayern Bruchteilsgemeinschaft

Wenn es um die Grundsteuer Bayern Bruchteilsgemeinschaft geht, gibt es einige wichtige rechtliche Aspekte zu beachten. Einer davon sind Haftungsfragen. Als Teil einer Bruchteilsgemeinschaft kann es sein, dass Sie gemeinsam für Schulden oder Schäden haften, die im Zusammenhang mit dem Grundstück entstehen. Es ist daher ratsam, klare Vereinbarungen zu treffen und einen gemeinsamen Vertrag zu erstellen, der die Haftung jedes einzelnen Mitglieds regelt. Ein weiterer wichtiger rechtlicher Aspekt sind die steuerlichen Auswirkungen. Wenn Sie Teil einer Grundsteuer Bayern Bruchteilsgemeinschaft sind, müssen Sie die steuerlichen Konsequenzen beachten, zum Beispiel in Bezug auf die Einkommensteuer oder die Umsatzsteuer. Es ist empfehlenswert, sich von einem Steuerberater oder Fachanwalt beraten zu lassen, um sicherzustellen, dass Sie alle gesetzlichen Bestimmungen einhalten und keine unerwarteten steuerlichen Probleme auftreten. Durch eine sorgfältige Beachtung der rechtlichen Aspekte können Sie eine erfolgreiche Finanzplanung in Bezug auf die Grundsteuer Bayern Bruchteilsgemeinschaft gewährleisten.

1. Haftungsfragen

In der Grundsteuer Bayern Bruchteilsgemeinschaft gibt es verschiedene Haftungsfragen, die beachtet werden müssen.

– Es ist wichtig, dass alle Beteiligten klare Vereinbarungen treffen, um sicherzustellen, dass die Haftung gerecht aufgeteilt wird.

– Eine Möglichkeit, Haftungsfragen zu regeln, ist die Erstellung eines schriftlichen Vertrags, der die Verantwortlichkeiten und Haftungsregelungen der einzelnen Parteien festlegt.

– Es ist auch ratsam, eine angemessene Versicherung abzuschließen, um potenzielle Haftungsrisiken abzudecken.

– Im Falle von Zahlungsausfällen oder Nichterfüllung der Verpflichtungen kann es wichtig sein, eine klare Regelung für den Umgang mit solchen Situationen zu haben.

Es ist ratsam, einen Rechtsexperten zu konsultieren, um sicherzustellen, dass alle rechtlichen Aspekte in Bezug auf Haftungsfragen ordnungsgemäß geklärt sind.

2. Steuerliche Auswirkungen

Die Steuerlichen Auswirkungen der Grundsteuer Bayern Bruchteilsgemeinschaft sind ein wichtiger Aspekt, der bei der Finanzplanung berücksichtigt werden muss. Durch die Aufteilung der Grundsteuer auf mehrere Eigentümer können möglicherweise Steuervorteile erzielt werden. Bei einer Bruchteilsgemeinschaft werden die Kosten und Ausgaben gemeinsam getragen, was zu einer Reduzierung der individuellen Steuerlast führen kann. Es ist jedoch wichtig, die steuerlichen Bestimmungen und Vorschriften zu beachten und gegebenenfalls professionellen Rat einzuholen, um sicherzustellen, dass alle steuerlichen Auswirkungen korrekt berücksichtigt werden. Dies kann die Hilfe eines Steuerberaters oder Rechtsanwalts erfordern, der sich mit der Grundsteuer und den damit verbundenen steuerlichen Aspekten auskennt. Eine sorgfältige Planung und Beachtung der steuerlichen Auswirkungen kann zu erheblichen Einsparungen bei der Grundsteuer führen und dazu beitragen, eine erfolgreiche Finanzplanung in Bezug auf die Grundsteuer Bayern Bruchteilsgemeinschaft zu gewährleisten.

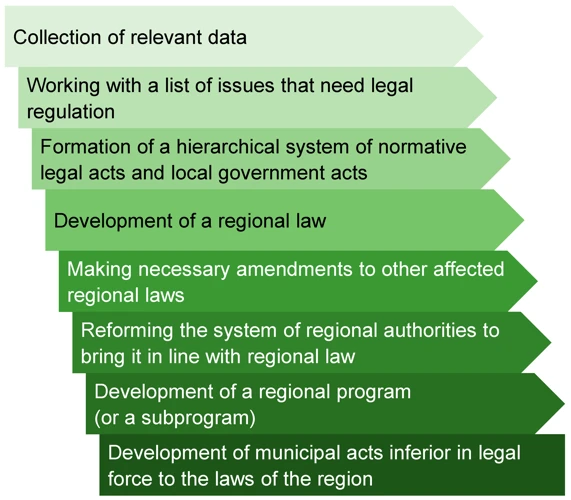

Praktische Umsetzung der Grundsteuer Bayern Bruchteilsgemeinschaft

Die praktische Umsetzung der Grundsteuer Bayern Bruchteilsgemeinschaft erfordert eine sorgfältige Planung und Koordination zwischen den Eigentümern eines gemeinsamen Grundstücks. Eine wichtige Maßnahme ist die gemeinsame Grundsteuererklärung, bei der alle Eigentümer ihre Anteile an der Grundsteuer angeben. Hierbei ist es wichtig, genaue Aufzeichnungen über die finanziellen Beiträge jedes einzelnen Eigentümers zu führen und diese bei der Erstellung der Erklärung zu berücksichtigen. Zusätzlich zur Grundsteuererklärung müssen die Kosten für die Grundsteuer gerecht verteilt werden. Dies kann durch die Festlegung von klaren Regeln und Vereinbarungen zwischen den Eigentümern geschehen, wie zum Beispiel die Nutzung von Flächen oder die Anzahl der Bewohner. Eine regelmäßige Kommunikation und Abstimmung zwischen den Eigentümern ist ebenfalls wichtig, um sicherzustellen, dass alle Parteien über Änderungen oder Probleme informiert sind und gemeinsam Lösungen finden können. Durch eine erfolgreiche praktische Umsetzung der Grundsteuer Bayern Bruchteilsgemeinschaft können Einsparungen erzielt und eine faire Verteilung der Kosten gewährleistet werden, was zu einer erfolgreichen Finanzplanung führt.

1. Gemeinsame Grundsteuererklärung

Bei der Grundsteuer Bayern Bruchteilsgemeinschaft ist es wichtig, eine gemeinsame Grundsteuererklärung einzureichen. Durch die gemeinsame Erklärung stellen alle Eigentümer sicher, dass die Grundsteuererklärung korrekte und aktuelle Informationen enthält. Dies kann auch helfen, mögliche Konflikte oder Missverständnisse zwischen den Eigentümern zu vermeiden. Die gemeinsame Grundsteuererklärung sollte detaillierte Angaben zu den Grundstücken, den Einkünften und den Anteilen der einzelnen Eigentümer enthalten. Es ist ratsam, sich von einem Steuerberater oder Fachmann unterstützen zu lassen, um sicherzustellen, dass die Grundsteuererklärung korrekt und vollständig ausgefüllt wird. Eine gemeinsame Grundsteuererklärung ist ein wichtiger Schritt bei der korrekten Verwaltung der Grundsteuer Bayern Bruchteilsgemeinschaft.

2. Verteilung der Kosten

Die Verteilung der Kosten ist ein wichtiger Aspekt der Grundsteuer Bayern Bruchteilsgemeinschaft. Es ist entscheidend, die Kosten gerecht und transparent unter den Eigentümern aufzuteilen. Eine Möglichkeit, dies zu tun, ist die Festlegung einer klaren Vereinbarung über die Kostenverteilung. Diese Vereinbarung kann Faktoren wie den Anteil des Eigentums, die Nutzung des Grundstücks oder andere relevante Kriterien berücksichtigen. Es ist wichtig, dass diese Vereinbarung schriftlich festgehalten wird, um etwaige Unstimmigkeiten oder Missverständnisse zu vermeiden. Darüber hinaus ist eine regelmäßige Kommunikation und Abstimmung zwischen den Eigentümern erforderlich, um sicherzustellen, dass die Kosten fair und gerecht verteilt werden. Dies kann dazu beitragen, Streitigkeiten oder finanzielle Ungleichgewichte zu vermeiden und eine erfolgreiche Finanzplanung in Bezug auf die Grundsteuer Bayern Bruchteilsgemeinschaft zu gewährleisten.

Fazit

Zusammenfassend lässt sich sagen, dass die Grundsteuer Bayern Bruchteilsgemeinschaft eine effektive Methode ist, um die Grundsteuer fair auf mehrere Eigentümer zu verteilen und so finanzielle Vorteile zu erzielen. Durch die Auswahl geeigneter Partner, die gemeinsame Vertragsgestaltung und regelmäßige Kommunikation kann eine erfolgreiche Finanzplanung gewährleistet werden. Es ist jedoch wichtig, die rechtlichen Aspekte und steuerlichen Auswirkungen der Grundsteuer Bayern Bruchteilsgemeinschaft zu berücksichtigen. Eine gemeinsame Grundsteuererklärung und die klare Verteilung der Kosten sind ebenfalls Bestandteil einer erfolgreichen Umsetzung. Mit diesen Tipps und Informationen können Eigentümer von Immobilien in Bayern ihre Finanzen optimal planen und die Vorteile der Grundsteuer Bayern Bruchteilsgemeinschaft nutzen.

Häufig gestellte Fragen

1. Wie funktioniert die Grundsteuer Bayern Bruchteilsgemeinschaft?

Bei der Grundsteuer Bayern Bruchteilsgemeinschaft tragen mehrere Eigentümer eines Grundstücks die Grundsteuerlast gemeinsam. Die Kosten werden dabei auf Basis ihrer Beteiligung am Grundstück aufgeteilt.

2. Welche Vorteile bietet die Grundsteuer Bayern Bruchteilsgemeinschaft?

Durch die Grundsteuer Bayern Bruchteilsgemeinschaft können die Kosten gerecht aufgeteilt werden, was zu einer fairen finanziellen Belastung für alle Eigentümer führt. Zudem kann es zu Einsparungen bei der Grundsteuer insgesamt kommen.

3. Welche rechtlichen Regelungen gelten für die Grundsteuer Bayern Bruchteilsgemeinschaft?

Die Grundsteuer Bayern Bruchteilsgemeinschaft unterliegt bestimmten rechtlichen Bestimmungen, die beachtet werden müssen. Es ist ratsam, sich hierzu von einem Fachanwalt beraten zu lassen.

4. Wie wähle ich geeignete Partner für die Grundsteuer Bayern Bruchteilsgemeinschaft aus?

Bei der Auswahl von Partnern für die Grundsteuer Bayern Bruchteilsgemeinschaft ist es wichtig, Personen oder Unternehmen zu finden, die zuverlässig sind und ähnliche Interessen und Ziele haben.

5. Wie gestalte ich einen gemeinsamen Vertrag für die Grundsteuer Bayern Bruchteilsgemeinschaft?

Ein gemeinsamer Vertrag für die Grundsteuer Bayern Bruchteilsgemeinschaft sollte die Aufteilung der Kosten, die Verantwortlichkeiten der einzelnen Partner und andere relevante Regelungen klar definieren.

6. Wie oft sollte ich mich mit meinen Partnern in der Grundsteuer Bayern Bruchteilsgemeinschaft abstimmen?

Regelmäßige Kommunikation und Abstimmung mit Ihren Partnern sind entscheidend, um eine erfolgreiche Grundsteuer Bayern Bruchteilsgemeinschaft sicherzustellen. Treffen Sie sich regelmäßig, um wichtige Entscheidungen zu besprechen und Probleme frühzeitig zu lösen.

7. Gibt es Haftungsfragen bei der Grundsteuer Bayern Bruchteilsgemeinschaft?

Ja, bei der Grundsteuer Bayern Bruchteilsgemeinschaft können Haftungsfragen auftreten. Es ist wichtig, diese im Vertrag klar zu regeln und gegebenenfalls eine Haftpflichtversicherung abzuschließen.

8. Welche steuerlichen Auswirkungen hat die Grundsteuer Bayern Bruchteilsgemeinschaft?

Die Grundsteuer Bayern Bruchteilsgemeinschaft kann steuerliche Auswirkungen haben. Es ist ratsam, einen Steuerberater hinzuzuziehen, um sicherzustellen, dass alle steuerlichen Anforderungen erfüllt werden.

9. Wie erstelle ich eine gemeinsame Grundsteuererklärung?

Bei der Grundsteuer Bayern Bruchteilsgemeinschaft ist es erforderlich, eine gemeinsame Grundsteuererklärung einzureichen. Hierbei sollten alle Eigentümer ihre Anteile und die Aufteilung der Kosten angeben.

10. Wie werden die Kosten in der Grundsteuer Bayern Bruchteilsgemeinschaft verteilt?

Die Kosten in der Grundsteuer Bayern Bruchteilsgemeinschaft werden in der Regel auf Basis der Beteiligung der einzelnen Partner am Grundstück aufgeteilt. Die genaue Aufteilung sollte im Vertrag festgelegt sein.