Zusammenfassung

- Einleitung

- Was ist die Grundsteuer Brandenburg?

- Grundsteuerermittlung

- Erklärung der einzelnen Formulare

- Einreichung der Formulare

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Wer ist zur Zahlung der Grundsteuer in Brandenburg verpflichtet?

- 2. Wie wird die Grundsteuer in Brandenburg berechnet?

- 3. Wofür wird die Grundsteuer verwendet?

- 4. Wann muss die Grundsteuer in Brandenburg bezahlt werden?

- 5. Welche Formulare werden für die Grundsteuerermittlung benötigt?

- 6. Wo kann man die erforderlichen Formulare für die Grundsteuer in Brandenburg erhalten?

- 7. Gibt es eine Möglichkeit, die Grundsteuer in Brandenburg zu reduzieren?

- 8. Was passiert, wenn die Grundsteuer nicht rechtzeitig bezahlt wird?

- 9. Können Mieter von Immobilien in Brandenburg die Grundsteuer bezahlen?

- 10. Kann die Grundsteuer in Brandenburg steuerlich abgesetzt werden?

- Verweise

Einleitung

Die Grundsteuer Brandenburg ist eine wichtige finanzielle Verpflichtung für Grundstückseigentümer in Brandenburg. Um die Grundsteuer korrekt berechnen und bezahlen zu können, ist es wichtig, die erforderlichen Formulare richtig auszufüllen und fristgerecht einzureichen. In diesem Artikel erfahren Sie alles, was Sie über die Grundsteuer Brandenburg Formulare wissen müssen. Von der Definition der Grundsteuer bis hin zur Einreichung der Formulare werden alle wichtigen Schritte erklärt. Folgen Sie einfach den Anleitungen und Tipps, um sicherzustellen, dass Sie den Prozess problemlos bewältigen können.

Was ist die Grundsteuer Brandenburg?

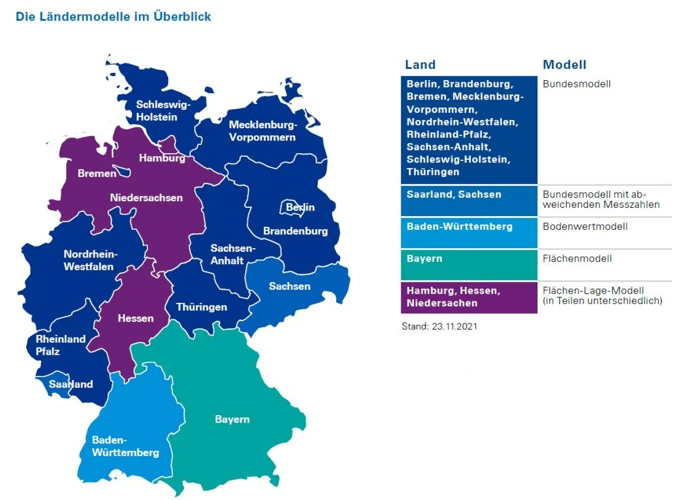

Grundsteuer Brandenburg ist eine Steuer, die von Grundstückseigentümern in Brandenburg gezahlt werden muss. Sie basiert auf dem Wert des Grundstücks und den kommunal festgelegten Hebesätzen. Die Grundsteuer wird von den Kommunen erhoben und dient der Finanzierung von öffentlichen Aufgaben wie der Infrastruktur, Schulen und anderen Dienstleistungen. Sie ist eine wichtige Einnahmequelle für die Kommunen und trägt zur lokalen Entwicklung und dem Erhalt der Gemeinde bei. Die Berechnung und Zahlung der Grundsteuer erfolgt anhand verschiedener Formulare, die fristgerecht ausgefüllt und eingereicht werden müssen. Es ist wichtig, die richtigen Formulare zu verwenden und die Anweisungen sorgfältig zu befolgen, um zu gewährleisten, dass die Grundsteuer korrekt berechnet wird.

Definition der Grundsteuer Brandenburg

Die Grundsteuer Brandenburg ist eine Steuer, die von Grundstückseigentümern in Brandenburg gezahlt werden muss. Sie wird auf Grundstücke und Gebäude erhoben und basiert auf dem Wert des Grundvermögens. Die Höhe der Grundsteuer wird anhand des vom Finanzamt festgelegten Einheitswerts berechnet. Dieser Einheitswert spiegelt den Wert des Grundstücks und der darauf befindlichen Gebäude wider. Die Grundsteuer ist eine wichtige Einnahmequelle für die Kommunen und wird verwendet, um verschiedene öffentliche Aufgaben zu finanzieren, wie z.B. den Bau und die Instandhaltung von Straßen und Schulen. Die genaue Berechnung der Grundsteuer erfolgt anhand der festgelegten Hebesätze, die von jeder Gemeinde individuell festgelegt werden.

Wozu wird die Grundsteuer verwendet?

Die Grundsteuer, die von Grundstückseigentümern in Brandenburg gezahlt wird, dient der Finanzierung verschiedener öffentlicher Aufgaben und Dienstleistungen. Zu den Hauptnutzern der Grundsteuereinnahmen gehören die Kommunen, die das Geld für die Entwicklung und den Erhalt der örtlichen Infrastruktur verwenden, wie zum Beispiel den Ausbau von Straßen, den Bau von Schulen und anderen öffentlichen Einrichtungen. Darüber hinaus fließen die Einnahmen der Grundsteuer auch in die Finanzierung von sozialen Projekten und der öffentlichen Sicherheit. Es ist wichtig zu beachten, dass die Verwendung der Grundsteuereinnahmen von Gemeinde zu Gemeinde variieren kann, da jede Kommune ihre eigenen Prioritäten und Bedürfnisse hat.

Grundsteuerermittlung

Die erfolgt auf der Grundlage des Einheitswerts des Grundvermögens und der festgelegten Grundsteuermessbeträge. Um die Grundsteuer korrekt zu berechnen, müssen bestimmte Formulare ausgefüllt werden. Dabei ist es wichtig, die richtigen Formulare zu verwenden und alle erforderlichen Informationen anzugeben. Die Formulare enthalten Anleitungen und Hinweise, die helfen, den Einheitswert und den Grundsteuermessbetrag zu ermitteln. Ein Beispiel zur Berechnung der Grundsteuer ist ebenfalls enthalten, um den Prozess zu veranschaulichen. Mit den richtigen Informationen und dem korrekten Ausfüllen der Formulare kann die Grundsteuerermittlung effizient und genau durchgeführt werden.

Erforderliche Formulare

Um die Grundsteuer in Brandenburg zu ermitteln, sind einige erforderliche Formulare auszufüllen. Hier ist eine Liste der wichtigsten Formulare, die für die Grundsteuerermittlung benötigt werden:

1. Formular A: Anlage zur Feststellung des Einheitswerts für Grundvermögen. In diesem Formular werden Informationen über das Grundstück und dessen Wert angegeben.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2. Formular B: Anlage zur Grundsteuererklärung. Hier werden Details zur steuerpflichtigen Person, dem Grundstück und seiner Nutzung angegeben.

3. Formular C: Anlage zur Feststellung der Besteuerungsgrundlagen. In diesem Formular werden weitere Informationen zur Bewertung des Grundstücks angegeben, z.B. Baujahr, Grundstücksgröße usw.

4. Formular D: Anlage zum Grundsteuermessbetrag. Hier werden Angaben zur Berechnung des Grundsteuermessbetrags gemacht, der die Grundlage für die Berechnung der Grundsteuer ist.

5. Formular E: Anlage zum Hebesatzbescheid. Dieses Formular enthält Informationen über den Hebesatz, der auf den Grundsteuermessbetrag angewendet wird, um den endgültigen Grundsteuerbetrag zu ermitteln.

Es ist wichtig, alle relevanten Formulare sorgfältig auszufüllen und alle erforderlichen Informationen bereitzustellen, um sicherzustellen, dass die Grundsteuer korrekt berechnet wird.

Ausfülltipps

– Lesen Sie die Anweisungen sorgfältig durch, um sicherzustellen, dass Sie die richtigen Felder ausfüllen.

– Verwenden Sie schwarze oder blaue Tinte, um die Formulare auszufüllen, um sicherzustellen, dass die Informationen gut lesbar sind.

– Vergewissern Sie sich, dass alle erforderlichen Informationen vollständig und korrekt angegeben sind.

– Wenn Sie unsicher sind, wie Sie bestimmte Fragen oder Felder ausfüllen sollen, wenden Sie sich an das zuständige Finanzamt oder einen Steuerberater für Hilfe.

– Denken Sie daran, die Formulare rechtzeitig vor Ablauf der Frist einzureichen, um Verzögerungen oder Konsequenzen zu vermeiden.

– Behalten Sie eine Kopie der ausgefüllten Formulare für Ihre Unterlagen.

– Überprüfen Sie Ihre Angaben sorgfältig, um Fehler zu vermeiden, da falsche oder unvollständige Angaben zu Problemen führen können.

Beispielhafte Berechnung

:

Um die Grundsteuer Brandenburg richtig zu berechnen, muss eine genauere Betrachtung erfolgen. Nehmen wir an, der Einheitswert des Grundstücks beträgt 100.000 Euro und der Hebesatz der Gemeinde liegt bei 400 Prozent. Die Berechnung erfolgt in mehreren Schritten. Zunächst wird der Grundsteuermessbetrag ermittelt, indem der Einheitswert mit dem Messbetragssatz multipliziert wird. In unserem Beispiel beträgt der Messbetrag 0,35 Prozent, was zu einem Grundsteuermessbetrag von 350 Euro führt. Anschließend wird der Steuermessbetrag mit dem Hebesatz multipliziert, um die tatsächliche Grundsteuer zu berechnen. In diesem Fall ergibt sich ein Betrag von 1.400 Euro. Beachten Sie, dass dies nur ein Beispiel ist und die tatsächlichen Werte je nach Einheitswert und Hebesatz variieren können. Um eine genaue Berechnung durchzuführen, ist es ratsam, die entsprechenden Formulare auszufüllen oder sich an einen Steuerberater zu wenden.

Erklärung der einzelnen Formulare

Im Folgenden wird eine Erklärung der einzelnen Formulare gegeben, die für die Berechnung und Zahlung der Grundsteuer Brandenburg erforderlich sind. Beachten Sie, dass die genauen Formulare je nach Kommune variieren können. Es ist wichtig, die lokalen Vorschriften zu überprüfen und die entsprechenden Formulare auszufüllen. Die Formulare sind wie folgt:

- Formular A: Anlage zur Feststellung des Einheitswerts für Grundvermögen: Dieses Formular wird verwendet, um den Einheitswert des Grundvermögens festzustellen. Der Einheitswert bildet die Grundlage für die Berechnung der Grundsteuer.

- Formular B: Anlage zur Grundsteuererklärung: In diesem Formular werden die Daten des Steuerpflichtigen, wie Name, Anschrift und Steuernummer, erfasst. Es enthält auch Informationen über das zu besteuernde Grundstück.

- Formular C: Anlage zur Feststellung der Besteuerungsgrundlagen: Dieses Formular enthält Informationen zur Feststellungsgrundlage für die Berechnung der Grundsteuer. Hier werden beispielsweise der Grundstückswert, der Gebäudewert und weitere relevante Faktoren angegeben.

- Formular D: Anlage zum Grundsteuermessbetrag: Hier wird der Messbetrag für die Grundsteuer berechnet. Es werden Faktoren wie der Steuermesszahl, der Grundsteuermesszahl und der Hebesatz berücksichtigt.

- Formular E: Anlage zum Hebesatzbescheid: Dieses Formular enthält Informationen zum Hebesatz, der von der Kommune festgelegt wird. Der Hebesatz wird angewendet, um den zu zahlenden Betrag der Grundsteuer zu ermitteln.

Indem Sie die entsprechenden Formulare ausfüllen und die erforderlichen Informationen bereitstellen, können Sie sicherstellen, dass die Grundsteuer Brandenburg korrekt berechnet wird und Sie Ihren Zahlungsverpflichtungen nachkommen.

Formular A: Anlage zur Feststellung des Einheitswerts für Grundvermögen

ist ein wichtiges Formular, das verwendet wird, um den Einheitswert des Grundvermögens festzustellen. Der Einheitswert ist ein zentraler Wert, der zur Berechnung der Grundsteuer herangezogen wird. In diesem Formular müssen Informationen wie die genaue Lage des Grundstücks, die Größe und die Nutzung angegeben werden. Es ist wichtig, alle relevante Daten korrekt und vollständig einzutragen, um eine genaue Bewertung des Grundvermögens zu ermöglichen. Das Formular A ist der erste Schritt bei der Ermittlung der Grundsteuer und dient als Grundlage für weitere Berechnungen und Angaben in den anderen Anlagen und Formularen. Stellen Sie sicher, dass Sie das Formular A sorgfältig ausfüllen und alle erforderlichen Informationen angeben, um mögliche Verzögerungen oder Ungenauigkeiten bei der Feststellung des Einheitswerts zu vermeiden.

Formular B: Anlage zur Grundsteuererklärung

Das ist ein wichtiges Dokument für die Berechnung und Zahlung der Grundsteuer in Brandenburg. Es dient dazu, die benötigten Informationen über das Grundstück anzugeben, wie zum Beispiel die Größe des Grundstücks, die Bodenrichtzahl, den Einheitswert und den Steuermessbetrag. Es ist wichtig, alle Angaben korrekt und vollständig auszufüllen, um eine genaue Berechnung der Grundsteuer zu gewährleisten. Zusätzlich sollten eventuelle Änderungen, die das Grundstück betreffen, wie zum Beispiel bauliche Veränderungen oder Nutzungsänderungen, in diesem Formular angegeben werden. Das Formular B ist Teil des Grundsteuerformularsatzes und sollte gemeinsam mit den anderen erforderlichen Formularen eingereicht werden, um die korrekte Besteuerung des Grundstücks sicherzustellen.

Formular C: Anlage zur Feststellung der Besteuerungsgrundlagen

ist ein wichtiger Bestandteil der Grundsteuer Brandenburg Formulare. Mit diesem Formular werden die Besteuerungsgrundlagen des Grundstücks festgelegt. Dazu gehören Informationen wie die Grundstücksfläche, die Bodenrichtwerte, das Baujahr des Gebäudes und andere relevante Daten. Es ist wichtig, diese Informationen korrekt anzugeben, da sie die Grundlage für die Berechnung der Grundsteuer bilden. Das Formular C kann in der Regel beim zuständigen Finanzamt oder online über das ELSTER-Portal eingereicht werden. Stellen Sie sicher, dass alle Angaben vollständig und genau gemacht werden, um mögliche Unstimmigkeiten oder Nachfragen zu vermeiden.

Formular D: Anlage zum Grundsteuermessbetrag

Formular D: Anlage zum Grundsteuermessbetrag ist ein wichtiges Formular, das bei der Berechnung der Grundsteuer in Brandenburg verwendet wird. Es dient dazu, den Grundsteuermessbetrag für das entsprechende Grundstück festzustellen. In diesem Formular werden Informationen wie der Einheitswert, der Hebesatz und weitere relevante Daten eingetragen. Der Grundsteuermessbetrag bildet die Grundlage für die Berechnung der tatsächlichen Grundsteuer. Es ist wichtig, alle erforderlichen Informationen korrekt in dieses Formular einzutragen, um eine genaue Berechnung zu gewährleisten. Beachten Sie dabei auch eventuelle Sonderregelungen und Ausnahmen, die für Ihr Grundstück gelten könnten.

Formular E: Anlage zum Hebesatzbescheid

ist ein wichtiges Formular im Rahmen der Grundsteuer Brandenburg. In diesem Formular werden die Informationen zu den kommunalen Hebesätzen festgehalten. Die Hebesätze variieren von Gemeinde zu Gemeinde und werden von den kommunalen Behörden festgelegt. Im Formular E werden diese Hebesätze aufgeführt, die für die Berechnung der Grundsteuer relevant sind. Es ist wichtig, die aktuellen Hebesätze richtig einzutragen, um eine korrekte Berechnung der Grundsteuer zu gewährleisten. Das ausgefüllte Formular E muss zusammen mit den anderen erforderlichen Formularen fristgerecht eingereicht werden, um den Grundsteuerprozess abzuschließen.

Einreichung der Formulare

Einreichung der Formulare: Die Einreichung der Grundsteuer Brandenburg Formulare ist ein wichtiger Schritt, um sicherzustellen, dass die Grundsteuer korrekt berechnet und bezahlt wird. Es gibt bestimmte Fristen, die beachtet werden müssen, um Verspätungszuschläge oder andere Konsequenzen zu vermeiden. Es ist ratsam, sich frühzeitig über die Einreichungstermine zu informieren und diese im Auge zu behalten. Es gibt verschiedene Möglichkeiten, die Formulare einzureichen, darunter die postalische Einsendung, die persönliche Abgabe bei der zuständigen Behörde oder die elektronische Einreichung über das Elster-Portal. Bei der Einreichung ist es wichtig, alle erforderlichen Formulare vollständig und korrekt auszufüllen und alle angeforderten Unterlagen beizufügen. Mit einer rechtzeitigen und ordnungsgemäßen Einreichung stellen Sie sicher, dass Ihre Grundsteuern korrekt bearbeitet und abgerechnet werden.

Wichtige Fristen

Die Einhaltung der wichtigen Fristen bei der Einreichung der Grundsteuer Brandenburg Formulare ist von entscheidender Bedeutung. Hier sind einige wichtige Fristen, die Sie beachten sollten:

1. Abgabefrist: Die Grundsteuererklärung muss in der Regel bis zum 31. Mai des Folgejahres abgegeben werden. Es ist wichtig, diese Frist einzuhalten, da sonst möglicherweise Verspätungszuschläge oder andere Sanktionen verhängt werden können.

2. Änderungen: Wenn sich während des laufenden Jahres Änderungen an den Daten ergeben, die in den Formularen angegeben sind, müssen diese Änderungen unverzüglich der zuständigen Behörde gemeldet werden. Dabei ist es wichtig, die vorgegebenen Fristen einzuhalten, um Nachzahlungen oder Korrekturen zu vermeiden.

3. Zahlungsfrist: Nach der Feststellung des Grundsteuerbescheids durch die Behörde wird eine Zahlungsfrist festgelegt. Es ist wichtig, die Grundsteuer innerhalb dieser Frist zu begleichen, um zusätzliche Mahngebühren oder Säumniszuschläge zu vermeiden.

Indem Sie sich an diese wichtigen Fristen halten, können Sie sicherstellen, dass Sie Ihre Grundsteuer rechtzeitig und korrekt berechnet abgeben. Achten Sie darauf, sich über mögliche Änderungen in den Fristen auf dem Laufenden zu halten und halten Sie alle erforderlichen Termine ein.

Einreichungsmöglichkeiten

Die Einreichung der Grundsteuer Brandenburg Formulare kann auf verschiedene Weisen erfolgen. Die gängigsten Einreichungsmöglichkeiten sind:

- Postweg: Die ausgefüllten Formulare können per Post an das zuständige Finanzamt gesendet werden. Es ist wichtig, die Postfrist zu beachten und sicherzustellen, dass die Unterlagen rechtzeitig eingehen.

- Elektronisch: In Brandenburg besteht auch die Möglichkeit, die Grundsteuer Formulare elektronisch über das Elster-Portal einzureichen. Hierbei können die Unterlagen online ausgefüllt und direkt an das Finanzamt gesendet werden.

- Persönlich: Einige Finanzämter in Brandenburg bieten auch die Möglichkeit, die Formulare persönlich abzugeben. Hierbei muss jedoch beachtet werden, dass die Öffnungszeiten eingehalten werden müssen.

Je nach persönlichen Präferenzen und individueller Situation kann die passende Einreichungsmöglichkeit gewählt werden. Es empfiehlt sich, frühzeitig mit der Einreichung zu beginnen, um mögliche Verzögerungen zu vermeiden.

Zusammenfassung

In diesem Artikel haben wir Ihnen einen umfassenden Überblick über die Grundsteuer Brandenburg Formulare gegeben. Sie haben gelernt, was die Grundsteuer ist und wofür sie verwendet wird. Zudem haben wir Ihnen Informationen zur Grundsteuerermittlung, den erforderlichen Formularen und Ausfülltipps gegeben. Darüber hinaus haben wir die einzelnen Formulare erläutert und Ihnen wichtige Informationen zur Einreichung und den Fristen gegeben. Es ist wichtig, die richtigen Formulare rechtzeitig einzureichen, um möglichen Problemen vorzubeugen. Mit den in diesem Artikel bereitgestellten Informationen sind Sie gut gerüstet, um Ihre Grundsteuer Brandenburg korrekt zu berechnen und abzuführen.

Häufig gestellte Fragen

1. Wer ist zur Zahlung der Grundsteuer in Brandenburg verpflichtet?

Grundstückseigentümer in Brandenburg sind zur Zahlung der Grundsteuer verpflichtet.

2. Wie wird die Grundsteuer in Brandenburg berechnet?

Die Grundsteuer in Brandenburg wird auf Basis des Einheitswerts des Grundstücks und der kommunal festgelegten Hebesätze berechnet.

3. Wofür wird die Grundsteuer verwendet?

Die Grundsteuer dient der Finanzierung von öffentlichen Aufgaben in Brandenburg, darunter Infrastruktur, Schulen und andere kommunale Dienstleistungen.

4. Wann muss die Grundsteuer in Brandenburg bezahlt werden?

Die genauen Zahlungsfristen können von der jeweiligen Kommune festgelegt werden. Es ist wichtig, diese Fristen im Auge zu behalten, um Verzugszinsen oder andere Sanktionen zu vermeiden.

5. Welche Formulare werden für die Grundsteuerermittlung benötigt?

Für die Grundsteuerermittlung müssen verschiedene Formulare ausgefüllt werden, darunter Formular A zur Feststellung des Einheitswerts, Formular B zur Grundsteuererklärung und Formular C zur Feststellung der Besteuerungsgrundlagen. Weitere Formulare können je nach individuellem Fall erforderlich sein.

6. Wo kann man die erforderlichen Formulare für die Grundsteuer in Brandenburg erhalten?

Die erforderlichen Formulare können normalerweise auf den Websites der Kommunen oder bei den örtlichen Finanzämtern heruntergeladen werden.

7. Gibt es eine Möglichkeit, die Grundsteuer in Brandenburg zu reduzieren?

Ja, in einigen Fällen können bestimmte Sonderausgaben oder Abzüge geltend gemacht werden, um die Höhe der Grundsteuer zu verringern. Zum Beispiel der Sonderausgabenabzug für Riester-Beiträge.

8. Was passiert, wenn die Grundsteuer nicht rechtzeitig bezahlt wird?

Wenn die Grundsteuer nicht rechtzeitig bezahlt wird, können Verzugszinsen oder andere Sanktionen erhoben werden. In einigen Fällen kann dies sogar zur Zwangsvollstreckung führen.

9. Können Mieter von Immobilien in Brandenburg die Grundsteuer bezahlen?

In der Regel ist es die Aufgabe des Eigentümers, die Grundsteuer zu zahlen. Allerdings können in einigen Mietverträgen die Nebenkosten auf den Mieter umgelegt werden, zu denen auch die Grundsteuer gehören kann.

10. Kann die Grundsteuer in Brandenburg steuerlich abgesetzt werden?

Nein, die Grundsteuer kann in der Regel nicht als steuerlicher Abzug geltend gemacht werden. Allerdings gibt es Ausnahmen, zum Beispiel für Gewerbebetriebe, die die Grundsteuer in ihre Betriebsausgaben einbeziehen können.