Es ist wichtig, sich über die Grundsteuer und ihre Auswirkungen auf Mieter und Vermieter im Klaren zu sein. Die Grundsteuer ist eine Abgabe, die auf Immobilienbesitzer erhoben wird und auf der Netto-Kaltmiete basiert. In diesem Artikel werden wir uns eingehend mit dem Grundsteuerverfahren befassen, von der Berechnung bis zu den Ausnahmen und Befreiungen. Außerdem werden wir die möglichen Auswirkungen auf die Mietpreisgestaltung und die Rendite für Vermieter untersuchen. Darüber hinaus werden aktuelle Entwicklungen und Reformen in Bezug auf die Grundsteuer diskutiert. Ein grundlegendes Verständnis dieser Themen ist unerlässlich, um die Auswirkungen der Grundsteuer auf den Immobilienmarkt zu verstehen.

Zusammenfassung

- Was ist die Grundsteuer?

- Berechnung der Grundsteuer

- Auswirkungen auf Mieter und Vermieter

- Grundsteuererhöhung und Mieterhöhung

- Grundsteuererklärung und Zahlungsfristen

- Ausnahmen und Befreiungen

- Aktuelle Entwicklungen und Reformen

- Fazit

-

Häufig gestellte Fragen

- 1. Wie wird die Grundsteuer berechnet?

- 2. Hat die Grundsteuer Auswirkungen auf die Mietpreisgestaltung?

- 3. Welche Ausnahmen gibt es von der Grundsteuer?

- 4. Muss ich als Immobilienbesitzer eine Grundsteuererklärung abgeben?

- 5. Gibt es Zahlungsfristen für die Grundsteuer?

- 6. Kann ich als Vermieter die Grundsteuererhöhung auf die Miete umlegen?

- 7. Gibt es Reformvorschläge für die Grundsteuer?

- 8. Wie beeinflusst die Grundsteuer die Rendite für Vermieter?

- 9. Kann ich als Mieter die Grundsteuer in meiner Steuererklärung angeben?

- 10. Wie wirkt sich eine Grundsteuererhöhung auf die Mietpreiserhöhungen aus?

- Verweise

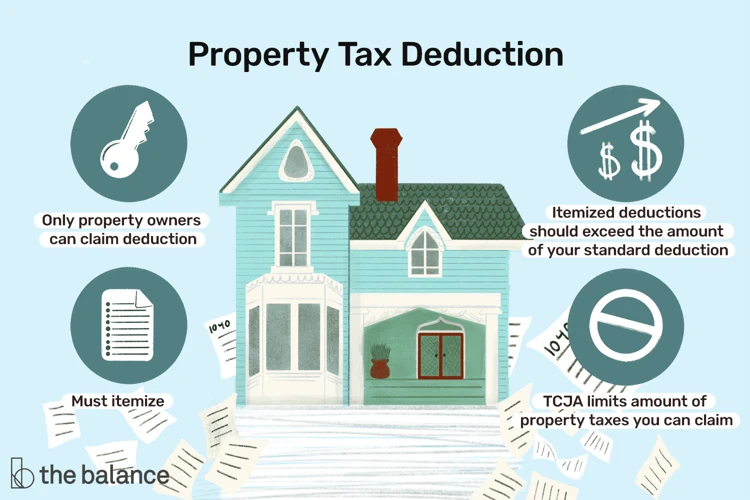

Was ist die Grundsteuer?

Die Grundsteuer ist eine wichtige Abgabe, die von Immobilienbesitzern in Deutschland gezahlt wird. Sie wird auf Grundstücke und Gebäude erhoben und basiert auf der Nettokaltmiete. Die Grundsteuer dient dazu, die kommunalen Ausgaben, wie beispielsweise Straßenbau, Abwassersysteme und andere öffentliche Dienstleistungen, zu finanzieren. Sie ist daher eine verpflichtende Zahlung für alle Immobilienbesitzer. Die Höhe der Grundsteuer wird anhand des Multiplikationsfaktors und des Hebesatzes berechnet. Es ist wichtig zu verstehen, wie die Grundsteuer berechnet wird, da sie Auswirkungen auf Mieter und Vermieter haben kann.

1. Definition der Grundsteuer

Die Grundsteuer kann definiert werden als eine Abgabe, die von Immobilienbesitzern gezahlt werden muss. Sie basiert auf der Nettokaltmiete und wird von den Kommunen erhoben. Die Grundsteuer dient der Finanzierung kommunaler Ausgaben wie Infrastruktur, öffentliche Dienstleistungen und Kultur. Sie ist eine verpflichtende Zahlung für alle Grundstücke und Gebäude und wird anhand des Multiplikationsfaktors und des Hebesatzes berechnet. Es gibt verschiedene Arten von Grundsteuern, wie beispielsweise die Grundsteuer A für land- und forstwirtschaftliche Flächen und die Grundsteuer B für bebaute und unbebaute Grundstücke. Die genaue Höhe der Grundsteuer wird von der Kommune festgelegt, in der sich die Immobilie befindet. Es ist wichtig, die Definition und Berechnung der Grundsteuer zu verstehen, um die Auswirkungen auf Mieter und Vermieter besser zu verstehen.

2. Zweck der Grundsteuer

Der Zweck der Grundsteuer besteht darin, die finanziellen Mittel für die kommunalen Aufgaben und Dienstleistungen zu generieren. Die Einnahmen aus der Grundsteuer werden verwendet, um die Kosten für Infrastrukturprojekte, wie den Straßenbau, die Abwasserversorgung und andere vor Ort erbrachte Dienstleistungen, zu decken. Durch die Erhebung der Grundsteuer werden also die öffentlichen Einrichtungen finanziert, die allen Bürgern zugutekommen. Diese Abgabe ermöglicht es den Kommunen, wichtige Infrastrukturprojekte zu realisieren und die Lebensqualität in der Umgebung zu verbessern. Dabei ist es von entscheidender Bedeutung, dass die Grundsteuer fair und gerecht erhoben wird, um die finanziellen Bedürfnisse der Gemeinde zu decken.

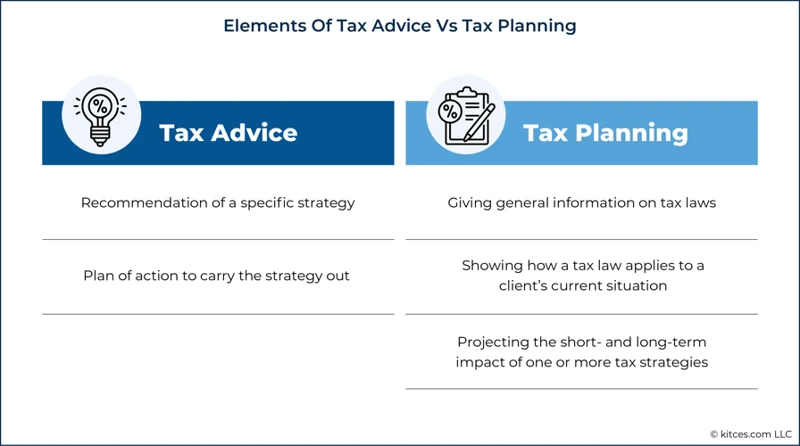

Berechnung der Grundsteuer

Die Berechnung der Grundsteuer erfolgt auf der Grundlage der Nettokaltmiete des jeweiligen Grundstücks oder Gebäudes. Die Nettokaltmiete ist der Teil der Mieteinnahmen, der nach Abzug aller Betriebskosten und nicht umlagefähiger Kosten verbleibt. Dieser Betrag dient als Basis für die Berechnung der Grundsteuer. Ein weiterer wichtiger Faktor ist der Hebesatz, der von der jeweiligen Gemeinde festgelegt wird. Dieser Hebesatz multipliziert die Nettokaltmiete, um den steuerrelevanten Betrag zu ermitteln. Es gibt auch einen Multiplikationsfaktor, der von der Gemeinde festgelegt wird und ebenfalls auf die Nettokaltmiete angewendet wird. Dieser Faktor kann je nach Gemeinde variieren und wirkt sich auf die endgültige Höhe der Grundsteuer aus. Es ist wichtig, die Grundlagen der Grundsteuerberechnung zu verstehen, um die Auswirkungen auf Mieter und Vermieter zu verstehen und eventuelle Anpassungen vornehmen zu können.

1. Nettokaltmiete als Basis

Die Nettokaltmiete ist die Grundlage für die Berechnung der Grundsteuer. Sie bezieht sich auf die Mieteinnahmen eines Vermieters, nachdem Betriebskosten und Warmwasserkosten abgezogen wurden. Die Höhe der Nettokaltmiete wird in der Regel im Mietvertrag festgelegt und kann je nach Lage und Zustand der Immobilie variieren. Bei der Berechnung der Grundsteuer wird der Betrag der Nettokaltmiete verwendet, um den Wert der Immobilie zu bestimmen. Es ist wichtig, dass Vermieter die Nettokaltmiete korrekt angeben, da dies Auswirkungen auf die Höhe der Grundsteuer haben kann.

2. Hebesatz

Der Hebesatz ist ein wichtiger Faktor bei der Berechnung der Grundsteuer. Er variiert je nach Gemeinde und wird in Prozent angegeben. Der Hebesatz wird auf den Einheitswert angewendet, um die tatsächliche Höhe der Grundsteuer festzulegen. Unterschiedliche Gemeinden können unterschiedliche Hebesätze haben, die von der Kommunalpolitik bestimmt werden. Um den genauen Hebesatz für eine Immobilie zu ermitteln, ist es ratsam, die örtlichen Steuerbehörden zu kontaktieren. Der Hebesatz kann im Laufe der Zeit geändert werden, daher ist es wichtig, auf aktuelle Entwicklungen und mögliche Änderungen zu achten.

3. Multiplikationsfaktor

Der Multiplikationsfaktor ist ein wichtiger Bestandteil bei der Berechnung der Grundsteuer. Er wird verwendet, um den Wert des Grundstücks oder Gebäudes zu bestimmen. Der Multiplikationsfaktor berücksichtigt verschiedene Faktoren wie zum Beispiel die Fläche des Grundstücks, das Gebäudevolumen oder den Bodenrichtwert. Je höher der Multiplikationsfaktor ist, desto höher ist die Grundsteuer. Die genaue Berechnung kann je nach Gemeinde oder Stadt unterschiedlich sein. Es ist wichtig für Immobilienbesitzer, den Multiplikationsfaktor ihrer Region zu kennen, um die Höhe der Grundsteuer korrekt zu berechnen und mögliche Auswirkungen auf die Mietpreisgestaltung zu berücksichtigen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Auswirkungen auf Mieter und Vermieter

Die Grundsteuer hat Auswirkungen sowohl auf Mieter als auch auf Vermieter. Für Mieter kann die Grundsteuer einen Einfluss auf die Mietpreisgestaltung haben. Da Vermieter die Kosten der Grundsteuer auf die Mieter umlegen können, kann dies zu einer Erhöhung der Miete führen. Mieter müssen daher in Betracht ziehen, dass die Grundsteuer zu ihren monatlichen Wohnkosten beiträgt. Auf der anderen Seite kann die Grundsteuer auch die Rendite für Vermieter beeinflussen. Wenn die Grundsteuererhöhungen die Mieteinnahmen nicht ausreichend decken, kann dies zu einer Reduzierung der Rendite führen. Daher müssen Vermieter die Grundsteuerkosten berücksichtigen, um sicherzustellen, dass ihre Investition rentabel bleibt. Es ist wichtig, dass Mieter und Vermieter über die Auswirkungen der Grundsteuer auf ihre finanzielle Situation Bescheid wissen.

1. Einfluss auf die Mietpreisgestaltung

Die Grundsteuer hat einen direkten Einfluss auf die Mietpreisgestaltung. Da sie auf der Nettokaltmiete basiert, kann eine Erhöhung der Grundsteuer zu höheren Kosten für Vermieter führen. Um diese zusätzlichen Kosten auszugleichen, könnten Vermieter gezwungen sein, die Mietpreise zu erhöhen. Dies kann wiederum Auswirkungen auf die Mieter haben, die möglicherweise höhere Mietzahlungen leisten müssen. Es ist wichtig zu beachten, dass nicht alle Kostensteigerungen automatisch auf die Mieter übertragen werden dürfen. In Deutschland gibt es bestimmte Regeln und Beschränkungen für Mieterhöhungen aufgrund von Grundsteuererhöhungen. Es ist daher wichtig, die rechtlichen Aspekte zu berücksichtigen und gegebenenfalls professionellen Rat einzuholen.

2. Auswirkungen auf die Rendite für Vermieter

Die Grundsteuer kann auch Auswirkungen auf die Rendite für Vermieter haben. Wenn die Grundsteuer erhöht wird, steigen die Kosten für den Vermieter. Dies kann dazu führen, dass die Rendite aus der Vermietung sinkt. Insbesondere bei vermieteten Wohnimmobilien kann dies zu finanziellen Belastungen führen. Ein niedrigeres Einkommen aus der Vermietung kann die Rentabilität des Investments beeinträchtigen und die Berechnung der Mietpreise erschweren. Daher ist es für Vermieter wichtig, die Auswirkungen der Grundsteuer auf ihre Rendite zu berücksichtigen und mögliche Erhöhungen in ihre Finanzplanung einzubeziehen.

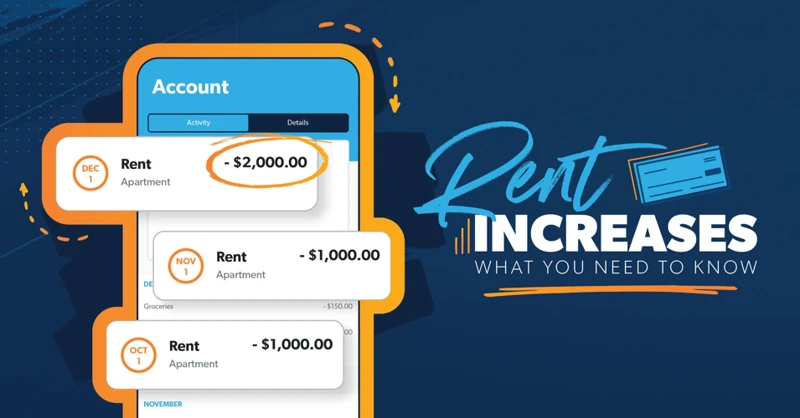

Grundsteuererhöhung und Mieterhöhung

Eine Grundsteuererhöhung kann Auswirkungen auf die Mietpreise haben und zu einer Mieterhöhung führen. Wenn die Grundsteuer, die ein Vermieter zahlen muss, steigt, kann es sein, dass er versucht, diese Kosten auf die Mieter umzulegen. Allerdings ist nicht jede Mieterhöhung aufgrund einer Grundsteuererhöhung zulässig. Es gibt bestimmte rechtliche Aspekte, die beachtet werden müssen. Mieter sollten daher über ihre Rechte informiert sein und prüfen, ob eine Mieterhöhung aufgrund einer Grundsteuererhöhung gerechtfertigt ist. Es ist auch wichtig zu beachten, dass nicht alle Vermieter automatisch die Grundsteuererhöhung an ihre Mieter weitergeben. Jeder Fall sollte individuell betrachtet werden, um sicherzustellen, dass die Mieterhöhung rechtlich korrekt ist.

1. Zulässigkeit einer Mieterhöhung aufgrund von Grundsteuererhöhungen

Die Zulässigkeit einer Mieterhöhung aufgrund von Grundsteuererhöhungen ist ein umstrittenes Thema. Es gibt keine eindeutige Regelung, die besagt, dass Vermieter automatisch ihre Miete erhöhen dürfen, wenn die Grundsteuer steigt. Eine solche Mieterhöhung sollte in der Regel nur möglich sein, wenn im Mietvertrag vereinbart wurde, dass der Mieter für die Grundsteuererhöhungen aufkommen muss. In vielen Fällen ist es jedoch üblich, dass Vermieter die Grundsteuer selbst tragen müssen. Es ist wichtig, dass Mieter ihre Rechte kennen und im Zweifelsfall rechtlichen Rat einholen. Eine Mieterhöhung aufgrund von Grundsteuererhöhungen sollte immer rechtens und angemessen sein.

2. Rechtliche Aspekte

Bei der Betrachtung der rechtlichen Aspekte der Grundsteuer ist es wichtig zu beachten, dass die Grundsteuer in Deutschland auf kommunaler Ebene geregelt wird. Dies bedeutet, dass jede Stadt oder Gemeinde ihre eigenen Vorschriften in Bezug auf die Festsetzung und Erhebung der Grundsteuer hat. Die rechtlichen Rahmenbedingungen können je nach Standort unterschiedlich sein. Es ist daher ratsam, sich über die spezifischen Gesetze und Bestimmungen in Ihrer Region zu informieren. In einigen Fällen kann es notwendig sein, eine Mieterhöhung aufgrund von Grundsteuererhöhungen durchzuführen. Ein solcher Schritt muss jedoch den rechtlichen Anforderungen entsprechen, um gültig zu sein. Es ist ratsam, sich bei rechtlichen Fragen und Unsicherheiten von einem Fachanwalt für Mietrecht beraten zu lassen, um sicherzustellen, dass alle gesetzlichen Bestimmungen eingehalten werden.

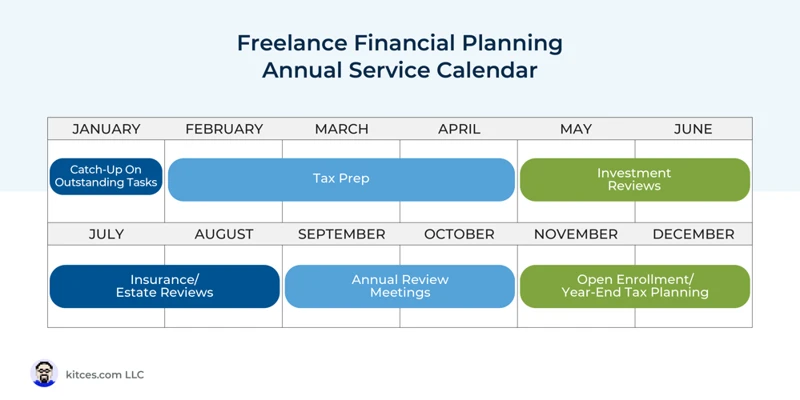

Grundsteuererklärung und Zahlungsfristen

Die Grundsteuererklärung ist eine wichtige Pflicht für Immobilienbesitzer in Deutschland. In der Regel müssen sie diese Erklärung jährlich abgeben, um die Höhe der Grundsteuer festzulegen. Die Erklärung erfolgt in der Regel beim zuständigen Finanzamt. Dabei müssen Informationen wie die Größe des Grundstücks, die Art des Gebäudes und die Nettokaltmiete angegeben werden. Es ist wichtig, die Fristen für die Grundsteuererklärung einzuhalten, um eventuelle Sanktionen oder Verspätungszuschläge zu vermeiden. Die genauen Zahlungsfristen können je nach Bundesland unterschiedlich sein und sollten daher rechtzeitig überprüft werden. Wenn es Probleme bei der Zahlung der Grundsteuer gibt, ist es ratsam, rechtzeitig mit dem Finanzamt in Kontakt zu treten und gegebenenfalls eine Ratenzahlung zu vereinbaren.

1. Pflicht zur Abgabe der Grundsteuererklärung

Die Pflicht zur Abgabe der Grundsteuererklärung besteht für alle Grundstückseigentümer in Deutschland. Diese Erklärung muss jährlich an das zuständige Finanzamt eingereicht werden. In der Grundsteuererklärung müssen Angaben zur Nettokaltmiete, zum Multiplikationsfaktor und zum Hebesatz gemacht werden. Es ist wichtig, dass die Erklärung fristgerecht eingereicht wird, da andernfalls Sanktionen und Bußgelder drohen können. Eine genaue Kenntnis der Fristen und Anforderungen zur Abgabe der Grundsteuererklärung ist daher unerlässlich, um rechtliche Konsequenzen zu vermeiden.

2. Zahlungsfristen

Die Zahlungsfristen für die Grundsteuer sind gesetzlich vorgegeben und müssen eingehalten werden. In der Regel muss die Grundsteuer in vier Raten gezahlt werden, wobei die genauen Termine von der Kommune festgelegt werden. Oft sind die Zahlungsfristen im ersten Quartal des Jahres fällig, in manchen Gemeinden kann es jedoch auch abweichende Regelungen geben. Es ist wichtig, die Zahlungsfristen zu beachten, da bei verspäteter Zahlung zusätzliche Gebühren und Zinsen anfallen können. Vermieter sollten sicherstellen, dass die Grundsteuer rechtzeitig gezahlt wird, um mögliche finanzielle Sanktionen zu vermeiden.

Ausnahmen und Befreiungen

Unter bestimmten Umständen gibt es Ausnahmen und Befreiungen von der Grundsteuer in Deutschland. Gemeinnützige Organisationen, wie beispielsweise Kirchen oder soziale Einrichtungen, können unter bestimmten Voraussetzungen von der Zahlung der Grundsteuer befreit werden. Diese Ausnahmen dienen dazu, den gemeinnützigen Sektor zu unterstützen und ihnen finanzielle Erleichterungen zu gewähren. Darüber hinaus gibt es bestimmte Arten von Immobilien, die ebenfalls von der Grundsteuer befreit sind. Dazu gehören beispielsweise denkmalgeschützte Gebäude oder landwirtschaftliche Flächen. Es ist wichtig zu beachten, dass die genauen Kriterien für diese Ausnahmen und Befreiungen je nach Bundesland variieren können. Weitere Informationen zu den Ausnahmen und Befreiungen von der Grundsteuer finden Sie hier.

1. Ausnahmen für gemeinnützige Organisationen

Gemeinnützige Organisationen können unter bestimmten Bedingungen von der Zahlung der Grundsteuer befreit werden. Dazu gehören beispielsweise gemeinnützige Vereine, Stiftungen oder kirchliche Einrichtungen. Um diese Ausnahmeregelung in Anspruch nehmen zu können, müssen die Organisationen ihre Gemeinnützigkeit nachweisen und ihre Tätigkeiten müssen einen gemeinnützigen Zweck erfüllen. Dies kann beispielsweise soziale, kulturelle oder wissenschaftliche Aktivitäten umfassen. Es ist wichtig, dass die Organisationen ihren Status als gemeinnützig nachweisen können, um von dieser Ausnahme profitieren zu können. Andernfalls sind sie weiterhin zur Zahlung der Grundsteuer verpflichtet.

2. Befreiungen für bestimmte Immobilien

Für bestimmte Immobilien können Befreiungen von der Grundsteuer gewährt werden. Diese Befreiungen gelten in der Regel für Immobilien, die gemeinnützigen Organisationen wie beispielsweise Kirchen oder karitativen Einrichtungen gehören. Auch land- und forstwirtschaftliche Betriebe können unter bestimmten Voraussetzungen von der Grundsteuer befreit werden. Es ist jedoch wichtig zu beachten, dass nicht alle Immobilien automatisch von der Grundsteuer befreit sind. Die genauen Voraussetzungen und Bedingungen für eine Befreiung können je nach Bundesland unterschiedlich sein. Es ist daher ratsam, sich über die spezifischen Regelungen vor Ort zu informieren. Weitere Informationen zu Finanzierungsmöglichkeiten für Immobilien finden Sie auf unserer Website (link: /vl-immobilienkredit/).

Aktuelle Entwicklungen und Reformen

Die Grundsteuer befindet sich in einem stetigen Wandel, und es gibt laufende Diskussionen über Reformen des aktuellen Systems. Eine der aktuellen Entwicklungen betrifft die Einführung eines neuen Bewertungsmodells für die Berechnung der Grundsteuer. Dieses neue Modell basiert auf den Wertverhältnissen des Grundstücks und berücksichtigt auch die Bodenrichtwerte. Ein weiterer Reformvorschlag ist die Einführung einer Grundsteuer C, die auf unbebauten Grundstücken erhoben wird, um Anreize für eine umweltbewusste Nutzung der Flächen zu schaffen. Diese Entwicklungen könnten sowohl positive als auch negative Auswirkungen auf Immobilienbesitzer haben, indem sie ihre Steuerbelastung verändern. Es bleibt abzuwarten, wie sich diese Reformen in Zukunft auf den Markt auswirken werden. Weitere Informationen dazu finden Sie auf unserer Seite zum Thema Bausparvertrag aussetzen.

1. Reformvorschläge und Diskussionen

Reformvorschläge und Diskussionen zur Grundsteuer sind seit langem ein Thema von großer Bedeutung. Die aktuelle Berechnungsmethode basiert auf veralteten Einheitswerten, die oft nicht mehr den tatsächlichen Immobilienpreisen entsprechen. Aus diesem Grund gibt es verschiedene Vorschläge zur Reformierung des Grundsteuersystems. Einige Experten schlagen beispielsweise vor, die Berechnung auf Basis der aktuellen Immobilienwerte durchzuführen, um eine gerechtere Verteilung der Steuerlast zu gewährleisten. Andere wiederum fordern eine komplette Abschaffung der Grundsteuer und eine Ersatzfinanzierung durch andere Steuereinnahmen. Diese Reformvorschläge sind jedoch umstritten und es gibt noch keine einheitliche Lösung in Sicht. Die Diskussionen und Debatten zu diesem Thema sind weiterhin im Gange und es bleibt abzuwarten, wie sich das Grundsteuersystem in Zukunft entwickeln wird.

2. Auswirkungen künftiger Änderungen

Die künftigen Änderungen bezüglich der Grundsteuer können erhebliche Auswirkungen auf Immobilienbesitzer haben. Hier sind einige potenzielle Auswirkungen zu beachten:

– Anstieg der Grundsteuer: Künftige Änderungen können zu einem Anstieg der Grundsteuer führen, was zu erhöhten Kosten für Immobilienbesitzer führen kann.

– Auswirkungen auf Vermietung: Eine erhöhte Grundsteuer kann sich auf die Vermietung von Immobilien auswirken, da Vermieter möglicherweise gezwungen sind, die erhöhten Kosten an die Mieter weiterzugeben.

– Auswirkungen auf den Immobilienmarkt: Höhere Grundsteuern können den Immobilienmarkt beeinflussen, indem sie die Rendite für Investoren verringern und potenziell den Kauf neuer Immobilien erschweren.

Es ist wichtig, sich über die möglichen Auswirkungen künftiger Änderungen der Grundsteuer im Klaren zu sein, da diese finanzielle Auswirkungen auf Immobilienbesitzer haben können.

Fazit

Abschließend kann festgehalten werden, dass die Grundsteuer eine bedeutende Rolle für Immobilienbesitzer und Mieter spielt. Sie basiert auf der Nettokaltmiete und hat Auswirkungen auf die Mietpreisgestaltung sowie die Rendite für Vermieter. Es ist wichtig, die Grundlagen des Grundsteuerverfahrens zu verstehen, um mögliche Ausnahmen und Befreiungen nutzen zu können. Aktuelle Entwicklungen und Reformen in Bezug auf die Grundsteuer sollten aufmerksam verfolgt werden, da sie zukünftige Veränderungen mit sich bringen können. Insgesamt ist es von großer Bedeutung, die Grundsteuerregelungen zu beachten und die rechtlichen Aspekte dieser Abgabe zu berücksichtigen.

Häufig gestellte Fragen

1. Wie wird die Grundsteuer berechnet?

Die Grundsteuer wird auf Grundstücke und Gebäude basierend auf der Nettokaltmiete berechnet. Dabei spielen der Hebesatz und der Multiplikationsfaktor eine Rolle.

2. Hat die Grundsteuer Auswirkungen auf die Mietpreisgestaltung?

Ja, die Grundsteuer kann Auswirkungen auf die Mietpreisgestaltung haben, da Vermieter die Kosten möglicherweise auf die Mieter umlegen.

3. Welche Ausnahmen gibt es von der Grundsteuer?

Es gibt Ausnahmen von der Grundsteuer für gemeinnützige Organisationen und bestimmte Immobilien, die bestimmten Kriterien entsprechen.

4. Muss ich als Immobilienbesitzer eine Grundsteuererklärung abgeben?

Ja, als Immobilienbesitzer sind Sie verpflichtet, eine Grundsteuererklärung abzugeben.

5. Gibt es Zahlungsfristen für die Grundsteuer?

Ja, es gibt bestimmte Zahlungsfristen, die Sie als Immobilienbesitzer einhalten müssen, um Strafen zu vermeiden.

6. Kann ich als Vermieter die Grundsteuererhöhung auf die Miete umlegen?

Ja, Vermieter haben das Recht, die Kosten der Grundsteuererhöhung auf die Miete umzulegen. Allerdings gelten hier bestimmte rechtliche Aspekte.

7. Gibt es Reformvorschläge für die Grundsteuer?

Ja, es gibt laufende Diskussionen und Reformvorschläge zur Neugestaltung der Grundsteuer in Deutschland.

8. Wie beeinflusst die Grundsteuer die Rendite für Vermieter?

Die Grundsteuererhöhungen können die Rendite für Vermieter senken, da sie zusätzliche Kosten verursachen können, die nicht direkt auf die Mieter umgelegt werden können.

9. Kann ich als Mieter die Grundsteuer in meiner Steuererklärung angeben?

Nein, als Mieter können Sie die Grundsteuer nicht in Ihrer persönlichen Steuererklärung angeben.

10. Wie wirkt sich eine Grundsteuererhöhung auf die Mietpreiserhöhungen aus?

Eine Grundsteuererhöhung kann Vermieter dazu veranlassen, die Mietpreise anzupassen, um die zusätzlichen Kosten auszugleichen. Allerdings ist dies an bestimmte rechtliche Voraussetzungen gebunden.