Alles was Sie über die Grundsteuererklärung bei Todesfall wissen müssen

Wenn ein geliebter Mensch verstorben ist, müssen sich die Hinterbliebenen nicht nur um den organisatorischen und emotionalen Aspekt kümmern, sondern auch um die rechtlichen und finanziellen Angelegenheiten. Eine wichtige Pflicht, die im Falle einer Nachlassregelung anfällt, ist die Grundsteuererklärung. Die Grundsteuererklärung stellt sicher, dass die korrekte Besteuerung des geerbten Grundvermögens erfolgt. In diesem Artikel erfahren Sie Schritt für Schritt alles, was Sie über die Grundsteuererklärung bei Todesfall wissen müssen. Von den Pflichten der Erben über die Fristen und Formulare bis hin zur Abwicklung der Erklärung – wir geben Ihnen einen umfassenden Leitfaden, um diesen Prozess erfolgreich zu bewältigen.

Zusammenfassung

- Was ist die Grundsteuererklärung?

- Grundsteuererklärung im Todesfall

- Abwicklung der Grundsteuererklärung

- Konsequenzen bei falscher oder verspäteter Abgabe

- Hilfe und Unterstützung

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Was passiert, wenn die Erben die Grundsteuererklärung nicht abgeben?

- 2. Muss die Grundsteuererklärung nur bei einem Todesfall abgegeben werden?

- 3. Wie bewertet man das Grundvermögen für die Grundsteuererklärung?

- 4. Kann man die Grundsteuererklärung selbst ausfüllen oder sollte man einen Experten hinzuziehen?

- 5. Wie lange dauert es, bis die Grundsteuererklärung bearbeitet wird?

- 6. Muss man für die Grundsteuererklärung alle Unterlagen vorlegen?

- 7. Kann man Fehler in der Grundsteuererklärung korrigieren?

- 8. Gibt es Unterstützung oder Beratung bei der Grundsteuererklärung?

- 9. Ist die Grundsteuererklärung von Bundesland zu Bundesland unterschiedlich?

- 10. Wie lange sollte man die Grundsteuererklärung aufbewahren?

- Verweise

Was ist die Grundsteuererklärung?

Die Grundsteuererklärung ist eine Erklärung, die im Zusammenhang mit einem Grundstück oder einer Immobilie abgegeben werden muss. Sie dient dazu, die Höhe der Grundsteuer zu ermitteln, die von den Eigentümern oder Erben des Grundvermögens entrichtet werden muss. Die Grundsteuer wird von den Kommunen erhoben und ist eine Steuer auf den Besitz von Grundstücken und Gebäuden. Die Grundsteuererklärung ist erforderlich, um den genauen Wert des Grundvermögens zu ermitteln und somit die korrekte Besteuerung sicherzustellen. Sie kann im Falle eines Todesfalls von den Erben oder vom Testamentsvollstrecker eingereicht werden. Die genauen Pflichten, Fristen und der Ablauf der Grundsteuererklärung im Todesfall werden in den folgenden Abschnitten genauer erläutert.

Grundsteuererklärung im Todesfall

Im Todesfall müssen die Hinterbliebenen nicht nur mit dem Verlust eines geliebten Menschen umgehen, sondern auch verschiedene rechtliche und finanzielle Angelegenheiten regeln. Eine dieser Aufgaben ist die Grundsteuererklärung im Todesfall. Dabei ist es wichtig zu beachten, dass die Erben die Pflicht haben, die Grundsteuererklärung abzugeben. Die Erklärung beinhaltet die Bewertung des geerbten Grundvermögens sowie die Feststellung der daraus resultierenden Steuerschuld. Die Erbschaft kann verschiedene steuerliche Auswirkungen haben, daher ist es ratsam, sich über die Regeln zur Erbschaftssteuer im Zusammenhang mit einer Zugewinngemeinschaft zu informieren. Um rechtliche Unsicherheiten zu vermeiden, ist es auch wichtig den Pflichtteil auszuschließen. Die genauen Pflichten, Fristen und der Ablauf der Grundsteuererklärung werden im folgenden Abschnitt detailliert behandelt. Dabei werden auch Informationen zur Erbschaftsteuererklärung bereitgestellt, um einen umfassenden Überblick zu geben.

1. Pflichten der Erben

1. Pflichten der Erben:

– Benachrichtigung der zuständigen Steuerbehörde über den Todesfall und die Übernahme des geerbten Grundvermögens.

– Identifizierung und Erfassung aller relevanten Grundstücke und Immobilien, die Teil des Nachlasses sind.

– Ermittlung der aktuellen Grundstückswerte zur Bestimmung der Grundsteuer.

– Rechtzeitige Abgabe der Grundsteuererklärung beim Finanzamt, um die Erfüllung der steuerlichen Pflichten zu gewährleisten.

– Beachtung eventueller Besonderheiten wie etwa einer Zugewinngemeinschaft, die Auswirkungen auf die Erbschaftssteuer haben kann. Weitere Informationen zur Erbschaftssteuer in einer Zugewinngemeinschaft finden Sie hier.

– Ggfs. Einreichung einer Erbschaftssteuererklärung, um die Steuerlast des geerbten Grundvermögens zu ermitteln und zu begleichen. Weitere Details zur Erbschaftssteuererklärung finden Sie hier.

2. Fristen und Formulare

Bei der Grundsteuererklärung im Todesfall sind bestimmte Fristen zu beachten. Die Erben haben in der Regel eine Frist von drei Monaten, um die Grundsteuererklärung einzureichen. Es ist wichtig, diese Frist einzuhalten, da bei verspäteter Abgabe Sanktionen drohen können. Die genauen Fristen können je nach Bundesland variieren, daher ist es ratsam, sich bei der örtlichen Finanzbehörde zu informieren. Um die Grundsteuererklärung auszufüllen, werden spezielle Formulare benötigt, die von der Finanzbehörde zur Verfügung gestellt werden. Diese Formulare enthalten alle erforderlichen Informationen und Felder, um die Angaben zum geerbten Grundvermögen zu machen. Es ist wichtig, alle Angaben sorgfältig und vollständig auszufüllen, um etwaige Unklarheiten oder Verzögerungen bei der Bearbeitung zu vermeiden. Weitere Informationen zum Ausfüllen der Grundsteuererklärung finden Sie hier.

3. Bewertung des Grundvermögens

Die Bewertung des Grundvermögens ist ein entscheidender Schritt bei der Grundsteuererklärung nach einem Todesfall. Um die Grundsteuer korrekt zu berechnen, muss der Wert des geerbten Grundstücks oder der Immobilie ermittelt werden. Hierbei werden verschiedene Faktoren berücksichtigt, wie beispielsweise die Lage, die Größe, der Zustand und die Marktwerte vergleichbarer Grundstücke in der Umgebung. Zur genauen Bewertung des Grundvermögens können verschiedene Methoden verwendet werden, wie zum Beispiel das Ertragswertverfahren oder das Sachwertverfahren. Es ist wichtig, bei der Bewertung alle relevanten Unterlagen, wie zum Beispiel Gutachten, Grundbuchauszüge und Baupläne, gründlich zu prüfen und gegebenenfalls einen Sachverständigen hinzuzuziehen. Eine genaue und korrekte Bewertung des Grundvermögens ist essentiell, um eine fehlerhafte Steuerberechnung zu vermeiden und rechtliche Konsequenzen zu verhindern.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

4. Bestimmung der Steuerschuld

Die Bestimmung der Steuerschuld bei der Grundsteuererklärung erfolgt anhand verschiedener Faktoren. Zunächst wird der Wert des geerbten Grundvermögens ermittelt. Dies geschieht in der Regel durch eine Bewertung des Grundstücks und der Immobilie. Der Einheitswert, der zur Berechnung herangezogen wird, wird vom Finanzamt festgelegt. Anschließend wird der Steuermessbetrag berechnet, der auf den Einheitswert angewendet wird. Die Höhe der Grundsteuer richtet sich nach dem jeweiligen Hebesatz der Kommune, in der sich das Grundstück befindet. Dieser Hebesatz variiert von Gemeinde zu Gemeinde. Die Steuerschuld wird dann durch Multiplikation des Steuermessbetrags mit dem Hebesatz ermittelt. Es ist wichtig, die genauen Berechnungen und Formeln zu beachten, um eine korrekte Bestimmung der Steuerschuld zu gewährleisten.

Abwicklung der Grundsteuererklärung

Die Abwicklung der Grundsteuererklärung beinhaltet verschiedene Schritte, um sicherzustellen, dass die Erklärung korrekt und vollständig ausgefüllt wird. Zunächst sollten alle relevanten Dokumente und Unterlagen gesammelt werden, darunter Kaufverträge, Grundbuchauszüge und eventuelle Gutachten. Diese Unterlagen dienen dazu, den genauen Wert des Grundvermögens festzustellen. Anschließend muss das Formular zur Grundsteuererklärung ausgefüllt werden. Hierbei ist es wichtig, alle Informationen wahrheitsgemäß und vollständig anzugeben. Bei Unklarheiten oder Schwierigkeiten kann es sinnvoll sein, Hilfe von einem Steuerberater oder einer Fachperson in Anspruch zu nehmen. Sobald das Formular ausgefüllt ist, sollte die Grundsteuererklärung fristgerecht abgegeben werden. Eine pünktliche Abgabe ist wichtig, um mögliche Konsequenzen wie Strafen oder Bußgelder zu vermeiden. Mit einer sorgfältigen Abwicklung der Grundsteuererklärung können die Erben sicherstellen, dass die Besteuerung des geerbten Grundvermögens korrekt erfolgt und sich keine rechtlichen Probleme ergeben.

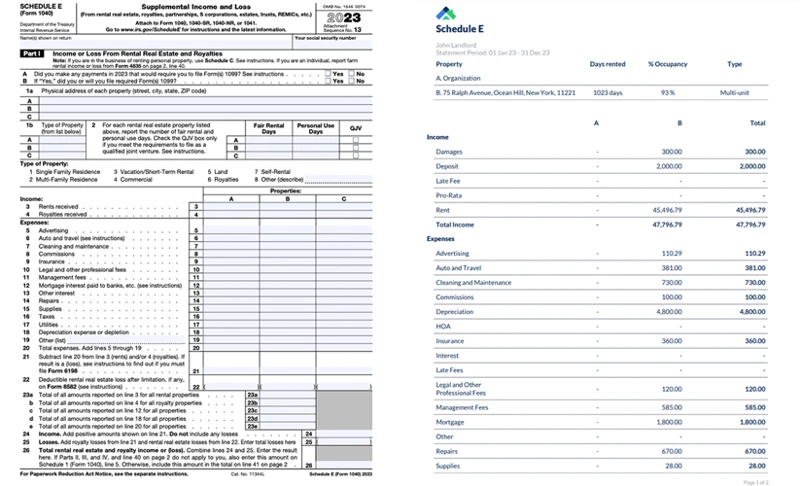

1. Dokumente und Unterlagen

Um die Grundsteuererklärung im Todesfall richtig abwickeln zu können, sind bestimmte Dokumente und Unterlagen erforderlich. Zu den wichtigsten Unterlagen gehören:

1. Todesbescheinigung: Eine Kopie der Todesbescheinigung des Verstorbenen ist erforderlich, um den Todesfall nachzuweisen.

2. Grundbuchauszug: Ein aktueller Grundbuchauszug, der den Eigentümer des Grundvermögens auflistet, muss vorgelegt werden.

3. Erbschein oder Testament: Falls vorhanden, muss ein Erbschein oder ein Testament vorgelegt werden, um das Erbrecht und die Zuständigkeit der Erben zu bestätigen.

4. Bestandsaufnahme des Grundvermögens: Eine detaillierte Liste aller Grundstücke, Immobilien und deren Werte muss erstellt werden.

5. Einkommensnachweise: Es kann erforderlich sein, Einkommensnachweise der Erben vorzulegen, um den richtigen Steuersatz zu berechnen.

Die genaue Liste der erforderlichen Dokumente kann je nach Bundesland und individuellen Umständen variieren. Es ist ratsam, sich beim örtlichen Finanzamt zu erkundigen oder professionelle Hilfe hinzuzuziehen, um sicherzustellen, dass alle erforderlichen Unterlagen vorliegen.

2. Ausfüllen des Formulars

Beim Ausfüllen des Formulars für die Grundsteuererklärung im Todesfall ist es wichtig, sorgfältig und genau vorzugehen. Das Formular enthält Felder, in denen Informationen wie der Name des Verstorbenen, das Datum des Todes und Details zur geerbten Immobilie angegeben werden müssen. Es ist ratsam, alle erforderlichen Dokumente und Unterlagen griffbereit zu haben, um die Informationen korrekt auszufüllen. Dazu gehören beispielsweise eine Kopie des Testamentes, der Erbschein und grundlegende Angaben zur Immobilie wie die Adresse und genaue Beschreibung des Grundstücks. Vergewissern Sie sich, dass alle Angaben vollständig und korrekt sind, um Verzögerungen bei der Bearbeitung zu vermeiden.

3. Abgabe der Erklärung

Für die Abgabe der Grundsteuererklärung im Todesfall gibt es bestimmte Schritte, die beachtet werden müssen. Dazu gehört zunächst das vollständige Ausfüllen des entsprechenden Formulars, in dem alle relevanten Informationen zum Grundstück und den Erben eingetragen werden müssen. Es ist wichtig, dass alle Angaben korrekt und vollständig sind, um mögliche Probleme oder Verzögerungen zu vermeiden. Nachdem das Formular ausgefüllt wurde, kann die Erklärung entweder persönlich beim zuständigen Finanzamt abgegeben oder auf dem Postweg versendet werden. Es ist ratsam, eine Kopie des Formulars und aller relevanten Unterlagen für die eigenen Unterlagen zu behalten. Nachdem die Erklärung beim Finanzamt eingegangen ist, wird diese bearbeitet und geprüft. Bei Unklarheiten oder weiteren Informationen kann das Finanzamt weitere Nachweise oder Informationen anfordern. Es ist wichtig, eventuelle Rückfragen zeitnah und vollständig zu beantworten, um den Prozess nicht zu verzögern. Sobald die Erklärung bearbeitet wurde und alle erforderlichen Unterlagen vorliegen, wird der endgültige Grundsteuerbescheid erstellt und an die Erben oder den Testamentsvollstrecker geschickt.

Konsequenzen bei falscher oder verspäteter Abgabe

Falsche oder verspätete Abgabe der Grundsteuererklärung kann verschiedene Konsequenzen nach sich ziehen. Zu den möglichen Konsequenzen gehören Bußgelder, Zinsen auf nicht rechtzeitig gezahlte Steuern sowie die Möglichkeit, dass die Finanzbehörden den Wert des Grundvermögens schätzen und die Steuer entsprechend festlegen. Es ist daher wichtig, die Grundsteuererklärung sorgfältig und fristgerecht einzureichen, um finanzielle und rechtliche Probleme zu vermeiden. Es wird empfohlen, sich im Falle von Unsicherheiten oder Fragen rechtzeitig an einen Steuerberater oder an die örtliche Finanzbehörde zu wenden, um Unterstützung und Beratung zu erhalten.

Hilfe und Unterstützung

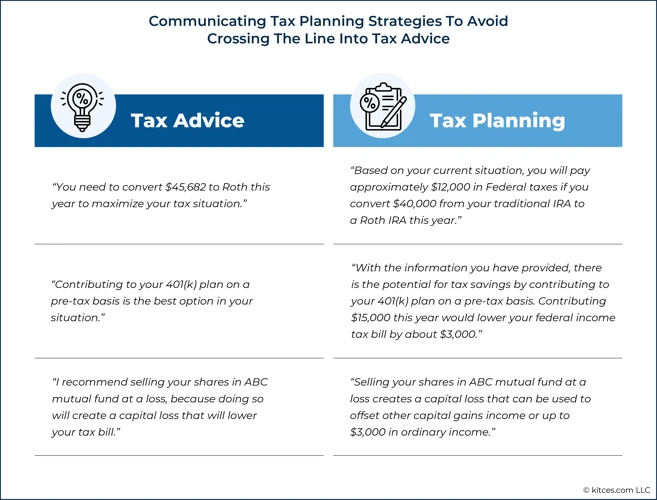

Die Abwicklung der Grundsteuererklärung kann viele Fragen aufwerfen und komplex sein, insbesondere in einer Zeit der Trauer und des Verlusts. Glücklicherweise gibt es verschiedene Ressourcen und Möglichkeiten der Hilfe und Unterstützung, auf die Sie zurückgreifen können. Zunächst sollten Sie sich an einen Steuerberater oder Rechtsanwalt wenden, der sich mit dem Erbrecht und den steuerlichen Aspekten auskennt. Diese Experten können Ihnen bei der Beantwortung Ihrer Fragen helfen und sicherstellen, dass Sie alle erforderlichen Dokumente und Unterlagen vorbereiten. Darüber hinaus gibt es auch regionale Finanzämter, die Ihnen bei spezifischen Fragen zur Grundsteuererklärung behilflich sein können. Sie können auch Online-Ressourcen und Leitfäden nutzen, die von staatlichen Institutionen oder Steuerfachverbänden bereitgestellt werden. Denken Sie daran, dass es wichtig ist, sich frühzeitig um Hilfe und Unterstützung zu bemühen, um mögliche Probleme oder Fehler zu vermeiden.

Zusammenfassung

Zusammenfassung:

Die Grundsteuererklärung im Todesfall ist ein wichtiger rechtlicher und finanzieller Schritt, den die Hinterbliebenen bei einer Nachlassregelung beachten müssen. Die Grundsteuererklärung dient dazu, die korrekte Besteuerung des geerbten Grundvermögens sicherzustellen. In diesem Artikel haben wir einen umfassenden Leitfaden zur Grundsteuererklärung bei Todesfall gegeben. Von den Pflichten der Erben und den Fristen sowie Formularen bis hin zur Bewertung des Grundvermögens und der Abwicklung der Erklärung haben wir alle Schritte detailliert erläutert. Es ist wichtig, diesen Prozess sorgfältig durchzuführen, um Konsequenzen bei falscher oder verspäteter Abgabe zu vermeiden. Bei Fragen oder Unsicherheiten ist es ratsam, professionelle Hilfe und Unterstützung in Anspruch zu nehmen.

Häufig gestellte Fragen

1. Was passiert, wenn die Erben die Grundsteuererklärung nicht abgeben?

Wenn die Erben die Grundsteuererklärung nicht fristgerecht abgeben, riskieren sie möglicherweise hohe Bußgelder oder sogar rechtliche Konsequenzen. Es ist wichtig, die Fristen einzuhalten und die Erklärung ordnungsgemäß auszufüllen, um Probleme mit den Behörden zu vermeiden.

2. Muss die Grundsteuererklärung nur bei einem Todesfall abgegeben werden?

Nein, die Grundsteuererklärung muss nicht nur bei einem Todesfall abgegeben werden. Sie muss auch dann abgegeben werden, wenn das Grundstück verkauft, vererbt oder anderweitig übertragen wird. Die genauen Umstände, unter denen eine Grundsteuererklärung abgegeben werden muss, können je nach Land oder Kommune variieren.

3. Wie bewertet man das Grundvermögen für die Grundsteuererklärung?

Das Grundvermögen wird für die Grundsteuererklärung in der Regel von einem Gutachterausschuss oder einem Sachverständigen bewertet. Dabei werden Faktoren wie Lage, Größe und mögliche Bebauungsmöglichkeiten berücksichtigt. Die genauen Bewertungsmethoden können je nach Land oder Kommune unterschiedlich sein.

4. Kann man die Grundsteuererklärung selbst ausfüllen oder sollte man einen Experten hinzuziehen?

Es ist möglich, die Grundsteuererklärung selbst auszufüllen, dann sollte man sich jedoch über die jeweiligen Steuergesetze und -vorschriften gut informieren. Bei komplexeren Fällen oder Unsicherheiten kann es ratsam sein, einen Steuerexperten oder Steuerberater hinzuzuziehen, um sicherzustellen, dass alle Angaben korrekt und vollständig sind.

5. Wie lange dauert es, bis die Grundsteuererklärung bearbeitet wird?

Die Bearbeitungszeit der Grundsteuererklärung kann je nach Land oder Kommune unterschiedlich sein. In der Regel sollte man jedoch mit einer Bearbeitungszeit von einigen Wochen bis mehreren Monaten rechnen. Bei dringenden Fällen oder Fragen zur Bearbeitungszeit kann es sinnvoll sein, sich direkt an die zuständige Behörde zu wenden.

6. Muss man für die Grundsteuererklärung alle Unterlagen vorlegen?

Es ist wichtig, alle relevanten Unterlagen und Dokumente für die Grundsteuererklärung vorzulegen. Dazu können beispielsweise Grundbuchauszüge, Erbscheine oder Kaufverträge gehören. Die genauen Unterlagen, die benötigt werden, können je nach Fall variieren. Es ist ratsam, sich vorab bei der zuständigen Behörde zu informieren.

7. Kann man Fehler in der Grundsteuererklärung korrigieren?

Ja, man kann Fehler in der Grundsteuererklärung korrigieren. Wenn man feststellt, dass man Angaben falsch gemacht hat oder etwas vergessen hat, sollte man dies umgehend der zuständigen Behörde mitteilen. Es ist wichtig, den Fehler so schnell wie möglich zu korrigieren, um eventuelle Konsequenzen zu vermeiden.

8. Gibt es Unterstützung oder Beratung bei der Grundsteuererklärung?

Ja, es gibt verschiedene Möglichkeiten der Unterstützung und Beratung bei der Grundsteuererklärung. Man kann sich beispielsweise an die zuständige Behörde oder an einen Steuerberater wenden, um Fragen zu klären oder Hilfe bei der Erstellung der Erklärung zu erhalten. Es ist ratsam, professionelle Hilfe in Anspruch zu nehmen, insbesondere bei komplexeren Fällen.

9. Ist die Grundsteuererklärung von Bundesland zu Bundesland unterschiedlich?

Ja, die Regelungen zur Grundsteuererklärung können von Bundesland zu Bundesland unterschiedlich sein. Es gibt bundeseinheitliche Vorschriften, die jedoch von den einzelnen Bundesländern weiter konkretisiert werden können. Es ist wichtig, sich über die spezifischen Regelungen des eigenen Bundeslandes zu informieren.

10. Wie lange sollte man die Grundsteuererklärung aufbewahren?

Es wird empfohlen, die Grundsteuererklärung zusammen mit allen relevanten Unterlagen und Belegen für einen Zeitraum von ca. 10 Jahren aufzubewahren. Auf diese Weise hat man bei Fragen oder eventuellen Nachforderungen der Behörden alle notwendigen Informationen griffbereit.